Сколько заработали системно значимые банки России в 2022 году

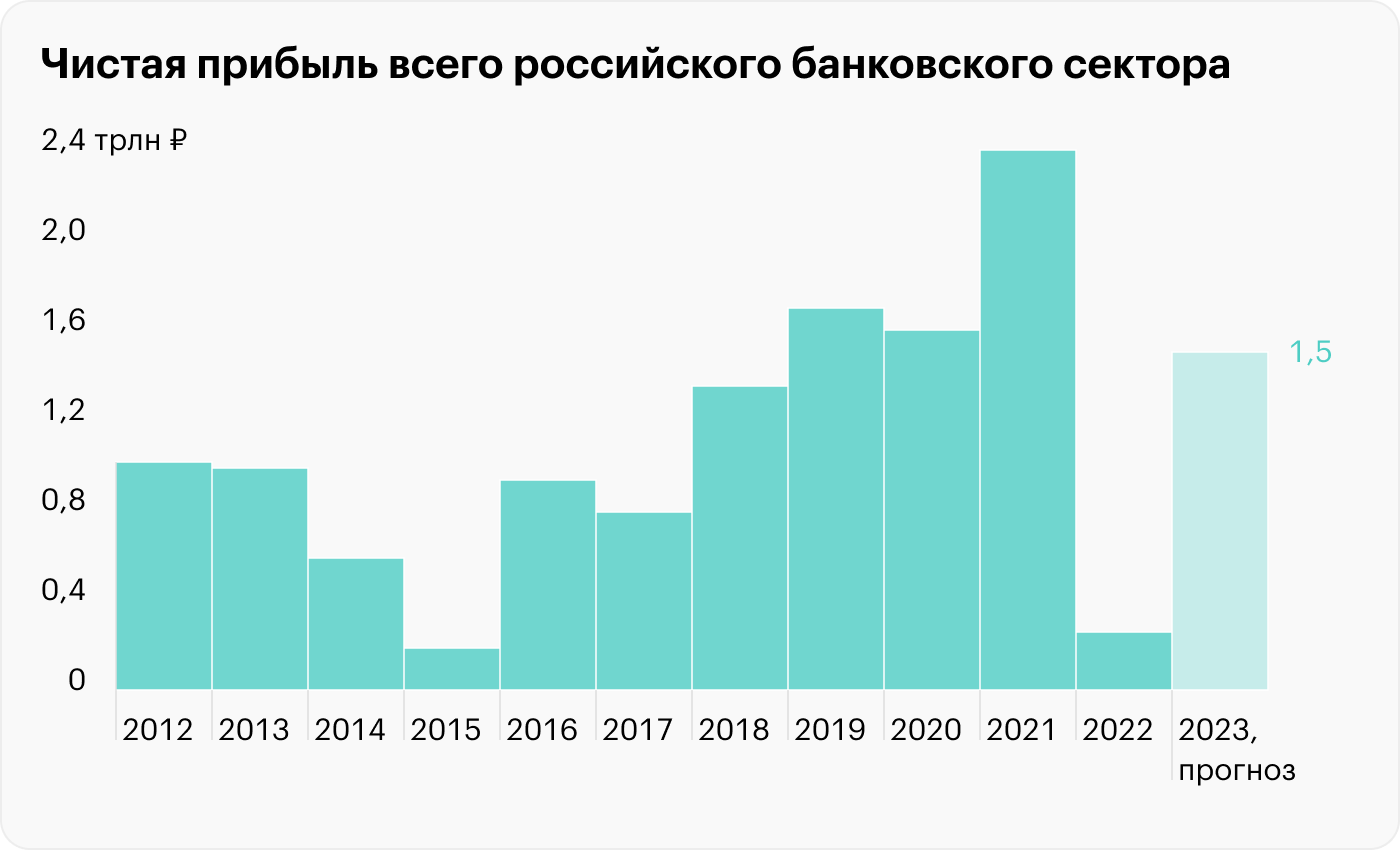

В середине прошлого года ЦБ прогнозировал для российского банковского сектора серьезные убытки — до 1,5 трлн рублей. За год до этого банки показали рекордную чистую прибыль в 2,4 трлн рублей.

Во второй половине прошлого года ситуация начала выправляться, и из системно значимых банков убыток показали только две организации.

Банки, которые понесли убытки

По итогам 2022 года только два российских банка зафиксировали огромные убытки. Главным аутсайдером стал ВТБ, результат которого составил −613 млрд рублей. Менеджмент это объясняет валютным фактором: в период с 24 февраля по 10 марта 2022 года население со своих счетов в банке сняло 26 млрд долларов.

Из-за этого компания была вынуждена выйти на рынок и покупать валюту по невыгодному курсу, средневзвешенное значение которого в тот период было выше 100 ₽ за доллар. Еще банк зафиксировал убытки от блокировки иностранных активов, выбытия зарубежных подразделений и прочих факторов.

Вторым банком с отрицательным результатом оказался «Альфа-банк»: он впервые за 14 лет зафиксировал убыток, который составил −117,1 млрд рублей. Основная причина таких показателей — заморозка иностранных активов: денег, зарубежных акций, недвижимости и прочих. Еще на результат повлияла негативная валютная переоценка в первой половине 2022 года.

В 2023 году оба банка снова смогли выйти в прибыль, так как их основной российский бизнес стабилизировался. ВТБ, по предварительным данным, за 1 квартал заработал рекордные 140 млрд рублей, а «Альфа-банк» по итогам января и февраля зафиксировал прибыль по МСФО в размере 26,1 млрд рублей.

Банки, которые ухудшили свой финансовый результат

В 2022 году 8 российских банков объявили о двузначном снижении чистой прибыли. Самую слабую динамику показали Сбер и «Газпромбанк», так как их бизнес сильнее всего пострадал от новых зарубежных санкций. Их финансовые результаты в 2022 году уменьшились на 91% — у Сбера — и на 78% — у «Газпромбанка».

«Росбанку», Т-Банк, «Совкомбанку» и Московскому кредитному банку повезло больше, потому что они не попали в первую волну зарубежных санкций и у менеджмента было время подготовиться.

Самый сильный результат у банка «Открытие»: его чистая прибыль в 2022 году упала всего на 50%. Кроме этого, компании в прошлом году еще удалось увеличить свой основной бизнес: розничный кредитный портфель вырос на 26%.

Единственной финансовой организацией, которая официально не представила отчетность, был «Промсвязьбанк» — банк, ориентированный на работу с оборонно-промышленным комплексом страны.

На встрече с президентом России глава компании Петр Фрадков рассказал о том, что эмитент по итогам 2022 года остался в прибыли. В 2021 году «Промсвязьбанк» заработал 26,9 млрд рублей по МСФО.

Банки, которые улучшили свои результаты

По итогам прошлого года трем банкам удалось улучшить свои финансовые результаты. Самые сильные показатели зафиксировали российские подразделения иностранных банков: «Райффайзенбанк» и «Юникредит». В 2022 году против них не ввели никаких санкций, поэтому многие экспортеры и валютные вкладчики перевели к ним свои счета.

В 2023 году ситуация может измениться: некоторые европейские политики уже сейчас предлагают ввести санкции против европейских банков, работающих в РФ.

На этом фоне «Райффайзенбанк» и «Юникредит» начали активней искать покупателей на свой российский бизнес, но, учитывая осенний указ президента России, в рамках которого он запретил проводить сделки с крупными зарубежными банками в РФ без специального разрешения, сделать это будет сложно.

Также чистую прибыль смог нарастить «Россельхозбанк», который в 2022 году увеличил свой доход с 3,5 до 5 млрд рублей. Главным образом это объясняется специализацией банка: он прежде всего ориентирован на финансирование предприятий агропромышленного комплекса (АПК).

А новые зарубежные санкции никак не задели российский АПК, вследствие чего компаниям из этого сектора в 2022 году удалось вырастить свой бизнес: производство сельскохозяйственной продукции в стране в среднем выросло на 10,2%.

Динамика чистой прибыли системно значимых банков, млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Сбер | 1246 | 270 | −78% |

| «Райффайзенбанк» | 38,7 | 141 | 264% |

| «Юникредит» | 14,277 | 56,517 | 296% |

| «Открытие» | 85 | 42 | −50% |

| Т-Банк | 63,3 | 20,8 | −67% |

| «Совкомбанк» | 45,8 | 14,2 | −69% |

| «Газпромбанк» | 95,99 | 9,108 | −91% |

| Московский кредитный банк | 26,199 | 7,467 | −71% |

| «Россельхозбанк» | 3,558 | 5,026 | 41% |

| «Росбанк» | 19,6 | 4,9 | −75% |

| «Альфа-банк» | 136,6 | −117,1 | — |

| ВТБ | 327 | −613 | — |

Динамика чистой прибыли системно значимых банков, млрд рублей

| Сбер | |

| 2021 | 1246 |

| 2022 | 270 |

| Изменение | −78% |

| «Райффайзенбанк» | |

| 2021 | 38,7 |

| 2022 | 141 |

| Изменение | 264% |

| «Юникредит» | |

| 2021 | 14,277 |

| 2022 | 56,517 |

| Изменение | 296% |

| «Открытие» | |

| 2021 | 85 |

| 2022 | 42 |

| Изменение | −50% |

| Т-Банк | |

| 2021 | 63,3 |

| 2022 | 20,8 |

| Изменение | −67% |

| «Совкомбанк» | |

| 2021 | 45,8 |

| 2022 | 14,2 |

| Изменение | −69% |

| «Газпромбанк» | |

| 2021 | 95,99 |

| 2022 | 9,108 |

| Изменение | −91% |

| Московский кредитный банк | |

| 2021 | 26,199 |

| 2022 | 7,467 |

| Изменение | −71% |

| «Россельхозбанк» | |

| 2021 | 3,558 |

| 2022 | 5,026 |

| Изменение | 41% |

| «Росбанк» | |

| 2021 | 19,6 |

| 2022 | 4,9 |

| Изменение | −75% |

| «Альфа-банк» | |

| 2021 | 136,6 |

| 2022 | −117,1 |

| Изменение | — |

| ВТБ | |

| 2021 | 327 |

| 2022 | −613 |

| Изменение | — |

Что дальше

В 2023 году российский Центробанк ожидает восстановления прибыльности банковского сектора. Если в прошлом году вся отрасль смогла заработать всего около 258 млрд рублей, то в 2023 году этот результат может увеличиться до 1—1,5 трлн рублей в зависимости от новых зарубежных санкций. При этом базовый сценарий предполагает 1,5 трлн рублей, если не будет «черных лебедей».

Основным драйвером роста банковского сектора в текущем году должно стать кредитование. Банк России прогнозирует следующие результаты: ипотечное кредитование в 2023 году вырастет на 15%, а корпоративное и потребительское — на 10%.

Кроме этого, регулятор еще ожидает увидеть прирост денег местных компаний в банках на 15% и увеличение объема денег населения более чем на 7%. Все это, по мнению ЦБ РФ, должно помочь кредитным организациям вернуть свои доходы на уровни 2019 или 2020 года.

Что в итоге

С учетом падения российского ВВП в 2022 году на 2,1% финансовые результаты системно значимых банков можно назвать неплохими, за исключением показателей «Альфа-банка» и ВТБ, которые по итогам года зафиксировали большие убытки. В 2023 году ситуация во всем секторе должна сильно улучшиться. ЦБ ожидает прибыль всего банковского сектора в этом году на уровне 1,5 трлн рублей.

Сейчас на Мосбирже торгуется 4 крупных ликвидных банка: Сбер, ВТБ, Московский кредитный банк и TCS Group, которой принадлежит Т-Банк. Из них интересны три: Сбер — как дивидендная бумага, TCS Group — как самый быстрорастущий актив в секторе и ВТБ — как самая недооцененная акция.

Московский кредитный банк проигрывает из-за высоких мультипликаторов и более низких темпов роста. Российский рынок оценивает этот бездивидендный банк примерно в капитал, в то время как Сбер с высокими выплатами сейчас торгуется на 15% дешевле с P / BV 0,85.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique