Отчет «Эталона» за 3 квартал: показатели улучшаются, но до уровня 2021 года далеко

«Эталон» (MOEX: ETLN) — одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, которая в 2022 году купила крупного регионального конкурента «ЮИТ Россия» и значительно расширила географию своей деятельности. Сейчас застройщик работает в Москве, Московской области, Санкт-Петербурге, Омске, Новосибирской области, Екатеринбурге и Тюмени.

В конце октября «Эталон» представил операционный отчет за 3 квартал 2022 года, в котором зафиксировано частичное восстановление продаж. Основные моменты:

- Новые продажи в 3 квартале упали на 31% — до 66,986 тысячи квадратных метров — против снижения на 57% в 2 квартале 2022 года.

- Количество контрактов уменьшилось на 16% — до 1572 штук — за счет слабых результатов в Москве и Санкт-Петербурге.

- Денежные поступления квартал к кварталу практически не изменились и составили 11,17 млрд рублей.

- Средняя цена одного квадратного метра выросла на 4% — до 198,985 тысячи рублей.

- Доля ипотеки в общих продажах снизилась с 66 до 55% на фоне роста ставок по ипотеке в России.

Операционные результаты

Основной бизнес «Эталона» — это строительство жилой недвижимости в России. Девелопер контролирует весь жизненный цикл своих проектов, начиная с анализа и приобретения земельного участка и заканчивая реализацией уже построенных объектов.

2022 год для «Эталона» складывается весьма непросто, так как весной компания столкнулась с катастрофическим падением продаж на фоне роста ставок в России и неопределенности на рынке, а также из-за ограниченного предложения недвижимости. Но уже в 3 квартале девелопер смог улучшить свою снижающуюся динамику операционных показателей, главным образом благодаря последнему приобретению — «ЮИТ Россия».

Общие продажи за завершившийся отчетный период упали на 31% — до 66,986 тысячи квадратных метров, — количество новых контрактов сократилось на 16% — до 1572 штук, — денежные поступления снизились на 42% — до 11,17 млрд рублей.

Основная причина — неудовлетворительные результаты на двух основных рынках — в Москве и Санкт-Петербурге — из-за слабого потребительского спроса на жилье.

Но даже в такой слабой отчетности есть положительные моменты. Главный плюс — рост средней цены реализации квадратного метра, год к году данный показатель увеличился на 4% — до 198,985 тысячи рублей.

Кроме этого, дополнительным драйвером выступили региональные продажи, которые в 3 квартале 2022 года составили 18 тысяч квадратных метров и принесли «Эталону» 1,4 млрд рублей денежных поступлений.

Основные операционные результаты «Эталона»

| 3к2021 | 3к2022 | Изменение | |

|---|---|---|---|

| Новые продажи, тысяч м² | 96,47 | 66,986 | −31% |

| Новые продажи, млрд рублей | 18,39 | 13,329 | −28% |

| Количество контрактов, штук | 1869 | 1572 | −16% |

| Денежные поступления, млрд рублей | 19,308 | 11,170 | −42% |

| Средняя цена квадратного метра, тысяч рублей | 190,633 | 198,985 | 4% |

| Доля ипотеки | 66% | 55% | −11 п. п. |

Основные операционные результаты «Эталона»

| Новые продажи, тысяч м² | |

| 3к2021 | 96,47 |

| 3к2022 | 66,986 |

| Изменение | −31% |

| Новые продажи, млрд рублей | |

| 3к2021 | 18,39 |

| 3к2022 | 13,329 |

| Изменение | −28% |

| Количество контрактов, штук | |

| 3к2021 | 1869 |

| 3к2022 | 1572 |

| Изменение | −16% |

| Денежные поступления, млрд рублей | |

| 3к2021 | 19,308 |

| 3к2022 | 11,17 |

| Изменение | −42% |

| Средняя цена квадратного метра, тысяч рублей | |

| 3к2021 | 190,633 |

| 3к2022 | 198,985 |

| Изменение | 4% |

| Доля ипотеки | |

| 3к2021 | 66% |

| 3к2022 | 55% |

| Изменение | −11 п. п. |

Не все так плохо

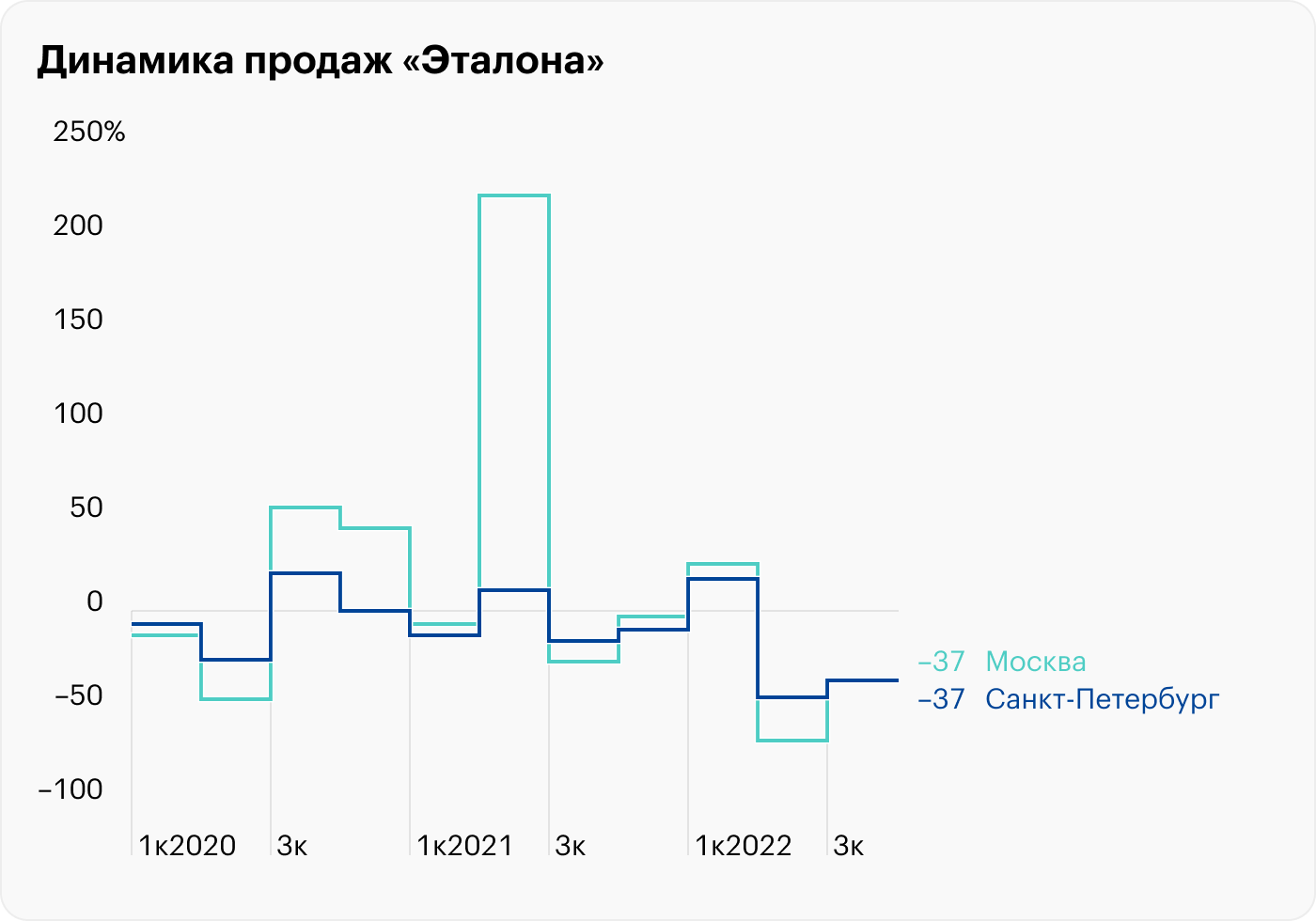

Результаты «Эталона» в 3 квартале 2022 года не впечатляют, но справедливости ради стоит признать, что в 2 квартале они были еще хуже. Общие продажи недвижимости в денежном эквиваленте в Москве и Московской области тогда сократились на 69% — против снижения на 37% за текущий отчетный период, а в Санкт-Петербурге — на 46% против падения на 37% в прошедшем квартале.

Основная причина роста результатов — новые проекты: «Эталон» с января по сентябрь ввел в продажу около 530 тысяч квадратных метров, большую долю которых запустили в 2 и 3 кварталах. Это позволило менеджменту обеспечить постепенное восстановление продаж начиная с июля.

Что касается операционных результатов 4 квартала 2022 года, то более сильного восстановления показателей инвесторам пока ждать не стоит, так как в конце сентября «Эталон» зафиксировал замедление спроса. Из-за этого руководству пришлось скорректировать свой план запусков новых проектов до 156 тысяч квадратных метров. Для сравнения: в 3 прошлых кварталах компания в среднем вводила в эксплуатацию 176 тысяч квадратных метров.

За счет чего акции могут вырасти

На российском фондовом рынке акции «Эталона» наиболее недооценены в сравнении с другими местными застройщиками: ПИК, «Самолет» и ЛСР. Текущие мультипликаторы компании: EV / EBITDA — 0,95, P / E — 10,48, P / BV — 0,28, «чистый долг / EBITDA» — 0,11.

Главным образом это объясняется слабыми финансовыми результатами и инфраструктурными рисками. На Московской бирже торгуются GDR «Эталона», на которые девелопер не может выплачивать дивиденды, так как сейчас действуют два технических ограничения: со стороны ЕС и ЦБ РФ. Первые заблокировали все дивидендные переводы в РФ, а вторые запретили проводить из РФ любые выплаты нерезидентам.

Финансовые результаты «Эталону», вероятно, пока не получится полностью восстановить, потому что в России сейчас наблюдается падение спроса на недвижимость. Поэтому основным драйвером роста застройщика стоит считать возврат к дивидендным выплатам.

Некоторым российским эмитентам удалось обойти инфраструктурные ограничения и выплатить дивиденды на GDR своим акционерам в 2022 году. Речь идет о компаниях «Мать и дитя» и «Окей». Следовательно, все, что сейчас требуется от менеджмента, — это изучить и перенять опыт других отечественных компаний.

Сравнение по мультипликаторам российских девелоперов

| «Эталон» | «Самолет» | ПИК | ЛСР | |

|---|---|---|---|---|

| EV / EBITDA | 0,95 | 7,07 | 5,04 | 3,06 |

| P / E | 10,48 | 14,37 | 3,94 | 2,98 |

| P / BV | 0,28 | 14,04 | 1,59 | 0,52 |

| Чистый долг / EBITDA | 0,11 | 2,49 | 2,2 | 1,82 |

Сравнение по мультипликаторам российских девелоперов

| EV / EBITDA | |

| «Эталон» | 0,95 |

| «Самолет» | 7,07 |

| ПИК | 5,04 |

| ЛСР | 3,06 |

| P / E | |

| «Эталон» | 10,48 |

| «Самолет» | 14,37 |

| ПИК | 3,94 |

| ЛСР | 2,98 |

| P / BV | |

| «Эталон» | 0,28 |

| «Самолет» | 14,04 |

| ПИК | 1,59 |

| ЛСР | 0,52 |

| Чистый долг / EBITDA | |

| «Эталон» | 0,11 |

| «Самолет» | 2,49 |

| ПИК | 2,2 |

| ЛСР | 1,82 |

Что в итоге

«Эталон» представил неудовлетворительные операционные результаты в 3 квартале 2022 года: общие продажи компании снизились на 31%, денежные поступления — на 42%. Вдобавок девелопер анонсировал слабый план запусков новых проектов в последнем квартале текущего года.

Акции «Эталона» стоит покупать с учетом всех проблем и рисков только на перспективу. Если вы краткосрочный инвестор, то эта компания вам явно не подойдет, так как восстановить свои финансовые результаты, дивиденды и капитализацию девелопер сможет только в среднесрочной или долгосрочной перспективе.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.