Котировки «Мать и дитя» выросли на 100% с начала года: стоит ли инвестировать в компанию

Акционеры холдинговой компании «Мать и дитя» приняли решение о редомициляции с Кипра на остров Октябрьский Калининградской области. Смену юрисдикции планируется завершить до конца мая 2024 года, но конкретные сроки зависят от разрешений регуляторов.

Несмотря на увеличение чистой прибыли компании в 1 полугодии 2023 года более чем в 3 раза, что связано с эффектом низкой базы, темпы роста бизнеса «Мать и дитя» замедляются.

Разбираем, как устроен бизнес компании, во сколько оценены ее расписки и на какой размер дивидендов могут рассчитывать акционеры.

Как устроен бизнес «Мать и дитя»

«Мать и дитя» — одна из крупнейших сетей коммерческих медклиник в России. Занимает первое место по количеству городов присутствия и второе место по выручке по итогам 2022 года после «Медси» и без учета Европейского медицинского центра (ЕМС), который публикует отчетность в евро .

«Мать и дитя» объединяет 53 медучреждения в 32 городах России: 10 многопрофильных госпиталей и 43 амбулаторные клиники, в которых оказывают медицинскую помощь по таким востребованным направлениям, как кардиология, онкология, хирургия, травматология, акушерство, гинекология и педиатрия.

Клиники предоставляют медицинские услуги обследования и лечения в формате «у дома», а госпитали — широкий спектр стационарных и амбулаторных услуг.

Наибольшая доля выручки приходится на медицинские услуги в области женского и детского здоровья, которые включают лечение бесплодия (ЭКО), гинекологию, роды и педиатрию.

По географическому принципу в выручке «Мать и дитя» преобладают доходы, получаемые в Московском регионе, которые по итогам 2022 года составили 62% выручки компании. На региональные госпитали и клиники пришлось 38% выручки.

Физические лица приносят наибольшую долю доходов — по итогам 2022 года они обеспечили 76% выручки. На долю страховых компаний и юридических лиц пришлось 24%.

Структура выручки «Мать и дитя» в 2022 году

| ЭКО | 17,1% |

| Гинекология | 14,4% |

| Роды | 11,3% |

| Хирургия, кардиология, травматология | 10,0% |

| Онкология | 9,8% |

| Педиатрия | 9,4% |

| Диагностика | 9,2% |

| Терапия | 8,4% |

| Лаборатория | 6,1% |

| Прочее | 4,4% |

Структура выручки «Мать и дитя» в 2022 году

| ЭКО | 17,1% |

| Гинекология | 14,4% |

| Роды | 11,3% |

| Хирургия, кардиология, травматология | 10,0% |

| Онкология | 9,8% |

| Педиатрия | 9,4% |

| Диагностика | 9,2% |

| Терапия | 8,4% |

| Лаборатория | 6,1% |

| Прочее | 4,4% |

Что с темпами роста

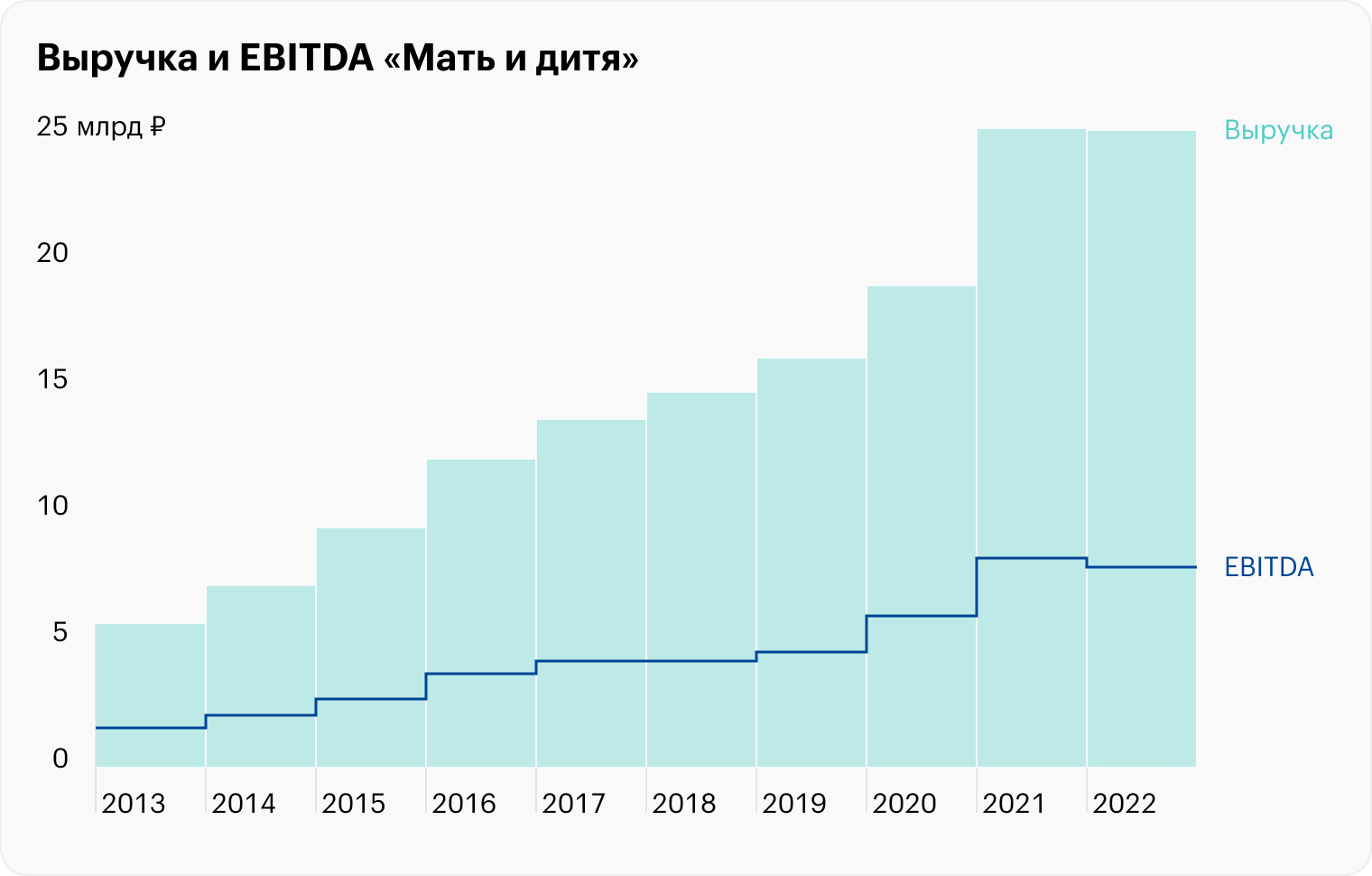

В пандемийные годы выручка росла высокими темпами — на 18% в 2020 году и на 32% в 2021 году, — но потом наступила стагнация. В 2022 году выручка компании особо не изменилась относительно 2021 года и составила 25,2 млрд рублей, а EBITDA снизилась на 2%.

В 1 полугодии 2023 года наметилось оживление: выручка выросла на 6%, а EBITDA — на 15%, до 4 млрд рублей.

По таким ключевым операционным показателям, как посещения, койко-дни, роды и циклы ЭКО, в последние годы существенных темпов роста не наблюдается, за исключением роста спроса на лечение COVID-19 в инфекционных госпиталях компании.

В 1 полугодии 2023 года количество койко-дней снизилось на 1%, но выросли остальные показатели: посещения — на 8%, роды — на 10%, циклы ЭКО — на 14%.

Операционные показатели «Мать и дитя» в 2019—2022

| 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|

| Посещения, тысяч | 1 745 | 1 613 | 1 858 | 1 826 |

| Изменение год к году | 8% | −8% | 15% | −2% |

| Койко-дни | 79 689 | 117 514 | 153 305 | 148 775 |

| Изменение год к году | 14% | 47% | 30% | −3% |

| Роды | 7 446 | 7 759 | 8 397 | 8 576 |

| Изменение год к году | 2% | 4% | 8% | 2% |

| Циклы ЭКО | 18 004 | 15 264 | 16 526 | 16 862 |

| Изменение год к году | 8% | −15% | 8% | 2% |

Операционные показатели «Мать и дитя» в 2019—2022

| Посещения, тысяч | |

| 2019 | 1 745 |

| 2020 | 1 613 |

| 2021 | 1 858 |

| 2022 | 1 826 |

| Изменение год к году | |

| 2019 | 8% |

| 2020 | −8% |

| 2021 | 15% |

| 2022 | −2% |

| Койко-дни | |

| 2019 | 79 689 |

| 2020 | 117 514 |

| 2021 | 153 305 |

| 2022 | 148 775 |

| Изменение год к году | |

| 2019 | 14% |

| 2020 | 47% |

| 2021 | 30% |

| 2022 | −3% |

| Роды | |

| 2019 | 7 446 |

| 2020 | 7 759 |

| 2021 | 8 397 |

| 2022 | 8 576 |

| Изменение год к году | |

| 2019 | 2% |

| 2020 | 4% |

| 2021 | 8% |

| 2022 | 2% |

| Циклы ЭКО | |

| 2019 | 18 004 |

| 2020 | 15 264 |

| 2021 | 16 526 |

| 2022 | 16 862 |

| Изменение год к году | |

| 2019 | 8% |

| 2020 | −15% |

| 2021 | 8% |

| 2022 | 2% |

Что с закредитованностью

В 2022 году «Мать и дитя» досрочно погасила банковские кредиты на 3,1 млрд рублей, которые привлекались на строительство госпиталей в Самаре, Новосибирске и Тюмени. Благодаря накопленным 6,6 млрд рублей на счетах и депозитах долговая нагрузка у компании фактически отсутствует.

Запасы денег в этом году уменьшатся. Компания в этом году планирует погасить задолженность по отложенным во время пандемии страховым взносам на 753 млн рублей, которые вместе с другими отложенными налогами составляют 1,6 млрд рублей по итогам 1 полугодия 2023 года.

Долг и денежная позиция «Мать и дитя», млрд рублей

| 2020 | 2021 | 2022 | 1п2023 | |

|---|---|---|---|---|

| Долг | 6,8 | 5,5 | 0,6 | 0,6 |

| Деньги и депозиты | 3,9 | 3,6 | 4,5 | 6,6 |

| Чистый долг (чистая денежная позиция) | 2,9 | 1,9 | −3,9 | −6 |

Долг и денежная позиция «Мать и дитя», млрд рублей

| Долг | |

| 2020 | 6,8 |

| 2021 | 5,5 |

| 2022 | 0,6 |

| 1п2023 | 0,6 |

| Деньги и депозиты | |

| 2020 | 3,9 |

| 2021 | 3,6 |

| 2022 | 4,5 |

| 1п2023 | 6,6 |

| Чистый долг (чистая денежная позиция) | |

| 2020 | 2,9 |

| 2021 | 1,9 |

| 2022 | −3,9 |

| 1п2023 | −6 |

Куда расти дальше

Госпитали и клиники «Мать и дитя» присутствуют почти во всех 16 городах-миллионниках России, за исключением Челябинска. Медучреждения сети также располагаются в 9 городах с населением 0,5—1 млн человек и в двух городах с населением 0,25—0,5 млн человек. Все госпитали находятся в собственных помещениях, а большая часть клиник — в арендуемых.

Компании остается открыть клинику в Челябинске, чтобы полностью покрыть города-миллионники, и выходить в города с населением от полумиллиона до миллиона, которых осталось еще 11, где нет клиник «Мать и дитя».

Учитывая, что на столичный регион пришлось 62% выручки компании по итогам 2022 года, а на региональные госпитали и клиники — 38% выручки, пока нет смысла открывать клиники в городах с населением 250—500 тысяч.

С момента основания «Мать и дитя» в 2006 году сеть росла за счет приобретения готовых клиник и открытия новых. В 2022 году она пополнилась пятью медучреждениями: двумя госпиталями — одним в Санкт-Петербурге, другим в Тюмени, двумя медцентрами в Москве и Московской области и клиникой в Екатеринбурге. В 1 полугодии 2023 года компания завершила сделку по приобретению готового госпиталя на Мичуринском проспекте в Москве.

В планах открыть две клиники в 4к2023—1к2024: одну в ЖК «Зиларт» в Москве, другую — в деловом центре «Москва-Сити». В 2025 году открыть центр ядерной медицины «Лапино-3» в подмосковном Одинцове и госпиталь в Домодедове площадью 15 тысяч квадратных метров. Дооснастить оборудованием и открыть госпиталь на Мичуринском проспекте в 2 полугодии 2023 года. На реализацию проектов компании потребуется более 11 млрд рублей.

Выплатят ли дивиденды

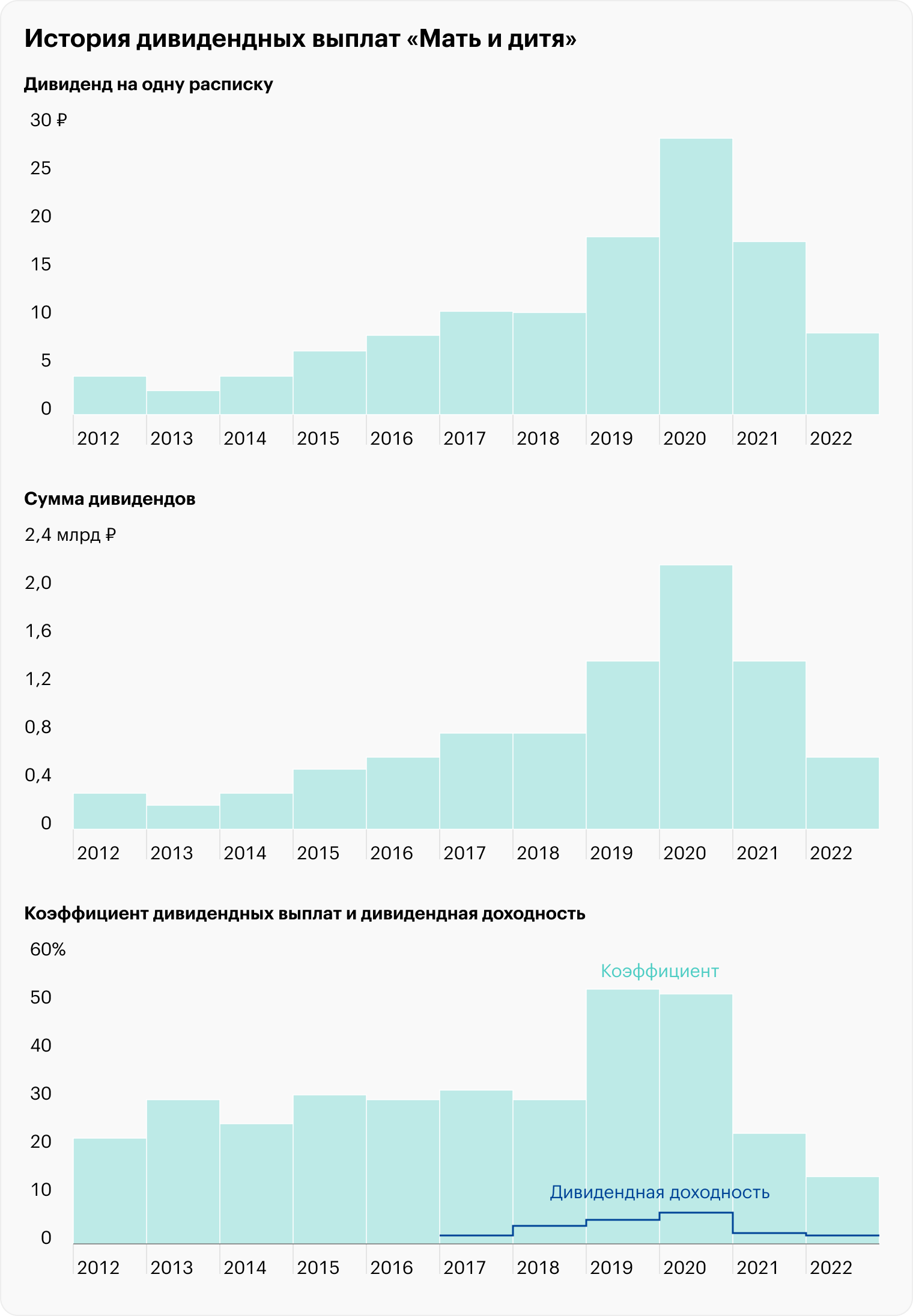

С момента размещения депозитарных расписок на Лондонской фондовой бирже в 2012 году «Мать и дитя» ежегодно выплачивала дивиденды, увеличивая их размер вплоть до дивидендов за 2020 год. В 2021 году дивиденды были меньше, чем годом ранее, так как компания выплатила их только за 1 полугодие 2021 года.

По итогам 1 полугодия 2022 года «Мать и дитя» каким-то образом выплатила дивиденды в ноябре 2022 года, несмотря на кипрскую прописку и блокировку расписок в европейских депозитариях.

У компании отсутствует дивидендная политика. В 2020 и 2021 годах «Мать и дитя» выплатила более 50% от консолидированной прибыли. В последние два года и в период с 2012 по 2018 год выплаты были ниже 50% от прибыли, а дивидендная доходность была невысокой.

Иногда компания выплачивает промежуточные дивиденды по итогам полугодия, как это было в 2021 и 2022 годах, но по итогам этих лет она не выплатила финальные дивиденды. В результате компании удалось погасить кредиты на 3,1 млрд рублей и накопить 6,6 млрд рублей на счетах и депозитах.

Станет ли компания выплачивать финальные дивиденды за 2021 и 2022 годы после смены юрисдикции? Учитывая, что на реализацию намеченных инвестпроектов потребуется более 11 млрд рублей, а ставки по кредитам сейчас на высоком уровне, компании нет смысла выплачивать дивиденды, чтобы потом привлекать заемное финансирование под 13%, а может, и по более высокой ставке.

Что в итоге

После охвата почти всех городов-миллионников дальнейшая экспансия «Мать и дитя» в города с населением менее 0,5—1 млн видится маловероятной. Развитие в столичном регионе также ограничено ввиду высокой конкуренции со стороны «Медси», у которой в столице наиболее сильные позиции.

Высокие темпы роста и открытие клиник в регионах, благодаря чему компания заняла лидирующее место по количеству городов присутствия, может негативно сказаться на стоимости активов. В 2022 году компания отразила обесценение на 1,2 млрд рублей госпиталя в Уфе и приобретенной клиники в Новокузнецке: компания изначально переоценила будущие денежные потоки.

Стремительный рост российского фондового рынка более чем на 50% с начала 2023 года, накопленный кэш и перспективы выплат дивидендов по распискам «Мать и дитя» разогнали котировки более чем на 100% с начала этого года. Если компания откажется от выплаты дивидендов из накопленных денег, то найдутся желающие продать расписки.

Максимальная оценка капитализации «Мать и дитя» по коэффициенту P / E, по которому расписки компании торговались на Мосбирже после допуска к торгам в ноябре 2020 года, была около 13.

Капитализация компании по данному мультипликатору оценивается в 9,4 годовой прибыли — вполне обоснованный уровень, учитывая, что в дальнейшем не стоит ожидать сильного роста за счет региональной экспансии.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique