Отчет Сбера за 11 месяцев 2023 года: рекордные дивиденды все ближе

11 декабря Сбер представил сокращенные результаты по РПБУ за ноябрь и 11 месяцев 2023 года. Важное из отчета:

- Чистый процентный доход прибавил 37,8% — до 2110 млрд рублей.

- Чистый комиссионный доход составил 636 млрд рублей — рост на 16,2%.

- Чистая прибыль достигла 1378 млрд рублей.

- Рентабельность капитала составила 25%.

Главное из отчета

Отличные операционные показатели. Несмотря на ощутимый рост ключевой ставки ЦБ РФ, призванный завершить кредитный бум и снизить инфляцию, кредитный портфель Сбера продолжил расти. Так, кредиты юридическим лицам до создания резервов за месяц прибавили 0,7%, с начала года — 22,8% и составили 23 трлн рублей. А кредиты физическим лицам до создания резервов достигли 15,5 трлн рублей. Рост за месяц и 11 месяцев составил 2,5 и 29% соответственно.

Конечно, темпы роста кредитного портфеля замедлились на фоне существенного подорожания стоимости займов, что отметил в пресс-релизе о результатах банка и его глава Герман Греф, но то, что он продолжает расти, — успех Сбера.

Объем денег юридических лиц вырос на 4% за месяц и на 25,6% с начала года — до 11 трлн рублей. В то же время объем денег физических лиц составил 21,4 трлн рублей, что на 0,5% больше, чем месяцем ранее, и на 16,8% — чем в начале года.

Несмотря на то что значительная часть населения страны уже числится клиентами банка, Сбер продолжает наращивать и этот показатель: с начала года количество клиентов — физических лиц прибавило 1,9 млн человек и выросло до 108,3 млн. Растет и число активных клиентов среди юридических лиц — на 7% с начала года, до 3,2 млн компаний.

Рост финансовых показателей. Чистый процентный доход банка продолжил ощутимо увеличиваться на фоне роста бизнеса Сбера. Так, за ноябрь он составил 224,2 млрд рублей, что существенно больше — на 40,4%, — чем за аналогичный период прошлого года. Результат за 11 месяцев — 2110,2 млрд рублей — рост на 37,8%.

Чистый комиссионный доход за месяц прибавил 5,9% — до 60,4 млрд рублей. За 11 месяцев рост составил 16,2%. Результат — 635,6 млрд рублей. Основными драйверами роста этого финансового показателя стали увеличение объемов эквайринга и рост доходов от расчетно-кассового обслуживания.

Расходы на резервы и переоценка кредитов достигли 30,7 млрд рублей за ноябрь и 582,6 млрд рублей за 11 месяцев 2023 года. В свою очередь, операционные расходы банка выросли на 18% за ноябрь — до 75,9 млрд рублей. Результат за 11 месяцев — 743 млрд рублей, что на 26% превышает показатель за аналогичный период 2022 года.

Чистая прибыль Сбера за ноябрь составила 115,4 млрд рублей при рентабельности капитала 22,1%. Это на 7,4% меньше, чем за ноябрь 2022 года. За 11 месяцев чистая прибыль достигла рекордных 1377,6 млрд рублей при рентабельности капитала в 25%, что в 8 раз больше прибыли за аналогичный период прошлого года.

Хорошая динамика балансовых показателей. Банк провел промежуточный аудит и признал прибыль за 9 месяцев 2023 года в составе базового и основного капитала, что определило их хорошую динамику.

Так, за ноябрь базовый капитал Сбера прибавил 18%, рост с начала года — 11,6%, результат — 5,3 трлн рублей. Основной капитал достиг 5,4 трлн рублей, увеличившись на 17,4 и 11,2% за месяц и 11 месяцев соответственно. Общий капитал прибавил 3% за ноябрь, 11,7% — с начала года и составил 6 трлн рублей.

Достаточность базового капитала прибавила 1,5 процентного пункта за месяц, снизилась на 1,6 процентного пункта за 11 месяцев и составила 11,4% при нормативе 4,5%.

Очень похожую динамику показала и достаточность основного капитала: рост на 1,6 процентного пункта за ноябрь и такое же снижение с начала года — до 11,8% при нормативе 6%.

Достаточность общего капитала составила 13%, рост на 0,1 процентного пункта за месяц и снижение на 1,7% за 11 месяцев. И здесь у банка есть запас прочности, ведь норматив — 8%.

Финансовые показатели, млрд рублей

| Ноябрь 2023 | Изменение за месяц | 11м2023 | Изменение за 11 месяцев | |

|---|---|---|---|---|

| Чистый процентный доход | 224,2 | 40,4% | 2 110,2 | 37,8% |

| Чистый комиссионный доход | 60,4 | 5,9% | 635,6 | 16,2% |

| Расходы на резервы и переоценка кредитов | −30,7 | — | −582,6 | — |

| Операционные расходы | −75,9 | 18,0% | −743,0 | 26,0% |

| Чистая прибыль | 115,4 | −7,4% | 1 377,6 | 8× |

Финансовые показатели, млрд рублей

| Чистый процентный доход | |

| Ноябрь 2023 | 224,2 |

| Изменение за месяц | 40,4% |

| 11м2023 | 2 110,2 |

| Изменение за 11 месяцев | 37,8% |

| Чистый комиссионный доход | |

| Ноябрь 2023 | 60,4 |

| Изменение за месяц | 5,9% |

| 11м2023 | 635,6 |

| Изменение за 11 месяцев | 16,2% |

| Расходы на резервы и переоценка кредитов | |

| Ноябрь 2023 | −30,7 |

| Изменение за месяц | — |

| 11м2023 | −582,6 |

| Изменение за 11 месяцев | — |

| Операционные расходы | |

| Ноябрь 2023 | −75,9 |

| Изменение за месяц | 18,0% |

| 11м2023 | −743,0 |

| Изменение за 11 месяцев | 26,0% |

| Чистая прибыль | |

| Ноябрь 2023 | 115,4 |

| Изменение за месяц | −7,4% |

| 11м2023 | 1 377,6 |

| Изменение за 11 месяцев | 8× |

Балансовые показатели, трлн рублей

| Ноябрь 2023 | Изменение за месяц | Изменение с начала года | |

|---|---|---|---|

| Базовый капитал | 5,3 | 18,0% | 11,6% |

| Основной капитал | 5,4 | 17,4% | 11,2% |

| Общий капитал | 6,0 | 3,0% | 11,7% |

| Достаточность базового капитала | 11,4% | 1,5 п. п. | −1,6 п. п. |

| Достаточность основного капитала | 11,8% | 1,6 п. п. | −1,6 п. п. |

| Достаточность общего капитала | 13,0% | 0,1 п. п. | −1,7 п. п. |

Балансовые показатели, трлн рублей

| Базовый капитал | |

| Ноябрь 2023 | 5,3 |

| Изменение за месяц | 18,0% |

| Изменение с начала года | 11,6% |

| Основной капитал | |

| Ноябрь 2023 | 5,4 |

| Изменение за месяц | 17,4% |

| Изменение с начала года | 11,2% |

| Общий капитал | |

| Ноябрь 2023 | 6,0 |

| Изменение за месяц | 3,0% |

| Изменение с начала года | 11,7% |

| Достаточность базового капитала | |

| Ноябрь 2023 | 11,4% |

| Изменение за месяц | 1,5 п. п. |

| Изменение с начала года | −1,6 п. п. |

| Достаточность основного капитала | |

| Ноябрь 2023 | 11,8% |

| Изменение за месяц | 1,6 п. п. |

| Изменение с начала года | −1,6 п. п. |

| Достаточность общего капитала | |

| Ноябрь 2023 | 13,0% |

| Изменение за месяц | 0,1 п. п. |

| Изменение с начала года | −1,7 п. п. |

Операционные показатели, трлн рублей

| Ноябрь 2023 | Изменение за месяц | Изменение с начала года | |

|---|---|---|---|

| Кредиты юрлицам до резервов | 23,0 | 0,7% | 22,8% |

| Кредиты физлицам до резервов | 15,5 | 2,5% | 29,0% |

| Деньги юрлиц | 11,0 | 4,0% | 25,6% |

| Деньги физлиц | 21,4 | 0,5% | 16,8% |

Операционные показатели, трлн рублей

| Кредиты юрлицам до резервов | |

| Ноябрь 2023 | 23,0 |

| Изменение за месяц | 0,7% |

| Изменение с начала года | 22,8% |

| Кредиты физлицам до резервов | |

| Ноябрь 2023 | 15,5 |

| Изменение за месяц | 2,5% |

| Изменение с начала года | 29,0% |

| Деньги юрлиц | |

| Ноябрь 2023 | 11,0 |

| Изменение за месяц | 4,0% |

| Изменение с начала года | 25,6% |

| Деньги физлиц | |

| Ноябрь 2023 | 21,4 |

| Изменение за месяц | 0,5% |

| Изменение с начала года | 16,8% |

Мнения аналитиков

По нашим регулярным обзорам наиболее перспективных акций по мнению аналитиков инвесткомпаний можно заметить, что Сбер в последние месяцы — один из главных фаворитов на российском фондовом рынке. Правда, многие аналитики делали ставку на прошедший на прошлой неделе день инвестора. У некоторых из них были ожидания о положительных для инвесторов изменениях, в частности в дивидендной политике, но в итоге она осталась прежней.

В любом случае аналитики отмечают, что банк довольно привлекательно оценен и интересен хорошей дивидендной доходностью. Например, аналитики Т-Инвестиций ожидают, что за 2023 год Сбер выплатит 33 ₽ на акцию в виде дивидендов, что соответствует доходности 13% к текущим ценам. Они сохраняют рекомендацию к покупке обыкновенных акций банка с целевой ценой 296 ₽.

Еще оптимистичнее аналитики «Финама»: они, исходя из примерно тех же предпосылок про рекордную прибыль и хорошие дивиденды, ставят целевую цену обыкновенных и привилегированных акций Сбера в размере 311,5 и 305,3 ₽ соответственно.

Что в итоге

Сбер демонстрирует отличные результаты, даже несмотря на существенный рост ключевой ставки ЦБ РФ. Банк продолжает наращивать кредитный портфель и расширять клиентскую базу.

Да, чистая прибыль за ноябрь несколько снизилась год к году, но результаты за 11 месяцев продолжают впечатлять. Вполне возможно, что по итогам годам Сбер сможет заработать 1,5 трлн рублей чистой прибыли. Это позволит банку выплатить рекордные дивиденды за 2023 год. Многие аналитики продолжают положительно оценивать привлекательность акций Сбера.

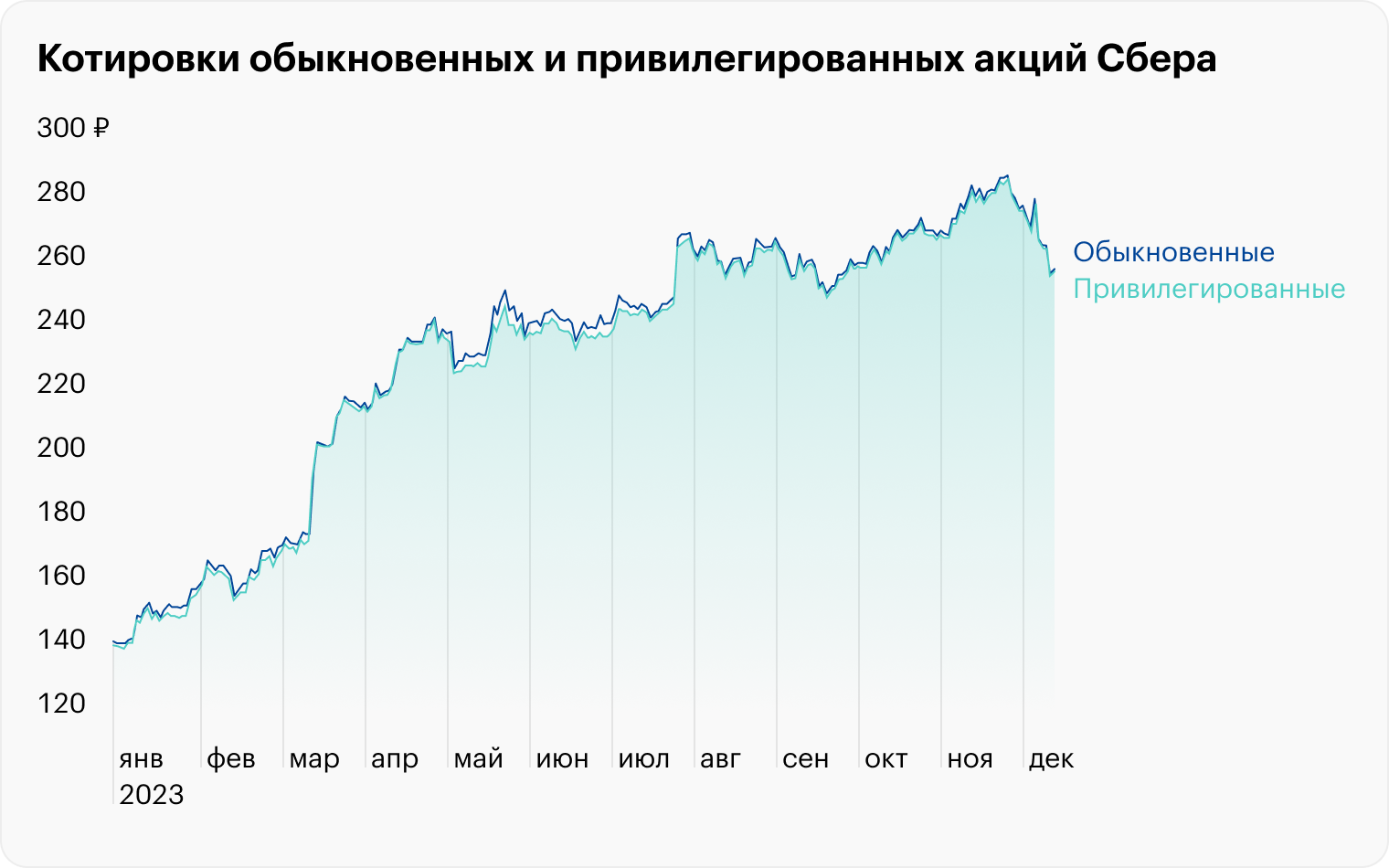

Несмотря на хорошую отчетность, по итогам дня ее публикации котировки акций снизились примерно на 3%. Скорее всего, основной причиной такой динамики служат опасения инвесторов об очередном повышении ключевой ставки ЦБ РФ в ближайшую пятницу, 15 декабря.

Это может вдвойне ударить по банку: во-первых, это должно в обозримом будущем привести к дальнейшему замедлению кредитования, во-вторых, на фоне такой доходности по вкладам и облигациям падает привлекательность дивидендной доходности акций Сбера.