Кто заплатил дивиденды. Обзор «Татнефти»: инвестиции в крупного нефтяника

«Татнефть» (MCX: TATN, TATNP) — крупная вертикально интегрированная нефтегазовая компания с корнями и основными активами в Республике Татарстан.

Цикл обзоров

Т—Ж начинает цикл обзоров компаний, которые, несмотря на геополитические риски, заплатили дивиденды за 2021 год, то есть демонстрируют уверенность в своем бизнесе и потенциально интересны для инвесторов.

О компании

Основная деятельность «Татнефти» связана с разведкой, добычей, переработкой и реализацией нефти и газа. Компания выделяет три операционных сегмента бизнеса.

Разведка и добыча нефти. В данном сегменте «Татнефть» занимается геологоразведочными работами, добычей и реализацией сырой нефти. По итогам 2021 года запасы углеводородов компании оценивались в 1,17 млрд тонн, из которых 0,84 млрд приходятся на доказанные запасы, 0,30 млрд — на вероятные и 0,03 млрд — на возможные.

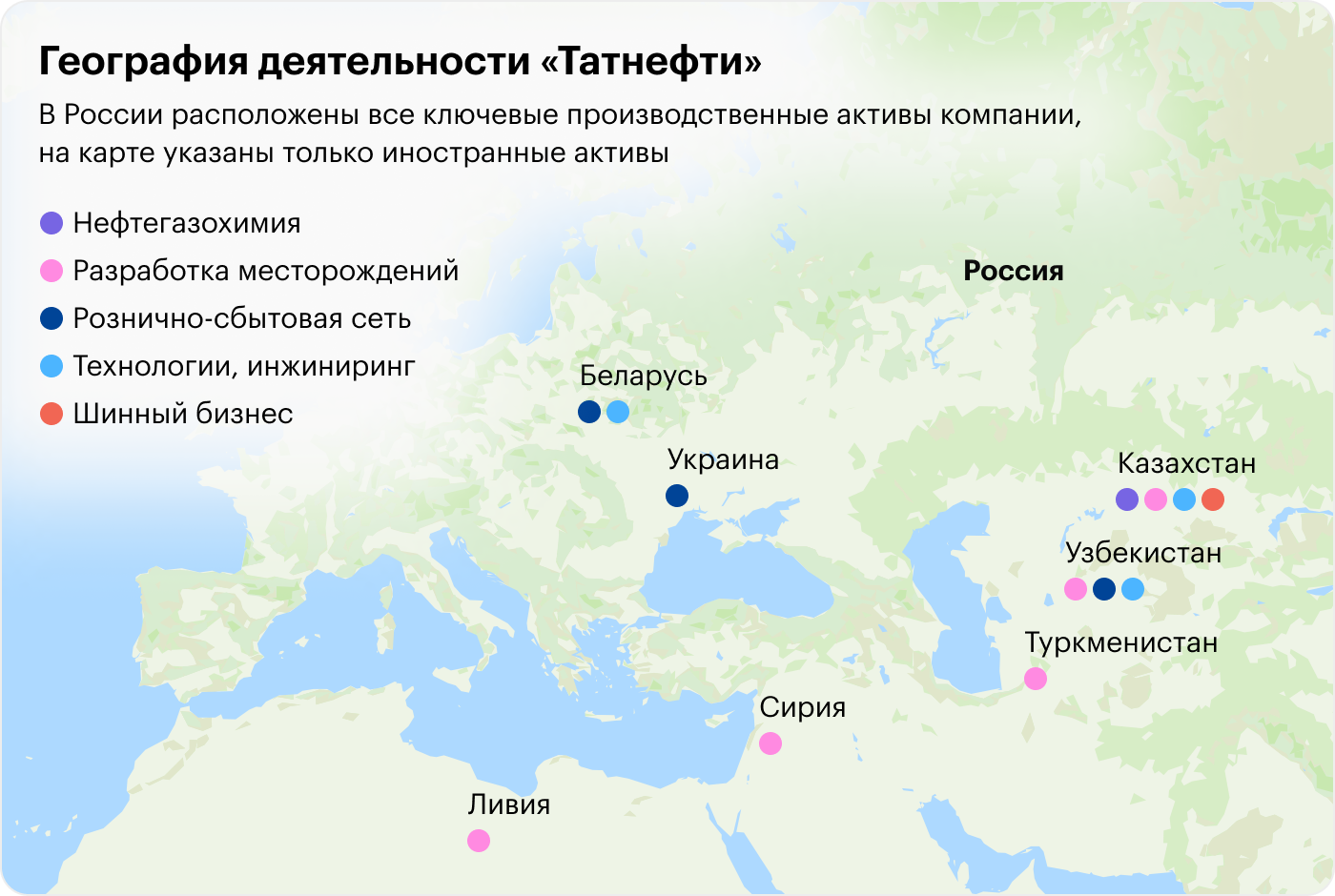

Основные месторождения «Татнефти» находятся в Республике Татарстан, также производственная деятельность ведется в Республике Калмыкия, Ненецком автономном округе, Ульяновской, Самарской и Оренбургской областях в России и в нескольких зарубежных странах: Туркменистане, Узбекистане, Казахстане, Сирии и Ливии.

Также важным моментом является то, что на многих месторождениях в Татарстане добыча ведется уже давно: например, огромное Ромашкинское месторождение разрабатывается аж с 1948 года. Из-за этого компании приходится активно заниматься освоением методик разработки и добычи нетрадиционных запасов — так, «Татнефть» оценивает добычу сверхвязкой нефти как превышающую 3 млн тонн в год.

За 2021 год компания добыла 27,8 млн тонн нефти и 0,89 млрд кубометров газа. В последние годы объем добычи снижался, во многом причиной этого являются ограничения в рамках соглашения ОПЕК+.

Переработка и реализация нефти и нефтепродуктов. «Татнефть» занимается нефтегазопереработкой на четырех активах: ТАНЕКО, «Татнефтегазпереработка», «Елховский нефтеперерабатывающий завод» и «Нижнекамсктехуглерод», находящихся в Нижнекамском и Альметьевском районах Республики Татарстан. На них производят бензин, дизель, авиационный керосин, судовое топливо, базовые масла, смазочные материалы и прочее.

В последние годы объем производства газопродуктов находится на примерно одном и том же уровне — около 1,1 млн тонн. А вот объем производства нефтепродуктов за последние пять лет вырос примерно в полтора раза: с 8,5 млн до 12,4 млн тонн.

Основной причиной роста объема переработки является постоянное развитие основного перерабатывающего актива компании — ТАНЕКО, комплекса нефтеперерабатывающих и нефтехимических заводов, запущенного в эксплуатацию в 2011 году.

В мае 2021 года были запущены три технологические установки: каталитического крекинга, производства водорода и смазочных материалов. В июле — установка химической очистки воды. А в декабре — установки газофракционирования, каталитической изодепарафинизации дизельного топлива и вторая установка замедленного коксования.

Благодаря масштабным инвестициям ТАНЕКО показывает прекрасные производственные показатели: глубина переработки нефти постоянно превышает 99%, а выход светлых нефтепродуктов, хоть и снижается в последние годы, но по итогам 2021 года показал достойные 77,02%.

Также у «Татнефти» есть нефтегазохимические производства: это производитель синтетических каучуков «Тольяттикаучук» и купленный в 2021 году комплекс по производству упаковки пищевого и непищевого назначения «Экопэт» в Калининградской области.

Вместе с ростом производства нефтепродуктов компания наращивает их реализацию, снижая реализацию нефти. Так, с 2017 по 2021 год объем реализации нефтепродуктов увеличился с 10,5 млн до 14,1 млн тонн, а реализации нефти снизился с 21,8 млн до 17,1 млн тонн.

«Татнефть» реализует часть своей продукции через собственную сеть автозаправочных станций. Их количество растет: если в 2017 году сеть состояла из 685 АЗС, то в 2021 — уже из 850. Подавляющая их часть находится в России, но есть также и в соседних государствах — Украине, Беларуси и Узбекистане.

Финансовые услуги. Также «Татнефти» принадлежит банковская группа «Зенит». Это универсальный банк со 109 отделениями, ведущий деятельность в 22 регионах России. По итогам 2021 года его кредитный портфель составил 69,4 млрд рублей.

Кроме того, у «Татнефти» есть энергетический и машиностроительный бизнесы и производство композитных материалов. Эти предприятия в том числе обеспечивают основные бизнес-подразделения компании. Например, около 60% тепловой энергии и значительная часть продукции машиностроительного бизнеса потребляются другими предприятиями «Татнефти». В последние годы выработка тепловой и электроэнергии компании постепенно растет.

Совсем недавно компания выделяла еще один операционный сегмент — шинный бизнес. «Татнефть» владела предприятиями по производству автомобильных шин марок «Кама» и Viatti, но в мае 2022 года данный бизнес был продан.

Но в октябре ситуация снова изменилась. Компания объявила сразу о двух сделках, связанных с шинным бизнесом: о развитии предприятия в Казахстане и о покупке активов финской Nokian Tyres. Вполне возможно, что «Татнефть» снова начнет выделять в отчетности шинный операционный сегмент.

В 2018 году была утверждена стратегия компании до 2030 года. Ее основными целями являются увеличение капитализации компании до 36 млрд долларов, ежегодная выплата дивидендов в соответствии с дивидендной политикой и успехи в сфере ESG. Также ключевые параметры стратегии — рост добычи и переработки нефти до 38,4 млн и 15,3 млн тонн в год соответственно.

Выручка некоторых российских публичных нефтяных компаний за 2021 год, млрд рублей

| Лукойл | 9431 |

| Роснефть | 8761 |

| Газпромнефть | 3068 |

| Татнефть | 1265 |

| Башнефть | 852 |

Выручка некоторых российских публичных нефтяных компаний за 2021 год, млрд рублей

| Лукойл | 9431 |

| Роснефть | 8761 |

| Газпромнефть | 3068 |

| Татнефть | 1265 |

| Башнефть | 852 |

АЗС «Татнефти» по странам за 2021 год

| Россия | 751 |

| Украина | 79 |

| Беларусь | 18 |

| Узбекистан | 2 |

АЗС «Татнефти» по странам за 2021 год

| Россия | 751 |

| Украина | 79 |

| Беларусь | 18 |

| Узбекистан | 2 |

Показатели нефтепереработки ТАНЕКО по годам

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Глубина переработки | 99,27% | 99,05% | 98,98% | 99,00% | 99,02% |

| Выход светлых нефтепродуктов | 87,50% | 83,64% | 80,87% | 75,00% | 77,02% |

Показатели нефтепереработки ТАНЕКО по годам

| Глубина переработки | |

| 2017 | 99,27% |

| 2018 | 99,05% |

| 2019 | 98,98% |

| 2020 | 99,00% |

| 2021 | 99,02% |

| Выход светлых нефтепродуктов | |

| 2017 | 87,50% |

| 2018 | 83,64% |

| 2019 | 80,87% |

| 2020 | 75,00% |

| 2021 | 77,02% |

Производство продуктов переработки «Татнефти» по годам, млн тонн

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Производство нефтепродуктов | 8,5 | 8,9 | 10,3 | 11,5 | 12,4 |

| Производство газопродуктов | 1,1 | 1,2 | 1,2 | 1,0 | 1,1 |

Производство продуктов переработки «Татнефти» по годам, млн тонн

| Производство нефтепродуктов | |

| 2017 | 8,5 |

| 2018 | 8,9 |

| 2019 | 10,3 |

| 2020 | 11,5 |

| 2021 | 12,4 |

| Производство газопродуктов | |

| 2017 | 1,1 |

| 2018 | 1,2 |

| 2019 | 1,2 |

| 2020 | 1,0 |

| 2021 | 1,1 |

Выработка тепловой и электроэнергии «Татнефти» по годам

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Тепловая энергия, млн Гкал | 4,8 | 4,4 | 4,2 | 4,9 | 6,2 |

| Электроэнергия, млрд кВт⋅ч | 1,45 | 1,23 | 1,53 | 1,45 | 1,73 |

Выработка тепловой и электроэнергии «Татнефти» по годам

| Тепловая энергия, млн Гкал | |

| 2017 | 4,8 |

| 2018 | 4,4 |

| 2019 | 4,2 |

| 2020 | 4,9 |

| 2021 | 6,2 |

| Электроэнергия, млрд кВт⋅ч | |

| 2017 | 1,45 |

| 2018 | 1,23 |

| 2019 | 1,53 |

| 2020 | 1,45 |

| 2021 | 1,73 |

Объем реализации нефти и нефтепродуктов «Татнефти» по годам, млн тонн

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Нефть | 21,8 | 20,3 | 20,1 | 16,8 | 17,1 |

| Нефтепродукты | 10,5 | 11,3 | 12,0 | 13,3 | 14,1 |

Объем реализации нефти и нефтепродуктов «Татнефти» по годам, млн тонн

| Нефть | |

| 2017 | 21,8 |

| 2018 | 20,3 |

| 2019 | 20,1 |

| 2020 | 16,8 |

| 2021 | 17,1 |

| Нефтепродукты | |

| 2017 | 10,5 |

| 2018 | 11,3 |

| 2019 | 12,0 |

| 2020 | 13,3 |

| 2021 | 14,1 |

Добыча «Татнефти» по годам

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Нефть, млн тонн | 28,9 | 29,5 | 29,8 | 26,0 | 27,8 |

| Газ, млрд кубометров | 0,95 | 0,93 | 1,01 | 0,83 | 0,89 |

Добыча «Татнефти» по годам

| Нефть, млн тонн | |

| 2017 | 28,9 |

| 2018 | 29,5 |

| 2019 | 29,8 |

| 2020 | 26,0 |

| 2021 | 27,8 |

| Газ, млрд кубометров | |

| 2017 | 0,95 |

| 2018 | 0,93 |

| 2019 | 1,01 |

| 2020 | 0,83 |

| 2021 | 0,89 |

Количество АЗС «Татнефти» по годам

| 2017 | 685 |

| 2018 | 711 |

| 2019 | 802 |

| 2020 | 819 |

| 2021 | 850 |

Количество АЗС «Татнефти» по годам

| 2017 | 685 |

| 2018 | 711 |

| 2019 | 802 |

| 2020 | 819 |

| 2021 | 850 |

Финансовые показатели

Компания стабильно наращивает выручку, а вот динамика чистой прибыли не может повторить такого же положительного движения. Например, по итогам 2021 года «Татнефть» не смогла повторить рекордных показателей 2018 года, несмотря на выросшую с тех пор примерно на треть выручку. Но результаты за первое полугодие 2022 года обнадеживают — возможно, рекорд по чистой прибыли падет в этом году.

А вот размер чистого долга — явная сильная сторона компании. За последние пять лет большую часть времени он был отрицательным, то есть на счетах «Татнефти» больше денег и их эквивалентов, чем общая задолженность перед кредиторами.

Важно отметить, что сегмент «Разведка и добыча» является ключевым для компании по выручке, а вот по чистой прибыли основной вклад вносит сегмент переработки и реализации. Сегмент же финансовых услуг оказывает слабое влияние на итоговые показатели «Татнефти».

Финансовые показатели, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 1п2022 | |

|---|---|---|---|---|---|

| Выручка | 910,5 | 932,3 | 795,8 | 1265,4 | 790,8 |

| Чистая прибыль | 211,8 | 192,3 | 103,5 | 198,4 | 139,3 |

| Чистый долг | −50,5 | 16,1 | −15,5 | −124,3 | −191,9 |

Финансовые показатели, млрд рублей

| Выручка | |

| 2018 | 910,5 |

| 2019 | 932,3 |

| 2020 | 795,8 |

| 2021 | 1265,4 |

| 1п2022 | 790,8 |

| Чистая прибыль | |

| 2018 | 211,8 |

| 2019 | 192,3 |

| 2020 | 103,5 |

| 2021 | 198,4 |

| 1п2022 | 139,3 |

| Чистый долг | |

| 2018 | −50,5 |

| 2019 | 16,1 |

| 2020 | −15,5 |

| 2021 | −124,3 |

| 1п2022 | −191,9 |

Структура выручки и чистой прибыли по сегментам за 1п2022 года

| Выручка | Чистая прибыль | |

|---|---|---|

| Разведка и добыча | 55,5% | 27,8% |

| Переработка и реализация нефти и нефтепродуктов | 43,3% | 72,5% |

| Финансовые услуги | 1,2% | −0,3% |

Структура выручки и чистой прибыли по сегментам за 1п2022 года

| Выручка | |

| Разведка и добыча | 55,5% |

| Переработка и реализация нефти и нефтепродуктов | 43,3% |

| Финансовые услуги | 1,2% |

| Чистая прибыль | |

| Разведка и добыча | 27,8% |

| Переработка и реализация нефти и нефтепродуктов | 72,5% |

| Финансовые услуги | −0,3% |

История и акционерный капитал

История «Татнефти» началась в 1950 году, когда это производственное объединение было создано из нескольких добывающих, бурового и строительно-монтажного трестов и проектной конторы. В 1994 году компания была преобразована в акционерное общество. А к концу 1990-х «Татнефть» оформилась как вертикально-интегрированная компания.

Акционерный капитал «Татнефти» состоит из обыкновенных и привилегированных акций. Ключевым акционером является Республика Татарстан — ее доля оценивается в 34% акционерного капитала. Кроме того, у республики есть так называемая золотая акция, дающая ей право назначать по одному своему представителю в совет директоров и ревизионную палату компании, а также налагать вето на важные решения.

Еще 3% акционерного капитала принадлежит самой «Татнефти», остальные находятся в свободном обращении. При этом на конец мая 2022 года около 38% приходилось на программу АДР, которые в августе 2022 года автоматически конвертировали в акции компании.

Структура акционерного капитала

| Программа АДР | 38% |

| Юридические лица под контролем Республики Татарстан | 34% |

| Казначейские группы | 3% |

| Иные акционеры | 25% |

Структура акционерного капитала

| Программа АДР | 38% |

| Юридические лица под контролем Республики Татарстан | 34% |

| Казначейские группы | 3% |

| Иные акционеры | 25% |

Дивиденды и дивидендная политика

Согласно дивидендной политике, «Татнефть» планирует выплачивать не менее 50% чистой прибыли по стандарту РСБУ или МСФО, беря для расчета большую из них. В последние годы выплаты производятся два-три раза в год.

В 2018—2019 годах компания отправляла на дивиденды более 75% чистой прибыли, что приводило к достойной дивидендной доходности. Но в 2020—2021 годах доля выплат снизилась до 50%, что сказалось на итоговом размере дивидендов.

Дивиденды и дивидендная доходность акций

| 2018 | 2019 | 2020 | 2021 | 9м2022 | |

|---|---|---|---|---|---|

| Дивиденд на обыкновенную акцию | 84,91 ₽ | 64,47 ₽ | 22,24 ₽ | 42,64 ₽ | 39,57 ₽ |

| Дивидендная доходность обыкновенной акции | 11,5% | 8,5% | 4,3% | 8,5% | 9,4% |

| Дивиденд на привилегированную акцию | 84,91 ₽ | 65,47 ₽ | 22,24 ₽ | 42,64 ₽ | 39,57 ₽ |

| Дивидендная доходность привилегированной акции | 16,3% | 8,9% | 4,7% | 9,3% | 10,2% |

| Доля прибыли, отправляемая на дивиденды | 93% | 78% | 50% | 50% | — (неизвестна прибыль за 9 месяцев) |

Дивиденды и дивидендная доходность акций

| Дивиденд на обыкновенную акцию | |

| 2018 | 84,91 ₽ |

| 2019 | 64,47 ₽ |

| 2020 | 22,24 ₽ |

| 2021 | 42,64 ₽ |

| 9м2022 | 39,57 ₽ |

| Дивидендная доходность обыкновенной акции | |

| 2018 | 11,5% |

| 2019 | 8,5% |

| 2020 | 4,3% |

| 2021 | 8,5% |

| 9м2022 | 9,4% |

| Дивиденд на привилегированную акцию | |

| 2018 | 84,91 ₽ |

| 2019 | 65,47 ₽ |

| 2020 | 22,24 ₽ |

| 2021 | 42,64 ₽ |

| 9м2022 | 39,57 ₽ |

| Дивидендная доходность привилегированной акции | |

| 2018 | 16,3% |

| 2019 | 8,9% |

| 2020 | 4,7% |

| 2021 | 9,3% |

| 9м2022 | 10,2% |

| Доля прибыли, отправляемая на дивиденды | |

| 2018 | 93% |

| 2019 | 78% |

| 2020 | 50% |

| 2021 | 50% |

| 9м2022 | — (неизвестна прибыль за 9 месяцев) |

Почему акции могут вырасти

Соблюдение стратегии роста. У «Татнефти» достаточно амбициозная стратегия, нацеленная на рост как бизнеса, так и капитализации. И компания следует ей, много инвестируя, постоянно наращивая капитальные вложения. Так, за 2021 год они составили 120,9 млрд рублей по сравнению с 82,3 млрд рублей в 2017 году.

Особенно много «Татнефть» инвестирует в сферу нефтепереработки, благодаря чему постоянно наращивает объем производства и реализации нефтепродуктов. Также стоит отметить, что компания постепенно снижает долю экспорта как нефти, так и нефтепродуктов, что в нынешних условиях видится правильным решением.

«Татнефть» активно управляет своим бизнесом, исходя из рыночной конъюнктуры: за последний год компания продала шинный бизнес за 35,6 млрд рублей, посчитав, что лучше сосредоточиться на ключевых бизнес-направлениях. Зато компания инвестировала около 25,6 млрд рублей в сферу нефтесервиса, купив движимое и недвижимое имущество, а также консолидировав несколько нефтесервисных предприятий.

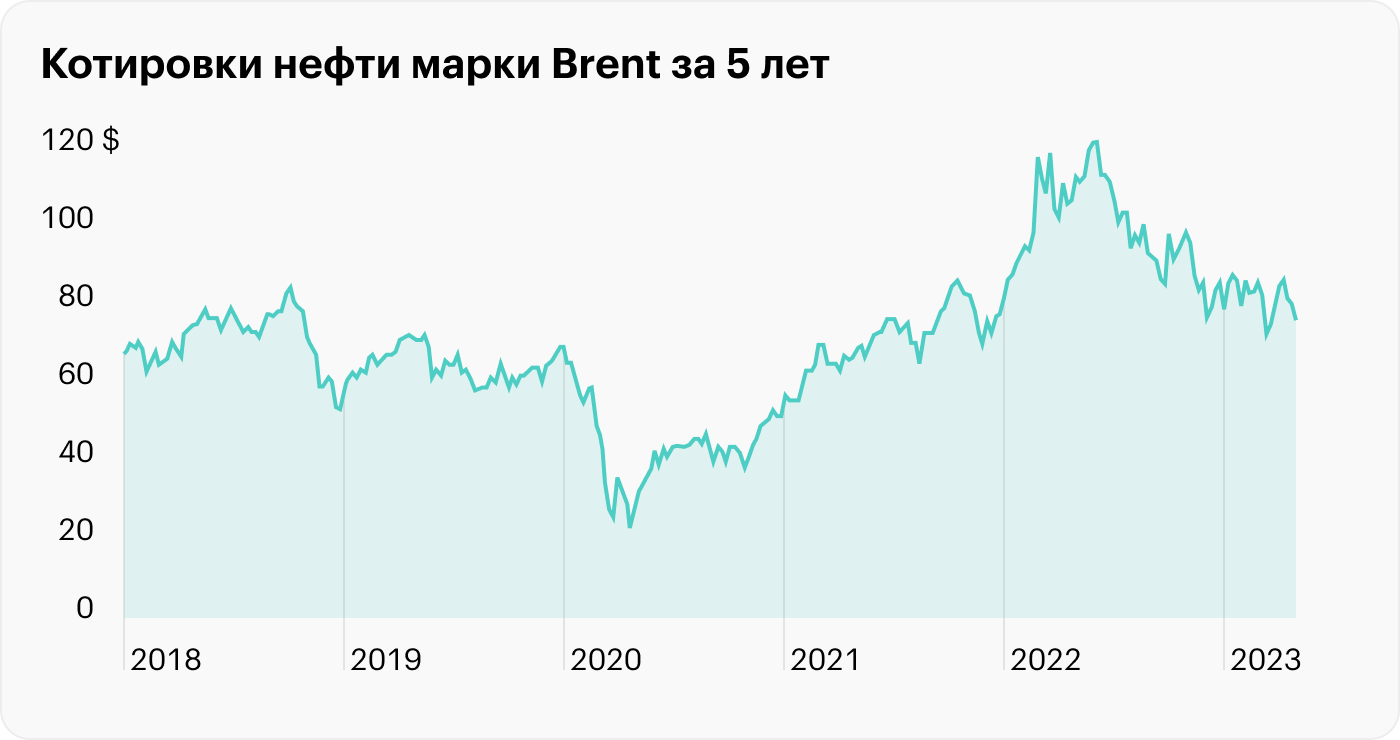

Хорошая конъюнктура. В последнее время цены на нефть находятся на достаточно высоких уровнях. Этому способствует и соглашение ОПЕК+, участники которого не хотят снижения цен на нефть, и фундаментальная недоинвестированность нефтяной отрасли в последние годы из-за чрезмерного увлечения западных стран ESG-повесткой.

Также среди тактических факторов того, что цены на нефть останутся на высоких уровнях, стоит учесть, что в последние месяцы США ударными темпами продают нефть из своих стратегических запасов, чтобы за счет увеличения предложения снизить цены на нефть.

В середине августа 2022 года размер стратегических запасов достиг минимума с 1985 года, что уже начало вызывать обеспокоенность американских политиков. Вполне вероятно, что через некоторое время США, наоборот, начнут активно пополнять свои запасы, что может вызвать очередной виток подорожания нефти из-за снижения ее предложения и роста спроса.

Высокие цены на нефть выгодны нефтяным компаниям, так что при сохранении хорошей конъюнктуры можно ожидать хороших финансовых показателей нефтяных компаний и, в частности, «Татнефти».

Дивиденды. Компания платит неплохие дивиденды, а это очень важно для российских инвесторов. С учетом хорошей конъюнктуры на нефтяном рынке от «Татнефти» можно ожидать достаточно больших дивидендных выплат, а это — один из основных драйверов роста акций на российском рынке.

Неплохие мультипликаторы. Компания стоит относительно недорого по мультипликатору P / E и показывает одну из самых высоких в отрасли рентабельность собственного капитала (ROE). Кроме того, сильная сторона «Татнефти» — низкая долговая нагрузка, а именно отрицательный чистый долг.

Капитальные вложения по годам, млрд рублей

| 2017 | 82,3 |

| 2018 | 91,2 |

| 2019 | 99,9 |

| 2020 | 96,1 |

| 2021 | 120,9 |

Капитальные вложения по годам, млрд рублей

| 2017 | 82,3 |

| 2018 | 91,2 |

| 2019 | 99,9 |

| 2020 | 96,1 |

| 2021 | 120,9 |

Доля продаж нефти и нефтепродуктов на экспорт по годам

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Продажа нефти | 73% | 62% | 60% | 56% | 45% |

| Продажа нефтепродуктов | 48% | 50% | 43% | 43% | 40% |

Доля продаж нефти и нефтепродуктов на экспорт по годам

| Продажа нефти | |

| 2017 | 73% |

| 2018 | 62% |

| 2019 | 60% |

| 2020 | 56% |

| 2021 | 45% |

| Продажа нефтепродуктов | |

| 2017 | 48% |

| 2018 | 50% |

| 2019 | 43% |

| 2020 | 43% |

| 2021 | 40% |

Мультипликаторы некоторых российских публичных нефтяных компаний за 2021 год

| Лукойл | Роснефть | Газпромнефть | Татнефть | Башнефть | |

|---|---|---|---|---|---|

| P / E | 5,51 | 6 | 5,11 | 5,83 | 2,77 |

| ROE | 17,1% | 19,1% | 21,4% | 21,1% | 15,0% |

| Net debt / EBITDA | 0,06 | 2,32 | 0,18 | −0,42 | 0,83 |

Мультипликаторы некоторых российских публичных нефтяных компаний за 2021 год

| Лукойл | |

| P / E | 5,51 |

| ROE | 17,1% |

| Net debt / EBITDA | 0,06 |

| Роснефть | |

| P / E | 6 |

| ROE | 19,1% |

| Net debt / EBITDA | 2,32 |

| Газпромнефть | |

| P / E | 5,11 |

| ROE | 21,4% |

| Net debt / EBITDA | 0,18 |

| Татнефть | |

| P / E | 5,83 |

| ROE | 21,1% |

| Net debt / EBITDA | −0,42 |

| Башнефть | |

| P / E | 2,77 |

| ROE | 15,0% |

| Net debt / EBITDA | 0,83 |

Мультипликаторы «Татнефти» по годам

| 2018 | 2019 | 2020 | 2021 | 1п2022 | |

|---|---|---|---|---|---|

| P / E | 7,95 | 9,17 | 11,5 | 5,83 | 4,10 |

| ROE | 27,5% | 25,8% | 12,5% | 21,1% | 23,7% |

| Net debt / EBITDA | −0,17 | 0,06 | −0,09 | −0,42 | −1,26 |

Мультипликаторы «Татнефти» по годам

| P / E | |

| 2018 | 7,95 |

| 2019 | 9,17 |

| 2020 | 11,5 |

| 2021 | 5,83 |

| 1п2022 | 4,10 |

| ROE | |

| 2018 | 27,5% |

| 2019 | 25,8% |

| 2020 | 12,5% |

| 2021 | 21,1% |

| 1п2022 | 23,7% |

| Net debt / EBITDA | |

| 2018 | −0,17 |

| 2019 | 0,06 |

| 2020 | −0,09 |

| 2021 | −0,42 |

| 1п2022 | −1,26 |

Почему акции могут упасть

Зависимость от конъюнктуры. «Татнефть», как и любая сырьевая компания, сильно зависит от цен на свою продукцию. Думаю, многие инвесторы помнят 2020 год, который ярко показал, что нефть может стоить очень дешево. А когда цены на низких уровнях, то и нефтяные компании показывают не лучшие финансовые результаты, урезают или не платят дивиденды, а котировки их акций снижаются.

Дивиденды. В 2018—2019 годах «Татнефть» платила очень хорошие дивиденды, направляя на них очень большую долю чистой прибыли — более 75%. Результатом стал серьезный рост котировок ее акций.

Когда же компания из-за ухудшившейся конъюнктуры и уменьшения доли чистой прибыли, направляемой на дивиденды, снизила их размеры, котировки ее акций обвалились. И даже когда осенью 2021 года индекс Мосбиржи бил рекорды, акции «Татнефти» были далеки от своих максимумов.

Это служит хорошим уроком и на будущее: если компания будет платить невысокие дивиденды или не платить их вообще, то ее акции могут еще упасть.

Возможные проблемы с экспортом. Ощутимая часть экспорта «Татнефти» идет в Европу по нефтепроводу «Дружба». Но в нынешней геополитической ситуацией торговля с европейскими странами осложняется, а США вообще пытается сколотить коалицию с целью ограничения цен на российскую нефть. Все это может негативно сказаться на продажах «Татнефти» и, как следствие, на ее финансовых показателях.

В итоге

«Татнефть» — это крупная нефтегазовая компания, которая активно инвестирует в свой бизнес, особенно в сферу нефтепереработки. «Татнефть» старается достичь целей своей стратегии по расширению бизнеса и росту капитализации. Кроме того, компания может похвастаться своей вертикальной интеграцией и отрицательным чистым долгом.

В последнее время конъюнктура на рынке благоволит нефтяным компаниям и есть много аргументов за то, что в ближайшее время цены останутся на высоких уровнях. А это позволит нефтяным компаниям и, в частности, «Татнефти» показывать хорошие финансовые результаты и выплачивать крупные дивиденды, что должно положительно повлиять на котировки ее акций.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.