Лидеры нового дивидендного сезона 2023 года. Мнения инвесткомпаний

В середине июля завершится летний дивидендный сезон 2022 года, после чего российские инвесторы начнут искать новых дивидендных лидеров. Рассмотрим 5 компаний, которые в 2023 году могут показать максимальную дивидендную доходность, по мнению «Атона», «Сбер-инвестиций» и «ВТБ Мои инвестиции».

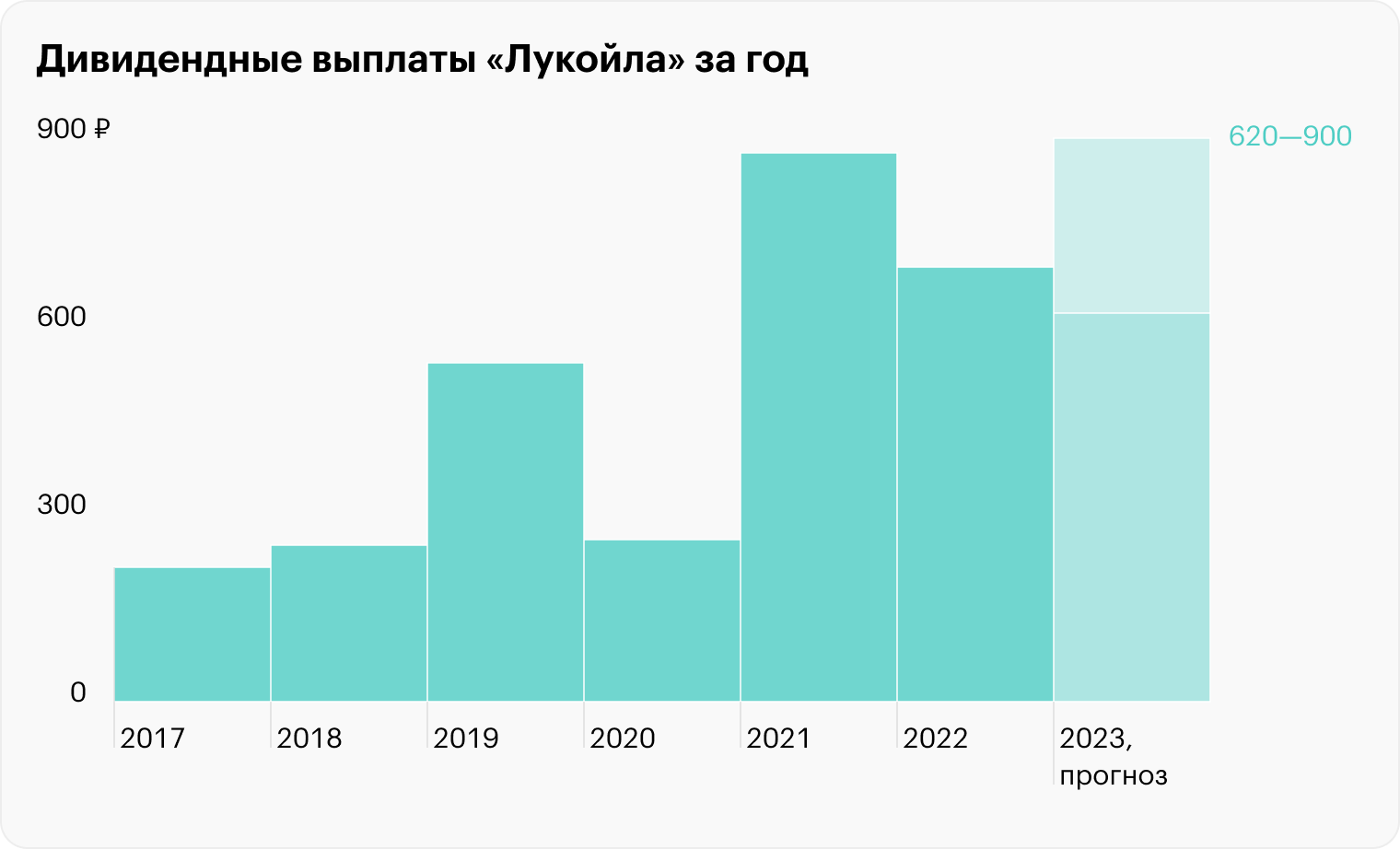

«Лукойл»

В 2023 году явным дивидендным лидером должен стать «Лукойл», по мнению сразу трех инвесткомпаний. «Атон» представил самую скромную оценку, считая, что в следующие 12 месяцев частное нефтегазовое предприятие сможет выплатить порядка 620 ₽ на акцию. Прогнозная дивидендная доходность — 12%.

«Сбер-инвестиции», наоборот, наиболее оптимистично настроены в отношении дивидендных перспектив «Лукойла», который, как полагают аналитики инвесткомпании, может выплатить около 900 ₽ в 2023 году, дивидендная доходность — 17%.

«ВТБ Мои инвестиции» прогнозируют, что в 2023 году дивидендная доходность энергетического предприятия составит 16%. Даже с учетом новых санкций «Лукойл» продолжает оставаться наиболее эффективной нефтеперерабатывающей компанией в России, что должно позитивно сказаться на его дивидендах.

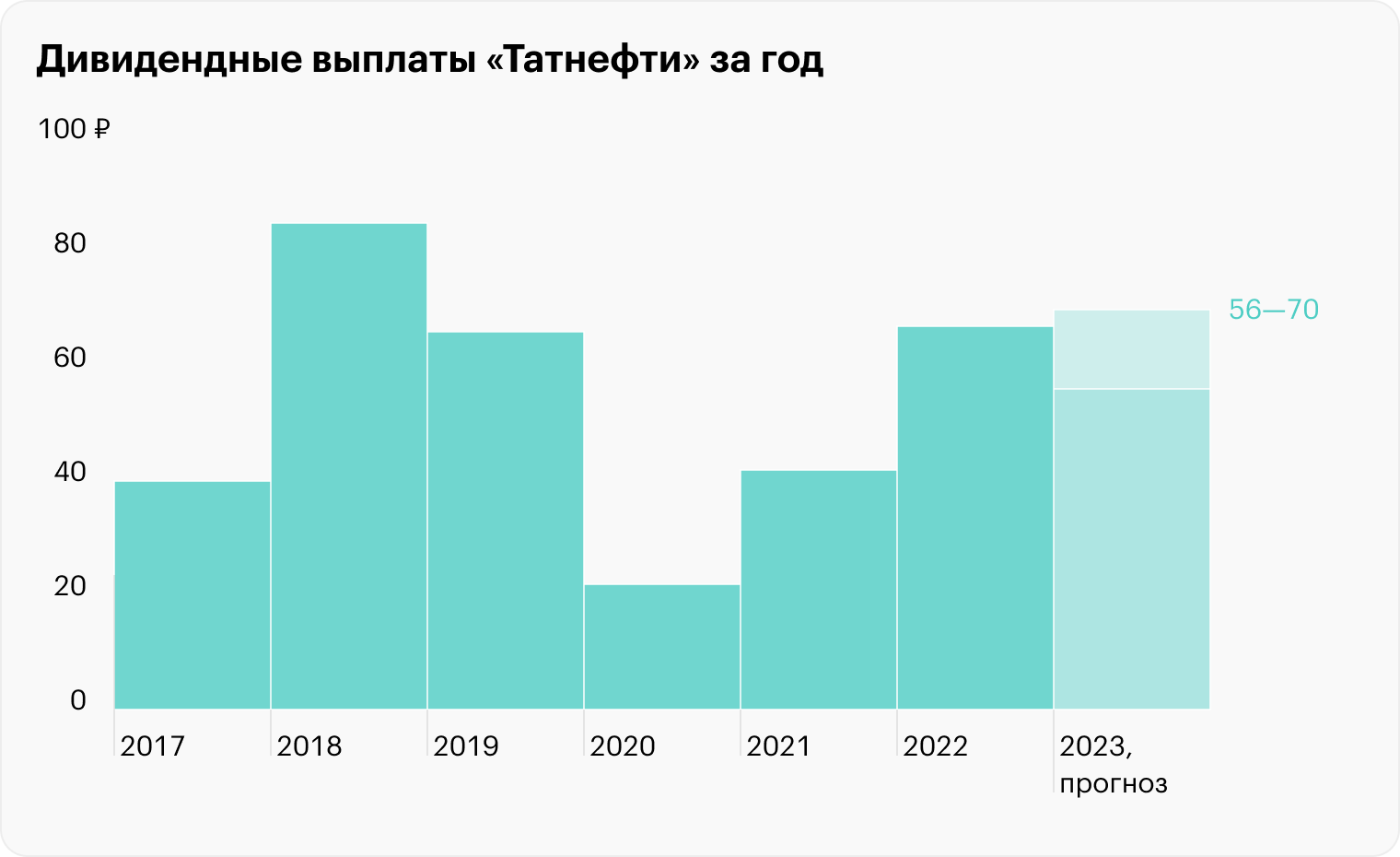

«Татнефть»

«Татнефть» в 2023 году займет второе место по показателю дивидендной доходности. Сделать это компания сможет за счет дальнейшего развития собственной нефтепереработки и новых сделок по слиянию и поглощению. В текущем году российское предприятие за 320 млн долларов купило турецкую сеть АЗС Aytemiz Akaryakit.

По данным «Атона» и «Сбер-инвестиций», «Татнефть» в 2023 году может суммарно выплатить своим акционерам дивиденд в размере 56—58 ₽, что примерно соответствует дивидендной доходности 12%.

«ВТБ Мои инвестиции» полагают, что российское предприятие может распределить еще больше денег на фоне роста добычи и нефтепереработки. По мнению аналитиков инвесткомпании, «Татнефть» в следующие 12 месяцев выплатит до 70 ₽ на акцию, что соответствует дивдоходности 14%.

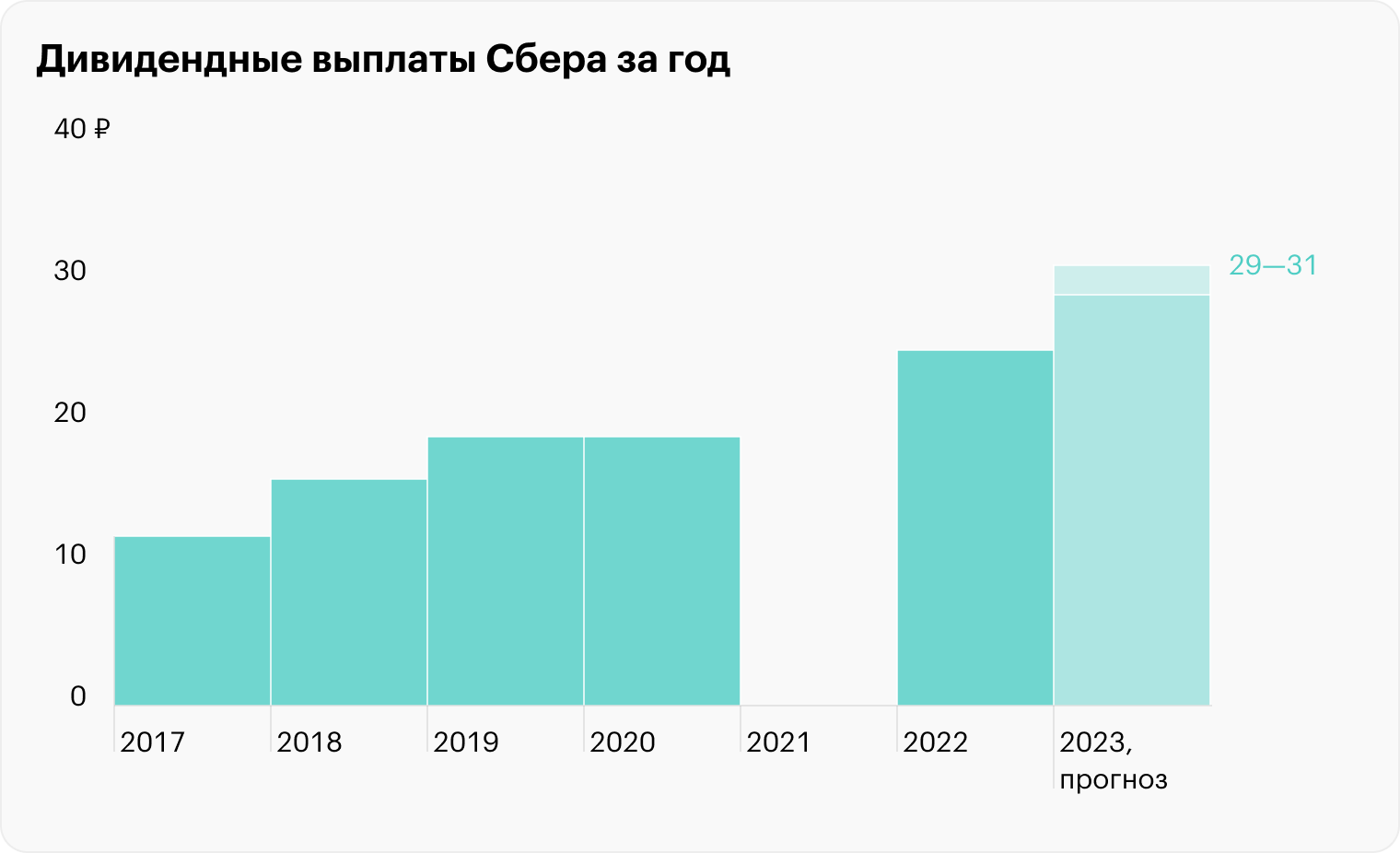

Сбер

Несмотря на ввод огромного количества санкций против банка, в 2022 году он смог выплатить максимальный за всю историю дивиденд. По итогам прошлого года совет директоров Сбера выплатил дивиденд в размере 25 ₽, что соответствовало дивдоходности 11%.

В 2023 году, по мнению «Атона» и «ВТБ Мои инвестиции», щедрые выплаты акционерам со стороны банка продолжатся ввиду получения рекордной чистой прибыли.

Аналитики «Атона» прогнозируют, что крупнейший российский банк по итогам года сможет заработать около 1,4 трлн рублей чистой прибыли. Это позволит компании выплатить дивиденд в размере 31 ₽ на акцию, дивидендная доходность — около 13%.

По расчетам «ВТБ Мои инвестиции», финансовый результат Сбера в 2023 году будет немного скромнее, в районе 1,3 трлн рублей. При выплате 50% чистой прибыли акционеры получат дивиденд в размере 29 ₽, что эквивалентно дивдоходности 12%.

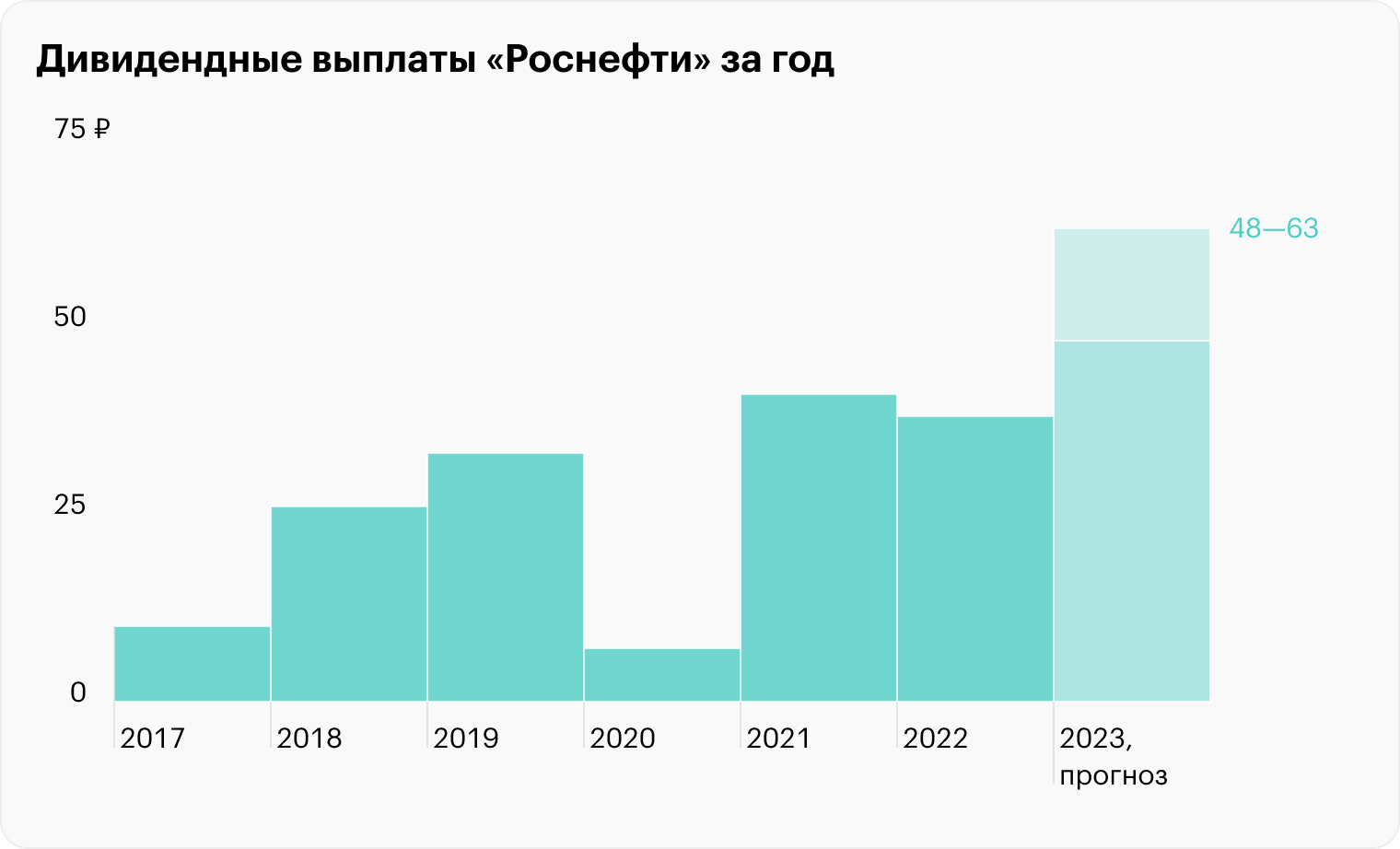

«Роснефть»

По расчетам «Сбер-инвестиций», «Роснефть» будет единственной компанией в своем секторе, которая сможет сохранить относительно высокую прибыль в 2023 году, так как предприятие больше других выигрывает от продажи нефти ВСТО по более высокой цене. Сейчас нефть марки «ВСТО» торгуется с дисконтом в 5 $ к марке Brent, в то время как Urals — со скидкой в 20 $.

Если расчеты аналитиков «Сбер-инвестиций» верны, то «Роснефть» в 2023 году должна распределить между своими акционерами дивиденд в размере 63 ₽. Прогнозная дивидендная доходность — 13%. При этом другие российские брокеры приводят более скромные числа.

По данным «Атона», лидер российской нефтяной отрасли за следующие 12 месяцев выплатит дивиденд в размере 48 ₽, что соответствует дивидендной доходности 10%. «ВТБ Мои инвестиции» считают, что дивдоходность «Роснефти» будет менее 10%.

«Совкомфлот»

В 2022 году перевозчик подпал под новые санкции США, ЕС и Великобритании: ему запретили входить в европейские порты, а также привлекать западный капитал.

Судя по результатам, все свои проблемы «Совкомфлот» смог оставить в кризисном 2022 году. По итогам 1 квартала 2023 года компания заработала 286 млн долларов — это рекордный квартальный результат за всю историю ее существования.

Аналитики «Сбер-инвестиций» рекомендуют российским инвесторам присмотреться к акциям «Совкомфлота», так как по итогам года эмитент может выплатить внушительный дивиденд в размере 11 ₽. Прогнозная дивидендная доходность — 12%.

У «Атона» и «ВТБ Мои инвестиции» абсолютно противоположное мнение: они предполагают, что дивидендная доходность судоходной компании вряд ли сможет порадовать акционеров, так как она будет ниже среднерыночного уровня, в районе 5%.

Что в итоге

Основной дивидендный фокус ведущих российских инвесткомпаний сейчас сконцентрирован на эмитентах, которым выгодно ослабление национальной валюты.

К таким предприятиям относятся не только экспортеры, но и местные банки, у которых на счетах большое количество зарубежной валюты и которые зарабатывают на ее положительной переоценке.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique