Начались продажи народных облигаций

С 26 апреля в отделениях Сбербанка и ВТБ-24 начинаются продажи «народных» ОФЗ (выпуск 53001RMFS).

ОФЗ — это облигации федерального займа; долговые ценные бумаги, которые выпускает Министерство финансов. По большому счету это как банковский вклад, только вкладчики вкладывают в Россию.

Когда вы покупаете ОФЗ, вы дает Минфину денег в долг, а взамен получаете право на возврат денег в установленный срок, а также на получение процентных платежей. График платежей и дата погашения известны заранее.

А что, хороший товар? 🐶

Да, это хороший товар. Великолепный товар. Очень нужный товар, который можно продать. И купить себе что-то такое, что можно купить, когда продан товар.

Надежность облигаций Минфина, хранимых в депозитарии Сбербанка, такая же, как у вклада в Сбербанке. Но доходность облигаций выше.

При покупке облигаций 26—28 апреля доходность к погашению составит примерно 8,5% годовых с учетом комиссии банка. Погашение состоится 29 апреля 2020 — через три года.

Ставка по вкладу «Сохраняй» в Сбербанке на те же три года — около 4,6% годовых. Разница почти в два раза в пользу ОФЗ. Доходность доступного на бирже классического выпуска ОФЗ 26214RMFS без реинвестирования — 7,8%, то есть у народных ОФЗ преимущество примерно в процентный пункт перед биржевыми.

После 28 апреля цена облигаций и, соответственно, доходность могут измениться. Как именно — определяет Минфин и публикует информацию об этом на своем сайте.

Как купить?

Купить народные облигации дебютного выпуска можно будет с 26 апреля по 25 октября 2017 в некоторых отделениях Сбербанка и ВТБ-24. В некоторых — значит не во всех, уточняйте в банках. Затем начнется продажа следующего выпуска.

Минимальное количество облигаций к покупке — 30 штук, максимальное — 15 000 штук.

Проценты по народным ОФЗ выплачиваются раз в полгода по заранее определенным датам, зачисляются на брокерский счет и доступны для вывода с брокерского счёта в тот же день.

Можно ли вернуть деньги досрочно?

Деньги, вложенные в народные ОФЗ, можно вернуть в любой день после покупки. Правило простое: в любой день можно вернуть деньги, которые вы заплатили за облигацию, но не более 1000 ₽ за каждую.

Например, если вы купили облигации по цене 1010 ₽, то вернуть сможете только 1000 ₽ за каждую. Потеря на разнице в цене — это финансовая магия, с помощью которой Минфин будет регулировать доходность к погашению. Делая цену одной бумаги выше 1000 ₽, Минфин будет уменьшать процентную ставку к погашению. Рассчитать ставку можно заранее перед покупкой. Это финансовая магия, но не обман.

В течение первых 12 месяцев возврат приведет к потере процентов и, при цене облигации выше 1000 ₽, к потере части вложенных средств. По прошествии 12 месяцев облигации можно предъявить к выкупу без потери процентов.

А можно сравнить с вкладом в Т-Банке?

Можно, но будет трудно учесть все нюансы.

Из плюсов облигаций:

- Если сумма вклада больше страхового лимита АСВ (1,4 млн), то облигации Минфина надежнее.

- Самый длинный вклад в Т-Банке можно открыть на два года, а выпуск облигаций рассчитан на три. Сейчас ставки по вкладам постоянно уменьшаются, и облигации позволяют зафиксировать текущую высокую ставку на более продолжительный срок.

- Облигации можно погасить досрочно уже через год.

Из плюсов вклада в Т-Банке:

- Открыть вклад можно без посещения офиса.

- Процентные платежи во вкладе могут быть автоматически реинвестированы. В облигациях это невозможно автоматически, а в ручном режиме не всегда возможно из-за ограничений на минимальную покупку.

- Ставка на промежутке в 2 года будет выше.

Ставка:

Ставка по облигациям на период в два года составит примерно 7,7% годовых с учетом комиссий. В банке — 8% годовых без реинвестирования, а с реинвестированием — 8,64% годовых.

Если вы хотите открыть вклад на два года или меньше и он полностью попадает под АСВ, банк не уступает в надежности и принесет больше денег. Если вы хотите вложить деньги на более длинный срок или сумма превышает лимит АСВ, то вам придется сделать выбор самостоятельно, взвесив за и против.

О чём еще стоит знать?

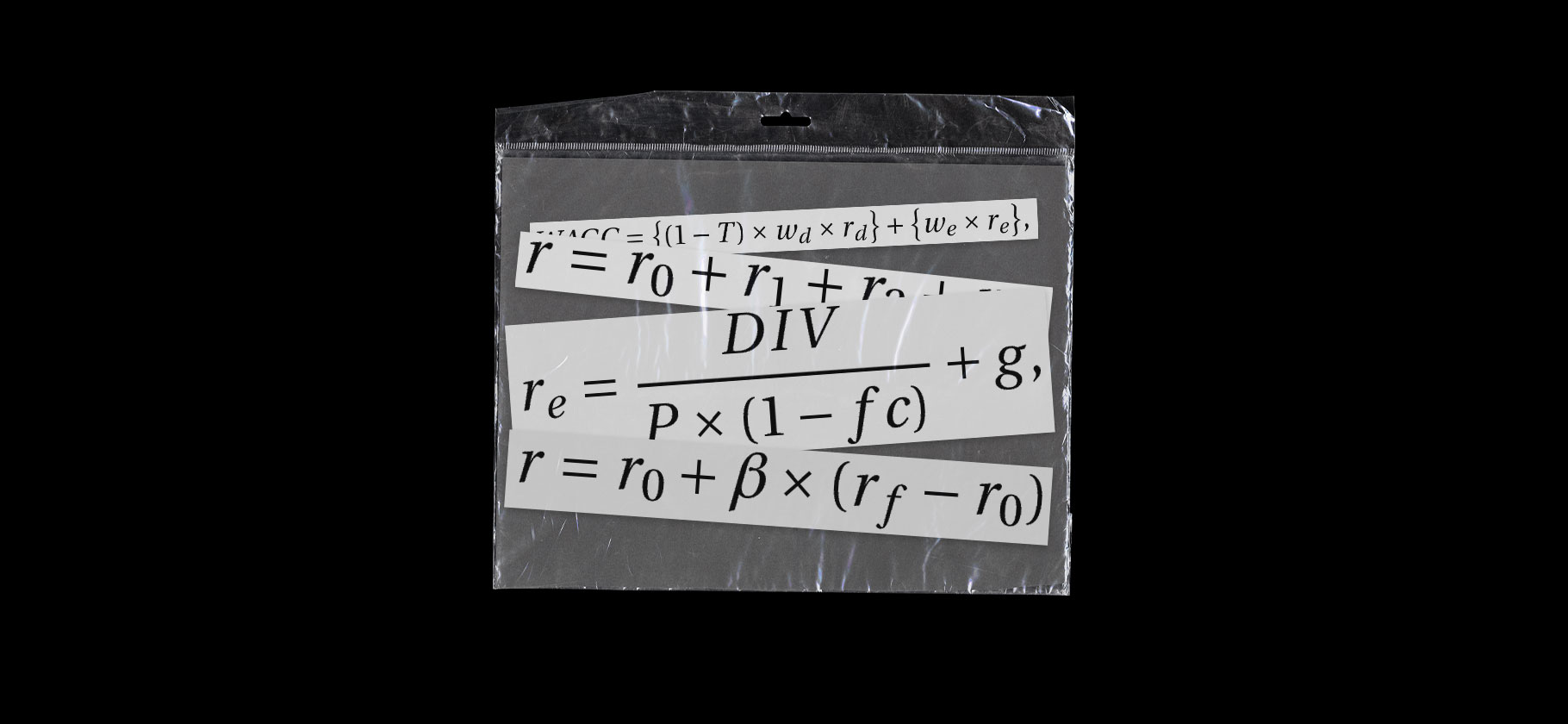

Если рассматривать покупку ОФЗ как альтернативу рублевым вкладам, то, по большому счету, важна только ставка к погашению с учетом всех комиссий банка. Это как процентная ставка по вкладу.

В банке перед покупкой вам помогут посчитать ставку к погашению с учетом вкладываемой суммы, всех комиссий и возможностей реинвестирования процентных доходов.

Нужно помнить, что первые 12 месяцев деньги можно вернуть только без процентов.

Если есть сомнения, лучше проконсультироваться с сотрудниками банка или финансовым консультантом.