Что вы узнаете

- Зачем нужен финансовый план.

- Как его составить.

- Как отразить в финансовом плане свои цели.

- Как составлять реалистичные прогнозы.

- Как проверить, выполняется ли план, и что делать, если нет.

Зачем вам финансовый план

Финансовый план — это собранные в одном месте активы, цели и финансовые возможности. Он нужен, чтобы вам было от чего отталкиваться в достижении своих целей: когда есть план, остается только ехать по нему, как по рельсам, и время от времени сверяться, туда ли вы едете.

Финансовый план может выглядеть по-разному в зависимости от ситуации и вашего желания углубляться в детали: кому-то важно расписать все возможные цели на ближайшие десятки лет и составить план с точностью до рубля, который потом можно будет корректировать. А кому-то достаточно приклеенной на холодильник бумажки «Коплю на машину, откладываю по 10 тысяч в месяц».

В этом уроке мы вспомним все, о чем говорили в курсе, и покажем, как эти вещи могут укладываться в ваш финансовый план. А ваша задача — выбрать из предложенных инструментов то, что подходит именно вам.

Как составить финансовый план

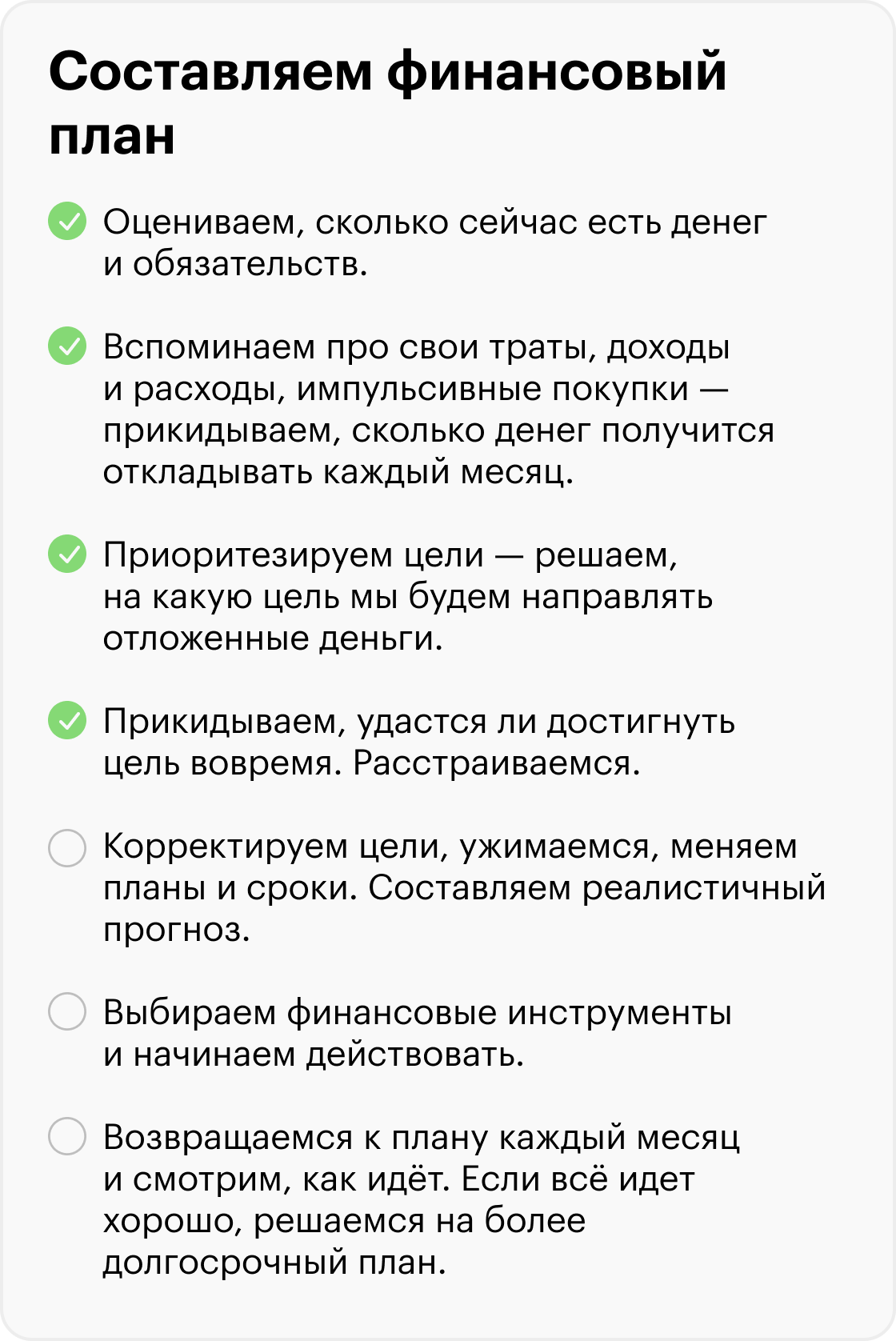

В целом составление плана можно разбить вот на такие шаги.

Познакомьтесь с Игорем: он работает, живет в съемной квартире, выплачивает потребительский кредит и возвращает долг за обучение родителям. Игорь очень хочет накопить на первоначальный взнос и взять ипотеку — а перед этим ему надо раздать долги. Если параллельно получится отложить деньги на отпуск через полгода — вообще прекрасно.

Попробуем двигаться от реальности к ожиданиям: если сделать наоборот, реальность может дать Игорю под дых.

📊 В этом уроке мы с вами будем составлять таблицу для Игоря

Сделаем это в «Гугл-таблицах», а в конце урока дадим готовый шаблон для составления финансового плана.

Когда вы поймете, что именно в финансовом плане для вас важно и какие данные вам нужны, можете использовать любой удобный формат — хоть листочек, который потом переедет на ваш холодильник и всегда будет перед глазами.

Оцениваем, сколько есть денег и обязательств

Для начала нужно составить список всех счетов, которые у вас есть, а также всего дорогостоящего имущества. Мы подробно разбирали это во втором уроке курса.

Вот пара советов, как удобнее это устроить.

Отделите деньги «на жизнь» от тех, что отложены на какие-то цели. Например, у вас есть дебетовая карта, которой вы оплачиваете продукты, коммуналку и другие вещи. Лучше хранить на ней только те деньги, что вы планируете тратить.

Все, что вы откладываете, лучше сразу переводить на отдельный финансовый счет — накопительный, вклад или другой инструмент, в зависимости от того, что вы выберете для достижения цели.

В списке активов стоит учитывать именно отложенные деньги, а не те, что у вас есть на регулярные расходы.

Не смешивайте накопления на разные цели в рамках одного счета. Например, если на накопительном счете вы держите финансовую подушку, для накоплений на отпуск лучше создать отдельный счет, а не класть деньги на тот же. Так будет проще и нагляднее.

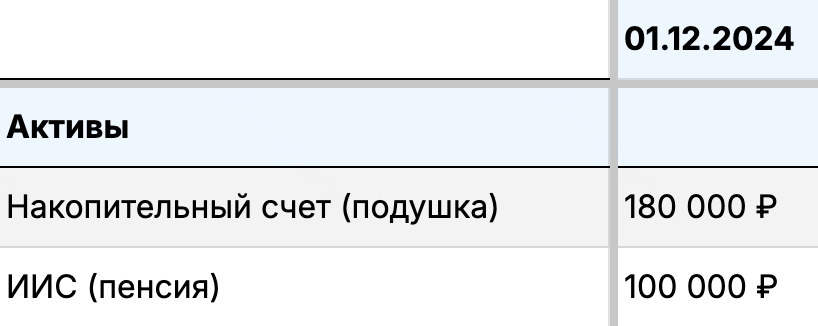

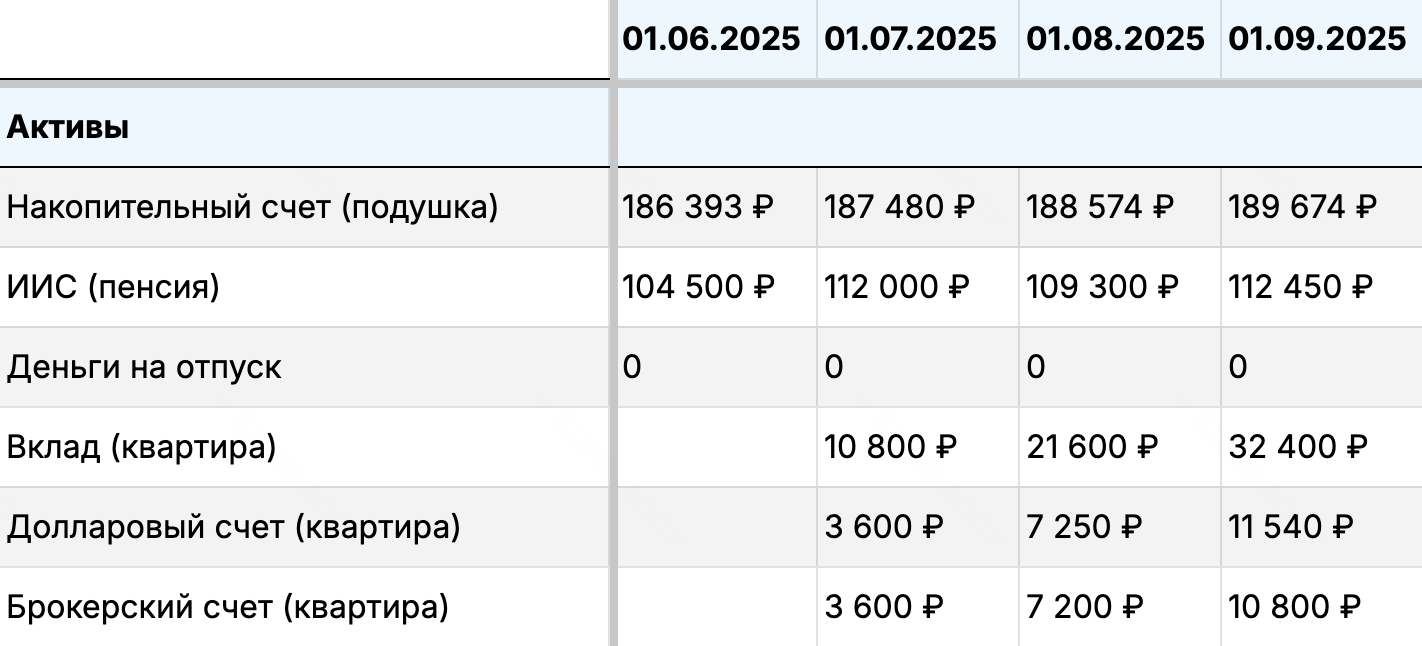

Например, вот как будет выглядеть список финансовых активов Игоря:

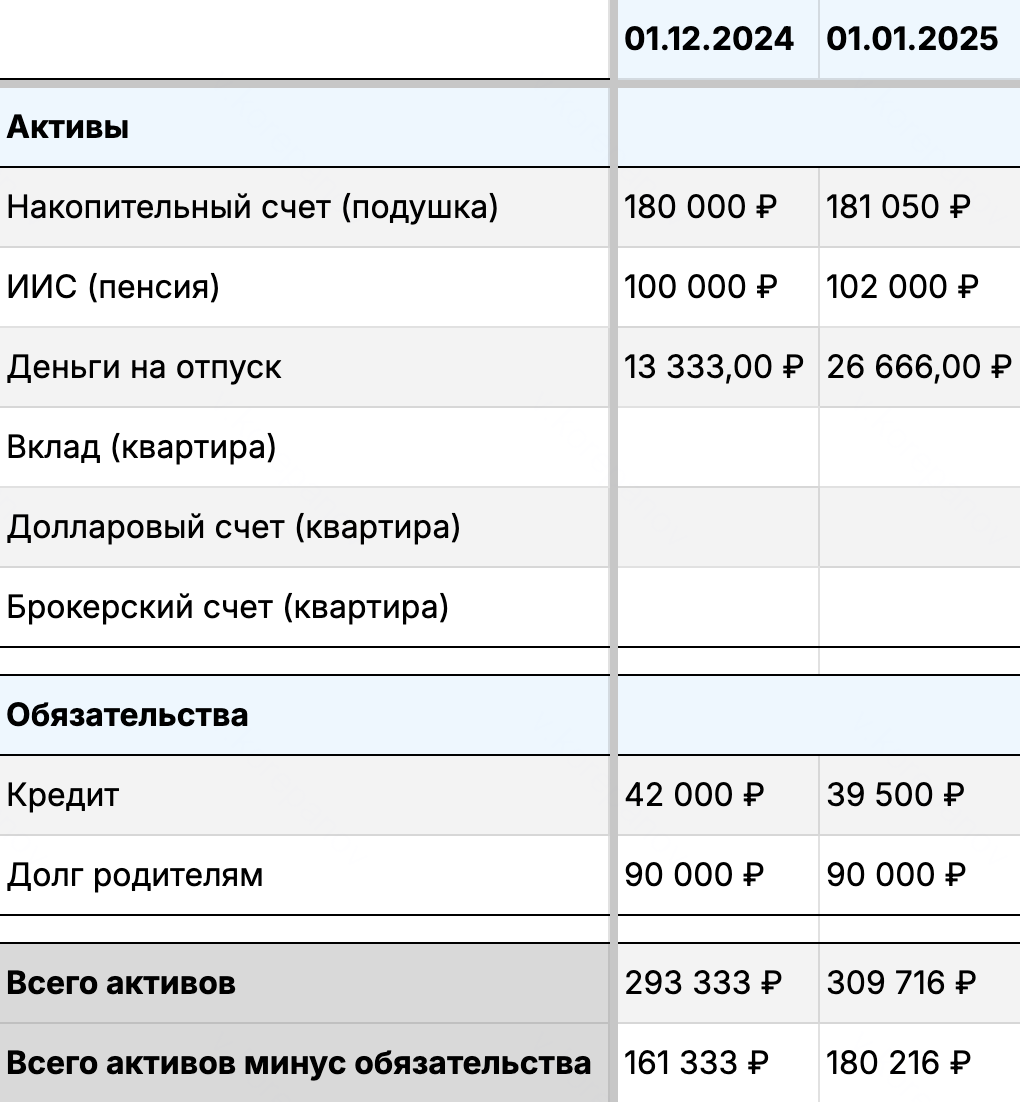

Такой список дает понимание, сколько в целом денег у вас есть и где они лежат. Возвращаться к нему стоит раз в месяц — чтобы обновить остатки и докинуть куда-то отложенные за месяц деньги.

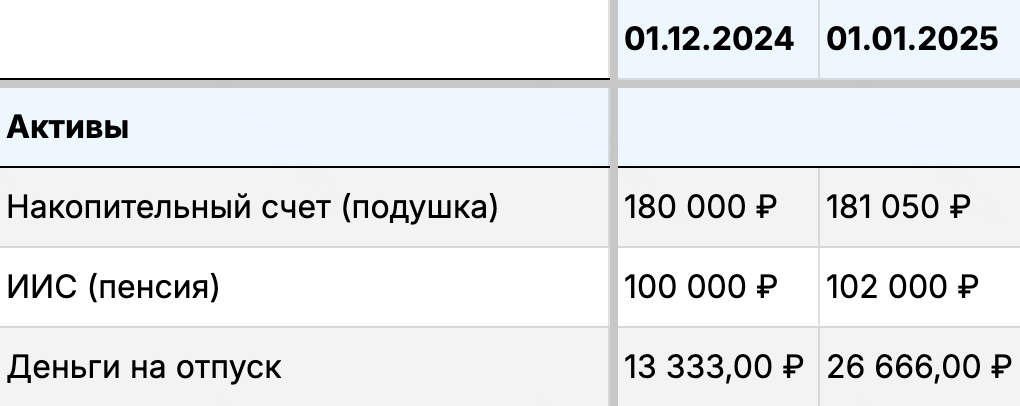

Например, за декабрь Игорь отложил 13 333 ₽ — почему именно столько, мы расскажем дальше — на накопительный счет на отпуск. А еще на накопительный счет начислились проценты — эти остатки нужно обновить:

Так Игорь сможет не только видеть общую сумму, но и оценивать, как меняется его капитал, сколько денег он откладывает.

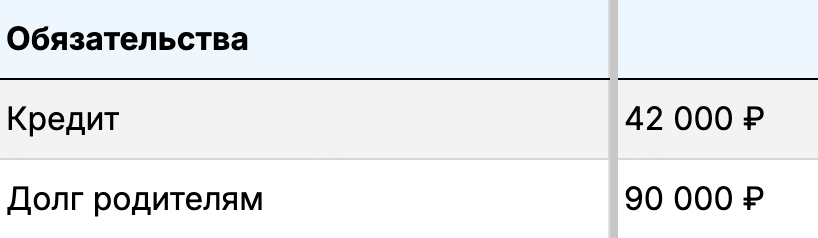

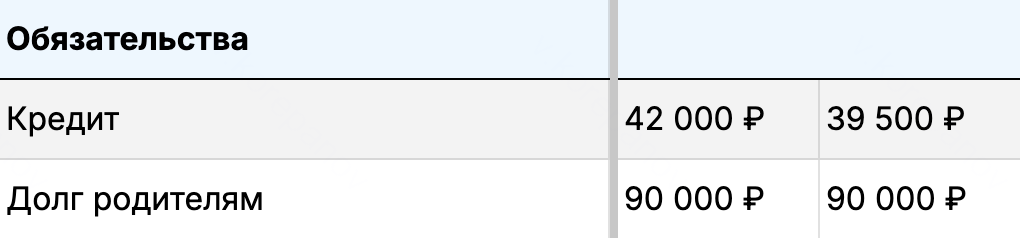

Когда готов список финансовых активов, нужно составить список обязательств — если они у вас есть. У Игоря есть кредит и долг перед родителями. Их тоже надо внести в эту таблицу — причем по кредиту стоит выписать актуальную сумму долга, ее можно найти в приложении банка:

Долг по кредиту уменьшается с каждым ежемесячным платежом. Тут тоже следует раз в месяц возвращаться к таблице и обновлять оставшуюся сумму:

В результате таблица может выглядеть вот так. Расписаны все активы, все обязательства, посчитана сумма всех активов и сумма с учетом обязательств — грубо говоря, сколько денег останется у Игоря, если он сегодня же раздаст все долги:

Такая таблица — главный индикатор того, по плану вы двигаетесь или нет. Наглядно представлено, как увеличиваются — или не увеличиваются — суммы на ваших счетах, какие финансовые цели достигаются, а какие нет. Таблица мгновенно помогает понять, все ли в порядке, не пора ли корректировать ожидания.

Прикидываем, сколько денег получается откладывать

Тут все прозаично, и мы говорили об этом в третьем уроке: для достижения целей нужно вести бюджет и контролировать траты.

Если расходов больше, чем доходов, нужно срезать расходы и увеличивать доходы. Если доходов больше, все равно стоит перетряхнуть бюджет и прикинуть, где можно ужаться без ущерба для себя: почитайте еще и четвертый урок — про осознанные траты.

В результате у вас получится сумма, которую вы сможете откладывать каждый месяц, — она пригодится для планирования. Вполне вероятно, что реальность не будет сходиться с планами: в какой-то месяц получится отложить больше, а в какой-то — меньше. Возможно, со временем доход увеличится и станет проще откладывать большую сумму. Но пока просто оттолкнемся от того, что у нас есть.

Например, Игорь посчитал свой бюджет и понял, что сейчас для него реалистично откладывать 15 000 ₽ в месяц. Теперь нужно понять, куда именно направлять эти деньги, — для этого перейдем к финансовым целям.

Приоритизируем финансовые цели

Глобально у Игоря четыре цели:

- Отдать долг родителям.

- Выплатить кредит.

- Накопить на первоначальный взнос за квартиру.

- Накопить на отпуск.

В пятом уроке мы рассказывали, как работать со своими желаниями, расставлять приоритеты и превращать мечты в реально достижимые финансовые цели.

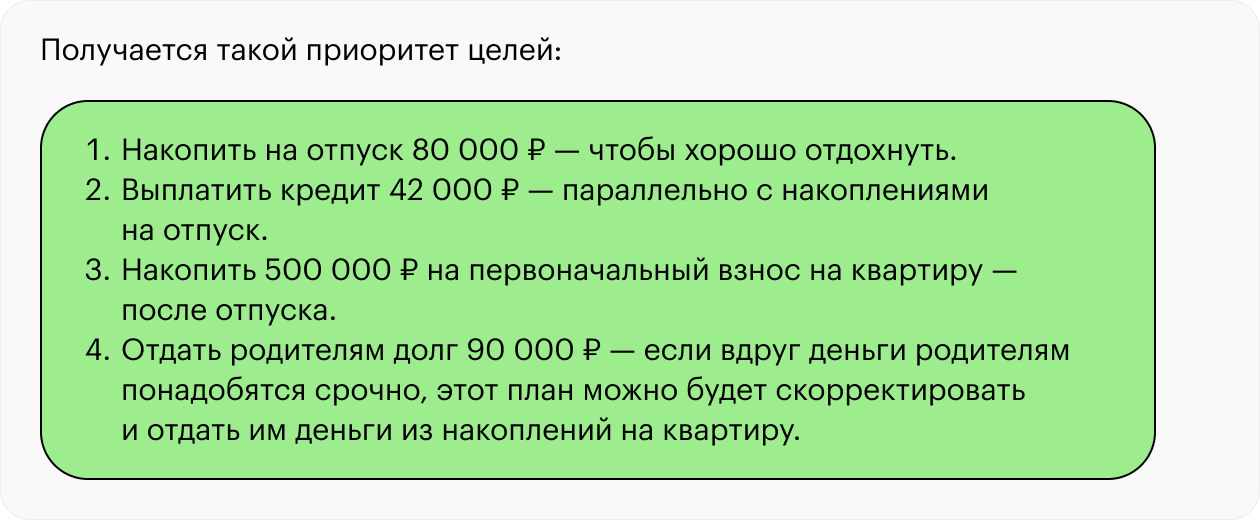

Игорю нужно расписать каждую из этих целей, чтобы понять, какая из них самая важная и на какую стоит бросать ресурсы прямо сейчас. Вот как может выглядеть эта приоритизация.

Долг родителям. Игорь должен родителям 90 000 ₽. Он договорился, что будет возвращать эти деньги постепенно, конкретные даты они не обговаривали, проценты по этому долгу платить не надо.

Игорь уверен, что родителям не нужно, чтобы он срочно вернул эти деньги. Хорошая идея — поговорить с ними, рассказать о своих планах, договорится отдать долг позже. В результате можно будет какое-то время о нем не думать либо обсудить конкретную дату возврата.

Предположим, что Игорь договорился с родителями о бессрочном кредите, который он начнет отдавать, когда раздаст остальные долги и накопит на ипотеку.

Кредит в банке. Игорь должен банку 42 000 ₽. Платить еще 14 месяцев, по 3000 ₽. Но из урока про кредиты мы знаем, что главное — это ставка. Ставка по кредиту Игоря — 15% годовых: довольно высокая. Этот кредит важно погасить побыстрее. Когда Игорь закроет кредит, он сможет откладывать не по 15 000 ₽, а по 18 000 ₽ в месяц.

Игорь решает, что было бы отлично погасить этот кредит до отпуска, чтобы отдыхать с хорошим настроением, а потом сосредоточиться на других целях.

Первоначальный взнос за квартиру. Игорь давно хочет свою квартиру, но потребность в жилье пока не поджимает: он живет в съемной квартире, которая ему нравится.

Игорь рассчитывает накопить 500 000 ₽, предварительно он поставил срок полтора года.

Отпуск. Игорь подсчитал, что ему нужно 80 000 ₽. Уйти в отпуск он хочет через полгода. Игорь понимает, что если он не отдохнет как следует, то выгорит и не сможет нормально работать. Отпуск для него — важная цель, хоть и краткосрочная.

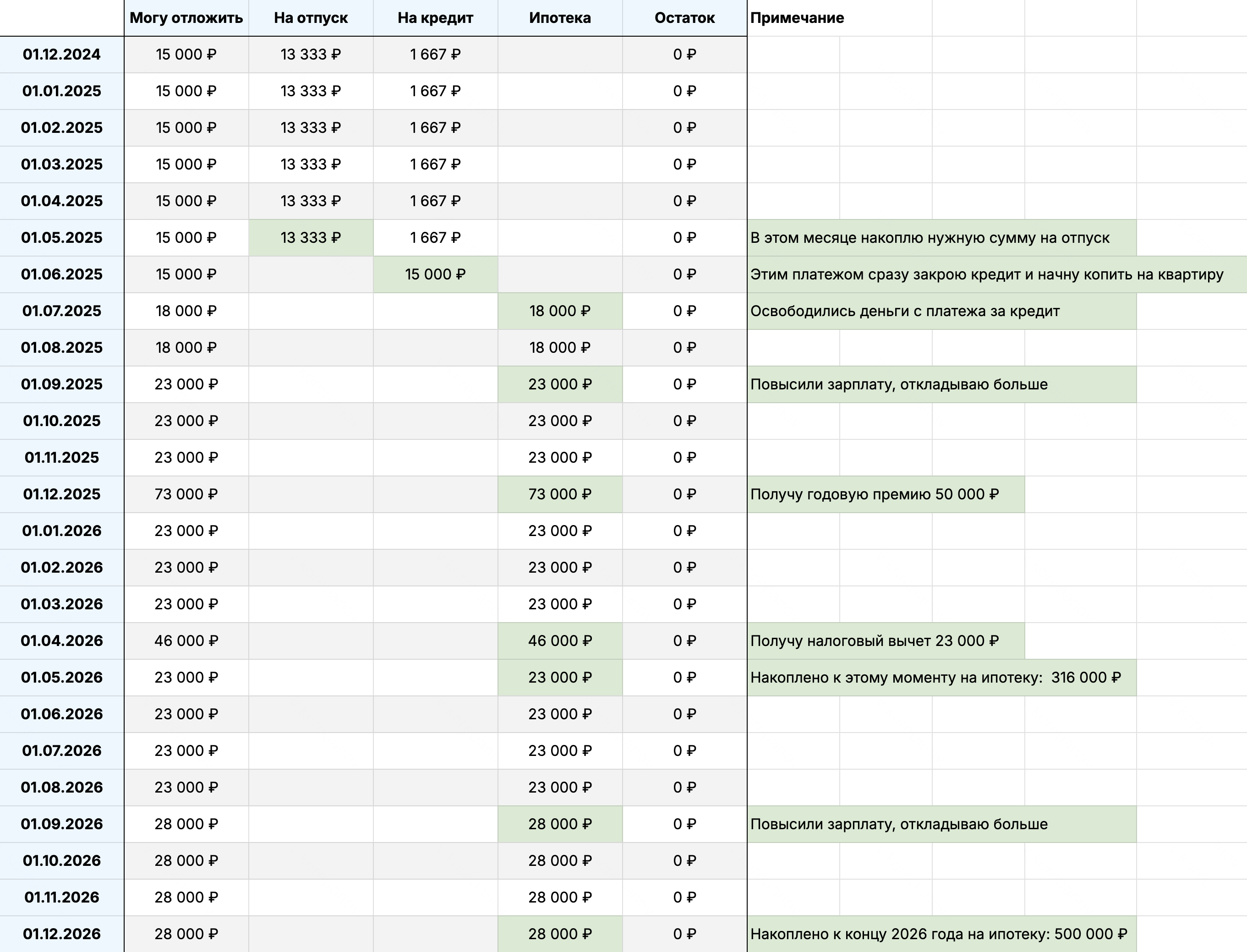

Составляем прогноз

А теперь давайте детализировать. У Игоря составлен примерный план, нужно сопоставить его с реальными финансовыми возможностями.

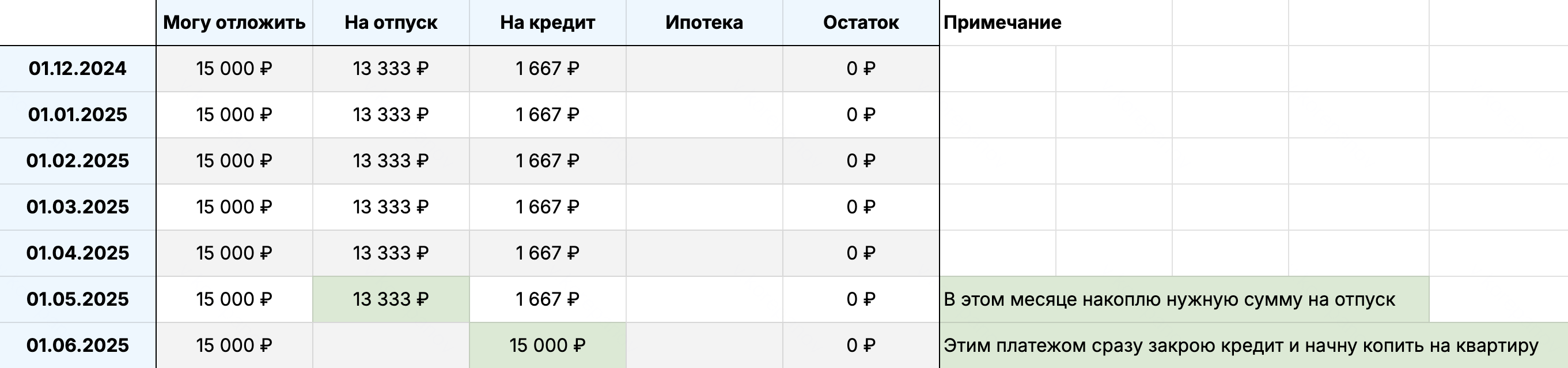

Отпуск

Чтобы накопить за полгода 80 000 ₽, нужно откладывать по 13 333 ₽ в месяц — без учета процентов. Игорь может откладывать 15 000 ₽ в месяц, так что тут план срабатывает. Останется 1667 ₽ свободных денег ежемесячно.

Параллельно будем заносить прогноз в таблицу.

Кредит

Игорь хочет закрыть кредит за полгода — до отпуска. Но на досрочное погашение у него есть 1667 ₽ в месяц. Игорь идет в кредитный калькулятор и считает, что будет, если он начнет досрочно гасить кредит такой суммой.

Если Игорь будет платить за кредит дополнительно 1667 ₽ в месяц, он закроет его через десять месяцев — на четыре месяца позже установленного дедлайна. Чтобы закрыть кредит за полгода, нужно каждый месяц досрочно вносить 3600 ₽.

Теперь у Игоря несколько вариантов:

- можно немного ужать расходы или найти подработку, чтобы откладывать в месяц на 2000 ₽ больше. Тогда до отпуска удастся и закрыть кредит, и накопить на отдых;

- можно поменять планы на отпуск, чтобы откладывать на 2000 ₽ меньше, зато закрыть кредит в срок. Тогда за полгода Игорь накопит на отпуск 68 000 ₽;

- можно ничего не делать, спокойно копить на отпуск и принять мысль, что кредит Игорь закроет сразу после него.

Каждый из этих вариантов по-своему хорош, и нужно просто выбрать тот, что ближе.

Игорь решил, что сразу после отпуска он сможет отправить на досрочное погашение кредита все отложенные 15 000 ₽ — и таким образом сразу закрыть его. Такой вариант ему подходит. А со следующего месяца он уже начнет копить на квартиру. К тому же он сможет откладывать на 3000 ₽ больше — ведь не придется платить по кредиту.

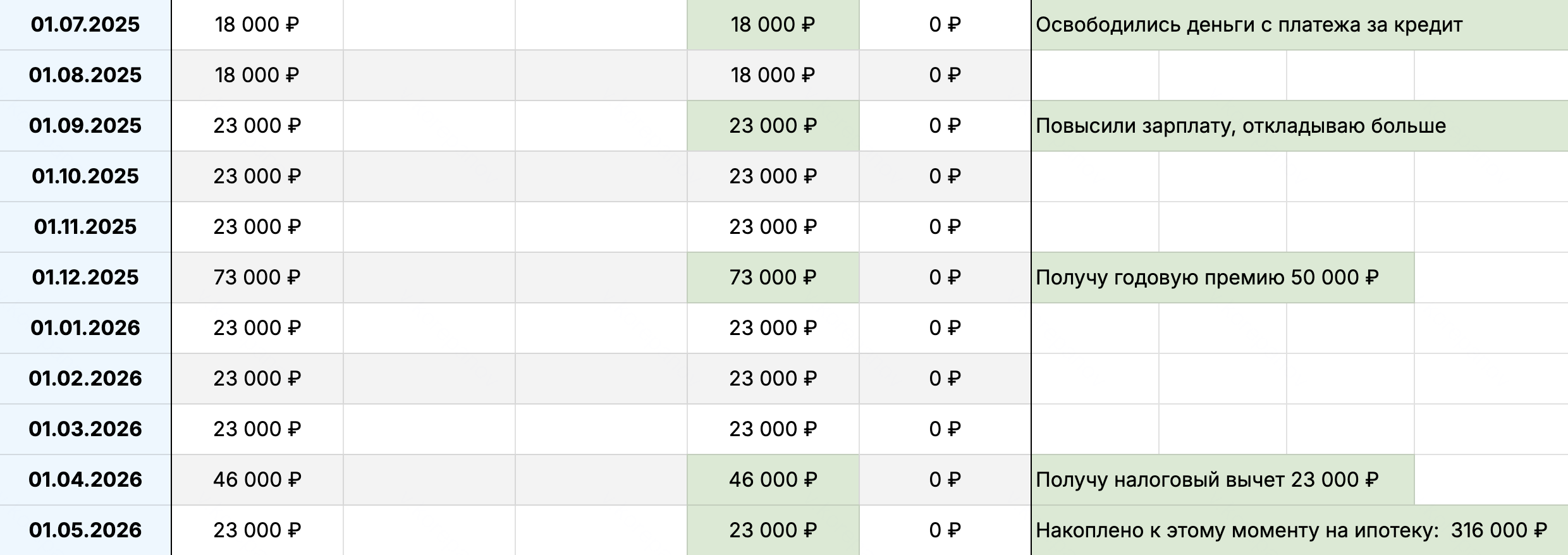

Эпоха ипотеки

Следующий этап финансового плана Игоря — начать копить на ипотеку. Игорь рассчитывал накопить на первоначальный взнос за полтора года, но семь месяцев из них ушли на накопление на отпуск и погашение кредита. Осталось 11 месяцев. Если Игорь каждый месяц будет откладывать по 18 000 ₽, он накопит 198 000 ₽ — а рассчитывал на 500 000 ₽.

Игорю снова нужно что-то придумывать: чтобы накопить 500 000 ₽ за 11 месяцев, нужно откладывать целых 45 000 ₽ в месяц, а это очень много.

Вот что стоит сделать Игорю:

- Вспомнить про все дополнительные источники дохода. Например, про налоговые вычеты, о которых мы рассказывали в предыдущем уроке. У Игоря лежат деньги на ИИС — он сможет вернуть 13 000 ₽ налога. А еще он оплачивал лечение и курсы английского — сможет оформить социальный вычет. Деньги, которые Игорь получит таким образом, стоит тоже внести в план.

- Традиционно — подумать над повышением дохода и уменьшением расходов. Возможно, Игоря ждет годовая премия, которую тоже можно внести в план. Или пора поговорить с работодателем о повышении зарплаты.

- Пересмотреть срок финансовой цели, если после всех этих манипуляций нужная сумма все равно не набирается.

Предположим, Игорь скорректировал свой финансовый план: понял, что ему точно предстоит поговорить с работодателем о повышении зарплаты и так получится откладывать дополнительные 5000 ₽, а еще внес в план премию и налоговый вычет.

Получается, через полтора года Игорь сможет накопить порядка 316 000 ₽ из нужных ему 500 000 ₽. Это уже намного больше, чем изначально рассчитанные 198 000 ₽.

Если Игорь продолжит копить в том же духе, то накопит на первоначальный взнос довольно быстро — пусть не за полтора года, но за два года и один месяц.

Конечно, это очень примерный план: доходы могут как увеличиваться, так и уменьшаться, могут случаться финансовые кризисы, могут в целом меняться планы — и вместо квартиры Игорь начнет копить на участок в Тверской области. К тому же одним отпуском все не ограничится, Игорю нужно будет вписать в план и следующий свой отпуск — и опять придется все корректировать.

Но главное на этом этапе — составить финансовый план, который будет соответствовать приоритетам. А потом можно возвращаться к нему и дорабатывать исходя из меняющейся реальности.

Выбираем финансовые инструменты

Когда мы составляли прогноз, умышленно не учитывали проценты, которые Игорь может заработать, потому что его деньги лежат в определенных финансовых инструментах: на вкладе, накопительном счете или в ценных бумагах.

Во-первых, существует инфляция: не исключено, что Игорю понадобится больше денег, чем он изначально планировал, а полученные проценты могут как раз добавить недостающее.

Во-вторых, все непредсказуемо — и некоторые финансовые инструменты не дают гарантированной доходности. Поэтому есть вероятность, что где-то что-то просядет, а доход от других инструментов компенсирует этот убыток.

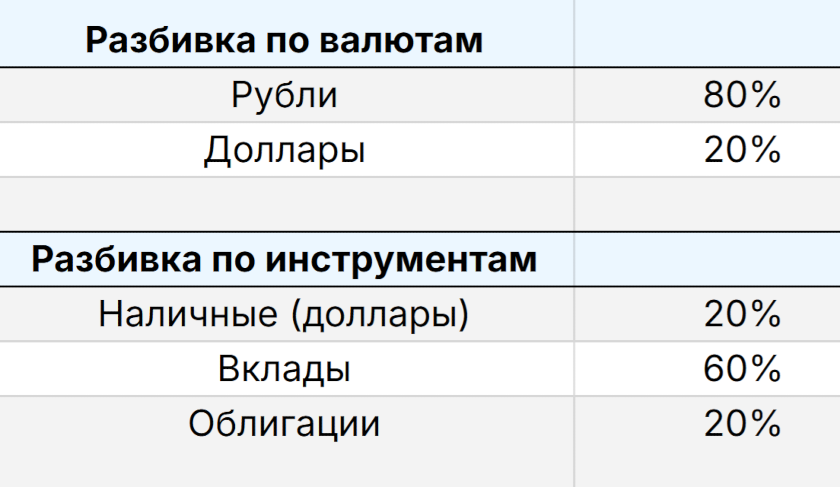

В предыдущих разделах мы просто откладывали деньги на ипотеку или на отпуск — а в реальности вам предстоит выбрать подходящий инструмент для каждой из целей. Или даже несколько: например, чтобы накопить на квартиру, можно часть денег хранить в долларах, часть — в рублях на вкладе, а часть — в облигациях надежных компаний на брокерском счете.

Вот как может выглядеть эта детализация в финансовом плане Игоря.

Когда Игорь начнет откладывать деньги на квартиру, он будет действовать согласно этой разбивке: на часть отложенных денег покупать валюту, часть класть на вклад, а часть закидывать на брокерский счет.

И будет соответствующим образом каждый месяц актуализировать свой лист с финансовыми активами.

Главное — ответственно подходить к выбору финансовых инструментов. Мы говорили об этом в восьмом уроке.

Каждый месяц сверяемся с планом

Повторим: приоритеты, обстоятельства или цели могут измениться в любой момент. Поэтому важно сверяться со своим прогнозом и оценивать, насколько он выполняется. Если все идет по плану или с опережением, можно особо не тратить время и просто заходить в таблицу раз в месяц, радоваться тому, что все хорошо, и идти дальше заниматься своими делами.

Но если вы понимаете, что с планом что-то пошло не так и у вас серьезное расхождение, есть смысл повторить все, о чем мы говорили в этом уроке: пересобрать цели, составить новый прогноз — возможно, более консервативный — и стараться придерживаться уже его.

А вот и шаблон в «Гугл-таблицах», из которого мы приводили скриншоты. В нем можно поменять даты на актуальные, изменить список счетов и названия целей. Вы можете открыть шаблон и, пройдясь по уроку, составить уже собственный финансовый план.

Последнее задание

В начале курса вы прошли тест, чтобы проверить уровень своей финансовой грамотности. Мы предлагаем пройти его еще раз, чтобы увидеть, как изменилось ваше поведение и в чем удалось продвинуться.

Если вы заполняли таблицу с оценкой своей финансовой грамотности — можно использовать ее. Кроме того, сейчас, пройдя курс, вы лучше понимаете, что для вас важно, поэтому можете добавить в нее собственные пункты.

Даже небольшие изменения в своем отношении к финансам могут улучшить качество жизни. Продолжайте отслеживать свой прогресс в отношениях с деньгами — и помните, что наш курс всегда под рукой.

Что дальше

Впереди только экзамен, с помощью которого вы сможете проверить, с чем вам удалось разобраться, а на что стоит обратить внимание. Если сдадите экзамен на отлично, мы подарим вам электронный диплом, а если поделитесь им в своих соцсетях — скидку 20% на любой платный курс Учебника. Удачи!

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik