Что вы узнаете

- Зачем ставить финансовые цели.

- Как определить, какие цели для вас актуальны.

- Как эффективно ставить финансовые цели.

- Как отслеживать достижение целей.

- Почему может потребоваться пересмотреть свои цели.

Что такое финансовые цели и зачем они нужны

Финансовая цель — это цель, для достижения которой нужны деньги. Цели могут быть самые разные: от погашения кредита до досрочного выхода на пенсию.

Если жить без целей и ничего не планировать, вместо управления личными финансами получится только плыть по течению. И непонятно, куда это течение вынесет.

Но недостаточно просто чего-то хотеть или о чем-то мечтать: важно поставить конкретные цели, хорошо их продумав. Вот что это даст:

- Станет понятнее, к чему именно вы стремитесь. Можно мечтать о «классном загородном доме», а можно целенаправленно копить на двухэтажный под Санкт-Петербургом стоимостью до 15 млн рублей.

- Можно будет определить, сколько денег надо откладывать ради цели и какие финансовые инструменты подойдут лучше всего. Об инструментах мы тоже поговорим — в седьмом и восьмом уроках.

- Получится отслеживать ваш прогресс — насколько вы близки к цели.

Чем лучше сформулированы цели, тем больше шансов, что вы их достигнете. Сегодня поговорим как раз об этом: как ставить финансовые цели, чтобы в итоге получить то, что вам нужно.

Если не видите смысла в больших целях, начните с маленьких.

Некоторые люди не готовы планировать, поскольку не верят, что могут что-то контролировать. Ведь мир вокруг постоянно меняется и нет никаких гарантий — зачем тогда строить планы? И зачем откладывать деньги на финансовую подушку, если завтра она может сгореть?

Да, мы действительно не контролируем все, что происходит вокруг, иногда ошибаемся и боимся — это нормально. Но мы можем управлять повседневными делами. Именно такой локальный контроль часто помогает создать ощущение устойчивости и стабильности.

И даже если кажется, что вокруг хаос и сейчас не лучшее время для планирования, вы можете начать с малого: поставить небольшие, но достижимые цели. Дальше в уроке расскажем, как не только поставить себе финансовую цель, но и достичь ее.

Какие бывают финансовые цели

Финансовые цели можно поделить по разным критериям.

По типу. Например:

- Какая-то покупка — от нового смартфона или мебели до загородного дома.

- Какой-то капитал — подушка безопасности или сумма, достаточная, чтобы бросить работу.

- Погашение кредитов и иных обязательств — обычное или досрочное.

Это основные варианты, но возможны и другие. Например, для кого-то важная финансовая цель — зарабатывать не менее определенной суммы в месяц или год. А кто-то захочет создать источник пассивного дохода или накопить на открытие своего бизнеса. Посмотреть, какие еще бывают финансовые цели, можно вот в этой статье Т—Ж.

По сроку достижения. Например:

- Краткосрочные — к ним можно прийти за несколько месяцев, максимум за год.

- Среднесрочные — рассчитаны на срок от года до пяти лет.

- Долгосрочные — от пяти-семи лет до нескольких десятилетий.

По вашей личной мотивации. У целей может быть разная мотивация. Скажем, если вам важно чувствовать себя в безопасности с финансовой точки зрения, вы наверняка захотите иметь финансовую подушку, способную покрыть несколько месяцев жизни без дохода.

Чтобы понять, чего вы хотите, сначала обдумайте ваши потребности и желания — пока можно без конкретики. Для вдохновения попробуйте воспользоваться нашим конструктором целей.

Например, вам не нравится квартира, в которой вы живете, — хочется попросторнее и с лучшей планировкой. Возможно, даже в другом городе — более крупном или, наоборот, поменьше и поспокойнее. Из этого уже можно в общих чертах вывести цель: купить квартиру, которая будет лучше нынешней, и переехать.

Как понять, действительно ли это ваша цель

Когда сформулировали первоначальный список целей и желаний, стоит остановиться и подумать. Предлагаем на этом этапе не оценивать необходимые суммы и срок достижения, а задуматься, нужно ли это вам вообще. И тут надо немного поговорить о потребностях.

📍 Потребность — это субъективное ощущение, что для физического существования, психологического комфорта и личностного развития чего-то недостает.

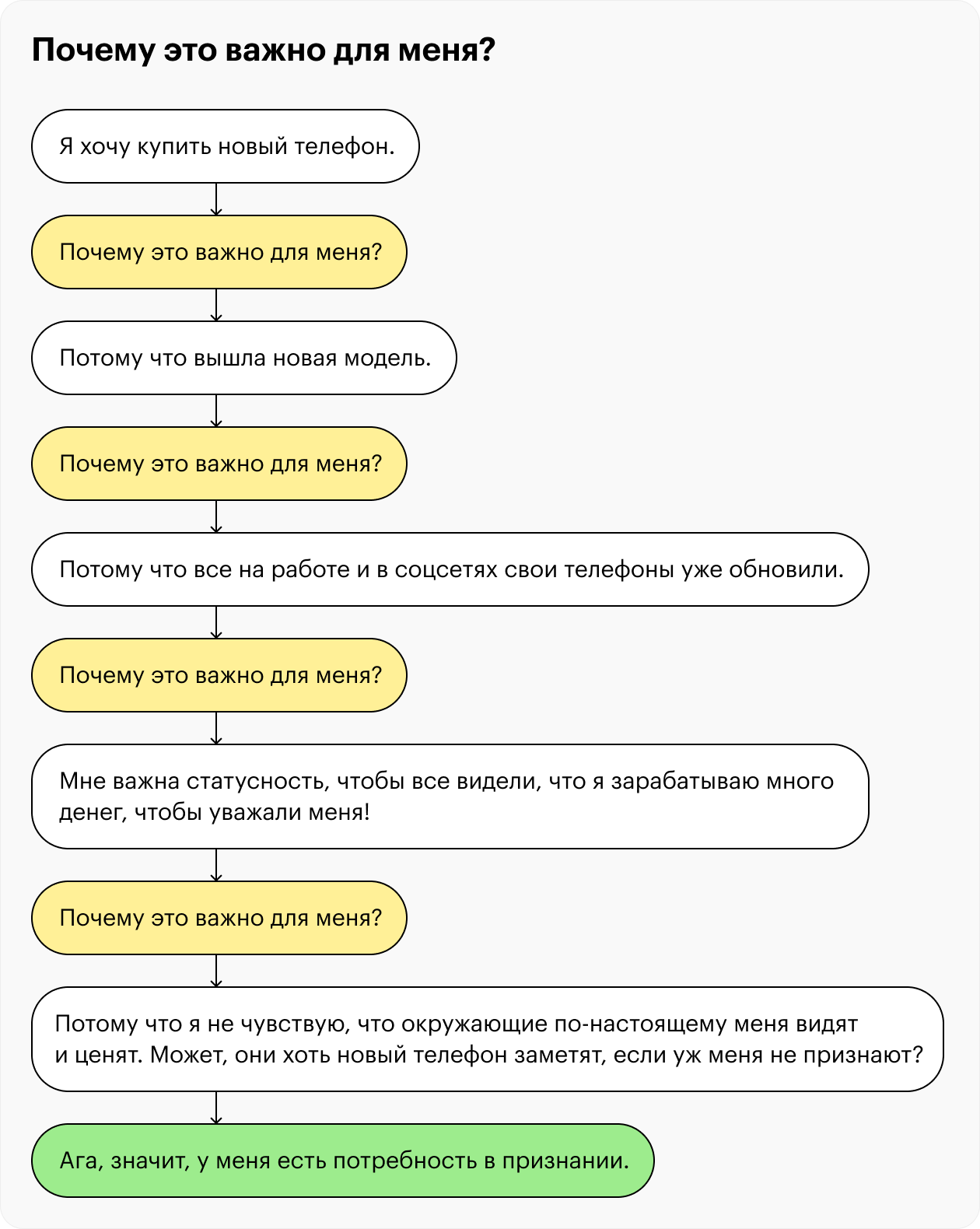

Смотрите, иногда мы долго мечтаем о чем-то конкретном, например новом телефоне или дорогой машине. Представляем, как будем радоваться покупке и как она качественно изменит нашу жизнь. Совершаем эту покупку — и оказывается, что жизнь глобально никак не поменялась.

Кажется, что телефон, машина, другие материальные вещи и нематериальные услуги помогают нам удовлетворять наши потребности. Но если подумать, что именно стоит за этим, может оказаться, что потребность не ваша, а навязанная — мнением друзей, родителей или инфлюэнсера в соцсетях. И вы потратили крупную сумму не на себя или семью, а ради мнения окружающих. Стоит ли оно того, решать вам.

Чтобы лучше понимать свои потребности, можно попробовать их исследовать. Вспомните любое свое желание. Задавайте себе вопрос: «Почему это для меня важно?» — пока не доберетесь до сути — подлинного мотива.

Научившись понимать свои потребности, стоит поискать другие способы их удовлетворять — не только с помощью покупок и трат. В примере выше можно было бы попробовать проявить себя иначе — допустим, завести телеграм-канал и делиться опытом, организовать книжный клуб, взяться за обучение новых сотрудников на работе.

Некоторые потребности действительно можно удовлетворить с помощью денег. Например, в безопасности — накопить достаточную финансовую подушку. В заботе о себе — вылечить зубы, оплатить контракт на ведение беременности и роды, спланировать отпуск. В независимости — снять квартиру и съехать от родителей.

Стоит хорошо обдумать, какие у вас потребности и желания и насколько финансовые цели соответствуют им. Так какие-то цели могут отсеяться или измениться — и это хорошо: вы сможете сконцентрироваться на том, что действительно важно.

Когда у вас есть список финансовых целей, которые вы считаете важными, пора сделать следующий шаг — каждую цель нужно конкретизировать. Это поможет эффективнее достигать их и отслеживать свой прогресс.

Делаем цели конкретными и достижимыми

Популярный подход при постановке целей — SMART.

SMART-цель отличается от обычной мечты. С такой целью проще определить, что делать, чтобы ее достичь. И легче понять, близко ли вы к цели.

Вот какой должна быть цель по методу SMART.

Конкретная цель

Надо определить, чего вы хотите достичь, максимально понятным языком. Не должно быть двусмысленностей.

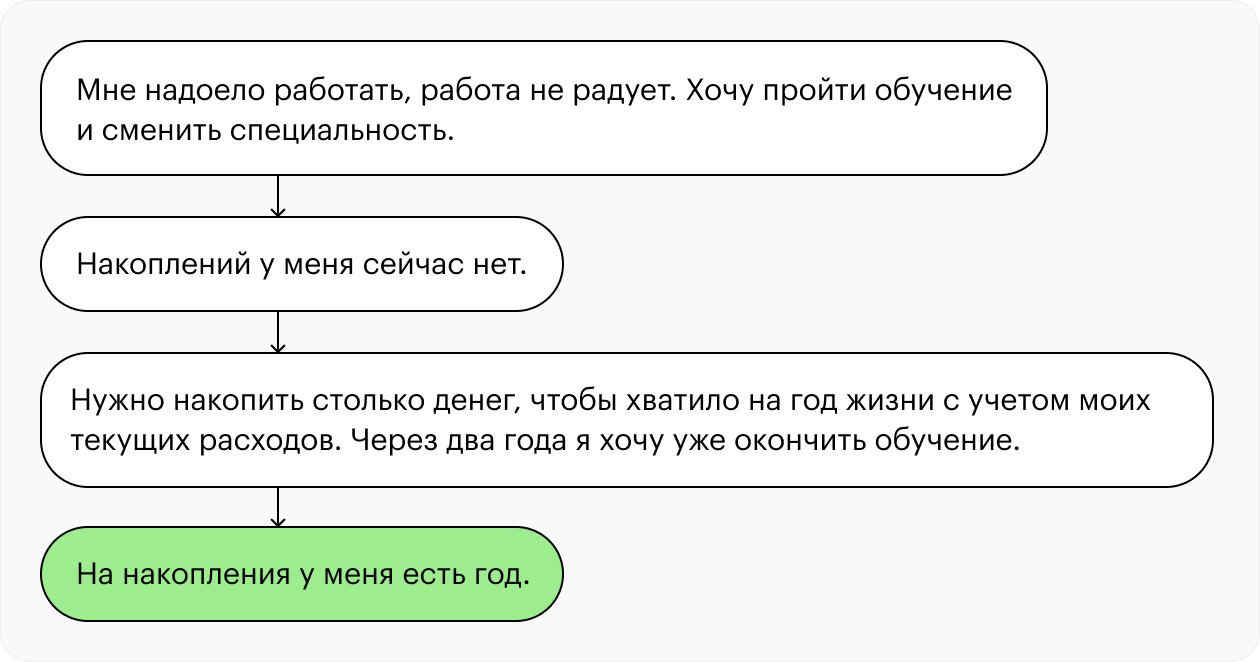

Вот пример недостаточно конкретной цели: «Хочу не работать целый год». Непонятно, когда хочется бросить работу, сколько денег на это понадобится, будут ли вообще какие-то источники дохода. Такой цели сложнее достичь, ведь она довольно абстрактная.

Цель нужно конкретизировать. Например, ход мыслей может быть таким:

Тут все становится понятнее: нужно подсчитать, сколько денег вы тратите в месяц, прикинуть сумму за год — это и будет целью. От этого уже можно строить какие-то планы: например, определить, сколько денег надо откладывать.

Измеримая цель

Измерения важны, чтобы понять, сколько денег понадобится и какой у вас прогресс, то есть близки ли вы к достижению цели. Этот пункт — про числа.

Пойдем дальше по нашей цели. Мы уже конкретизировали, что нужно подсчитать, сколько денег вы тратите в месяц — и так узнать годовой бюджет, который предстоит накопить. Если вы уже выполнили задания к предыдущим урокам, то у вас есть понимание, сколько примерно денег понадобится.

Предположим, вы тратите в месяц 40 000 ₽. Умножим это на 12 — получится, что на год нужно 480 000 ₽. Для верности можно округлить до 500 000 ₽.

Наша цель сейчас выглядит так:

Если цель не связана с накоплением денег, она тоже может быть измеримой. Достичь определенного уровня дохода, снизить платежи по кредитам до некой суммы в месяц — тут тоже можно считать и видеть прогресс.

Измеримую цель обычно можно разбить на части, то есть будет несколько промежуточных этапов. С одной стороны, это позволяет отслеживать прогресс, с другой — упрощает достижение.

Например, с нуля отложить 500 000 ₽ тяжело: это большая сумма. А вот откладывать в течение двух лет примерно по 20 000 ₽ — другое дело, для многих людей это вполне реально. В итоге с учетом процентов по вкладу или накопительному счету будет как раз полмиллиона. Правда, вы хотите накопить эту сумму максимум за год — к этому мы еще вернемся.

Еще один плюс измеримости — она может упростить накопление. Вы станете рассматривать деньги в контексте цели, и это снизит вероятность того, что вы потратите их на что-то другое. Но здесь важно не превратить жизнь в погоню за достижением целей в ущерб радостям здесь и сейчас.

Достижимая цель

Важно, чтобы цели можно было достичь с учетом имеющихся у вас активов, долгов, времени и так далее.

Вряд ли есть смысл ставить заведомо невыполнимую цель, например пытаться накопить большую сумму всего за несколько месяцев. Не достигнув цели, вы лишь расстроитесь. Но и сильно занижать планку не стоит: вы получите меньше, чем могли бы. Важно найти баланс между «невыполнимо» и «очень легко».

Например, если в месяц вы зарабатываете 70 000 ₽ и можете откладывать из них 30 000 ₽, нет смысла ставить цель накопить с нуля 500 000 ₽ за три месяца.

За этот срок при заданных условиях можно накопить 90 000 ₽. Если постараться — где-то чуть больше ста тысяч, но понадобится оптимизировать расходы или пытаться заработать больше обычного.

В результате придется корректировать цель: либо увеличивать срок, чтобы накопить нужную сумму, либо уменьшать текущие расходы — так можно и откладывать больше, и целевую сумму уменьшить.

Если цель — накопить нужные вам 500 000 ₽ за год, тогда в месяц придется откладывать примерно по 41 500 ₽. Сейчас вы можете откладывать 30 000 ₽, но поднять эту сумму до 41 500 ₽ кажется возможным, если найти дополнительный источник дохода или заметно снизить расходы.

А еще можно поставить промежуточную цель: уменьшить текущие расходы с 40 000 до 35 000 ₽. Тогда, во-первых, у вас появятся лишние 5000 ₽ в месяц, которые можно откладывать, а во-вторых, сумма, нужная для года жизни, тоже уменьшится: 35 000 ₽ × 12 = 420 000 ₽, то есть вам надо будет накопить на 60 000 ₽ меньше. В итоге цель станет вполне достижимой.

Ставить цели, которых в нынешних условиях очень тяжело или невозможно достичь, имеет смысл, если вы готовы сильно напрячься и даже заметно изменить свою жизнь. Например, сменить работу на более перспективную, уехать в другой регион и так далее. Если получится, вы выйдете на новый уровень по доходам, богатству или уровню жизни.

Желательно, чтобы сложная цель давала вам достаточный запас времени. Сильно увеличить доходы за полгода вряд ли получится, а за несколько лет — вполне.

Но есть риск слишком устать, выгореть и навредить здоровью, а в некоторых случаях — оказаться в долгах: например, если бизнес не взлетит. Так что хорошо все обдумайте, даже если готовы на многое, чтобы достичь крупной цели.

Значимая цель

Это значит, что цель должна соответствовать вашим потребностям и желаниям. Помните, выше определяли, для чего вам дорогой автомобиль? Вот это как раз рассуждение о том, насколько цель для вас значима.

Не беремся судить, что важно для вас: это вам решать. Хотим лишь подчеркнуть, что достижение финансовой цели должно сделать вас богаче, счастливее, повысить ваш уровень жизни и так далее. Ваше благосостояние — в широком смысле — должно вырасти, если вы придете к цели.

Например, вылечить зубы — это, скорее всего, хорошая цель: качество жизни вырастет. Это касается и покупки нового ноутбука для работы, и досрочного погашения большого потребительского кредита.

А вот покупка дорогого ювелирного изделия, когда нет финансовой подушки и не закрыты кредиты, может быть неподходящей целью.

Ограниченная во времени цель

Последний пункт списка, но не последний по значимости. У цели должен быть дедлайн — срок достижения. Также неплохо знать и дату, с которой вы начнете что-то делать ради цели.

Это дисциплинирует и заставляет действовать. Если конкретного срока нет, то, возможно, вы так и не пойдете к цели: впереди вся жизнь, цель может подождать.

Срок достижения во многом зависит от цели: для небольших хватит нескольких месяцев или года-другого, более крупные иногда требуют десятилетий.

В нашем примере мы определились, что бросить работу хочется через год, — и кажется, что начинать что-то делать для этого и откладывать деньги нужно уже сейчас. Но если на предыдущих этапах вы поняли, что цель недостижима, у вас может поменяться и срок.

Примеры эффективных целей

Теперь давайте посмотрим на примерах, как выглядят хорошо поставленные SMART-цели и путь к ним в общих чертах.

Создать финансовую подушку

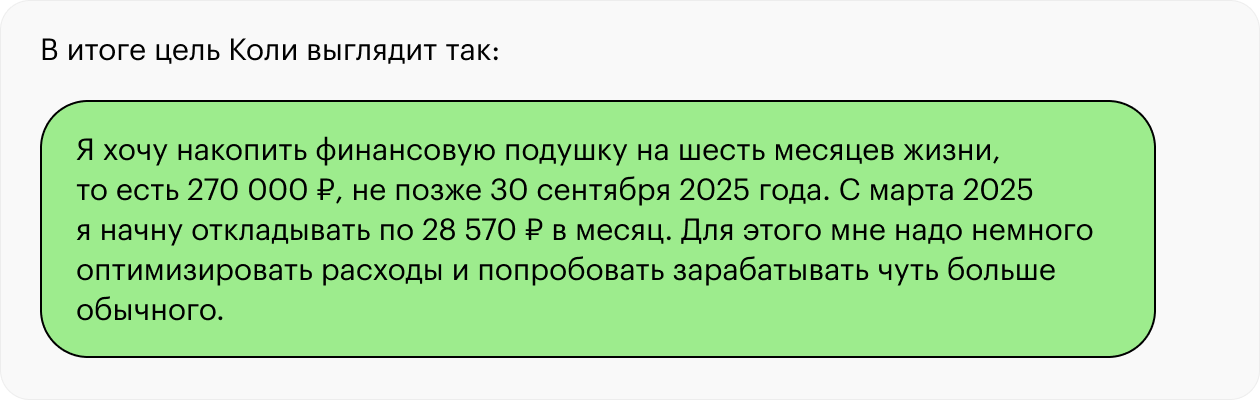

Коле нужна финансовая подушка на шесть месяцев жизни, чтобы не переживать о возможных проблемах с работой, здоровьем или непредвиденными расходами. Он хочет накопить такую подушку не позже 30 сентября 2025 года и готов откладывать деньги с марта 2025.

Его доходы — 65 000 ₽ в месяц, расходы — в среднем 45 000 ₽ в месяц. Если Коля хочет подушку на полгода жизни, вот сколько денег ему нужно: 45 000 ₽ × 6 = 270 000 ₽. На конец февраля 2025 года у него отложено 70 000 ₽.

Чтобы за семь месяцев — с марта по сентябрь — накопить недостающие 200 000 ₽, ему надо откладывать примерно 28 570 ₽ каждый месяц. Он привык откладывать по 20 000 ₽ в месяц: такова разница его доходов и расходов. Коле придется чуть урезать расходы или попробовать заработать чуть больше обычного, но в целом это реально.

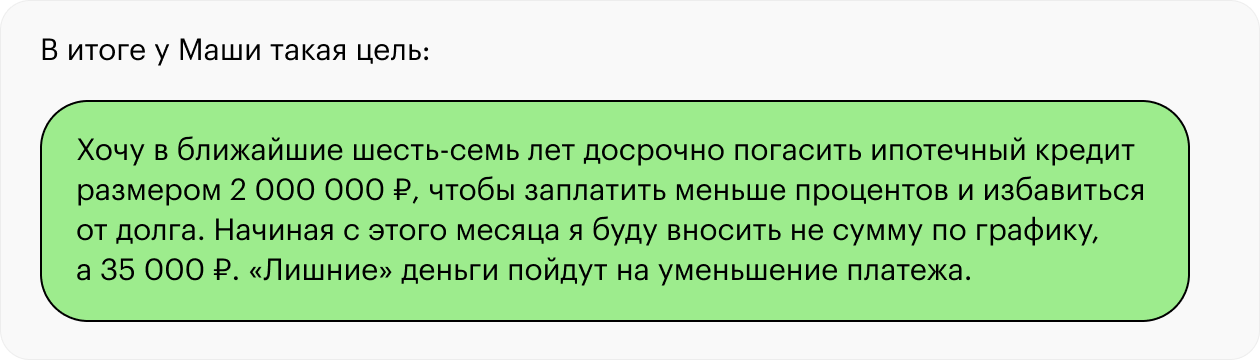

Досрочно погасить ипотеку

Маша в 2022 году купила квартиру в ипотеку. Ставка не очень высокая — 8% годовых, но Маше не нравится ощущение долга и то, что надо каждый месяц платить. Она хочет погасить кредит досрочно, внося каждый месяц дополнительные деньги и уменьшая платеж.

Остаток долга — 2 000 000 ₽, надо платить по 24 265 ₽ в месяц в течение 10 лет. Маша готова платить по 35 000 ₽ в месяц.

Расчеты в кредитном калькуляторе показали: такие платежи снизят переплату на 385 913 ₽, а срок кредита уменьшится на 3 года 11 месяцев. Машу это устроит.

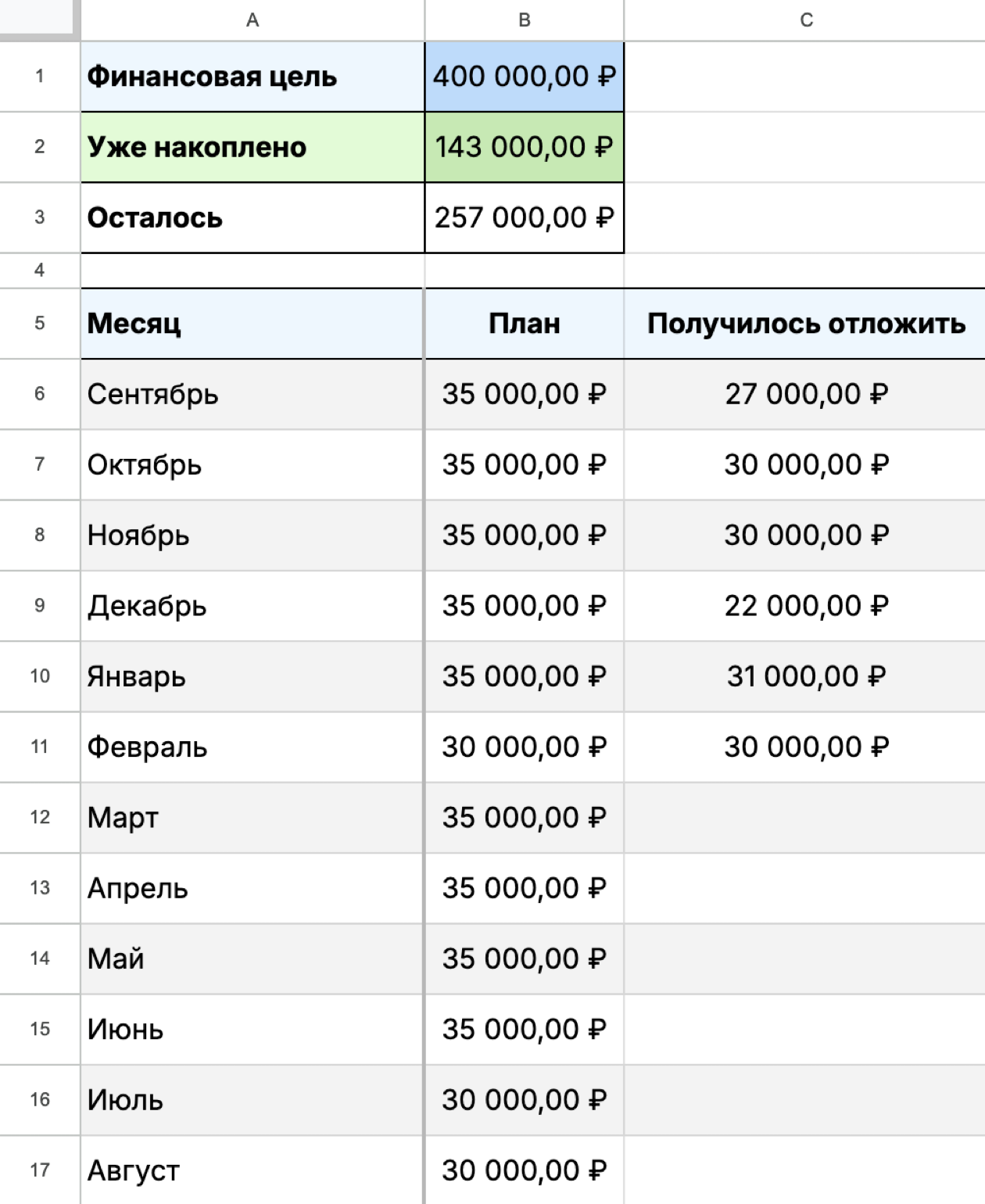

Как отслеживать достижение целей

Стоит отслеживать прогресс, чтобы понимать, приближаетесь ли вы к цели. Для этого надо периодически, например раз в месяц, проверять, какую сумму вы уже накопили — в абсолютном выражении и в процентах от цели. Также стоит оценить, удается ли придерживаться плана по темпам накоплений.

Допустим, вы копите на ремонт квартиры и хотите накопить 1 000 000 ₽. Деньги понадобятся через год. У вас уже есть 650 000 ₽, а в месяц вы можете откладывать 30 000 ₽. Через год у вас будет 1 010 000 ₽ — значит, все идет по плану.

Или вы понимаете, что накопили только 500 000 ₽ и за оставшийся год не удастся отложить нужную сумму. Тогда придется или пересматривать цель, или дать себе больше времени, или стараться больше откладывать.

Оценивать прогресс удобно в таблице.

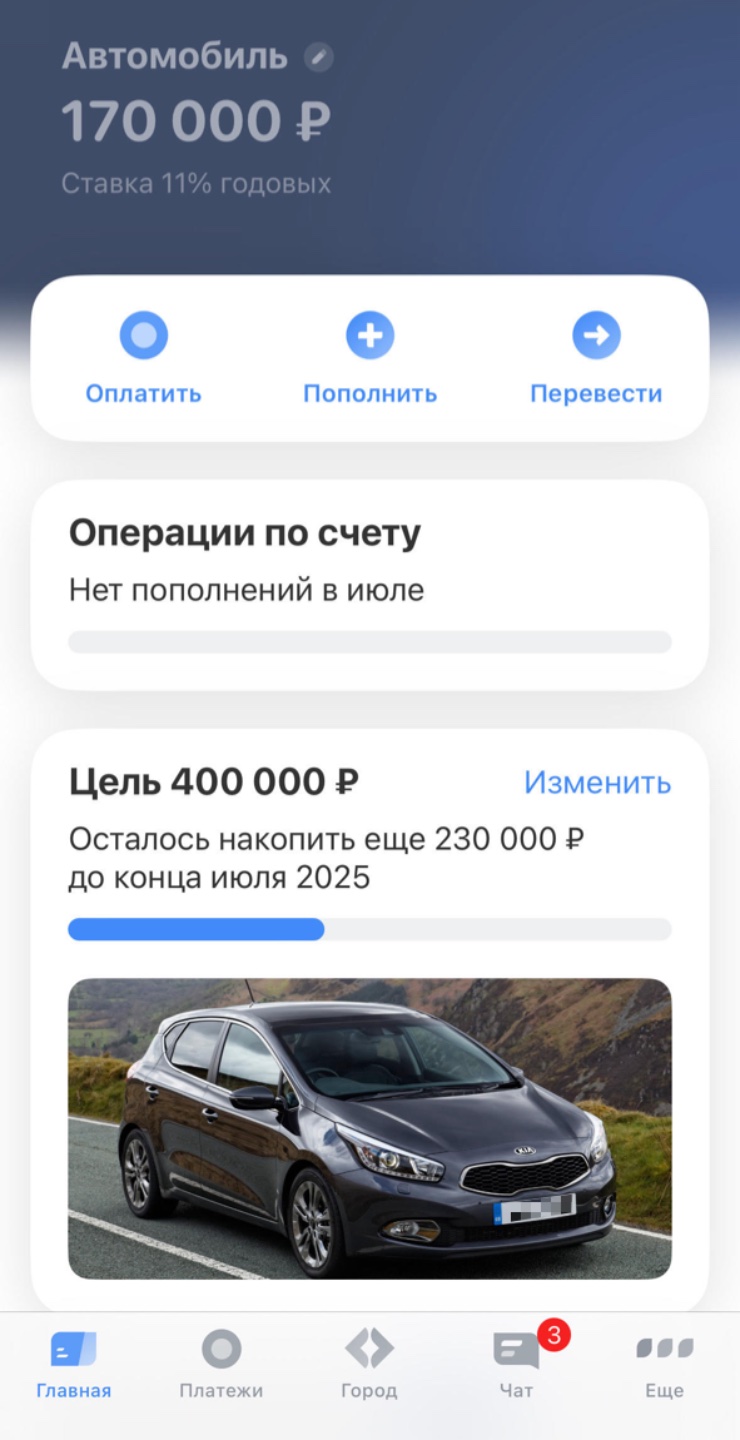

Еще можно использовать приложения для ведения бюджета и управления финансами вроде «Дзен-мани», Money Lover и Savings Goal: там тоже бывает функция накоплений на цель.

Кому-то удобнее делать записи в документе, заметках или на бумаге. В любом случае расчеты лучше держать под рукой, чтобы не забывать следить за прогрессом. Как вариант, можно поставить напоминание в календаре, например на первое число каждого месяца, чтобы обновлять данные.

Если копите на первоначальный взнос по ипотеке, воспользуйтесь нашим калькулятором. Он не просто рассчитает сумму, которую вам предстоит откладывать, но и сгенерирует вдохновляющий чек-лист накоплений — план квартиры, поделенный на клеточки. Каждая клеточка на плане — сумма, которую вам нужно ежемесячно откладывать.

Распечатайте план и повесьте на видное место, чтобы цель как можно чаще напоминала о себе. Ежемесячно откладывайте деньги на вашу будущую квартиру и закрашивайте клеточки. Когда закрасите все, считайте, что на взнос вы накопили.

Зачем и как пересматривать цели

Может измениться цель. Список целей со временем может измениться. Это нормально, ведь у вас могут появиться новые жизненные интересы, возникнуть какие-то новые обстоятельства. Тогда одни цели исчезнут, другие добавятся, а в каких-то надо будет изменить детали, например срок достижения.

Допустим, сначала вы хотели отремонтировать две комнаты и санузел, а потом решили заодно разобраться с прихожей и балконом. Расходов будет больше — значит, скорее всего, придется дольше откладывать либо увеличить ежемесячную сумму.

Может измениться целевая сумма. Даже если сама цель не изменилась, может понадобиться увеличить целевую сумму. Дело в инфляции — обесценивании денег. Со временем цены растут, и из-за этого нужные вам товары и услуги в будущем могут стать заметно дороже.

Например, за 2023 год недвижимость в России подорожала на 7—9%, а зарубежные поездки — на 24,8%. Получается, пока мы откладываем деньги на финансовую цель, эта вещь или услуга может подорожать, и тогда запланированного бюджета уже не хватит.

Надо периодически проверять, сколько сейчас стоит то, что вы хотите. Если окажется, что стоимость сильно выросла, придется пересмотреть цель и план накопления на нее: больше откладывать, делать это дольше или не копить самостоятельно всю сумму, а взять кредит. А может быть, вы решите изменить цель — выбрать что-то менее затратное.

Как вариант, при постановке цели можно сделать поправку на будущую инфляцию. Конечно, она заранее неизвестна, но сделать примерный прогноз лучше, чем считать, что цены не изменятся. Это поможет точнее определить, сколько денег надо откладывать.

Например, осенью 2024 года вы решили, что хотите к концу 2025 накопить на первоначальный взнос по ипотеке. Квартиры, которые вам нравятся, стоят примерно 8 000 000 ₽. Вы хотите, чтобы первый взнос был 30%, — значит, надо накопить 2 400 000 ₽.

Однако за полтора года квартиры вполне могут подорожать на 20—25%. Значит, лучше стремиться к 3 000 000 ₽. Так выше вероятность, что накопленной суммы хватит на первоначальный взнос. Если квартира подорожает не так сильно и у вас останутся лишние деньги — тоже хорошо.

Однако поправка на будущую инфляцию — это не панацея. Подчеркнем: неизвестно, как сильно вырастут цены. Поэтому все равно стоит периодически проверять, сколько денег нужно на то, что вы хотите, и если надо — менять планы.

Отметим еще вот что: вряд ли вы будете держать деньги, которые копите, в виде наличных или на счете дебетовой карты. Скорее всего, они будут на вкладе или в иных финансовых инструментах — и доходность позволит хотя бы частично отбить инфляцию, а то и превзойти ее. Об этих финансовых инструментах мы поговорим в восьмом уроке нашего курса.

И напоследок: поставить цель — это уже шаг к успеху. Продолжайте пробовать, корректируйте план достижения целей и не бойтесь начинать заново.

Запомнить

- Финансовая цель — любая цель, связанная с деньгами. Чаще всего это погашение долгов, формирование финансовой подушки, крупные покупки, создание инвестиционного портфеля — но может быть и рост доходов или что-то еще.

- У вас может быть сразу несколько целей. Чтобы ничего не забыть и было нагляднее, стоит сделать список — на бумаге или в электронном виде.

- Важно, чтобы цели были правильно сформулированы: так будет понятнее, к чему вы стремитесь и как этого достичь. Можно ставить цели по методу SMART: цель должна быть конкретной, измеримой, достижимой, важной и привязанной ко времени.

- Стоит сначала обдумать и уточнить цель, прикинуть, как вы будете ее достигать, а не двигаться к чему-то абстрактному и действовать почти наугад.

- Имеет смысл отслеживать ваш прогресс: сколько денег уже накопили, какая это часть от необходимой суммы. Так можно понять, все ли идет по плану, не надо ли что-то изменить.

- Со временем цели могут меняться, и это нормально. А еще может быть так, что из-за инфляции понадобится большая сумма, чем вы планировали. Не забывайте о росте цен и периодически проверяйте, сколько стоит то, что вам нужно.

Что дальше

Следующий урок курса — о том, как брать кредиты и возвращать долги. Разберемся, в каких случаях уместно брать кредиты, а в каких лучше не надо, как гасить их досрочно и всегда ли это выгодно.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik