Что вы узнаете

- Почему важно копить деньги — и почему только этого недостаточно.

- Как инфляция обесценивает деньги.

- Какие финансовые инструменты помогут копить и приумножать деньги.

- Как выбрать подходящие вам инструменты для накопления и инвестиций.

- Как отношение к риску влияет на выбор инструментов.

- Как уберечь себя от ошибок.

Почему важно копить деньги — и почему только этого недостаточно

В седьмом уроке мы уже разобрали, как откладывать деньги на подушку безопасности. Однако подушка — это не единственная наша финансовая цель, в одном из прошлых уроков мы поставили себе и другие. Это может быть автомобиль, квартира, обучение детей, деньги на пенсию или что-то еще.

Чаще всего, чтобы достичь какой-то цели, нужно больше денег, чем есть сейчас. Значит, надо либо брать кредит, либо копить. В случае с ипотекой или автокредитом накопления обязательно понадобятся, ведь обычно для них требуется первоначальный взнос.

В прошлых уроках мы уже упоминали инфляцию — когда цены со временем растут, а деньги обесцениваются. Деньги в виде наличных, на карте или текущем счете без процента на остаток не приносят дохода, а значит, они страдают от инфляции. Даже если регулярно откладывать, с учетом растущих цен капитал будет приумножаться медленнее, чем мог бы.

Чтобы защитить деньги от обесценивания, их нужно вкладывать.

Если доходность вложений будет равна инфляции, это уже хорошая защита от обесценивания. Если удастся получить доходность выше инфляции, то ваш капитал будет расти даже с поправкой на рост цен. А значит, вы быстрее придете к своим финансовым целям.

В этом уроке разберем, как копить деньги, как на них влияет инфляция и какие финансовые инструменты могут пригодиться, чтобы эффективнее приумножать капитал.

💰 Стоит ли вам инвестировать?

Мы будем говорить про инвестиции. В широком смысле инвестиции — это любое вложение с целью получить больше денег в будущем.

При этом инвесторами чаще всего называют тех, кто вкладывает деньги в акции, облигации, недвижимость и некоторые другие инструменты. Причем не на несколько дней или недель, а на много месяцев или годы.

Если вы никогда не инвестировали, может казаться, что это сложно и только для тех, у кого много денег. На самом деле разобраться в инструментах не так трудно, вкладывать для начала можно небольшие суммы, и мы поможем вам понять, что надо делать.

Вы можете попробовать инвестировать, если выполняются все эти условия:

- У вас уже есть финансовая подушка.

- Нет дорогостоящих кредитов — таких, где ставка заметно выше, чем по вкладам.

- Есть деньги, которые не потребуются в ближайшие годы.

- Вы понимаете, что доходность гарантирована только на вкладах, а другие инструменты могут принести как доход, так и убыток.

Подробнее о ценных бумагах и способах инвестировать в них можно узнать из трех наших бесплатных курсов:

Как инфляция обесценивает деньги

Итак, у накоплений есть проблема: со временем деньги обесцениваются. Цены растут, и на ту же сумму можно купить все меньше товаров и услуг.

В начале 2023 года Оля решила с нуля создать финансовую подушку в размере 300 000 ₽ — на пять месяцев жизни. Она может откладывать 20 000 ₽ в месяц, и по ее расчетам вышло, что нужная сумма у нее будет к лету 2024 года.

В июле 2024 года у нее на карте действительно была эта сумма. Но вот незадача: за эти полтора года цены выросли — и расходы Оли тоже. Теперь в месяц она тратит в среднем не 60 000 ₽, а 70 000 ₽. Чтобы ей хватило денег на пять месяцев жизни, летом 2024 года нужно не меньше 350 000 ₽.

Оля вроде бы достигла цели, но на самом деле ей нужно накопить еще хотя бы 50 000 ₽. А пока она их копит, цены продолжают расти.

У инфляции в России есть официальный показатель — его считает Росстат. Но он считает в среднем, по большой корзине товаров и услуг. А вы, вполне возможно, пользуетесь товарами и услугами, которые дорожают быстрее. И ваша финансовая цель тоже может дорожать быстрее среднего.

Например, это характерно для недвижимости, по крайней мере в крупных городах. За 2023 год недвижимость в России подорожала на 7—9%, а зарубежные поездки — на 24,8%. Инфляция по Росстату с января по октябрь 2024 года составила 6,55%.

То есть накопление денег превращается в борьбу с инфляцией. Вы из месяца в месяц откладываете, но рост цен понемногу обесценивает эти усилия. Как писал Льюис Кэрролл, «нужно бежать со всех ног, чтобы только оставаться на месте, а чтобы куда-то попасть, надо бежать как минимум вдвое быстрее».

Как мы уже знаем, от инфляции прежде всего страдают наличные, деньги на картах и счетах без процента на остаток: они не приносят дохода. Если положить деньги на банковский вклад или накопительный счет с процентами, доходность может хотя бы частично компенсировать обесценивание — это уже неплохо.

При этом есть финансовые инструменты, которые могут дать доходность выше инфляции. Правда, и риск будет выше, чем у вкладов. Перейдем к видам финансовых инструментов и тому, как они способны помочь в приумножении вашего капитала.

Как защитить деньги от инфляции с помощью вкладов и накопительных счетов

Мы уже говорили об этих инструментах в прошлом уроке: вклады и накопительные счета — это самый простой способ хотя бы частично уберечь накопления от обесценивания.

💰 Вклад работает так: вы размещаете деньги в банке под заранее известный процент на определенный срок, например три месяца, полгода или год. Банк платит вам проценты за то, что использует ваши деньги, обычно раз в месяц или в конце срока вклада.

Вклады бывают с разными условиями: одни можно пополнять только в момент открытия, другие — когда угодно; с одних можно снимать деньги, с других нельзя — иначе все накопленные проценты сгорят. Как правило, чем строже условия, тем выше ставка.

💰 Накопительные счета в отличие от вкладов обычно открывают на неопределенный срок, а процентная ставка по ним не фиксируется — банк имеет право изменить ее даже по уже открытому счету. Зато такие счета легко пополнять и с них можно снять накопления без потери процентов.

Накопительные счета более гибкие, чем вклады, но доходность по ним обычно ниже.

По данным сервиса Capital Gain, с 2003 по 2023 год инфляция в России в среднем составляла 8,41% в год. Рублевые вклады сроком до года в крупнейших банках за тот же период дали 8,92% годовых.

Получается, что в этот интервал времени вклады с трудом, но защитили капитал от инфляции. При этом вкладами очень легко пользоваться: открыли, внесли деньги, ждете процентов. Если же стараться отслеживать выгодные вклады, можно еще больше приумножить капитал.

Кроме того, накопления на счетах и вкладах защищены Агентством по страхованию вкладов — до 1 400 000 ₽ на человека в каждом банке, а в некоторых случаях лимит страхования выше. То, что у вкладов мало рисков, — важный плюс.

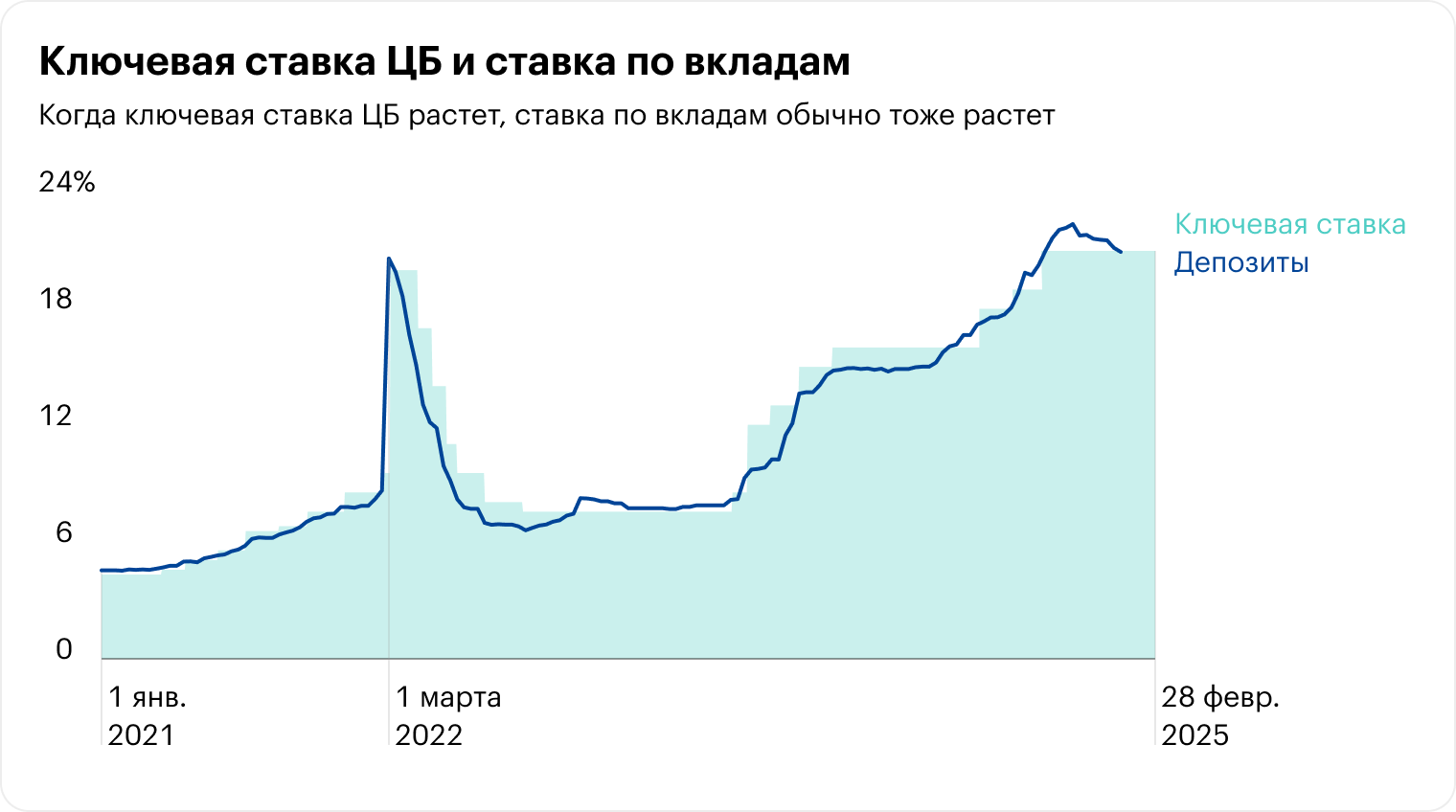

Почему в 2025 году выгодно открыть вклад

Мы обновляем этот курс в начале 2025 года, когда ключевая ставка ЦБ составляет 21%. Банки при такой ставке предлагают вклады со ставкой до 23% годовых, а иногда даже выше. При таких условиях хранить накопления на вкладах очень выгодно: доходность 23% сравнима с доходностью инвестиций. При этом, чтобы открыть вклад, надо совершить намного меньше телодвижений, чем при инвестировании, а рисков практически нет.

Посмотреть условия по вкладам и выбрать подходящий удобно на Финуслугах — это финансовый маркетплейс, созданный Московской биржей по инициативе Банка России.

Посчитать, сколько вы можете заработать, если сейчас будете хранить сбережения на вкладах, можно с помощью специального калькулятора Т—Ж.

Как защитить деньги от инфляции с помощью ценных бумаг

Это большая группа финансовых инструментов с разными свойствами, плюсами и минусами. Прежде всего это облигации, акции и паи фондов, торгующиеся на биржах. С их помощью можно инвестировать в самые разные отрасли экономики и даже в экономику разных стран — и делать это можно из приложения в телефоне.

Вложения в ценные бумаги рискованнее, чем банковские инструменты, но и доходность, как правило, выше. Поговорим о том, какие ценные бумаги существуют и чем они друг от друга отличаются.

Облигации

Это долговые инструменты, по которым органы власти или компании платят проценты в виде купонов.

⚙️ Как это работает. Орган власти или компания решает взять в долг, например, 5 млрд рублей. Для этого эмитент — тот, кто выпускает облигации, — создает 5 млн облигаций с номиналом 1000 ₽ каждая. Номинал — это часть долга, приходящаяся на одну облигацию.

Эти облигации распродаются на бирже: их покупают банки, пенсионные фонды и прочие профессионалы, а также обычные инвесторы. Облигации затем торгуются на бирже, их цена может колебаться и даже сильно отличаться от номинала.

Эмитент регулярно платит купоны — проценты по облигациям, размер которых чаще всего заранее известен. В конце срока облигации погашаются: они исчезают со счетов, а вместо них поступает номинал и последний купон. Дата погашения обычно тоже заранее известна. Владельцы облигаций автоматически получают купоны и номинал — делать для этого ничего не надо.

👍 Плюс облигаций — относительная предсказуемость. Если заранее известны все будущие купоны, можно довольно точно рассчитать доходность, которая получится, если владеть облигациями до даты погашения. Впрочем, бывают облигации, купон которых меняется со временем, например из-за ставки ЦБ или инфляции.

Цена облигаций обычно колеблется меньше, чем цена акций, а доходность обычно выше, чем у вкладов в крупнейших банках. Правда, в 2024 году ставки по вкладам — примерно как у надежных облигаций с погашением в ближайшие год-два, зато облигации позволяют вложиться на несколько лет с более высокой доходностью.

Наконец, облигации можно продать досрочно, не теряя проценты. У вкладов такой опции обычно нет.

👎 Минус облигаций в том, что они устроены сложнее вкладов. Кроме того, их цена может сильно упасть, если, например, у эмитента начались проблемы и есть риск дефолта — невыплаты купонов или номинала облигации. В отличие от вкладов, гарантировать приумножение денег нельзя — как и в случае с другими ценными бумагами.

По данным сервиса Capital Gain, с 2003 по 2023 год государственные облигации РФ дали 9,05% годовых, а корпоративные облигации, то есть выпущенные компаниями, — 8,09% годовых. Напомним, что за тот же период вклады дали 8,92% годовых, а инфляция была 8,41% годовых.

Получается, что государственные облигации лучше защищали деньги от обесценивания, чем вклады. Правда, если сделать поправку на комиссии за сделки на бирже и особенно на налоги, преимущество исчезнет — по крайней мере, на указанном интервале. При этом, если тщательно выбирать облигации, особенно корпоративные, можно улучшить результат, а еще облигации позволяют зафиксировать довольно высокую доходность на много лет вперед, что не получится сделать с помощью вкладов.

Акции

Акции — это еще один популярный вид ценных бумаг. Если облигация — это, по сути, долговая расписка, то акция — доля в компании. Купив даже одну акцию, вы становитесь совладельцем бизнеса.

⚙️ Как это работает. Заработать на акциях можно благодаря росту цены и дивидендам. Рост цены — основной доход от акций. Если у компании хорошо идут дела и есть потенциал для развития, ее акции дорожают. Тогда их можно продать дороже, чем купили, и заработать. С другой стороны, если у компании начались или ожидаются проблемы, цена ее акций может упасть. Такое часто бывает.

Дивиденды — это часть прибыли, которую компания выплачивает своим акционерам, например раз в год. Делать это она не обязана. Дивиденды платят, только если это предусмотрено дивидендной политикой компании и есть деньги для выплат. Некоторые компании никогда не платили дивиденды, а другие много лет подряд увеличивают выплаты.

Чтобы получить дивиденды, достаточно владеть акциями на определенную дату, когда компания собирает реестр акционеров. Деньги придут автоматически через две-три недели.

👍 Главный плюс акций — возможность получить существенную доходность, вплоть до сотен процентов за год. И в долгосрочной перспективе рынок акций, то есть совокупность всех акций какой-то страны, скорее всего, вырастет.

На большой дистанции акции могут сильно обогнать инфляцию. Например, по данным Capital Gain, с 2003 по 2023 год российский рынок акций дал 15,84% годовых с учетом дивидендов. Инфляция за тот же период была, напомним, 8,41% в год. То есть рынок акций, несмотря на все кризисы и падения, не просто защитил от инфляции, а помог приумножить заработок.

👎 Но у акций есть и минус: никто достоверно не знает, как изменится цена конкретной акции или как поведет себя весь рынок. Цена отдельной бумаги может упасть на много процентов за день и, возможно, никогда не восстановится. Рынок акций в целом может много месяцев подряд падать или болтаться на месте.

То, что в прошлом рынок акций дал высокую доходность, не означает, что в ближайшие годы он точно принесет большую прибыль. И тем более не означает, что любая акция будет расти.

Акции — более рискованный вид вложений, чем облигации, из-за меньшей предсказуемости и сильных колебаний цен. Но при вложениях надолго часть денег бывает полезно инвестировать в акции, особенно если удастся это сделать в кризис, когда цены сильно падают.

Биржевые фонды

Биржевые фонды — это не отдельный вид активов, а упаковка для облигаций, акций, золота и так далее.

⚙️ Как это устроено. Допустим, управляющая компания решает собрать фонд по определенному принципу: покупать только облигации российского Министерства финансов, или акции американских ИТ-компаний, или акции крупнейших компаний Китая.

Управляющая компания покупает акции по своей стратегии и создает фонд — и акции этого фонда начинают торговаться на бирже так же, как обычные акции. Купив акцию фонда — она называется «пай», — инвестор становится владельцем кусочка всех активов внутри фонда.

Когда фонд получает купоны от облигаций и дивиденды от акций, он их реинвестирует — покупает еще больше активов — или выплачивает инвесторам. Российские фонды обычно реинвестируют доход.

👍 Плюсы. Внутри фонда много разных активов и инвестор вкладывается сразу во все. Например, можно инвестировать одновременно в несколько десятков крупных российских компаний типа Сбербанка и МТС и потратить на это несколько десятков или сотен рублей, а не сотни тысяч.

В дальнейшем стоимость пая будет зависеть от изменений цены того, что этот фонд покупает. Если активы в составе фонда растут, цена паев фонда тоже будет расти. И наоборот.

Биржевые фонды — хороший выбор для начинающего инвестора, особенно если речь о вложениях в акции. Купить паи фонда не так рискованно, как вложиться в несколько отдельных компаний.

Опытным инвесторам фонды тоже подходят.

👎 Минусы. За свою работу управляющая компания берет комиссию, например 0,5—1% от стоимости активов фонда в год. Комиссия постепенно списывается из активов фонда, то есть ее не надо платить отдельно, но все же это снижает доходность.

Как начать торговать ценными бумагами

Ценные бумаги торгуются на бирже: на Московской — российские акции, облигации и фонды, а на Санкт-Петербургской — в основном акции иностранных компаний. Правда, торгов иностранными акциями в 2024 году нет из-за санкций.

Чтобы получить доступ к бирже, понадобится брокерский или индивидуальный инвестиционный счет. ИИС — это вид брокерского счета, но с особыми налоговыми вычетами и некоторыми ограничениями.

О том, как устроен ИИС и какие там есть нюансы, мы подробно рассказываем в бесплатном курсе «Зачем вам ИИС-3 и как с ним работать». Тему налоговых вычетов мы разберем в следующем уроке. Тут лишь отметим, что с 2024 года инвестор в России может одновременно иметь только один ИИС старого типа либо до трех ИИС-3. А вот обычных брокерских счетов можно открыть сколько угодно.

Чтобы открыть брокерский счет или ИИС-3 , нужно заключить договор с брокером. Либо можно открыть счет доверительного управления или ИИС с доверительным управлением в управляющей компании.

Брокер — лицензированная компания, которая дает обычным инвесторам доступ к торгам на бирже и берет комиссию за сделки. Брокеры часто связаны с крупными банками — или сами банки оказывают брокерские услуги. Например, у Т-Банка есть свой брокерский сервис — Т-Инвестиции.

Управляющая компания в отличие от брокера не будет предоставлять инвестору доступ к торгам, а будет торговать за него согласно выбранной им стратегии. При вложениях с помощью брокера больше возможностей и ниже комиссии, зато через УК инвестировать проще. Управляющая компания у Т-Банка тоже есть — Т-Капитал.

Брокерский счет можно открыть за пару минут

Вы можете выбрать любого брокера, но если разбираться не хочется или нет времени, мы рекомендуем открыть счет в Т-Инвестициях.

Обслуживание счета — бесплатно. Счет можно открыть в удобном мобильном приложении или на сайте.

Брокерские услуги также оказывают Сбер, ВТБ, «Финам», БКС и другие компании. Выбирая брокера, выясните, какими активами и на каких условиях он позволяет торговать.

Изучая условия, обратите внимание на размер комиссии за сделки и наличие платы за обслуживание счета. Все это можно выяснить на сайте брокера или в поддержке. Для доступа к некоторым активам, например облигациям с высоким риском, может потребоваться статус квалифицированного инвестора.

Другие инструменты: валюта, золото, недвижимость и криптовалюты

Вклады, облигации, акции и фонды — популярные способы вложить деньги и приумножить их, но есть и другие. Кратко разберем их.

Валюта

Доллары, евро, юани и так далее могут пригодиться, если хочется сберечь накопления, а вклады в рублях и другие рублевые инструменты чем-то не подходят.

В 2024 году наличную валюту можно без проблем купить во многих банках, а юани вдобавок можно купить на бирже через брокерский счет или ИИС. В банках можно купить и безналичную валюту, но она сильнее подвержена влиянию санкций, чем наличные деньги.

👍 Плюс валюты в том, что в случае резкого скачка курса можно заметно увеличить капитал в рублях — ну или хотя бы спасти его от обесценивания.

👎 Минусы. Однако у валюты есть и минусы, например инфляция. В США и Европе цены тоже растут, хоть обычно и медленнее, чем в России. Значит, валюта постепенно обесценивается, если ее никуда не вкладывать. Более того, рубль вполне может сильно укрепляться — и тогда ценность валюты падает.

По данным Capital Gain, с 2003 по 2023 год курс доллара к рублю в среднем рос на 5,06% в год. При инфляции 8,41% в год это означает, что доллар не смог защитить капитал от обесценивания, справился с этим хуже, чем вклады, не говоря уже про акции. Долларовые вклады были выгоднее наличных долларов, но сейчас валютные вклады не лучший инструмент.

Золото

Это традиционный способ сберечь капитал, его используют уже несколько тысяч лет.

Можно купить сам металл в виде золотых инвестиционных монет и слитков, а можно использовать «виртуальное» золото — биржевые фонды золота и банковские обезличенные металлические счета. В первом случае вы будете владеть настоящим металлом. Во втором — металла на руках не будет, зато удобнее совершать сделки.

👍 Плюсы. Это валютный актив: цена золота устанавливается в долларах, а затем переводится в рубли по курсу ЦБ. В кризис золото может подорожать.

Ну а если речь о монетах и слитках, то им не страшны проблемы обычной финансовой системы, войны и революции. Главное, надежно спрятать золото.

В долгосрочной перспективе — если говорить о десятилетиях — цена золота растет примерно на уровне инфляции. В 2003—2023 годах оно даже сильно обогнало российскую инфляцию: 14,44% годовых против 8,41%.

👎 Минусы. Если предпочтете фонды золота и обезличенные металлические счета, ваши вложения будут зависеть от банков и биржи. Если ждете совсем сильного кризиса, это может не подойти.

Как изменится цена золота в ближайшие месяцы или годы, никто не знает. Золото может не только расти, но и дешеветь, при этом процентных выплат по нему нет.

Недвижимость

Еще один инструмент, который ассоциируется с надежностью.

👍 Плюсы. В отличие от многих активов недвижимость хотя бы можно потрогать — а еще в ней можно жить. Кроме того, стоимость квартиры может сильно расти, а если ее сдавать, будет дополнительный доход.

👎 Минусы. Инвестировать в недвижимость сложно: нужно много денег, особенно если не использовать ипотечные кредиты. Кроме того, недвижимости иногда нужен ремонт, а если ее сдавать, то может быть много проблем от арендаторов. Наконец, сложно продать часть квартиры, по крайней мере, за адекватные деньги.

Криптовалюты

Это довольно новый инструмент, при этом криптовалют много, а их рынок не регулируется. Из-за этого сложно судить, какое у них будущее. Самые популярные криптовалюты — биткоин и эфириум. Подробнее — в статье Т—Ж «Криптовалюты: виды цифровых монет и чем они различаются».

👍 Плюсы. Пожалуй, единственный весомый плюс для тех, кто хочет приумножить деньги, — то, что криптовалюты способны дать огромную доходность. Это могут быть сотни и тысячи процентов годовых, а в отдельных случаях огромный рост может быть за недели или дни.

👎 Минус — в огромном риске. Цена может сильно колебаться — можно быстро потерять всю или почти всю вложенную сумму из-за обесценивания, особенно если речь о каких-то не очень популярных монетах. Есть также риски мошенничества.

Вкладывать в криптовалюты стоит сумму, которую не жалко потерять.

Сравним различные финансовые инструменты в итоговой таблице

| Инструмент | Доходность | Риск | Сложность | Детали |

|---|---|---|---|---|

| Вклады | 💰💰💰 | ⚡️ | 🧠 | Самый простой способ хранить накопления, при этом с высокой доходностью — по крайней мере, в 2025 году. Деньги застрахованы государством — до 1,4 млн рублей в одном банке |

| Накопительные счета | 💰 | ⚡️ | 🧠 | Риск нулевой, деньги тоже застрахованы, проценты ниже, чем на вкладе, зато снять средства можно в любой момент, не теряя проценты |

| Облигации | 💰💰 | ⚡️ | 🧠 | Инструмент с предсказуемой доходностью. Можно довольно точно рассчитать доходность, которая ожидается, если владеть облигациями до даты погашения |

| Акции | 💰💰💰 | ⚡️⚡️⚡️ | 🧠🧠🧠 | На акциях можно много заработать, но можно и потерять деньги. Они подходят, если у вас долгосрочная финансовая цель и вы готовы к значительным колебаниям стоимости ценных бумаг |

| Биржевые фонды (ПИФы) | 💰💰 | ⚡️⚡️ | 🧠 | Подходят для начинающих и опытных инвесторов, желающих диверсифицировать портфель |

| Валюта | 💰 | ⚡️⚡️ | 🧠 | В случае резкого скачка курса можно заметно увеличить капитал в рублях — ну или хотя бы спасти его от обесценивания. Но если никуда не вкладывать валюту, она все равно будет постепенно обесцениваться |

| Золото | 💰💰 | ⚡️⚡️ | 🧠 | Подходит для защиты от инфляции и сохранения капитала в долгосрочной перспективе |

| Недвижимость | 💰💰 | ⚡️⚡️ | 🧠🧠🧠 | В квартире можно жить — это плюс. Кроме того, стоимость квартиры может сильно расти, а если ее сдавать, будет дополнительный доход. Но инвестировать в недвижимость сложно: нужно много денег, особенно если не использовать ипотечные кредиты |

| Криптовалюты | 💰💰💰 | ⚡️⚡️⚡️ | 🧠🧠🧠 | Можно много заработать, но много и потерять. Рынок никак не регулируется. Вкладывать в криптовалюты стоит сумму, которой не жалко лишиться |

Сравним различные финансовые инструменты в итоговой таблице

| Вклады | |

| Доходность | 💰💰💰 |

| Риск | ⚡️ |

| Сложность | 🧠 |

| Детали | Самый простой способ хранить накопления, при этом с высокой доходностью — по крайней мере, в 2025 году. Деньги застрахованы государством — до 1,4 млн рублей в одном банке |

| Накопительные счета | |

| Доходность | 💰 |

| Риск | ⚡️ |

| Сложность | 🧠 |

| Детали | Риск нулевой, деньги тоже застрахованы, проценты ниже, чем на вкладе, зато снять средства можно в любой момент, не теряя проценты |

| Облигации | |

| Доходность | 💰💰 |

| Риск | ⚡️ |

| Сложность | 🧠 |

| Детали | Инструмент с предсказуемой доходностью. Можно довольно точно рассчитать доходность, которая ожидается, если владеть облигациями до даты погашения |

| Акции | |

| Доходность | 💰💰💰 |

| Риск | ⚡️⚡️⚡️ |

| Сложность | 🧠🧠🧠 |

| Детали | На акциях можно много заработать, но можно и потерять деньги. Они подходят, если у вас долгосрочная финансовая цель и вы готовы к значительным колебаниям стоимости ценных бумаг |

| Биржевые фонды (ПИФы) | |

| Доходность | 💰💰 |

| Риск | ⚡️⚡️ |

| Сложность | 🧠 |

| Детали | Подходят для начинающих и опытных инвесторов, желающих диверсифицировать портфель |

| Валюта | |

| Доходность | 💰 |

| Риск | ⚡️⚡️ |

| Сложность | 🧠 |

| Детали | В случае резкого скачка курса можно заметно увеличить капитал в рублях — ну или хотя бы спасти его от обесценивания. Но если никуда не вкладывать валюту, она все равно будет постепенно обесцениваться |

| Золото | |

| Доходность | 💰💰 |

| Риск | ⚡️⚡️ |

| Сложность | 🧠 |

| Детали | Подходит для защиты от инфляции и сохранения капитала в долгосрочной перспективе |

| Недвижимость | |

| Доходность | 💰💰 |

| Риск | ⚡️⚡️ |

| Сложность | 🧠🧠🧠 |

| Детали | В квартире можно жить — это плюс. Кроме того, стоимость квартиры может сильно расти, а если ее сдавать, будет дополнительный доход. Но инвестировать в недвижимость сложно: нужно много денег, особенно если не использовать ипотечные кредиты |

| Криптовалюты | |

| Доходность | 💰💰💰 |

| Риск | ⚡️⚡️⚡️ |

| Сложность | 🧠🧠🧠 |

| Детали | Можно много заработать, но много и потерять. Рынок никак не регулируется. Вкладывать в криптовалюты стоит сумму, которой не жалко лишиться |

Как выбрать подходящие вам инструменты

Нельзя сказать, что какие-то варианты приумножить деньги — лучшие, а другие — худшие. У всех инструментов есть плюсы и минусы, и выбор зависит от того, какие у вас цели, потребности и возможности.

При этом совсем не обязательно ограничиваться одним инструментом. Более того, обычно полезно использовать несколько видов активов одновременно, их сочетание — это ваш инвестиционный портфель. Поскольку разные активы ведут себя по-разному, сочетание может быть более эффективным с точки зрения доходности и риска, чем отдельный актив.

И не стоит увлекаться поиском самого доходного инструмента или лучшего портфеля. Какое вложение будет лучшим, неизвестно: это видно лишь на прошлых данных, а не в будущем. Достаточно создать сбалансированный портфель, который подойдет под ваши нужды.

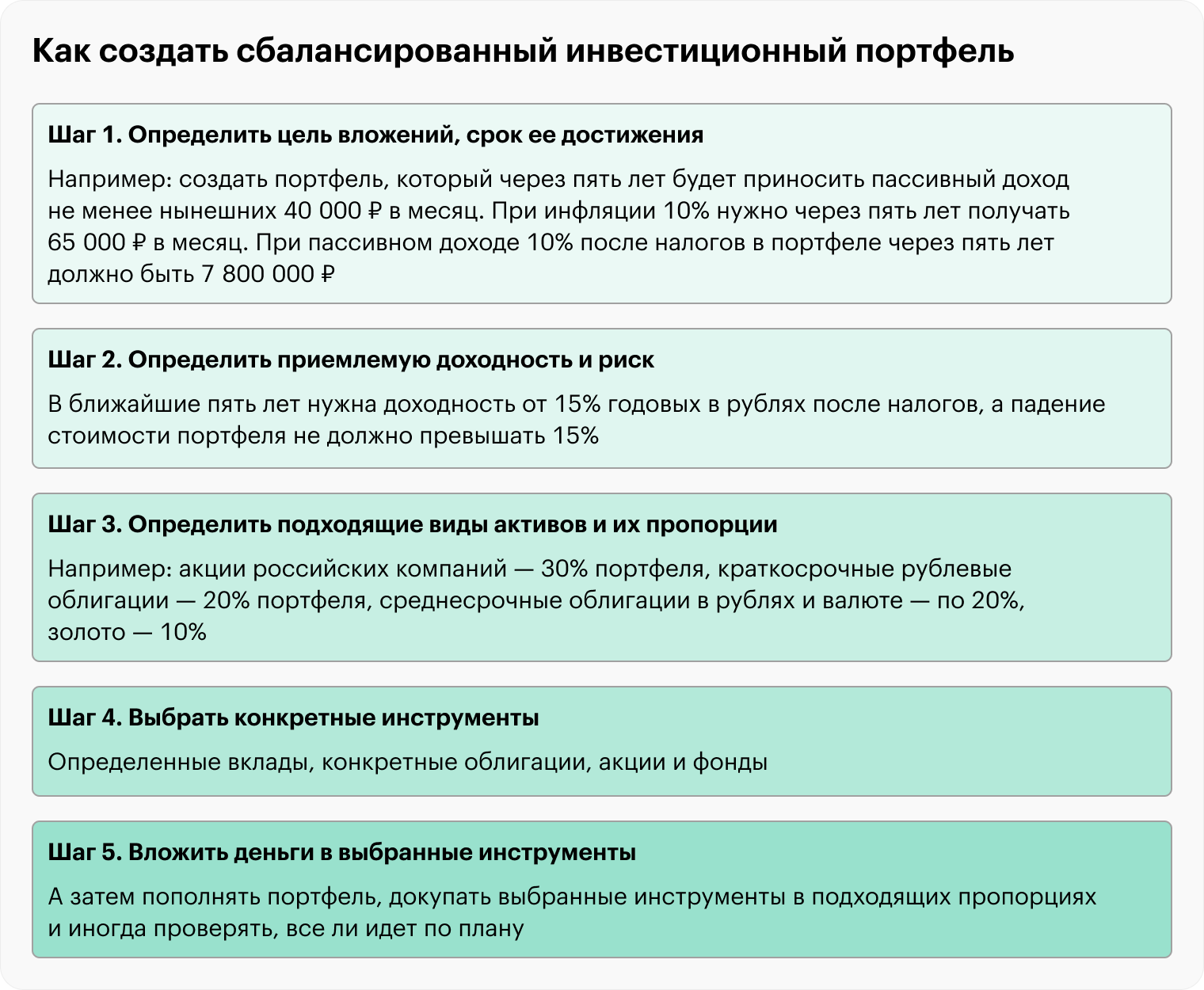

Многие инвесторы, желающие создать портфель, начинают с выбора инструментов. Но этот этап стоит оставить напоследок. Лучше пойти по такому пути.

Давайте разберем на примерах.

❗️ Важно: все эти примеры — именно примеры, а не рекомендации. Они могут не подходить вам и не гарантируют хороший результат.

Алина копит на ипотечный взнос

Алина хочет за два года накопить на первый взнос по ипотеке. Она хотела бы получить высокую доходность, чтобы первый взнос был побольше и пришлось меньше платить банку. Однако два года — слишком короткий срок для вложений в акции, даже через биржевые фонды. Велик риск, что за это время акции не дадут нужной доходности или вообще подешевеют.

С учетом этого Алине лучше подойдут банковские вклады и накопительные счета.

Еще один вариант — надежные облигации с погашением примерно через два года. Например, можно половину денег отправить на вклады и накопительные счета, половину — в надежные облигации.

Если Алина все же хочет добавить акции в портфель, то не стоит делать их долю выше 10—20%. И безопаснее вложиться в акции через биржевые фонды, а не покупая отдельные бумаги с риском ошибиться и потерять много денег. А к моменту, когда Алине понадобятся деньги из портфеля, ей стоит постепенно продать акции, увеличив долю вкладов и накопительных счетов.

Подробнее о том, как накопить на что угодно, мы рассказываем в одноименном бесплатном курсе.

Петр копит на раннюю пенсию

Петр мечтает создать инвестиционный портфель, который обеспечит ему раннюю пенсию и безбедную жизнь. У него в запасе 10—12 лет, чтобы накопить нужную сумму, а затем он будет расходовать капитал в течение 30—40 лет, а то и больше.

Он спокойно относится к падениям цены активов, у него стабильный доход и есть финансовая подушка на год жизни. Он не гонится за доходностью — его устроит, если портфель покроет инфляцию, и будет счастлив, если доходность окажется чуть выше нее.

Поскольку в запасе у него немало времени, а риск его не пугает, Петр может 50—60% портфеля отвести под акции, желательно в виде фондов, 30% — под облигации и вклады. Остальное он вложит в физическое золото в виде инвестиционных монет — чтобы не весь капитал зависел от банков и бирж.

Раз в год Петр собирается проверять портфель и восстанавливать пропорции — это называется ребалансировкой. Также он будет проверять, все ли идет по плану с учетом роста цен и размера капитала. Возможно, потребуется вносить в портфель больше денег или подкорректировать цель.

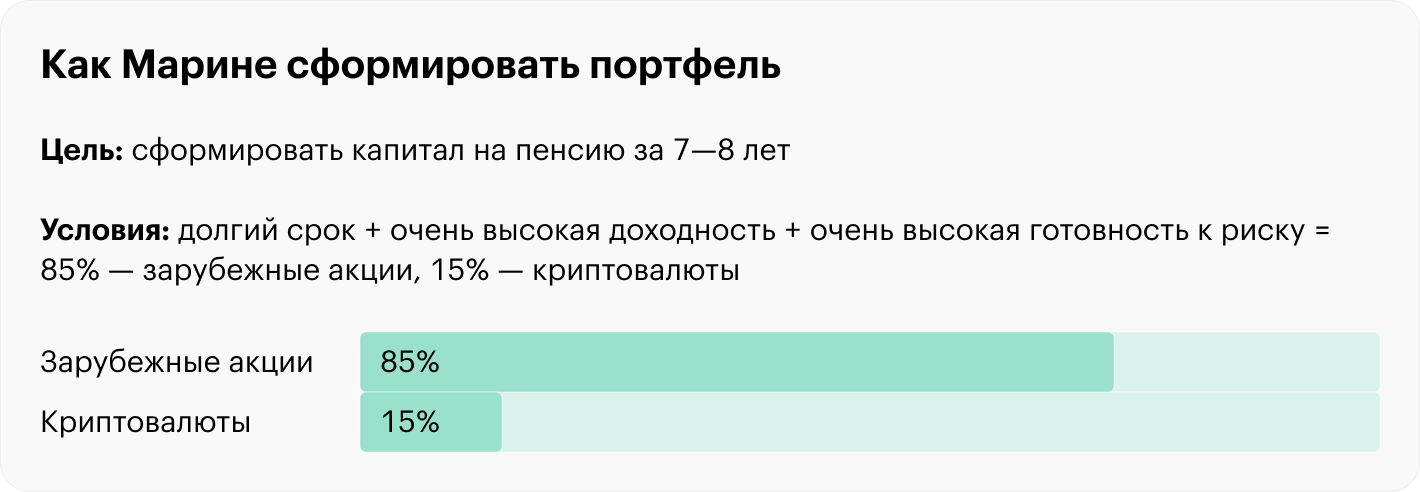

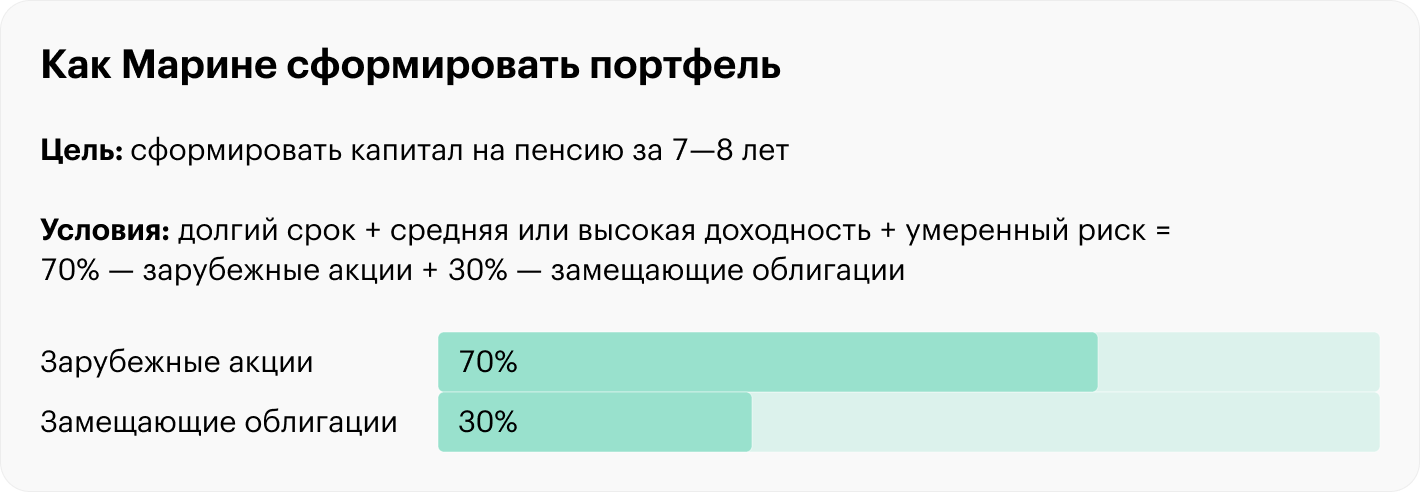

Марина хочет портфель с высокой доходностью

Марина тоже хочет инвестиционный портфель, который позволил бы ей не работать. Она надеется создать его за 7—8 лет.

Она посчитала и выяснила: с учетом имеющейся суммы и тех пополнений, что она будет делать, ей надо получать доходность не менее 12% годовых в долларах в течение восьми лет, чтобы прийти к нужной сумме. Это высокая доходность, которая невозможна без риска. Для сравнения: индекс американских акций S&P 500 исторически давал около 10% годовых с учетом дивидендов — и мало кому удавалось обгонять его на длинной дистанции.

У Марины есть два пути.

Первый путь — инвестировать в рискованные инструменты в надежде на высокую доходность.

Например, 70% портфеля отвести под акции США и 15% — под акции Китая. Можно вложиться в фонды, а можно в несколько самых перспективных акций, что увеличит риск. Для доступа к иностранным акциям и фондам придется открывать счет за рубежом, так как из-за санкций эти инструменты в России недоступны. Оставшиеся 15% Марина может вложить в криптовалюты: вдруг будет многократный рост.

Этот путь очень рискованный. Есть вероятность не только не прийти к цели вовремя, но и получить заметный убыток.

Второй путь. Можно пересмотреть план, чтобы хватило меньшей доходности. Например, Марина может дать себе больше времени на достижение цели, или уменьшить целевую сумму, или стараться активнее пополнять портфель.

Можно комбинировать эти варианты, и если в итоге для достижения цели хватит 7—8% годовых в долларах, то план станет намного реалистичнее и не потребуется выделять заметную часть портфеля на криптовалюты.

Возможно, часть денег будет полезно вложить в замещающие облигации. Так называют облигации российских компаний с доходностью в валюте, но выплатами в рублях по курсу ЦБ. Например, облигация Газпром капитал ЗО29-1-Д в ноябре 2024 года давала более 11% годовых в долларах до погашения в январе 2029 года.

Как отношение к риску влияет на выбор инструментов

Выбор инструментов и их соотношения во многом зависит от того, как инвестор относится к риску. Надо учитывать ваше желание, способность и необходимость рисковать ради приумножения капитала.

Способность рисковать зависит от горизонта инвестирования, стабильности доходов, потребности в деньгах и наличия запасного плана. Вот что сделает инвестора более толерантным к риску.

⏳ Время. Чем больше есть времени для достижения финансовой цели, тем выше может быть доля акций в портфеле, чтобы была возможность переждать кризис. Если вкладывать деньги на год-два, лучше обойтись без акций и ограничиться вкладами и надежными облигациями с погашением в ближайшие годы. А если накопления понадобятся через десять лет, часть портфеля можно отвести под акции, а затем постепенно снижать их долю по мере приближения к цели.

🧱 Стабильный доход. Чем стабильнее доход и чем больше его источников, тем больший риск приемлем. При прочих равных университетский профессор с фиксированной белой зарплатой, не зависящей от ситуации в экономике, может больше рисковать в инвестициях, чем фрилансер с нестабильным доходом.

💰 Финансовая подушка. Наличие финансовой подушки позволяет меньше переживать о том, что в неподходящий момент придется забирать деньги из портфеля из-за непредвиденных ситуаций.

🔀 Запасной план, например возможность отложить достижение цели или найти дополнительный доход, позволяет меньше беспокоиться о том, что портфель не приведет к цели вовремя.

Желание рисковать связано с отношением человека к колебаниям цены активов и падению стоимости портфеля. Чем терпимее инвестор относится к временным просадкам портфеля, тем больше в нем может быть доля акций и других рискованных инструментов.

Можно исходить из того, что в кризис рынок акций способен упасть на 50%, а цена надежных облигаций и инструментов денежного рынка почти не изменится. Тогда, если инвестор не хочет увидеть просадку портфеля более чем на 20%, ему не стоит держать более 40% в акциях, а криптовалюты либо противопоказаны, либо приемлемы лишь для нескольких процентов портфеля.

Помните, что не бывает высокой доходности без риска.

Необходимость рисковать связана с пожеланиями относительно доходности. Чем большая доходность нужна, чтобы достичь цели в заданный срок, тем на больший риск надо идти. Дополнительная доходность называется премией за риск.

При этом высокий риск не означает, что вы точно получите высокую доходность. Если бы риск ее гарантировал, нельзя было бы считать это рискованным вложением. Получается, что более высокая доходность обычно связана с риском не получить ее или вообще понести убытки.

Как уберечь себя от ошибок

Тема накоплений и инвестиций — очень обширная. Ее невозможно полностью охватить даже в одном курсе, не то что в отдельном уроке.

Поэтому здесь, в конце урока, расскажем про несколько самых важных принципов. Они уберегут вас от ошибок и повысят шансы на успех.

Обращайте внимание на то, на что можете влиять

Сумма, которая у вас накопится в результате инвестиций, зависит от трех факторов:

- Сколько денег вы вкладываете.

- Как долго вы это делаете.

- И какую доходность получаете с поправкой на комиссии и налоги.

Многие инвесторы концентрируются на последнем факторе — доходности. Да, чем выше доходность, тем больше денег будет в итоге. Но она слабо зависит от нас: мы можем лишь выбрать какие-то активы, предполагая их будущую доходность. А вот то, сколько денег мы откладываем или инвестируем и как долго это делаем, прямо зависит от нашего поведения.

📍 Поэтому стоит пораньше начать копить и инвестировать и по возможности выделять на это побольше денег, но при этом не лишать себя радостей жизни здесь и сейчас.

Вот еще несколько вещей, на которые можно влиять:

- Частота сделок на бирже. Чем активнее торгуете, тем выше риск ошибиться и потерять деньги.

- Использование налоговых вычетов. Они позволяют законно экономить на налогах с дохода от инвестиций. О них мы поговорим в следующем уроке.

- Комиссии. При прочих равных лучше выбирать брокеров и инструменты, где они ниже.

Используйте сложный процент

Его еще называют реинвестированием — и это очень важная сила, которая особенно хорошо проявляется на дистанции нескольких лет или десятилетий.

Смысл сложного процента в том, чтобы не тратить полученный от вложения доход, а инвестировать его вместе с основной суммой: так капитал будет расти быстрее.

Простой пример: вы вложили 1 000 000 ₽ на три года под 10% годовых с выплатами раз в год. Допустим, банк предоставляет выбор: проценты можно снимать или оставлять на вкладе. Если вы будете снимать их, то за три года заработаете 300 000 ₽. А если оставите их на вкладе и на них тоже будут капать проценты, то доход за три года составит 331 000 ₽ — на 10% больше. Эта дополнительная 31 000 ₽ получается как раз за счет сложного процента.

На более длинных дистанциях сумма дополнительного дохода начинает нарастать как снежный ком. Кроме того, чем выше доходность, тем заметнее эффект сложного процента.

📍 Правило простое: получили проценты по вкладу — зачислили их на вклад. Получили купоны от облигаций или дивиденды от акций — купили еще ценных бумаг, чтобы в следующий раз получить больше денег. Выгодно продали паи фонда — вложили эти деньги, а не потратили на жизнь. И так далее, если вы хотите нарастить капитал, а не тратить доход от него здесь и сейчас.

Никому не верьте: никто ничего не знает

Если вам интересно, как изменится цена акций, или какой будет ключевая ставка Центробанка через пару лет, или сколько будет стоить доллар через месяц, мы вынуждены вас разочаровать. Этого никто достоверно не знает — ни банки, ни брокеры, ни чиновники, ни эксперты Т—Ж, ни глава ЦБ Эльвира Набиуллина.

На ситуацию и цены влияет слишком многое — от политики и природных катастроф до забавных случайностей вроде «кто-то перепутал кнопки и купил или продал слишком много акций». Нельзя достоверно что-то предсказать — можно лишь осторожно предполагать.

Отдельно отметим, что прошлая доходность финансовых инструментов не предсказывает будущую доходность. Например, то, что индекс американских акций S&P 500 показывал отличные результаты с 2009 по 2024 год, не означает, что в следующие 10—15 лет будет так же.

📍 Не верьте на слово аналитикам и гуру. Не вкладывайте деньги в какие-то активы лишь потому, что туда инвестировал ваш друг или эти активы упомянули в новостях.

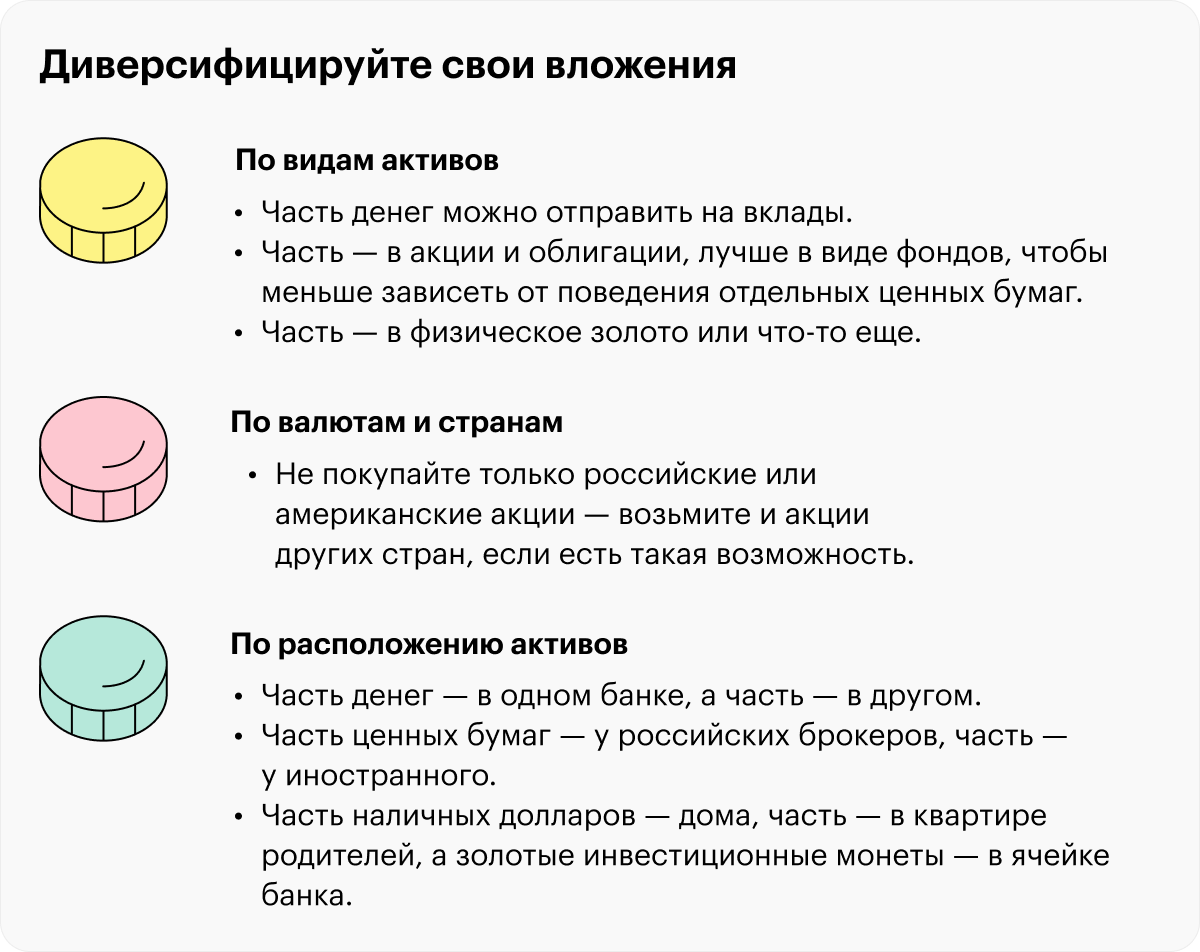

Диверсифицируйте вложения

Одно из главных правил инвестора — не класть все яйца в одну корзину.

Вложив все накопления в одну или несколько перспективных акций, можно много потерять. Держа все в одной валюте, можно получить убыток, если курс изменится не в ту сторону. Вложив все в облигации с погашением через много лет, можно много потерять, когда ключевая ставка вырастет: цена облигаций из-за этого упадет, а вам понадобится продать бумаги.

Чтобы такого не произошло, диверсифицируйте свои вложения. Например, так.

📍 Диверсификация не устраняет риски полностью. Более того, она повышает риск того, что хоть что-то пойдет не так. Зато диверсификация сильно снижает риск того, что вы разом потеряете слишком много денег.

Составьте план и следуйте ему

И последняя идея — одна из важнейших.

Полезно составить документ с подробным планом того, как вы собираетесь копить и инвестировать. Там можно написать, для чего вам деньги и какая сумма нужна, когда она понадобится, сколько вы планируете откладывать, какие инструменты будете использовать и в каких пропорциях, чего собираетесь избегать.

Создавать финансовый план мы научимся в последнем уроке курса.

📍 Такой план поможет принимать решения в разных ситуациях, чтобы действовать разумно, а не на эмоциях. А еще так вы не забудете важные детали своей стратегии.

При этом со временем план может меняться: например, если вы начнете иначе относиться к риску или изменится цель. Главное, чтобы изменения были обдуманными и обоснованными.

Запомнить

- Чтобы достичь финансовых целей, обычно нужно копить деньги. А для этого важно тратить меньше, чем зарабатываете.

- Из-за инфляции деньги обесцениваются. Поэтому не стоит держать их в виде наличных, на текущем счете или на карте — лучше вложить их, чтобы доходность хотя бы частично компенсировала инфляцию.

- Вклады — простой и надежный способ разместить деньги на небольшой срок с предсказуемой доходностью. Они подходят, чтобы копить на краткосрочные цели или держать финансовую подушку. Накопительные счета тоже подойдут, хоть банки и могут менять их доходность на свое усмотрение.

- Облигации устроены сложнее, чем вклады, и риск выше, но и заработать можно больше. Акции еще рискованнее, но доходность может быть еще выше. И то и другое удобно покупать через биржевые фонды: за небольшие деньги можно получить долю в большом наборе активов. Чтобы инвестировать в облигации, акции и фонды, нужен брокерский счет или ИИС.

- Идеального инструмента нет, у всех есть плюсы и минусы. Какие инструменты или их комбинация подойдут вам, зависит от ваших целей, пожеланий по доходности и риску и других факторов.

- Результат вложений зависит от того, сколько денег вы вкладываете, как долго это делаете и с какой доходностью. Доходность заранее известна только у вкладов и с оговорками — у облигаций.

- Сложный процент, то есть реинвестирование дохода, помогает наращивать капитал.

- Чем выше доходность, тем выше риск не получить ее или потерять накопления. Чтобы снизить риск, стоит диверсифицировать вложения. Например, инвестировать в бумаги компаний из разных отраслей и стран.

Что дальше

Следующий урок курса — о том, как получить деньги от государства. Расскажем про разные налоговые вычеты, пособия и льготы, которые при грамотном использовании могут заметно облегчить жизнь. Инвестиционные налоговые вычеты там тоже будут.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik