Что вы узнаете

- Зачем нужно медицинское страхование.

- Какие бывают программы медицинского страхования.

- Как выбрать медицинскую страховку.

- Как действовать, если наступил страховой случай.

Медицинская страховка — скорее финансовая, нежели медицинская услуга. Тем не менее она способна ускорить выздоровление при болезни и сделать этот процесс более комфортным. Более того — в некоторых случаях страховка повышает ваши шансы вовсе не заболеть.

Этот урок — в первую очередь для тех, кто смотрит на здоровье с экономической точки зрения и чувствует себя спокойнее от мысли, что в случае болезни разбираться с медицинскими счетами будет страховая компания.

Зачем нужно медицинское страхование

Болезни никогда не возникают по расписанию, а внезапная утрата трудоспособности в сочетании с расходами на лечение может пробить брешь даже во внушительном бюджете. Медицинская страховка позволяет сделать расходы на здоровье более предсказуемыми. Заплатив фиксированную сумму, вы получаете возможность больше ничего не тратить, если заболеете. Звучит неплохо.

Проблема в том, что универсальной страховки, покрывающей лечение абсолютно любых проблем со здоровьем, кажется, не существует. Как и такой, которая гарантирует, что врачи вернут вас ровно в то состояние, в каком вы пребывали до болезни.

Страховая компания, которая продает вам полис — или, как в случае с обязательным медицинским страхованием, предоставляет вам его, — это не клиника, а всего лишь посредник, который распоряжается деньгами за ваше лечение. У страховой два основных интереса: сделать так, чтобы вы поправились, и сэкономить деньги.

Идеальный застрахованный — здоровый застрахованный, ведь такой человек редко обращается за медицинскими услугами. Поэтому страховая компания заинтересована не только в быстром и качественном лечении своих клиентов, но и в профилактике болезней. Например, в полис ОМС входит программа диспансеризации, а людям, застрахованным в системе добровольного медицинского страхования, часто предлагают опции: например, возможность время от времени проходить профилактическую чистку у стоматолога или чекап у терапевта.

Пациент: Я боюсь заболеть!

Страховая компания: Давай деньги.

Пациент: Ну вот, я заболел.

Клиника: Давай деньги.

Пациент: Страховая компания-а-а!

Страховая компания: Вот деньги, лечите его, да как следует.

Клиника: Ок, ок.

Считать страховую компанию абсолютным благодетелем неверно: лечение в рамках страховых договоров проводится по строгим регламентам, что не всегда согласуется с принципами доказательной медицины или индивидуальными потребностями пациента. Выбор клиник и врачей, готовых оказать вам помощь по полису, тоже ограничен. К тому же может оказаться, что вы не заболеете вовсе, — тогда инвестиция в страховку окажется неудачным решением.

Некоторые медицинские страховки устроены иначе: компании вообще не сотрудничают с клиниками, просто выплачивают фиксированную сумму при наступлении страхового случая. Этими деньгами вы можете распорядиться как пожелаете: потратить их на лечение в частной клинике или просто на жизнь, если из-за болезни потеряли в доходах.

Плюсы и минусы медицинской страховки

| Плюсы | Минусы |

|---|---|

| В случае болезни можно сэкономить: страховка будет стоить дешевле платных медицинских услуг | Можно ни разу не заболеть за весь период страхования и потерять деньги. Крепкое здоровье — так себе минус |

| Не нужно искать клинику, лабораторию и врачей: в страховой компании подскажут, куда обратиться, и это будут медицинские учреждения со всеми лицензиями и сертификатами | Не получится лечиться в любой понравившейся клинике и у любого врача |

| Страховая компания проследит, чтобы вас лечили строго по протоколу, а значит, врач не будет назначать ненужные анализы и процедуры, чтобы увеличить общую стоимость лечения | Страховая компания может не оплатить диагностику или лечение, которые не входят в стандарты. А стандарты могут расходиться с международными клиническими рекомендациями или не включать лечение редких заболеваний |

| Со страховым полисом в руках меньше причин откладывать визит к доктору — ведь дополнительно платить за медицинские услуги уже не придется |

Плюсы и минусы медицинской страховки

| Плюсы | Минусы |

| В случае болезни можно сэкономить: страховка будет стоить дешевле платных медицинских услуг | Можно ни разу не заболеть за весь период страхования и потерять деньги. Крепкое здоровье — так себе минус |

| Не нужно искать клинику, лабораторию и врачей: в страховой компании подскажут, куда обратиться, и это будут медицинские учреждения со всеми лицензиями и сертификатами | Не получится лечиться в любой понравившейся клинике и у любого врача |

| Страховая компания проследит, чтобы вас лечили строго по протоколу, а значит, врач не будет назначать ненужные анализы и процедуры, чтобы увеличить общую стоимость лечения | Страховая компания может не оплатить диагностику или лечение, которые не входят в стандарты. А стандарты могут расходиться с международными клиническими рекомендациями или не включать лечение редких заболеваний |

| Со страховым полисом в руках меньше причин откладывать визит к доктору — ведь дополнительно платить за медицинские услуги уже не придется |

Какие бывают программы медицинского страхования

Существует много программ медицинского страхования, которые дополняют друг друга. Как минимум в одной вы точно участвуете — это программа обязательного медицинского страхования (ОМС), которая гарантирует медицинскую помощь любому гражданину РФ и некоторым иностранцам.

Разберемся с тем, какие бывают страховки и в каких обстоятельствах они могут вам пригодиться.

Обязательное медицинское страхование

Как работает. Взносы за обслуживание по программе ОМС идут из наших налогов, составляя 5,1% от белой зарплаты. Этот полис позволяет получать медицинскую помощь при большинстве распространенных заболеваний и травм, а также во время беременности и родов.

Из-за того, что мы почти не контактируем со страховой компанией, выдавшей нам полис ОМС, и не переводим ей деньги со своего счета, у многих россиян возникает ощущение, что это бесплатные услуги, а значит, и предъявлять требования к их качеству неправомерно. В реальности никакой разницы нет: даже если уровень сервиса в государственных больницах ниже желаемого, все необходимые вам медицинские услуги в рамках программы ОМС должны предоставлять в полном объеме и в сроки, отраженные в территориальной программе государственных гарантий. Иначе стоит жаловаться — о том, как именно, мы говорили на прошлом уроке.

Пациент: Ну вот, я заболел.

Поликлиника: Паспорт и полис.

Пациент: Спасибо, что вылечили.

Поликлиника: Алло, страховая, ну как там с деньгами?

Страховая компания: Ох, ну вот деньги.

В чем минусы. Полис ОМС не всесилен: в него не входят многие анализы и процедуры, которые могут понадобиться для диагностики и лечения болезней, а также реабилитации после них. К тому же он не работает за рубежом и никак не поможет компенсировать деньги, которые вы не заработаете из-за плохого самочувствия.

Кому пригодится. Всем жителям России.

Добровольное медицинское страхование

Как работает. Страховые компании позиционируют такой полис как усовершенствованную версию ОМС, которая призвана сделать медицинскую помощь более качественной и быстрой. Чаще всего ДМС входит в социальный пакет, предоставляемый работнику в некоторых крупных компаниях, но купить полис можно и за свой счет.

В чем минусы. Действует ДМС примерно как ОМС, но с некоторыми ограничениями:

- Выбор медицинских учреждений меньше, чем в случае с ОМС: компания, выдавшая вам полис, сотрудничает лишь с несколькими клиниками и частными лабораториями. Если в случае с полисом ОМС вы можете прикрепиться к поликлинике в любом городе страны, ДМС, скорее всего, будет работать только в том населенном пункте, где вы живете.

- Лечить абсолютно любые болезни не получится: в базовую программу ДМС часто не входят многие серьезные хронические заболевания, которые требуют длительного и дорогостоящего лечения. Например, рак, ВИЧ-инфекция, туберкулез, психические заболевания — людям с такими диагнозами могут отказать в оформлении полиса. Еще по полису ДМС не получится сделать высокотехнологичную операцию — во всех этих случаях вам придется идти с полисом ОМС в обычную поликлинику, в кожно-венерологический или психоневрологический диспансер и в другие государственные медицинские учреждения. Или лечиться в частных клиниках, но уже за свой счет.

- Иногда ДМС подразумевает франшизу — это когда при наступлении страхового случая, то есть болезни, все счета ниже определенного лимита вы оплачиваете сами. Например, франшиза может составлять 5000 ₽: если за лечение при переломе руки нужно заплатить 5000 ₽, расходы всецело ложатся на вас. А если 10 000 ₽, то половину вносите вы, а все, что сверх франшизы, — страховая компания.

Полисы ОМС и ДМС можно сочетать: к примеру, вы можете вызывать скорую помощь как клиент системы ОМС, но при болезнях, не требующих срочного вмешательства, обращаться в хорошую частную клинику, обслуживающую по ДМС.

Пациент: А-а-а, умираю!

Скорая: Паспорт и полис.

Пациент: У меня ДМС.

Скорая: О, класс, можем отвезти вас в одно хорошее местечко.

Пациент: Класс.

Стационар: Класс, а за чей счет этот праздник?

Страховая компания: Ладно, вот ваши деньги.

Кому пригодится. Чтобы понять, нужен ли вам полис ДМС, оцените медицинские расходы, которые у вас были за прошедший год. Если их было немного, но вы часто пользовались полисом ОМС, попробуйте прикинуть, сколько денег вы отдали бы за консультации узких специалистов и за анализы, если бы платили за все из своего кармана.

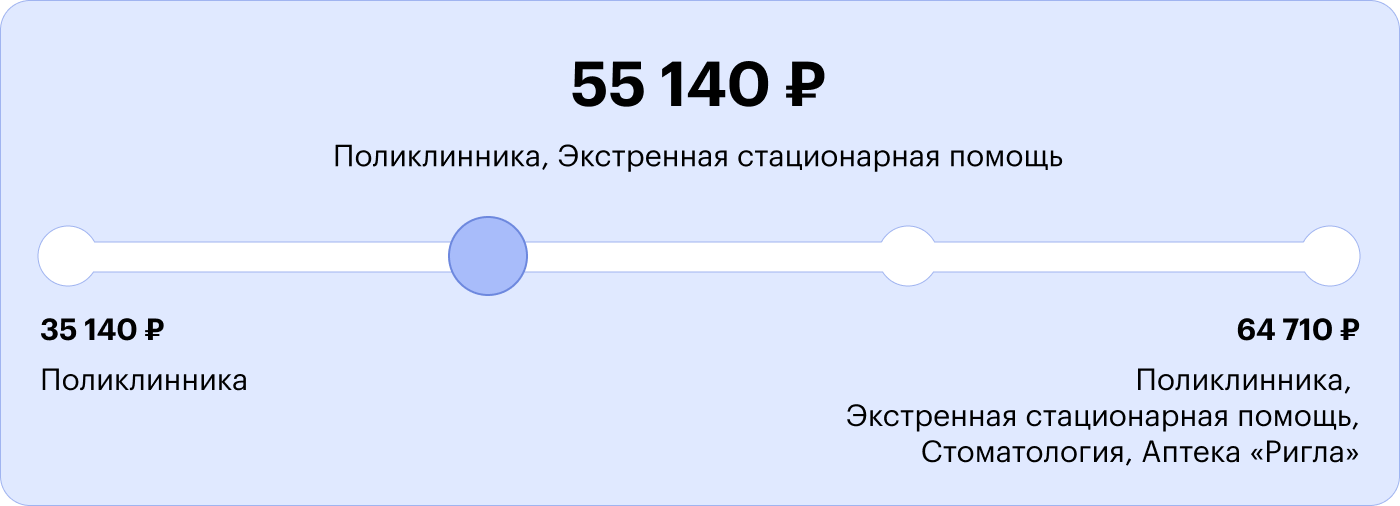

Затем рассчитайте приблизительную стоимость полиса ДМС — это можно сделать на сайтах многих страховых компаний, предоставляющих такие программы. Сопоставьте суммы и подумайте, поможет ли полис сэкономить на медицинских услугах в следующем году.

Разберемся на примере. Вот две подруги, Маша и Света, им по 30 лет, и обе подумывают купить полис ДМС в одной и той же страховой компании. Предположим, что страховая предложила девушкам вариант за 45 000 ₽.

Маша часто ходит к врачам: в прошлом году она отдала 10 000 ₽ за обследование у гастроэнтеролога, около 25 000 ₽ за осмотры, анализы и лечение у гинеколога. Еще она дважды лечила кариес у стоматолога, оставив в кассе клиники 20 000 ₽, а во рту еще остались проблемные зубы. Почти каждую зиму Маша простужается и пропускает работу — ей было бы удобнее, чтобы в таких ситуациях к ней на дом приезжал врач из частной клиники и не приходилось обращаться в поликлинику по ОМС. Итого за прошлый год Маша потратила на медицинские услуги как минимум 55 000 ₽. Возможно, полис позволит ей сэкономить и болеть с большим комфортом.

Света, напротив, редкий гость у врачей. В поликлинику она ходит только на прививки и диспансеризацию, а еще в прошлом году растянула связки, упав с велосипеда. Обратилась в государственный травмпункт, купила эластичный бинт и обезболивающее. Общие расходы на медицинские услуги за год составили от силы 5000 ₽. Невозможно предсказать, какими они будут в следующем году, но если последний медосмотр не выявил серьезных рисков, то едва ли полис ДМС поможет Свете сэкономить на регулярных медицинских услугах.

Страхование от конкретных болезней

Как работает. Такая страховка позволит сэкономить, если у человека диагностируют определенную проблему со здоровьем. Например, найдут злокачественную опухоль, коронавирусную болезнь или клещевой энцефалит. Такой тип полиса стоит дешевле, чем полис ДМС, и обычно затрагивает заболевания, лечение которых ДМС не предусматривает.

Страховки от болезней различаются по условиям: некоторые из них подразумевают, что вам выплатят фиксированную сумму при наступлении страхового случая. Другие — что покроют все необходимые медицинские расходы, но тоже в пределах фиксированной суммы. При этом на момент оформления договора человек должен быть здоров: обычно полис подразумевает период охлаждения в несколько недель — чтобы избежать ситуации, когда полис покупают, уже подозревая у себя тяжелую проблему со здоровьем, требующую срочной медицинской помощи.

Пациент: Ну вот, меня укусил клещ.

Клиника: Ну-ка, сейчас мы его… О, энцефалитный!

Пациент: Эх, ситуация. Ладно хоть застраховался.

Страховая компания: Вот ваши деньги.

В чем минусы. Заведомо оценить риск заболеть той или иной болезнью непросто. К тому же даже серьезные заболевания вроде рака не всегда требуют дорогостоящего и сложного лечения: стоимость удаления злокачественной родинки в частной клинике может быть вполне сопоставима со стоимостью годовой онкостраховки, в то время как по полису ОМС помощь окажут и вовсе бесплатно.

Кому пригодится. Такие страховые программы разумнее расценивать как лекарство от тревоги: покупка полиса не уменьшает риск заболеть, но упрощает организацию медицинской помощи в ситуации, когда болезнь все-таки случилась.

Перед покупкой полиса стоит проконсультироваться с врачом и оценить риски заболевания и способы его профилактики. К примеру, вместо приобретения страховки от клещевого энцефалита можно сделать прививку от этого заболевания, а в случае высокого риска рака молочной железы — проходить маммографию чаще, чем предписывают стандартные скрининговые программы.

Страхование в поездках и на спортивных мероприятиях

Как работает. О медицинском страховании полезно вспомнить, когда вы отправляетесь в путешествие — пусть даже на личном автомобиле — или собираетесь поучаствовать в необычном мероприятии, например прыгнуть с парашютом. Часто страховка является обязательным условием: так, полис ОСАГО страхует не только автомобили, но и здоровье участников ДТП.

В чем минусы. Оформляя страховку, внимательно изучите ее условия: помните, что по закону экстренную помощь при травмах вам окажут даже без полиса ОМС и паспорта. Если при этом страховая компания обязуется возместить медицинские расходы на лечение заболевания, а не выплатить фиксированную сумму при наступлении страхового случая, есть риск, что полис вам не пригодится. К примеру, если после аварии всех пассажиров увезут на скорой в государственную больницу и там окажут всю медицинскую помощь, предусмотренную обязательным медицинским страхованием, никаких выплат от другой страховой компании, возможно, не будет.

Но если страховка подразумевает выплаты за дни нетрудоспособности, которые связаны с полученной травмой, то пострадавший получит деньги вне зависимости от того, где он лечился и как оплачивал медицинские услуги.

Пациент: Я прыгнул с парашютом и сломал ногу.

Страховая компания: Вы обратились в травмпункт по ОМС? Ну извините.

Пациент: Но мне, вообще-то, нужны костыли.

Страховая компания: Вот деньги на костыли.

Пациент: Но я, вообще-то, работаю курьером…

Страховая компания:…

Пациент:…и теперь два месяца не смогу работать.

Страховая компания: Ладно, вот еще деньги.

Кому пригодится: участникам дорожного движения и спортивных мероприятий.

Страхование путешественников

Как работает. По закону каждый турист, выезжающий из России за рубеж, обязан оформить медицинскую страховку на время путешествия с покрытием на сумму, эквивалентную 2 000 000 ₽. Такой полис гарантирует, что в случае болезни вы не останетесь без помощи врачей.

Покупать медицинскую страховку, выбирая самый дешевый вариант, лишь бы соблюсти формальность, — плохая идея. В любом путешествии человек более уязвим, чем дома, ведь он оказывается в непривычных условиях, меняет режим жизни и питания. К тому же в поездках может быть больше рисков, связанных с экстремальным отдыхом или употреблением алкоголя.

В чем минусы. Ненадежная страховка может как оставить вас без выплат, не признав заболевание или травму страховым случаем, так и усложнить процесс получения медицинской помощи: это определяется качеством работы ассистанса, компании-посредника, которая организует ваши контакты с больницей или врачом.

Информация о компании-ассистансе должна быть на сайте страховой компании, а оценить рейтинг ассистансов можно, например, на сайте assistances.info.

Еще один вариант: страховку можно купить уже в той стране, куда вы направляетесь. Это может быть удачным решением, если планируется долгосрочная поездка, а вы хорошо говорите на местном языке. В этом случае страховой полис может оказаться дешевле за счет отсутствия ассистанса, а решать любые вопросы напрямую со страховой компанией проще, чем через посредников.

Пациент: Я заболел.

Клиника: It will cost you $ 1000.

Пациент: Алло, страховая компания?

Страховая компания: Сейчас все решу.

Клиника: Okay, here’s your MRI.

Пациент: Вот это сервис!

Кому пригодится. Всем, кто выезжает за рубеж.

Инвестиционное и накопительное страхование жизни

Как работают. Программы инвестиционного и накопительного страхования жизни, как и описанные выше страховки, позволяют получить выплаты или медицинские услуги в ситуации, если вы заболеете. Договор оформляется на длительный срок — как правило не менее 5 лет, а сумма ежегодных взносов возвращается по истечении договора, если страховой случай не наступил. Или даже если наступил: в некоторых программах ИСЖ и НСЖ существует условие, что, если застрахованный получил инвалидность, страховая компания освобождает его от обязанности платить ежегодные взносы до конца срока договора.

ИСЖ и НСЖ по-своему похожи на полис ОСАГО, но как если бы по завершении срока страхования вы получали внесенные деньги обратно. Это может быть хорошим аналогом подушки безопасности, которую принято откладывать на случай внезапного тяжелого заболевания или травмы.

Пациент: Я заболел.

Страховая компания: Вот вам на лечение.

Пациент (спустя 10 лет): А где мои взносы?

Страховая компания: Вот ваши взносы.

В чем минусы. С инвестиционной точки зрения накопление денег в программах ИСЖ и НСЖ невыгодно. С учетом инфляции сумма взносов, накопленная за годы страхования, может быть меньше суммы, которую вы заработали бы, покупая на эти деньги ценные бумаги. Изучая условия полисов ИСЖ или НСЖ, сравните их со сценарием, где вы инвестируете деньги другим способом на тот же срок, а параллельно ежегодно оформляете себе полис с той же страховой суммой.

Кому пригодятся. Тем, кто не готов инвестировать, но хочет откладывать и не бояться внезапных проблем со здоровьем.

Как выбрать медицинскую страховку

Вот на что стоит обращать внимание при выборе страховой компании — вне зависимости от типа полиса, который вы планируете приобрести.

Изучите условия страхования. Внимательно прочитайте документ с правилами страхования и исключениями из них. Убедитесь, что в страховку включены все медицинские ситуации, которые вас интересуют, и при этом у страховой компании не будет оснований отказать вам в страховых выплатах. Если есть сомнения — задайте вопросы представителю страховой компании в переписке, это позволит использовать его ответ в качестве аргумента, если возникнет спорная ситуация.

Пациент: А если я попаду в ДТП в качестве водителя во время поездки, вы оплатите мое лечение?

Страховая компания: Да, при условии, что у вас есть международные водительские права. А еще — если вы будете трезвым в момент ДТП.

Пациент: Понял, спасибо.

Проверьте репутацию страховой компании. Почитайте отзывы о страховой компании, с которой планируете заключить договор. Для этого можно обратиться к рейтингу надежности страховых компаний или клиентскому рейтингу страховых компаний.

Оцените стоимость страховки. В подсчетах ориентируйтесь не только на итоговую стоимость, но и на опции, которые включает страховой полис. Если покупаете страховку от конкретного заболевания — посоветуйтесь с врачом и постарайтесь прикинуть, во сколько может обойтись лечение. Нет смысла переплачивать за полис с гораздо большим максимальным порогом выплат.

- Например, Вася покупает страховку от коронавируса и выбирает между полисами двух компаний. Один стоит 2000 ₽, а другой — 5000 ₽. Принципиальное различие в следующем: более дешевая страховка покрывает месяц лечения в стационаре в случае заражения коронавирусной болезнью, а дорогая — три месяца. Вася обсудил со знакомым врачом из «красной зоны», сколько в среднем длится госпитализация при ковиде, и узнал, что стационарное лечение больше месяца — редкость и что в больнице так надолго обычно оставляют лишь пожилых людей с тяжелыми сопутствующими заболеваниями. А Васе 35 лет, и хронических болячек у него нет. Поэтому Вася делает выбор в пользу страховки за 2000 ₽.

Некоторые страховые компании предлагают дополнительные преимущества — например выгодные условия для страхования всех членов семьи, дополнительные страховые услуги или более длительный страховой период. В таком случае имеет смысл сравнивать разные программы, рассчитав стоимость одного страхового дня.

Не забудьте оформить налоговый вычет

Оформление страхового полиса может стать поводом для оформления налогового вычета. Это актуально для владельцев полисов ДМС, купленных за свой счет, а также для клиентов программ инвестиционного и накопительного страхования жизни, срок которых составляет не менее 5 лет. Вычет может сделать такой полис дешевле на 13% при условии, что вы платите НДФЛ.

Как действовать, если наступил страховой случай

Не забывайте о том, что вы застрахованы. Лучше позвонить в страховую компанию сразу же, как почувствовали себя плохо. Или когда врач поставил вам диагноз, включенный в вашу страховую программу. От этого может зависеть, будет ли ваш случай признан страховым, а значит, и успешное получение страховых выплат. Это важно и для получения выплат по ОСАГО: если вы пострадали в аварии, уточните у сотрудников ГИБДД название страховой компании, выдавшей полис потенциальному виновнику ДТП. Свяжитесь с ней, чтобы уточнить правила получения компенсации.

Обратитесь в клинику. Если условия страхования подразумевают, что вы должны лечиться только в определенных медицинских учреждениях, — следуйте этим правилам. Если нет, то выбирайте больницу исходя из своих предпочтений, но не забывайте собирать все чеки и документы, подтверждающие факт вашего лечения и нетрудоспособности.

Следите за расходами. Если помимо медицинских услуг ваш случай включал и другие расходы — поездку в клинику на такси, покупку лекарств и других товаров, необходимых для выздоровления, — сохраняйте все чеки и назначения врача, подтверждающие необходимость покупок и поездок. Некоторые страховки подразумевают компенсацию сопутствующих расходов — почитать об этом можно в условиях страхования.

Подайте заявку на компенсацию. Вам понадобится написать заявление по форме, которую предложит страховая компания, и приложить к нему все необходимые документы. Это может быть актуально в том числе и для полисов ОМС и ДМС: если вам отказывают в предоставлении медицинской помощи по полису, но промедление опасно для здоровья, вы можете получить ее за свой счет. Потом обратитесь в страховую компанию с документами, подтверждающими, что вы пытались получить услугу в рамках программы страхования, но врачи не пошли вам навстречу. Если случай будет признан страховым, вам возместят расходы на диагностику и лечение.

Итоги

- Медицинская страховка — возможность экономить на лечении и без колебаний обращаться за медицинской помощью, когда чувствуешь себя плохо.

- Как минимум в одной страховой программе участвует каждый из нас: это программа обязательного медицинского страхования. Полис ОМС ничем принципиально не отличается от платных медицинских страховок — и при грамотном использовании может помочь со многими медицинскими проблемами.

- Другие программы страхования — ДМС, страхование от определенных заболеваний, в поездках и на спортивных соревнованиях — нужно выбирать с умом. Они пригодятся не всем и не всегда.

- Если наступит страховой случай, перепроверьте условия страхования. Это поможет избежать ситуации, когда вам откажут в лечении по полису или не выплатят положенную премию.

- Не забудьте оформить налоговый вычет за покупку медицинского страхового полиса.

Что дальше

В следующем, заключительном уроке поговорим о том, как профилактика и здоровый образ жизни помогают ощутимо снизить затраты на медицинские услуги.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik