Что вы узнаете

- Как инфляция влияет на накопления.

- Как выбрать, где хранить деньги.

- Как использовать инвестиции для сохранения накоплений.

- Как комбинировать разные инструменты хранения денег.

Как инфляция влияет на накопления

В предыдущих уроках мы научились ставить финансовые цели, разобрались с импульсивными тратами, которые могут помешать копить, проанализировали свое финансовое положение и поняли, как мотивировать себя откладывать деньги систематически. Теперь важно позаботиться о том, чтобы накопления не съела инфляция.

Если копить деньги на обычном счете дебетовой карты или в виде наличных, со временем они будут обесцениваться. Скорость обесценивания денег зависит от инфляции .

Заметить инфляцию легко по ценам на привычные товары и услуги: несколько лет назад на 1000 ₽ можно было купить больше продуктов, чем сейчас. За 2023 год недвижимость в России подорожала на 7—9%, а зарубежные поездки — на 24,8%. Получается, пока мы откладываем деньги на финансовую цель, эта вещь или услуга может подорожать, и тогда запланированного бюджета уже не хватит.

В этом уроке расскажем, как уберечь накопления от инфляции, какие способы для этого подходят и как комбинировать разные инструменты, чтобы получить наибольшую выгоду.

Как выбрать, где хранить деньги

Накопления можно хранить и в виде наличных, и на обычном счете дебетовой карты, но, как мы сказали выше, так деньги будут обесцениваться. Поэтому лучше пойти другим путем — сохранить деньги, компенсировав инфляцию, или попробовать даже заработать на сбережениях.

Уберечь деньги от обесценивания можно, если хранить их на накопительных счетах и вкладах. На сумму по вкладу банк будет начислять процент, который частично или почти полностью покроет инфляцию.

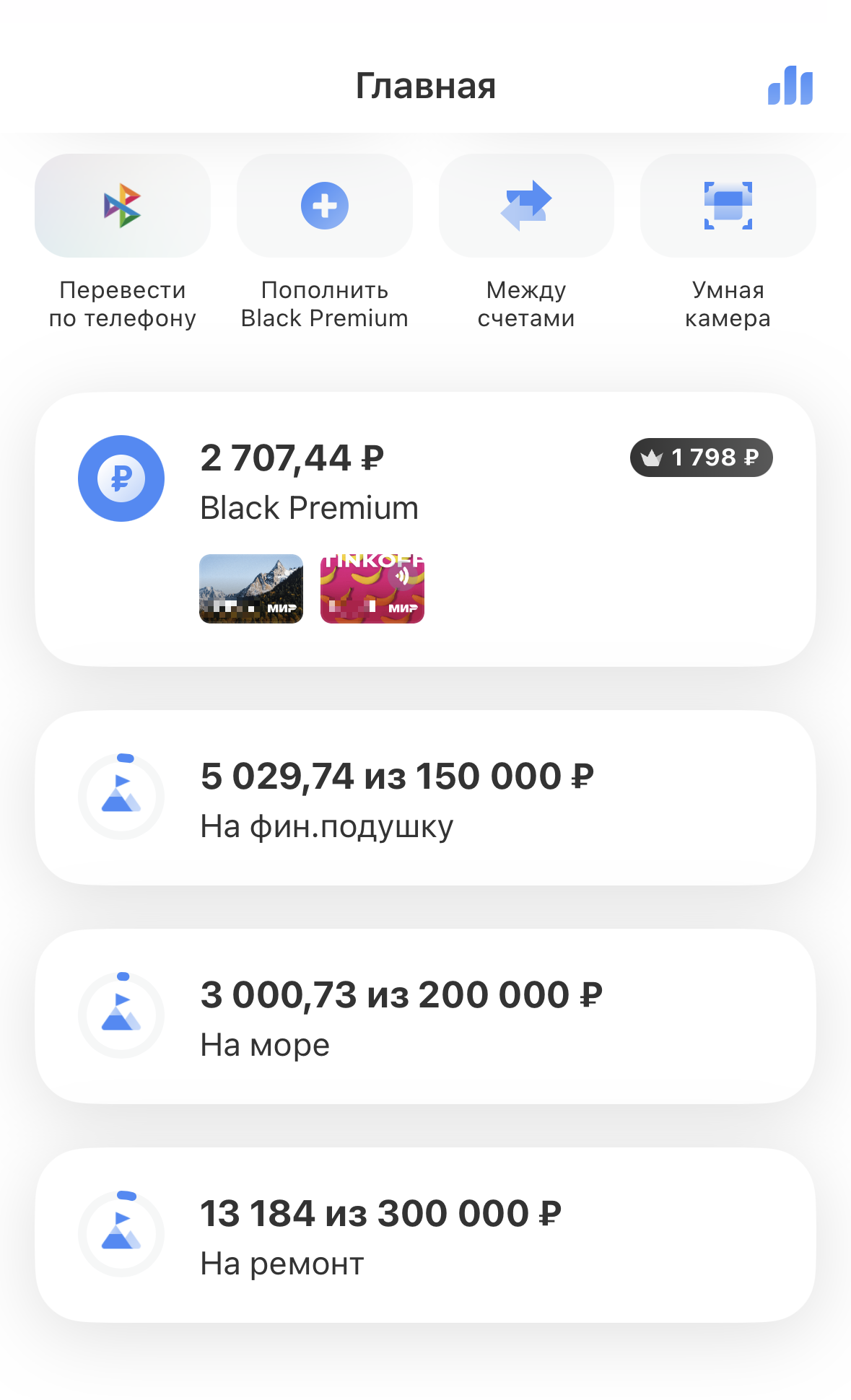

В Т-Банке проценты по накопительному счету начисляются каждый день

Счет можно открыть в личном кабинете или мобильном приложении банка — для этого нужна только наша дебетовая карта.

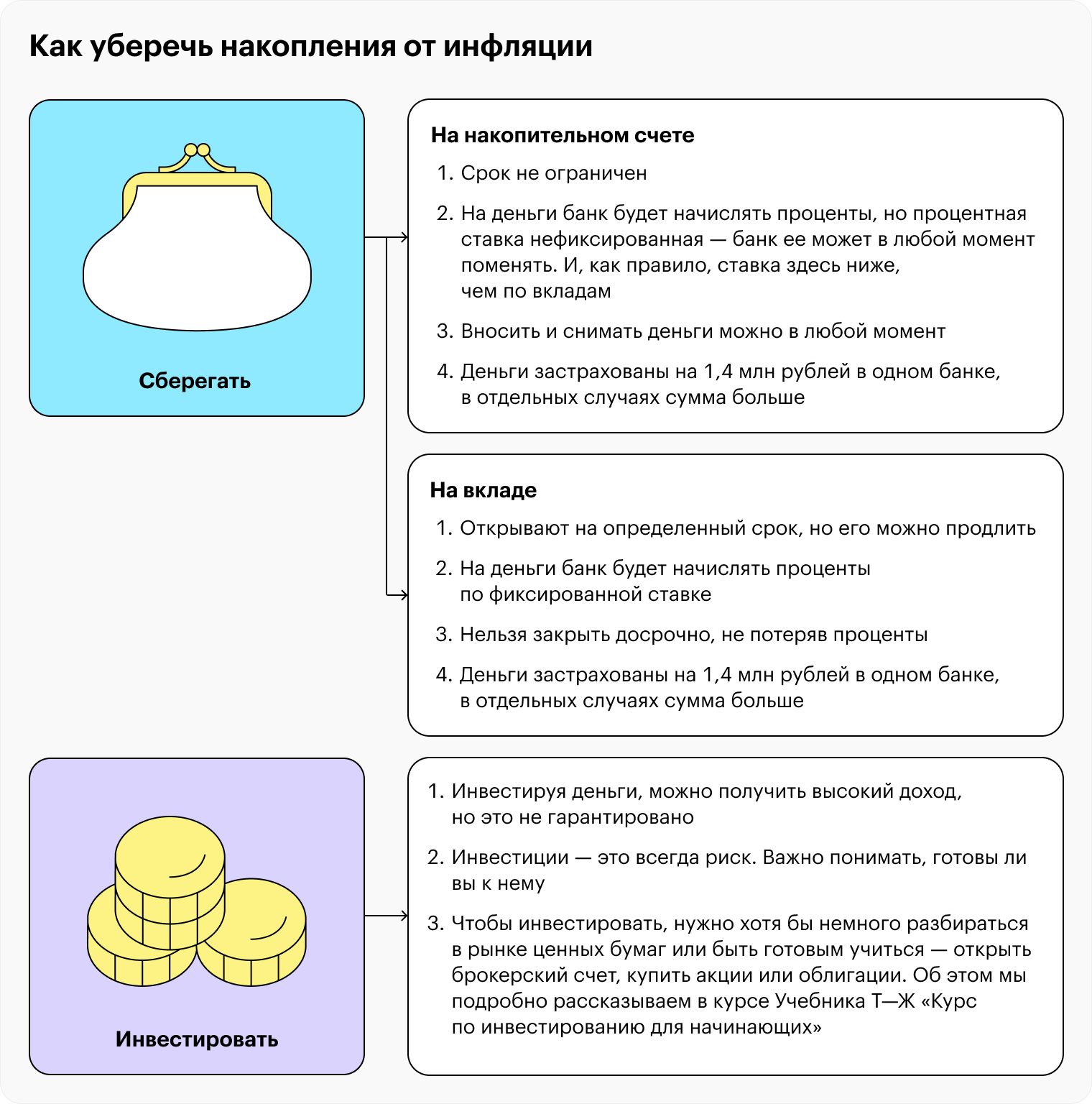

Заработать можно с помощью инвестиций, то есть вложив накопления в разные активы, которые будут приносить доход. Например, в облигации, акции, биржевые фонды, валюту и драгоценные металлы. Этот вариант может принести больше дохода, но он связан и с большим риском: если активы растут, доход инвестора тоже растет, но активы могут и дешеветь, и тогда инвестор теряет свои деньги.

У каждого варианта есть свои особенности, о которых мы подробнее поговорим дальше в уроке.

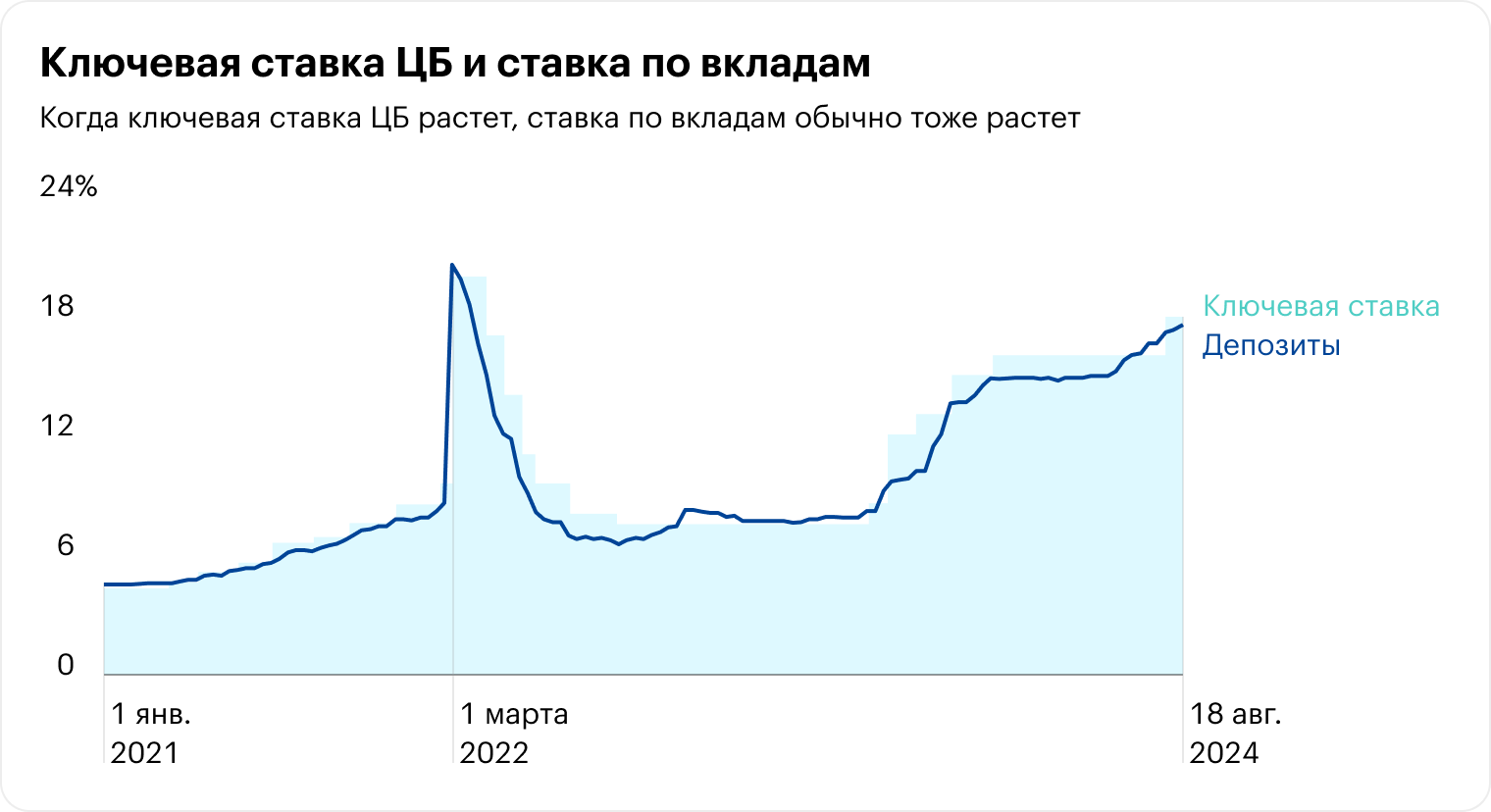

Условия, которые банки предлагают по накопительным счетам и вкладам, зависят от ключевой ставки Центробанка. По ней же можно предположить, будет ли расти доходность от инвестиций.

Что за ключевая ставка Центробанка и как она устроена

Ключевая ставка Центробанка — это процентная ставка, под которую Банк России выдает кредиты коммерческим банкам. А те, в свою очередь, выдают эти деньги в кредит бизнесу и физическим лицам. Подробнее про ключевую ставку можно почитать в статье Т—Ж «Что такое ключевая ставка ЦБ».

Время от времени Центробанк меняет ключевую ставку, чтобы контролировать уровень инфляции, поддерживать курс рубля и стабильность финансовой системы. Если инфляция высокая, ЦБ повышает ставку. В результате растут ставки по кредитам и вкладам, что мотивирует население и бизнес больше откладывать и меньше занимать, чтобы тратить.

Если инфляция вернулась к низким значениям, то и ключевую ставку опускают. Кредиты становятся доступнее, а вклады — менее выгодными. Людей это подталкивает к тому, чтобы больше потреблять, а компании — инвестировать в свое развитие.

Точно предсказать, какой будет ставка Центробанка, нельзя. ЦБ меняет ее исходя из многих факторов, иногда — экстренно и сильно.

Актуальную ключевую ставку можно отслеживать на сайте Центробанка.

Дальше мы подробно расскажем, как можно защитить накопления от инфляции и как на это влияет ключевая ставка. А в следующей части урока рассмотрим, как не только уберечь, но и приумножить сбережения с помощью инвестиций.

Как сберечь накопления от инфляции с помощью вкладов и счетов

Если хранить деньги в виде наличных или на обычном счете дебетовой карты, они будут обесцениваться. Сберечь деньги можно, если держать их на накопительном счете или вкладе. Рассказываем подробнее о преимуществах каждого способа.

Дальше расскажем подробнее о преимуществах каждого способа.

Деньги на накопительных счетах и вкладах застрахованы

В России существует Агентство по страхованию вкладов — АСВ. Оно автоматически страхует деньги клиентов банков на сумму до 1 400 000 ₽ в одном банке, в отдельных случаях — больше. Если вдруг что-то случится и у банка отзовут лицензию, АСВ вернет деньги в рамках этой суммы.

Если ваши накопления на счетах и вкладах превысят 1 400 000 ₽ в одном банке, лучше открыть счет в другом.

Накопительный счет

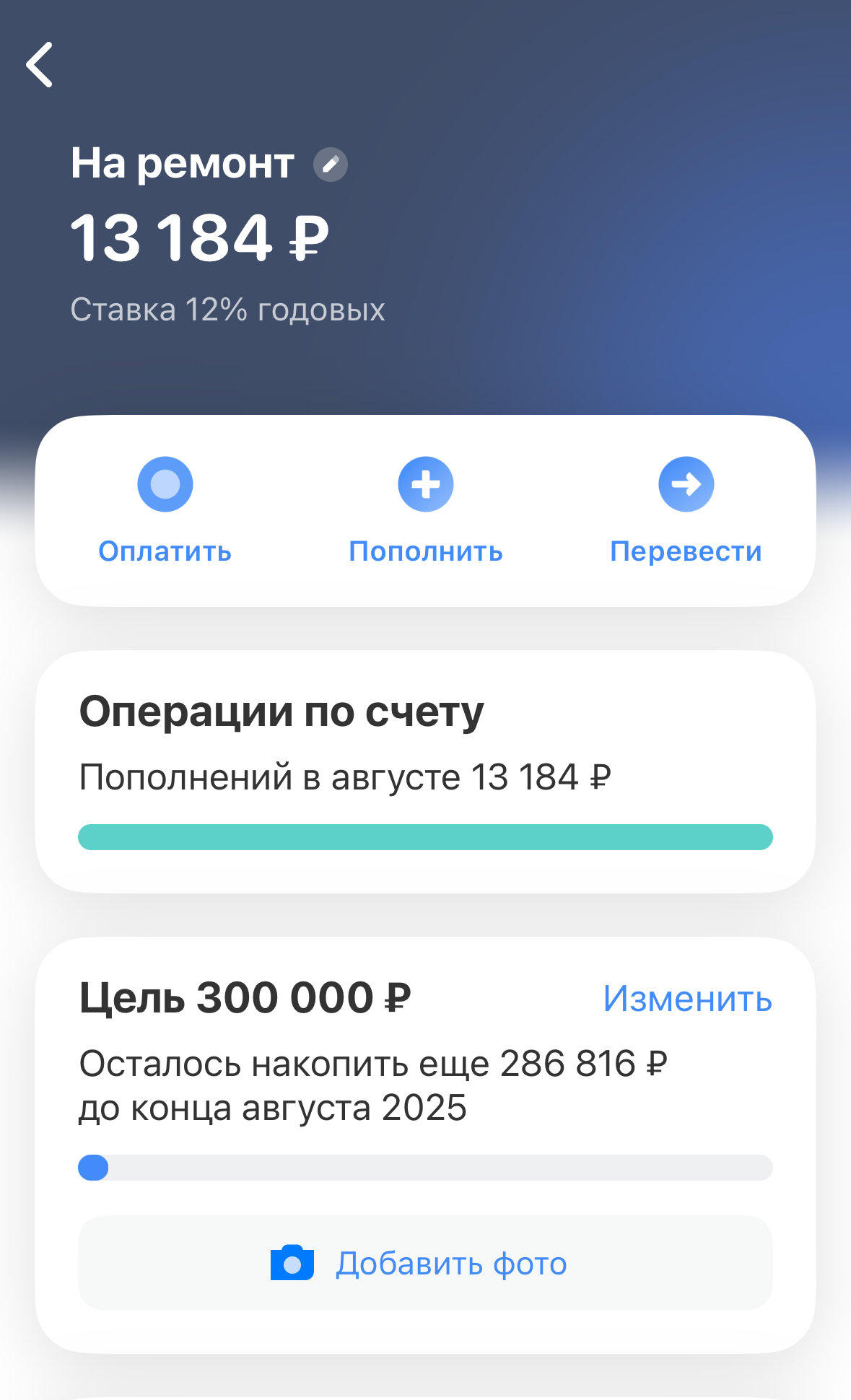

Это тип счета, на котором клиент хранит деньги, а банк начисляет на них проценты. Клиент может в любое время снимать или вносить деньги на такой счет, не теряя при этом проценты.

Проценты. Банк может начислять проценты на накопительный счет по-разному — на ежедневный или минимальный остаток. От этих условий зависит, когда и как лучше пополнять накопительный счет и снимать с него деньги.

Процентная ставка на накопительном счете не фиксируется, банк может изменить ее в любой момент. Например, если ставка ЦБ будет снижаться, процент по накопительному счету тоже уменьшится.

Для чего подходит. Накопительный счет хорошо подходит, чтобы хранить финансовую подушку — деньги, которые могут потребоваться быстро. Еще на нем удобно хранить накопления на краткосрочные финансовые цели.

Вклад

Это тоже счет, на котором клиент хранит свои деньги, а банк начисляет на них процент. Но в отличие от накопительного счета у вклада есть ограничения — его можно открыть только с определенной суммы, например с 10 000 ₽, и на определенный срок — от месяца до нескольких лет, часто с возможностью продления.

Процент, который банк начисляет по вкладам, фиксированный, и он обычно выше, чем по накопительным счетам. Но если снять деньги с вклада раньше срока, указанного в договоре, проценты сгорят.

Условия по вкладам могут различаться. Некоторые вообще нельзя пополнять. А некоторые можно, но только соблюдая определенные условия, например:

- снимать деньги нельзя;

- остаток на вкладе не может быть меньше определенной суммы;

- максимальная сумма пополнения ограничена.

Это только примеры, точные условия смотрите в договоре с банком.

Почему в 2024 году выгодно открыть вклад

Мы пишем этот курс летом 2024 года, когда ключевая ставка составляет 18%. Банки при такой ставке предлагают вклады со ставкой до 21% годовых. При таких условиях хранить накопления на вкладах очень выгодно: доходность 21% сравнима с доходностью инвестиций. При этом для того, чтобы открыть вклад, надо совершить намного меньше телодвижений, чем при инвестировании, а рисков практически нет.

Посмотреть условия по вкладам и выбрать подходящий удобно на Финуслугах — это финансовый маркетплейс, созданный Московской биржей по инициативе Банка России.

Посчитать, сколько вы можете заработать, если будете хранить сбережения на вкладах в 2024 году, можно с помощью специального калькулятора Т—Ж.

Процент, который банк будет начислять на сумму вклада, зависит от срока, в течение которого вы хотите хранить деньги. Обычно чем он дольше, тем более высокий процент по вкладу предлагают банки. Но в период высокой ставки ЦБ банки могут предлагать вклады на короткий срок с высокими процентами.

Для чего подходит. Вклад хорошо подходит, когда деньги нужны к конкретному сроку и точно не потребуются раньше. Срок вклада можно подгадать под срок финансовой цели.

Сравним условия по накопительным счетам и вкладам

| Накопительный счет | Вклад | |

|---|---|---|

| Срок | Не ограничен, можно закрыть в любой момент без потери процентов | Есть, обычно можно автоматически продлевать |

| Ставка | Не зависит от срока, банк может поменять ставку в любой момент | Зависит от срока вклада, фиксированная |

| Досрочное снятие денег | Проценты сохраняются | Проценты сгорают, если закрыть вклад досрочно. Могут быть ограничения на сумму снятия и на остаток денег на депозите |

Сравним условия по накопительным счетам и вкладам

| Накопительный счет | |

| Срок | Не ограничен, можно закрыть в любой момент без потери процентов |

| Ставка | Не зависит от срока, банк может поменять ставку в любой момент |

| Досрочное снятие денег | Проценты сохраняются |

| Вклад | |

| Срок | Есть, обычно можно автоматически продлевать |

| Ставка | Зависит от срока вклада, фиксированная |

| Досрочное снятие денег | Проценты сгорают, если закрыть вклад досрочно. Могут быть ограничения на сумму снятия и на остаток денег на депозите |

Вклад в Т-Банке поможет уберечь деньги от инфляции

Его можно открыть за минуту в личном кабинете или мобильном приложении банка. Минимальная сумма — 50 000 рублей, а срок — 2 месяца. Если открыть непополняемый вклад — процент будет выше.

Пара слов о налогах

Накопления на вкладе или счете не облагаются налогом. Но с процентов по ним надо будет заплатить НДФЛ, если сумма за год превысит пороговую.

Каким будет безналоговый лимит по итогам 2024 года, пока неизвестно: пороговая сумма зависит от ставки ЦБ и ежегодно рассчитывается по специальной формуле. В 2024 году пороговая сумма точно будет не менее 180 000 ₽. Если ваш суммарный доход в виде процентов по вкладам и счетам ниже этой суммы, налога не будет. Если процентов получилось больше, с превышающей порог части будет налог.

Например, в январе 2024 года вы положили на вклад в одном банке 900 000 ₽ под 15% на 9 месяцев, а в июне в другом банке открыли вклад на 1 000 000 ₽ под 18% на 6 месяцев. До конца 2024 года вы получите в виде процентов 101 065 ₽ по первому вкладу и 89 508 ₽ — по второму. В сумме это 190 573 ₽.

Допустим, ставка ЦБ до начала декабря 2024 года останется 18% годовых, тогда безналоговый лимит по итогам года составит 180 000 ₽. С 10 573 ₽ превышения надо будет заплатить налог. В 2025 году налоговая пришлет уведомление об этом.

Разобраться, как выгоднее хранить накопления, можно в другом бесплатном курсе Учебника Т—Ж — «Как хранить деньги выгодно и безопасно».

Как лучше хранить деньги, если вы хотите уберечь их от инфляции, но при этом они могут в любой момент вам понадобиться?

Когда можно инвестировать накопления и как это делать

Рост цен на многие товары и услуги и официальная инфляция часто расходятся: некоторые товары дорожают быстрее, чем в среднем растут цены. Например, стоимость перелетов в экономклассе за 2023 год выросла на 22,2%, а официальная инфляция за этот период составила 7,42%.

С помощью инвестиций можно увеличить доходность накоплений больше чем на размер официальной инфляции — но этот доход не гарантирован. Максимально подробно о том, как работают инвестиции, во что можно вложить деньги и как это делать, мы рассказали в бесплатном «Курсе по инвестированию для начинающих». В этом уроке поговорим о том, что нужно иметь в виду, если вы хотите не только сберечь накопления от инфляции, но и заработать на них.

Готовность учиться. Инвесторы оперируют такими понятиями, как финансовый рынок, доходность, волатильность активов, ценные бумаги, диверсификация и другие. Чтобы успешно инвестировать, важно изучать, как устроен финансовый рынок, почему лучше вкладывать деньги в разные активы, какие риски существуют и как их минимизировать и так далее. Все это требует постоянного поиска информации по теме инвестиций и мониторинга финансовых новостей.

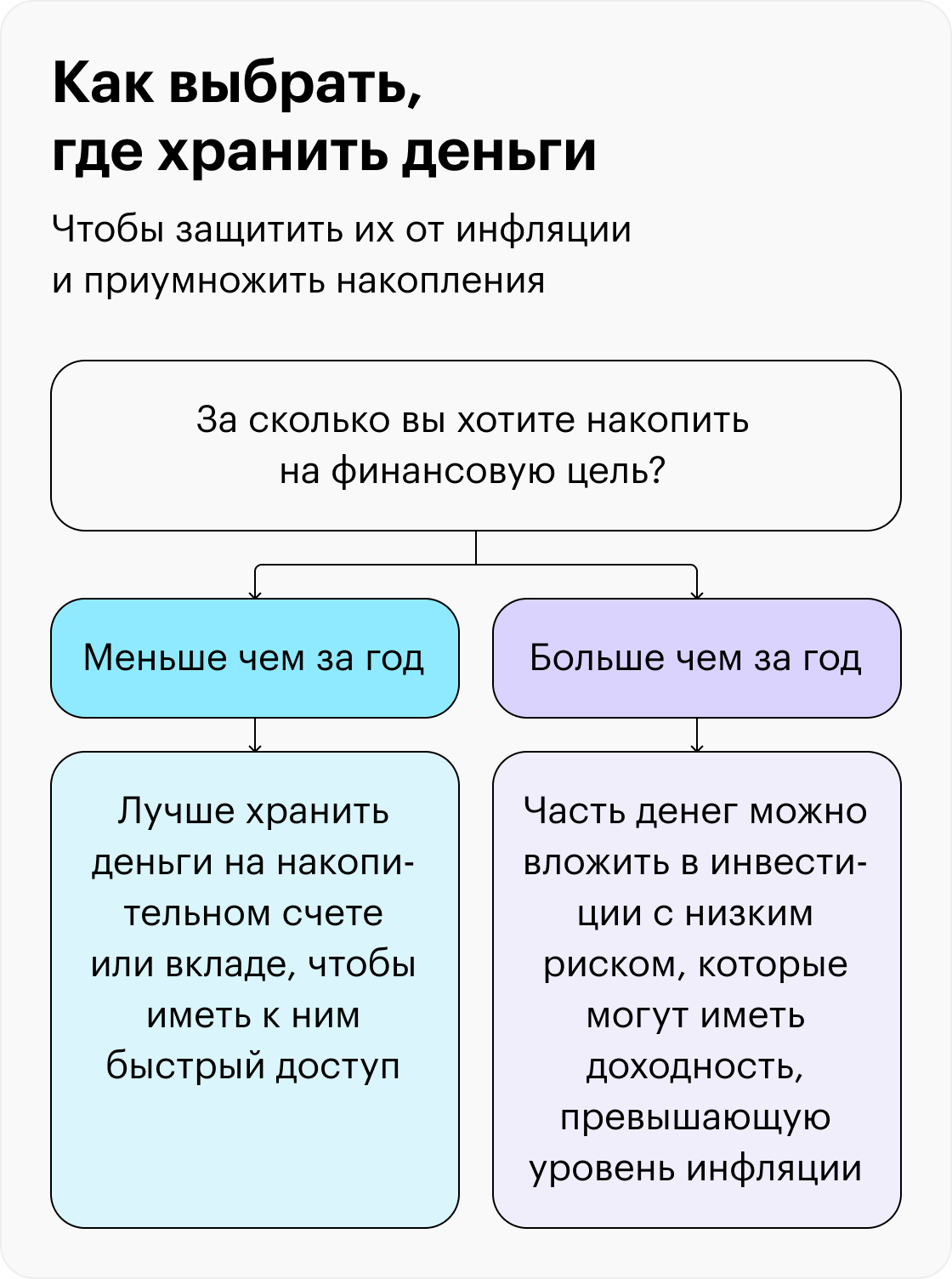

Наличие свободных денег и их сумма. Не стоит инвестировать деньги, отложенные на финансовую подушку, и любые накопления, которые могут вам потребоваться в течение года. Но если вы откладываете деньги на долгосрочные финансовые цели, например на пенсию или обучение детей, и хотите на них заработать, их инвестировать можно.

С дохода от инвестиций нужно платить налог, а при покупке и продаже активов брокер берет комиссию. Все это может влиять на общую доходность.

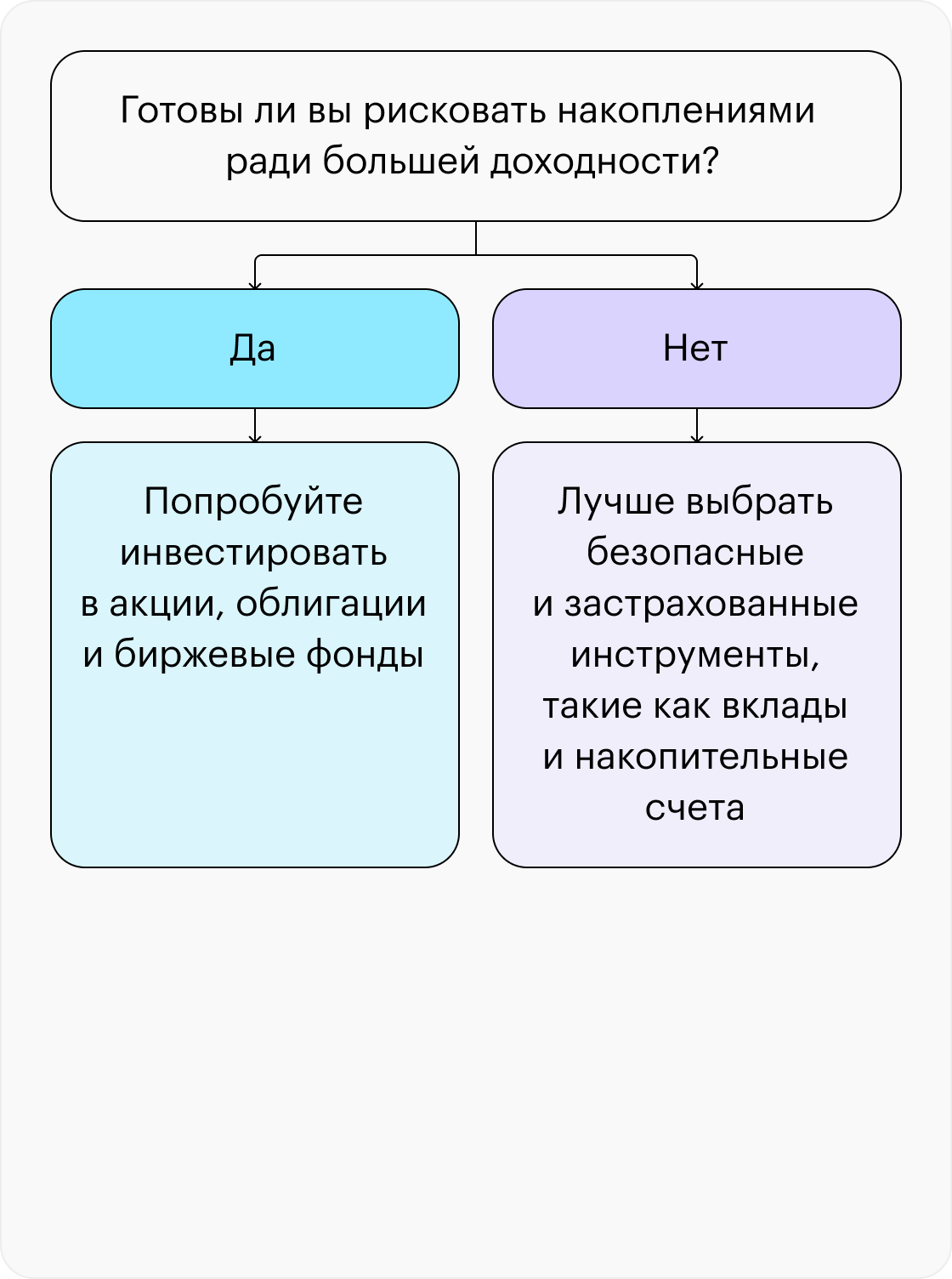

Отношение к риску. Как мы уже говорили, инвестиции могут приносить как доход, так и убыток. Гарантий никто не дает, а вложенные средства, в отличие от денег на накопительных счетах и вкладах, не застрахованы.

Если вы чувствуете дискомфорт при мысли о возможных колебаниях на финансовом рынке и не уверены, что сможете спокойно на них реагировать, лучше пока остановиться на инструментах сбережения денег — вкладах и накопительных счетах.

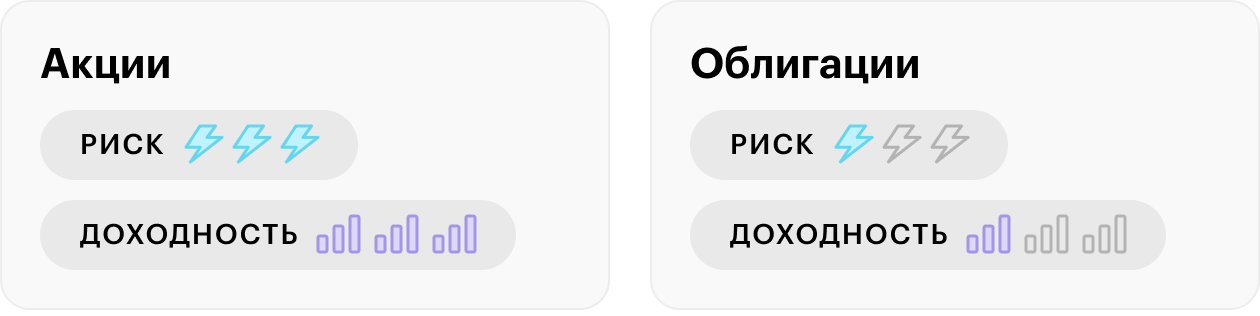

Полезно знать, что у разных ценных бумаг разная степень риска и доход по одним более предсказуем, чем по другим. Например, облигации — подходящий инструмент для начинающего инвестора, так как это ценные бумаги с низким риском.

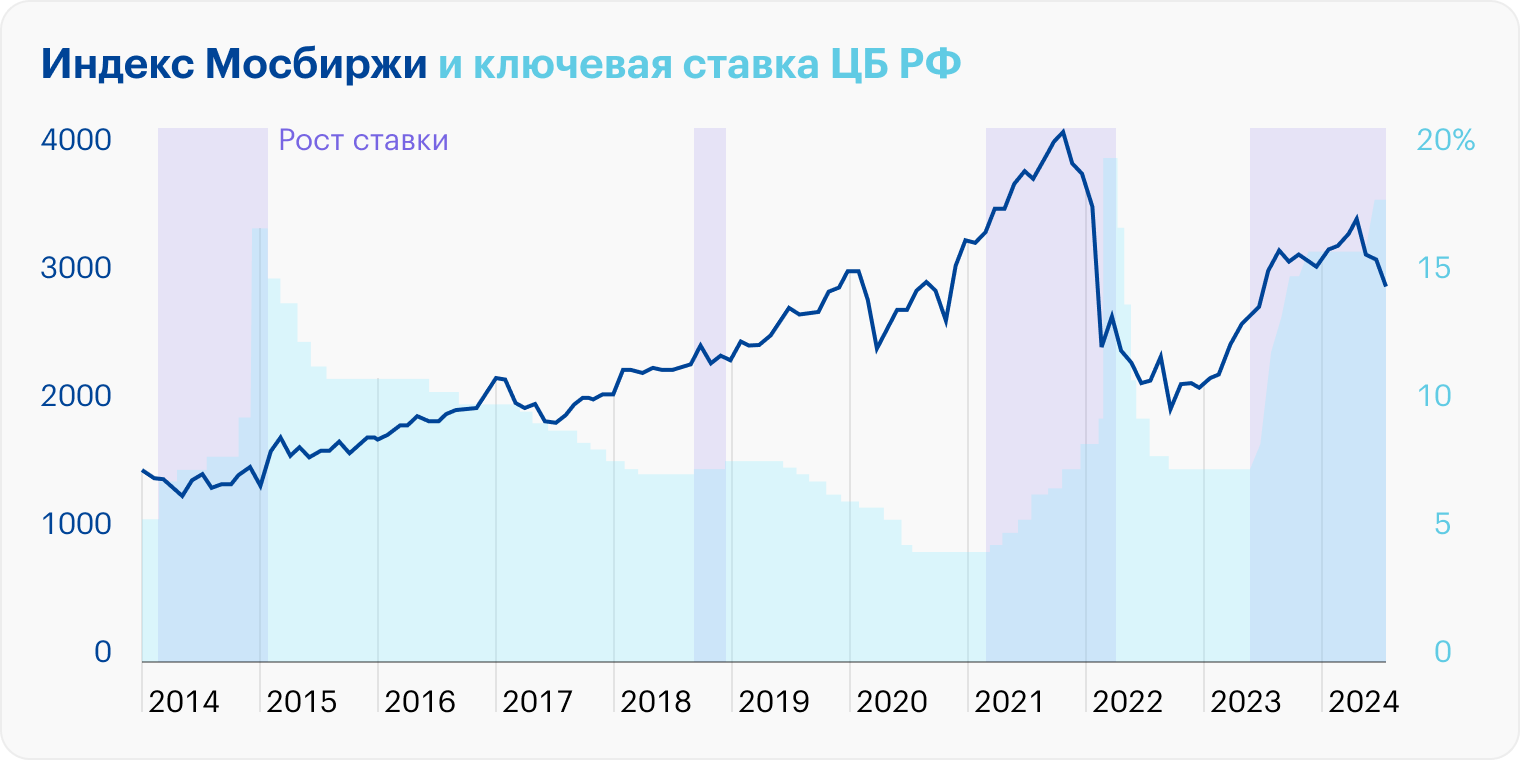

Инвестировать в акции более рискованно — надо лучше разбираться в устройстве финансового рынка и в бизнесе конкретной компании, но зато потенциальная доходность по ним выше. А еще акции и фонды акций обычно дают хороший доход в периоды низкой ключевой ставки Центробанка, а облигации, наоборот, — при высокой ставке ЦБ.

Как выбрать, в акции какой компании вложить деньги, мы объяснили в еще одном бесплатном курсе Учебника Т—Ж — «Как разобраться в акциях».

В каком случае можно инвестировать часть накоплений?

Как комбинировать разные инструменты хранения денег

Подведем итоги урока короткой таблицей.

Какие параметры важно учесть, выбирая, где хранить накопления

| На вкладах и накопительных счетах | В инвестициях | |

|---|---|---|

| Доходность | Не превышает ключевую ставку ЦБ | При успешном инвестировании можно получить доход выше ставки ЦБ |

| Риск | Деньги застрахованы АСВ на сумму до 1 400 000 ₽ в одном банке, иногда больше | Доход не гарантирован, а может быть и убыток. Страховки нет |

| Уровень сложности | Легко открыть, легко пользоваться, не нужны специальные знания | Способ требует времени, знаний и понимания того, как работает рынок ценных бумаг |

| Влияние ключевой ставки | Становятся особенно выгодными в период высокой ставки | Акции и фонды акций обычно дают хороший доход в периоды низкой ставки. Облигации дают высокую доходность при высокой ставке ЦБ |

Какие параметры важно учесть, выбирая, где хранить накопления

| На вкладах и накопительных счетах | |

| Доходность | Не превышает ключевую ставку ЦБ |

| Риск | Деньги застрахованы АСВ на сумму до 1 400 000 ₽ в одном банке, иногда больше |

| Уровень сложности | Легко открыть, легко пользоваться, не нужны специальные знания |

| Влияние ключевой ставки | Становятся особенно выгодными в период высокой ставки |

| В инвестициях | |

| Доходность | При успешном инвестировании можно получить доход выше ставки ЦБ |

| Риск | Доход не гарантирован, а может быть и убыток. Страховки нет |

| Уровень сложности | Способ требует времени, знаний и понимания того, как работает рынок ценных бумаг |

| Влияние ключевой ставки | Способ требует времени, знаний и понимания того, как работает рынок ценных бумаг |

Чтобы найти баланс между доходностью и риском, накопления лучше и инвестировать, и сберегать. Вот что нужно иметь в виду.

Выбор валюты для накоплений зависит от финансовой цели. Если вы живете в России, чаще всего вы тратите деньги в рублях. Значит, и копить их тоже лучше в рублях.

Но если вы планируете оплачивать что-то в иностранной валюте, то, чтобы минимизировать колебания курса, лучше копить в той же валюте. То же самое касается товаров и услуг, стоимость которых зависит от курса валюты. Особенно это актуально для краткосрочных и среднесрочных финансовых целей.

Если вы копите на автомобиль, его стоимость в рублях, скорее всего, сильно вырастет, если рубль ослабнет к доллару и евро.

Когда внутренняя валюта нестабильна, часть накоплений можно держать в иностранной. Осенью 2024 года большинство российских банков предоставляют депозиты только в юанях, также их можно купить на бирже. Лишь в некоторых банках все еще можно хранить накопления в долларах или евро. Но доллары и евро можно купить и хранить наличными.

Сумма денег в инвестициях зависит от вашей готовности к риску. Часть свободных денег можно держать на вкладах и накопительных счетах, а часть — в инвестициях. Размер инвестиций зависит от того, насколько вы готовы к риску. Если не очень, для начала достаточно инвестировать 5—10% от общей суммы накоплений.

Постепенно процент накоплений, который вы инвестируете, можно увеличить или, наоборот, уменьшить, если поймете, что вам комфортнее сберегать деньги.

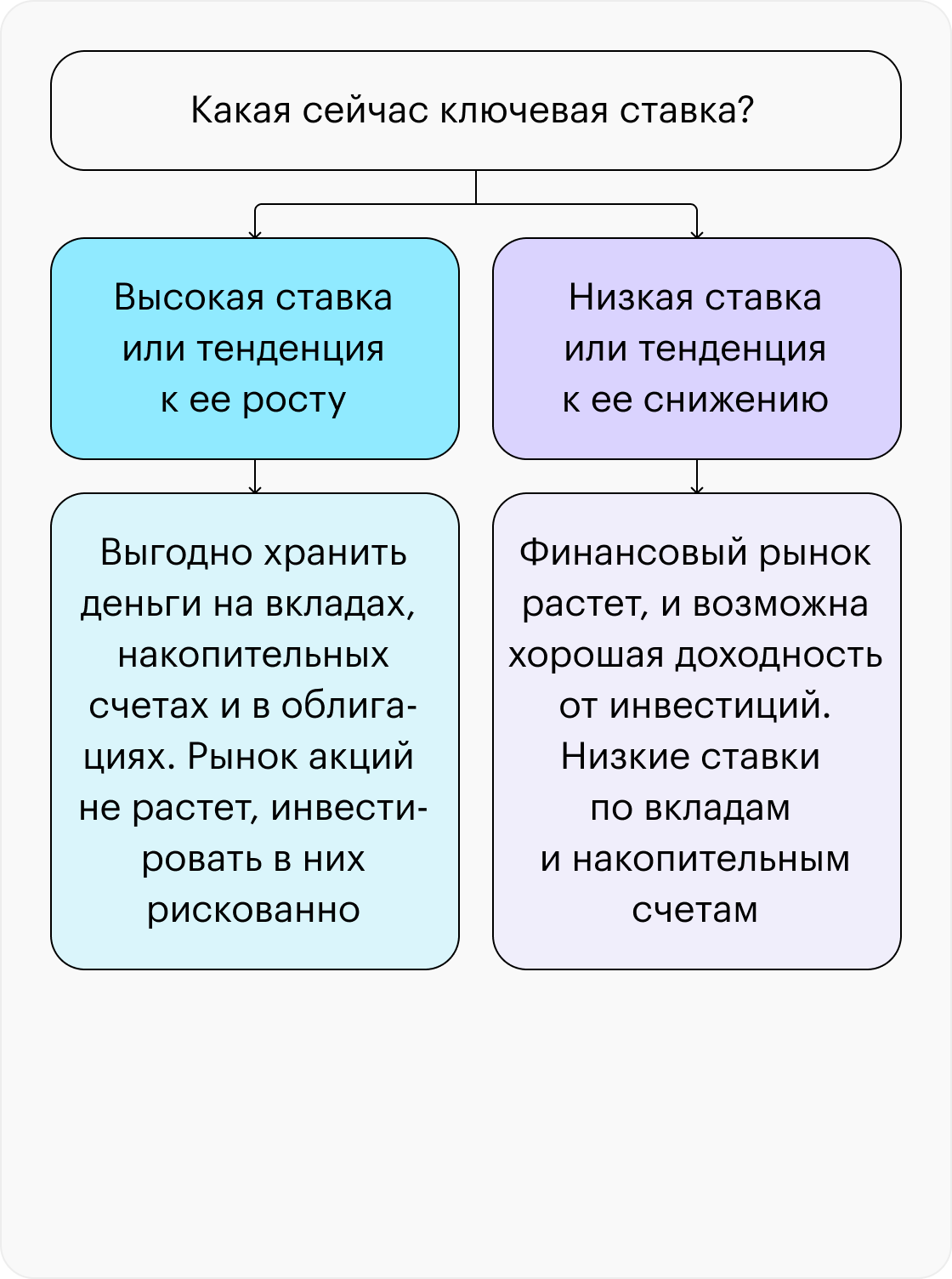

Ситуация на финансовом рынке постоянно меняется. Поэтому подход к хранению накоплений тоже стоит все время проверять и пересматривать. Например, при высокой ключевой ставке банки обычно предлагают хорошие проценты по вкладам. Также при высокой ставке на фондовом рынке хорошая доходность у облигаций, а вот у акций нет стимула для роста. И, наоборот, при низкой ключевой ставке долю акций в инвестициях можно увеличить.

Как лучше распределить свои накопления, если ваша цель — накопить на квартиру через пять лет?

Напоследок мы составили для вас памятку, которая поможет выбрать, где хранить деньги.

Запомнить

- Если хранить накопления в наличных или на обычном счете дебетовой карты, они будут обесцениваться.

- Сберегать деньги можно на накопительных счетах и вкладах — процент по ним может частично или полностью покрыть инфляцию.

- Инвестиции подойдут, когда есть накопления, которые не потребуются как минимум в ближайший год.

- Инвестиции могут принести доход выше, чем официальный уровень инфляции, но этот доход не гарантирован. Всегда есть риск потерять часть вложений.

- При высокой ставке Центробанка выгодно хранить деньги на вкладах. При низкой возможен хороший доход с инвестиций.

- Часть накоплений можно сберегать, а часть — инвестировать. Процент накоплений в инвестициях зависит от вашей готовности к риску и в целом от суммы сбережений.

Что дальше

На этом курс завершен. Теперь вы знаете, как системно копить, не тратить деньги впустую и сберегать накопления от инфляции. Дальше — экзамен. Он поможет закрепить материал и вспомнить еще раз все, что вы прошли в курсе. Если сдадите экзамен на отлично, получите диплом и скидку 20% на любой платный курс Учебника Т—Ж.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik