Что вы узнаете

- Как уменьшить платеж, если денег не хватает.

- Что будет, если перестать платить по кредиту.

- Что можно сделать, чтобы сохранить квартиру.

- Как действовать, если не хотите сохранять квартиру.

- Что не стоит делать в такой ситуации.

Как уменьшить платеж, если денег не хватает

Если тяжело выплачивать кредит, сначала надо попробовать его рефинансировать, то есть взять новый, который полностью закроет старый. Обычно новый кредит берут в другом банке, но это не обязательно. Так можно увеличить или уменьшить срок и снизить ставку, а значит, изменить размер ежемесячного платежа. Если есть просрочки, рефинансировать будет сложнее: вряд ли какой-то банк захочет взять на баланс заем, с которым могут быть проблемы.

Схема рефинансирования работает так: берут новый кредит в другом банке, подписывают договор на условиях выгоднее нынешних. Новый кредитор погашает долг предыдущему. Квартира переходит в залог к новому банку.

Прежде чем рефинансировать кредит, посчитайте на калькуляторе, сколько вы сэкономите на процентах. И вычтите из этой суммы дополнительные расходы: страховку, оценку и другие платежи. Так вы поймете, выгодно ли вам рефинансирование или сопутствующие расходы съедят всю экономию.

Узнайте, на сколько надо снизить процентную ставку, чтобы рефинансирование имело смысл. Как только определились с процентом, подберите подходящий банк. Здесь вам придется пройти путь с самого начала, только оценивать нужно условия рефинансирования, а не первичной ипотеки. Советуем освежить в памяти рекомендации по выбору банка.

Если рефинансировать кредит выгодно, узнайте правила банка: как и когда надо подать заявку, какие документы нужны и сколько времени на это уйдет. Сейчас рефинансировать кредит несложно: некоторые заемщики приходят в новый банк только один раз, чтобы подписать документы.

Что будет, если перестать платить по кредиту

Насколько серьезными будут последствия, зависит от того, как часто, на какие суммы и какой срок заемщик запаздывает с платежами. За частые, долгие и большие просрочки банк применяет все более жесткие меры.

Для банка важны причины просрочки. Бывает, что заемщик ошибся с суммой и кредитор не может списать ежемесячный платеж, так как не хватает 10 ₽. Это так называемые технические просрочки. Обычно они бывают до 30 дней и почти не влияют на кредитную историю, но могут снизить рейтинг, который рассчитывает БКИ. Главное, чтобы технические просрочки не были регулярными. Иначе банк может подумать, что заемщик — неорганизованный человек или ему не хватает своих денег и он перекидывает средства с одного кредита на другой.

Если просрочки длинные, например больше трех месяцев, для банка это сигнал, что у заемщика не все в порядке: подобное трудно допустить случайно. Банк сначала пытается договориться с таким заемщиком, а если не получается — дело передают в суд.

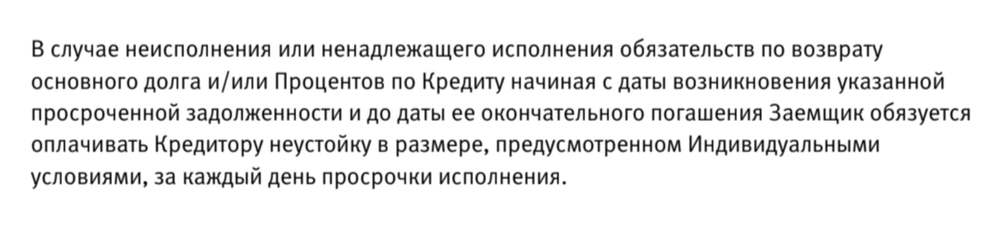

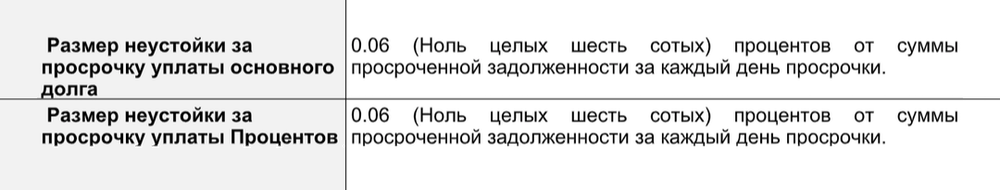

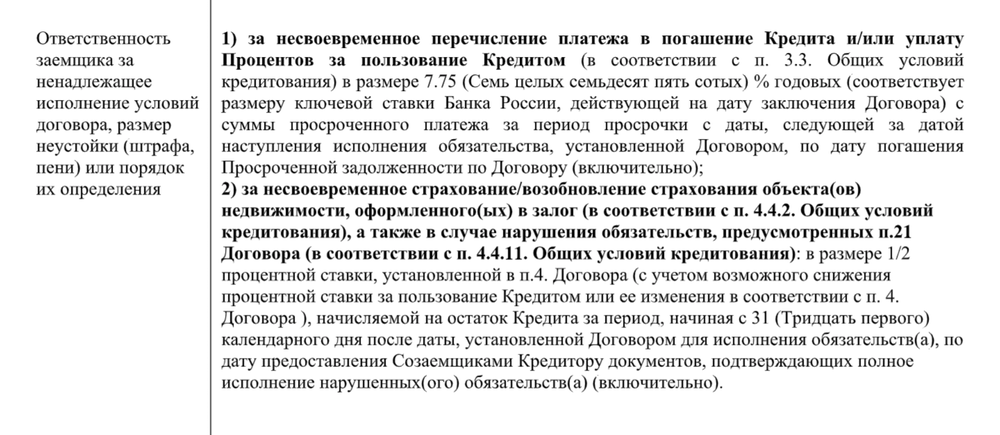

Неустойка. Если заемщик стал нарушать сроки ежемесячных платежей или вовсе прекратил перечислять деньги, банк вправе потребовать неустойку — она есть в договоре или в общих условиях кредитования на сайте банка.

Банк может установить размер неустойки в процентах за каждый день просрочки или в процентах годовых.

Попробуем посчитать неустойку в ситуации со скриншота выше.

Например, Олег должен был заплатить 1 мая 2021 года 50 000 ₽, но деньги на кредит появились только 22 мая, поэтому он опоздал с платежом на 21 день. Банк вправе потребовать с Олега неустойку: 21 день × 50 000 ₽ × 0,06% = 630 ₽.

Теперь посчитаем неустойку Олега в процентах годовых, как на скриншоте выше:

50 000 ₽ × 7,75% / 365 дней × 21 день = 222,94 ₽

Чем дольше заемщик не платит банку, тем больше неустойка, причем ее начисляют на каждый просроченный платеж отдельно.

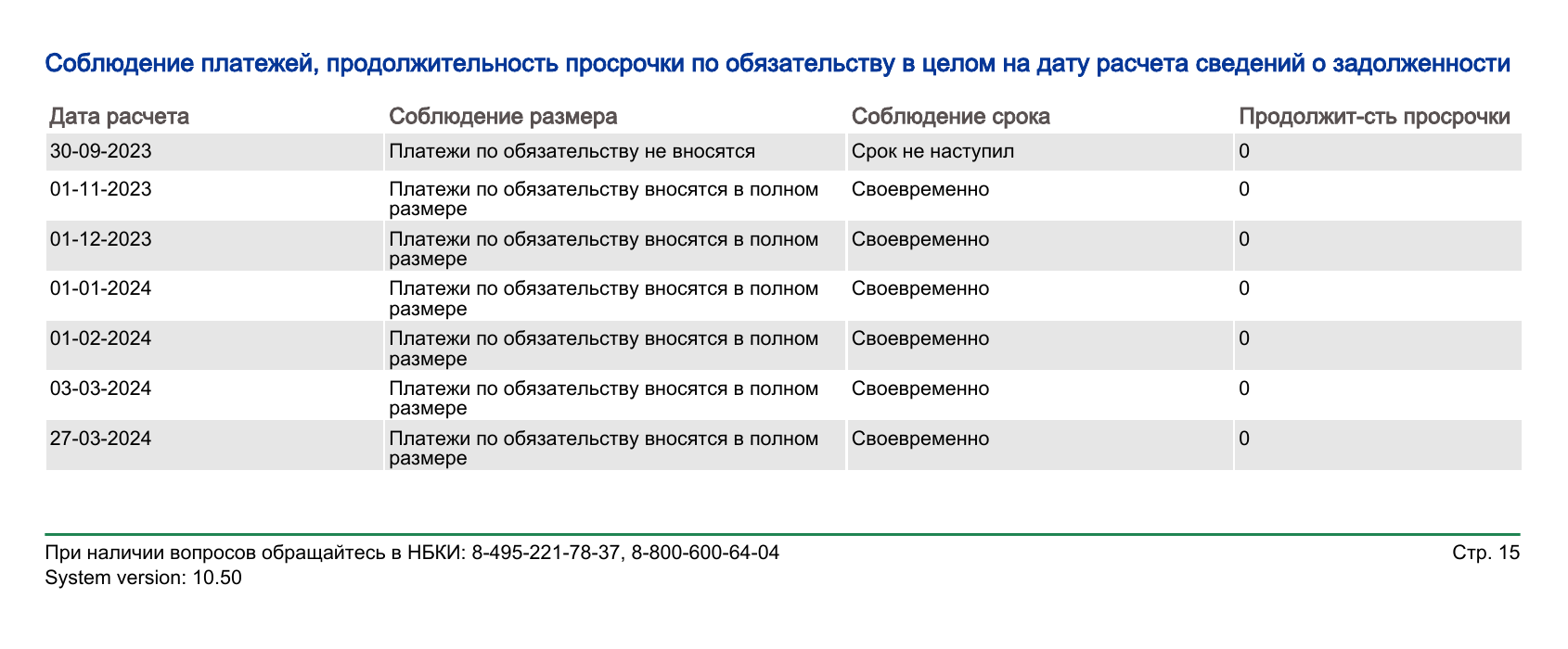

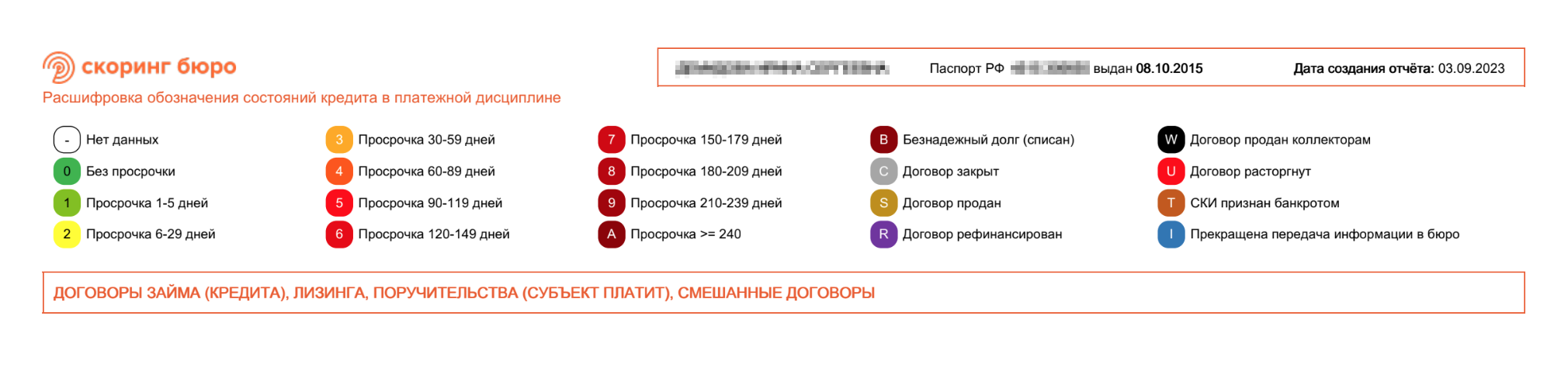

Испорченная кредитная история. Регулярные просрочки платежей скажутся и на кредитной истории: в ней фиксируют просрочки от одного дня, а это может усложнить получение кредитов в будущем. Банк обязан в течение двух рабочих дней сообщать в БКИ о любых изменениях данных, которые входят в состав истории. Например, что заемщик взял новый кредит, внес платеж или, наоборот, просрочил. И когда в следующий раз банк будет оценивать привлекательность заемщика, просрочки могут стать причиной отказа.

Во многих бюро кредитных историй просрочки обозначают цветами и цифрами, поскольку в законе не указано, как визуально должен быть оформлен отчет. Например:

- 0 — нет просрочек;

- 1 — просрочка от 1 до 5 дней, чаще ее называют технической;

- 2 — просрочка от 6 до 29 дней.

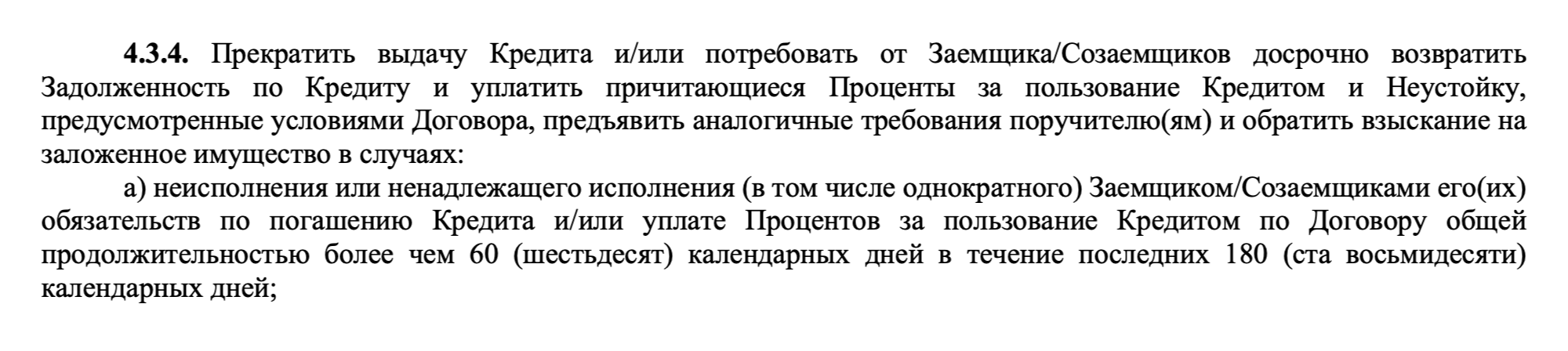

Досрочный возврат кредита и взыскание на квартиру. Если просрочки платежей принимают серьезный характер, банк может потребовать расторгнуть договор и попросить вернуть остаток кредитных денег. Обычно у банка появляется право обратиться в суд, а потом продать недвижимость с торгов, чтобы из этих денег получить долг.

По общему правилу обратиться в суд банк может, если просрочка считается значительной — то есть при выполнении двух условий:

- Сумма задолженности превышает 5% от стоимости залога.

- Просрочка длится более трех месяцев.

Как правило, суд считает просрочку значительной, если оба условия выполняются одновременно. Но лучше заранее узнать у кредитора, при каких условиях он будет обращаться в суд за взысканием.

Негативных последствий можно избежать, если не скрываться от банка и договориться о пересмотре отношений. Вот как подготовиться к разговору с банком:

- Трезво оценить финансовое положение: есть ли деньги на жизнь, когда ситуация может наладиться, есть ли дополнительные источники дохода и так далее.

- Внимательно изучить договоры с банком — кредитный и ипотечный — и со страховой компанией. Лучше выписать, какая ответственность предусмотрена за просрочку платежей и при каких условиях она наступает; посчитать размер расходов, которые грозят при просрочках; узнать, не считается ли ситуация страховым случаем.

- Решить, важно ли сохранить квартиру или это не главный приоритет.

Что можно сделать, чтобы сохранить квартиру

Главное — не отчаиваться. Есть несколько способов, которые могут помочь справиться с этой ситуацией: банк обычно заинтересован в том, чтобы сохранить заемщика, если он не безнадежен. Кроме того, у кредитора чаще всего нет времени и желания продавать квартиру с торгов, поэтому банк сначала пытается договориться.

Не надо скрывать от банка реальное положение дел: чем раньше он узнает о проблемах, тем быстрее можно будет что-то предпринять, чтобы спасти ситуацию. Перед разговором с банком нужно изучить документы и собрать бумаги, которые могут пригодиться: справки о нетрудоспособности, приказ о сокращении — все, что может объяснить финансовые трудности.

Страховой случай

Если причина финансовых трудностей — нетрудоспособность или другие проблемы со здоровьем, можно изучить договор страхования. Если ситуация считается страховым случаем, свяжитесь со страховой компанией — расходы лягут на нее. Там скажут, какие документы нужно принести и как действовать дальше.

Если произошедшее с вами — это не страховой случай, проверьте другие варианты действий.

Ипотечные каникулы

Закон дает еще один выход — ипотечные каникулы: можно какое-то время не отдавать долг или платить меньше. Как поступить, заемщик выбирает сам. Максимальный срок каникул — 6 месяцев. Когда долг не платят, проценты продолжают начисляться — их нужно будет заплатить после завершения срока кредита.

Когда каникулы заканчиваются, заемщик возвращается к графику выплат, но общий срок увеличивается на период кредитных каникул. Ипотечные каникулы не грозят потерей квартиры и не портят историю, но запись о них будет в КИ, и другие кредиторы учтут это, рассматривая заявки.

По закону банк обязан предоставить каникулы, если соблюдается ряд условий. Вот они.

Кредит оформлен на человека без статуса ИП. Индивидуальным предпринимателям и юрлицам каникулы не полагаются.

Кредит выдан на покупку жилья. Кредиты на покупку апартаментов, гаража или офиса не в счет. Даже если под них заложено жилье.

Сумма кредита — до 15 000 000 ₽. Меньше — можно, больше — нет.

Под кредит заложено единственное жилье, пригодное для жизни, или права по ДДУ. В расчет принимают квартиры, комнаты, жилые дома и доли в жилых объектах. Жилье в аварийных домах не учитывают: в нем нельзя жить постоянно.

Если кроме новой ипотечной квартиры есть доля в праве общей собственности и она меньше нормы предоставления социального жилья, новая квартира считается единственным жильем, а такая доля не помешает попросить об ипотечных каникулах. Нормы предоставления жилья устанавливают местные власти.

Нормы предоставления жилья в разных городах

| Москва | 18 м² |

| Санкт-Петербург | Для одиноких — 33 м², для семьи — 18 м² |

| Екатеринбург | 16 м² |

| Краснодар | 18, 33 или 42 м² — зависит от количества человек в семье |

| Сочи | 18, 33 или 42 м² — зависит от количества человек в семье |

Нормы предоставления жилья в разных городах

| Москва | 18 м² |

| Санкт-Петербург | Для одиноких — 33 м², для семьи — 18 м² |

| Екатеринбург | 16 м² |

| Краснодар | 18, 33 или 42 м² — зависит от количества человек в семье |

| Сочи | 18, 33 или 42 м² — зависит от количества человек в семье |

Если вы хотите найти стандарты для своего города, надо искать решения местных властей с темой «Об установлении учетной нормы площади жилого помещения и нормы предоставления».

Заемщик просит ипотечные каникулы впервые. Право на ипотечные каникулы можно применить один раз за время действия договора.

Заемщик попал в трудную жизненную ситуацию. Их шесть.

Какие ситуации закон считает трудными

| Ситуация | Как подтвердить |

|---|---|

| Заемщик стал безработным | Статус безработного должен быть официальным: нужно зарегистрироваться на бирже труда и получить справку |

| Заемщику дали инвалидность первой или второй группы | Справка медико-социальной экспертизы об инвалидности |

| Доход заемщика снизился на 30% и более | Для этого будут сравнивать средний доход человека за последние два месяца и за последние 12 месяцев. При этом среднемесячный платеж по кредиту за следующие полгода должен быть больше 50% снизившегося дохода |

| Заемщик нетрудоспособен больше двух месяцев подряд | Распечатка электронного листка нетрудоспособности |

| У заемщика выросло число иждивенцев, доход за последние два месяца снизился на 20% и более и платежи по графику стали больше 40% от этого сниженного дохода | Сравнивают число иждивенцев на момент получения кредита и новое количество иждивенцев, а среднемесячный доход за последние два месяца — с доходом за последний год. Иждивенцы — это несовершеннолетние члены семьи, члены семьи, ставшие инвалидами первой и второй группы или попавшие под опеку или попечительство заемщика |

| Заемщик проживает в зоне ЧС | Штамп в паспорте о постоянной регистрации или свидетельство о временной регистрации заемщика в жилье, расположенном в зоне ЧС |

Какие ситуации закон считает трудными

| Ситуация | Как подтвердить |

| Заемщик стал безработным | Статус безработного должен быть официальным: нужно зарегистрироваться на бирже труда и получить справку |

| Заемщику дали инвалидность первой или второй группы | Справка медико-социальной экспертизы об инвалидности |

| Доход заемщика снизился на 30% и более | Для этого будут сравнивать средний доход человека за последние два месяца и за последние 12 месяцев. При этом среднемесячный платеж по кредиту за следующие полгода должен быть больше 50% снизившегося дохода |

| Заемщик нетрудоспособен больше двух месяцев подряд | Распечатка электронного листка нетрудоспособности |

| У заемщика выросло число иждивенцев, доход за последние два месяца снизился на 20% и более и платежи по графику стали больше 40% от этого сниженного дохода | Сравнивают число иждивенцев на момент получения кредита и новое количество иждивенцев, а среднемесячный доход за последние два месяца — с доходом за последний год. Иждивенцы — это несовершеннолетние члены семьи, члены семьи, получившие инвалидность первой и второй группы или попавшие под опеку или попечительство заемщика |

| Заемщик проживает в зоне ЧС | Штамп в паспорте о постоянной регистрации или свидетельство о временной регистрации заемщика в жилье, расположенном в зоне ЧС |

Перечисленные ситуации надо подтвердить документами — банк все проверяет и отвечает за пять рабочих дней. Если нужны дополнительные бумаги, банк запрашивает их в течение двух рабочих дней.

Другие сложные обстоятельства не дают права на ипотечные каникулы, но всегда можно обратиться в банк и обсудить иные способы выхода из ситуации.

Когда заемщик оформляет ипотечные каникулы, надо держать руку на пульсе. Случается, что банк неправильно передает информацию в бюро кредитных историй, а потом у заемщика возникают проблемы. Мы уже рассказывали, как исправлять ошибки в кредитных историях.

Реструктуризация долга

Этот способ подойдет, если вам недоступны ипотечные каникулы. По договоренности банк может реструктурировать долг. Реструктуризацией называют любое изменение условий: например, уменьшают платеж, увеличивая срок, изменяют валюту или срок погашения долга.

Некоторые банки размещают на сайте раздел о реструктуризации, где пишут о возможных вариантах, конкретных ситуациях, когда банк готов идти навстречу заемщику, и документах, которые нужно собрать. Если на сайте нет такой информации, стоит задать вопрос напрямую: позвонить или написать на почту или в чат.

Когда заемщик договорился с банком о конкретном варианте, надо подписать документы — банк выдаст новый график платежей, которого надо придерживаться.

Пересмотр бюджета и поиск дополнительных доходов

Можно пересмотреть бюджет и подумать насчет новых источников заработка. Главное, чтобы не было обременительных условий, например стартовых вложений с высоким риском.

Вот несколько вариантов, которые стоит оценить.

Сдать заложенную квартиру, а жить в другой, снятой подешевле. Это самый очевидный способ получить деньги в сложившейся ситуации. Жилье можно сдать ненадолго — до тех пор, пока финансовые дела не наладятся, — а доходы от этого отправлять на погашение кредита. Но сдавать квартиру зачастую можно только с согласия банка, так что лучше сначала проверить условия договора.

Сдать другую недвижимость, в том числе нежилую: гараж, дачу или машино-место.

Что-нибудь продать, например машину и гараж. Или что-то поменьше: мебель, без которой можно прожить, технику, которой давно не пользуетесь, а может, у вас залежался какой-нибудь антиквариат или коллекционные вещи. Если очень важно сохранить квартиру и не копить долг, лучше избавиться от лишнего и использовать деньги для погашения кредита.

Сократить расходы. В сложной финансовой ситуации стоит одновременно ограничить траты и найти дополнительные доходы. Можно пересмотреть бюджет: многие банковские приложения позволяют отследить, на что уходят деньги, что из этих трат можно отменить, а что — уменьшить.

По возможности стоит ограничить себя в расходах или отложить траты до лучших времен. Придется немного потерпеть, но сэкономленные деньги позволят сохранить и квартиру, и хорошую кредитную историю.

Что можно сделать, не сохраняя квартиру

Если перечисленные варианты не подходят или сохранение квартиры не приоритет, можно попробовать два других способа спасти положение: продать недвижимость из-под залога или стать банкротом.

Продажа квартиры. Заемщик вправе продать заложенную квартиру в любой момент: можно погасить кредит из вырученных денег и закончить отношения с банком. Но нужно согласие банка — надо предупредить его в порядке, который предусмотрен договором, и получить разрешение. Излишек денег, оставшийся после погашения долга, остается заемщику.

Например, семья купила однушку, кредит ей платить 15 лет. Но семья выросла и хочет жилье побольше. Тогда продают текущую квартиру из-под ипотеки и сразу покупают новую, тоже в кредит.

Есть два основных способа продать квартиру: покупатель может погасить долг заемщика перед банком либо выкупить эту квартиру также в ипотеку — в том же банке, где сейчас залог, или в другом. Первый вариант проще и выгоднее, но найти покупателя не так легко. Во второй ситуации покупатель оформляет ипотечный кредит на вашу квартиру.

Сейчас банки привыкли к таким ситуациям, у большинства есть программа ипотеки на залоговый объект другого банка. Она может называться и по-другому, но суть одна: банк выдаст ипотеку на покупку квартиры, которая находится в залоге у другого кредитора.

Как именно устроена продажа из-под залога, лучше уточнить в своем банке.

В Т—Ж есть статьи о продаже из-под залога:

Банкротство. Если не подходит ни один из упомянутых способов, можно объявить себя банкротом. Этот выход лучше оставить на самый крайний случай: после признания банкротом жизнь осложнится. В течение трех лет нельзя будет управлять компанией, в течение пяти лет банкрот будет обязан уведомлять кредиторов о своем статусе. Возникнут сложности с получением займов и кредитов: скорее всего, банки их не дадут.

Но и после пяти лет запись о банкротстве не пропадет — она останется на сайте ЕФРСБ, и банки всегда будут это учитывать при принятии решения о кредитовании. Как и некоторые работодатели, считающие наличие банкротства стоп-фактором при трудоустройстве кандидата.

Банкротом должен признать арбитражный суд, для этого нужно заявление самого должника или конкурсного кредитора, то есть банка. Суд принимает заявление, если накопился долг от 500 000 ₽ и его не выплачивают больше трех месяцев. Должнику назначают конкурсного управляющего, который оценивает финансовое положение и принимает решение: возможна ли реструктуризация долга, или придется продать имущество с торгов.

Если реструктуризация невозможна или не помогла, то при банкротстве имущество должника идет на погашение долга перед банком. В первую очередь — заложенная квартира. Кроме того, придется уплатить госпошлину и оплатить услуги финансового управляющего.

Что точно не стоит делать

Попав в сложную финансовую ситуацию, многие боятся сообщить банку и скрывают положение до последнего. Это ошибка: чем раньше кредитор узнает о проблеме, тем лучше вы будете выглядеть в его глазах и тем больше времени будет для поиска подходящего решения. Давайте разберемся, что точно не надо делать, если нечем платить кредит.

Скрывать от банка свое положение. Штрафы от этого не уменьшатся, а риск потерять квартиру только возрастет. Лучше вести себя добросовестно и вовремя сообщать банку о финансовых трудностях.

Брать новые кредиты и займы под высокие проценты. Это не лучшее решение проблемы: ставки по таким кредитам обычно гораздо выше. Выгоднее и для заемщика, и для банка договориться о реструктуризации долга. Если заемщик не в состоянии рассчитаться с ипотечным кредитом, то вряд ли он сможет заплатить за оба кредита.

Игнорировать банковские запросы. Скрываться — плохой выход, так можно только подтвердить неблагонадежность и попасть в список проблемных должников. Не стоит рассчитывать, что банк забудет о заемщике, а нарушение сроков останется незамеченным. Финансовые проблемы не решатся сами собой, а банк всегда может обратиться в суд — который, скорее всего, выиграет.

Что-либо делать с квартирой без согласия банка. Если на действия с квартирой нужно получать банковское разрешение, не стоит это игнорировать. Даже если надо срочно сдавать квартиру, чтобы рассчитаться за кредит, лучше потратить время на получение согласия. Иначе банк может потребовать вернуть деньги досрочно — и это только усугубит финансовое положение.

Опускать руки. Время от времени все попадают в трудную ситуацию. Обычно банк заинтересован в том, чтобы сохранить кредит и заемщика, и может предложить разные варианты решения проблемы.

Итоги

- Последствия невыплаты кредита зависят от того, как долго, как часто и насколько большие суммы задерживает заемщик.

- За любую просрочку платежей банк может потребовать неустойку. Если не платить подолгу, систематически или накопить большой долг, банк может потребовать досрочный возврат кредита и обратить взыскание на квартиру.

- Заемщик должен решить, важно ли сохранить ипотечную квартиру, — от этого зависит, как лучше действовать.

- Если заемщик не отвечает условиям, при которых дают ипотечные каникулы, банк может сделать реструктуризацию долга.

- Если каникулы и реструктуризация заемщику не подходят, лучше пересмотреть бюджет: урезать необязательные расходы и подумать об источниках новых доходов. Например, сдать ипотечную квартиру или продать машину.

- В крайнем случае можно продать ипотечную квартиру или объявить себя банкротом.

- Не стоит скрываться от банка и замалчивать финансовые трудности: чем раньше это станет известно, тем больше возможностей найти выход.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik