Что вы узнаете

- С чего начать: с банка или квартиры.

- На что смотрит банк и что такое кредитный рейтинг и кредитная история.

- Как получить кредит, если вы не идеальный заемщик.

- Как выбрать банк.

- Как подать заявку.

С чего начать: с банка или квартиры

Увы, универсального ответа не существует. Кто-то сначала находит квартиру мечты и затем идет в банк, а другой получает одобрение банка и потом подыскивает квартиру под одобренную сумму. Но есть несколько закономерностей.

Как правило, покупатели новостроек хотят квартиру в конкретном жилищном комплексе или доме. Тогда проще сначала забронировать квартиру у застройщика, а потом идти в банк. К тому же обычно у застройщиков есть банки-партнеры: менеджер застройщика может передать им документы для одобрения ипотеки и согласовать детали. Покупатель приедет в банк один раз — чтобы подписать договор. А с некоторыми застройщиками покупка квартиры и оформление ипотеки проходят дистанционно — заемщики подписывают все документы электронной подписью в офисе застройщика или дома. Саму электронную подпись оформляет также застройщик.

Если покупка новостройки через банк-партнер вас не интересует, то процесс, как правило, выглядит так:

- Заполняете предварительные заявки и отправляете в банки.

- Получаете предварительное одобрение и выбираете банк.

- Заполняете анкету, предоставляете документы о доходах и получаете окончательное одобрение кредита.

- Ищете варианты и собираете документы на квартиру.

- Делаете оценку квартиры, если выбрали жилье на вторичном рынке.

- Отдаете документы в банк и ждете, когда банк одобрит квартиру.

- Согласовываете и подписываете договоры.

- Подаете документы в Росреестр для регистрации.

В этом уроке мы подробно расскажем о первых трех этапах, а в следующих — об остальных.

Оформите преддоговор

Если вы уже нашли нужное жилье, но еще не получили одобрение банка или даже не выбрали его, объясните свою ситуацию продавцу и попробуйте подписать предварительный договор купли-продажи — так вы убедитесь в серьезности намерений продавца и зафиксируете цену квартиры.

Обычно преддоговор подписывают после одобрения кредита, но некоторые продавцы идут навстречу покупателю и оформляют договоренность уже на этом этапе. О том, как выбирать квартиру, одобрять в банке и заключать предварительный договор с продавцом, мы расскажем в следующем уроке.

Как банк оценивает заемщика

Банку важно выдать кредит заемщику, который будет платить без просрочек. Исходя из этого банки и оценивают заемщиков — проводят скоринг. Критерии и секреты скоринга у каждого банка свои, и никто их не раскроет. Но вот на что они обычно смотрят.

Уровень доходов и их стабильность. Если человек получает деньги нерегулярно, от случая к случаю — шансов, что он сможет выплатить кредит, немного. Если у него постоянная зарплата, которую ему выплачивают дважды в месяц, для банка он более надежный заемщик. К трудовым договорам банки относятся лучше, чем к договорам подряда или собственному бизнесу. Считается, что работник по найму надежнее, чем бизнесмен.

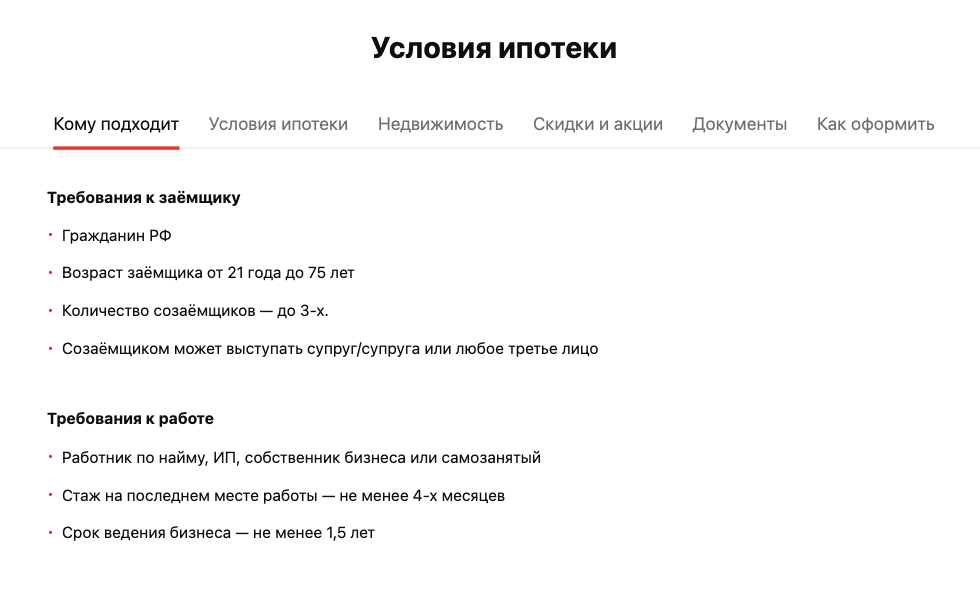

Возраст. От 21 года на момент получения кредита до 65 лет на момент его погашения. Но некоторые банки дают кредиты и более возрастным заемщикам — до 75 лет на день выплаты кредита.

Гражданство. Многие банки требуют исключительно российское гражданство, хотя некоторые готовы дать кредит и иностранцу.

Семейное положение. Семейным людям дают кредит охотнее: считается, что они больше заинтересованы в стабильности.

Место работы. Банки предпочитают кредитовать специалистов, менеджеров высшего и среднего звена, а некоторые сферы деятельности ценят больше других, например ИТ, финансы, государственные корпорации.

Общий стаж и стаж на последнем месте работы. Чем дольше вы работаете и чем реже меняете работу, тем интереснее вы банку. Обычно банк требует, чтобы заемщик проработал на последнем месте не меньше трех — шести месяцев.

Кредитная история и персональный кредитный рейтинг. Кредитная история, КИ, — это отчет с информацией обо всех ваших кредитах: сколько их, как выплачивались, были ли просрочки, сколько заявок на кредит вы подавали. Банки учитывают КИ заемщика и сведения о действующих кредитах. Если вы платите по нескольким кредитам одновременно и общая сумма платежей превышает 50% дохода, получить одобрение по ипотеке будет сложнее.

Если у вас никогда не было кредитов или кредитных карт, КИ может не быть. К таким заемщикам некоторые банки относятся настороженно, поскольку не знают, чего от них ждать.

Но на самом деле кредитная история есть почти у всех. Она может появиться, даже если вы никогда не брали кредит, а просто дали согласие на проверку вашей кредитной истории. К примеру, когда банки выдают дебетовые карты, они делают запрос в бюро кредитных историй. Как только кто-то запросил вашу КИ, она начнет формироваться. В ней не будет заявок на кредиты, но будут запросы от банков или работодателей.

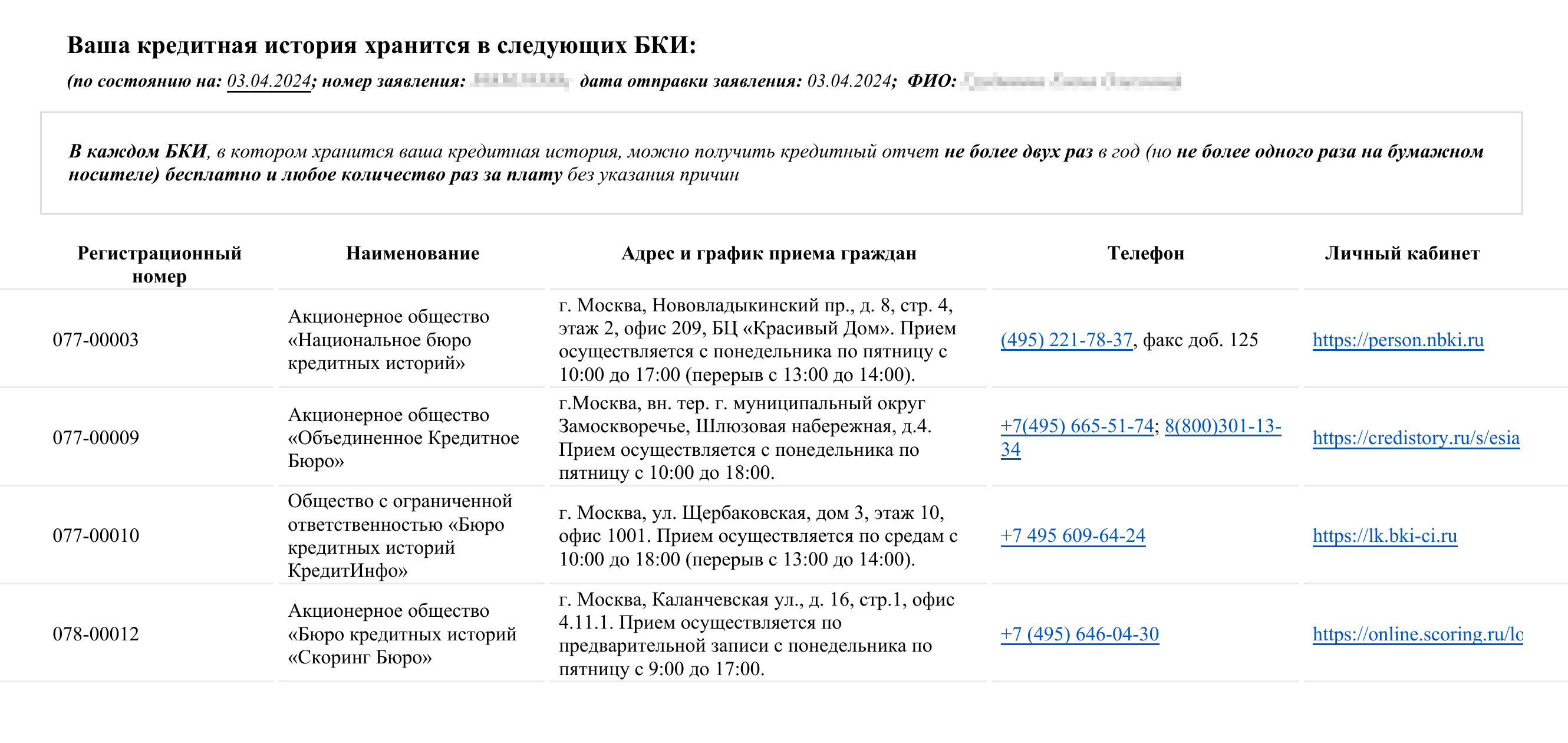

Кредитная история хранится в специальных организациях — бюро кредитных историй, БКИ. В России их несколько. Узнать, в каких бюро находится история и есть ли она вообще, можно через сайт госуслуг.

Посмотреть кредитную историю можно на сайтах БКИ, в том числе на сайте Национального бюро кредитных историй. Два раза в год в каждом бюро это можно сделать бесплатно. Если КИ хранится в четырех или пяти бюро, проверить историю лучше во всех.

Кроме кредитной истории банки смотрят и на персональный кредитный рейтинг — показатель надежности заемщика. БКИ анализирует данные обо всех кредитах заемщика и ставит ему баллы. Рейтинг складывается из множества показателей, в том числе КИ и предельной кредитной нагрузки. Шкала у каждого бюро единая — от 0 баллов до 999. А вот методика расчета персонального кредитного рейтинга (ПКР) разная. Так, в одном бюро ПКР может быть 778 баллов, а в другом — 990 или 560.

Даже если вы уверены, что своевременно гасили все кредиты, убедитесь, что ваш кредитный рейтинг не испорчен другими задолженностями. Длительные просрочки по коммунальным платежам и алиментам говорят банку о неблагонадежности заемщика и снижают кредитный рейтинг. Множество запросов на кредиты за последние один-два месяца также влияют на рейтинг, как и информация о закрытых или действующих микрозаймах.

Перед тем как подавать заявку, проверьте, не числятся ли за вами просрочки по небанковским долгам. В личном кабинете на сайте ФНС можно проверить, все ли налоги вы уплатили. А еще на всякий случай пробейте себя по базе ФССП, чтобы убедиться в том, что на вас не заведено дело о взыскании каких-либо долгов. Если система не находит по вам данных, у вас все хорошо.

Что делать, если в кредитной истории ошибка

Банки и кредитные бюро иногда допускают ошибки. Неточность может закрасться из-за того, что бюро получает информацию из разных банков по частям. Чтобы ее исправить, нужно подать заявление в бюро кредитных историй — вот инструкция, как это сделать.

Обычно вся информация о том, как исправить ошибки в КИ, — порядок, форма заявления и сроки — есть на сайтах бюро, например «Скоринг Бюро» и НБКИ. По заявлению бюро проверяет информацию — и в течение 20 дней либо исправляет ошибку, если кредитор подтвердит эту информацию, либо отказывает. Отказ бюро можно оспорить через суд. А самый быстрый способ исправить некорректную информацию — обратиться к источнику ее формирования: кредитору. Он обязан обработать такое заявление в течение 10 дней.

Чтобы не пострадать из-за таких ошибок, раз в полгода делайте запросы в БКИ о своей кредитной истории.

Требования к квартире. Некоторые банки сразу называют требования не только к заемщику, но и к квартире. Если вы уже понимаете, какую квартиру хотите, и она явно не подходит под описание банка, учтите это до подачи заявки. Обычно банки не жалуют квартиры в домах с большим износом, попавшие в программу реновации или под снос и квартиры с несогласованными перепланировками, которые нельзя узаконить. Расскажем об этом подробнее в следующем уроке.

Если планируете купить жилье на вторичном рынке, но не уверены, что сможете сами проверить юридическую чистоту квартиры и подготовить все документы, рекомендуем воспользоваться услугами риелтора. Риелтор поможет найти квартиру, проверить документы, провести переговоры и сделку, организовать расчеты. Еще он может запросить документы, о существовании которых неопытный покупатель даже не слышал, например архивную форму обо всех зарегистрированных в квартире, свидетельство о приватизации или отказ от преимущественного права покупки доли.

Но не забывайте, что банк тоже проверяет объект на юридическую чистоту. Кредитору интереснее, чем риелтору, чтобы по объекту не было сложностей, иначе он лишится залога, который обеспечивает кредит. А еще риелтор не отвечает за последствия, если сделку признают недействительной.

Дополнительной защитой может стать титульное страхование. Оно покрывает риск утраты права собственности, если суд признает сделку недействительной. Многие банки просят его сделать в первые три года после оформления ипотеки. Страховая компания также проверит покупаемую недвижимость и не застрахует объект, по которому у нее возникнут сомнения.

Когда банки принимают решение, одобрить или отказать в ипотеке, они обращают внимание на любые детали. Но банк ни за что не скажет, почему он отказал в кредите или уменьшил сумму, — это банковская тайна. Если вам отказал один банк, не опускайте руки: это не означает, что откажут и остальные. Но если вы получили уже несколько отказов от разных банков, это сигнал, что стоит разобраться в причинах.

Что увеличивает и уменьшает шансы получить ипотеку

| Увеличивает шансы | Уменьшает шансы |

|---|---|

| Работа по ТК | Работа по договору подряда, ИП, самозанятый, собственный бизнес |

| Справка о доходах и суммах налога физического лица — бывшая 2-НДФЛ | Нестабильный доход или невозможность его подтвердить |

| Общий трудовой стаж от года | Общий стаж работы меньше года. Стаж на последнем месте меньше 3 месяцев |

| Постоянная или временная регистрация на территории РФ | Регистрации нет, или она в не подходящем банку регионе — например, в котором нет филиалов банка или коллекторов, работающих на него: в Крыму или на новых территориях |

| Другие активы: недвижимость, машина, земля и прочее | Кредитные карты и другие незакрытые кредиты |

| Хорошая кредитная история | Плохая КИ, в том числе близких родственников, если они участвуют в ипотеке |

| Созаемщики, которые могут помочь выплатить ипотеку | Большое количество иждивенцев: малолетних детей, неработающих супругов |

Что увеличивает и уменьшает шансы получить ипотеку

| Увеличивает шансы | Уменьшает шансы |

| Работа по ТК | Работа по договору подряда, ИП, самозанятый, собственный бизнес |

| Справка о доходах и суммах налога физического лица — бывшая 2-НДФЛ | Нестабильный доход или невозможность его подтвердить |

| Общий трудовой стаж от года | Общий стаж работы меньше года. Стаж на последнем месте меньше 3 месяцев |

| Постоянная или временная регистрация на территории РФ | Регистрации нет, или она в не подходящем банку регионе — например, в котором нет филиалов банка или коллекторов, работающих на него: в Крыму или на новых территориях |

| Другие активы: недвижимость, машина, земля и прочее | Кредитные карты и другие незакрытые кредиты |

| Хорошая кредитная история | Плохая КИ, в том числе близких родственников, если они участвуют в ипотеке |

| Созаемщики, которые могут помочь выплатить ипотеку | Большое количество иждивенцев: малолетних детей, неработающих супругов |

Что делать, если у вас маленькая белая зарплата

Главное — убедить банк в том, что вы сможете рассчитаться за кредит. В доход, который учитывает банк, входит не только зарплата заемщика. Платежеспособность можно подтвердить и другими способами.

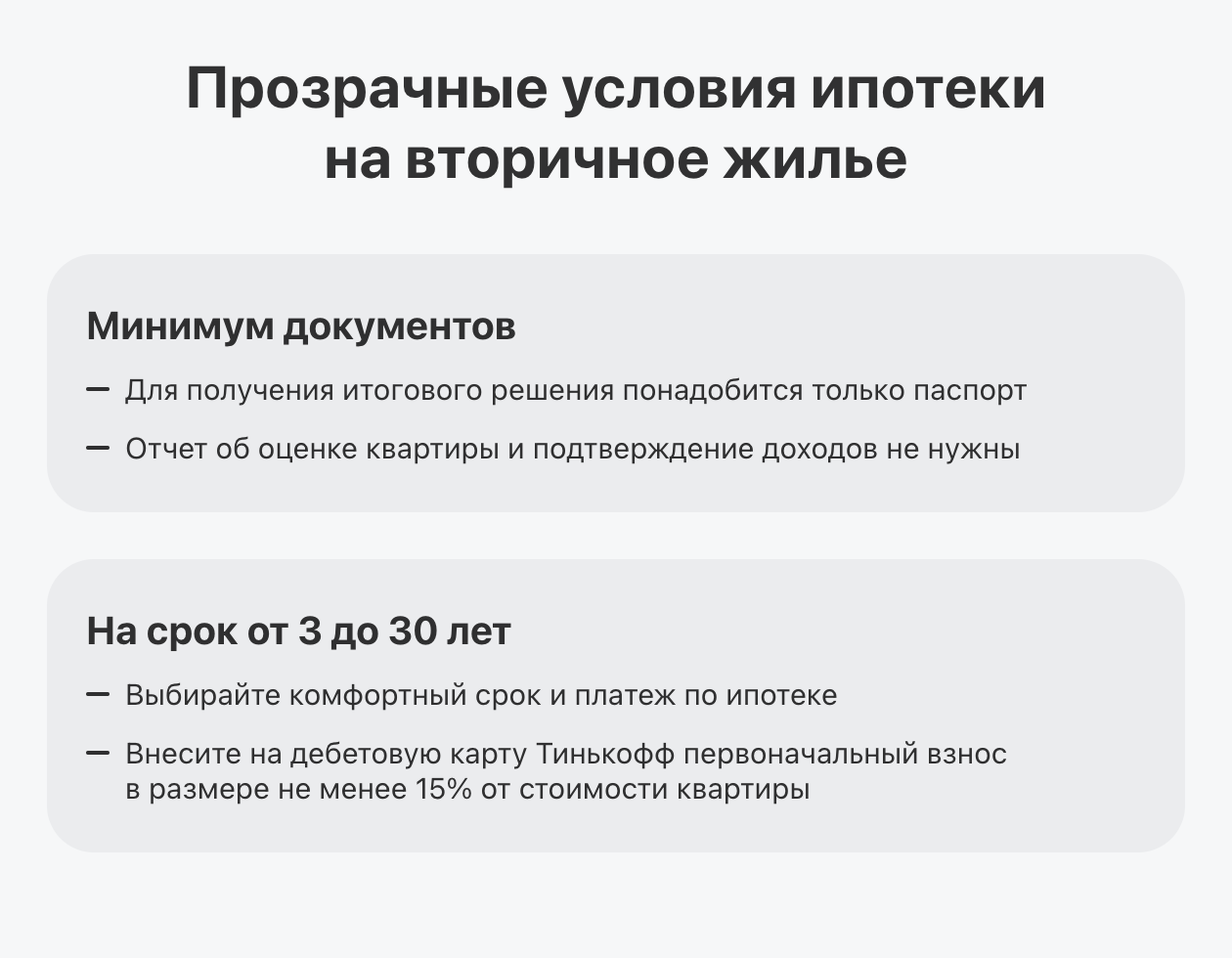

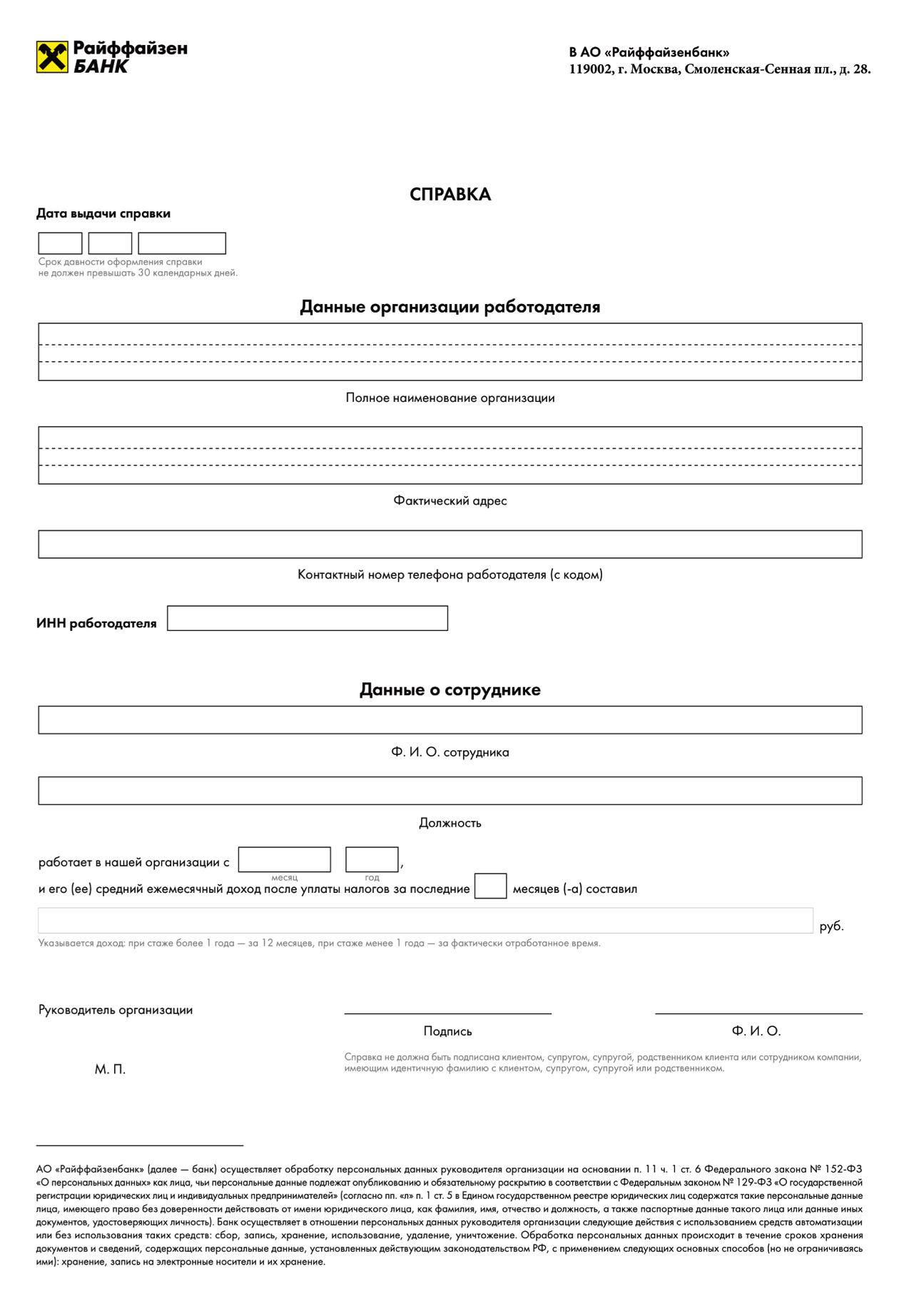

Принести справку по форме банка. Почти все банки принимают не только справки о доходах и суммах налога физического лица, но и справки по своей форме. Обычно об этом пишут на сайте при получении предварительного одобрения. Узнайте, сможет ли ваш работодатель дать такую справку на реальную сумму зарплаты. А некоторые банки, например Т-Банк, одобряют ипотеку только по паспорту — дополнительные бумаги с работы не нужны.

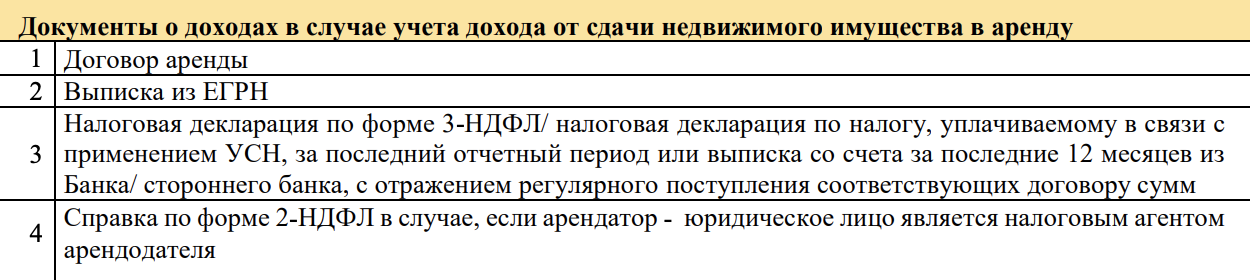

Учесть все свои доходы. Банк считает не только зарплату, но и остальные ваши заработки. Например, оплату по договорам ГПХ, дивиденды или деньги от сдачи недвижимости внаем. Чем регулярнее такие платежи, тем лучше.

Как подтвердить эти доходы, подскажет банк. Возможно, придется предоставить договор найма квартиры, выписки со счета, документы на недвижимость.

Взять созаемщика. Если вашего дохода недостаточно для нужной суммы кредита, то можно взять созаемщиков — родителей, брата или любимого человека. Благодаря этому банк сможет дать вам в кредит больше денег. Главное, чтобы у созаемщика тоже был стабильный доход, который он мог бы подтвердить документами. К созаемщикам такие же требования, как и к заемщикам.

Супруг становится созаемщиком автоматически, даже если он неплатежеспособен или не работает. Если нет брачного договора, то по умолчанию считается, что имущество и долги у супругов общие. Еще супруга можно исключить из сделки нотариальным согласием на заключение договора купли-продажи, потому что из–за него кредитор может отказать. Например, у него плохая КИ или банкротство в прошлом. А если есть брачный договор или согласие, банк не проверяет супруга.

При этом у основного заемщика есть выбор, учитывать или нет доходы супруга. Например, если жена в декрете или не работает, то лучше не учитывать ее заработки или вовсе исключить из сделки, иначе банк посчитает ее иждивенцем.

В случае с созаемщиками банк учитывает совокупный доход и проверяет кредитную историю всех — и основного заемщика, и созаемщиков. Но есть банки, которые не анализирует КИ супруга-созаемщика, если тот не участвует в ипотеке доходом. И на основе этого принимает решение о размере кредита.

Созаемщик отвечает по кредиту так же, как и основной заемщик. Если заемщик перестанет платить, банк придет к созаемщику и попросит его погасить кредит.

О том, какие права на квартиру будут у созаемщика, стороны прописывают в договоре купли-продажи. Как правило, они становятся сособственниками. В случае с супругами это требование закона, с другими созаемщиками — по каждой сделке банк решает индивидуально, разрешит он выделить доли или нет.

Обычно банки позволяют взять трех-четырех человек в созаемщики. Но делать их собственниками квартиры необязательно. Однако важно помнить, что выйти из состава заемщиков будет сложно. Для этого нужны веские причины, например развод. Решение о выводе принимает банк по каждому клиенту в индивидуальном порядке и может отказать.

Предложить другое обеспечение. Например, квартиру, дачу или землю в собственности. Можно и другие вещи: машину, ценные бумаги, долю в компании, драгметаллы и прочее. Чем дороже предмет залога, тем выше шансы получить большую сумму и на лучших условиях. Некоторые банки сразу заявляют, что в залог можно отдать не покупаемую квартиру или не только ее, но и другие объекты. Такое дополнительное имущество — гарантия для банка, что в крайнем случае он сможет продать его и компенсировать свои расходы, если вы не справитесь с выплатой кредита.

Как правило, предмет залога должен принадлежать заемщику. Но закон не запрещает, если в залоге по кредиту заемщика будет имущество другого человека. Например, мать может заложить свою квартиру под кредит дочери, если банк будет не против.

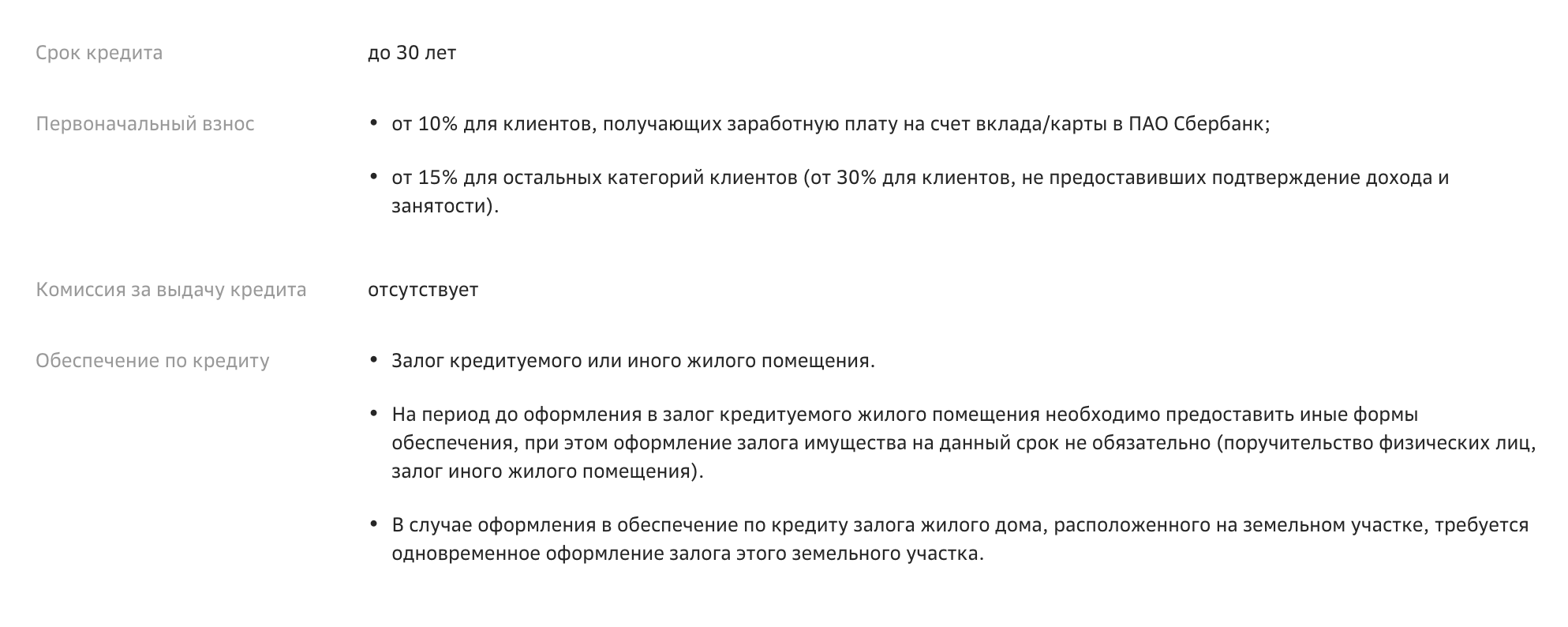

Накопить большой первый взнос. Иногда это не просто рекомендация, а требование банка. Если вы не можете подтвердить свой полный доход документами, придется накопить значительный первый взнос: это увеличит шансы на одобрение кредита. Размер взноса лучше узнать в банке, в среднем это от 40%.

Взять кредит без подтверждения дохода. Некоторые банки предлагают кредиты, для которых не нужно подтверждать заработки. Заемщик представляет банку паспорт и СНИЛС, а бумаги с работы не показывает. В анкете попросят написать основные данные работодателя: название компании или ФИО ИП, реквизиты бизнеса, стаж заемщика, должность и получаемый доход. Например, такая программа есть у банка «Дом-рф» или «Металлинвестбанка». А у ВТБ есть отдельная ипотечная программа под названием «Победа над формальностями».

Основной минус такого способа для заемщика — процентная ставка и первый взнос выше, чем по стандартным программам. Например, взнос от 20—30% вместо стандартного от 15% и ставка выше на 0,5 процентного пункта.

Выбираем банк и заполняем анкету

Вы можете заполнить предварительные анкеты в нескольких банках и посмотреть, какие условия вам предложат. Сами анкеты в КИ не отражаются, а вот обращения банков к кредитной истории в ней есть.

Если вы покупаете первичное жилье и не выбираете банк, а сразу идете к менеджеру застройщика, скорее всего, все сделают за вас. Вам нужно будет только прислать документы.

Получив предварительные условия, в первую очередь стоит рассмотреть банк, в котором у вас зарплатный проект. Тогда ставка обычно ниже — на 0,5—1 п. п., а список документов меньше: банк уже знает и размер вашей зарплаты, и место работы.

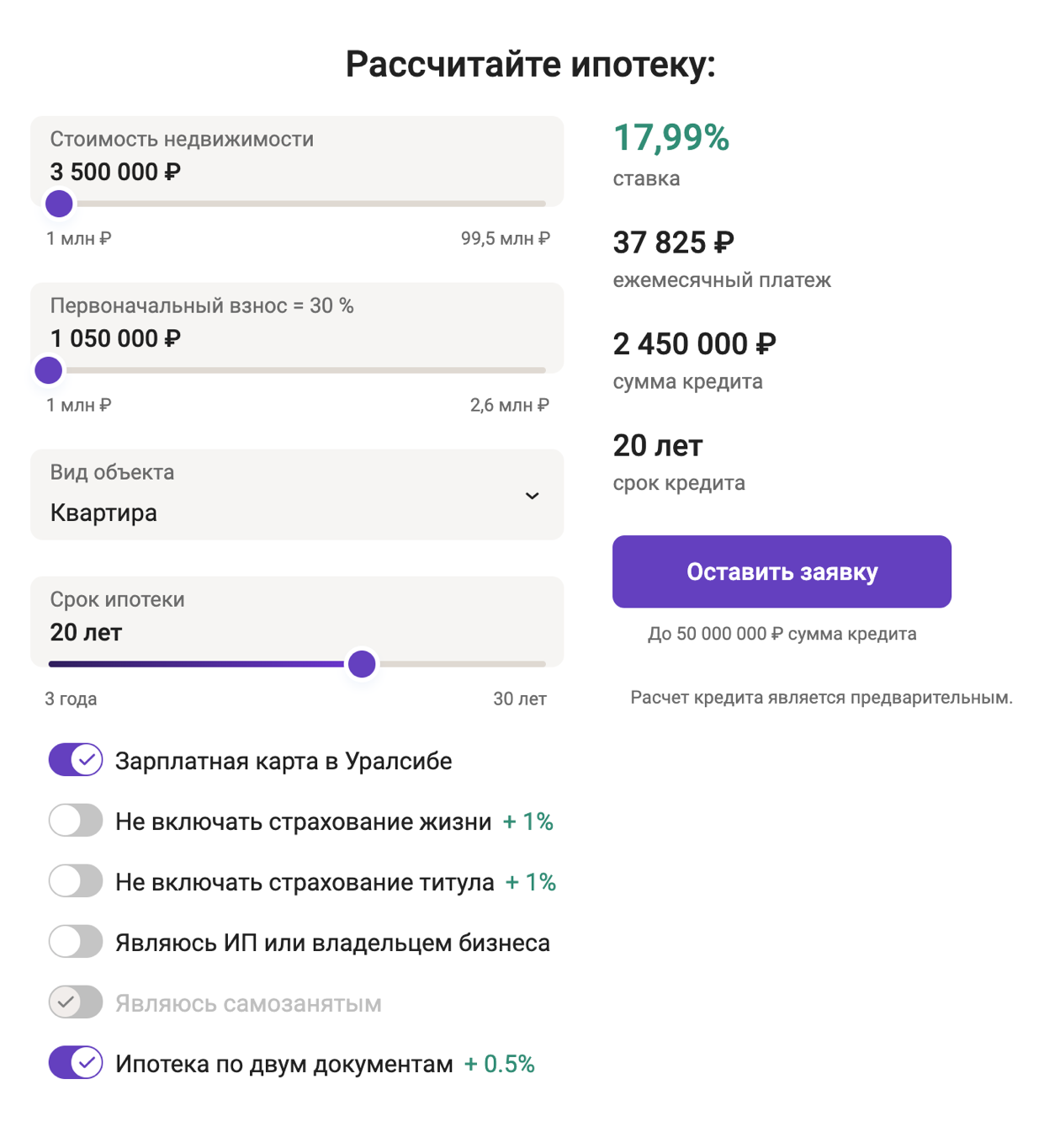

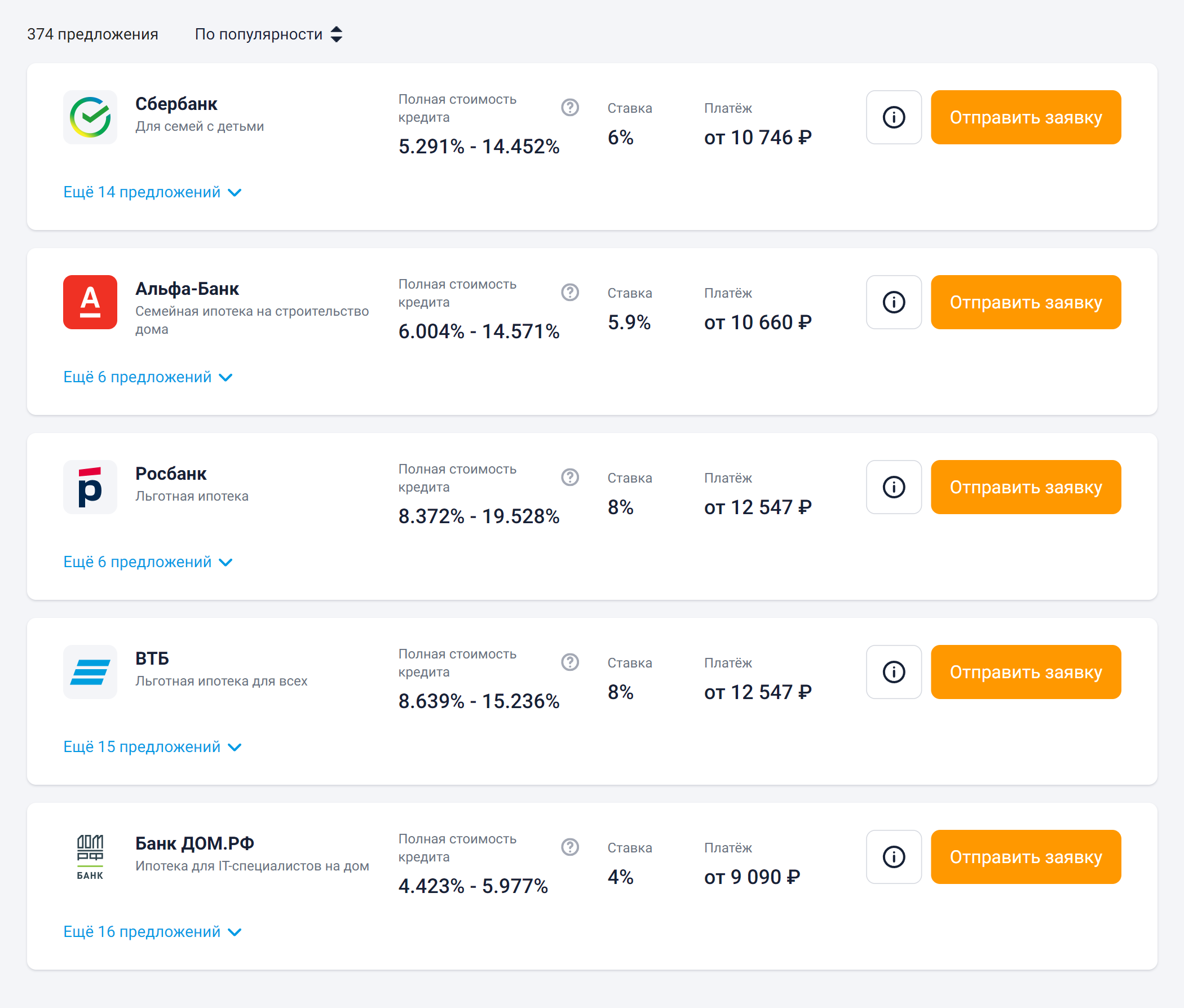

Обязательно почитайте отзывы и посмотрите рейтинг банков, которые вам приглянулись. Это можно сделать на «Сравни-ру» или «Банки-ру». На этих же сайтах можно заполнить заявку на кредит и отправить анкету в несколько банков — это удобно. Как правило, в анкете указывают ФИО, паспортные данные, образование, сумму доходов, семейное положение и другую информацию о себе.

Результаты рассмотрения заявки вы узнаете уже через несколько минут: агрегатор покажет таблицу с условиями банков, а некоторые сервисы дополнительно вышлют эти предложения на электронную почту. Теперь у вас есть предварительные одобрения от нескольких банков, и главная задача — сравнить основные параметры: ставку, срок и сумму кредита. Но учтите, что в сводных данных учитывают ставки по программам льготной ипотеки, которые могут быть вам недоступны. Так что не спешите радоваться ставкам вроде 5% годовых: возможно, ваша финальная ставка будет гораздо выше.

Из перечня банков, которые предварительно одобрили вам кредиты, выберите несколько с одинаковыми основными условиями — это ваш шорт-лист.

Теперь пора сравнивать детали. Вот условия, по которым мы рекомендуем делать это. А результаты для наглядности советуем вносить в таблицу.

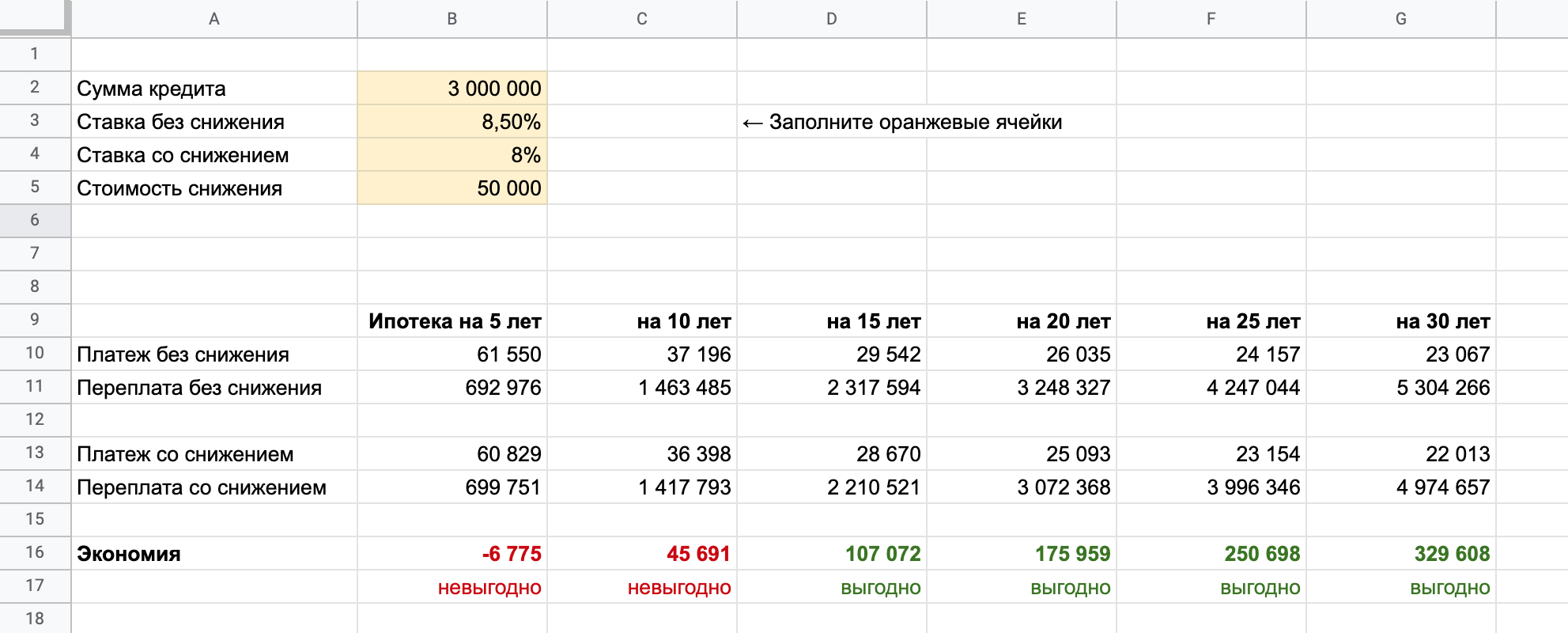

Ставка. Чем ниже ставка, тем меньше процентов вы заплатите банку. Но при низкой ставке возможны дополнительные условия или сопутствующие расходы, например дополнительный вид страхования или плата за снижение ставки.

На ставку влияют разные условия, например:

- Где покупается квартира — в готовом жилье или в строящемся.

- Цена квартиры и размер первоначального взноса.

- Является ли застройщик партнером банка, если речь о новостройках.

- Как подтверждается доход и есть ли у заемщика в этом банке зарплатный проект.

- Какие виды страховок будет оформлять заемщик.

- Как будет зарегистрирована сделка — электронно или нет.

- В какой форме подается заявка — некоторые банки уменьшают ставку за онлайн-заявку. Нередко за счет этого можно снизить ставку на 0,5—1%.

Еще есть несколько госпрограмм, которые помогают снизить ставку. К примеру, семья с двумя детьми до 18 лет, родившимися с 2019 по 2023 год включительно, может получить ипотечный кредит под 5 и 6% годовых — по программе семейной ипотеки, а для остальных граждан РФ до 1 июля 2024 года действует еще одна программа льготной ипотеки — под 8% на покупку новостройки. Для сотрудников ИТ-компаний есть другая льготная программа — ипотека по ставке до 5%. Мы подробно разобрали все льготные программы в статье Т—Ж.

Ответьте на несколько вопросов и узнайте, подходите ли вы под эти программы и по какой льготной ставке можете взять ипотеку.

Максимальный срок кредита. Чем больше срок кредитования, тем эффективнее можно распределить кредитную нагрузку и тем меньше будет ежемесячный платеж — но переплата, если не гасить кредит досрочно, будет больше. Если будут дополнительные деньги, вы сможете погашать кредит с опережением графика и не платить лишние проценты.

Вид платежа. Есть два вида платежей: аннуитетные и дифференцированные — в прошлом уроке мы подробно о них рассказали. При аннуитетных платежах вы всегда будете платить фиксированную сумму. При дифференцированных с каждым месяцем платеж уменьшается.

Виды страхования. Закон устанавливает один вид обязательного страхования — риск утраты и повреждения недвижимости, передаваемой в залог. Но для вторичной недвижимости банк может попросить застраховать само право собственности — титул, а также жизнь и здоровье заемщика. Если отказаться, повысят ставку, а если нет имущественного страхования, банк вовсе вправе не выдавать ипотеку.

Схема сотрудничества при страховании. Банк может работать с коллективной или агентской схемой страхования. Для людей старше 45 лет, скорее всего, выгоднее страхование по коллективной схеме, для молодых заемщиков — по агентской, когда заемщик может выбирать компанию из аккредитованных при банке. В агентской страховщиком выступает страховая компания, а тариф рассчитывают индивидуально. В коллективной страховщик — банк, заключивший договор со страховой, а тариф зафиксирован для похожих категорий клиентов.

Удобство погашения кредита. Когда основные условия совпадают, на первый план выходят даже такие детали, как порядок погашения кредита. Проверьте, есть ли в банке возможность платить онлайн, причем вносить не только основные платежи, но и досрочные погашения. Если нет — как много у банка отделений, в которых можно погашать кредит, и насколько удобно они расположены.

Опции помогают уменьшить переплату — например, некоторые банки за дополнительную плату предлагают снизить ставку. Такая программа есть у «Росбанка», Сбербанка или ВТБ. Выгодно это или нет — сразу не скажешь, нужно считать. Обычно за снижение ставки платят заемщики, которые не будут гасить кредит досрочно.

А еще есть смысл пользоваться такой услугой, если можно снизить ставку на первые годы. Например, в апреле 2024 года средний процент по ипотеке 17%, а цены на жилье могут быть интересными. Из-за высоких процентов спрос на ипотеку упал, вслед за этим упали продажи жилья, а затем снизились и цены. Если в это время заемщики берут ипотеку, они могут воспользоваться снижением ставки на первые пару лет, а когда ставки снизятся, рефинансировать кредит в другом банке под более низкий процент.

Условия частичного досрочного погашения. Чтобы сократить переплату, многие заемщики гасят кредит досрочно: вносят дополнительную сумму сверх обычного платежа. Комиссий или штрафов за досрочное погашение нет ни в одном банке.

При досрочном погашении нужно выбрать, что будет сокращаться: общий срок кредита или ежемесячная выплата. Банки могут устанавливать свои правила досрочного погашения — это их право. Например, разрешить сокращать только срок или, наоборот, только ежемесячный платеж — лучше заранее это выяснить.

Еще в кредитном договоре банк может установить минимальную сумму для частичного досрочного погашения, например не менее 30 000 или 50 000 ₽. А еще перед досрочным погашением важно уведомить об этом банк. Закон отводит на это 30 дней, по факту банки предлагают более короткие сроки: обычно 5—15 дней до планируемой даты платежа. А есть и те, кто принимает оплату в день обращения. Но запретить платить по кредиту больше, чем указано в графике, банк не вправе: он просто не будет списывать сумму в досрочное погашение и деньги будут храниться на счете.

Нужен ли вам ипотечный брокер

Ипотечный брокер помогает получить кредит на выгодных условиях: правильно составить заявку, подобрать подходящий банк, отправить анкеты в несколько банков, а иногда даже обеспечит скидку. Если есть силы и время, чтобы разбираться в кредитных программах, заполнять анкеты и отправлять заявки и документы в разные банки, можно обойтись и без брокера.

Еще брокер поможет в нестандартной ситуации. Например, если вы не идеальный заемщик и не во всем отвечаете ожиданиям банка. Или у вас нет официального дохода или минимальный первоначальный взнос. Брокер знает особенности программ в разных банках, поэтому посоветует, куда лучше сразу обратиться.

Подаем заявку на одобрение

Итак, у вас несколько предложений от банков и вы определились с фаворитами после детального сравнения. Но банковские предложения еще не означают, что банк готов дать вам кредит. Пока только он предварительно проверил вас по БКИ и основным базам.

Чтобы принять окончательное решение, банку нужна подробная информация и документы. Сейчас почти все банки принимают заявки онлайн: вам нужно создать личный кабинет на сайте банка, пройти опрос и загрузить документы, которые попросит банк. Заполнить заявку сможет любой человек, даже если он никогда раньше этого не делал.

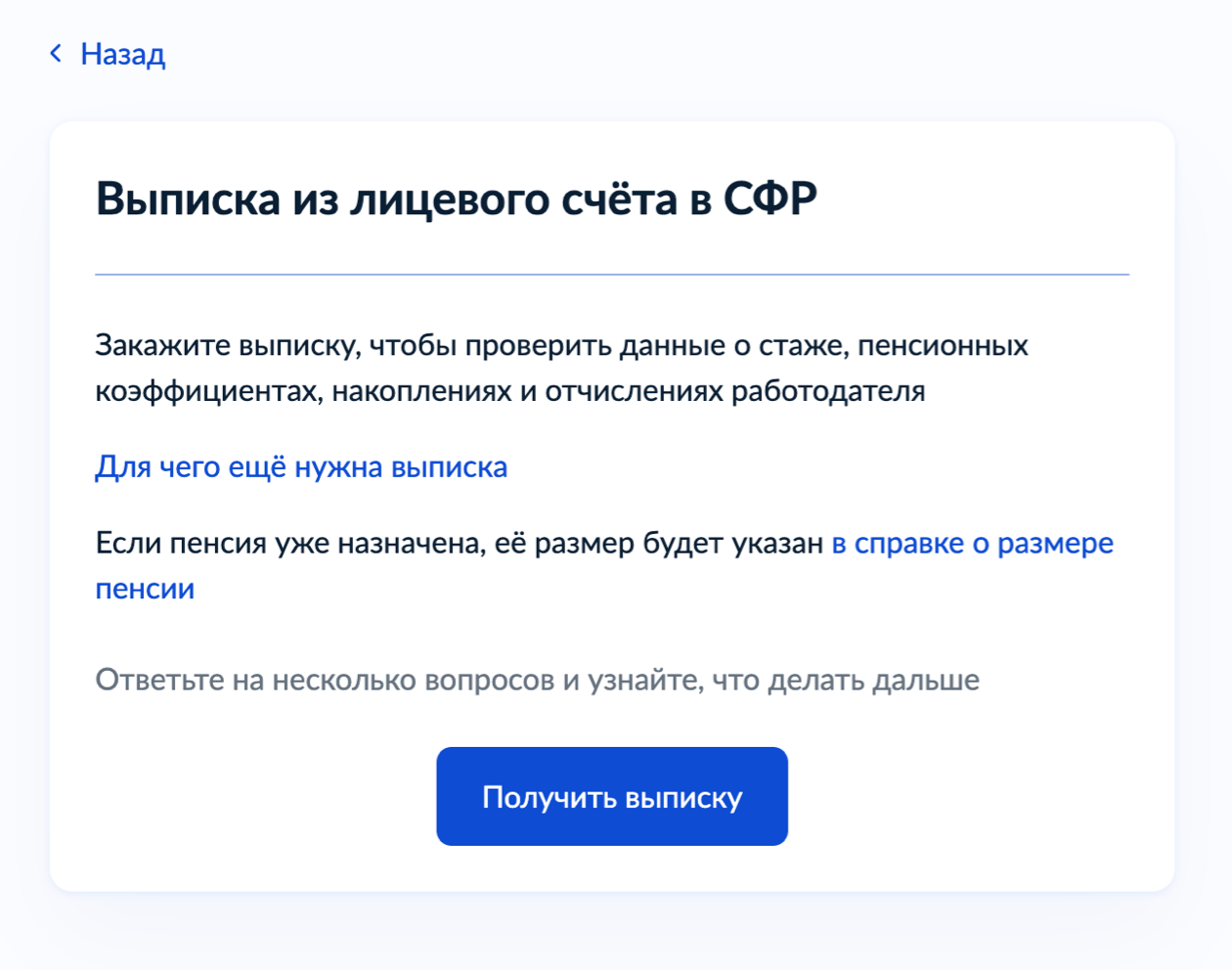

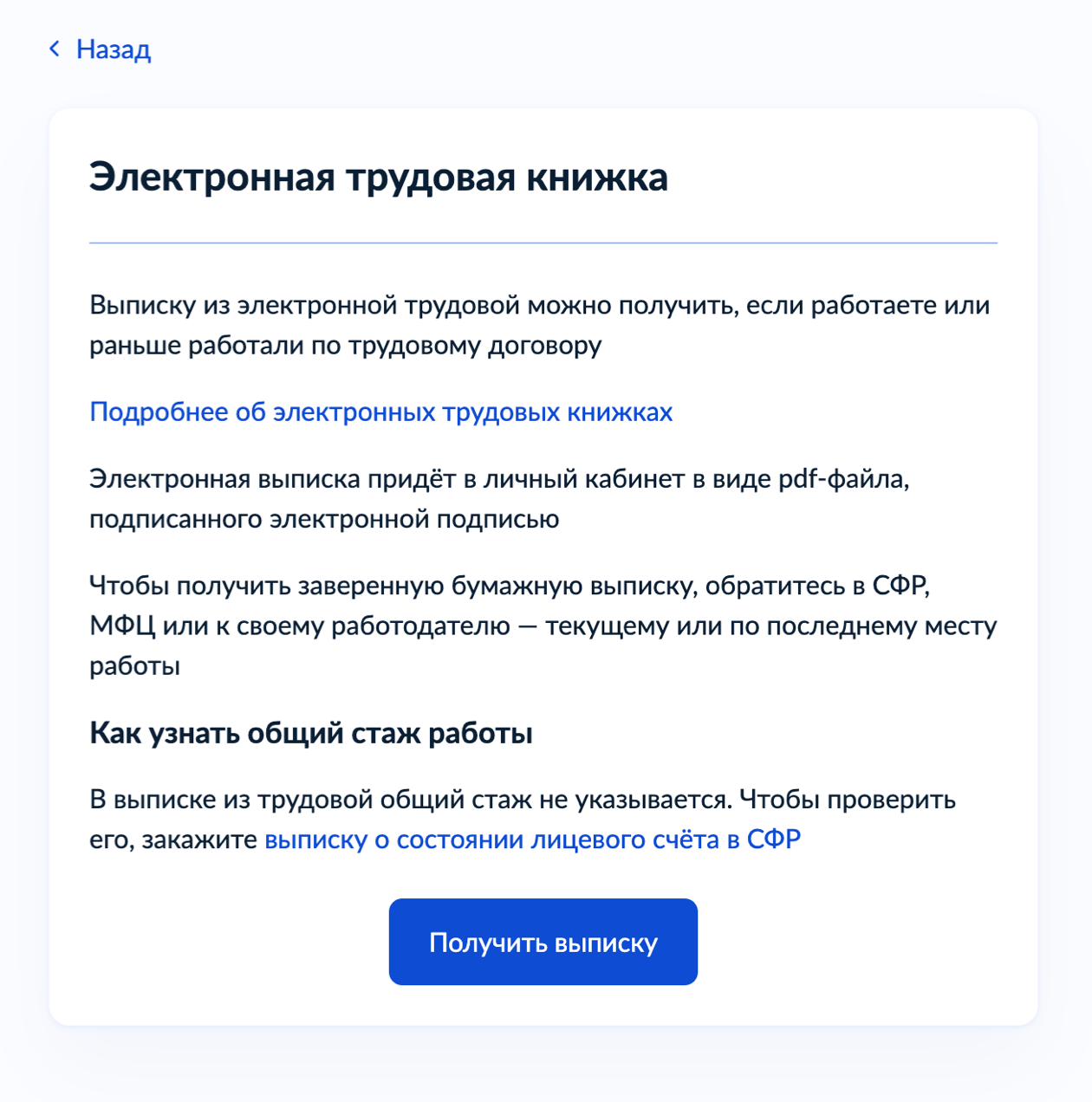

Вместо выписки из трудовой и справки о доходах и суммах налога физического лица банк может предложить заемщику подтвердить доходы выпиской о состоянии индивидуального лицевого счета застрахованного лица — это выписка из Социального фонда о пенсионных накоплениях — и выпиской из электронной трудовой. Заемщик с подтвержденной записью на госуслугах может заказать эти документы сам или дать согласие банку, чтобы тот сделал это за него. В последнем случае некоторые банки делают скидку к процентной ставке.

Банк приравнивает такие выписки к официальному подтверждению доходов. В выписке о состоянии лицевого счета он видит место работы заемщика, доходы и трудовой стаж. Эти документы сложно подделать, поэтому банки доверяют им больше.

Но если вы получаете часть зарплаты «в конверте», выписка из Социального фонда не подойдет: банк увидит недостаточную сумму доходов и может отказать. Для таких случаев лучше подтверждать заработки справкой по форме банка.

В личном кабинете на сайте банка обычно просят загрузить основные страницы паспорта и копию трудовой книжки, а также справку о доходах и согласие на обработку персональных данных.

Вы можете отправить несколько заявок в разные банки, которые вам приглянулись. Ответ на заявку ни к чему вас не принуждает, но сам документ запишут в вашу кредитную историю. В отличие от массовых запросов потребительских кредитов, такие же запросы ипотеки не портят КИ: банки понимают, что кредит важный и человек выбирает. Но будьте готовы, что каждый банк начнет названивать и настойчиво предлагать обратиться именно к нему.

Окончательные условия кредита могут измениться

Условия могут стать другими, в том числе после того, как будет готов отчет об оценке квартиры для вторичного рынка. Если банку что-то не понравится в квартире, он может изменить условия или отказаться в кредите. Например, не все банки готовы работать с жильем из программы реновации или с незаконной планировкой.

В этой ситуации банк предложит подобрать другую квартиру. Обычно одобрение банка действует 90 дней. За это время можно найти новый вариант, собрать документы и снова подать их в банк. Если не успеете, банк заново запросит документы о доходах, чтобы одобрить вас как заемщика еще раз.

Итоги

- Можно начать и с банка, и с квартиры — каждый случай индивидуален. Но обычно при покупке первички начинают с квартиры, а при покупке вторички — с выбора банка.

- Перед обращением в банк лучше проверить свою кредитную историю — вероятно, получится что-то в ней исправить.

- Обычно оформление кредита выглядит так: предварительное одобрение, окончательное одобрение, поиск и оценка квартиры, одобрение квартиры, сделка.

- При выборе банка сравнивайте прежде всего основные условия кредита: ставку, срок и размер кредита. У банков с одинаковыми условиями оценивайте второстепенные детали сделки: порядок досрочного погашения, страховую схему, удобство расположения отделений банка.

- Банк оценивает не только вашу кредитную историю, но и другую информацию, говорящую о вашей платежеспособности.

- Маленькая официальная зарплата и другие проблемы с доходом не мешают получить одобрение.

- Если у вас нет времени или вы не уверены, что все сделаете правильно, обратитесь к ипотечному брокеру или риелтору.

Что дальше

В следующем уроке разберем, как и где искать квартиру, на что обращать внимание при ее просмотре и какие документы стоит проверить у продавца.

Делимся лайфхаками и главным из курсов Учебника. Чит-коды для реальной жизни — в нашем телеграм-канале: @t_uchebnik