Нефтегазовые компании отчитались за первое полугодие 2024: почему они стоят обманчиво дешево

Первое полугодие 2024 года было довольно успешным для российских публичных нефтегазовых компаний. Но во втором полугодии их результаты могут ухудшиться.

Сейчас на среднесрочную перспективу интересными выглядят ценные бумаги «Лукойла», «Татнефти» и «Транснефти». У этих компаний отрицательный чистый долг или невысокая долговая нагрузка, оцениваются они довольно недорого, а их акционеры могут рассчитывать на достойные дивидендные выплаты.

Рассказываем, какие финансовые результаты показали нефтегазовые компании в первой половине 2024 года.

О каких компаниях пойдет речь

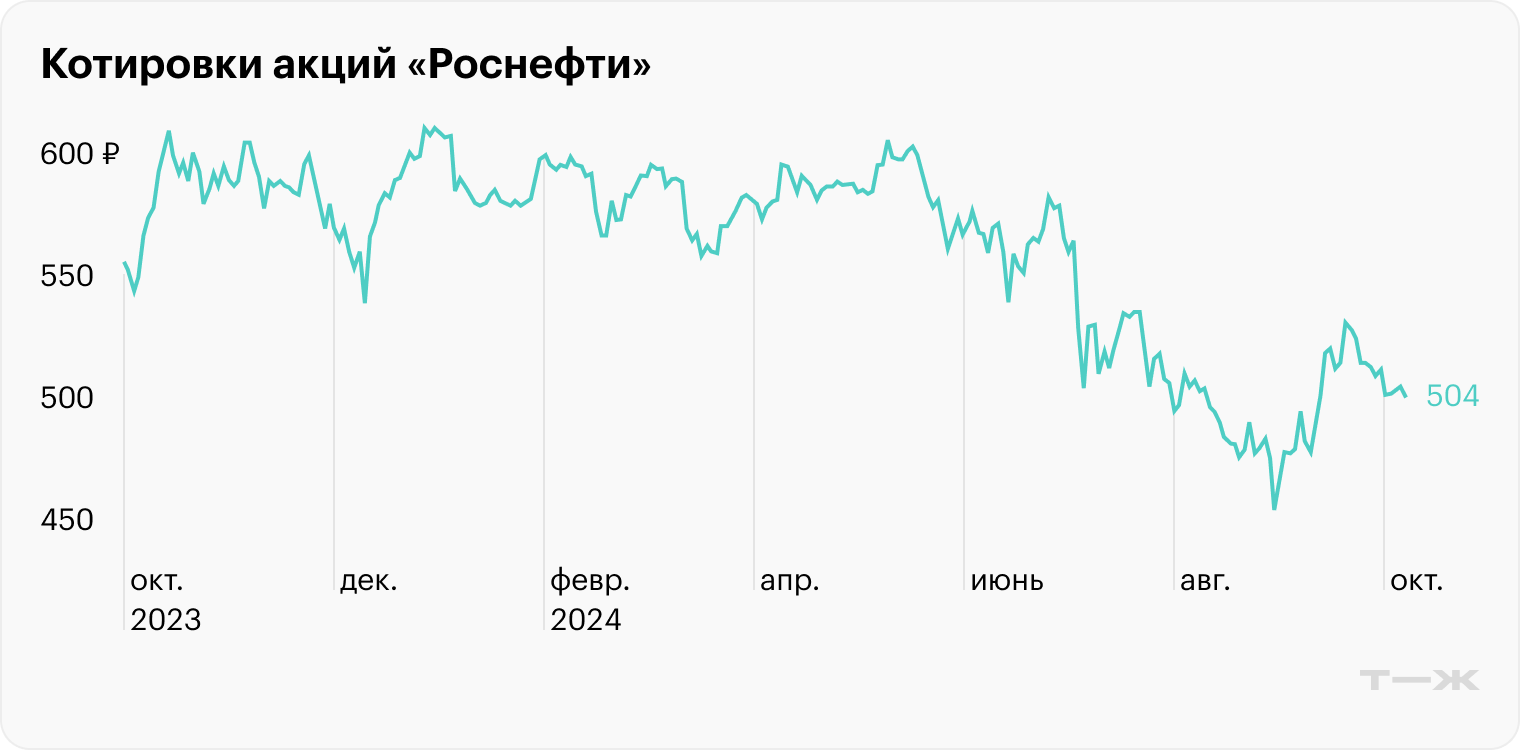

«Роснефть»

Выручка «Роснефти» за первое полугодие 2024 года выросла на треть по сравнению с результатом аналогичного периода прошлого года и достигла почти 5,2 трлн рублей. Остальные финансовые показатели компании прибавили несколько меньше из-за опережающего роста тарифов естественных монополий и высокого уровня процентных ставок в экономике.

Так, EBITDA составила 1,7 трлн рублей — рост на 18%. Операционная прибыль достигла 1,3 трлн рублей, что на четверть больше, чем годом ранее. А чистая прибыль выросла на 27% — до 773 млрд рублей.

В пресс-релизе о публикации отчетности «Роснефть» указала, что по итогам первого полугодия 2024 года значение мультипликатора «чистый долг / EBITDA» составило 0,96× — у компании комфортная долговая нагрузка. Также она намерена сокращать долг в рублях из-за высокого уровня кредитных ставок у текущего долга.

Финансовые показатели «Роснефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 3 880 | 5 174 | 33% |

| EBITDA | 1 401 | 1 650 | 18% |

| Операционная прибыль | 985 | 1 227 | 25% |

| Чистая прибыль | 609 | 773 | 27% |

| Чистый долг | — | — | — |

Финансовые показатели «Роснефти», млрд рублей

| Выручка | |

| 1п2023 | 3 880 |

| 1п2024 | 5 174 |

| Изменение | 33% |

| EBITDA | |

| 1п2023 | 1 401 |

| 1п2024 | 1 650 |

| Изменение | 18% |

| Операционная прибыль | |

| 1п2023 | 985 |

| 1п2024 | 1 227 |

| Изменение | 25% |

| Чистая прибыль | |

| 1п2023 | 609 |

| 1п2024 | 773 |

| Изменение | 27% |

| Чистый долг | |

| 1п2023 | — |

| 1п2024 | — |

| Изменение | — |

«Лукойл»

Выручка компании выросла на 20% и составила 4,3 трлн рублей. EBITDA и операционная прибыль прибавили по 13% — до 985 и 694 млрд рублей соответственно. На эти результаты в основном повлиял рост затрат на приобретение нефти, газа и продуктов их переработки, а также увеличение коммерческих, административных и налоговых расходов.

Чистая прибыль «Лукойла» составила 590 млрд рублей, рост на 5% год к году. Это во многом обусловлено курсовыми разницами: в первом полугодии 2024 года компания получила по этой статье убыток в 46 млрд рублей — против прибыли в 55 млрд рублей годом ранее.

Сильная сторона «Лукойла» — отрицательная долговая нагрузка. Если по итогам первого полугодия 2023 года деньги и эквиваленты на счетах компании превышали объем ее кредитов и займов на 632 млрд рублей, то в этом году эта сумма прибавила еще 20% и составила 760 млрд рублей.

За счет этого «Лукойл» не только не потерял, но даже продолжил зарабатывать на высоких ставках в экономике: компания получила более 54 млрд рублей за первое полугодие 2024 года в виде процентов по депозитам и выданным займам, что более чем в два раза превышает результаты прошлого года. При этом процентные расходы прибавили менее 2 млрд рублей — до 13 млрд рублей.

Финансовые показатели «Лукойла», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 3 607 | 4 334 | 20% |

| EBITDA | 871 | 985 | 13% |

| Операционная прибыль | 612 | 694 | 13% |

| Чистая прибыль | 564 | 590 | 5% |

| Чистый долг | −632 | −760 | 20% |

Финансовые показатели «Лукойла», млрд рублей

| Выручка | |

| 1п2023 | 3 607 |

| 1п2024 | 4 334 |

| Изменение | 20% |

| EBITDA | |

| 1п2023 | 871 |

| 1п2024 | 985 |

| Изменение | 13% |

| Операционная прибыль | |

| 1п2023 | 612 |

| 1п2024 | 694 |

| Изменение | 13% |

| Чистая прибыль | |

| 1п2023 | 564 |

| 1п2024 | 590 |

| Изменение | 5% |

| Чистый долг | |

| 1п2023 | −632 |

| 1п2024 | −760 |

| Изменение | 20% |

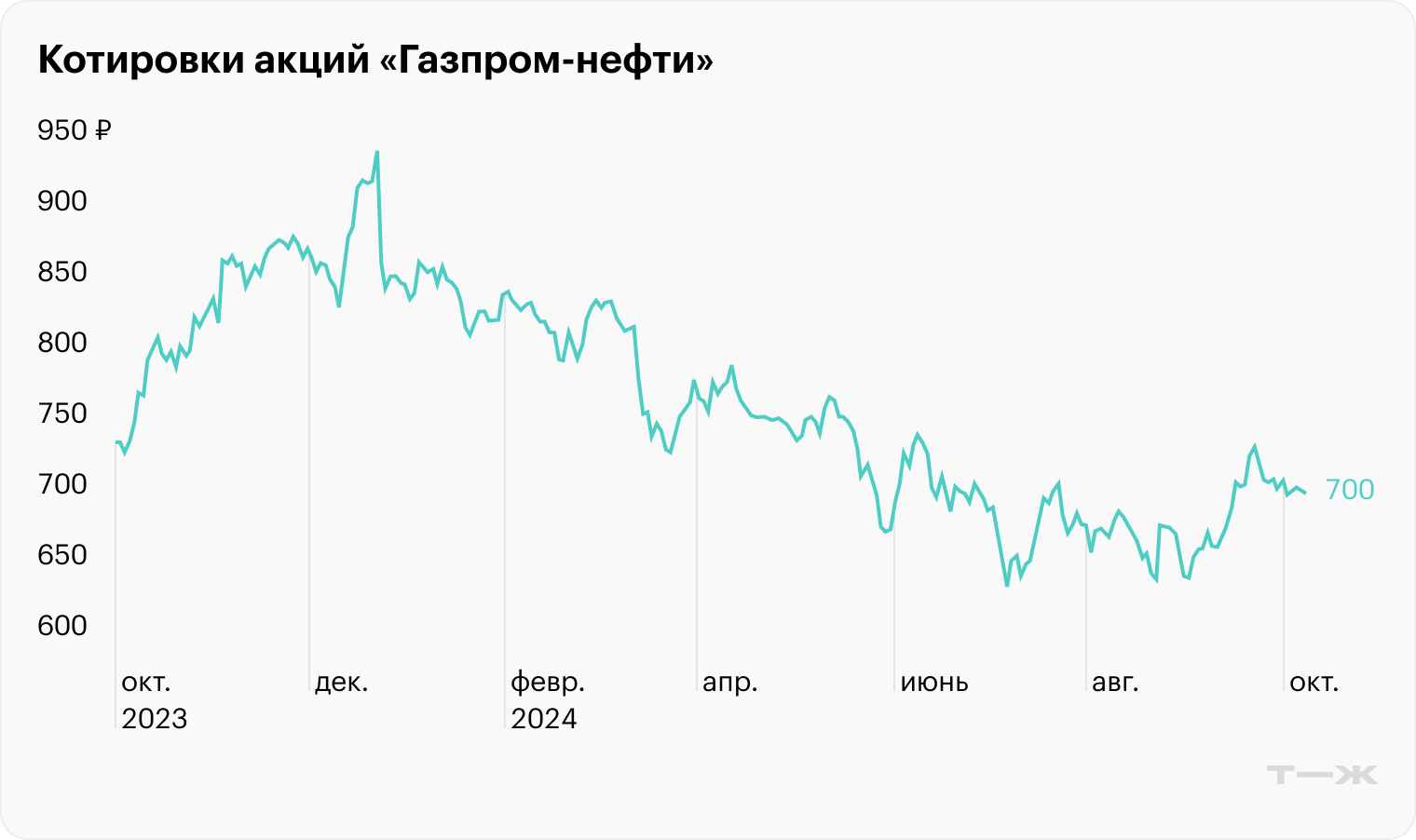

«Газпром-нефть»

Компания нарастила выручку до 2 трлн рублей — на 30%. В пресс-релизе «Газпром-нефть» приводит показатель «скорректированная EBITDA» и отмечает, что по итогам первой половины 2024 года ее значение составило 704 млрд рублей, что на 12% больше, чем годом ранее. А операционная прибыль выросла всего на 1% — до 393 млрд рублей. Причины: увеличение расходов на приобретение нефти и газа, рост производственных, операционных и налоговых издержек.

Чистая прибыль достигла 328 млрд рублей — увеличение на 8% год к году. Здесь «Газпром-нефти» помогли положительные курсовые разницы, но несколько помешал рост финансовых расходов, скорее всего на обслуживание долга.

Чистый долг компании вырос до 553 млрд рублей — на 13%, — но долговая нагрузка не увеличилась. В пресс-релизе о финансовых результатах «Газпром-нефть» приводит значение мультипликатора «чистый долг / EBITDA». Оно сохранилось таким же, как и год назад, — 0,45×, то есть у компании небольшая долговая нагрузка.

Финансовые показатели «Газпром-нефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 1 552 | 2 019 | 30% |

| Скорректированная EBITDA | 629 | 704 | 12% |

| Операционная прибыль | 390 | 393 | 1% |

| Чистая прибыль | 304 | 328 | 8% |

| Чистый долг | 487 | 553 | 13% |

Финансовые показатели «Газпром-нефти», млрд рублей

| Выручка | |

| 1п2023 | 1 552 |

| 1п2024 | 2 019 |

| Изменение | 30% |

| Скорректированная EBITDA | |

| 1п2023 | 629 |

| 1п2024 | 704 |

| Изменение | 12% |

| Операционная прибыль | |

| 1п2023 | 390 |

| 1п2024 | 393 |

| Изменение | 1% |

| Чистая прибыль | |

| 1п2023 | 304 |

| 1п2024 | 328 |

| Изменение | 8% |

| Чистый долг | |

| 1п2023 | 487 |

| 1п2024 | 553 |

| Изменение | 13% |

«Татнефть»

Выручка компании прибавила 49% и достигла 931 млрд рублей. Остальные финансовые показатели выросли меньше. Так, EBITDA увеличилась на 23% — до 231 млрд рублей, а операционная прибыль составила 197 млрд рублей — рост на четверть год к году. Такая динамика — следствие роста расходов: операционных, налоговых, на приобретение нефти и нефтепродуктов.

А вот чистая прибыль выросла всего лишь на 2% — до 151 млрд рублей. Основная причина — в курсовых разницах. В первом полугодии 2023 года по данной статье «Татнефть» получила прибыль в 30 млрд рублей, а в этом году — убыток в 5 млрд рублей.

С долговой нагрузкой у компании все продолжает оставаться в порядке: на счетах «Татнефти» больше денег и эквивалентов, чем сумма кредитов и займов, так что чистый долг остается отрицательным. По итогам первого полугодия 2023 года он составлял −101 млрд рублей, а в этом году уменьшился на 4% — до −97 млрд рублей.

Финансовые показатели «Татнефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 624 | 931 | 49% |

| EBITDA | 188 | 231 | 23% |

| Операционная прибыль | 157 | 197 | 25% |

| Чистая прибыль | 148 | 151 | 2% |

| Чистый долг | −101 | −97 | −4% |

Финансовые показатели «Татнефти», млрд рублей

| Выручка | |

| 1п2023 | 624 |

| 1п2024 | 931 |

| Изменение | 49% |

| EBITDA | |

| 1п2023 | 188 |

| 1п2024 | 231 |

| Изменение | 23% |

| Операционная прибыль | |

| 1п2023 | 157 |

| 1п2024 | 197 |

| Изменение | 25% |

| Чистая прибыль | |

| 1п2023 | 148 |

| 1п2024 | 151 |

| Изменение | 2% |

| Чистый долг | |

| 1п2023 | −101 |

| 1п2024 | −97 |

| Изменение | −4% |

«Башнефть»

Выручка компании увеличилась на 36%, до 562 млрд рублей. Но у «Башнефти» заметно выросли расходы, особенно статья «Прочие затраты и расходы», — на 62%, до 241 млрд рублей. Производственные, операционные и налоговые расходы также увеличились, но на меньшую величину.

Как итог, EBITDA компании снизилась на 2% и составила 101 млрд рублей. Операционная прибыль незначительно выросла — на 1%, до 77 млрд рублей. А худшую динамику продемонстрировала чистая прибыль: она снизилась на 31% и составила 53 млрд рублей. Тут основную роль сыграли доходы и расходы, скрытые за пунктом «Прочие». Если по итогам первого полугодия 2023 года «Башнефть» получила по этой статье прибыль в размере 18 млрд рублей, то в этом году она показала убыток в 11 млрд рублей.

По нехорошей традиции последних лет компания опубликовала мало данных в отчетности: нет примечаний по поводу этих крупных прочих расходов. Также невозможно подсчитать и динамику чистого долга «Башнефти» из-за отсутствия информации об объеме денег и эквивалентов на счетах компании и разбивки ее обязательств.

Финансовые показатели «Башнефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 413 | 562 | 36% |

| EBITDA | 103 | 101 | −2% |

| Операционная прибыль | 77 | 77 | 1% |

| Чистая прибыль | 77 | 53 | −31% |

| Чистый долг | — | — | — |

Финансовые показатели «Башнефти», млрд рублей

| Выручка | |

| 1п2023 | 413 |

| 1п2024 | 562 |

| Изменение | 36% |

| EBITDA | |

| 1п2023 | 103 |

| 1п2024 | 101 |

| Изменение | −2% |

| Операционная прибыль | |

| 1п2023 | 77 |

| 1п2024 | 77 |

| Изменение | 1% |

| Чистая прибыль | |

| 1п2023 | 77 |

| 1п2024 | 53 |

| Изменение | −31% |

| Чистый долг | |

| 1п2023 | — |

| 1п2024 | — |

| Изменение | — |

«Русснефть»

Выручка прибавила 60% и составила 147 млрд рублей. Остальные финансовые показатели выросли еще сильнее, но это связано с низкой базой прошлого периода.

Так, EBITDA компании увеличилась на 456% — до 39 млрд рублей. Операционная прибыль составила 40 млрд рублей — против убытка в миллиард годом ранее. А чистая прибыль «Русснефти» за первое полугодие 2024 года составила 38 млрд рублей — рост на 1217%.

Кроме низкой базы росту финансовых результатов компании способствовали хороший контроль над расходами, а также переоценки и отсутствие больших расходов по производным финансовым инструментам. Еще «Русснефть» сумела сократить чистый долг на 15%, до 76 млрд рублей.

Финансовые показатели «Русснефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 92 | 147 | 60% |

| EBITDA | 7 | 39 | 456% |

| Операционная прибыль | −1 | 40 | — |

| Чистая прибыль | 3 | 38 | 1217% |

| Чистый долг | 89 | 76 | −15% |

Финансовые показатели «Русснефти», млрд рублей

| Выручка | |

| 1п2023 | 92 |

| 1п2024 | 147 |

| Изменение | 60% |

| EBITDA | |

| 1п2023 | 7 |

| 1п2024 | 39 |

| Изменение | 456% |

| Операционная прибыль | |

| 1п2023 | −1 |

| 1п2024 | 40 |

| Изменение | — |

| Чистая прибыль | |

| 1п2023 | 3 |

| 1п2024 | 38 |

| Изменение | 1217% |

| Чистый долг | |

| 1п2023 | 89 |

| 1п2024 | 76 |

| Изменение | −15% |

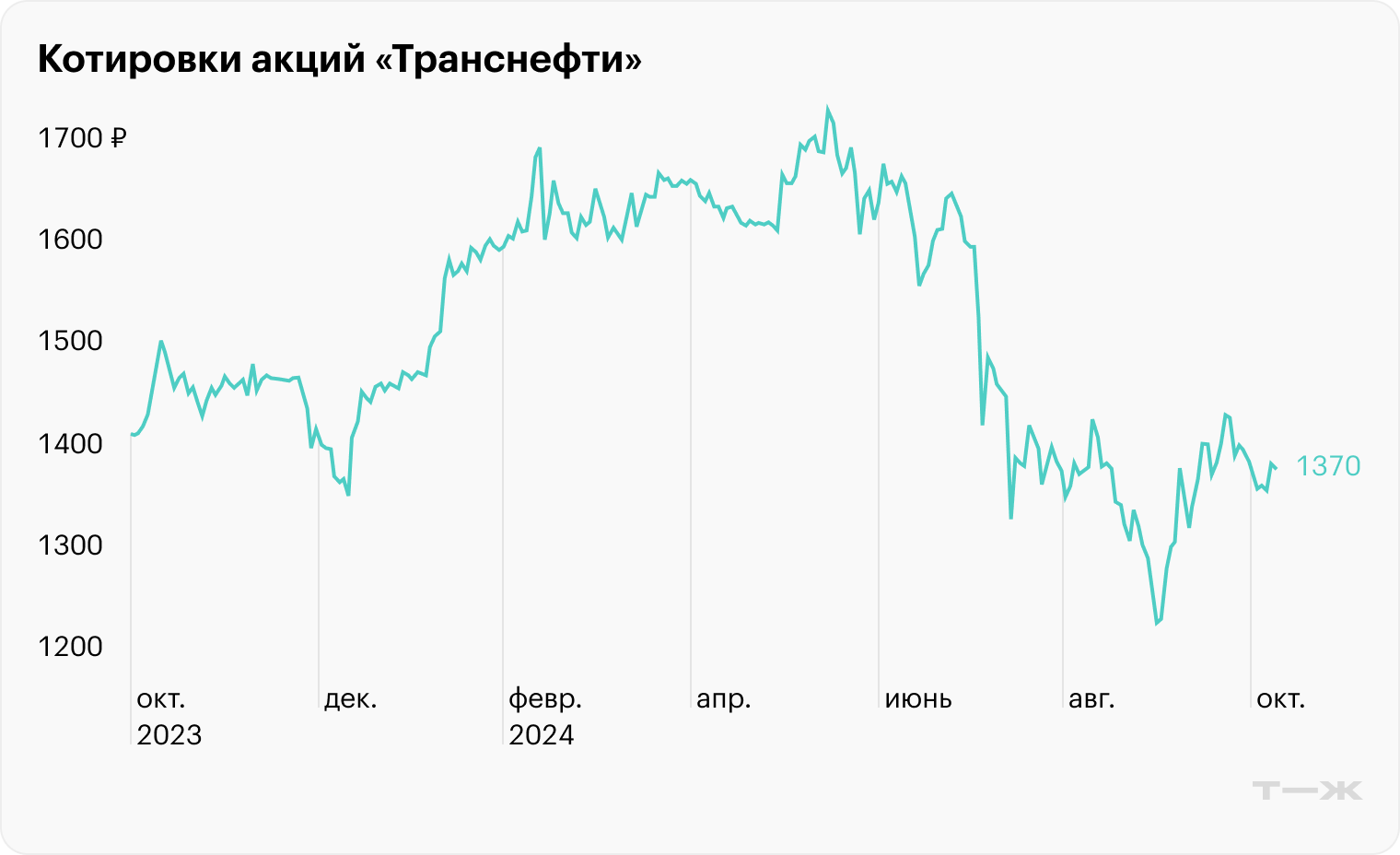

«Транснефть»

Выручка компании прибавила 13% и составила 717 млрд рублей, но рост расходов оказался опережающим. Так, EBITDA «Транснефти» осталась примерно на уровне первого полугодия прошлого года — 299 млрд рублей, а операционная прибыль снизилась на 2%, до 183 млрд рублей. Еще хуже динамика чистой прибыли: она уменьшилась на 9% и составила 164 млрд рублей.

Прибыль естественной монополии снизилась из-за роста расходов и сокращения добычи нефти в рамках договоренностей ОПЕК+.

При этом специфика бизнеса «Транснефти» подразумевает, что на ее финансовые результаты в основном влияют тарифы на транспортировку нефти и объем ее добычи, а не цены на это сырье. Вместе с тем компании стоит поставить в заслугу существенное сокращение чистого долга. Этот показатель в первой половине 2024 снизился почти в два раза, до 165 млрд рублей, что можно считать однозначным позитивом для «Транснефти», особенно в эпоху высоких ставок.

В целом «Транснефть» продолжает оставаться стабильным бизнесом, который может обеспечить достойную дивидендную доходность своим акционерам.

Финансовые показатели «Транснефти», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 637 | 717 | 13% |

| EBITDA | 298 | 299 | 0% |

| Операционная прибыль | 186 | 183 | −2% |

| Чистая прибыль | 182 | 164 | −9% |

| Чистый долг | 324 | 165 | −49% |

Финансовые показатели «Транснефти», млрд рублей

| Выручка | |

| 1п2023 | 637 |

| 1п2024 | 717 |

| Изменение | 13% |

| EBITDA | |

| 1п2023 | 298 |

| 1п2024 | 299 |

| Изменение | 0% |

| Операционная прибыль | |

| 1п2023 | 186 |

| 1п2024 | 183 |

| Изменение | −2% |

| Чистая прибыль | |

| 1п2023 | 182 |

| 1п2024 | 164 |

| Изменение | −9% |

| Чистый долг | |

| 1п2023 | 324 |

| 1п2024 | 165 |

| Изменение | −49% |

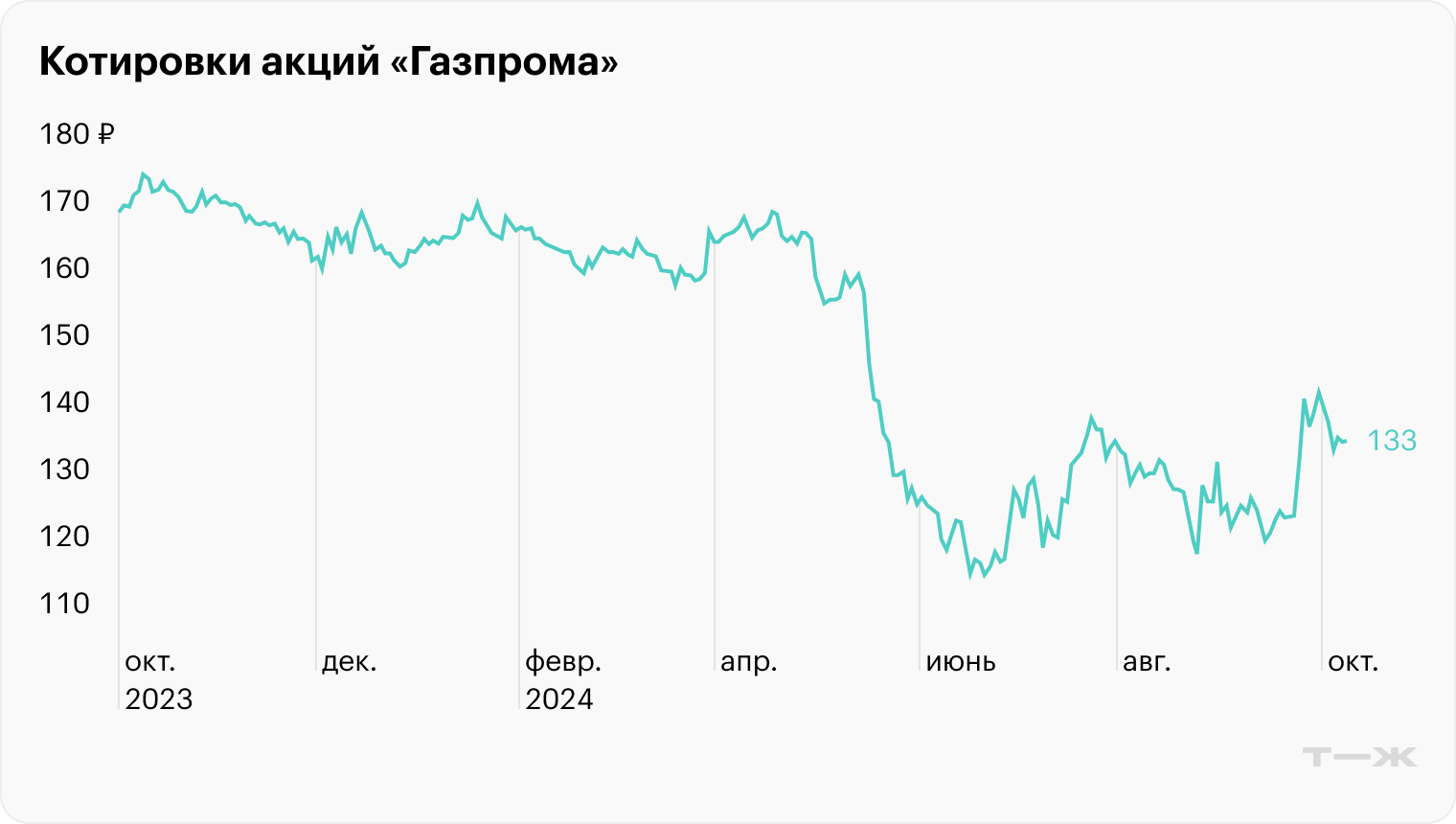

«Газпром»

Выручка компании прибавила 24% и составила 5,1 трлн рублей. Следом на 19% выросла и EBITDA, до 1,5 трлн рублей. Еще сильнее увеличилась операционная прибыль: она составила триллион рублей — рост год к году на 37%.

Значительнее других финансовых показателей выросла чистая прибыль «Газпрома»: она прибавила 252% — до триллиона рублей. Но в пресс-релизе компания привела информацию, что скорректированная чистая прибыль выросла меньше — на 26%, до 0,8 трлн рублей.

Чистый долг «Газпрома» прибавил 4% и достиг 5,5 трлн рублей. Кроме того, в пресс-релизе компания указала, что скорректированный чистый долг за отчетный период снизился на 4% и составил 4,7 трлн рублей.

Стоит учитывать, что перспективы этой компании в значительной мере связаны с политической ситуацией в мире и санкционным давлением. Эти факторы, в частности, влияют на возможности экспорта продукции «Газпрома» в Европу.

Еще у него есть немаленькие долги и огромные капитальные затраты — на этом фоне возникают большие сомнения в будущих дивидендах компании. С другой стороны, низкая оценка «Газпрома» в общем-то учитывает все эти проблемы.

Финансовые показатели «Газпрома», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 4 114 | 5 088 | 24% |

| EBITDA | 1 228 | 1 459 | 19% |

| Операционная прибыль | 745 | 1 020 | 37% |

| Чистая прибыль | 296 | 1 043 | 252% |

| Чистый долг | 5 323 | 5 541 | 4% |

Финансовые показатели «Газпрома», млрд рублей

| Выручка | |

| 1п2023 | 4 114 |

| 1п2024 | 5 088 |

| Изменение | 24% |

| EBITDA | |

| 1п2023 | 1 228 |

| 1п2024 | 1 459 |

| Изменение | 19% |

| Операционная прибыль | |

| 1п2023 | 745 |

| 1п2024 | 1 020 |

| Изменение | 37% |

| Чистая прибыль | |

| 1п2023 | 296 |

| 1п2024 | 1 043 |

| Изменение | 252% |

| Чистый долг | |

| 1п2023 | 5 323 |

| 1п2024 | 5 541 |

| Изменение | 4% |

«Новатэк»

Выручка выросла на 17%, до 752 млрд рублей. Почти такая же динамика у нормализованной EBITDA, которую компания привела в пресс-релизе, — 481 млрд рублей, что на 16% больше, чем годом ранее.

«Новатэк» неплохо справился с контролем над расходами. Существенно выросли только налоговые отчисления, но это не помешало операционной прибыли компании увеличиться на 35%, до 193 млрд рублей. Еще лучше динамика чистой прибыли компании — рост на 120%, до 342 млрд рублей.

Еще «Новатэк» в первом полугодии 2024 года продемонстрировал убыток в 58 млрд рублей от курсовых разниц — против прибыли в 157 млрд рублей годом ранее. Но в то же время компания получила прибыль за этот период в 205 млрд рублей от совместных предприятий — против убытка по данной статье в 130 млрд рублей годом ранее.

Также стоит отметить, что, если по итогам первого полугодия 2023 года у «Новатэка» был отрицательный чистый долг в −26 млрд рублей, то в этом году значение показателя составило 140 млрд рублей. Компания нарастила долговую нагрузку, но она все равно остается довольно комфортной, при этом почти все кредиты и займы долгосрочные. Да и само обслуживание долга остается не особо обременительным для «Новатэка»: за первое полугодие 2024 года компания потратила на проценты около 5 млрд рублей, при этом заработала около 39 млрд рублей процентных доходов.

На проект «Новатэка» наложили санкции: иностранные владельцы газовозов теперь не могут обслуживать один из важных проектов компании — «Арктик СПГ — 2». Если она решит проблему с транспортировкой грузов с месторождения, то сможет нарастить финансовые показатели.

Финансовые показатели «Новатэка», млрд рублей

| 1п2023 | 1п2024 | Изменение | |

|---|---|---|---|

| Выручка | 643 | 752 | 17% |

| Нормализованная EBITDA | 416 | 481 | 16% |

| Операционная прибыль | 143 | 193 | 35% |

| Чистая прибыль | 156 | 342 | 120% |

| Чистый долг | −26 | 140 | — |

Финансовые показатели «Новатэка», млрд рублей

| Выручка | |

| 1п2023 | 643 |

| 1п2024 | 752 |

| Изменение | 17% |

| Нормализованная EBITDA | |

| 1п2023 | 416 |

| 1п2024 | 481 |

| Изменение | 16% |

| Операционная прибыль | |

| 1п2023 | 143 |

| 1п2024 | 193 |

| Изменение | 35% |

| Чистая прибыль | |

| 1п2023 | 156 |

| 1п2024 | 342 |

| Изменение | 120% |

| Чистый долг | |

| 1п2023 | −26 |

| 1п2024 | 140 |

| Изменение | — |

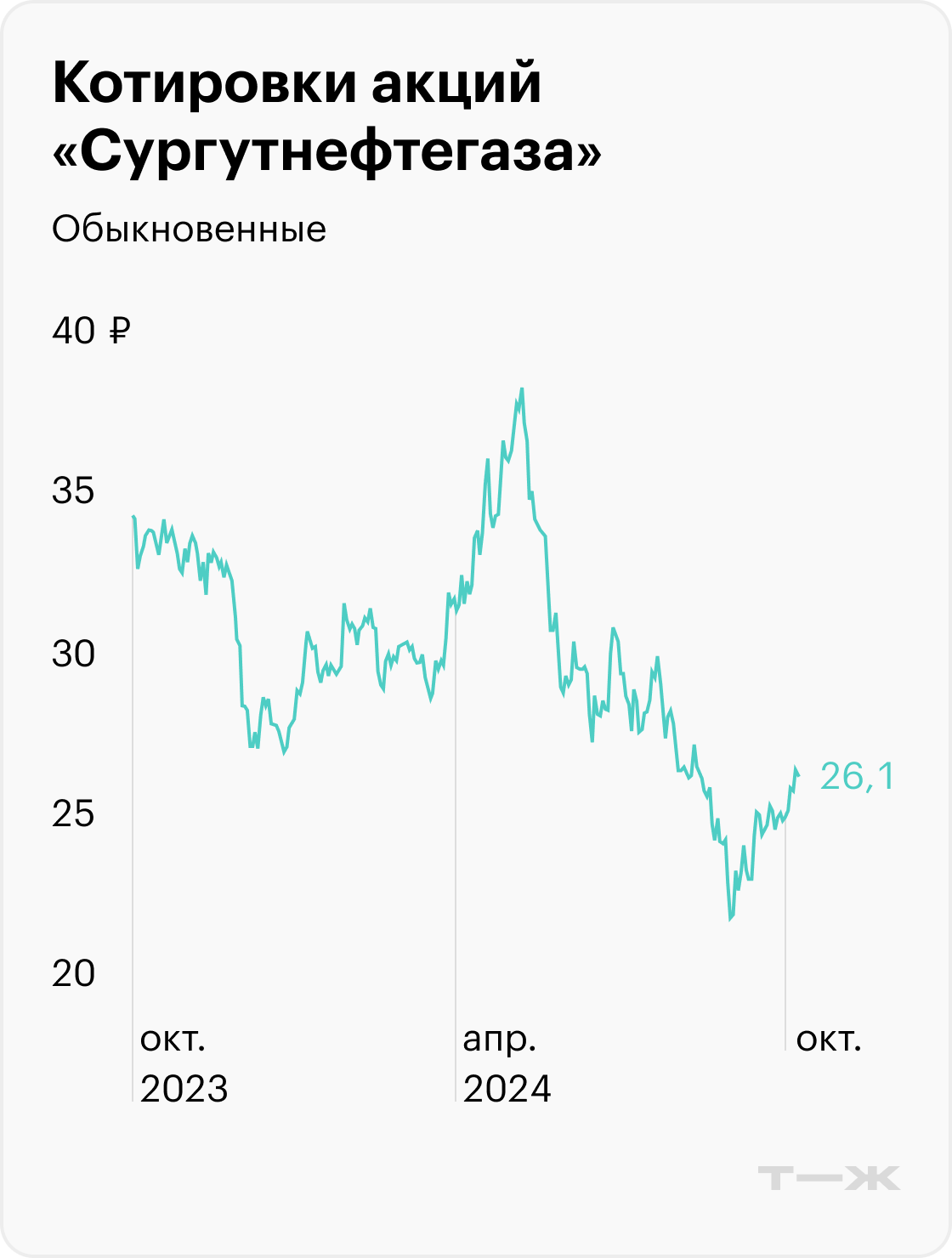

«Сургутнефтегаз»

Компания традиционно очень закрытая и халатно относится к обязанности по раскрытию информации. Поэтому нет ничего удивительно в том, что на момент подготовки этого материала она — единственная из крупных публичных компаний сектора — не опубликовала финансовые результаты за первое полугодие 2024 года.

Мы можем только предположить, что они окажутся нелучшими. Ведь из-за огромной финансовой подушки на счетах «Сургутнефтегаза», которую компания хранила в долларах, ее переоценка сильно искажала показатели основного бизнеса, а курс доллара в середине 2024 года был даже чуть ниже, чем годом ранее. Есть вероятность, что «Сургутнефтегаз» мог конвертировать свои накопления в другую валюту, например в рубли, и тогда динамика курса доллара уже не будет так важна для финансовых показателей компании.

Последние годы инвесторы используют особенности устава и дивидендной политики «Сургутнефтегаза» для того, чтобы отыгрывать девальвацию рубля относительно доллара через привилегированные акции компании, которые в таком случае приносят большие дивиденды. Возможно, ситуация с накоплениями «Сургутнефтегаза» осталась прежней.

Мультипликаторы нефтегазовых компаний

Из-за крупного убытка во втором полугодии 2023 прибыль «Газпрома» за последний год довольно небольшая, и поэтому его мультипликаторы стоимости и рентабельности не особо репрезентативны и несколько искажают общую картину.

Если брать мультипликаторы, основанные на EBITDA, то компании сектора выглядят очень достойно: среднее значение EV / EBITDA составляет 2,7, а средняя рентабельность — 32,6%. Среднее же значение мультипликатора «чистый долг / EBITDA» — 0,6, то есть у нефтегазовых компаний небольшая долговая нагрузка.

Отметим, что дешевле других оценена «Русснефть», но это совершенно логично: компания существенно меньше всех конкурентов, а ее бизнес более рискованный. Также «Русснефть», в отличие от других компаний сектора, никогда не платила дивиденды по обыкновенным акциям, поэтому такая дешевизна кажется справедливой.

Несколько дороже других оценены «Газпром-нефть», «Новатэк» и «Татнефть», но у них и рентабельность в целом повыше, чем у конкурентов. Из компаний, которые опубликовали достаточный объем финансовых результатов для расчета долговой нагрузки, она ощутима лишь у «Газпрома». У остальных она или низкая, или даже имеется отрицательный чистый долг.

В целом первое полугодие 2024 вышло хорошим для нефтегазовых компаний. Многие показали неплохие темпы роста выручки и прибыли, а также достойно справились с долговой нагрузкой.

Если не учитывать «Газпром», то среднее значение мультипликатора P / E нефтегазовых компаний составит 3,7 — представители сектора стоят очень дешево. А средняя рентабельность по мультипликатору ROE составляет достойные 21,8%. И это неудивительно, так как за этот период нефть в рублях стоила дороже, чем годом ранее.

Перспективы компаний сектора на второе полугодие не выглядят безоблачными: впереди возможна рецессия, следом может уменьшиться и спрос на углеводороды. В ожидании этого цены на нефть уже снижаются — и аналитики западных банков предрекают их дальнейшее падение. Кроме того, не стоит забывать про ограничения добычи в рамках договоренностей ОПЕК+.

С другой стороны, эскалация на Ближнем Востоке может, наоборот, способствовать росту мировых цен на нефть.

Мультипликаторы российских нефтегазовых компаний, основанные на EBITDA, за первое полугодие 2024 года

| EV / EBITDA | Рентабельность EBITDA | Чистый долг / EBITDA | |

|---|---|---|---|

| «Башнефть» | — | 18,0% | — |

| «Газпром-нефть» | 2,6 | 34,9% | 0,4 |

| «Газпром» | 4,4 | 28,7% | 2,8 |

| «Лукойл» | 1,9 | 22,7% | −0,4 |

| «Новатэк» | 3,3 | 64,0% | 0,1 |

| «Роснефть» | 2,6 | 31,9% | 1,0 |

| «Русснефть» | 1,7 | 26,5% | 1,0 |

| «Татнефть» | 3,0 | 24,8% | −0,2 |

| «Транснефть» | 2,2 | 41,7% | 0,3 |

| Среднее | 2,7 | 32,6% | 0,6 |

Мультипликаторы российских нефтегазовых компаний, основанные на EBITDA, за первое полугодие 2024 года

| «Башнефть» | |

| EV / EBITDA | — |

| Рентабельность EBITDA | 18,0% |

| Чистый долг / EBITDA | — |

| «Газпром-нефть» | |

| EV / EBITDA | 2,6 |

| Рентабельность EBITDA | 34,9% |

| Чистый долг / EBITDA | 0,4 |

| «Газпром» | |

| EV / EBITDA | 4,4 |

| Рентабельность EBITDA | 28,7% |

| Чистый долг / EBITDA | 2,8 |

| «Лукойл» | |

| EV / EBITDA | 1,9 |

| Рентабельность EBITDA | 22,7% |

| Чистый долг / EBITDA | −0,4 |

| «Новатэк» | |

| EV / EBITDA | 3,3 |

| Рентабельность EBITDA | 64,0% |

| Чистый долг / EBITDA | 0,1 |

| «Роснефть» | |

| EV / EBITDA | 2,6 |

| Рентабельность EBITDA | 31,9% |

| Чистый долг / EBITDA | 1,0 |

| «Русснефть» | |

| EV / EBITDA | 1,7 |

| Рентабельность EBITDA | 26,5% |

| Чистый долг / EBITDA | 1,0 |

| «Татнефть» | |

| EV / EBITDA | 3,0 |

| Рентабельность EBITDA | 24,8% |

| Чистый долг / EBITDA | −0,2 |

| «Транснефть» | |

| EV / EBITDA | 2,2 |

| Рентабельность EBITDA | 41,7% |

| Чистый долг / EBITDA | 0,3 |

| Среднее | |

| EV / EBITDA | 2,7 |

| Рентабельность EBITDA | 32,6% |

| Чистый долг / EBITDA | 0,6 |

Мультипликаторы российских нефтегазовых компаний, основанные на прибыли, за первое полугодие 2024 года

| P / E | ROE | |

|---|---|---|

| «Башнефть» | 2,4 | 18,2% |

| «Газпром-нефть» | 5,0 | 20,7% |

| «Газпром» | 27,2 | 0,7% |

| «Лукойл» | 4,1 | 18,2% |

| «Новатэк» | 4,7 | 23,0% |

| «Роснефть» | 3,9 | 15,5% |

| «Русснефть» | 0,9 | 46,6% |

| «Татнефть» | 4,9 | 22,6% |

| «Транснефть» | 3,8 | 9,9% |

| Среднее | 3,7 | 21,8% |

Мультипликаторы российских нефтегазовых компаний, основанные на прибыли, за первое полугодие 2024 года

| «Башнефть» | |

| P / E | 2,4 |

| ROE | 18,2% |

| «Газпром-нефть» | |

| P / E | 5,0 |

| ROE | 20,7% |

| «Газпром» | |

| P / E | 27,2 |

| ROE | 0,7% |

| «Лукойл» | |

| P / E | 4,1 |

| ROE | 18,2% |

| «Новатэк» | |

| P / E | 4,7 |

| ROE | 23,0% |

| «Роснефть» | |

| P / E | 3,9 |

| ROE | 15,5% |

| «Русснефть» | |

| P / E | 0,9 |

| ROE | 46,6% |

| «Татнефть» | |

| P / E | 4,9 |

| ROE | 22,6% |

| «Транснефть» | |

| P / E | 3,8 |

| ROE | 9,9% |

| Среднее | |

| P / E | 3,7 |

| ROE | 21,8% |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique