Госдолг США: все, что нужно знать

Есть как минимум две причины, почему во всем мире в целом и в России в частности постоянно интересуются американским госдолгом.

Во-первых, потому, что от него зависит курс доллара. А на американскую валюту приходится около 58% международных валютных резервов. Если в США случится дефолт, то есть страна не сможет обслуживать свои долги, то это серьезно ударит по доллару, а значит, и по активам государств и корпораций, которые хранят в нем деньги.

Во-вторых, страны и компании используют госдолг США как эквивалент денег. Это суперликвидный актив, который считают очень надежным и используют в качестве залога по сделкам. Если американский госдолг станет дефолтным, то и залоги на его основе сильно обесценятся или вообще обратятся в прах.

Рассказываем все про американский госдолг: сколько он сейчас составляет и почему растет, кому американцы должны больше всего, кто должен им, зачем придумали потолок госдолга и как его поднимают. И главное: ждать ли американского дефолта. Спойлер: угроза никуда не делась и вряд ли исчезнет в будущем.

Что вы узнаете

Что такое госдолг США и какого он размера

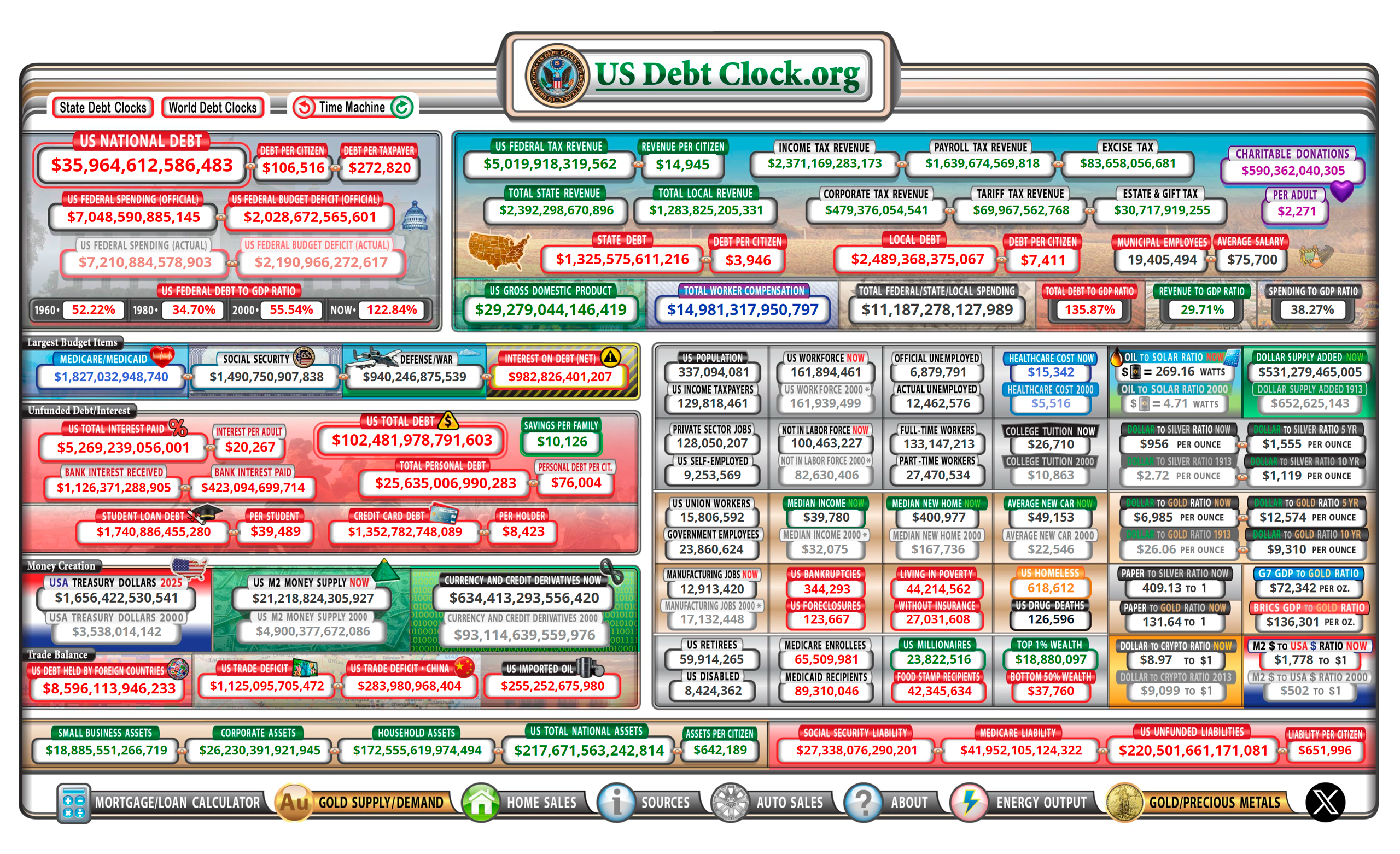

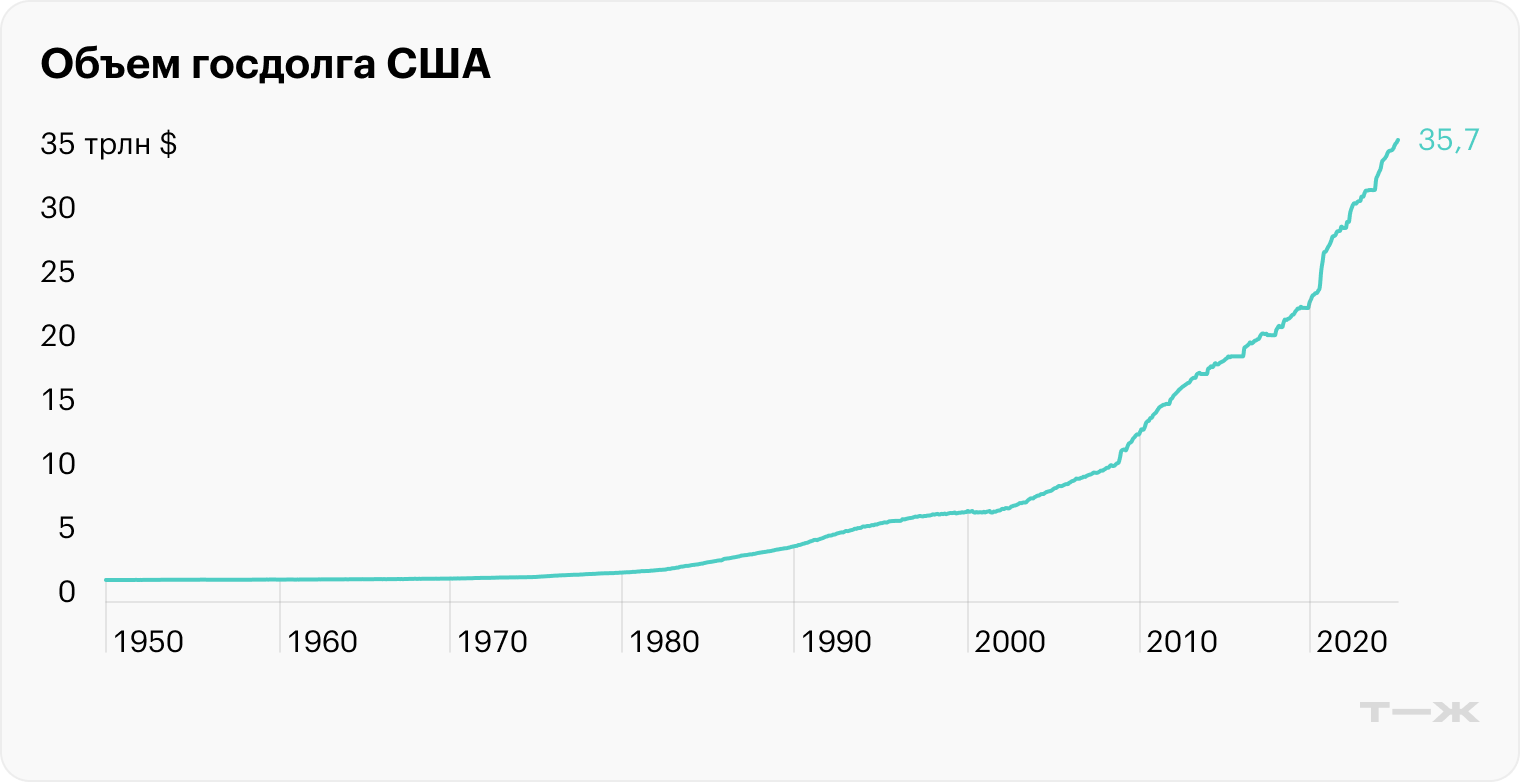

Госдолг США — это деньги, которые занимает американское правительство. По данным на 15 октября 2024 года, он превышает 35,7 трлн долларов. Это больше трети от общемирового госдолга, то есть от суммы долгов правительств всех государств.

За последние 10 лет американский долг вырос вдвое. Узнать его актуальный размер можно на специальном сайте US Debt Clock. Там показывают поступления в бюджет и его расходы, включая самые крупные статьи: соцпомощь, медицинское страхование и оборону.

К концу 2023 года госдолг США составлял уже около 122% от ВВП страны. Это немало, но у некоторых стран соотношение еще хуже.

Отношение госдолга к ВВП страны

| Отношение | Последние данные, год | |

|---|---|---|

| Ливан | 283% | 2022 |

| Судан | 256% | 2023 |

| Япония | 255% | 2023 |

| Сингапур | 168% | 2022 |

| Эритрея | 164% | 2022 |

| Греция | 162% | 2023 |

| Венесуэла | 148% | 2023 |

| Суринам | 140% | 2023 |

| Италия | 135% | 2023 |

| Бутан | 123% | 2023 |

Отношение госдолга к ВВП страны

| Ливан | |

| Отношение | 283% |

| Последние данные, год | 2022 |

| Судан | |

| Отношение | 256% |

| Последние данные, год | 2023 |

| Япония | |

| Отношение | 255% |

| Последние данные, год | 2023 |

| Сингапур | |

| Отношение | 168% |

| Последние данные, год | 2022 |

| Эритрея | |

| Отношение | 164% |

| Последние данные, год | 2022 |

| Греция | |

| Отношение | 162% |

| Последние данные, год | 2023 |

| Венесуэла | |

| Отношение | 148% |

| Последние данные, год | 2023 |

| Суринам | |

| Отношение | 140% |

| Последние данные, год | 2023 |

| Италия | |

| Отношение | 135% |

| Последние данные, год | 2023 |

| Бутан | |

| Отношение | 123% |

| Последние данные, год | 2023 |

Почему госдолг США постоянно растет

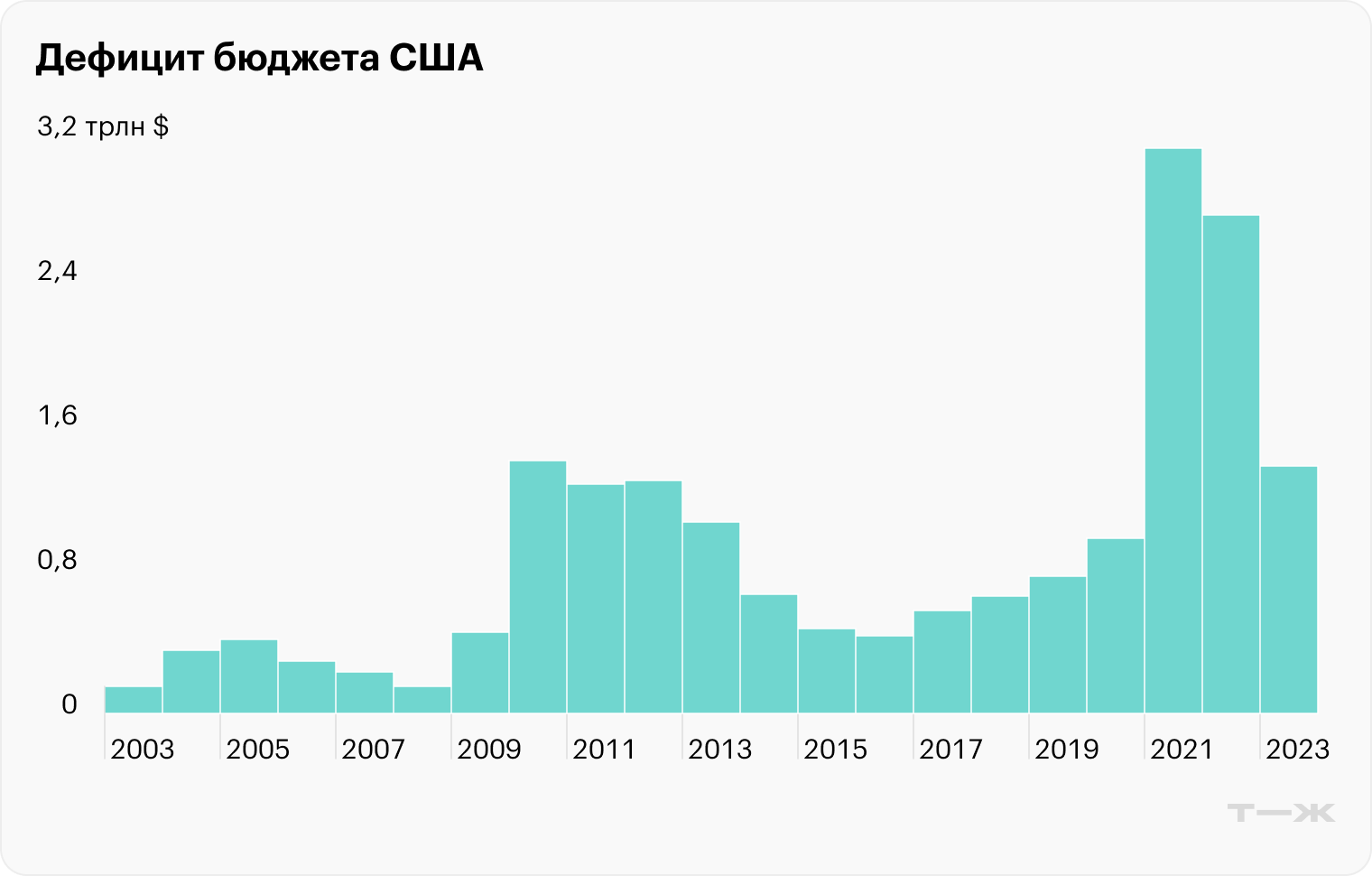

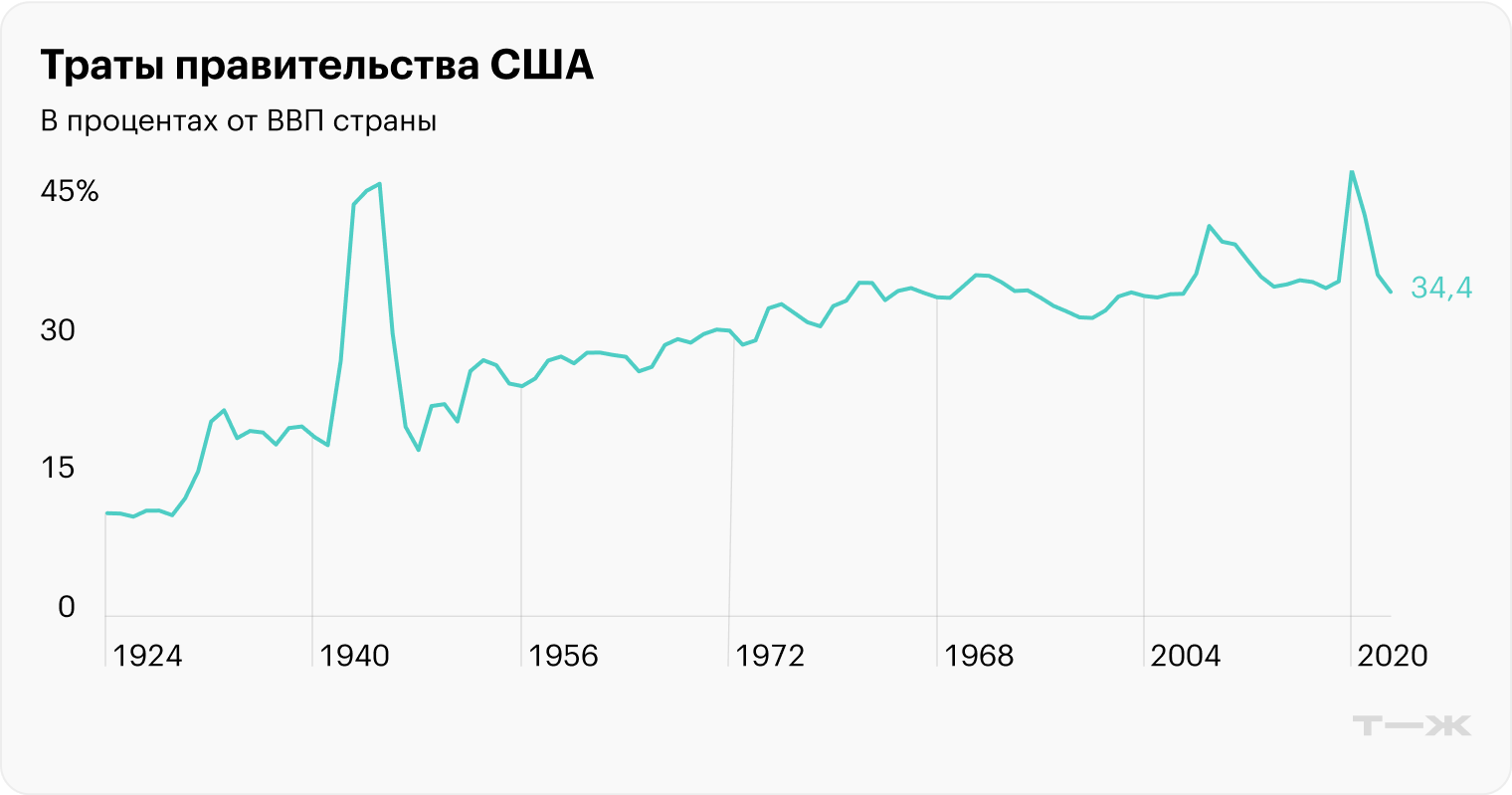

У Америки с 2002 года стабильно дефицитный бюджет: страна тратит больше, чем зарабатывает. Причина этой ситуации в том, что правительство Штатов привыкло жить на широкую ногу. Вот на что занимали деньги.

Войны. США много расходуют на войну и оборону: на одни только кампании в Ираке и Афганистане пустили около 2,2 трлн долларов.

Финансовые кризисы. Ипотечный кризис 2008 года подточил американский госбюджет: на ликвидацию его последствий правительство направило примерно 1,5 трлн долларов. Ситуацию усугубило то, что во время рецессии пострадала доходная часть бюджета: налоговые поступления сократились и к докризисному уровню вернулись только в 2013 году.

Коронавирус. В 2020 году американское правительство заморозило экономику и тратило огромные деньги, чтобы облегчить последствия карантина. Всего на это ушло 4,2 трлн долларов.

Налоговые льготы. Около 1,5 трлн долларов американский госбюджет недополучит в период с 2017 по 2027 год, потому что Трамп во время своего первого президентского срока снизил налоги.

Госдолг США будет продолжать расти. По прогнозам аналитиков из Bank of America, к 2033 году он достигнет 50 трлн долларов, прибавляя по 5,2 млрд долларов ежедневно в течение ближайших 10 лет.

Кому должны США и кто должен им

Кто держит американский госдолг. По состоянию на конец 2023 года крупнейшие держатели госдолга США — это само правительство и центробанк, то есть ФРС. Совокупно на них приходится 34,58% от всего госдолга. Почему правительство инвестирует в собственный долг? Дело в том, что у некоторых американских ведомств скапливаются излишки денег и они вкладывают их в облигации казначейства.

А если мы говорим о ФРС, то она скупает гособлигации, чтобы в кризис поддержать экономику. Когда на рынке появляется такой крупный покупатель, то цена на облигации растет, а их доходность падает. В итоге ФРС держит процентные ставки низкими и дает компаниям и правительству возможность занимать деньги под невысокий процент и вкладывать их в экономику.

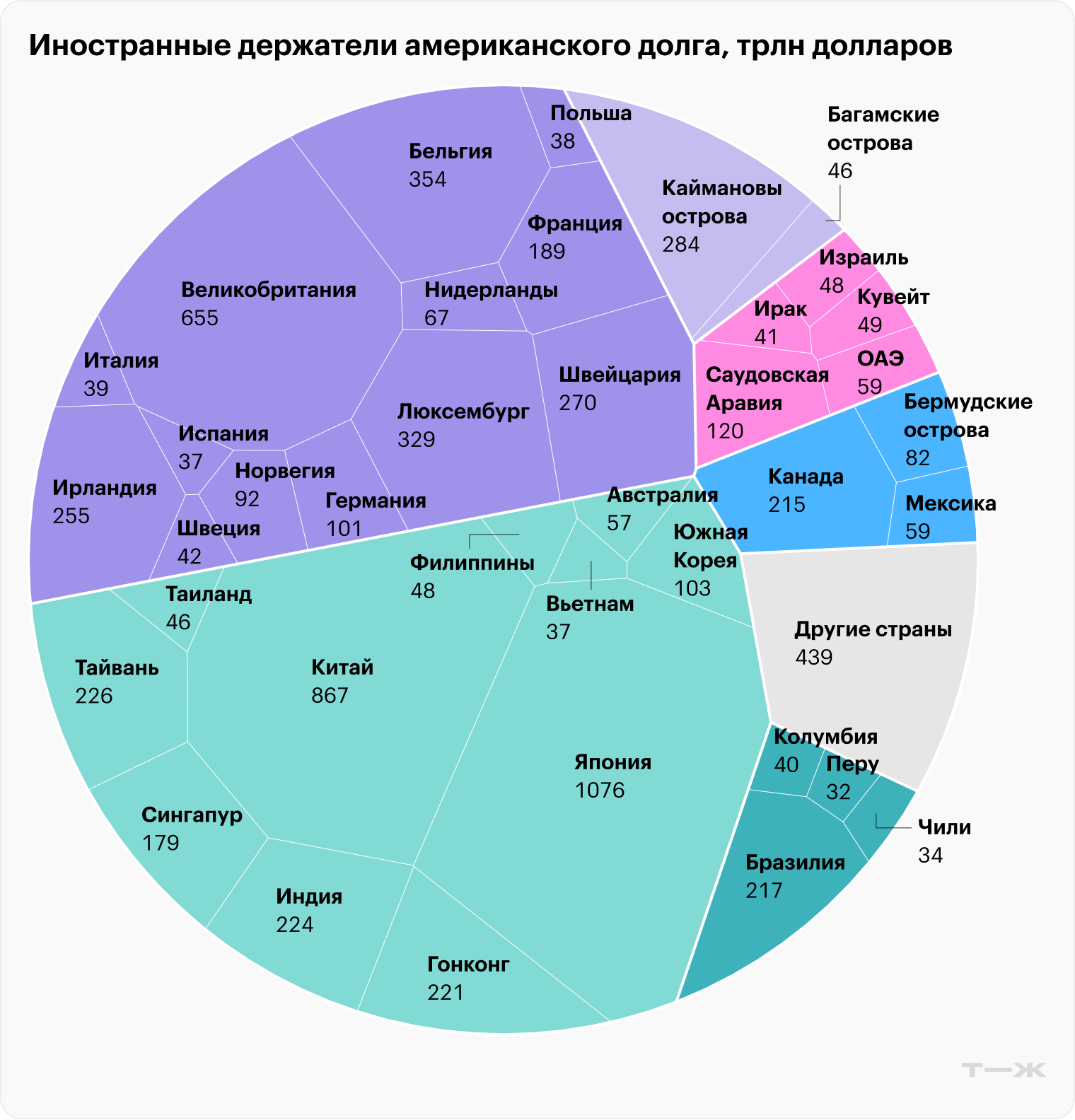

Еще 23,35% американского госдолга приходится на иностранных кредиторов. На начало апреля 2024 года самый крупный из них — Япония с 1,1 трлн долларов, или 3,5% от всего объема. Следом за ней идет КНР с почти 0,749 трлн долларов, или 2,8% от госдолга.

Остальные 42,07% долга распределены между инвесторами разных видов: паевыми инвестфондами, банками, местными правительствами, пенсионными фондами, страховыми компаниями и обычными физлицами.

Сколько Штаты должны России. В апреле 2024 года объем госдолга США на руках российских резидентов составлял 46 млн долларов, и это мало.

Для сравнения: в 2010 году Россия владела американскими гособлигациями на рекордные 176 млрд долларов. Но потом российские инвестиции в американский госдолг стали сокращать. Этот процесс ускорился в 2014 году с первыми серьезными санкциями США против РФ.

Сколько другие страны должны США. Больше всего Штатам задолжали власти Китая, но не все так просто: КНР должна США больше триллиона долларов с учетом процентов по облигациям дореволюционной эпохи.

Почему Китай должен США триллион

Докоммунистическое правительство Китая из партии «Гоминьдан» проиграло гражданскую войну в Китае в 1940 годах, после чего эмигрировало в полном составе на остров Тайвань, где построило альтернативный Китай. Тайванем страна, кстати, не называется, ее официальное название — Китайская Республика. До начала 1970 годов она даже занимала место КНР в ООН.

После релокации на Тайвань правительство в изгнании потеряло власть над континентальным Китаем и лишилось возможности обслуживать долги, допустив дефолт по облигациям. Коммунистический Китай при этом долги своего империалистического капиталистического предшественника не признал. Но тут есть нюанс.

КНР претендует на власть над Тайванем и считает эту территорию своей. А раз так, то признание территории, по идее, должно означать и принятие долгов. И Китай их, кстати, уже частично признавал: в 1980-х годах КНР заплатила британским держателям дореволюционного долга.

Таким образом, можно сказать, что Китай находится в состоянии «выборочного дефолта». При этом американское правительство пока эту тему не развивает — вероятно, из-за неоднозначной позиции США по статусу Тайваня: они сохраняют неформальные отношения с правительством острова и снабжают его оружием, но при этом официально не поддерживают независимость Тайваня и не имеют с ним дипломатических отношений.

Без учета дореволюционного долга Китай должен американцам не так много. А в общей сложности по данным на конец 2022 года инвесторы США одолжили эмитентам из других стран 3,729 трлн долларов. Из них только 0,696 трлн — это госдолг.

Правительства вот каких стран заняли у американцев больше всего:

- Япония — 132,706 млрд долларов.

- Канада — 65,468.

- Великобритания — 44,67.

- Франция — 38,976.

- Германия — 36,249.

- Мексика — 24,45.

- Италия — 20,977.

- Индонезия — 18,948.

- Израиль — 13,714.

- Австралия — 13,438.

- Континентальный Китай — 12,584. Это без учета «дореволюционного долга».

Как в США ограничивают размер госдолга

У американского госдолга есть потолок, и его нельзя превышать без одобрения парламента страны — конгресса США. Потолок ввели в 1917 году, а до этого конгресс каждый заем санкционировал отдельно. С того момента потолок поднимали примерно 100 раз.

Как поднимают потолок. За его повышение должен проголосовать конгресс. Он состоит из двух палат: палаты представителей и сената. Обе должны проголосовать за, иначе потолок не поднимут. Затем закон о повышении должен подписать президент.

У каких еще стран есть потолок. У большинства стран его нет. Потолок есть у Дании, но им до него еще далеко: при потолке 372 млрд долларов текущий госдолг втрое меньше. Лимит сделали специально с запасом, чтобы политики не спорили по поводу повышения потолка.

Еще есть страны, которые привязывают госдолг к ВВП, чтобы он не превышал определенный процент. Например, в Германии потолок составляет 60% от ВВП. На время коронакризиса это ограничение убрали, но в 2023 году вернули.

Какой потолок у США сейчас. 31,4 трлн долларов. Сегодня госдолг превышает этот уровень, так как потолок заморозили до 2025 года. Далее объясню, что это значит.

Кризис госдолга США 2023 года

Политические прения по поводу величины госдолга уже не раз ставили США на грань дефолта. Последний случай я уже описывал в статье про несостоявшийся дефолт 2023 года. Напомню основные моменты.

Деньги закончились. Потолок госдолга в 31,4 млрд долларов Штаты превысили в январе 2023. Тем не менее правительство «наскребло» денег на финансирование своей деятельности еще на 4 с лишним месяца. Для этого политики даже пошли на непопулярные меры. Например, заморозили пенсии госработников, чтобы на эти деньги оплачивать свои расходы.

Конгресс разделился. По итогам выборов в 2022 году оппозиционные Демократической партии и президенту США Джо Байдену республиканцы получили большинство в палате представителей, а демократы сохранили контроль над сенатом. В итоге настроения в конгрессе разделились. И когда деньги закончились, политики не смогли прийти к компромиссу насчет потолка госдолга.

Позиция республиканцев. Республиканцы отказывались повышать потолок без уступок со стороны Байдена: они требовали сократить траты бюджета, например на поддержку чистой энергетики и талоны на еду , урезать права правительства США на повышение трат сверх установленного предела и многое другое.

Позиция демократов. Правительство Байдена и демократическое большинство сената выступали против требований республиканцев. Их предложения по сокращению расходов били в первую очередь по администрации Байдена и ограничивали возможность финансировать интересующие демократов программы. Но без палаты представителей, которая оставалась за республиканцами, потолок госдолга повысить не получалось.

Как договорились. Деньги у США должны были закончиться к 5 июня 2023 года, но за несколько дней до этого республиканцы и демократы все-таки пошли на взаимные уступки и согласовали новые параметры госдолга. 3 июня, за пару дней до возможного дефолта, Байден подписал принятый накануне конгрессом закон о повышении потолка.

Правда, де-юре это повышение отложили до января 2025 года. А пока США могут наращивать госдолг настолько, насколько посчитают нужным, после чего конгресс должен будет поднять потолок госдолга «для выполнения обязательств, взятых в период приостановления». Так или иначе, и в этот раз дефолта в США удалось избежать.

Как отреагировал доллар. Индекс доллара DXY с начала 2023 года снизился с 104,52 до 102,33 пункта. Это не то чтобы очень много. Более того, на протяжении мая, когда дебаты о потолке госдолга были особенно жаркими, индекс даже немного вырос. Как мне кажется, инвесторы просто не верили в угрозу дефолта США. А остальные мировые валюты вообще никак на эти события не отреагировали.

Кризис госдолга США 2011 года

Предыдущий долговой кризис в США случился 12 лет назад, и тот случай был очень похож на нынешний: президент-демократ Барак Обама не мог договориться с республиканцами, которые контролировали палату представителей. Но суть спора тогда была немного другая, и все разговоры вертелись в основном вокруг экономики.

За несколько лет до этого — в 2008—2010 годы — потолок госдолга подняли с 10,6 до 14,3 трлн долларов. В это время США активно занимали деньги для борьбы с последствиями финансового кризиса. Такое резкое увеличение долгов беспокоило многих американцев — республиканцы и тогда хотели ограничить потенциал роста госдолга и урезать расходы. Без соответствующих договоренностей поднимать потолок они не соглашались.

31 июля 2011 года, так же за несколько дней до возможного дефолта, верхнюю планку госдолга повысили до 16,4 трлн долларов в обмен на сокращения трат правительства в долгосрочной перспективе. Как оказалось, это никак не помогло удержать госдолг США от дальнейшего роста.

Одним из важных последствий того кризиса стало решение рейтингового агентства Standard & Poor’s снизить кредитный рейтинг США с AAA до AA+. Биржевые индексы от этого слегка потрясло, потому что следом начали снижать рейтинги американских компаний. Инвесторы забеспокоились, что начнется волна банкротств, но в итоге обошлось без этого.

Кстати, в 2023 году истерия вокруг госдолга не повлияла на кредитный рейтинг Штатов. Агентство Fitch понизило его, но только спустя два месяца — в августе 2023 года. К этому решению привела в основном другая причина — ожидаемое ухудшение фискальной ситуации в стране в следующие три года. Агентство прогнозировало увеличение дефицита бюджета США с 3,7% ВВП в 2023 году до 6,3% к 2025 году, что должно было вызвать рост потребности в новых займах. Реальность превзошла прогнозы Fitch: по итогам финансового года, закончившегося в сентябре 2024 года, дефицит бюджета США составил 6,4% ВВП.

А вот на казначейских гособлигациях долговой кризис 2023 года парадоксальным образом сказался позитивно: на фоне возможного дефолта США инвесторы стали искать надежные активы и вкладываться в американский госдолг.

Что будет, если США не повысят потолок госдолга

В теории это может означать дефолт. Скорее всего, он произойдет не сразу после превышения потолка. Как мы увидели в 2023 году, правительство США в крайнем случае все-таки может поискать денег по сусекам, чтобы функционировать еще какое-то время.

Но даже если конгресс не поднимет потолок госдолга, правительство сможет избежать дефолта. Вот какие есть варианты.

Президент обойдет конгресс. Президент США может издать указ о повышении потолка госдолга и без разрешения конгресса. Для этого казначейство может воспользоваться 14-й поправкой к Конституции. Она среди прочего дает право президенту при определенных обстоятельствах выполнять обязательства по госдолгу США в обход конгресса. Это чисто теоретический вариант, но он есть.

Дефолта страна избежит, но такой неординарный подход к решению вопроса может негативно отразиться на курсе доллара и стоимости гособлигаций. На президента США могут подать в суд за превышение полномочий. Инвесторы начнут опасаться негативного для него исхода, что, опять-таки, приблизит дефолт.

Казначейство сократит бюджетные траты. Расходы американского правительства можно разделить на две части: выплаты по госдолгу и бюджетные расходы на оборону, медицину, соцпомощь и прочее.

Без повышения потолка казначейство может урезать траты на бюджетные расходы и сосредоточиться на обслуживании долга. В 2011 оно как раз подготовило такой план, пока в конгрессе шли споры насчет потолка. Тогда план не пригодился, но в будущем к нему вполне могут снова обратиться.

Реализация такого плана приведет Штаты к экономическому кризису: деньги, которые правительство тратит внутри страны, идут в экономику и составляют немалую ее часть — 37% от ВВП США в 2022 году. Резкое сокращение этих масштабных вливаний ударит по многим отраслям.

На курсе доллара это, безусловно, скажется плохо, а вот насчет гособлигаций сказать трудно. С одной стороны, рецессия и сокращение налоговых поступлений в бюджет увеличат вероятность дефолта. С другой — рвение правительства США выполнить долговые обязательства должно поддержать доверие инвесторов.

Казначейство выпустит специальную монету. У казначейства США есть право чеканить монеты любого номинала. Некоторые считают, что в случае проблем оно сможет выпустить монету в триллион долларов и заплатить долги государства.

Впервые такую идею высказал кандидат в президенты США и популист Джеймс Гритц в 1992 году. Но однозначно маргинальной ее считать нельзя: со временем идея получила широкое распространение, а в 2013 году ее поддержал известный в США экономист Пол Кругман.

Но и такое действие может плохо сказаться на курсе доллара: отчеканив триллион раз, казначейство в будущем может выпустить сколько угодно таких монет и это создаст мощные проинфляционные риски.

А еще это может плохо повлиять на репутацию США как заемщика. Дефолта страна избежит, но встанет вопрос о том, насколько ценен американский госдолг, если правительство по желанию может напечатать любое количество денег.

Правительство приостановит выплаты некоторым держателям. 40% госдолга США держат ФРС и правительство страны, а значит, власти могут приостановить выплаты самим себе до момента, когда потолок повысят. Это только моя теория, но такой «ограниченный дефолт» кажется вполне рабочим вариантом.

Вероятно, ущерб от такого дефолта будет скромнее, чем от полноценного. Тем более что похожий прецедент в мире уже был. С 1980-х годов Китай находится в состоянии выборочного дефолта: страна не платит большинству держателей по дефолтному долгу Тайваня, который КНР считает своей территорией. Этот факт не повлиял на приток инвестиций в страну и не мешает ей занимать деньги. Такое же в теории может случиться и в США.

Срок платежей продлят. Операции с госдолгом США обрабатывает система расчетов по ценным бумагам Fedwire Securities Service (FSS). В случае дефолтной ситуации за сутки до ожидаемого платежа казначейство предупредит FSS, что платеж не поступит. Тогда FSS заморозит облигации казначейства на счетах владельцев — бумаги нельзя будет продать или использовать как залог.

FSS может продлить дату платежа на день — это называют «операционный срок погашения». Очевидно, что такие права FSS получила на случай технических неисправностей, которые мешают провести выплаты в срок. В теории FSS может продлевать «операционный срок погашения» каждый день, пока правительство не найдет деньги. Последствия такого решения предсказать сложно, но формально это тоже дефолт, который может ударить по курсу доллара.

Дефолты в истории США

За свою историю Штаты пережили целых три полноценных дефолта. Вот по каким причинам.

Война в 19 веке. В 1814 году во время войны с Великобританией Штаты допустили дефолт, потому что проигрывали британцам. На репутации страны он тогда не сильно сказался. Это можно объяснить размерами и значением экономики. США на тот момент были развивающейся страной вроде сегодняшней Мексики, поэтому их дефолт не сильно удивил иностранных инвесторов.

Вероятно, где-нибудь в Амстердаме американский дефолт тогда воспринимали так, как сегодня бы восприняли дефолт условной Турции. Кстати, доля США в мировой экономике в 1814 году составляла около 2—3%, как и у Турции в наши дни.

А еще инвесторы тогда следили за ситуацией в Европе, где шли Наполеоновские войны. Эти события были несравнимо важнее, нежели дефолт маленькой периферийной экономики США.

Уход от золотого стандарта. Этот дефолт произошел в 1933 году. Тогда в разгар Великой депрессии президент Рузвельт отказался выплачивать владельцам гособлигаций долг золотом, чтобы не истощать запасы страны. Опция с золотом была у некоторых выпусков, что подтверждало их солидность: госдолг, подкрепленный реальным активом.

Да, полноценного дефолта тогда не произошло, но одностороннее изменение условий по платежам со стороны заемщика — это и есть дефолт. Для США он снова не имел никаких видимых последствий, и спрос на гособлигации остался высоким. Здесь у меня тоже есть своя версия — за отсутствием других объяснений.

Вероятно, инвесторы поняли, что в прочих крупных экономиках мира тоже все непросто: европейские страны тогда все еще боролись с тяжелыми последствиями Первой мировой войны. В этих условиях деньги инвесторов могли остаться в стране просто потому, что для их применения не было альтернатив.

Ошибка оборудования. Этот дефолт случился в 1979 году. Обработка платежей начала сбоить, и казначейство не смогло выплатить 122 млн долларов частным держателям американского госдолга.

В итоге облигации казначейства начали распродавать, а доходность по ним стала расти. Интересно, что после того как платежи возобновили, доверие инвесторов не восстановилось: за следующие лет 10 спрос на гособлигации не вернулся к прежним значениям.

Дефолт был техническим, но репутация США пострадала по-настоящему. Скорее всего, из-за того, что американская экономика на тот момент уже была крупной — 25% от мирового ВВП. Поэтому любые колебания гособлигаций инвесторы воспринимали драматично.

Еще пара мини-дефолтов. На заре своей истории США устроили пару дефолтов поменьше. Про них мало кто вспоминает — видимо, ввиду чрезвычайных обстоятельств, которые их сопровождали.

В 1790 году, когда стране еще не исполнилось и 20 лет, она допустила фактический дефолт своих облигаций эпохи войны за независимость от Англии. Во время войны разные колонии набрали долгов, потом они стали штатами и оказались не в состоянии платить. В 1790 году президент Вашингтон подписал акт о консолидации долгов штатов в долг федерального правительства, но при этом отложил платежи по этим займам аж до 1801 года. Да, держатели в итоге получили свои деньги, но изменение условий и сроков платежей в одностороннем порядке со стороны заемщика — это тоже дефолт.

Второй случай имел место в 1862 году, когда в США шла гражданская война. У Штатов были специальные облигации — greenbacks, — которые можно было обменять на золото. Всего их выпустили на сумму 60 млн долларов — это примерно 2,1 млрд долларов по сегодняшнему курсу. В январе 1862 года американское правительство отказалось менять эти облигации на золото, которое использовали для внешних расчетов. Это тоже можно считать дефолтом.

Что в итоге

Итак, вот что нужно знать об американском госдолге:

- Госдолг США крупнейший в мире и составляет треть мирового. Но в отношении к ВВП страны он не рекордный — например, у Японии больше.

- Бюджет США стабильно дефицитный последние два десятка лет, так что, скорее всего, и в будущем долг будет расти. С 2013 года он вырос уже вдвое.

- Больше всего денег, почти 40% госдолга, приходится на американское правительство в лице разных госорганизаций. То есть американцы должны сами себе.

- В США действует архаичная система повышения потолка госдолга, которая делает угрозу дефолта страны весьма реальной. В очередной раз она проявилась в 2023 году.

- У американского правительства есть много путей выхода из долгового кризиса, в том числе экзотические — например, отчеканить монету стоимостью триллион долларов.

- Многие считают госдолг США сверхнадежным, но в истории страны было как минимум 3 дефолта.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique