Как рассчитать выходное пособие

Если организация закрывается или проводит сокращение численности либо штата, она должна выплатить увольняемым работникам выходное пособие. Работодатель делает это, чтобы компенсировать работнику утрату заработка.

Предприниматель, который прекращает деятельность или сокращает персонал, не должен платить увольняемым работникам выходное пособие. Но он может взять на себя эту обязанность, прописав ее в трудовых договорах с сотрудниками. Тогда ИП должен будет соблюсти порядок, прописанный в трудовом кодексе.

Еще работодатели — и компании, и ИП — должны выплатить выходное пособие, если расторгают трудовой договор по определенным причинам, перечисленным в ТК РФ. Это, к примеру, призыв работника в армию, его отказ от переезда в другую местность вместе с работодателем, восстановление на работе сотрудника, ранее выполнявшего эту работу. В этих случаях минимальное выходное пособие — двухнедельный средний заработок.

При увольнении по соглашению сторон выплачивать выходное пособие не обязательно, но оно может быть предусмотрено соглашением, коллективным или трудовым договором. Размер пособия и порядок расчета надо прописать там же, трудовой кодекс их не регулирует.

Нормативная база

- Статьи 140, 178, 236, 292, 296 Трудового кодекса РФ.

- П. 1 ст. 217, п. 9 ст. 255, подп. 6 п. 1, п. 2 ст. 346.16, подп. 2 п. 1 ст. 422 Налогового кодекса РФ.

- Подп. 2 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ.

- Пункты 2—5, 9 положения о среднем заработке, утв. постановлением правительства РФ от 24.12.2007 № 922.

- Чч. 6, 7 ст. 5.27 КоАП РФ.

- Письмо Минтруда от 11.03.2021 № 14-1/ООГ-2069.

- Письма Минфина от 15.02.2021 № 03-04-05/10004, от 04.04.2017 № 03-04-06/19710.

Размер выходного пособия

Увольнение из-за ликвидации организации либо в связи с сокращением численности или штата — разные процессы, но на размер и порядок расчета выходного пособия это не влияет. Формула во всех случаях одинакова.

Выходное пособие положено всем увольняемым, минимальный размер — средний месячный заработок сотрудника. То есть работник фактически получает еще одну зарплату. Чтобы ему выплатили средний заработок за второй месяц после увольнения, он должен подать заявление бывшему работодателю, а для получения пособия за третий месяц — еще и решение от службы занятости населения. В обоих случаях к моменту подачи заявления человек должен оставаться безработным.

Допустим, работника сократили 31 мая, выплатив при увольнении один среднемесячный заработок. Человек трудоустроился на новое место 15 июня, подал бывшему работодателю заявление, и тот выдал еще половину среднемесячного заработка — всего получилось 1,5.

Есть исключения по минимумам:

- У сезонных работников минимальный размер выходного пособия — двухнедельный средний заработок.

- Работникам, трудоустроенным на срок до 2 месяцев, выходное пособие платить не обязательно. Работодатель может сделать это, если пособие предусмотрено локальным нормативным актом либо коллективным или трудовым договором.

Как рассчитать выходное пособие

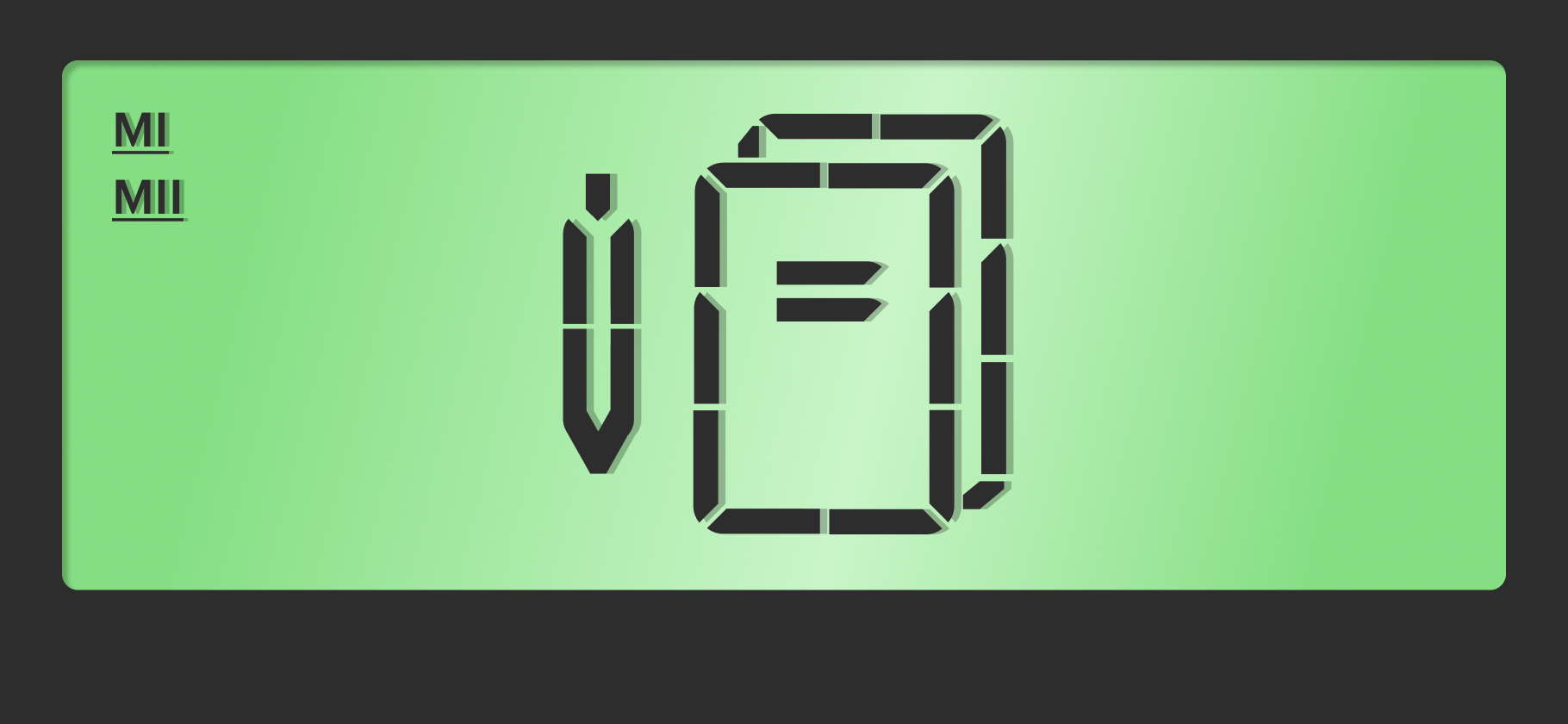

Пособие считают по такой формуле:

Выходное пособие при сокращении = Среднедневной заработок × Количество рабочих и нерабочих праздничных дней в первом месяце после увольнения

Чтобы рассчитать среднедневной заработок, нужно выплаты за 12 месяцев, предшествующих месяцу увольнения, поделить на количество отработанных дней. Если вы увольняете сотрудника последним днем месяца, то есть для него это последний день работы, этот месяц включают в расчетный период.

Предположим, Кузина уволили по сокращению штата 17 июня 2024 года. Расчетный период для его пособия: июнь 2023 — май 2024. А Орехову сократили 31 июля 2024 года. У нее расчетным периодом будет август 2023 — июль 2024.

Отработанные дни — все дни за 12 месяцев, когда сотрудник работал, кроме дней, за которые он получал средний заработок, например был на больничном, в отпуске или командировке. Также из подсчета исключают дни отсутствия человека на рабочем месте по уважительным причинам без оплаты, например дни отпуска за свой счет.

Для среднего заработка учитывают следующие выплаты работникам:

- Зарплату и премии за трудовые достижения.

- Надбавки и доплаты, например за стаж, за совмещение должностей или за работу с гостайной.

- Выплаты, связанные с условиями труда, — например, за работу на вредном производстве или в ночное время.

В расчет не включают:

- Социальные выплаты. Это, например, материальная помощь в связи с рождением ребенка, компенсация стоимости питания, проезда, обучения, коммунальных услуг.

- Больничные пособия, отпускные и командировочные выплаты, оплата дополнительных выходных для ухода за ребенком с инвалидностью и другие суммы, начисленные за время, которое исключают из расчетного периода.

Количество рабочих и нерабочих праздничных дней в первом месяце после увольнения нужно смотреть, как обычно, в производственном календаре.

Петр Малышев работал по графику пятидневной рабочей недели. Его уволили по сокращению штата 16 августа 2024 года.

Зарплата Малышева вместе с премиями и надбавками за период с 01.08.2023 по 31.07.2024 — 986 000 ₽. Число отработанных в расчетном периоде дней — 220.

Вот каким будет выходное пособие Малышева:

- Считаем среднедневной заработок сотрудника: 986 000 ₽ / 220 дней = 4481,8 ₽.

- По производственному календарю в месяце, следующем за днем увольнения Малышева (период с 17 августа по 16 сентября 2024 года), — 21 рабочий день. Нерабочих праздничных дней нет.

- Выходное пособие для Малышева — 94 117,8 ₽ = 4481,8 ₽ × 21 день.

Так считается минимальное пособие, но работодатели могут выплатить большую сумму.

Как рассчитать выходное пособие в других ситуациях

Законом установлены случаи, когда с сотрудником придется расстаться и выплатить выходное пособие в размере двухнедельного среднего заработка:

- Работника призвали в армию или на альтернативную гражданскую службу.

- Работник отказывается от перевода на другую должность по состоянию здоровья.

- Сотрудник не соглашается на переезд в другую местность вместе с работодателем.

- Сотрудник отказывается работать, потому что изменились условия труда на рабочем месте.

- Работник теряет место из-за восстановления бывшего сотрудника, которого приняли обратно по решению суда.

- Работник по медицинскому заключению признан полностью неспособным к трудовой деятельности.

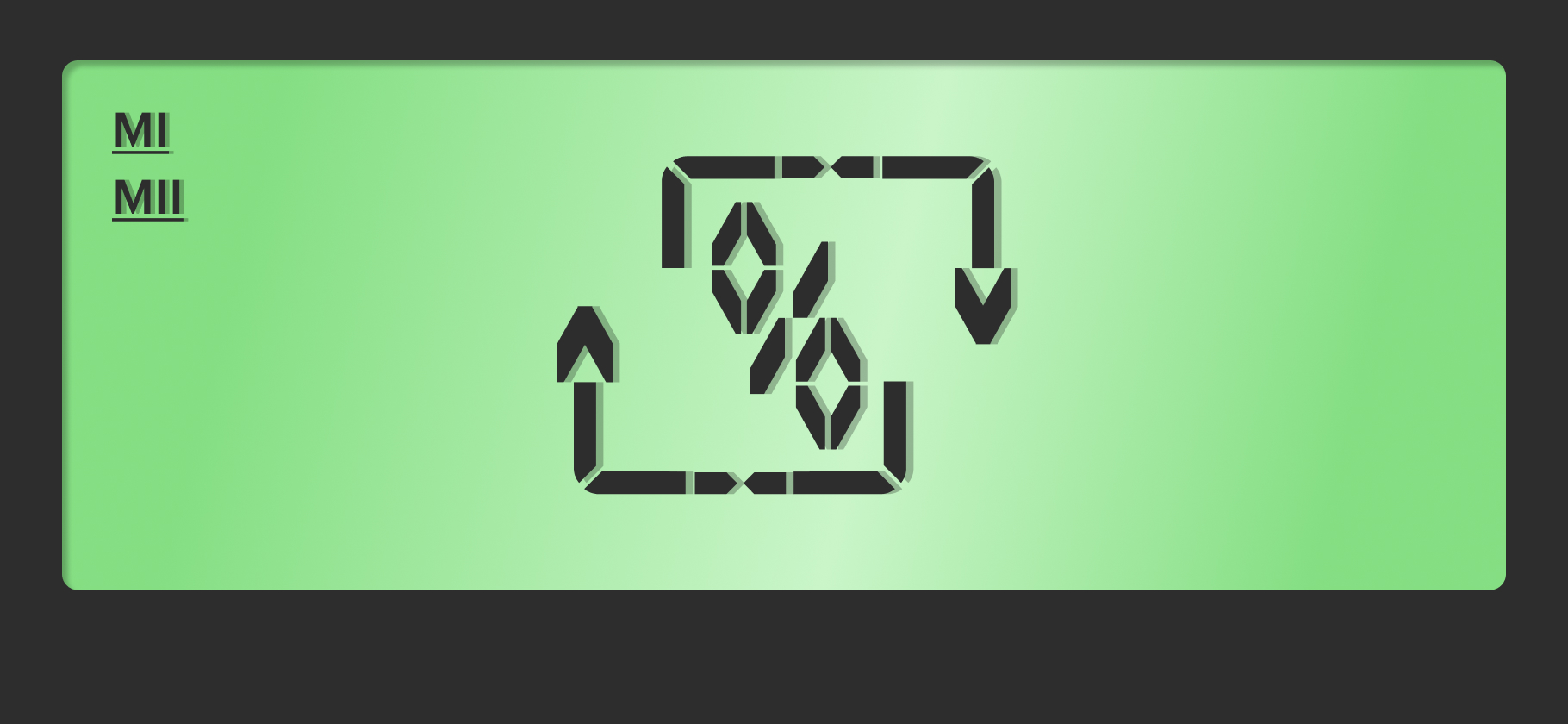

Пособие считают по такой формуле:

Выходное пособие = Среднедневной заработок × Количество рабочих и нерабочих праздничных дней в первые две недели после увольнения

Возьмем данные из предыдущего примера с Петром Малышевым. Только представим, что его уволили 16 августа 2024 года, потому что он отказался переезжать в другой город вслед за работодателем.

В первые две недели после увольнения — с 17.08.2024 по 20.08.2024 — 10 рабочих дней, нерабочих праздничных дней нет.

Выходное пособие — 44 818 ₽ = 4481,8 ₽ × 10 дней.

Как облагается налогом выходное пособие

И при общем режиме налогообложения, и при УСН «Доходы минус расходы» выходное пособие учитывают в расходах полностью, независимо от того, в каком размере его выплатили — в том, что установлен законом, или в повышенном.

А вот НДФЛ и страховыми взносами, в том числе на травматизм, выходное пособие не облагают в пределах:

- Шести средних месячных заработков — для людей, уволенных по сокращению или в связи с ликвидацией компании, находящейся в районах Крайнего Севера и приравненных к ним местностях.

- Трех средних месячных заработков — для остальных.

Что грозит за невыплату или задержку выплаты выходного пособия

Выходное пособие надо выплатить работнику в день увольнения. Иначе ответственность будет такой же, как за невыплату или неполную выплату зарплаты.

Во-первых, трудовая инспекция может вынести предупреждение или оштрафовать:

- директора фирмы — на 10 000—20 000 ₽;

- малое предприятие или ИП — на 1000—5000 ₽;

- среднюю или крупную компанию — на 30 000—50 000 ₽.

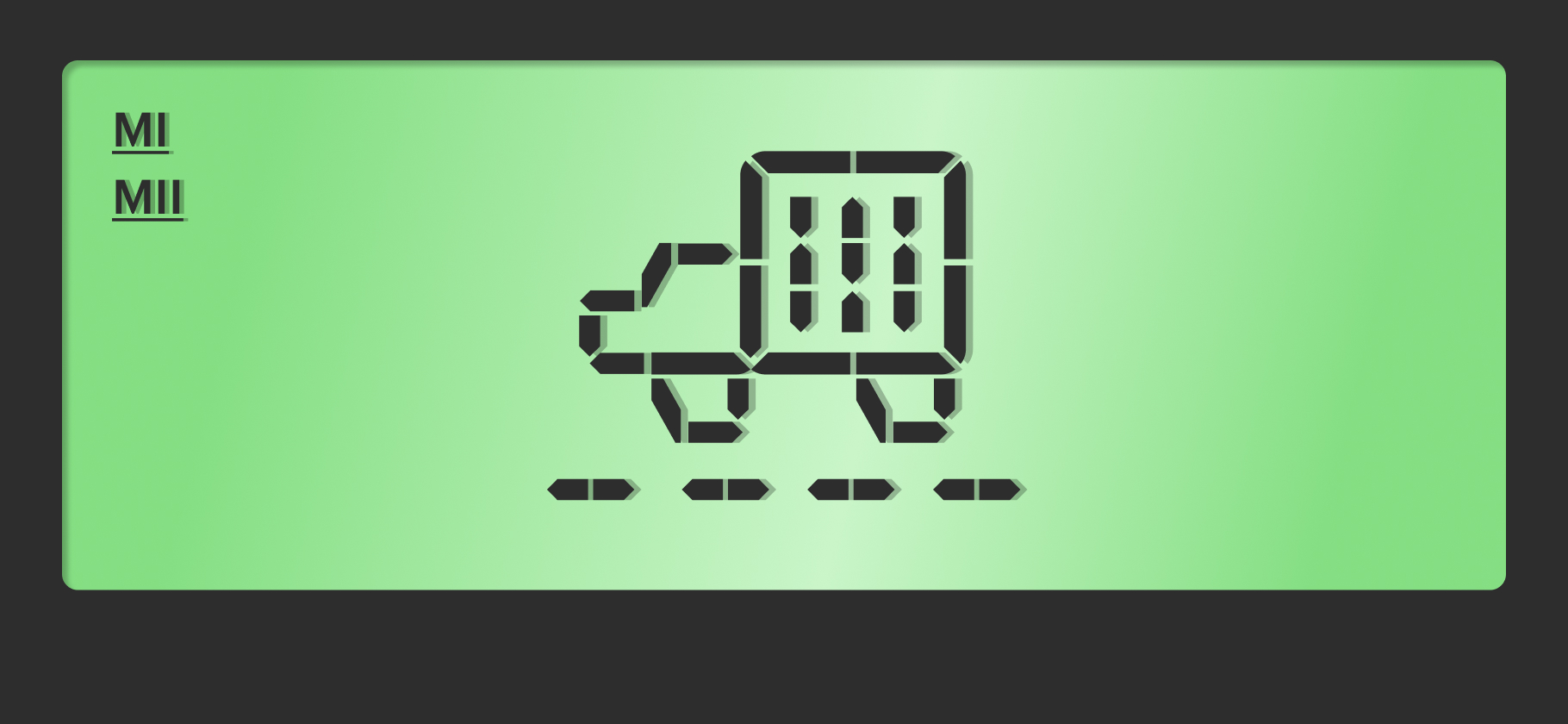

Во-вторых, за каждый день просрочки работодатель должен будет выплатить компенсацию по формуле:

Компенсация = Задержанная выплата за минусом НДФЛ × Ставка ЦБ в период задержки / 150 × Количество дней задержки

Компенсация облагается взносами и НДФЛ, но в налоговых расходах ее учесть нельзя.

Вернемся к первому примеру с Малышевым. Выходное пособие 94 117,8 ₽ ему должны были выплатить 16.08.2024, но выплатили лишь 26.08.2024. Просрочка с 16.08.2024 по 26.04.2024 — 10 дней. Предположим, что ставка ЦБ в этот период — 16%.

Тогда сумма компенсации — 1003,92 ₽ = 94 117,8 ₽ × 16% / 150 × 10 дней.

Выплатить компенсацию нужно в день полного расчета с работником.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes