Как записи об отказах в кредитной истории влияют на будущее заемщика?

У меня неплохой доход, и я никогда не брал кредитов. Однако в марте 2022 года по личным причинам мне понадобилась кредитная карта, и я запросил ее в банке, в котором у меня зарплатный проект и неплохая сумма на вкладах. В ответ через пару минут получил смс с автоматическим, видимо, отказом.

Я связался с персональным менеджером — он не назвал причину отказа, но намекнул, что дело «в сложной ситуации в стране». Больше взять кредитку не пытался, решил проблемы без нее.

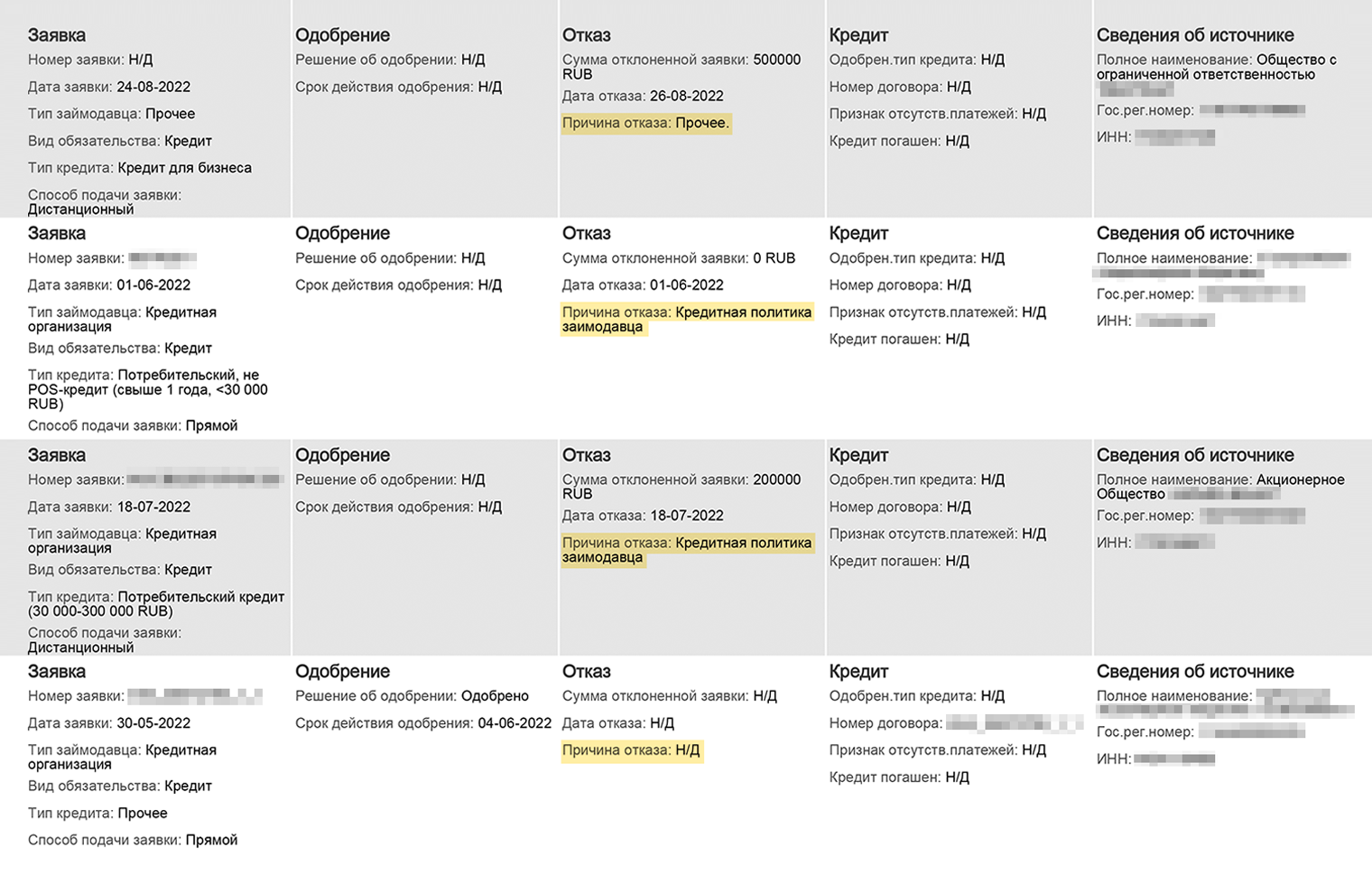

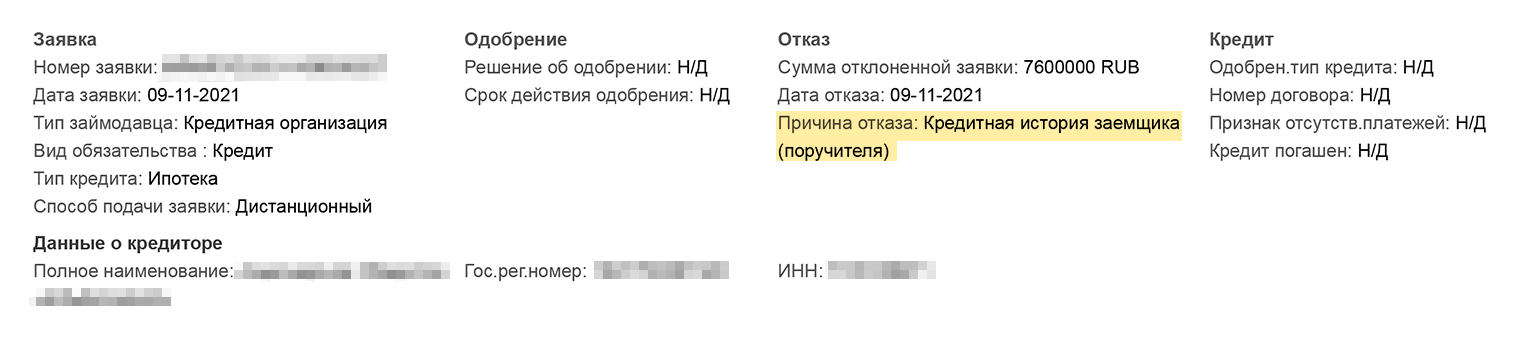

После этого в кредитной истории появились аж две записи об отказе. В одной сумма 600 000 ₽, а причина отказа — кредитная политика заимодавца. Во второй нет ни суммы кредита, ни основания, по которому в нем отказали. Теперь переживаю, что могут возникнуть проблемы, если понадобится ипотека или крупный кредит в будущем.

Можно ли избавиться от этих записей? Или остается ждать 10 лет, пока записи автоматически не исчезнут из кредитной истории?

Понимаю ваше беспокойство, ведь положительная кредитная история позволяет оформлять выгодные кредиты. Ее создают годами, а испортить можно одной просрочкой.

Однако отказы в кредитах на кредитную историю не влияют. Они могут на некоторое время понизить кредитный рейтинг и реже повлиять на одобрение займов в будущем. Расскажу, как это работает и как поступить в вашей ситуации.

Где в кредитной истории хранится информация об отказах

Кредитная история — это ваше кредитное досье, посмотреть которое можно на сайте НБКИ. Она состоит из четырех частей: титульной, основной, информационной и дополнительной закрытой. В каждой хранят разную информацию о вас — от имени до места работы.

Доступ ко всем разделам есть не у всех. Например, заемщик может посмотреть любую часть своей кредитной истории. А кредитор — только титульную, основную и информационную. В информационной части хранят данные о запросах на кредиты, отказах и одобрениях.

Почему могут отказать в кредите

Банки вправе не сообщать причину отказа напрямую, но обязаны указывать ее в информационной части кредитной истории.

Кредиторы формулируют основание отказа, опираясь на внутренний регламент. Вот какие формулировки встречаются чаще всего.

«Кредитная история заемщика (поручителя)». Отказать могут клиенту с просрочкой платежей. Причем, по моему опыту, просрочки на несколько дней даже в течение пяти-шести месяцев подряд, допущенные за полгода-год до обращения в банк, на решение по кредиту обычно не влияют. Важно, чтобы в последние три или пять лет — это зависит от кредитной политики банка — не было длительных, от 30 дней, просрочек.

«Кредитная политика заимодавца». У каждого банка есть кредитная политика. Если руководство поставило задачу продвигать ипотечное кредитование, банк станет чаще отказывать в потребительских кредитах.

А еще банки могут ужесточать кредитную политику. Такое часто происходит во время кризисов. Сюда можно отнести и вашу ситуацию, когда сотрудник банка намекнул на отказ «из-за сложной ситуации в стране».

«Прочее». Частая формулировка, под которой может скрываться что угодно — любая информация о клиенте или его деловой репутации, которая не понравилась банку при проверке.

Также с этой формулировкой могут отказать, если у вас нет кредитной истории: это негативный фактор для некоторых банков. Кредитор не понимает вашу кредитную дисциплину, поэтому отказывает в займе.

Как отказы влияют на кредитную историю

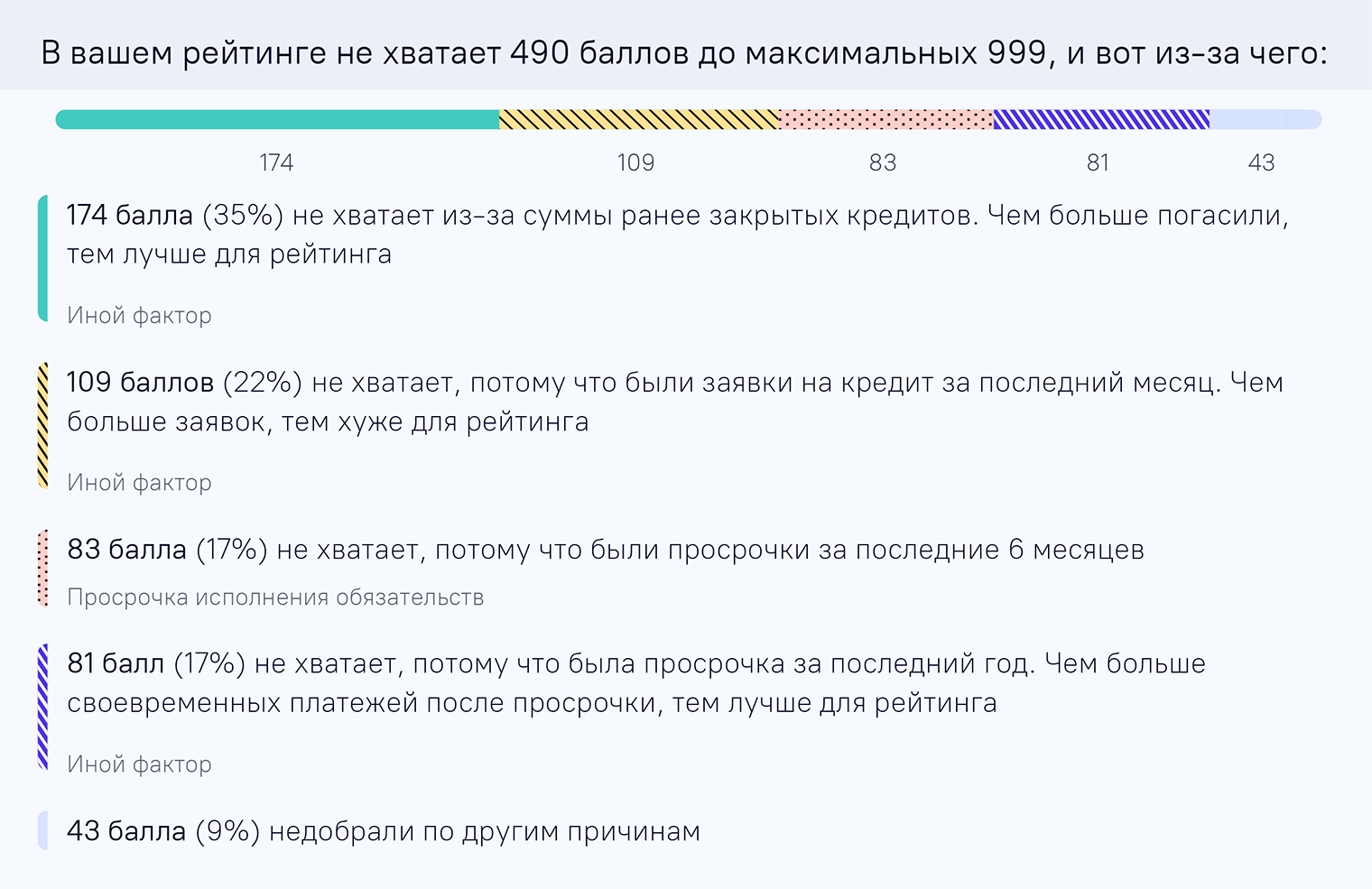

Помимо кредитной истории БКИ рассчитывает персональный кредитный рейтинг клиентов. Он может быть низким, средним и высоким.

Рейтинг зависит от разных факторов, например:

- от количества кредитов. Чем больше денег вы должны банкам, тем хуже;

- числа обращений за займом в последний месяц. Не стоит подавать пять-семь заявок в разные банки одновременно: может показаться, что вы хотите набрать максимальную сумму и рискуете не справиться с долгами;

- действий, связанных с получением и обслуживанием кредитов. Так, на рейтинг влияют просроченные платежи;

- возраста кредитной истории. Чем дольше вы пользуетесь кредитами, тем рейтинг выше;

- того, как много у вас погашенных кредитов на крупные суммы, — такая статистика понравится любому кредитору.

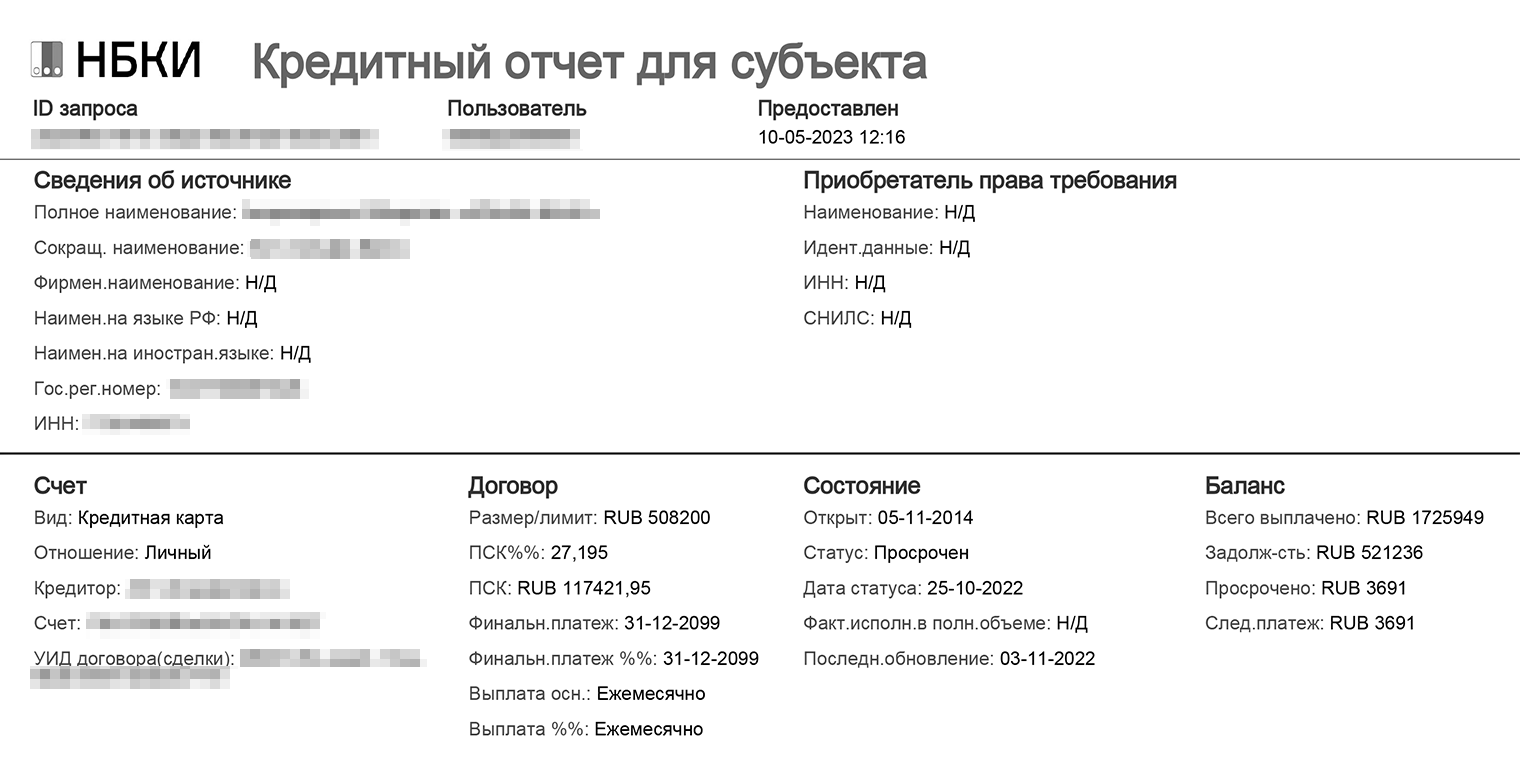

Поясню на примере. У меня была клиентка с хорошим рейтингом в Национальном бюро кредитных историй, но ей приходили автоматические отказы от банков. Оказалось, за девушкой с ноября 2022 года числилась просрочка. На деле ее не было: банк ошибся и не направил информацию о погашении. Получается, что кредитный рейтинг был нормальным, а кредитная история — негативной из-за просрочки.

Таким образом, отказы банков не влияют на кредитную историю, ее портят просрочки. Но если вы запросили заем и кредитный аналитик увидел отказы других банков, это может повлиять на решение о выдаче кредита.

Можно ли исправить информацию в кредитной истории

Достоверные записи об отказах удалить нельзя. Исправить можно только неверную информацию. Например, в ситуации, когда вы закрыли кредит, а банк не сообщил об этом и оставил ваш кредитный счет активным.

Если банк запросил кредитную историю, убрать информацию о запросе не получится. Более того, банки могут несколько раз проверять историю заемщика, например:

- после одобрения кредита — чтобы узнать, не появились ли у клиента обязательства или просрочки. Положительное решение банков действует до 30 дней — за такой срок у заемщика может многое измениться;

- если отказали в кредите — чтобы предложить заем на меньшую сумму.

Как и зачем улучшать кредитную историю

Если кредитный рейтинг снизился из-за большого числа запросов, он за несколько месяцев сам придет в норму. Главное — в это время не обращаться за новыми кредитами и своевременно вносить платежи по действующим.

Проблемы с кредитами в будущем из-за отказов не возникнут. Но если соберетесь занять больше 1 млн рублей, учтите: такой кредит банки обычно одобряют только клиентам, у которых есть погашенные без просрочек займы.

Чтобы создать положительную кредитную историю, можно:

- оформить кредит на небольшой срок и погасить его досрочно за шесть-восемь месяцев;

- пользоваться кредитной картой и оплачивать задолженность в пределах льготного периода, чтобы не начислили проценты.

Еще больше шансов получить крупный кредит у клиентов, которые:

- получают зарплату на карту этого же банка;

- подтверждают доход выпиской из Социального фонда России. Ее можно оформить онлайн на портале госуслуг или очно в СФР или МФЦ.

Как долго хранят информацию в кредитной истории

Каждая запись в кредитной истории исчезает через 7 лет. К записям относят события, связанные с получением кредита: обращения и результаты их рассмотрения, получение займа и его погашение.

Вы правильно отметили, что можно подождать, пока записи об отказах исчезнут из кредитной истории. Но и без этого у вас есть шанс получить кредит. Особенно ипотеку, потому что она обеспечена залогом — жильем, которое вы покупаете. Банки охотнее одобряют такие кредиты, чем потребительские наличными без залога.

Что делать в вашем случае

Не стоит переживать из-за пары отказов. Они не повлияют на новые кредиты в будущем, особенно если у вас будет положительная кредитная история.

Но если планируете брать ипотеку, вам лучше подготовиться. Подробно об этом я рассказала в другой статье в Тинькофф Журнале.