В прошлом году Центробанк зарегистрировал 876,6 тысячи случаев воровства денег с банковских карт.

По статистике, средний размер одного такого перевода в 2018 году составлял 3320 ₽, а в 2022 — уже 15 320 ₽. Мы изучили аналитику Центробанка и пообщались с экспертами Т-Банка по безопасности, чтобы выяснить, почему растет число несанкционированных операций и кто чаще всего становится жертвой преступников.

Как правильно называть такие преступления

В обычной жизни преступников, которые выманивают деньги у владельцев карт, называют мошенниками. На языке экспертов банковской безопасности такие преступления называются «фрод», от английского fraud — «мошенничество». Но юридически это все-таки кража, а тот, кто ее совершил, — вор.

Все дело в том, что в апреле 2018 года в статью 158 УК РФ «Кража» добавили еще одно преступление — кражу с банковского счета. С такой формулировкой теперь возбуждают уголовные дела как раз против тех, кто ворует деньги с банковских карт. Раньше это считалось «мошенничеством с использованием электронных средств платежа» и наказание было меньше. В итоге с апреля 2018 года число краж сильно выросло, а мошенничеств — немного уменьшилось.

Что говорит статистика

С июня 2018 года Банк России ужесточил контроль над банками и электронными платежными системами — теперь им нужно отчитываться не только о фактах воровства денег, но и о неудавшихся попытках. В Центробанке запустили специальную систему «Фид-антифрод», которая автоматически обрабатывает всю информацию о таких случаях.

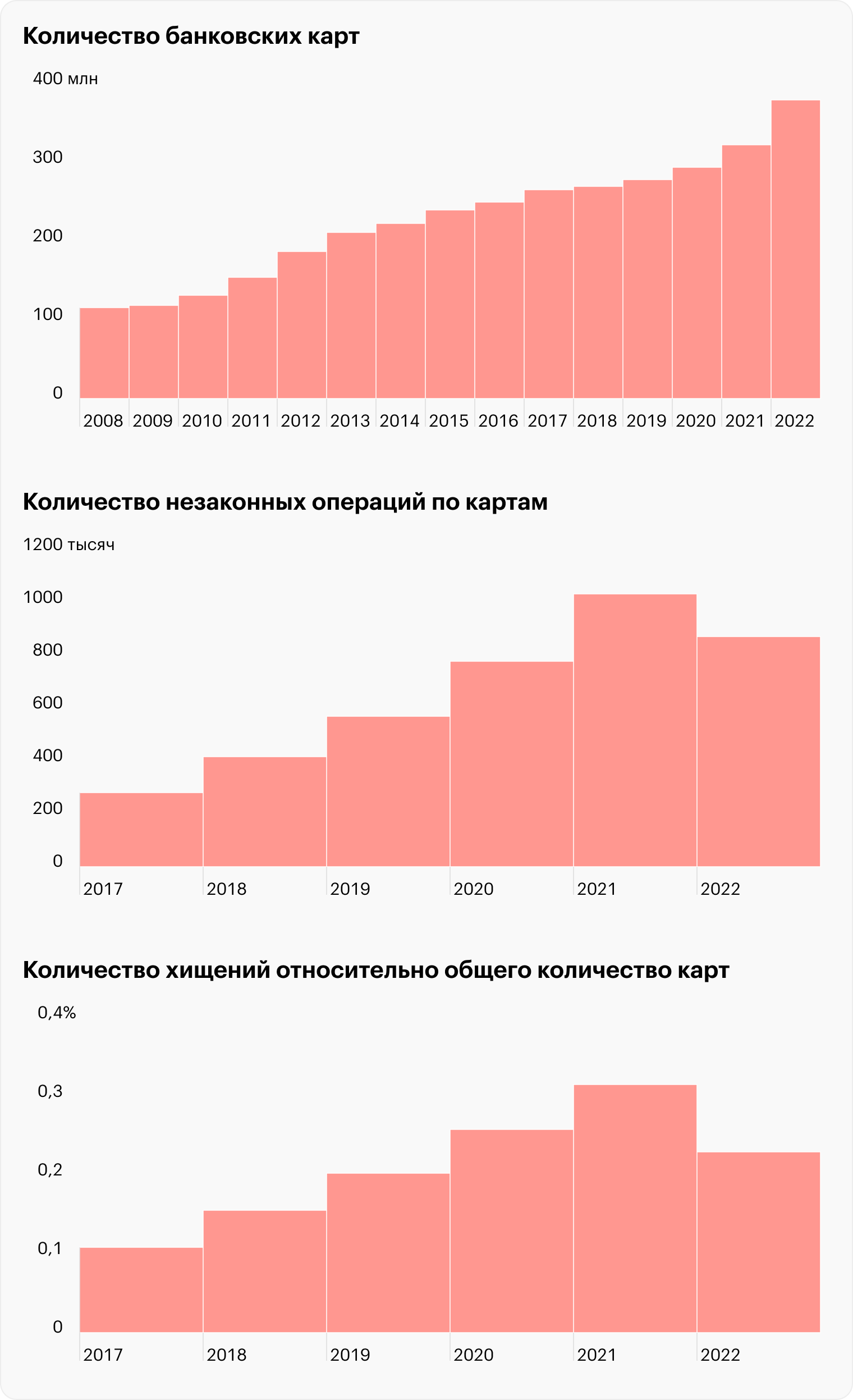

Преступления стали лучше учитывать, и статистика резко рванула вверх: если в 2017 году было зарегистрировано 317 тысяч незаконных операций по картам, то в 2018 — 417 тысяч, почти на треть больше, в 2021 — 1035,01, а в 2022 — уже 876,59. По данным Центробанка, всплеск таких операций в 2021 тгоду произошел из-за активного развития новых дистанционных платежных сервисов и роста объема денежных переводов с использованием электронных средств платежа.

Количество зарегистрированных нарушений выросло не только из-за того, что стали по-другому считать: число преступлений на самом деле растет. Карт на руках у россиян становится больше: сейчас на одного жителя страны приходится в среднем три банковские карты, в 2010 году была одна. Объем операций по картам за эти восемь лет вырос в десять раз. А где деньги, там и воры. Например, в 2021 году, когда было зафиксировано рекордное количество незаконных операций, объем переводов вырос на 28% по сравнению с предыдущим годом — до 1048,4 трлн рублей.

Реальная картина хуже, чем статистика Центробанка: иногда пострадавшие не жалуются даже в банк — например если украли небольшую сумму и клиент просто заблокировал карту. Или если вор получил доступ к счету, но денег на нем не было. Или если клиент не верит, что деньги вернут. Сколько таких случаев в России — никто не знает. Причем это влияет и на уровень киберпреступности: если воров никто не ищет, они могут спокойно нарушать закон сколько угодно, думая, что им за это ничего не будет.

Почему число краж растет

В первую очередь количество краж растет потому, что растет сам рынок безналичных платежей и переводов: по данным Центробанка, за девять месяцев 2022 года россияне перевели друг другу 53,4 трлн рублей. Для сравнения, на покупки с карт россияне потратили меньше — 34,2 трлн.

Отдельная проблема — сервис мгновенных переводов: за несколько секунд можно перевести 100 тысяч рублей на чужую карту, просто отправив смс. Мгновенные переводы вместе с удобством добавляют и риск. Такие операции проходят моментально — если человек перечислил деньги преступнику, то преступник сразу их получит. За то время, пока пострадавший напишет заявление в банк и полицию, вор успеет перевести деньги на другой счет или обналичить.

Но увеличивать сроки зачисления денег с карты на карту банки не рискуют: мгновенные платежи популярны среди россиян, при ухудшении условий клиент просто уйдет к конкурентам. Ведь быстрые переводы — это удобно, хоть и рискованно.

Заложником популярности мгновенных переводов с карты на карту стал и сам Центробанк, который в начале 2019 года запустил Систему быстрых платежей. Благодаря этой системе деньги можно перевести по номеру телефона на карту любого банка. Делать переводы стало еще проще — преступникам в том числе. На март 2023 года к СБП подключено 213 банков, в 2022 году объем переводов составил 14,4 трлн рублей.

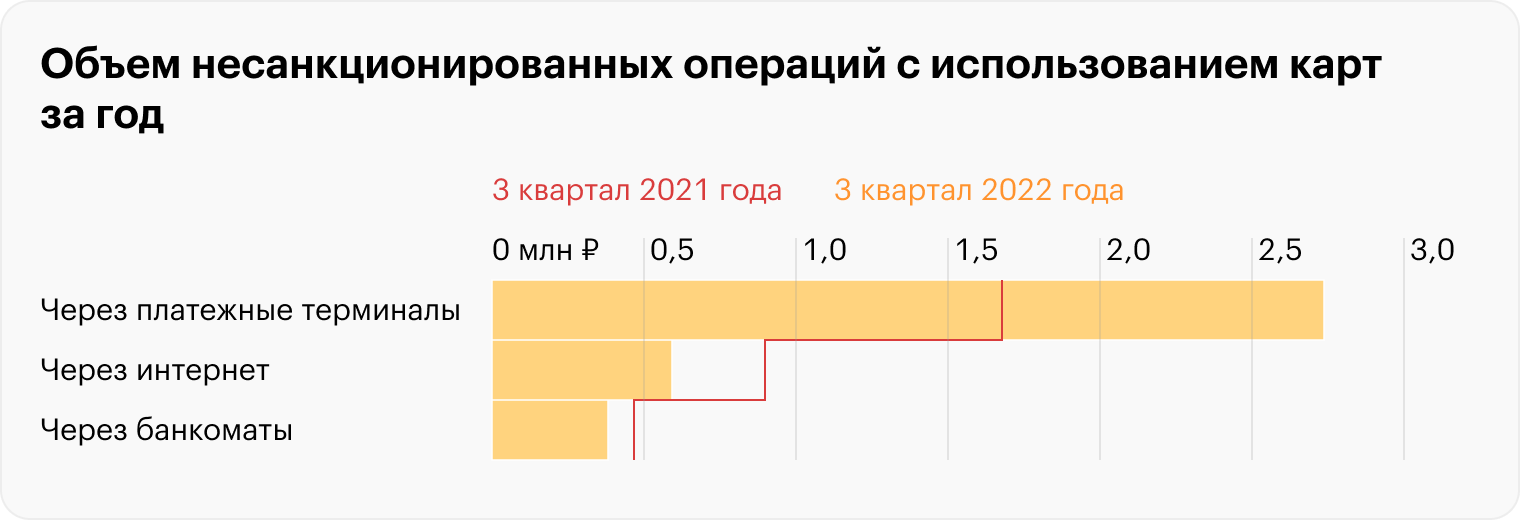

Самый популярный способ воровства — через платежные терминалы. В третьем квартале 2022 года таким способом украли 272,3 млн рублей. По сравнению с третьим кварталом 2021 количество таких краж увеличилось на 61%. На втором месте — мошенничество через интернет: 59,2 млн рублей. На третьем — кража через банкоматы: 39 млн рублей. Случаев воровства через интернет и банкоматы по сравнению с 2021 годом стало меньше.

Как разводят на деньги

Если верить статистике Центробанка, в 70% случаев деньги с карты воруют с помощью социальной инженерии, то есть когда мошенники уговаривают жертву либо выдать данные карты или пароль из смс, либо просто перевести деньги. Также часто деньги с карты воруют именно по вине самого клиента.

Например, человек написал пин-код на обратной стороне карты, а потом потерял кошелек или при оплате в ресторане отдал карту официанту, а тот сфотографировал ее. Часто воры пользуются именно доверчивостью и низким уровнем финансовой грамотности: выманивают данные карты или одноразовые пароли из смс, представляясь сотрудниками банка, или обманом заставляют жертву подключить чужой телефонный номер к своему мобильному банку. О самых распространенных схемах мы пишем в нашей рубрике «Разводы».

Участились случаи воровства, связанные с подменой номера: преступники через специальный сервис подменяют номер, с которого звонят. Жертва видит входящий вызов с номера своего банка, а на самом деле это воры. Далее в ход идет социальная инженерия: преступники выманивают одноразовый пароль из смс или дают инструкции, как привязать к личному кабинету другой номер телефона, пользуясь тем, что человек ничего не понимает в настройках мобильного банка.

Встречаются и совсем хитроумные схемы. Преступники могут звонить с одного телефона в банк, а с другого — жертве. Оператор в банке думает, что разговаривает с клиентом, и задает проверочные вопросы, а вор параллельно переспрашивает то же самое у владельца счета. Защититься от этого способа мошенничества можно только одним способом: положить трубку и сразу же самому перезвонить в банк.

Не стоит верить, даже если «представители банка» на другом конце провода правильно называют все ваши данные: номер паспорта, номер карты, остаток. На черном рынке периодически появляются информационные базы, украденные у самых разных ведомств.

Например, женщина из Серова потеряла полмиллиона рублей, когда преступники каким-то образом узнали, что она заказывала лекарства в одном из телемагазинов. Женщине позвонил неизвестный мужчина и представился работником Московского архива. Он сказал, что организация выплачивает компенсации гражданам, купившим неэффективные медпрепараты, а конкретно ей положено 850 тысяч рублей. Получить эти деньги просто: надо только оплатить страховку и доставку — 130 тысяч. Позже оказалось, что есть и другие дополнительные расходы. В итоге женщина лишилась 530 тысяч рублей.

Давать доступ к своему счету нельзя никому: в Саратове сотрудники полиции просили задержанных показать телефон, чтобы проверить, нет ли мобильника в базе украденных аппаратов. На самом же деле они ничего не проверяли, а просто переводили деньги со счета владельца телефона через мобильный банк. До того как полицейских задержали, они умудрились обмануть 19 человек.

Как банки борются с воровством

Подозрительные операции приостанавливают, перевод замораживают и связываются с клиентом, который отправляет деньги. Например, если в банке видят, что клиент меняет пароль в интернет-банке, а потом тут же привязывает к личному кабинету новый номер телефона, это повод позвонить по старому номеру и узнать, все ли в порядке. В сентябре 2018 года Центробанк обозначил три признака, которые должны сразу насторожить сотрудников банка:

- Деньги получает человек, который уже был замечен в подобных преступлениях и попал в соответствующую базу данных.

- Устройство, с которого проводят перевод, использовали для незаконных схем и раньше.

- «Нетипичная операция» — скажем, банк знает, что конкретный клиент всегда снимал в банкомате маленькие суммы раз в неделю и никогда не переводил деньги через мобильный банк. Если система увидит, что этот клиент отправляет полмиллиона в три часа ночи на счет в албанском банке, то платеж приостановят. Представитель банка свяжется с клиентом, чтобы удостовериться, что все в порядке.

Типичное поведение клиента отслеживается автоматически: компьютер постоянно собирает и анализирует информацию об операциях и на основе этого создает своеобразный финансовый портрет. Правда, бывают случаи, когда человек уверен, что все делает правильно, и не осознает, что становится жертвой преступников. Если клиент на сто процентов уверен в собственной правоте, никакие предупреждения не помогут. Например, в банке видят, как кто-то переводит полмиллиона в албанский банк в три часа ночи. Банк приостанавливает перевод и связывается с клиентом:

- БАНК: Здравствуйте, Иван Петрович. Это вам из банка звонят. Мы увидели, что вы переводите большую сумму за границу. Это действительно так?

КЛИЕНТ: Все в порядке. Я просто внезапно вспомнил, что должен денег старому другу, и решил отдать.

Б.: Иван Петрович, вы понимаете, что если вы станете жертвой преступников, то деньги не вернут, так как вы перевели их по собственной воле?

К.: Да, я все понимаю.

На самом деле Иван Петрович увидел в интернете рекламу биржи криптовалют, которая обещает 20% дохода в месяц, и решил заработать легкие деньги. Он написал консультанту на сайте, и тот предупредил Ивана Петровича, что схема не совсем законная, поэтому лучше не говорить банку, куда уходит перевод. Своих денег Иван Петрович не увидит, но виноват в этом он сам — ведь банк предупреждал.

Несмотря на то что банки знают все популярные преступные схемы, думать о сохранности своих денег должны прежде всего сами владельцы счетов. Тем более что рынок интернет-воровства растет: по прогнозам американской аналитической компании «Мордор Интеллидженс», к 2024 году он увеличится более чем в два раза. Правда, все не так страшно, как кажется: в прошлом году в России доля незаконных операций по картам составила всего 0,0018% в общем объеме всех транзакций. Поэтому статистика — не повод отказываться от безналичных расчетов. Главное — помнить о правилах безопасности.

Как не стать жертвой преступников

- Не сообщайте никому имя, фамилию, срок действия карты и код безопасности с обратной стороны.

- Не сообщайте никому коды из смс — даже сотрудникам банка.

- Не оставляйте карту без присмотра, не позволяйте продавцу в магазине или официанту уносить ее из поля зрения.

- Установите подтверждение всех операций по карте пин-кодом.

- Закажите дополнительную карту, чтобы расплачиваться в интернете.

- Не переходите по ссылкам из незнакомых смс и сообщений в мессенджерах.