Как заработать на зеленой энергетике

Последние 20 лет зеленая энергетика показывала высокие темпы роста.

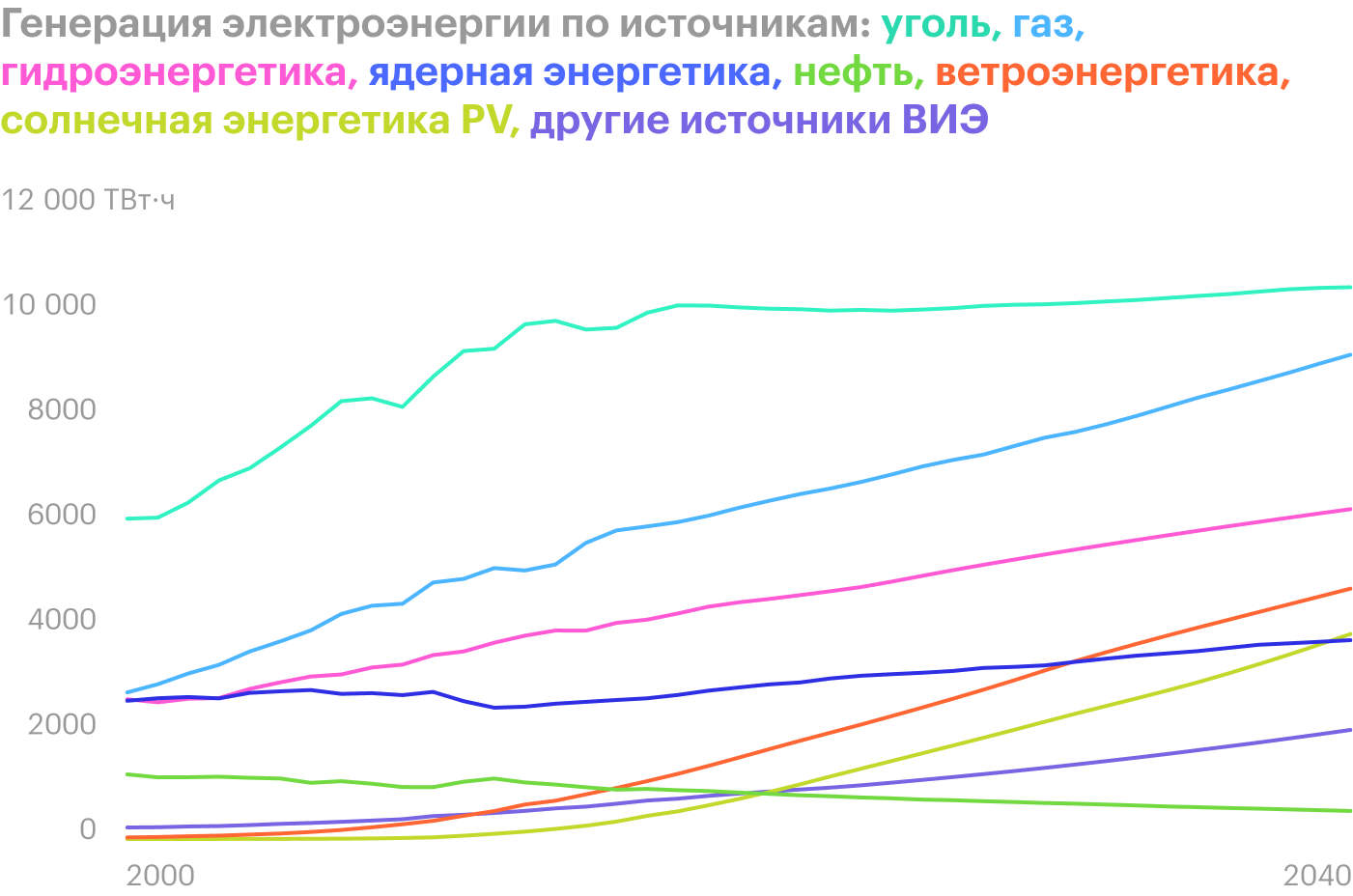

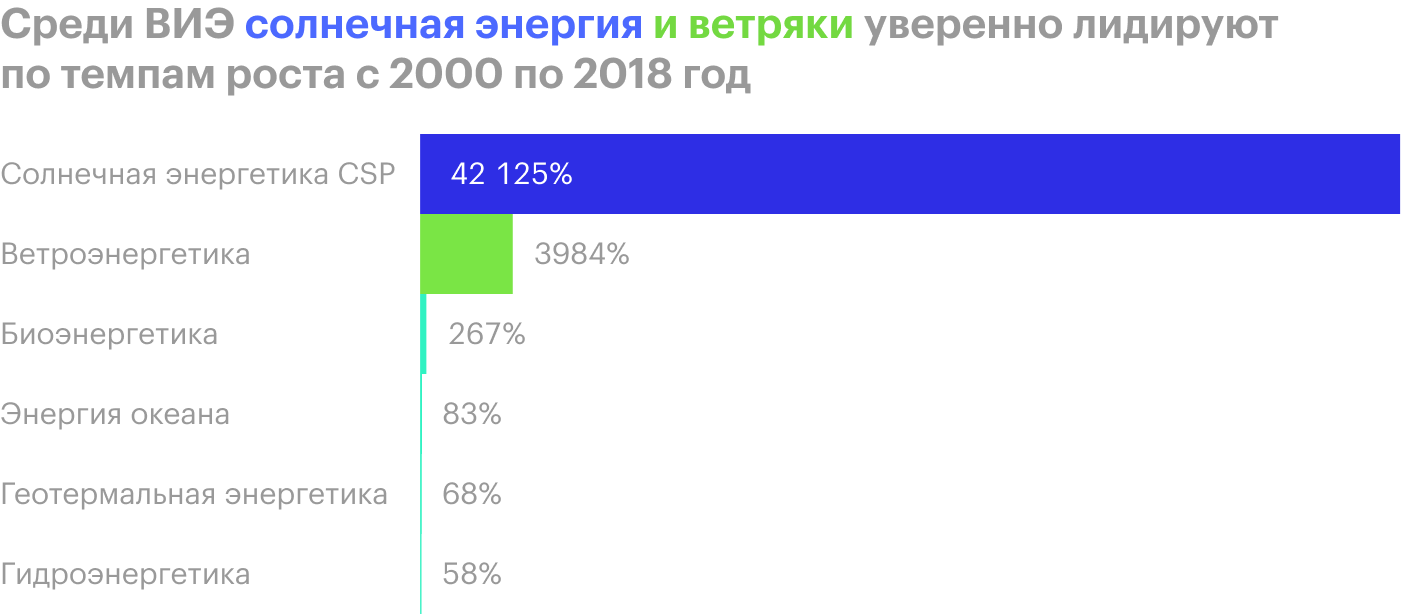

Она росла в среднем на 3,2% в год с 2000 года, хотя еще с 1990 по 2000 темпы роста составляли 1,7%. Обычная энергетика росла с 1990 года всего на 1,4% в год. А если рассматривать такие сегменты возобновляемой энергетики, как солнечная и ветровая — темпы роста 37 и 23,4% в год соответственно, — становится понятно, что рост этих отраслей был колоссальным.

Причины этого — и климатическая повестка, и снижение себестоимости такой электроэнергии. Объемы генерации возобновляемых источников энергии быстро растут, но растет и мировое энергопотребление. Противники альтернативной энергетики говорят о неэффективности передачи, нестабильности получения такой энергии и стоимости утилизации ветровых турбин и солнечных батарей. Идут споры о том, сможет ли альтернативная энергетика заменить традиционную.

Меня, как инвестора, тоже интересует, какое будущее ждет эту отрасль и могу ли я на ней заработать. В этой статье будем разбираться.

Почему зеленая энергетика становится популярной

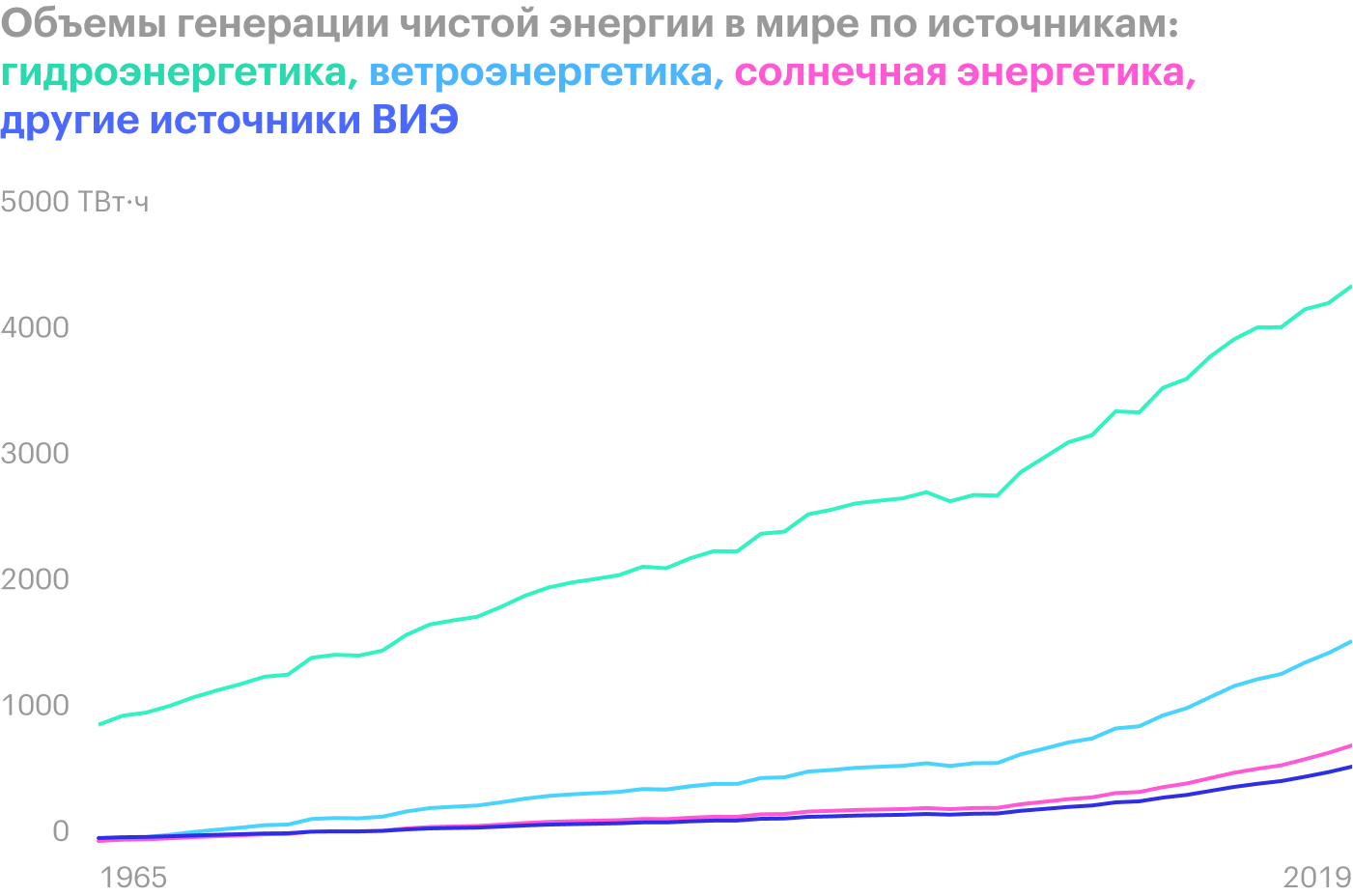

Объемы генерации возобновляемых источников энергии (ВИЭ) и их доля на рынке стабильно растут последние несколько десятилетий. Разберем причины подробнее.

Экологичность — одна из важнейших причин быстрого развертывания ВИЭ. Зеленая энергетика не сопровождается выделением углекислого газа, который способствует глобальному потеплению. Полный переход на ВИЭ уменьшил бы загрязнение окружающей среды и улучшил здоровье населения. Это, в свою очередь, может уменьшить преждевременную смертность от загрязнения и сократить медицинские расходы.

Энергетическая безопасность. Использование ВИЭ значительно сокращает зависимость стран от импорта энергоресурсов. Импортеры ископаемого топлива — в первую очередь Европа, а сейчас еще и Азия — стремятся снизить критическую зависимость от импорта энергоносителей и развивать возобновляемую энергетику у себя. Быстрое развертывание, технологическая диверсификация и независимость от цен на ископаемое топливо — серьезные причины для многих стран смотреть на ВИЭ с точки зрения энергетической независимости.

Рост эффективности. С развитием технологий эффективность выработки зеленой энергии увеличивается, а себестоимость снижается. С учетом высокой доступности энергии солнца и ветра это делает отрасль все более привлекательной для коммерческого использования.

Социальный фактор. Возобновляемая энергия в 2017—2019 годах была более эффективной в создании рабочих мест в США, чем уголь или нефть. По всему миру в сфере ВИЭ занято около 11 миллионов человек.

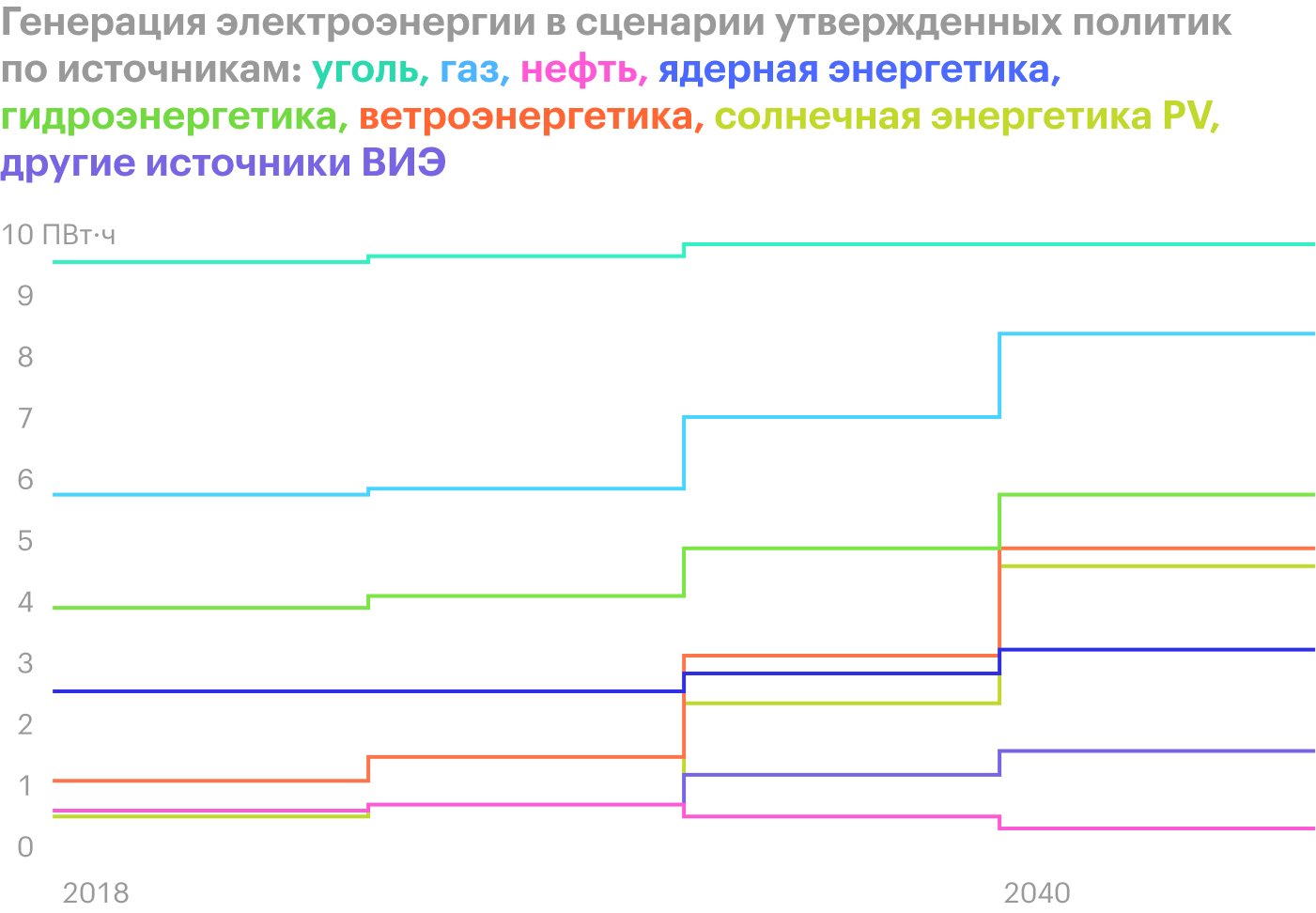

Сценарий устойчивого развития (SDS) — это сценарий, разработанный для трансформации глобальной энергетической системы в соответствии с Парижским соглашением, цель которого — удерживать рост средней мировой температуры на уровне ниже 2 °C по сравнению с доиндустриальным периодом и прилагать усилия для снижения этого показателя до 1,5 °C. Сценарий описывает, что необходимо сделать для достижения этих целей реалистичным и рентабельным способом. Если дальнейшее развитие энергетики пойдет по этому сценарию вместо ранее принятого сценария утвержденных политик (SPS), возобновляемые источники энергии получат много инвестиций.

Основные виды ВИЭ

Ветроэнергетика преобразует энергию ветра в электрическую с помощью ветрогенератора. Ветрогенераторы бывают наземными, onshore, и установленными в море в прибрежных зонах, offshore. Наиболее перспективны для производства энергии прибрежные зоны, потому что скорость ветра в море в среднем на 90% выше, чем на суше. С другой стороны, турбины в море дороже устанавливать и обслуживать.

Районы с сильными и постоянными ветрами наиболее предпочтительны для ветропарков. Как правило, в год ветряные турбины полностью нагружены от 16 до 57% времени, но в благоприятных морских районах этот показатель может быть и выше.

Ветроэнергетика — абсолютный лидер в общем объеме генерации инновационных ВИЭ, если не учитывать гидроэнергетику и ядерную энергетику.

Ветроэнергетика в последнее десятилетие была ведущим источником новых мощностей в Европе, США и Канаде и вторым по величине в Китае. В Дании ветрогенерация удовлетворяет 47% спроса на электроэнергию, в Ирландии — более 30%, а в Португалии и Испании — более 20%.

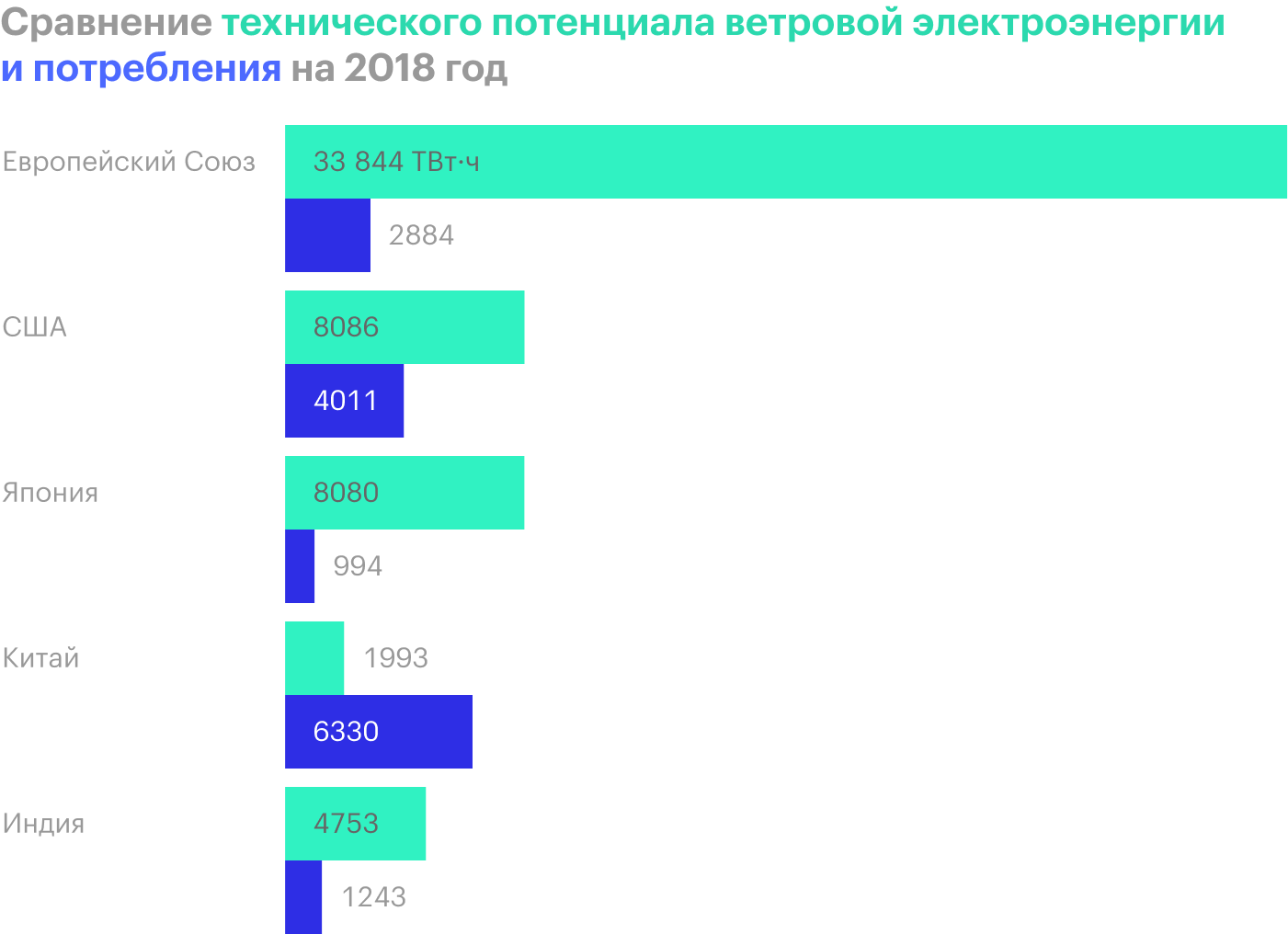

Во всем мире долгосрочный технический потенциал энергии ветра, как полагает Международное энергетическое агентство (МЭА), в пять раз превышает общее текущее мировое производство энергии — или в 40 раз превышает текущий спрос на электроэнергию при условии, что все необходимые практические барьеры преодолены. Человечество теоретически может удовлетворить все свои потребности в электроэнергии за счет ветряков.

Солнечная энергетика. Этот вид энергетики преобразует электромагнитное солнечное излучение в электрическую или тепловую энергию. Глобально есть две возможности получения такой энергии.

Первая — фотоэлектрические элементы, Solar PV. Это солнечные панели, работающие на явлении внутреннего фотоэффекта.

Вторая — так называемые концентрированные солнечные тепловые системы, CSP. В этом случае энергия солнца используется косвенно: как правило, чтобы превратить воду в пар, а потом преобразовать кинетическую энергию пара в электричество.

К основным преимуществам солнечной энергии можно отнести доступность и неисчерпаемость, а также безопасность для окружающей среды.

Но есть и несколько сложностей:

- Зависимость от погоды и времени суток.

- Сезонность в средних широтах и несовпадение периодов выработки и потребности в энергии.

- При промышленном производстве — необходимость дублирования солнечных энергетических установок традиционными сопоставимой мощности.

- Высокая стоимость конструкции, связанная с применением редких элементов, например индия и теллура.

- Нагрев атмосферы над электростанцией.

- Необходимость использовать большие площади.

- Сложность производства и утилизации самих фотоэлементов из-за содержания в них ядовитых веществ.

Солнечная энергетика — самый быстрорастущий сегмент ВИЭ. Если 10 лет назад на долю солнечной энергии приходилось менее 1% мощностей в мировой электрогенерации, то в конце 2019, по оценкам МЭА, уже 9%. По прогнозам агентства, к 2040 году доля увеличится до 24%. По объемам генерации солнечная электроэнергия догонит ветровую к 2030 году.

Гидроэнергетика. На этих электростанциях используется потенциальная энергия водного потока. Гидроэлектростанции обычно строят на реках, сооружая плотины и водохранилища. Также возможно использование кинетической энергии водного потока — на так называемых свободнопоточных, бесплотинных ГЭС.

У гидроэнергетики есть свои особенности:

- Себестоимость электроэнергии на ГЭС существенно ниже, чем на всех иных видах электростанций.

- Генераторы ГЭС можно достаточно быстро включать и выключать в зависимости от уровня потребления энергии.

- Значительно меньшее воздействие на воздушную среду по сравнению с электростанциями, работающими на ископаемом топливе.

- Строительство ГЭС обычно очень капиталоемкое.

- Часто эффективные ГЭС удалены от потребителей, что создает дополнительные затраты, связанные с передачей электроэнергии.

- Водохранилища занимают значительные территории, изымая их из сельскохозяйственного оборота, но в то же время могут благоприятно влиять в других вопросах: смягчается климат в прилегающем районе, накапливается вода для орошения.

- Плотины зачастую меняют характер рыбного хозяйства, поскольку перекрывают путь к нерестилищам проходным рыбам, но при этом благоприятствуют рыбоводству и увеличению запасов рыбы в самом водохранилище.

Лидеры по выработке гидроэнергии на душу населения — Норвегия, Исландия и Канада. Активное гидростроительство ведет Китай, для которого это основной потенциальный источник энергии. Там же размещено до половины малых гидроэлектростанций мира.

По прогнозам МЭА, расти этот сектор будет медленнее ветряной и солнечной генерации, но по объемам к 2040 году все еще будет их опережать.

Биоэнергетика. Эта отрасль энергетики специализируется на производстве энергии из биотоплива. Биотопливо получают из сырья в результате переработки биологических отходов. Существуют также проекты разной степени проработанности, направленные на получение биотоплива из целлюлозы и различного типа органических отходов, но эти технологии находятся в ранней стадии разработки или коммерциализации.

Различают три вида биотоплива:

- Твердое — дрова, брикеты, топливные гранулы, щепа, солома, лузга, торф.

- Жидкое — для двигателей внутреннего сгорания. Например, биоэтанол, биометанол, биобутанол, диметиловый эфир, биодизель.

- Газообразное — биогаз, биоводород, метан.

Геотермальная энергетика. Здесь для производства электроэнергии используется тепловая энергия недр земли. Также эта энергия часто применяется для отопления и горячего водоснабжения. Такой вид энергии чаще всего используется в вулканических зонах, например в Исландии, Новой Зеландии, Японии. Но крупнейший производитель геотермальной энергии — США.

Главное преимущество геотермальной энергии — ее практическая неиссякаемость и полная независимость от условий окружающей среды, времени суток и года, что недостижимо для многих других отраслей ВИЭ.

К недостаткам можно отнести:

- Ограниченное количество мест, пригодных для постройки электростанций.

- Большие расходы на строительство.

- Риск остановки работы из-за естественных изменений в земной коре, повышенной сейсмической активности или превышения нормы закачки воды в породу.

- Возможность выделения через эксплуатационную скважину горючих или токсичных газов или минералов, содержащихся в породах земной коры.

Как растет доля зеленой энергетики

Здесь нас интересуют три вопроса:

- Суммарный объем и доля чистой энергетики в генерации.

- Объемы вводимых в эксплуатацию мощностей.

- Темпы роста инвестиций.

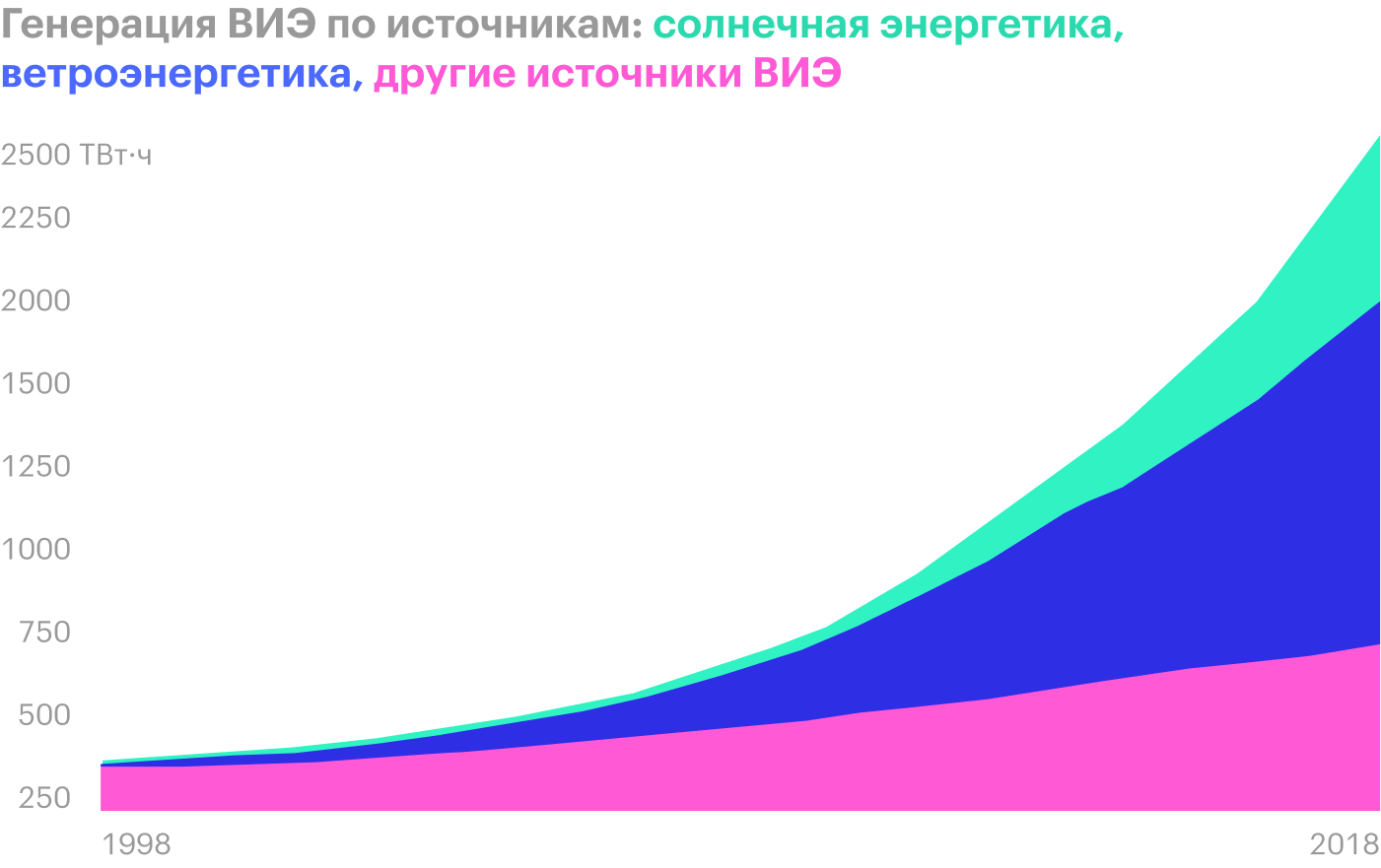

Начнем с объемов генерации. Еще в 2000 году ВИЭ давали в сумме 2,8 ТВт·ч электроэнергии, в 2008 году — 3,8 ТВт·ч, в 2018 году — уже 6,7 ТВт·ч.

Внутри отрасли, по данным МЭА, с 1990 по 2018 год самый высокий среднегодовой темп прироста в развитых странах показывала солнечная энергетика: 33,1%. Следом за ней — ветровая энергетика и биогаз: 20,4 и 11,3% соответственно.

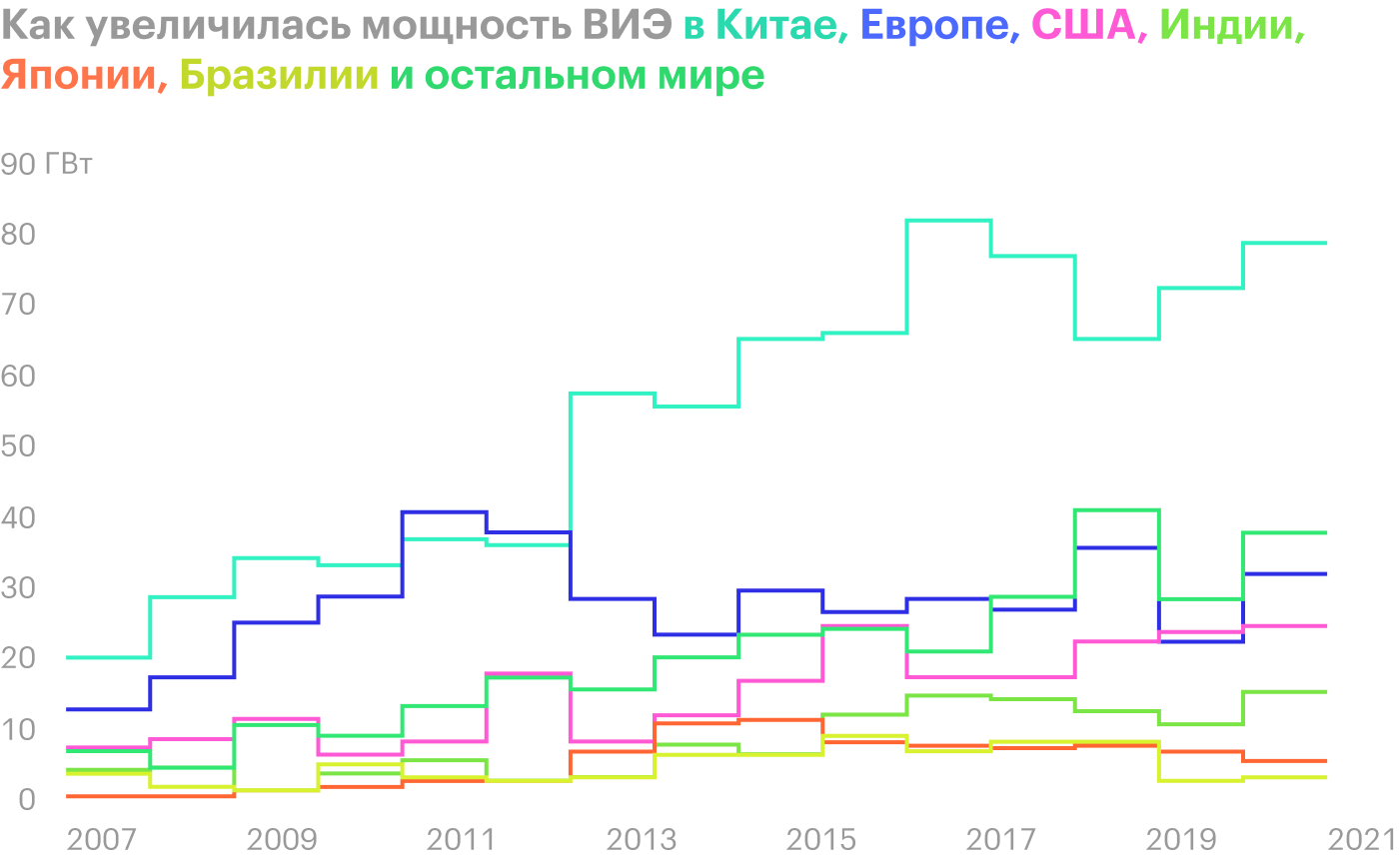

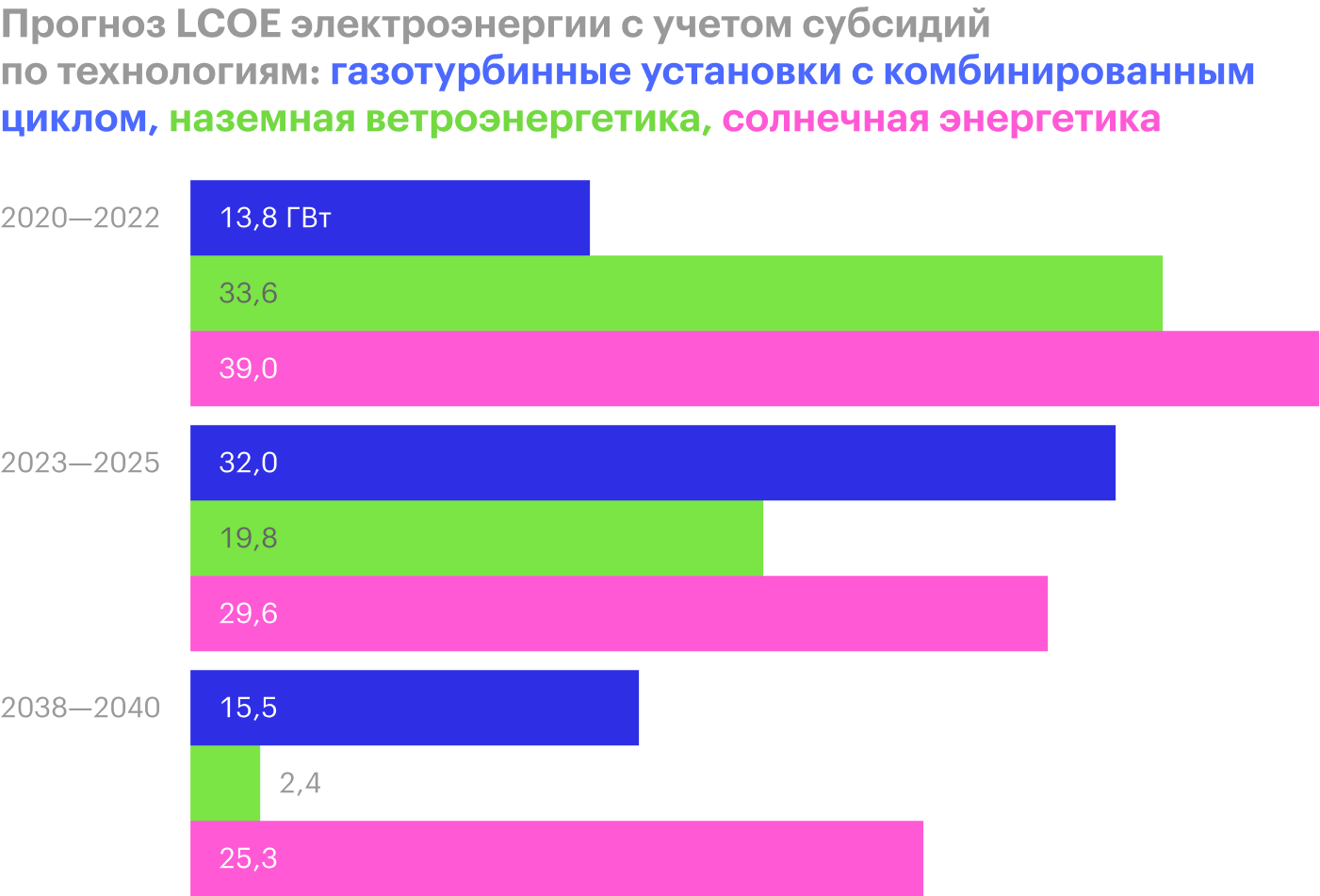

Объемы устанавливаемых мощностей. С 2012 года ежегодно более половины устанавливаемых энергетических мощностей приходится именно на ВИЭ. А в 2019 году достигнуто рекордное значение: по данным Международного агентства по возобновляемым источникам энергии, 75% всех введенных в строй энергетических мощностей пришлось на зеленую энергетику.

Новые данные IRENA показывают, что экологически чистые технологии в настоящее время обеспечивают более трети мировой энергии. Это еще один рекорд.

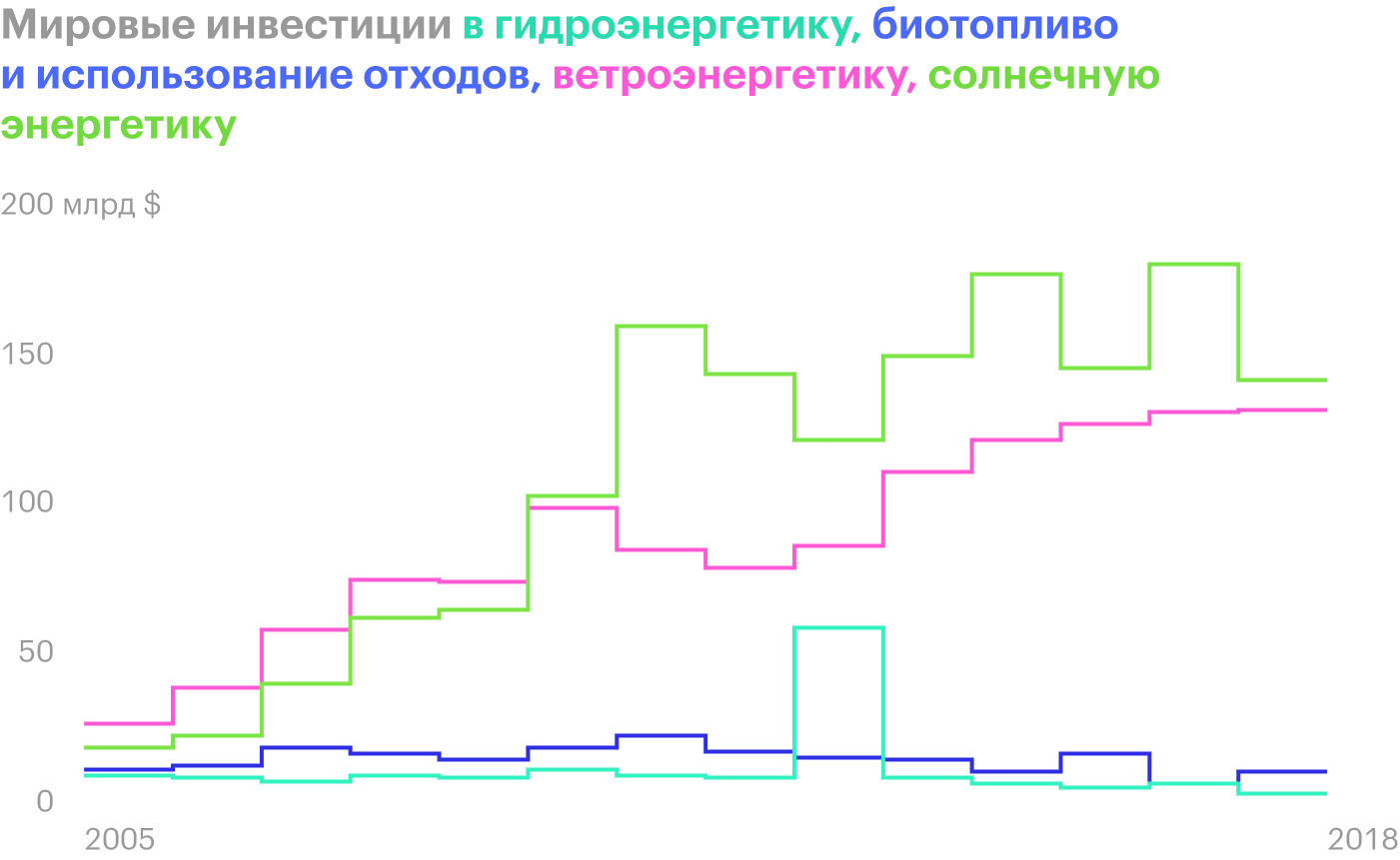

Инвестиции в ВИЭ тоже растут. По данным МЭА, по состоянию на 2020 год объем инвестиций в возобновляемую энергетику составит 281 млн долларов, уступая только сектору добычи нефти и газа — 322 млн долларов. Причем инвестиции в нефть и газ замедляются в 2020 году гораздо сильнее, чем в возобновляемую энергетику. По текущим прогнозам, уже в период с 2025 по 2030 год зеленая энергетика станет самым большим сектором энергетики по объему инвестиций.

Внутри отрасли в лидерах по инвестициям опять солнечная и ветровая энергетика. Причем солнечная стала обгонять ветровую по объемам инвестиций с 2010 года.

Как повлиял COVID-19 и нефтяной кризис

Мировой рынок нефти в марте 2020 сильно пострадал из-за коллапса спроса, вызванного жесткими карантинами и ценовой войной между Саудовской Аравией, Россией и США. Возобновляемая энергетика выглядит отраслью, которая может изолировать рынки электроэнергии и отдельных потребителей от волатильности.

Международное энергетическое агентство заявило, что рост мощностей, как ожидается, снизится в 2020 году на 13% по сравнению с рекордными темпами, установленными в 2019 году. Агентство утверждает, что это первое снижение роста возобновляемой энергетики за последние два десятилетия.

Это замедление связано с пандемией COVID-19, которая задержала запуск и финансирование многих проектов. Но оно также отражает сдвиги в политике, которые имели место до начала пандемии. Например, прекращение субсидий, так как многие из зеленых технологий в последние годы стали достаточно экономически эффективными, чтобы государственные схемы поддержки потеряли актуальность. Это верно даже в отношении Китая — крупнейшего рынка возобновляемых источников энергии, а также производственного центра для значительной части их инфраструктуры.

Независимость ВИЭ от цен на ископаемое топливо — это рыночное преимущество. Замороженный транспорт и приостановленная промышленная деятельность замедляют общий спрос на энергию — ожидается, что спрос на нефть в 2020 году сократится на рекордные 12 млн баррелей. Но рынок возобновляемых источников энергии, по прогнозам МЭА, все еще будет расти. Даже при резком снижении темпов ожидается рост на 6% в годовом исчислении.

Себестоимость зеленой энергии

Давайте посмотрим на себестоимость чистой энергии и сравним с другими источниками. Рассмотрим здесь показатель Levelized cost of energy (LCOE), то есть нормированную стоимость электроэнергии. Это средняя расчетная себестоимость производства электроэнергии на протяжении всего жизненного цикла электростанции. Именно показатель LCOE чаще всего используется для сравнения различных методов производства электроэнергии на постоянной основе.

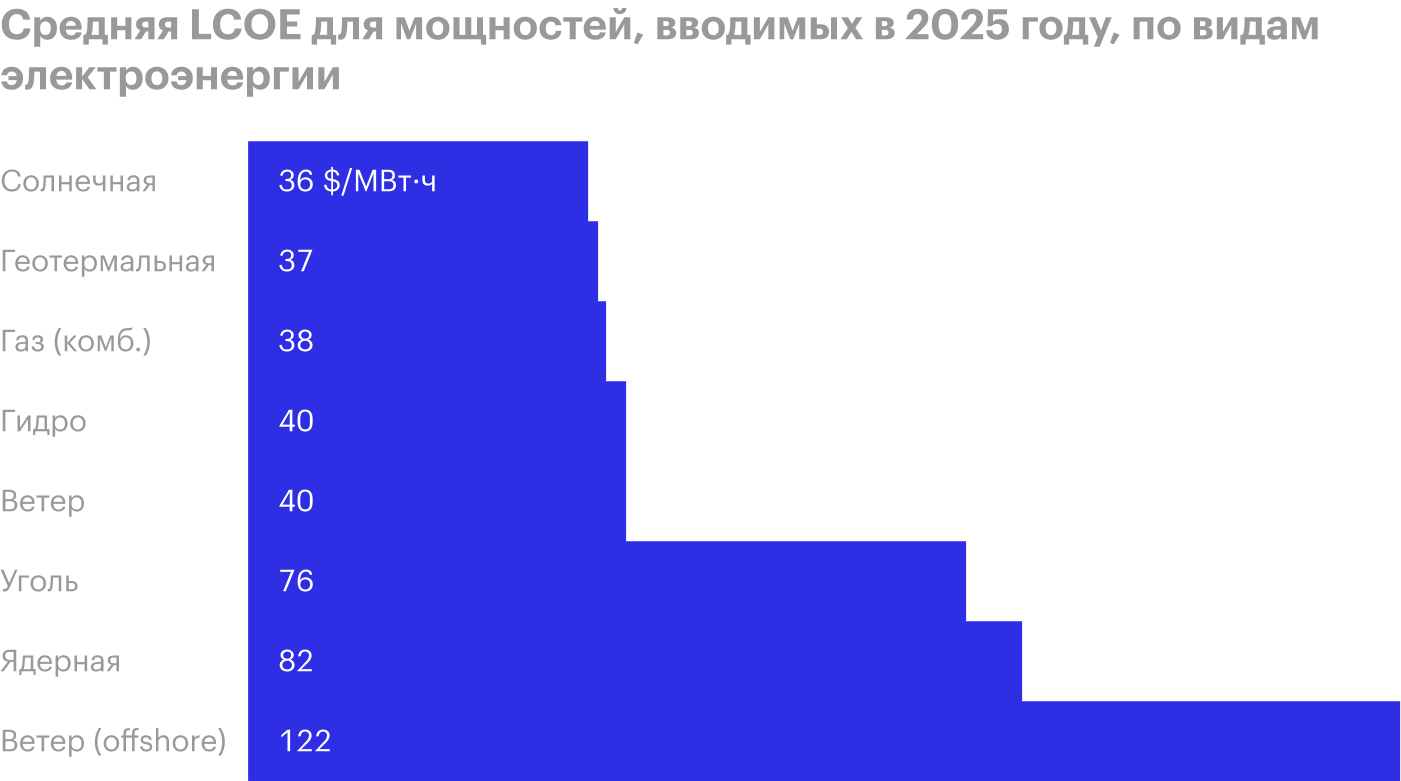

Обращаясь к последним данным NREL, Национальной исследовательской лаборатории ВИЭ США, и исследованию Lazard, рассмотрим текущие уровни LCOE для разных источников.

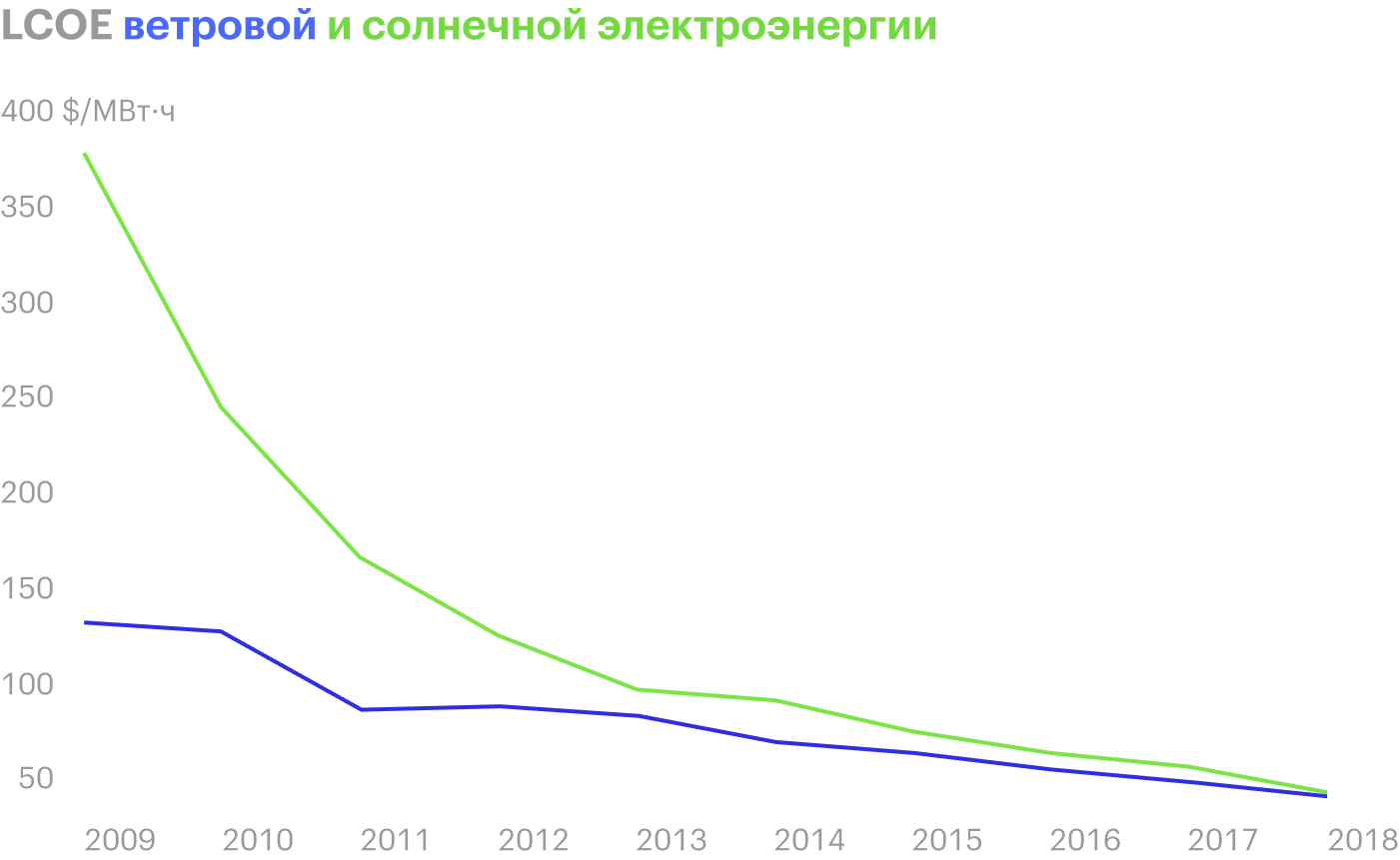

ВИЭ в текущих условиях уже рентабельнее других источников. А еще более интересны темпы снижения себестоимости. Для ветряков с 2009 по 2018 год себестоимость снизилась со 135 до 42 $ за МВт·ч — в среднем на 7,6% в год. А для солнечной электроэнергии — с 359 до 43, то есть на 9,7% в год. Эффективность солнечных батарей растет быстрее.

А вот какой, по данным МЭА, будет средняя LCOE для мощностей, которые запустятся в 2025 году.

Мощности ВИЭ, вводимые в 2025 году, уже будут значительно рентабельнее. Причем солнечная энергия станет самой эффективной. Также с газом по рентабельности будут соперничать наземные ветряки и геотермальная энергия.

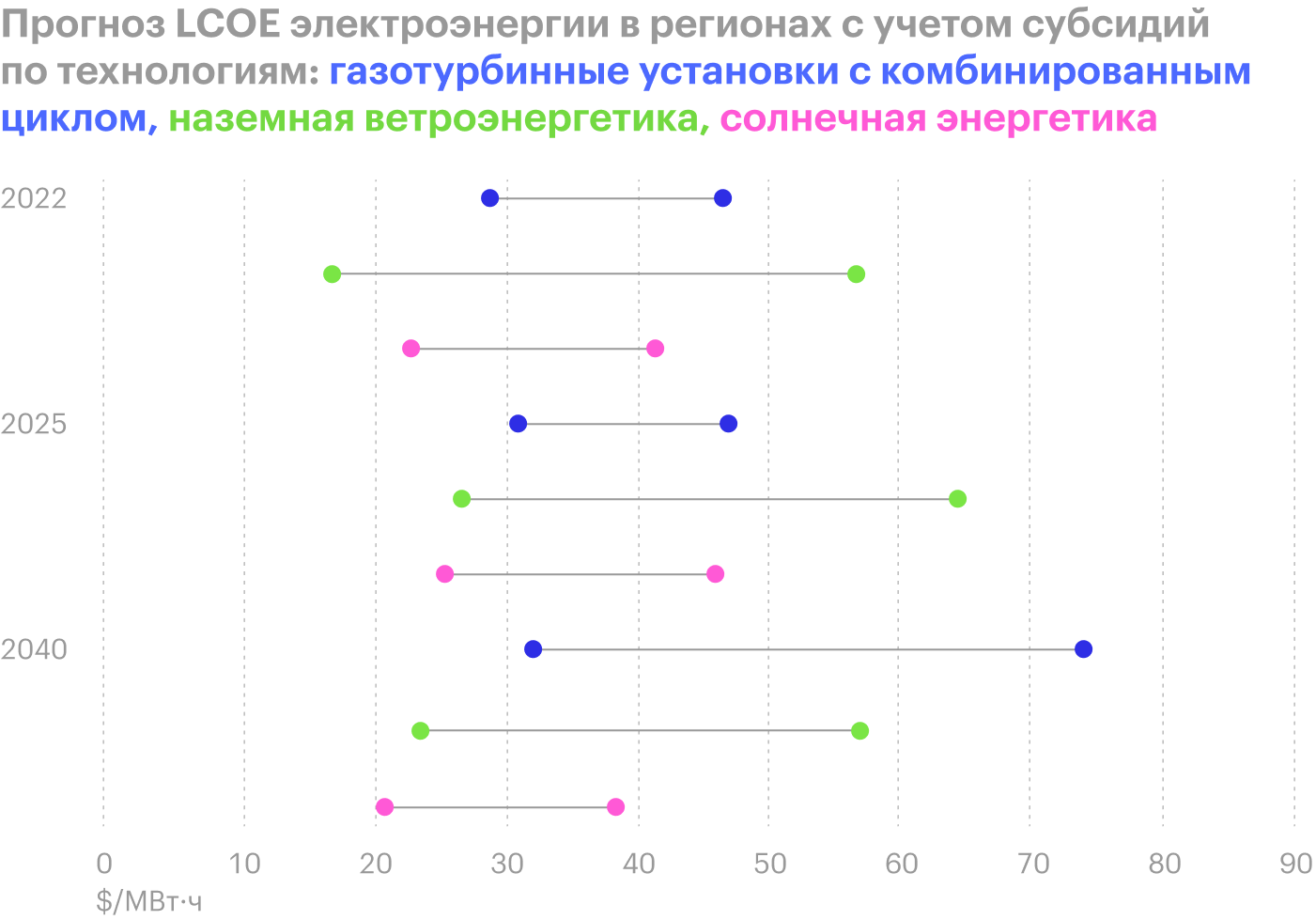

К 2040 году себестоимость солнечной электроэнергии и ветряков в большинстве регионов будет ниже, чем газа. И даже если сейчас альтернативная энергетика во многих случаях остается субсидируемой отраслью, то снижающаяся с развитием технологий стоимость чистой энергии делает этот сектор перспективным для коммерческого использования.

Как субсидируют сектор

Сейчас существует много мер поддержки ВИЭ. Вот основные:

- Зеленые сертификаты.

- Возмещение стоимости технологического присоединения.

- Тарифы на подключение.

Зеленый сертификат подтверждает, что его владелец приобрел определенное количество электроэнергии, произведенной на основе возобновляемых источников. Все больше крупных компаний ставят себе «зеленые цели»: покупать чистую электроэнергию для формирования имиджа и маркировки товаров. Это увеличивает спрос на зеленую энергетику, дает дополнительные доходы компаниям в этом секторе и стимулирует энергетические компании переходить на ВИЭ. Зеленые сертификаты давно служат проверенным средством поддержки рынка ВИЭ.

Возмещение стоимости технологического присоединения используется для повышения инвестиционной привлекательности проектов на основе ВИЭ. Такая компенсация подключения может осуществляться государственными органами полностью или частично.

Фиксированные тарифы — самый успешный способ стимулировать развитие ВИЭ. В основе этих мер поддержки ВИЭ лежат три основных фактора:

- Гарантия подключения к сети.

- Долгосрочный контракт на покупку всей произведенной электроэнергии.

- Гарантия покупки электроэнергии по фиксированной цене.

Фиксированные тарифы могут различаться не только для разных источников возобновляемой энергии, но и в зависимости от установленной мощности ВИЭ. Один из вариантов системы поддержки на основе фиксированных тарифов — использование фиксированной надбавки к рыночной цене энергии ВИЭ. Как правило, надбавка к цене произведенной электроэнергии или фиксированный тариф выплачиваются в течение достаточно продолжительного периода — 10—20 лет, тем самым гарантируя возврат вложенных в проект инвестиций и получение прибыли.

Для инвестора система фиксированных тарифов может означать, что компании, работающие по такой схеме, уже гарантировали себе денежные потоки на несколько десятков лет вперед.

Компании сектора ВИЭ

В соответствии с базовым сценарием МЭА мощность генерации возобновляемых источников энергии возрастет еще на 50% к 2024 году. МЭА прогнозирует, что солнечная энергетика будет обеспечивать большую часть этого роста. Учитывая это, компании, ориентированные на солнечный сектор, имеют лучшие перспективы роста.

Нас интересуют компании, которые генерируют свободный денежный поток и имеют сильные балансы. У них есть преимущество перед финансово более слабыми конкурентами: более широкий доступ к капиталу, необходимому для финансирования роста. Вот почему инвесторы должны сосредоточить свое внимание на финансово сильных компаниях этой отрасли. Но рост ради роста тоже не обогатит акционеров, поэтому надо смотреть и на отдачу от инвестиций.

Глобально я разделяю все компании сектора ВИЭ на два типа:

- Компании, занимающиеся производством и дистрибуцией энергии.

- Компании, занимающиеся производством оборудования и технологическими разработками в сфере ВИЭ.

Впрочем, ничто не мешает эти подходы совмещать. Кратко рассмотрим крупнейшие компании в секторе чистой энергетики.

NextEra Energy (NEE) — крупнейшая энергетическая компания по объемам вырабатываемой солнечной и ветровой энергии. Это энергетический холдинг, он управляет двумя коммунальными предприятиями во Флориде — Florida Power & Light и Gulf Power — и сегментом энергетических ресурсов, который инвестирует в чистые энергетические активы. Кроме того, NextEra — мировой лидер в области аккумуляторных батарей.

В 2019 году NextEra владела 15,1 ГВт ветровой и 2,5 ГВт солнечной энергетической мощности, а также 11 ГВт новых проектов в области возобновляемых источников энергии.

NextEra Energy продает электроэнергию конечным пользователям в рамках долгосрочных соглашений о покупке электроэнергии с фиксированной ставкой, PPA. Эта бизнес-модель делает компанию надежной и для партнеров, и для инвесторов. Контракты с фиксированной ценой обеспечивают предсказуемый денежных поток, которого компании хватает и на реинвестирование в новые разработки для продолжения роста.

NextEra дополняет свою стабильную деятельность одним из самых высоких кредитных рейтингов среди крупнейших электроэнергетических компаний. Компания располагает финансовыми возможностями для инвестирования десятков миллиардов долларов в разработку новых проектов в области возобновляемых источников энергии, причем значительная часть этих средств будет направлена на солнечную энергию. Эти инвестиции должны обеспечить рост доходов не менее чем на 6—8% в год до 2022 года, позволяя при этом увеличивать дивиденды примерно на 10% ежегодно в течение этого периода. Эти факторы двойного роста дают NextEra возможность опережать рынок в ближайшие годы.

First Solar (FSLR) — специализируется на производстве тонкопленочных солнечных модулей, где в качестве полупроводника используется теллурид кадмия вместо кристаллического кремния, применяемого в большинстве других панелей. Модули First Solar имеют больший размер и стоят дороже, но они могут производить больше энергии на панель, что делает их энергию дешевле. Такие панели становятся отличным решением для коммунальных компаний.

First Solar вложила значительные средства в исследования и производство, чтобы оставаться на шаг впереди конкурентов. Компания начала выпуск своего новейшего продукта, модуля Series 6, в 2018 году. Она инвестировала в этот продукт более миллиарда долларов, включая строительство производственных мощностей в США и Азии.

Еще одной движущей силой роста First Solar в солнечном секторе служит то, что компания имеет один из лучших балансов в отрасли: завершила 2019 год с чистой суммой денежных средств на балансе в размере 2,1 млрд долларов против 600 млн долга. Это дает возможность продолжать инвестировать в разработку продуктов. При этом у большинства конкурентов много долгов, поэтому они платят проценты сторонним кредиторам. Сильный баланс First Solar не только снижает затраты, но и дает возможность дальше расширять производственные мощности.

Brookfield Renewable Partners (BEP) — лидер в гидроэнергетике, созданный управляющей компанией Brookfield Asset Management для эксплуатации возобновляемых источников энергии по всему миру. Первоначально компания ориентировалась на владение гидроэлектростанциями, сейчас она эксплуатирует ветряные и солнечные мощности, а также энергетические хранилища. В 2020 году гидроэнергетика все еще приносит компании 70% выручки.

Brookfield продает большую часть энергии по договорам с фиксированной ставкой. Эти соглашения помогают изолировать денежные потоки компании от тарифов на электроэнергию, которые могут быть весьма нестабильными, особенно в Колумбии и Бразилии, где компания также работает.

Поскольку Brookfield Renewable Partners генерирует такой предсказуемый денежный поток, компания возвращает деньги инвесторам через высокие дивиденды. Цель — распределять 80% своего денежного потока, а оставшееся инвестировать в проекты. Эти проекты в сочетании с повышением ставок по контракту позволят компании увеличивать свой денежный поток на 6—11% в год до 2022 года, что даст возможность повышать дивиденды на 5—9% в год.

Также Brookfield Renewable занимается приобретением более слабых в финансовом отношении компаний.

SolarEdge Technologies (SEDG) занимается оптимизацией возобновляемой энергии. Компания разработала оптимизированное инверторное решение, которое улучшило процесс преобразования энергии постоянного тока от солнечных панелей в переменный ток, используемый электрической сетью.

Интеллектуальное инверторное решение компании позволяет солнечным батареям максимизировать выработку электроэнергии при одновременном снижении затрат на ее производство.

Компания также совершила несколько покупок вне солнечного рынка. Например, в 2018 и 2019 годах SolarEdge заключила несколько сделок, чтобы расширить свои возможности на рынке накопителей энергии. Это дальновидное решение, с учетом того, что хранение энергии — один из ключевых факторов развития отрасли. Еще SolarEdge приобрела компании, ориентированные на перезарядку аккумуляторов: прицел на рынок электромобилей.

В некотором смысле SolarEdge стремится стать вертикально интегрированной компанией — подобно Tesla. Это расширит возможности для перекрестных продаж компонентов на смежные рынки возобновляемых источников энергии.

Enphase Energy (ENPH) — лидер в области микроинверторов. Компания специализируется на производстве инверторов, которые преобразуют постоянный ток от солнечных батарей в переменный. Подход Enphase отличается от подхода SolarEdge: инверторы Enphase преобразуют солнечную энергию напрямую, в то время как оптимизаторам SolarEdge требуется дополнительный компонент. Подход SolarEdge в целом несколько дешевле, но микроинверторы Enphase Energy более эффективны.

Ormat Technologies (ORA) — лидер в геотермальной энергетике. Компания управляет портфелем геотермальных и энергетических установок в США, Центральной Америке, Азии и Африке. Также проектирует, производит и продает энергетическое оборудование и другие продукты сторонним геотермальным операторам. Ormat получает 67% дохода от продажи электроэнергии, остальное — от продажи продукции.

Как и многие энергетические компании, большую часть электроэнергии Ormat продает в рамках долгосрочных контрактов с фиксированной стоимостью. Эти контракты обеспечивают предсказуемый денежный поток. Хотя компания использует эти средства и для выплаты дивидендов, основную часть она реинвестирует в расширение деятельности.

Инвестиции Ormat в новые мощности по производству геотермальной энергии позволили постоянно увеличивать прибыль. С 2014 по 2019 год скорректированная EBITDA компании увеличилась с 273 до 384 млн долларов. Компания ожидает, что рост продолжится.

Ormat управляет суммарными мощностями по генерации более чем в 900 МВт в 25 странах мира. Крупнейшие мощности — около 600 Мвт — находятся в США, еще около 150 МВт — в Кении. У компании в планах нарастить мощности до 1150 МВт к 2022 году. Для этого уже запускают новые геотермальные проекты в США, Гваделупе и Кении и проекты по солнечной энергетике в США. Планируется, что объекты введут в эксплуатацию до 2022 года. Хотя у геотермальной энергии может не быть такого потенциала роста, как у других возобновляемых источников, Ormat Technologies — лидер в своей нише.

Terraform Power (TERP) — ориентирована на ветер и солнечную энергию в Северной Америке и Западной Европе. Это еще одна компания по производству возобновляемых источников энергии, управляемая Brookfield Asset Management.

Terraform Power продает большую часть электроэнергии в рамках долгосрочных контрактов с фиксированной ставкой. Эти соглашения обеспечивают компании предсказуемый денежный поток. 80% денег выплачивают акционерам через дивиденды. Это позволяет сохранить часть средств для инвестиций — например для переоснащения некоторых старых ветряных электростанций.

NextEra Energy Partners (NEP) — это партнерское товарищество с ограниченной ответственностью, Master limited partnership, созданное компанией NextEra Energy. Компания создана для инвесторов, стремящихся к высоким дивидендным доходам. NextEra Energy Partners приобретает и владеет ветряными и солнечными мощностями, а также газопроводами в Северной Америке. MLP будет использовать растущий денежный поток от этих приобретений для обеспечения роста дивидендов, в то время как NextEra, о которой говорили выше, реинвестирует выручку от продаж в новые проекты в области возобновляемых источников энергии.

Обе компании обычно совершают как минимум одно крупное приобретение каждый год. Например, в марте 2019 года NextEra продала партнерству портфель из шести ветроэнергетических проектов за 1,02 млрд долларов. Эта сделка позволила NextEra Energy Partners увеличить свои дивиденды на 15%, что дало компании возможность обеспечить план увеличения выплат с 12 до 15% годовых до 2024 года.

Atlantica Yield (AY) — крупная инфраструктурная компания, владеющая портфелем возобновляемых энергетических активов, а также инфраструктурой передачи электроэнергии. В 2018 году компания получила около 68% своего дохода от возобновляемых источников энергии. Портфель состоит из ветряных и солнечных электростанций в США, Испании, Южной Африке и Уругвае, а также небольшого гидроузла в Перу. Кроме того, компания эксплуатировала работающую на природном газе электростанцию в Мексике, линии электропередач в Перу и Чили и опреснительные установки в Алжире.

Atlantica Yield получила долгосрочные фиксированные контракты для всех своих ожидаемых мощностей. Эта стратегия позволяет генерировать предсказуемый денежный поток, основную часть которого компания возвращает инвесторам через высокие дивиденды. Компания использует оставшиеся денежные средства и свой сильный баланс для расширения портфеля. Планирует увеличивать дивиденды на 8—10% в год до 2022 года.

Российские компании в сфере чистой энергетики

Из российских компаний, которые занимаются возобновляемой энергетикой, можно отметить следующие.

«Русгидро» (HYDR). Крупная российская энергетическая компания, 80% активов сосредоточено в области гидроэнергетики. Общие генерирующие мощности составляют 38 ГВт, из которых 30,8 ГВт обеспечивают гидроэлектростанции.

У «Русгидро» хорошая территориальная диверсификация, с 2015 года EBITDA выросла с 73 до 97,5 млрд рублей, дивиденды выросли более чем в два раза, а отношение чистого долга к EBITDA снизилось с 2,4 до 1,48.

«Энел Россия» (ENRU). Компания «Энел Россия» продала все угольные мощности в 2019 году и сейчас строит ветряные электростанции с суммарной мощностью 362 МВт. Старт эксплуатации планируют в 2020—2024 годах. В 2019 году «Энел Россия» приступил к строительству Кольской ВЭС мощностью 201 МВт — крупнейшего ветропарка за полярным кругом. По прогнозам компании, к 2022 году ВИЭ должны составлять более 40% всей генерации «Энела».

Нефтяные гиганты и ВИЭ

Крупнейшие нефтегазовые гиганты также не отстают от тренда инвестиций в чистую энергетику.

Royal Dutch Shell (RDS). Компания сокращает свои капзатраты, 45% этого сокращения придется на долю разведочного бизнеса. Также компания сократила дивиденды с 47 до 16 центов на акцию — впервые со времен Второй мировой войны.

Несмотря на хаос на мировых рынках нефти, Shell будет поддерживать свои инвестиции в ВИЭ и говорит об их росте. В 2020 году экономия Shell должна составить 20 млрд долларов, четверть этой суммы получит объединенное подразделение, занимающееся поставками газа и новыми видами энергии.

Shell — лидер среди нефтяных компаний, активно инвестирующих в проекты, связанные с экологически чистой энергией. Это, например, немецкая компания по хранению энергии Sonnen, американский производитель солнечной электроэнергии Silicon Ranch и проекты по прибрежной ветроэнергетике в Европе и США.

British Petroleum (BP) также инвестирует в ВИЭ. Совместно с Bunge создано предприятие BP Bunge Bioenergia, которое объединяет усилия в области биоэнергетики и производства этанола из сахарного тростника. Компания имеет долю в ветрогенерации в семи штатах США, в том числе на Гавайях. British Petroleum увеличила долю в Lightsource BP до 50% — компания занимается солнечными проектами и планирует развернуть мощности в 10 ГВт к 2023 году.

Отдельный интересный проект BP — разработка цифровых платформ для снабжения транспорта и домохозяйств чистой энергией.

Total (TOT). Французский энергетический гигант установил для себя к 2025 году целевой показатель мощности производства электроэнергии из возобновляемых источников в 25 ГВт. Компания планирует значительно расширить долю ВИЭ в своем портфеле к 2035 году.

Total планирует воспользоваться опытом своих филиалов: Total Solar, Total Eren, Total Quadran и SunPower. Через них Total укрепляет свои позиции в области фотоэлектрической солнечной энергии, ветроэнергетики, биоэнергетики, гидроэнергетики.

Chevron (CVX). Американский нефтепроизводитель также расширяет использование возобновляемых источников энергии для обеспечения своей деятельности. Компания уже приобрела мощности на 65 МВт ветровой энергии в Западном Техасе и 29 МВт солнечной энергии в Южной Калифорнии.

Chevron также сотрудничает с Pacific Ethanol, Waste Management и CalBio в области возобновляемого транспортного топлива.

С такими курсами развития нефтегазовые гиганты превратятся в крупнейшие мировые энергетические компании с солидной долей ВИЭ среди своих активов. И они также станут весомыми игроками на рынке зеленой энергетики. Можно сказать, что, инвестируя сегодня в нефтяных гигантов, вы уже вкладываетесь в возобновляемую энергетику.

Российские компании. «Лукойл» уже на протяжении 10 лет инвестирует в ВИЭ. Основные активы компании в этой сфере — гидроэлектростанции в Краснодарском крае и республике Адыгея общей мощностью 297 МВт. Также «Лукойл» владеет ветропарками в Румынии и Болгарии суммарной мощностью 208 МВт и небольшими солнечными электростанциями.

«Газпром-нефть» занимается проектами ВИЭ в Сербии. Это ветропарк и геотермальные системы. Менее масштабные проекты в этой сфере есть также у «Газпрома», «Татнефти» и «Роснефти».

Риски и барьеры для зеленой энергетики

Капитальные расходы. Наиболее очевидный и широко разрекламированный барьер для возобновляемой энергии — затраты, в частности капитальные, первоначальные затраты на строительство и установку солнечных и ветряных электростанций. Как и большинство возобновляемых источников энергии, солнечная и ветровая энергия чрезвычайно дешевы в эксплуатации: их «топливо» бесплатное, а техническое обслуживание минимальное. Поэтому основная часть расходов — это создание технологии.

Более высокие затраты на строительство могут повысить вероятность того, что финансовые учреждения будут воспринимать возобновляемые источники энергии как рискованные и одалживать деньги по более высоким ставкам. Для электростанций, работающих на природном газе и других ископаемых видах топлива, стоимость топлива может быть передана потребителю, что снижает риск, связанный с первоначальными инвестициями, — хотя и увеличивает риск непредсказуемых счетов за электричество. Но если принять во внимание затраты в течение срока службы энергетических проектов, ветровая и солнечная коммунальная энергия может быть наименее дорогостоящей.

Еще более обнадеживает то, что капитальные затраты на возобновляемые источники энергии резко снизились с начала 2000-х и, вероятно, будут снижаться дальше. Например, между 2006 и 2016 годами средняя стоимость самих фотоэлектрических модулей упала с 3,5 до 0,72 $ за ватт — снижение на 80% всего за 10 лет.

Размещение и передача электроэнергии. Ядерная энергия, уголь и природный газ — централизованные источники, то есть нужно относительно небольшое число электростанций высокой мощности. С другой стороны, ветер и солнечная энергия предлагают децентрализованную модель, в которой небольшие генерирующие станции, расположенные на большой территории, работают вместе.

Децентрализация предлагает несколько ключевых преимуществ — в том числе устойчивость сети, — но она также создает барьеры: это выбор места и передача.

Выбор места означает необходимость переговоров, контрактов, разрешений на землю, которые могут увеличить затраты и задержать проекты.

Под передачей понимаются линии электропередач и инфраструктура, необходимые для перемещения электричества от места производства к месту потребления. Исследование, проведенное Международным энергетическим агентством в 2014 году, показывает, что затраты на передачу для ветра примерно в три раза превышают затраты на передачу электроэнергии от угля или ядерной энергии.

Избыточные затраты растут, так как неустойчивые возобновляемые источники энергии получают все большую долю в общем объеме.

Вот некоторые из причин более высоких затрат:

- Необходимо построить непропорционально больше линий для ветровой и солнечной энергии, поскольку линии электропередач необходимо масштабировать не до средней мощности, а до максимальной. Выработка энергии от ветра обычно доступна 25—35% времени, от солнца — 10—25%.

- Как правило, между местом, где происходит использование возобновляемой энергии, и местом потребления расстояние гораздо больше, чем при традиционном производстве.

- Возобновляемая энергетика и установленное вспомогательное оборудование не обладают таким же уровнем контроля над аспектами энергосети — мощностью тока, амплитудой, — как электростанции, работающие на ископаемом топливе. Это требует дополнительных затрат.

Доступность. Самая большая проблема с основной возобновляемой энергией — это прерывистость. Энергия ветра вырабатывается только в ветреную погоду, энергия солнца — только в солнечную. Это создает несколько фундаментальных трудностей, одна из которых — необходимость резервирования энергии, что ведет к дополнительным затратам.

После того как в электрическую сеть добавляется даже небольшой процент солнечной энергетики, необходимы батареи, чтобы сгладить перерывы в генерации.

Есть и другие проблемы. Сильные штормы могут нарушить электроснабжение на несколько дней в любое время года. По этой причине, если система будет работать только на возобновляемых источниках энергии, необходимо иметь резервный аккумулятор.

Ископаемое топливо хранить относительно недорого, в то время как затраты на хранение электроэнергии огромны. Они включают в себя как стоимость системы хранения, так и потерю энергии в хранилищах.

Всего существует три основных возможности резервирования:

- Резервные турбины, работающие на природном газе или дизеле.

- Гидроагрегаты, гидравлическая энергия.

- Батареи и другие устройства хранения электроэнергии.

Проблемы производства и утилизации. После окончания срока использования ветряные турбины, солнечные панели и накопители не исчезают сами по себе, без каких-либо затрат. Переработка не бесплатная. Очень часто затраты энергии на переработку материалов выше, чем при их добыче в первоначальном виде. Эту проблему необходимо учитывать при анализе реальной стоимости возобновляемых источников энергии.

Процесс производства ветряных турбин кроме массового использования стали, бетона и других промышленных материалов требует значительного количества токсичных тяжелых металлов, таких как неодим и диспрозий для магнитов. Существует также проблема утилизации ветряных турбин, в частности магнитов и массивных лопастей. Проблема утилизации отходов солнечных панелей также стоит остро — в том числе из-за свинца, кадмия, хрома и других токсичных металлов, которые выделяются, если панели ломаются при утилизации.

Еще считается, что большое количество птиц гибнет от ветряных турбин и экстремальных температур солнечных электростанций CSP.

Что делать инвестору

Вопрос о том, оправданно ли использование ветровой и солнечной энергии, требует тщательного анализа. Многие говорят, что если бы ветер и солнечная энергия действительно были прибыльными, то не требовались бы субсидии. С другой стороны, с развитием технологий мы видим постоянное снижение себестоимости такой энергии — это может привести к тому, что в будущем использовать ее станет экономически более целесообразно, чем ископаемое топливо.

Вот какие варианты инвестиций в зеленую энергетику я вижу.

Для тех, кто любит инвестировать в акции роста, технологии и перспективу, есть прекрасная возможность вложиться в технологии будущего. Если солнечная энергетика сохранит или увеличит темпы роста, то продукция в этой области и новые технологии будут весьма востребованы.

В этом случае могут быть интересны акции таких компаний, как Enphase Energy, First Solar, SolarEdge Technologies. Вряд ли в ближайшее время стоит ожидать от них дивидендов, лучший их возврат денег акционерам — инвестиции в технологии, которые в будущем могут многократно окупиться.

Если же ставите на ветровую энергетику, то крупнейшие производители оборудования здесь — Vestas, Siemens Gamesa, General Electric. Но, на мой субъективный взгляд, инновационности в этом направлении меньше.

Те, кто не хочет выбирать компании, могут присмотреться к ETF на альтернативную энергетику.

Самый крупный фонд в этой сфере — iShares Global Clean Energy ETF (ICLN). Этот фонд от Blackrock имеет диверсифицированный портфель из 30 крупнейших компаний, работающих в разных секторах ВИЭ.

Invesco Solar ETF (TAN) — крупнейший фонд, ориентированный именно на солнечную энергетику.

Invesco WilderHill Clean Energy ETF (PBV) — еще один фонд, который очень разнообразен по охвату. Кроме генерации содержит в портфеле компании, разрабатывающие продукцию и технологии для альтернативной энергетики.

First Trust NASDAQ Clean Edge Green Energy Index Fund (QCLN) — еще один неплохой вариант. Фонд владеет обширным портфелем американских компаний в области чистой энергии.

Для любителей стабильных и высоких дивидендов подойдут компании, генерирующие и продающие электроэнергию. Модель этого бизнеса отличается высокой стабильностью — благодаря тому, что чаще всего такие компании имеют долгосрочные контракты на поставку электроэнергии по фиксированной цене. Их денежные потоки в среднесрочной перспективе будут оставаться стабильными — с возможностью увеличения в случае роста сектора ВИЭ.

Минусом может быть высокая долговая нагрузка некоторых из таких компаний, поэтому выбирать их следует осторожно. К компаниям такого типа можно отнести Brookfield Renewable Partners, Terraform Power, NextEra Energy Partners, Atlantica Yield. Все эти компании ежеквартально платят стабильные и высокие дивиденды, по сути превращая акции в подобие облигаций. А Transalta Renewable, например, вообще платит дивиденды ежемесячно в канадских долларах.

Ну а тем, кто предпочитает крупные и надежные компании и не хочет концентрироваться на ВИЭ, можно косвенно инвестировать в зеленую энергетику через энергетических гигантов: Shell, British Petroleum, Total. Эти компании заявляют, что переход к чистой энергетике — их долгосрочная стратегическая цель, и либо уже имеют проекты в сфере возобновляемой энергетики, либо начинают работать над ними.