Слово «эмитент» регулярно встречается в материалах, посвященных фондовому рынку и инвестициям. Оно также есть в лексиконе служб поддержки онлайн-сервисов и маркетплейсов.

В этом материале подробнее рассмотрим, кто такие эмитенты: их виды, функции, права и обязанности. А еще расскажем, где искать информацию об эмитентах и какие риски они несут.

Вы узнаете

Кто такой эмитент

Чаще всего этот термин применяется на фондовом рынке: эмитентом называют организацию, которая выпускает собственные ценные бумаги — акции, облигации и производные от них финансовые инструменты, которые затем продаются и покупаются инвесторами. Но эмитентов можно встретить и за пределами биржи: банки-эмитенты выпускают банковские карты для своих клиентов, а центральные банки различных стран — национальную валюту.

Само слово «эмитент» происходит от латинского emitto, которое как раз и означает «выпускать» или «издавать». А эмиссия — это процесс выпуска денег или ценных бумаг в обращение.

Функции, права и обязанности эмитента. Выпуск ценных бумаг регулирует государство. Чтобы заниматься эмиссией, организации нужно соответствовать строгим критериям.

Для размещения ценных бумаг на Московской бирже эмитент должен выполнить условия самой площадки и требования Банка России. Биржа и регулятор оценивают кредитный рейтинг, срок существования компании, уровень ее корпоративного управления и обязывают ее раскрывать значимую для акционеров и инвесторов информацию о бизнесе.

Когда организация эмитирует ценные бумаги, она берет на себя определенные обязательства. Например, эмитент выпуска акций должен выплачивать дивиденды в соответствии с дивидендной политикой и решением акционеров, а эмитент выпуска облигаций — выплачивать купоны и возвращать номинальную стоимость ценных бумаг в оговоренные сроки. Эти условия обычно закреплены в эмиссионных документах.

Эмитент обязан быть готовым выполнять требования регулятора и стремиться делать условия выпуска его ценных бумаг более привлекательными для потенциальных покупателей: частных и институциональных инвесторов. Ведь если он сможет реализовать акции или облигации — получит деньги на более выгодных условиях, чем банковский кредит. И затем использует эти средства для развития компании: купит бизнес конкурента, построит фабрику или снизит долговую нагрузку.

Что такое опцион эмитента. Организация может выпускать не только ценные бумаги, но и производные от них финансовые инструменты: свопы, фьючерсы, форвардные контракты. Она делает это, чтобы, например, привлечь дополнительные деньги, снизить риски волатильности базового инструмента или замотивировать своих сотрудников.

Один из наиболее популярных производных инструментов — опцион эмитента. Это вид ценной бумаги, которая дает владельцу право купить или продать акции компании в течение определенного периода по заранее установленной цене. Если у вас опцион на покупку акций по 10 ₽ за штуку, эмитент обязан продать вам их именно за эту сумму, даже если на рынке они стоят 15 ₽.

Крупные компании часто используют подобные опционы, чтобы удержать ценных сотрудников или повысить эффективность их работы. Например, менеджер получит опцион, если добьется роста продаж в два раза или проработает в компании в течение оговоренного срока.

Важно, что опцион дает своему владельцу право, но не обязанность — то есть сотрудник сам решает, стоит ли ему конвертировать опцион в акции при выполнении условий контракта.

Виды эмитентов

Согласно федеральному закону «О рынке ценных бумаг», эмитировать ценные бумаги в России вправе юридические лица, государство и муниципальные органы. Но эмитентом также может быть коммерческий банк или Центральный банк. Рассмотрим каждый вид эмитента подробнее.

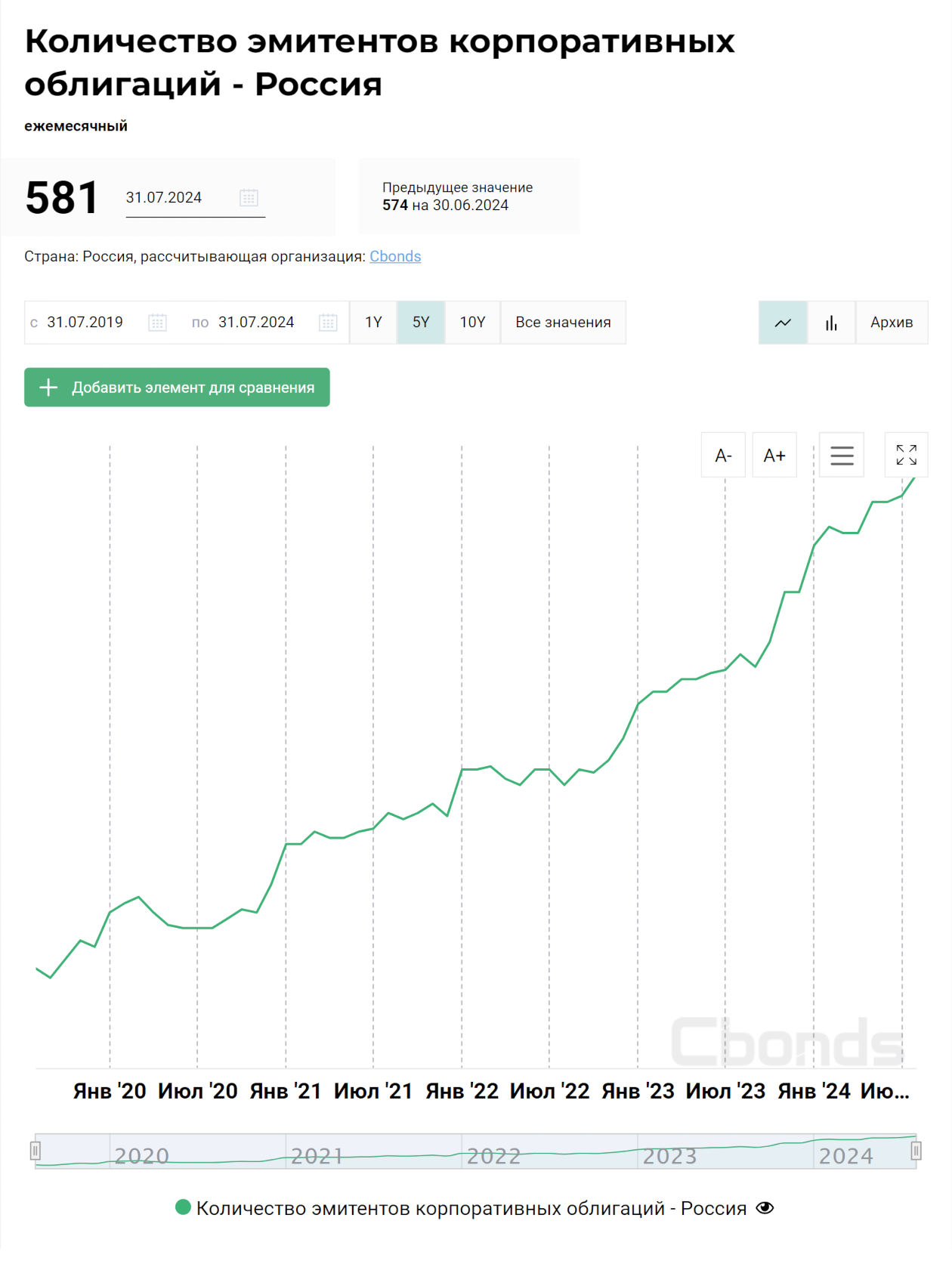

Коммерческие организации. Теоретически любая компания способна заниматься эмиссией. Но на практике чаще всего ценные бумаги выпускают средние и крупные компании. Это связано с повышенными требованиями к эмитентам и большими расходами, которые потребуются для эмиссии акций или облигаций. Поэтому малый бизнес обычно предпочитает привлекать средства иными способами — например, брать кредиты в банке.

Эмитировать ценные бумаги может как публичный, так и частный бизнес. Но размещать свои акции на фондовой бирже, где их способен купить любой желающий, есть право только у публичного акционерного общества.

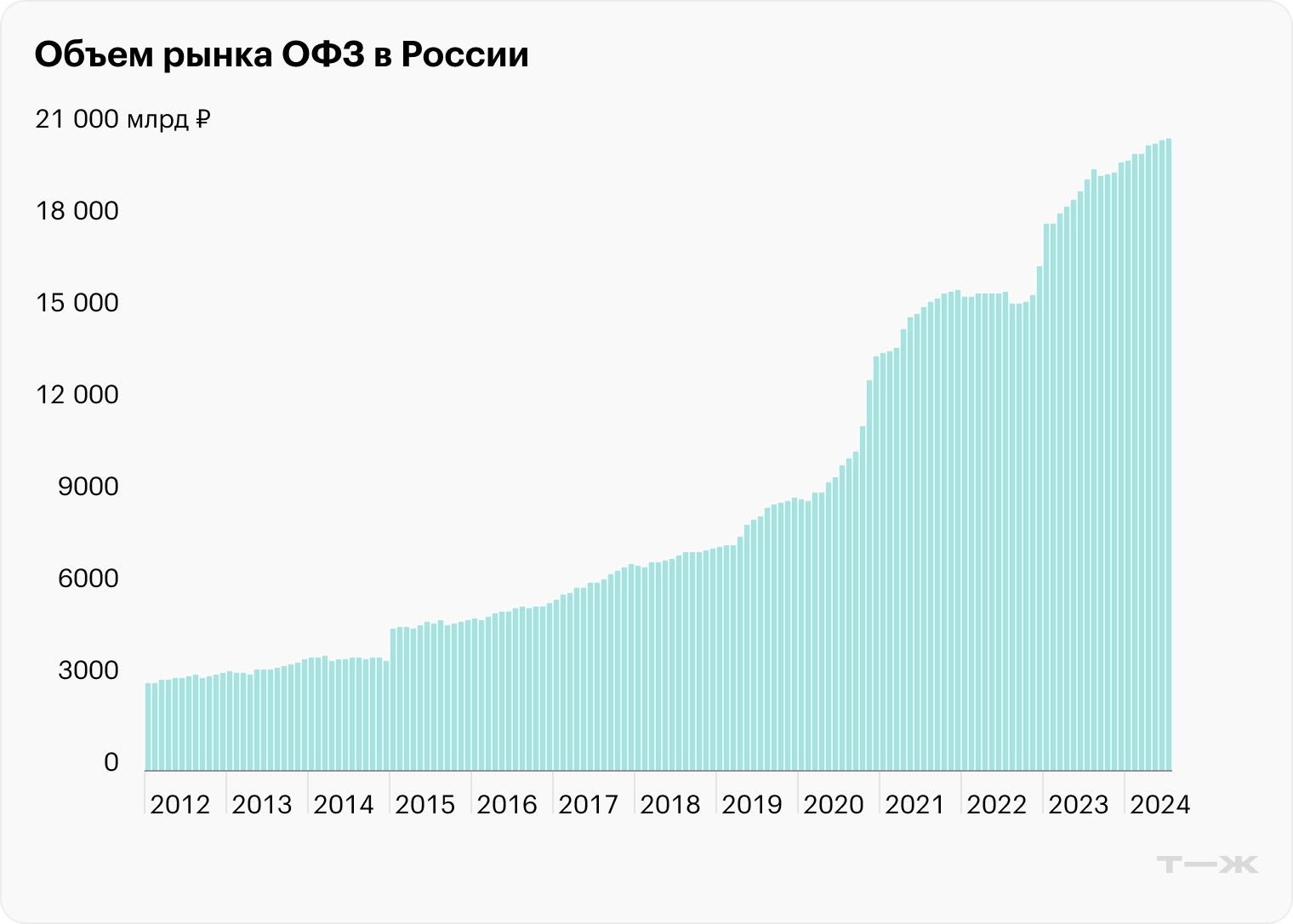

Государство. Это самый крупный и надежный эмитент. Оно выпускает облигации федерального займа, которые считаются наименее рискованными ценными бумагами. С их помощью государство одалживает деньги у граждан, чтобы вернуть их через некоторое время с процентами. Доходность по бумагам зависит от уровня ключевой ставки ЦБ — текущего и прогнозного.

Еще государство может эмитировать облигации в иностранной валюте — они называются евробондами.

Органы муниципальной власти. К ним относятся администрации сел, городов и муниципальных районов. Они также могут эмитировать долговые ценные бумаги для пополнения своего бюджета.

Банки. Коммерческий банк способен выпускать не только акции, облигации и производные финансовые инструменты. От обычных компаний он отличается тем, что может выпускать и обслуживать собственные платежные инструменты — дебетовые и кредитные карты. Если в сервисе или онлайн-магазине пишут, что платеж не прошел и вам надо обратиться к эмитенту, выпустившему карту, под эмитентом подразумевается банк.

Центробанк. Рубли, доллары, юани и любые другие валюты тоже эмитируют. Обычно функции денежной эмиссии принадлежат государству или окологосударственным структурам.

В США эта обязанность возложена на Федеральную резервную систему, а в России — на Банк России, что закреплено в федеральном законе «О Центральном банке Российской федерации». Причем ЦБ обладает исключительным правом на выпуск новых российских рублей не только в наличной форме, но и в цифровой.

Риски, связанные с деятельностью эмитентов

Основная цель инвесторов на фондовом рынке — сохранить и приумножить капитал. Они покупают ценные бумаги эмитентов под определенные условия и гарантии. При этом привлекательность инвестиционного инструмента зависит от соотношения риска и доходности: как правило, чем выше риск, тем выше доходность от акций или облигаций.

А главный риск для инвесторов состоит в том, что эмитент не сможет исполнить обязательства по эмитированным ценным бумагам: компания обанкротится или у нее не окажется свободных денег, чтобы вернуть долг по облигациям.

Остальные риски считают производными от этого главного, к ним относятся:

- Валютные. Эмитент может получить убытки из-за неблагоприятного изменения курса валют. Это особо опасно для компаний, которые занимаются экспортом или импортом.

- Операционные. Обычно они связаны с нарушением внутренних процессов в компании или несовершенством этих процессов. Могут возникать, если в компании-эмитенте плохо построена коммуникация между отделами, руководство поставило на ключевой пост некомпетентного сотрудника или внутри организации процветает коррупция. Все это негативно отражается на бизнесе и ведет к финансовым потерям.

- Страновые и региональные. К ним относятся риски, связанные с политической или экономической ситуацией в стране или регионе, где работает эмитент. Такой риск повышается, если компания находится в регионе, где может произойти военный конфликт, наводнение или из-за действий правительства начнется экономический кризис и население перестанет покупать продукцию эмитента.

- Репутационные. Связаны с негативным восприятием компании клиентами, контрагентами, акционерами, партнерами и госорганами. Если данные покупателей компании все время утекают в сеть, ее корпоративная культура токсична, вряд ли много людей захотят пользоваться ее услугами, а квалифицированные сотрудники, благодаря которым компания развивается, предпочтут работать в другом месте.

Кредитные рейтинги. Чтобы было проще оценить надежность эмитента и его способность выполнять взятые на себя долговые обязательства, существуют кредитные рейтинги. Они учитывают прошлые и текущие финансовые результаты эмитента, уровень долговой нагрузки и устойчивость финансового положения.

Такие рейтинги составляют специально уполномоченные агентства. От их оценки зависит, насколько надежными будут считаться ценные бумаги конкретного эмитента.

В России работает несколько рейтинговых агентств: Национальное рейтинговое агентство, Аналитическое кредитное рейтинговое агентство, «Эксперт РА» и «Национальные кредитные рейтинги». Известные мировые рейтинговые агентства: Moody’s, Standard & Poor’s и Fitch Ratings Inc.

А так как эмитентом могут выступать не только компании, но и страны, кредитные рейтинги составляются и для государств. Например, громким событием прошлого года стало понижение агентством Fitch кредитного рейтинга США.

Раскрытие информации эмитентами

Для организации, которая предлагает свои ценные бумаги на рынке, важно быть открытой и прозрачной. Если инвестор знает, какая у компании рентабельность, насколько большой у нее долг и при каких условиях она готова делиться своей прибылью с акционерами, ему проще будет принять обоснованное решение о покупке или продаже ее ценных бумаг.

Публичные компании, чьи акции свободно торгуются на бирже, обязаны публиковать определенную информацию о себе на своих сайтах в разделах для инвесторов и акционеров, а также на специальных сайтах раскрытия информации. По закону они должны размещать в свободном доступе отчеты о финансовой и операционной деятельности, устав и внутренние документы, список аффилированных лиц, информацию о собраниях акционеров и другие значимые сведения.

В России также есть Центр раскрытия корпоративной информации: на сайте этой организации в свободном доступе содержится вся информация, которую обязаны раскрывать эмитенты ценных бумаг.

В России наиболее ликвидные ценные бумаги включены в первый и второй котировальные списки Московской биржи. И торговая площадка предъявляет к их эмитентам дополнительные требования по раскрытию информации: им необходимо опубликовать дивидендную политику и материалы по итогам мероприятий для инвесторов и акционеров, календарь инвестора и контакты для обратной связи.

Какую информацию эмитенты могут не раскрывать. В 2022 правительство позволило российским эмитентам скрывать свои отчетности частично или полностью, если их публикация несет для компаний санкционные риски. Это разрешение действовало до июля 2023 года.

Но согласно новому постановлению, если есть угроза санкций, российские эмитенты могут полностью или частично скрывать некоторые сведения о себе. Среди них:

- информация о составе органов управления и контроля за финансово-хозяйственной деятельностью эмитентов;

- информация об аффилированных лицах и дочерних организациях;

- информация о финансовых вложениях, операциях в иностранной валюте, сделках, включая данные о том, что такие сделки не совершались;

- информация о сегментах деятельности эмитента в части сведений об оказании им услуг, о производимой продукции, закупке товаров, выполнении некоторых работ, сведения о контрагентах, их отраслевой и географической структуре.

Крупнейшие эмитенты ценных бумаг в России

Данных о том, кто выпускает больше всего ценных бумаг в России, нет. Принято считать, что самый крупный эмитент в стране — государство. Точнее, Министерство финансов, которое выпускает долговые ценные бумаги, в том числе облигации федерального займа, обладающие повышенной надежностью, так как выплаты по ним гарантирует государство.

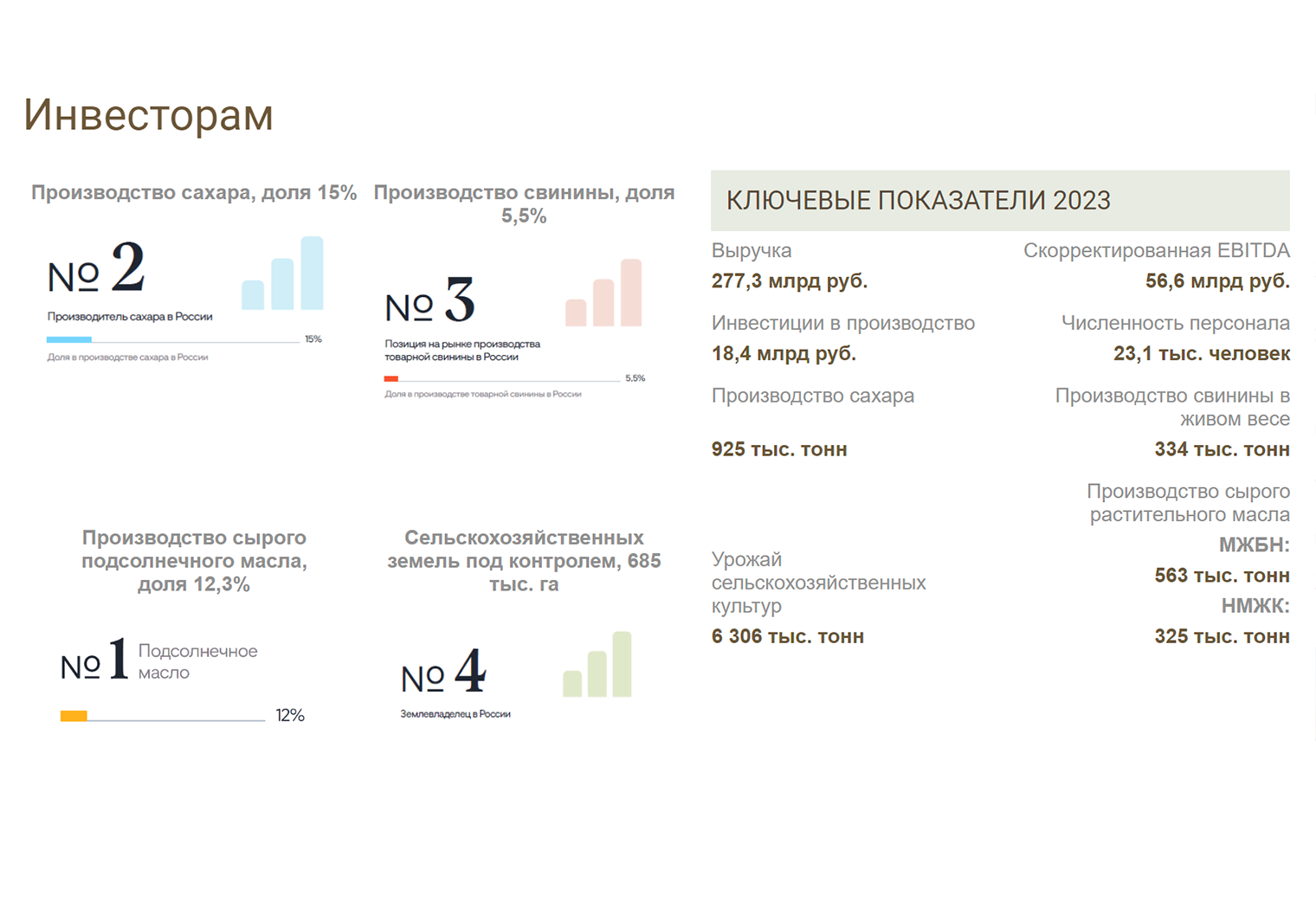

Государство также эмитирует огромный объем ценных бумаг через подконтрольные компании, такие как «Транснефть», «Россети», «Ростелеком», «Алроса».

Среди наиболее крупных компаний-эмитентов по размеру выручки, чьи акции торгуются на фондовом рынке, можно выделить «Газпром», «Роснефть», Сбер, ВТБ, «Лукойл», «Сургутнефтегаз», «Новатэк», «Норникель», «Татнефть», НЛМК, «Фосагро» и «Магнит».

Есть крупные компании, которые пока не выпускали свои акции в свободную продажу, но размещали на долговом рынке облигации — это РЖД, «Ростех» и «Росатом».

Кроме того, крупный бизнес осваивает новый эмиссионный инструмент — цифровые финансовые активы. Например, в мае 2024 года маркетплейс Wildberries разместил на Московской бирже цифровой финансовый актив на сумму 3 млрд рублей.

Запомнить

- Эмитент — тот, кто эмитирует, то есть выпускает в обращение деньги, ценные бумаги, финансовые активы или банковские карты. Эмиссия происходит на основании законов страны, и государство строго следит за их исполнением. Выпускать ценные бумаги могут юридические лица, а также государство и муниципальные органы. Дебетовые и кредитные карты эмитируют коммерческие банки, а деньги — центральные банки.

- Чаще всего термин «эмитент» используется на фондовом рынке — там, где компании-эмитенты размещают свои ценные бумаги, например акции и облигации, чтобы привлечь деньги инвесторов. При этом бизнес обязуется исполнять условия выпуска, а инвесторы принимают на себя риск, что могут не получить обещанного, если реализуется одна из угроз. Чтобы было проще оценивать надежность эмитента, придумали кредитные рейтинги и обязали компании раскрывать большой объем информации о себе.

- В России крупнейший эмитент — это государство. Государственные бумаги считаются самыми надежными, особенно облигации федерального займа: ведь возврат средств по ним с процентами государство гарантирует всем своим имуществом.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique