Можно ли поменять состав заемщиков, если решил рефинансировать ипотеку?

В 2019 году мы с мужем купили квартиру в ипотеку. Я основной заемщик, а он — поручитель. Квартира оформлена в собственность только на меня.

Сейчас мы хотим рефинансировать ипотеку. Оформить ее на себя я не могу, так как нахожусь в декрете и своего дохода у меня нет. Возможно ли сделать основным заемщиком мужа, если он не собственник?

Ипотечный кредит — долгая история, а обстоятельства часто меняются. Тогда клиенты обращаются в банк, например, чтобы сделать поручителя или созаемщика главным в договоре. И это возможно, даже если он не собственник квартиры. Расскажу, как поступить в вашей ситуации.

Как супруг может участвовать в ипотечной сделке

Все, что покупают муж и жена в браке, — совместная собственность, даже если они берут это в кредит на кого-то одного. Исключение — наличие брачного договора, где прямо оговорено, кому принадлежит квартира и кто платит ипотеку.

Банки оформляют супруга в ипотеке двумя способами: как созаемщика или как поручителя. Вот в чем разница.

Созаемщик несет солидарную ответственность наравне с основным заемщиком. Проще говоря, созаемщик отвечает по задолженности на тех же условиях, что и основной заемщик. А банк вправе обратиться к любому из супругов или к ним обоим и потребовать погасить долг. Большинство банков предпочитают именно такой вариант оформления.

Поручитель отвечает за то, чтобы основной заемщик вовремя платил по кредиту. И только если тот задолжал, банк обяжет поручителя погашать ипотеку. В зависимости от условий банка обязательства могут перейти к поручителю через три месяца просрочки по платежам, а могут и через год.

Некоторые банки оформляют супруга в ипотеку только как поручителя. Например, так работает ВТБ. Или действуют по ситуации. Например, в некоторых банках созаемщиков проверяют строже, чем поручителей, и, если по условиям супруг не может быть созаемщиком, его оформляют поручителем.

На кого можно оформить ипотечную квартиру

В зависимости от того, в какой роли супруг участвует в ипотеке, Росреестр может оформить собственность по-разному.

Общая совместная собственность. Ее оформляют, если нет брачного договора и оба супруга — созаемщики. Не имеет значения, кто из них главный заемщик, но важно, что оба — покупатели в договоре купли-продажи.

Собственность будет совместной — так укажут в выписке из ЕГРН, которую клиенты получат после регистрации ипотеки и договора купли-продажи.

Общая долевая собственность. У каждого супруга определены доли согласно их договоренности и условиям банка. Например, у одного — 1/4, у второго — 3/4.

Единоличная собственность. Это когда второй супруг дает нотариальное согласие на покупку квартиры, но не участвует в сделке. В договоре купли-продажи будет указан только один человек, и собственность оформят на него.

По документам это единоличная собственность, потому что второй супруг не указан в документах. Но по факту совместная, так как квартиру приобретали в браке и брачного договора нет. Поэтому в случае развода квартиру придется делить.

Другой вариант оформить собственность на одного из супругов — если второй выступает поручителем. В этом случае банк оформляет собственность на заемщика.

Банк не выделяет долю супругу-поручителю. А значит, его права ипотекой не обременяются. Он не подписывает с банком кредитный договор. Деньги на покупку квартиры банк выделяет заемщику, а с поручителем подписывает договор о поручительстве.

Такой участник сделки не подписывает договор купли-продажи, потому что квартиру приобретают на кредитные деньги, которые банк выдает заемщику. Но это не значит, что супруг не имеет права на недвижимость. При разводе у него будут права на приобретенное в браке ипотечное жилье.

Как поменять заемщиков по ипотеке

В вашем случае сделать поручителя заемщиком можно двумя способами.

Договориться с банком и поменять заемщиков. Тогда банк закроет старый договор и заключит новый, в котором роли распределятся по-другому. Заодно можно рефинансировать ипотеку, если банк предложит выгодные условия. Это удобно, так как кредитор уже знает вас как клиента.

Не все банки позволяют, чтобы собственность была не на главном заемщике. Может получиться так, что кредитор откажется сделать супруга основным заемщиком. В таком случае банк предложит оставить вас заемщиком, а супруг станет созаемщиком. Такие вопросы решаются индивидуально. Как и то, разрешит ли банк внести изменения в текущую ипотеку.

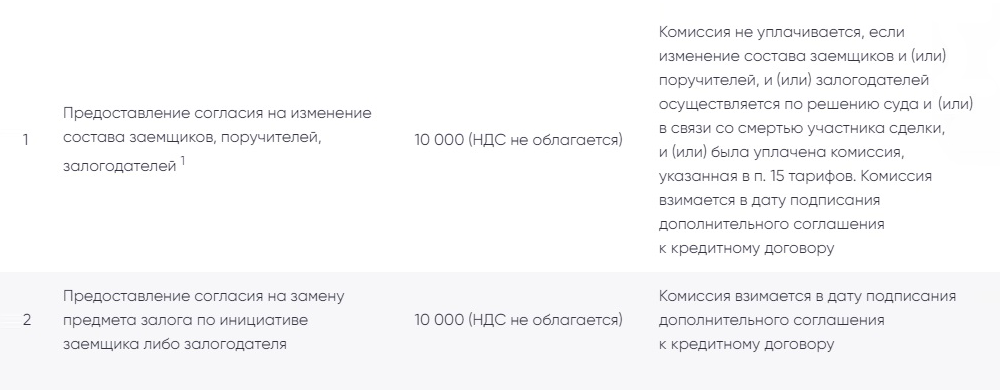

Чтобы перевести супруга из поручителей в заемщика, нужно внести изменения в кредитный договор и закладную. За это многие банки берут комиссию.

Чтобы внести изменения, заемщики пишут заявление, в котором указывают причину и что они хотят поменять в договоре. Обычно банк рассматривает его до десяти дней. Если решение положительное, кредитор подготовит документы и пригласит их подписать.

Так супруг вместе с вами станет главным заемщиком или созаемщиком — это решит банк. Если он не разрешит менять состав участников или повысит ставку по кредиту, лучше перекредитовать ипотеку в другом банке и там же поменять заемщиков.

Рефинансировать ипотеку в другом банке со сменой участников сделки. На первой консультации лучше сразу уточнить, что собственность только на вас, а главным заемщиком вы хотите сделать мужа.

В день сделки новый банк переведет часть ипотечного кредита старому, чтобы закрыть долг. Старый банк выдаст на руки закладную с отметкой, что кредит погашен, чтобы вы сняли обременение и оформили его на новый банк. Либо сам направит информацию в Росреестр, если закладная есть в электронном виде, и сообщит вам, как только снимет залог.

Поручительство мужа аннулируется автоматически: когда кредит погашен, поручитель больше не отвечает за долг.

Вы подпишете новый кредитный договор. В зависимости от регламента работы банка муж станет главным заемщиком либо им останетесь вы, а он станет созаемщиком. В обоих случаях собственность останется на вас.

Мужу придется представить документы, которые подтверждают трудоустройство и доход, например справку с работы о доходах и суммах НДФЛ. На основании этого банк рассчитает максимальную сумму кредита. А вам из документов понадобится только паспорт.

Что делать в вашем случае

Я советую поступить так:

- Узнать, на каких условиях ваш банк может поменять участников ипотечной сделки и сможет ли он рефинансировать кредит по сниженной ставке.

- Сравнить условия текущего кредитора с другими банками. Конкуренция на рынке высокая, и банки постоянно предлагают акции по ипотеке со сниженными ставками, чтобы удержать старых или привлечь новых клиентов.

- Если условия выгодные, рефинансироваться в своем банке и поменять роль супруга в ипотеке с поручителя на созаемщика.

- Если не получится сделать это в вашем банке, подобрать другой, рефинансироваться там и одновременно поменять состав заемщиков.