ЦБ поднял ключевую ставку до 16%. И не факт, что это потолок

15 декабря Банк России принял решение поднять ключевую ставку еще на 100 базисных пунктов, с 15 до 16% годовых.

Это уже пятое повышение ставки за последние полгода — еще в июле она составляла 7,5%. Решение регулятора совпало с ожиданиями большинства аналитиков финансового рынка.

Главный повод для очередного роста ставки — это высокие темпы роста цен и риски, что они не снизятся в соответствии с прогнозами ЦБ. Регулятор хочет видеть годовую инфляцию к концу 2024 года в пределах 4,5%. Сейчас она около 7,1%.

Несмотря на предыдущие повышения ставки, инфляцию продолжают подогревать высокие объемы кредитования, нестабильность рубля и то, что сами россияне ждут сильного роста цен.

Почему ставка снова выросла

В пресс-релизе Центробанк выделяет несколько главных причин, которые вынудили его поднять ставку.

Экономика перегрета. Во втором полугодии рост российской экономики превосходит ожидания. Сейчас он складывается уже выше 3%. ЦБ считает это «отклонением вверх от траектории сбалансированного роста», имея в виду, что увеличение спроса на товары и услуги идет в отрыве от расширения предложения, что провоцирует дальнейший рост цен.

Кредитование растет. «В отдельных сегментах кредитного рынка появились признаки замедления активности, — указывает ЦБ, — однако общие темпы роста кредитования по-прежнему остаются высокими».

Особенно высокую активность ЦБ фиксировал в корпоративном сегменте. Сообщается, что повышенный спрос на кредиты со стороны бизнеса связан с высокими ожиданиями относительно будущей динамики спроса и цен. То есть пока компании смотрят в будущее с оптимизмом и ждут, что их продукцию будут продолжать покупать. При этом по факту внутренний спрос в последнее время замедлялся.

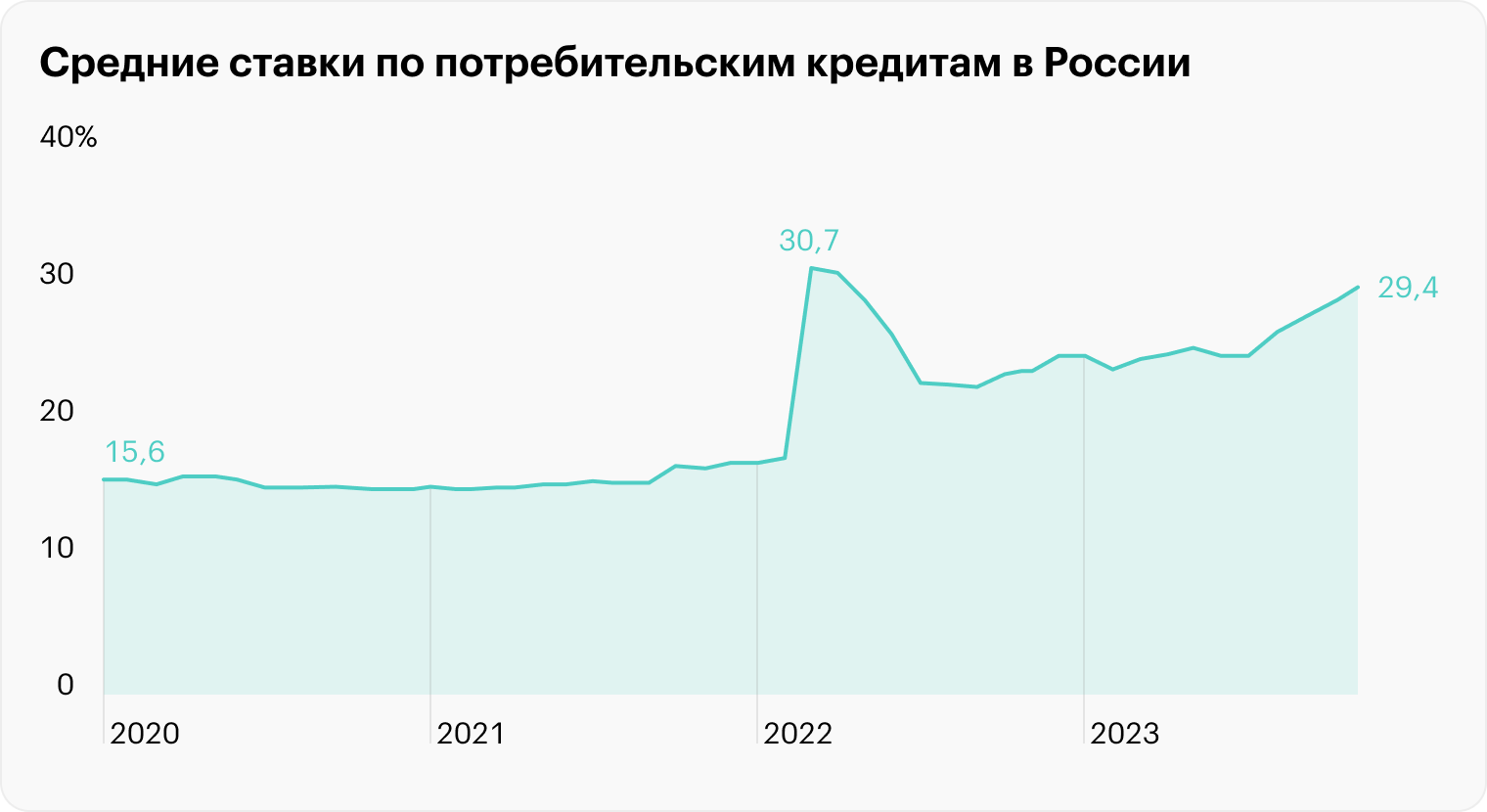

Очередной рост ключевой ставки должен сделать кредиты еще дороже, хотя проценты по ним уже близки к пикам 2020 года, когда ставка была заметно выше нынешней — 20% годовых. Дальнейшее удорожание кредитов должно сбить спрос и замедлить рост цен.

Инфляционные ожидания все выше. По данным опроса фонда «Общественное мнение», принимаемым в расчет ЦБ, в ноябре 2023 года оценка инфляции, которую россияне ожидают через год, выросла с 11,2 до 12,2%.

Для регулятора это важный сигнал: он говорит о том, что люди будут стремиться избавляться от денег из-за опасений, что они будут быстро обесцениваться. Это может еще сильнее подогреть спрос и разогнать инфляцию. Ценовые ожидания предприятий тоже выросли, а значит, они могут заранее закладывать в свои отпускные цены более высокую инфляцию, которая еще даже не случилась.

Почему ставка вдвое выше инфляции

ЦБ управляет инфляцией при помощи ставки: когда процент по кредитам выше, чем рост цен, то люди предпочитают не занимать деньги, а сберегать накопления, размещая их на вкладах, которые одновременно становятся привлекательнее.

Но сейчас разрыв между текущей инфляцией и ключевой ставкой стал самым большим в современной истории России. Он составляет уже почти 9%. Поэтому среди экономистов есть те, кто критикует политику ЦБ за излишнюю жесткость.

При этом важно понимать, что на текущий уровень инфляции решения ЦБ практически не влияют. Регулятор повышает ставку с опорой на прогнозные данные, то есть фактически управляет будущей инфляцией. Раз ставку повысили, значит, ЦБ видит риски, что на горизонте в полгода — год цены могут расти быстрее его прогнозов.

Для объяснения логики этих решений показательна трендовая траектория. Если взять среднюю месячную инфляцию с корректировкой на сезонность за последние три месяца, которая составила 0,91%, и спроецировать ее на будущие 12 месяцев, то можно увидеть, как могли бы расти цены, если бы ЦБ оставил ставку неизменной. По текущему тренду к концу 2024 годовая инфляция составила бы 11,5%. Это почти втрое выше цели ЦБ.

Что говорит ЦБ

После повышения ключевой ставки глава Центробанка Эльвира Набиуллина выступила на пресс-конференции. Вот главное из ее речи:

- Экономика не успевает за высоким спросом, который подпитывается высокими инфляционными ожиданиями бизнеса и граждан.

- Спрос поддерживается увеличением реальных зарплат и кредитованием. А рост прибыли компаний и позитивные деловые настроения, в том числе из-за бюджетных стимулов, поддерживают высокий инвестиционный спрос.

- В случае дополнительного расширения бюджетного дефицита проинфляционные риски вновь возрастут и может потребоваться еще более жесткая ставка.

- Дефицит свободных трудовых ресурсов остается значительным. Рекордно низкая безработица и низкая мобильность рабочей силы — это дополнительные ограничения для расширения предложения.

- Основной рост цен происходит в компонентах потребительской корзины, которые слабо зависят от курса рубля, например в услугах ЖКХ.

- Может потребоваться длительный период высоких ставок. При этом ЦБ не ожидает рецессии в 2024 году.

- Банковский сектор продолжает подстраиваться к ключевой ставке.

- Ставки и инфляционные ожидания растут, что делает все более привлекательной для людей льготную ипотеку с фиксированной ставкой.

- ЦБ близок к завершению цикла повышения ключевой ставки, но нужно смотреть на инфляцию.

Как высокая ставка отразится на экономике

Ключевая ставка — важнейший инструмент влияния ЦБ на экономику страны. Уровень ставки определяет минимальный процент, под который регулятор кредитует коммерческие банки и размещает их деньги на своих счетах. В периоды повышения ключевой ставки проценты по банковским кредитам и депозитам растут.

Вклады. Банки часто стараются действовать на опережение — так вышло и в этот раз. Накануне решения ЦБ многие начали заранее повышать доходность вкладов на срок от трех месяцев и выше. Так кредитные организации стимулируют клиентов размещать деньги и фиксировать высокую доходность, не дожидаясь роста ключевой ставки.

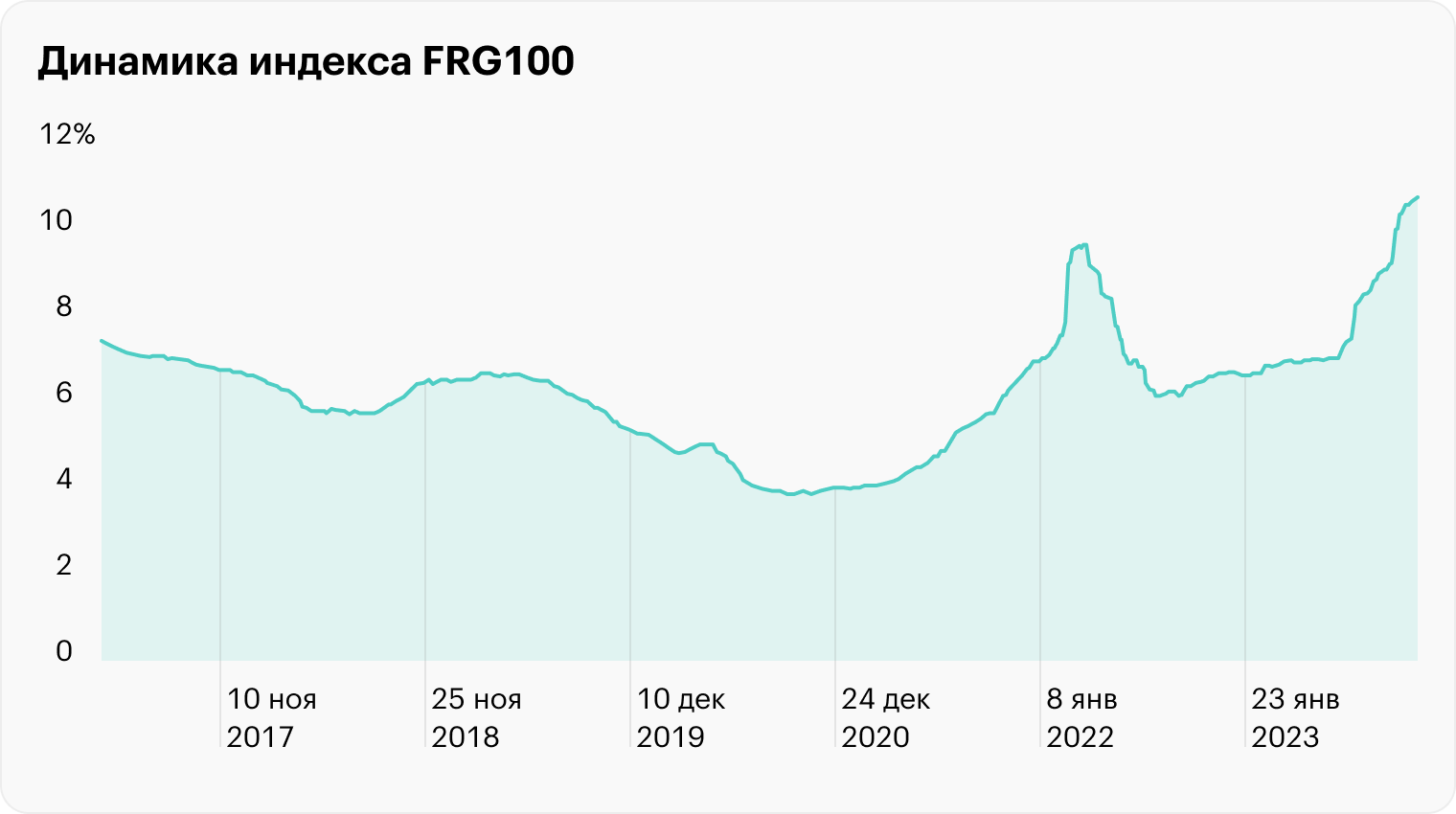

По данным ежедневного индекса FRG100, средняя ставка в 80 крупнейших банках по вкладам сроком на год на сумму от 100 тысяч рублей на 15 декабря составляет 10,775% — это рекордный уровень за всю историю наблюдений. Скорее всего, на фоне ужесточения кредитно-денежной политики ЦБ доходности банковских вкладов в ближайшее время еще подрастут.

Кредиты. Вслед за ключевой ставкой банки вынуждены будут повысить проценты по своим кредитным продуктам. Обычно повышение происходит не сразу, а с лагом в несколько дней: банки берут паузу, чтобы оценить, как клиенты и конкуренты отреагировали на решение ЦБ.

Поэтому на следующей неделе можно ожидать роста ставок по кредитам для бизнеса, потребительским кредитам, автокредитам, ипотечным программам и прочим займам. Исключение — льготные программы без привязки к ключевой ставке, где верхняя граница фиксирована.

При этом продолжает нарастать дисбаланс спроса между рыночными и льготными программами кредитования: доля субсидируемых кредитов быстро увеличивается. Особенно это актуально для ипотечного рынка, где уже более половины сделок приходится на льготные программы. Из-за этого ЦБ вынужден держать ключевую ставку выше, чем мог бы, если бы условия кредитования были бы для всех одинаковыми.

Перекос рынка в сторону льготных кредитов уже дает первые сбои. Так, российские ИТ-компании столкнулись с отменой льгот при получении кредитов: вместо обещанных 3% банки вернули для них рыночные ставки — на уровне 18,5%. В Минцифре признали проблему и объяснили это тем, что после роста ключевой ставки госпрограмма потребовала дополнительного финансирования и найти деньги быстро не получилось.

Рост нагрузки на бюджет все очевиднее и для российского Минфина. В декабре он инициировал ужесточение условий льготных ипотечных программ.

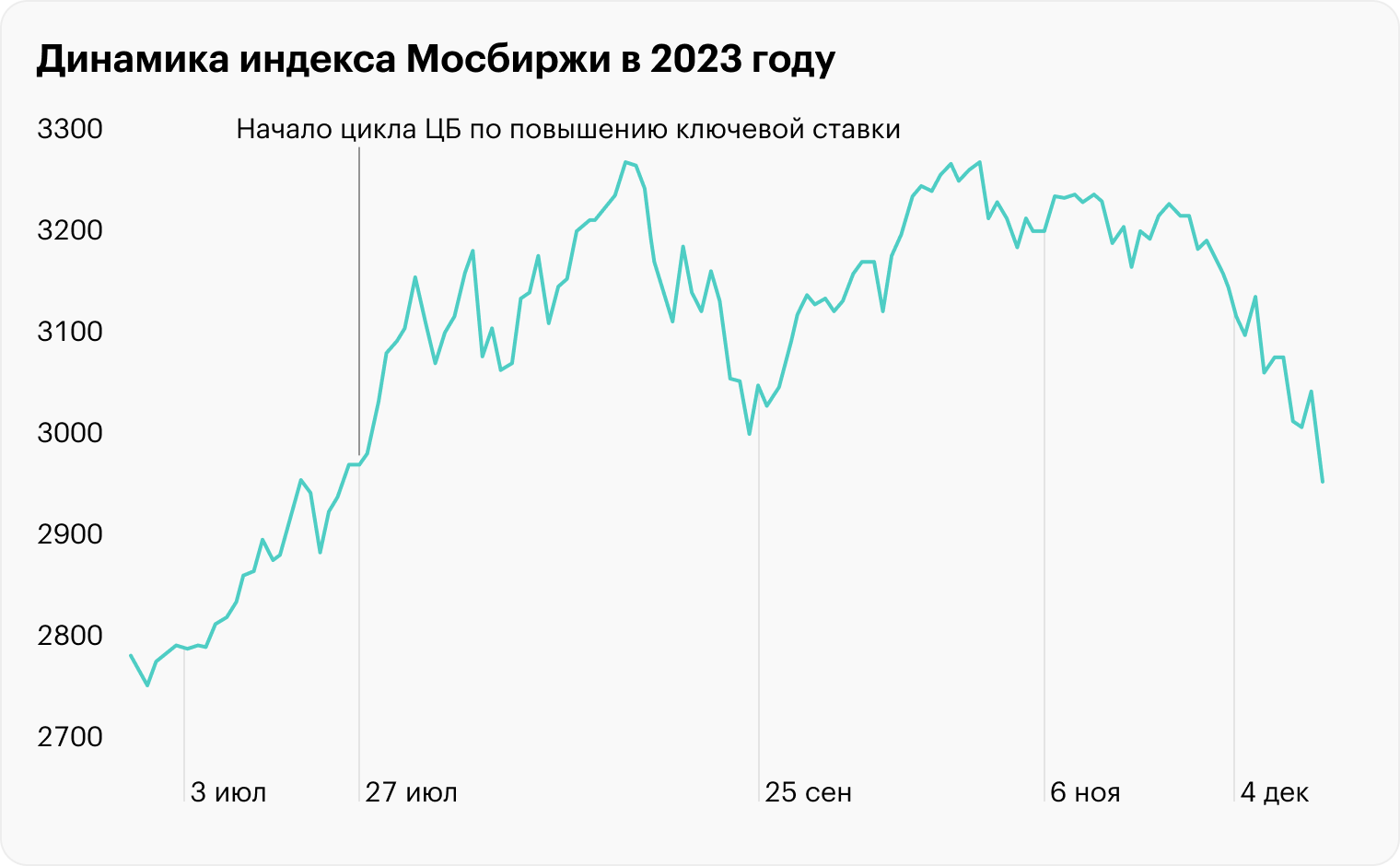

Фондовый рынок. Эффект от цикла повышения ключевой ставки уже отразился на отечественном рынке ценных бумаг. 12 декабря индекс Мосбиржи опустился ниже 3 тысяч пунктов — впервые с 22 сентября. Сейчас индекс примерно такой же, каким он был полгода назад, когда ЦБ начал ужесточать свою политику.

Привлекательность вложений в акции снижается по мере роста ставок по вкладам, где можно получить гарантированную двузначную доходность. Поэтому люди чаще предпочитают сберегать деньги на банковских депозитах, а не вкладывать в более сложные и рискованные инструменты фондового рынка. Так, по итогам года ожидается рекордный объем депозитов — до 43,5 трлн рублей. ЦБ в своих отчетах также отмечает приток денег на срочные вклады.

На долговом рынке цикл повышения ключевой ставки приводит к падению цен и повышению доходностей облигаций. При этом компаниям становится сложнее привлекать и обслуживать свои долги, что сильно увеличивает риски инвестиций в ценные бумаги эмитентов с высокой долговой нагрузкой.

Но стоит учитывать, что цикл повышения ставок, вероятно, близок к своему завершению. При переходе к смягчению политики ЦБ может возникнуть обратный эффект частичного перетока денег из банковских депозитов на фондовый рынок.

На новость о повышении ключевой ставки до 16% фондовый рынок отреагировал ростом. Индекс Мосбиржи вновь превысил 3 тысячи пунктов. Видимо, рыночные участники опасались, что ЦБ будет действовать более агрессивно.

Что дальше

ЦБ уже не раз высоко поднимал ключевую ставку в ответ на шоковые события для российской экономики и обострение геополитической ситуации. Так было в конце 2014 года, когда против России ввели первые санкции, а цены на нефть рухнули. Так случилось и в начале 2022 года, когда под жесткие санкции подпали банковский сектор и другие отрасли. И оба раза регулятор уже через месяц переходил к смягчению денежно-кредитной политики.

Но в этот раз все явно будет иначе. Текущий цикл повышения ключевой ставки не связан с неожиданным внешним шоком. Скорее наоборот: экономика только начала адаптироваться к последствиям кризиса 2022 года. Но, видимо, слишком быстро: рост потребительского спроса начал опережать возможности расширения предложения, объемы кредитования достигли рекордов, а инфляция превысила плановые уровни ЦБ. Чтобы охладить экономическую активность, регулятор вынужден действовать жестко.

В ноябре — декабре эффект от действий ЦБ наконец стал заметен. Но вряд ли стоит ожидать быстрого смягчения денежно-кредитной политики. ЦБ нужно сначала убедиться, что инфляция стабильно замедляется и угрозы перегрева экономики больше нет. Велика вероятность, что в ближайшие месяцы регулятор выберет выжидательную позицию — ключевая ставка будет сохраняться вблизи текущих уровней. При этом не исключено, что при значительном росте бюджетных расходов в начале 2024 года ЦБ повысит ставку еще сильнее.

Сам регулятор заявляет, что ему потребуется продолжительный период поддержания жестких денежно-кредитных условий в экономике, чтобы вернуть инфляцию в 2024 году к целевым уровням и стабилизировать в районе 4%. Дальнейшие решения по ставке «будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков».

Очередное заседание ЦБ по ключевой ставке запланировано на 16 февраля 2024 года.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique