Какой будет ключевая ставка ЦБ после 22 марта: аналитика и прогнозы экспертов

22 марта ЦБ в очередной раз примет решение по ключевой ставке. Интрига сохраняется: ее могут поднять или оставить на нынешнем уровне в 16%.

На предыдущем, февральском заседании регулятор оставил ключевую ставку неизменной, завершив полугодовой цикл повышения. Но одним из вариантов на столе у совета директоров была ставка 17%, о чем сам ЦБ сообщил во впервые опубликованном отчете о ходе подготовки решения. Вероятность роста ставки сохраняется и теперь: инфляция и кредитование замедляются медленнее, чем того ждет от них регулятор.

Рассмотрим, как изменилась ситуация в экономике за прошедший месяц, и попробуем угадать, чего в этот раз ждать от ЦБ.

Почему в России высокие ставки

Главная декларируемая цель ЦБ — вернуть годовую инфляцию в России к уровню 4% годовых. Учитывая, что сейчас она почти вдвое выше, действовать регулятору приходится жестко.

Высокая ключевая ставка — основной инструмент ЦБ в борьбе с ростом цен. Повышение ставки заставляет банки поднимать проценты по кредитам и увеличивать доходность депозитов. От этого у населения и бизнеса становится меньше стимулов занимать и тратить и больше — сберегать и откладывать. В теории это должно приводить к замедлению инфляции за счет падения спроса на товары и услуги.

При этом долго сохранять жесткую монетарную политику может быть опасно для экономики: заемщикам становится труднее обслуживать свои долги и перекредитовываться, а компании начинают меньше инвестировать в развитие. Все это негативно влияет на экономический рост страны и даже может привести к долговому кризису и рецессии.

Поэтому для регулятора важно сохранять хрупкий баланс — не допустить бесконтрольного роста цен, но и не навредить экономике.

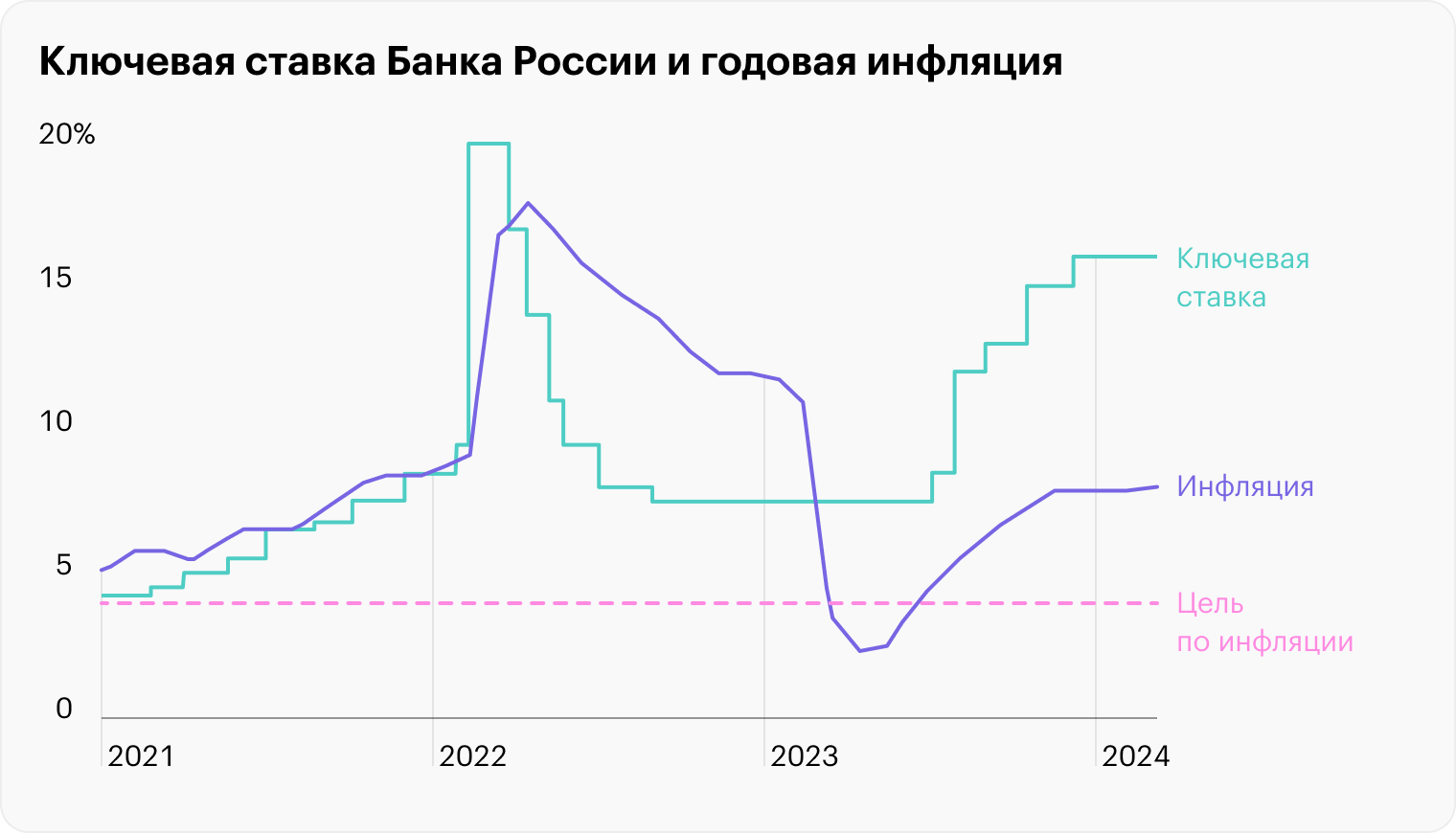

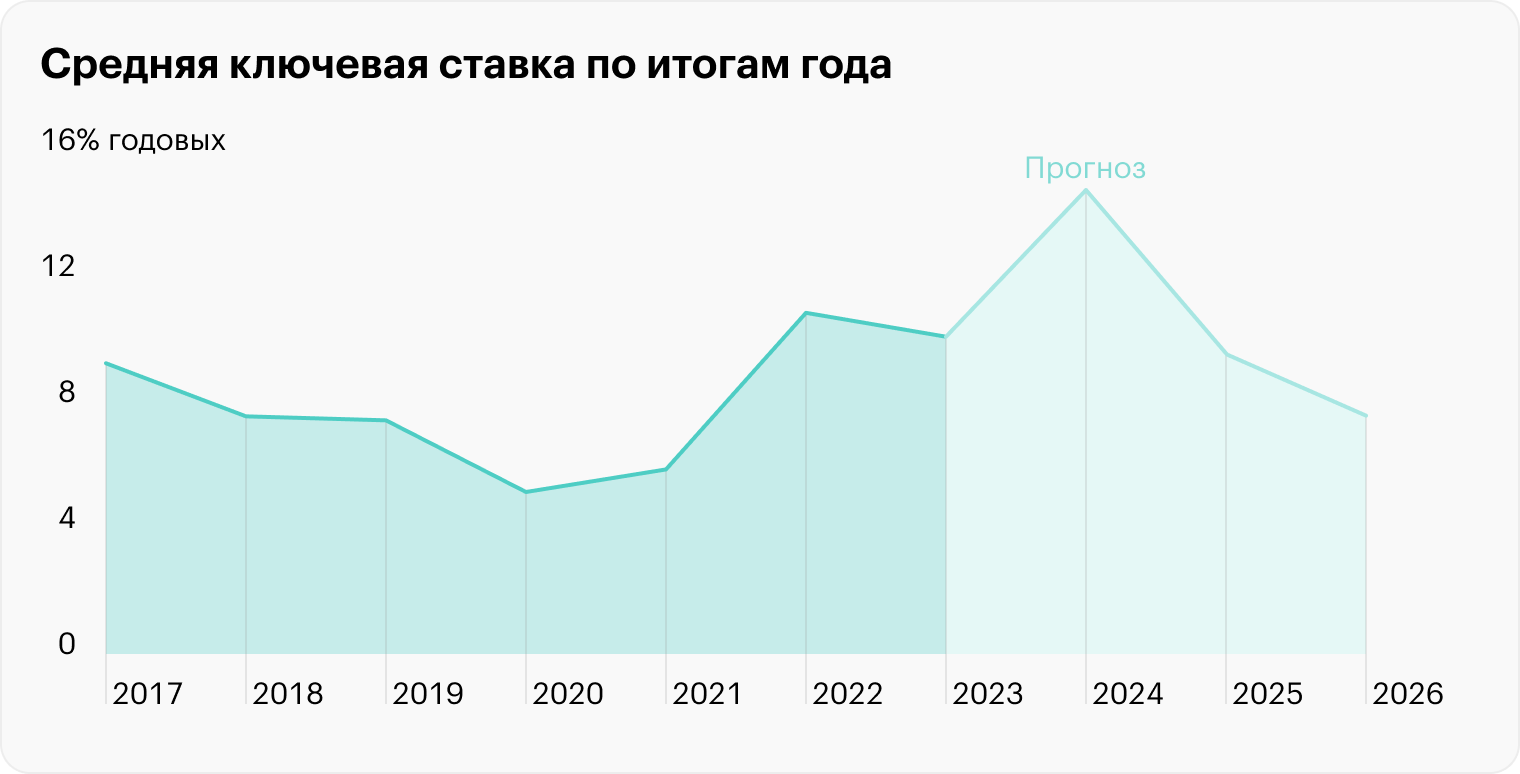

Текущие 16% — это исторически высокий уровень ключевой ставки для России. За последние десять лет больше было только два раза: на стыке 2014—2015 годов и в марте — апреле 2022. Оба раза повышение ставки было связано с шоками в экономике: обвалом нефтяных цен в первом случае и западными санкциями во втором. И оба раза регулятор достаточно быстро переходил к снижению.

В этот раз все иначе: ставка выросла без очевидного внешнего триггера, а опускать ее ЦБ явно не торопится. В феврале он дал понять, что раньше второго полугодия ждать смягчения политики не стоит. Но может ли он ее еще сильнее ужесточить?

Вот какие факторы будут влиять на мартовское решение регулятора.

Что с инфляцией

В феврале ЦБ отмечал замедление инфляции: текущий рост цен снизился в декабре — январе до 6,6% после 11,5% в осенние месяцы. Это показатель, которым измеряют динамику цен в определенный момент времени: ее очищают от сезонных компонентов и проецируют на год. То есть фактически она показывает будущую годовую инфляцию при условии, что цены продолжат расти тем же темпом. Это отличает текущий рост цен от классического показателя годовой инфляции, который сравнивает цены с прошлогодними и фактически является «зеркалом заднего вида».

И если в сравнении с 2023 февральская инфляция составила 7,7% и выросла относительно января, то текущий рост цен, по предварительным оценкам, опустился до 6%. То есть по факту инфляция продолжает замедляться, хоть в годовом показателе этого пока не видно.

При этом динамика цен сейчас очень неоднородна: если в товарах рост замедляется, то в услугах он за месяц ускорился вдвое. Столь бурный рост связан в основном с зарубежным туризмом и транспортом — например, стоимость турпоездок в Египет для россиян в феврале выросла на 14% по сравнению с январем, в Турцию — на 11%.

И тем не менее первые недельные данные об инфляции в марте настраивают на позитив — среднесуточный рост цен сократился вдвое по сравнению с февралем. Это может смягчить позицию ЦБ и предостеречь его от роста ставки на ближайшем заседании. Но и поводом для ее снижения нынешнюю ценовую динамику пока тоже назвать нельзя: две трети товаров в продовольственной корзине продолжают дорожать, а двузначный рост цен на услуги не может не вызывать беспокойства регулятора.

ЦБ прогнозирует, что в 2024 году годовая инфляция в России в среднем будет на уровне 6—6,5%, а к концу года опустится до 4—4,5% годовых, то есть окажется в районе целевого значения.

На графике ниже видно, как на эту задачу работает высокая ключевая ставка. Замедления годовой инфляции пока не произошло, но она стабилизировалась на уровне 7—8%. Весной снижения инфляции ждать не приходится: годовые показатели останутся высокими из-за эффекта базы, так как в прошлом году в это время инфляция опускалась ниже 3%.

А вот летом замедление, скорее всего, последует. И тогда у ЦБ появится долгожданный формальный повод приступить к снижению ставки.

ЦБ ожидает, что по итогам первого квартала 2024 годовая инфляция составит 7,6%: примерно такую цифру фиксирует Росстат на начало марта. Поэтому пока все в рамках прогноза.

Что с инфляционными ожиданиями

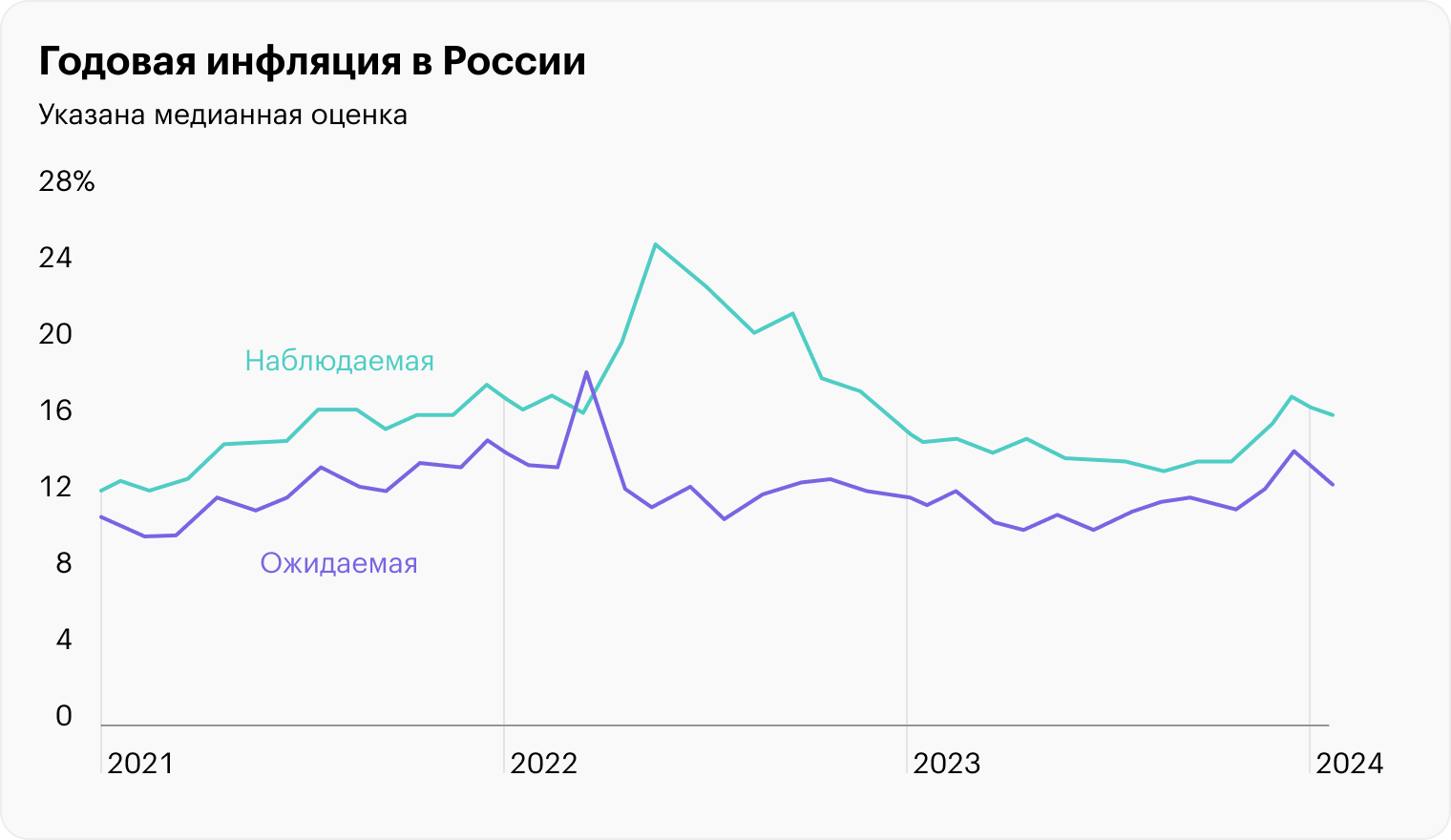

Если продавцы и покупатели ждут значительного роста цен, то первые охотнее повышают ценник на свои товары или услуги, а вторые — торопятся с покупками. И то и другое ускоряет инфляцию по принципу самосбывающегося пророчества. Поэтому регулятор ежемесячно измеряет инфляционные ожидания и учитывает их уровень в своих решениях по ставке.

По данным февральского исследования, ожидания снизились по сравнению с январем — для ЦБ это позитивный сигнал. Но в целом они остаются повышенными, что пока не дает повода к смягчению политики.

По результатам опроса, в ближайшие 12 месяцев россияне ожидают, что средний рост цен составит 11,9% — после 12,7% в январе. Ценовые ожидания предприятий также снизились — с 21,9 до 19,4%, что соответствует средним значениям 2023 года.

Аналитики, опрошенные ЦБ в марте, напротив, ухудшили свои прогнозы инфляции на 2024 год — с 4,9 до 5,2%.

Что с кредитованием

По оценке Frank RG, в феврале объем выдачи кредитов физическим лицам вырос на 22,6% по сравнению с январем и превысил 1 трлн рублей. Сильнее всего выросло автокредитование — на 29,4%, где зафиксирован новый исторический максимум выдач за месяц: 171 млрд рублей.

Однако эта динамика не в полной мере отражает ситуацию на рынке, потому что рассчитана от низкой базы января: в первый месяц года в кредитовании традиционно наблюдается спад. Если же сравнить данные с результатами прошлого года, то получается иная картина.

Например, общий объем выданной ипотеки в январе — феврале 2024 оказался на 24% ниже, чем в 2023. Это связано не только с высокой ставкой, но и с ужесточением условий выдач льготных кредитов.

Ослабление влияния льготной ипотеки на общий уровень ставок в стране может позволить ЦБ быстрее перейти к смягчению своей денежно-кредитной политики.

По данным регулятора, в январе 2024 средние ставки по длинным займам на срок от трех лет выросли до 17,3%. В последний раз они были на таком высоком уровне почти девять лет назад. Резкий скачок произошел именно в январе, когда новые правила льготной ипотеки начали сказываться на объемах выдачи.

Охладить спрос и замедлить инфляцию в рыночных условиях регулятору гораздо проще, чем в условиях массового государственного субсидирования. Так что если власти не станут летом продлевать льготную ипотеку под 8%, это может позволить ЦБ более динамично снижать ставку во втором полугодии.

Еще одно любопытное наблюдение: в стране вырос интерес к кредитам с плавающей ставкой — это когда проценты по уже выданному кредиту снижаются вслед за ключевой ставкой ЦБ и растут, если регулятор ее поднимает. Такая динамика говорит о том, что россияне ждут скорого смягчения политики Центробанка.

В самом же ЦБ подчеркивают, что плавающие ставки создают дополнительные риски для заемщиков в случае, если ключевую придется держать высокой дольше, чем рассчитывают люди и компании.

«Кредиты с плавающими ставками кажутся выгодными в момент, когда вы берете кредит, потому что плавающие ставки обычно ниже, чем фиксированные. Но люди должны учитывать, что ставка может меняться и в ту, и в другую сторону, может и повышаться, и в итоге кредит может оказаться дороже», — предупреждает глава ЦБ Эльвира Набиуллина.

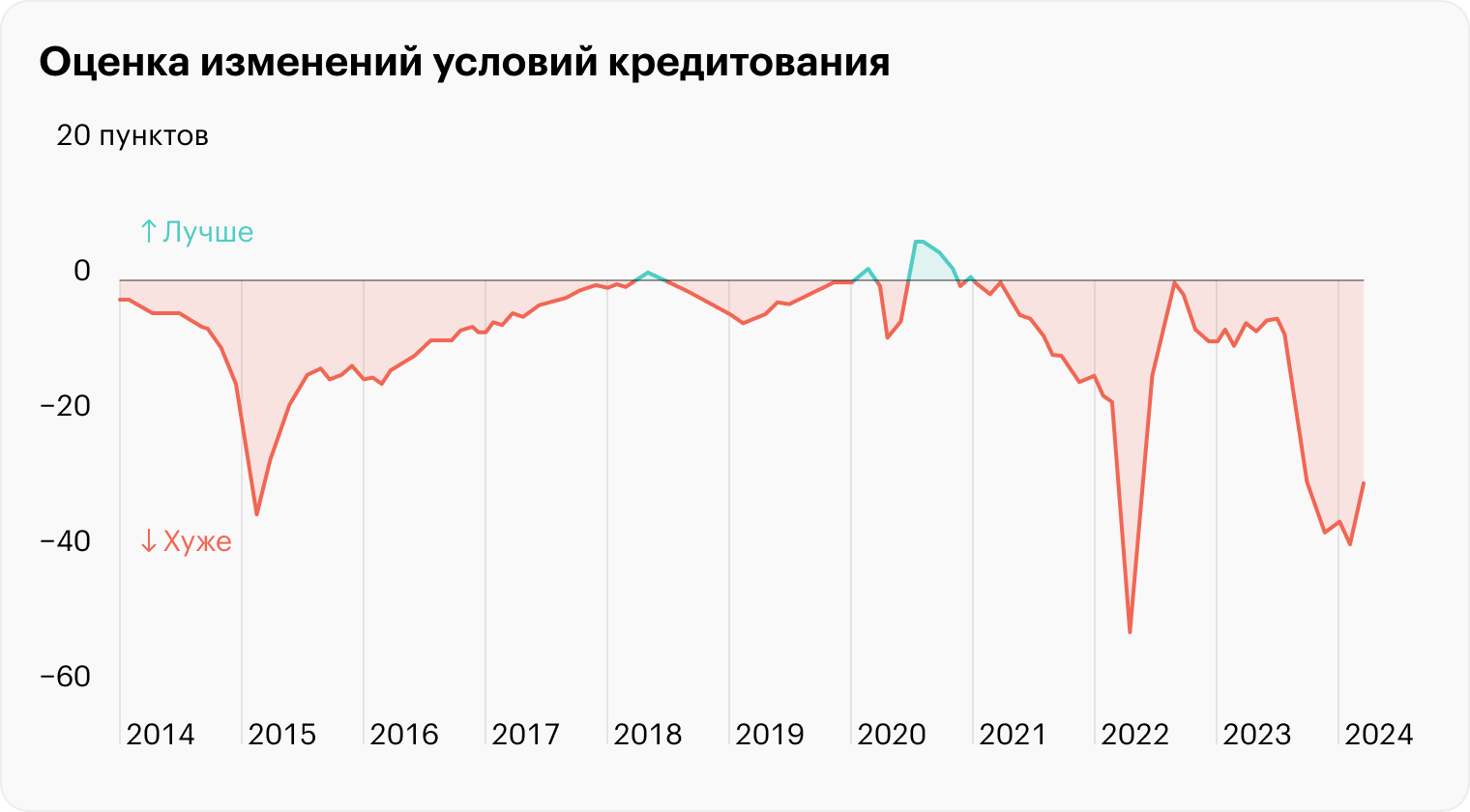

Достаточно неожиданными оказались результаты февральского опроса предприятий. Представители компаний отмечают смягчение условий кредитования в большинстве отраслей экономики. При этом происходит оно в неценовых условиях, то есть снижаются не ставки, а требовательность банков к обеспечению кредитов.

Судя по всему, на фоне роста ставок банки стали более лояльными к потенциальным заемщикам. В теории это может привести к ухудшению качества кредитных портфелей в будущем.

Что со сбережениями

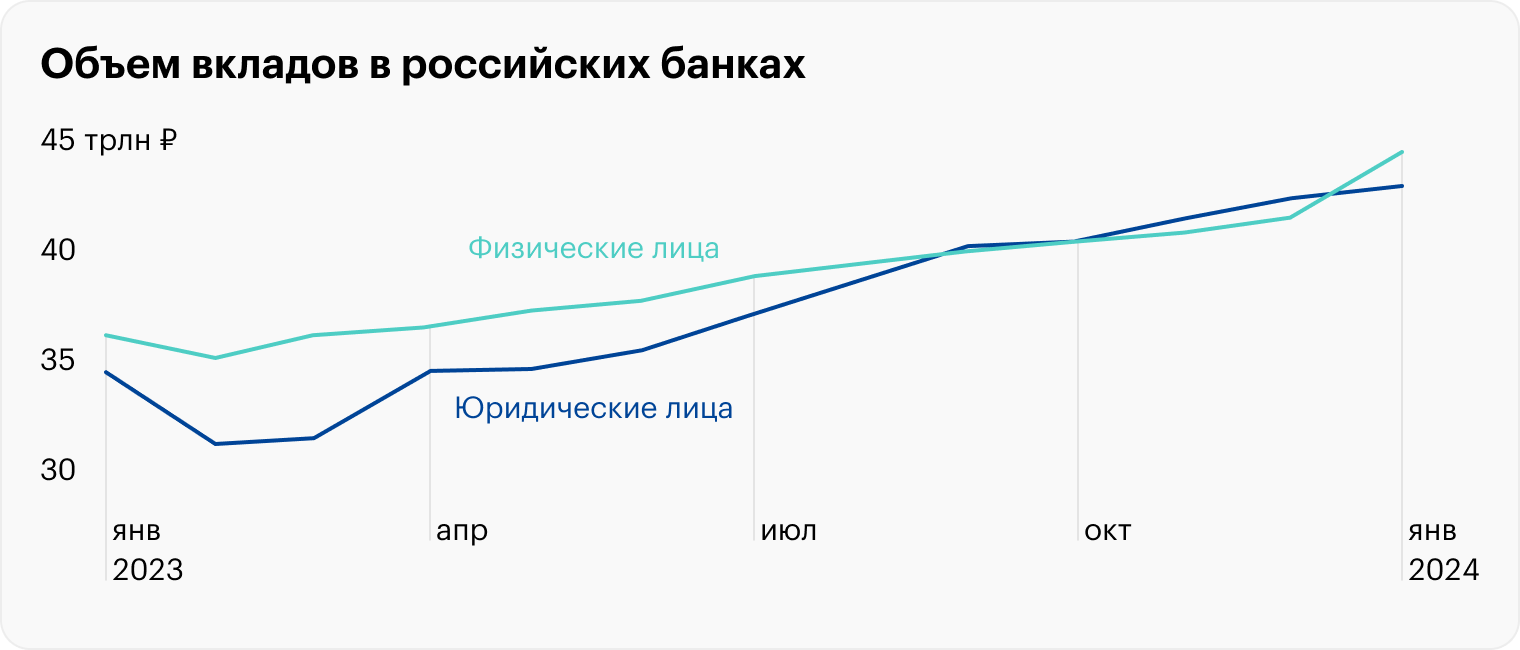

Высокие ставки по банковским депозитам стимулируют россиян размещать деньги на срочных вкладах. В начале 2024 года объем депозитов юридических и физических лиц достиг рекордного уровня.

По данным ЦБ, в январе 2024 года приток денег на срочные вклады продолжился. За месяц их объем вырос на 657 млрд рублей, в результате годовой темп прироста увеличился до 37,4% по сравнению с 35,1% в декабре прошлого года.

При этом с середины января рост ставок по вкладам остановился, а в конце февраля они даже показали небольшое снижение. Это также говорит об ожиданиях на рынке — банки начинают ухудшать условия для вкладчиков, закладывая скорое снижение ключевой ставки ЦБ.

Что с потребительскими настроениями и деловой активностью

Несмотря на высокую ключевую ставку, индекс потребительских настроений в феврале обновил исторический максимум — уже второй месяц подряд. То есть желание людей тратить деньги никуда не делось.

Одним из объяснений высокой экономической активности россиян в ЦБ считают продолжение роста зарплат на фоне дефицитного рынка труда и высокой конкуренции компаний за сотрудников. Данные февральских опросов это подтверждают: россияне в среднем отмечают улучшение личного материального положения за год и оценивают текущую ситуацию как благоприятную для совершения крупных покупок.

В этих условиях производители и поставщики продолжают переносить рост своих издержек в цены товаров и услуг: пока спрос остается высоким, им ничего не мешает это делать. Для ЦБ это серьезный проинфляционный фактор, который может отсрочить переход к снижению ставки.

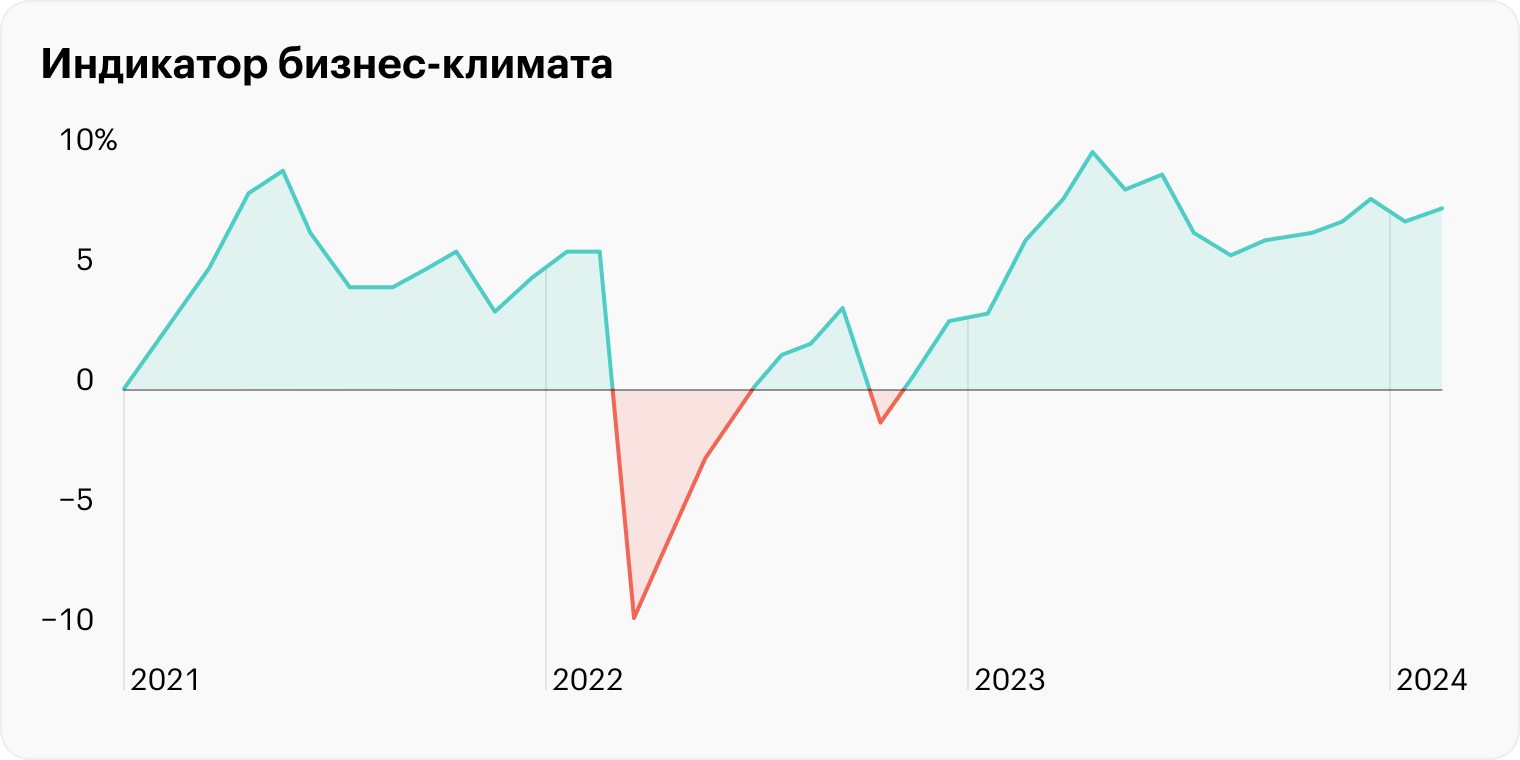

Российские предприятия также сохраняют оптимизм. Компании зафиксировали снижение текущего спроса в феврале, но оценка будущего спроса остается вблизи исторического максимума.

По данным ЦБ, индикатор бизнес-климата в феврале вернулся к росту после январского падения и составил 7,3 пункта. Показатель также находится вблизи исторических максимумов, что указывает на рост экономической активности, несмотря на жесткую монетарную политику.

В большинстве отраслей компании в феврале улучшили свои оценки по объему производства. У обрабатывающих предприятий они и вовсе стали рекордными. Ожидания относительно роста производства также выросли. И это в ЦБ уже могут расценить как дезинфляционный фактор, то есть условия, которые могут способствовать снижению инфляции: чем шире предложение, тем меньше давление на цены. Самые высокие прогнозы роста производства у обрабатывающих производств, представителей оптовой торговли и сельского хозяйства.

Что с рублем

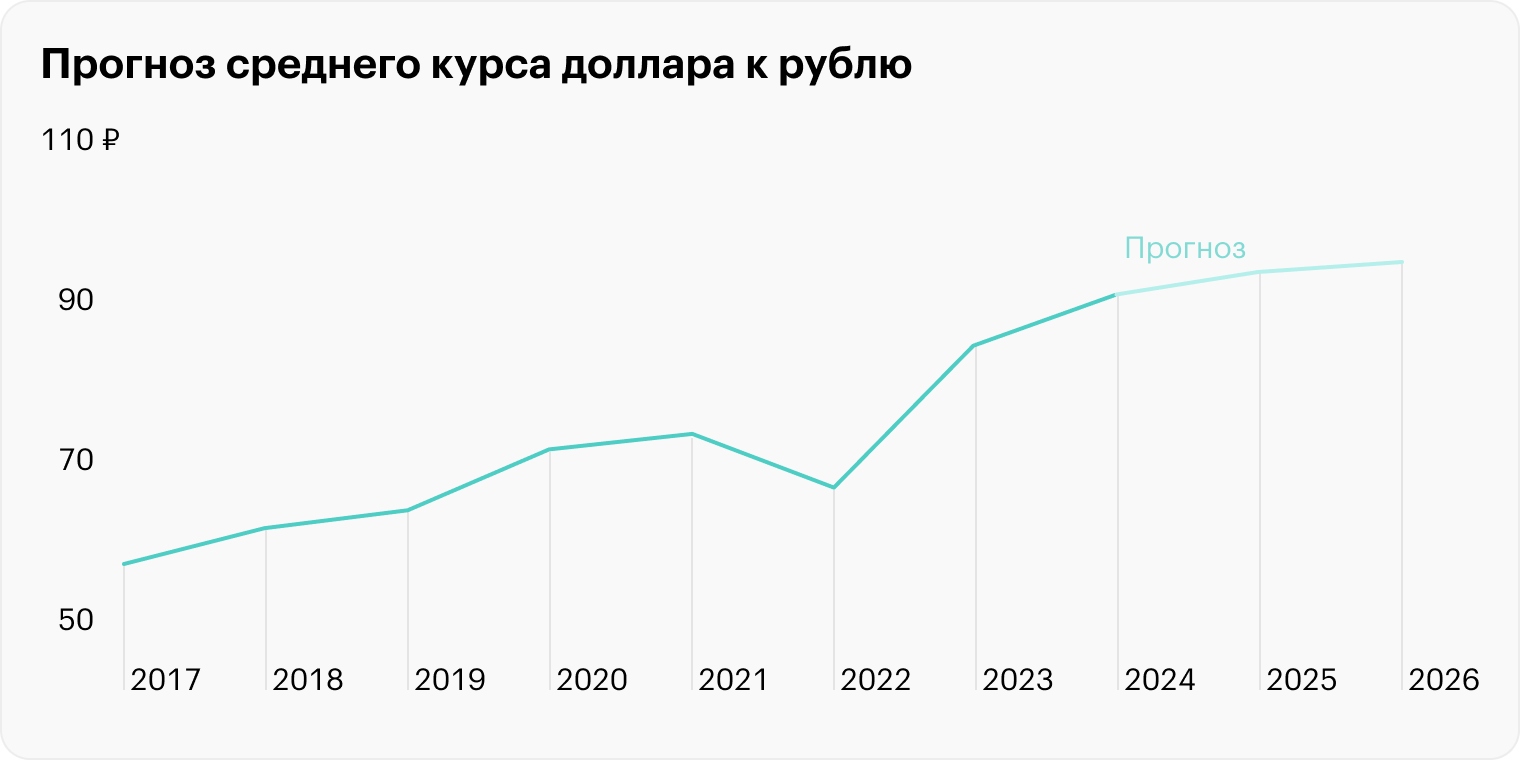

После практически двукратного падения в 2022—2023 годах курс национальной валюты удалось стабилизировать. С ноября прошлого года он колеблется в коридоре 87—93 ₽ за доллар. В целом это совпадает с прогнозом аналитиков, которые ожидают, что в 2024 году средний курс национальной валюты составит 91,2 ₽ за доллар США.

Динамика курса важна для ЦБ с точки зрения влияния на инфляцию: чем выше доллар, евро и юань, тем дороже россиянам обходятся импортные товары. Высокой ставкой ЦБ косвенно влияет на курс, охлаждая кредитование и сокращая спрос на импорт и валюту. Но также имеют значение административные меры, которые для стабилизации рубля принимает правительство.

С прошлого года для крупных российских экспортеров действует правило обязательной продажи валютной выручки. Оно было введено до 30 апреля 2024 года. Если правило не продлят, то в теории это может ослабить рубль и вынудить ЦБ действовать жестче.

Но в самом Центробанке считают, что это не повлияет на курс: в условиях высоких ставок обязательная продажа выручки неактуальна. Когда кредиты были дешевыми, экспортеры могли придержать валюту, а для рублевых расходов в России привлекать заемные деньги. Но сейчас кредиты дорогие и есть возможность зарабатывать на доходных рублевых инструментах. Это стимулирует экспортеров активнее продавать валютную выручку.

По этому вопросу ЦБ расходится с мнением правительства: Минфин выступил за продление ограничений до конца 2024 года, а регулятор считает, что их надо свернуть.

Как бы то ни было, стабилизация курса рубля в целом положительно влияет на экономику и инфляцию. Чем меньше скачки курса на валютном рынке, тем проще компаниям контролировать свои валютные издержки и прогнозировать закупочную стоимость импортного сырья и оборудования.

И хоть среди россиян сейчас популярна конспирологическая теория, что курс рубля искусственно сдерживается под выборы президента, после чего его должны «отпустить», профессиональные эксперты все же не видят оснований для такого сценария. В ближайшей перспективе резких скачков курса рынок не ждет. И для ЦБ это еще один аргумент за то, чтобы не поднимать ставку 22 марта.

Каким будет решение ЦБ по ставке

В своем мартовском бюллетене «О чем говорят тренды» Центробанк в очередной раз подчеркнул, что «для устойчивого снижения инфляционного давления и выхода в этом году на цель по инфляции Банка России потребуется поддержание жестких денежно-кредитных условий продолжительное время». Но при этом сделал оговорку:

«При устойчивом снижении инфляции и инфляционных ожиданий достигнутая жесткость денежно-кредитных условий (то есть неизменность реальных процентных ставок и кредитной активности, которую эти ставки обеспечивают) может поддерживаться при постепенно снижающейся ключевой ставке».

То есть сохранение жесткости — не равно сохранению ставки. И если рост цен будет замедляться, ее начнут опускать без влияния на реальную ставку — разницу между ключевой и инфляцией.

При этом пока оснований для этого не просматривается: «С учетом того, что трудовые доходы продолжают повышаться, а инфляционные ожидания населения чувствительны к росту продовольственных цен, проинфляционные риски остаются высокими», — отмечают аналитики Центробанка.

В феврале ЦБ ухудшил свой прогноз по средней ключевой ставке на 2024 год с 12,5—14,5% до 13,5—15,5%. То есть при негативном сценарии ставка может остаться на текущем уровне в 16% вплоть до четвертого квартала года.

Аналитики, опрошенные ЦБ в марте, ожидают, что средняя ставка в 2024 году составит 14,5%, что выше февральского прогноза в 13,5%. Пересмотр произошел на фоне свежих данных по инфляции, которые оказались хуже ожиданий.

С учетом данных по инфляции и риторики ЦБ, сценарий снижения ключевой ставки на мартовском заседании маловероятен. Большинство экспертов считают, что он сохранит ставку на уровне 16%. А некоторые полагают, что ее повысят на 0,5—1 процентный пункт.

Бывший заместитель председателя ЦБ Сергей Дубинин считает, что изменения ставки не будет:

«Дело в том, что есть очень противоречивые сигналы о том, что происходит с инфляцией. И если смотреть по месяцу, то было ускорение инфляции в феврале, ну а потом вроде бы замедление. Мне кажется, что сейчас нецелесообразно менять ставку. Текущий тренд по инфляции говорит в пользу сохранения».

Ведущий аналитик Freedom Finance Global Наталья Мильчакова также не ждет изменения ставки, но предупреждает, что это возможно, если инфляция продолжит расти.

Управляющий директор по инвестициям УК ПСБ Николай Рясков прогнозирует, что ставку не снизят как минимум в ближайшие три месяца, а по итогам 2024 года она не опустится ниже 11%.

Аналитики БКС ждут в конце года ставку 12%, но предупреждают, что раньше осени ждать сильного движения вниз не стоит: «Не видим веских аргументов в пользу как повышения, так и понижения ставки. Услуги остаются одним из ключевых факторов инфляции, возможность роста цен после электорального цикла сохраняется».

Главный макроэкономист УК «Ингосстрах-инвестиции» Антон Прокудин считает, что повышать ставку, когда она и так вдвое выше инфляции, бессмысленно, а снижать ее ЦБ не готов, так как предполагает, что это будет активизировать потребительские расходы и мешать борьбе с инфляцией.

Главный экономист «Альфа-банка» Наталия Орлова считает, что в марте ЦБ может рассмотреть повышение ключевой ставки из-за слишком быстрого роста цен, ВВП и зарплат.

Доцент Финансового университета при правительстве РФ Петр Щербаченко также допустил незначительное увеличение ключевой ставки — до 16,5% «по причине отсутствия последовательного стабильного снижения инфляции».

Главный аналитик «Совкомбанка» Михаил Васильев оценивает вероятность роста ставки в 30%. ЦБ может объяснить это тем, что текущая инфляция складывается выше прогноза в 4—4,5% на конец года, считает эксперт.

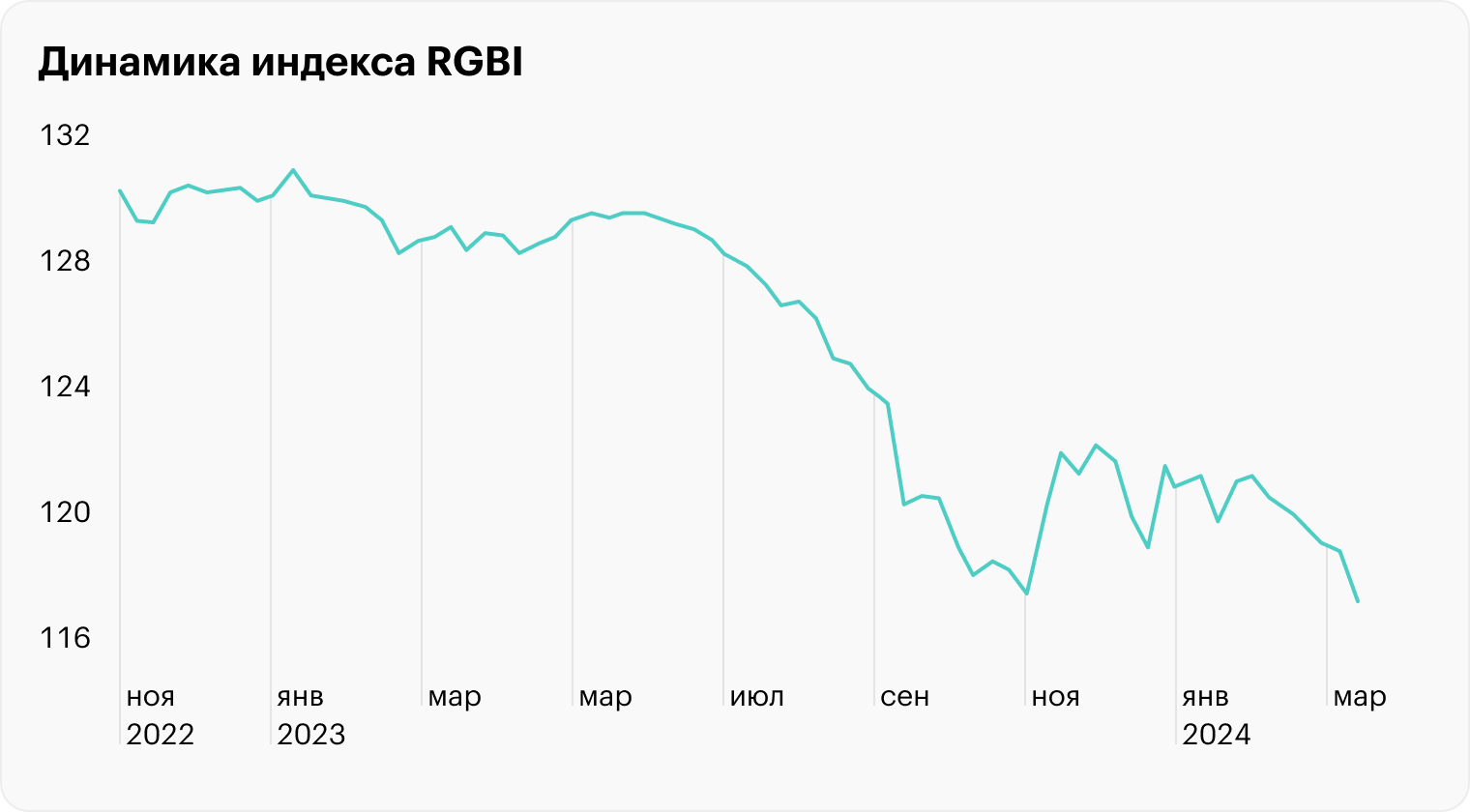

А экономист Никита Митрофанов обращает внимание на индекс RGBI , который указывает на возможность повышения ставки. Движение индекса показывает настроение инвесторов: их ожидания удешевления стоимости денег сопровождаются ростом индекса, и наоборот. В преддверии заседания ЦБ RGBI находится на локальных минимумах.

«По текущему движению RGBI можно сделать вывод, что инвесторы не только не верят в скорое снижение ключевой ставки, но и могут ожидать ужесточения ДКП. К слову, следующее заседание пройдет 22 марта и, быть может, нас ожидают сюрпризы, к которым рынок готовится», — считает эксперт.

Что в итоге

Эффект от жесткой монетарной политики в России начал действовать, хотя и не так выраженно, как ожидалось: инфляция и рубль стабилизировались, ценовые ожидания населения и бизнеса снизились, объем депозитов в банках растет, а кредитование пусть и медленно, но замедляется.

Однако нынешний уровень инфляции не может устраивать ЦБ, а потому он вряд ли перейдет к циклу снижения ключевой ставки в ближайшее время. Скорее всего, это случится только во втором полугодии, о чем прямо заявила Эльвира Набиуллина.

Основная же интрига вокруг решения по ставке 22 марта сводится к тому, сохранит ли ЦБ ставку на текущем уровне 16% или повысит ее до 16,5—17%. Большинство экспертов голосуют за первый вариант.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique