X5 Group покупает регионального конкурента на юге России — чем это интересно инвестору

X5 Group объявила о покупке 100% акций продуктовой сети «Тамерлан», которая работает в Южном федеральном округе и в Ставропольском крае. Сделку уже одобрила Федеральная антимонопольная служба.

Покупка стала продолжением региональной экспансии крупнейшего российского ретейлера, которая ориентирована не только на юг страны. Изучаем, что уже купила X5 Group, кто может быть следующим и о чем говорит инвестору усиление консолидации рынка.

Что покупает X5

О новой сделке M&A X5 Group объявила 17 апреля 2023 года. Приобретаемый актив — волгоградская компания «Тамерлан». Это продуктовая сеть, управляющая 295 магазинами, большинство из которых находится в Волгоградской области. Сеть работает в следующих форматах: обычные дискаунтеры «Покупочка», дискаунтеры с расширенным ассортиментом алкогольной продукции «Покупалко» и супермаркеты «Га-га».

Совокупная торговая площадь магазинов «Тамерлана» составляет около 124 тысяч квадратных метров. Для сравнения: у сети X5 Group аналогичный показатель превышает 9,2 млн квадратных метров.

Кроме этого, в собственности регионального ретейлера находится распределительный центр площадью 30 тысяч квадратных метров, который также отойдет X5 после поглощения.

По данным kartoteka.ru, основной владелец «Тамерлана» — предприниматель Евгений Ищенко, который в середине нулевых был мэром Волгограда. Интересно, что X5 Group несколько лет назад уже пыталась договориться с ним о покупке компании, но сделка тогда не состоялась.

А еще «Тамерлан» примечателен тем, что продуктовая сеть компании родилась в партнерстве с X5: до 2011 года волгоградская компания была одним из крупнейших франчайзи группы. После прекращения договора в магазинах «Пятерочка» под управлением «Тамерлана» сменили вывески и провели ребрендинг, выбрав схожий с магазинами X5 логотип. Так появилась «Покупочка».

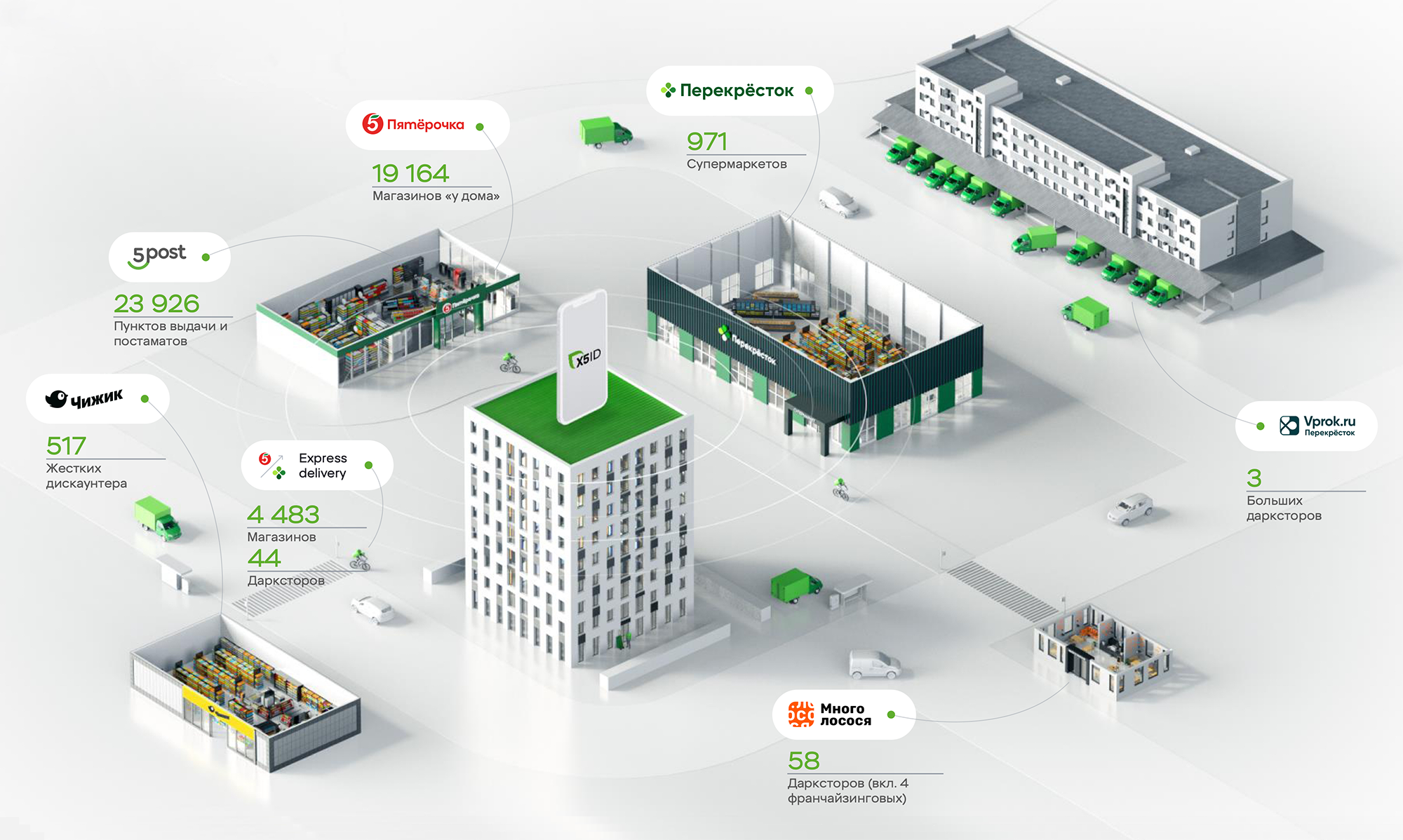

Теперь магазины, вероятно, снова переформатируют, причем не только под бренд «Пятерочка». X5 Group сейчас активно развивает дискаунтеры «Чижик», число которых за последний год выросло в четыре раза. А отдельные волгоградские магазины могут подойти даже под стандарты «Перекрестка», который работает в более высоком ценовом сегменте.

Условия сделки и ее эффект

Менеджмент X5 Group, как это часто бывает в таких ситуациях, решил не раскрывать сумму сделки по покупке регионального конкурента. Но российские СМИ считают, что лидер рынка заплатил около 4—6 млрд рублей. Это соответствует рыночному мультипликатору P / S 0,18—0,27 — против биржевой оценки в 0,15 у самой X5.

Для такого гиганта, как X5, нынешнюю покупку нельзя назвать крупной. Для сравнения: в конце 2010 года группа приобрела сеть «Копейка» за 51,5 млрд рублей. А крупнейшей M&A-сделкой на рынке продуктового ретейла стала покупка «Магнитом» группы «Дикси» в 2021 году.

Ретейлер «Тамерлан» пока не раскрывал финансовые результаты за прошлый год. В 2021 выручка компании составила 21,7 млрд рублей, а чистая прибыль — 227 млн.

Новая покупка поможет группе приблизиться по темпам роста сети к главному конкуренту: X5 Group заявляла о планах открыть в 2023 году около 2 тысяч новых магазинов — против 2,5 тысячи у «Магнита». После сделки разрыв между лидерами сократится: 2,3 против 2,5 тысячи новых магазинов. Данные по краснодарскому ретейлеру предварительные, более точный прогноз менеджмент должен раскрыть после публикации годового отчета, который представят в конце апреля.

Количество магазинов X5 Group и «Магнит»

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|

| X5 Group | 12 121 | 14 431 | 16 297 | 17 707 | 19 121 | 21 323 |

| «Магнит» | 16 298 | 18 348 | 20 725 | 21 564 | 26 077 | 26 731* |

Количество магазинов X5 Group и «Магнит»

| X5 Group | |

| 2017 | 12 121 |

| 2018 | 14 431 |

| 2019 | 16 297 |

| 2020 | 17 707 |

| 2021 | 19 121 |

| 2022 | 21 323 |

| «Магнит» | |

| 2017 | 16 298 |

| 2018 | 18 348 |

| 2019 | 20 725 |

| 2020 | 21 564 |

| 2021 | 26 077 |

| 2022 | 26 731* |

X5 наращивает экспансию

Покупка волгоградского ретейлера — не первая M&A-сделка за последний год для X5 Group. И, очевидно, не последняя.

В 2022 году X5 Group столкнулась со вторичными зарубежными санкциями после того, как ЕС ввел ограничения против НРД, фактически заблокировав свою финансовую инфраструктуру для денежных переводов из России. На этом фоне группа была вынуждена приостановить выплату дивидендов своим акционерам.

В этих условиях руководство решило отправить освободившийся денежный поток на развитие основного бизнеса. Компания объявила о проведении ускоренной экспансии в восточных регионах России, главным образом в Сибири и на Дальнем Востоке.

Летом 2022 года X5 Group купила 70% акций в двух ведущих ретейлерах Восточной Сибири: «Красный Яр» и «Слата». В общей сложности они управляли почти 600 магазинами. Точной суммы сделки менеджмент не раскрыл, но российские СМИ писали, что лидер сектора мог заплатить от 3,8 до 5,6 млрд рублей. Оба актива оценивались по мультипликатору P / S 0,1.

В комментарии для «Коммерсанта» представители X5 подчеркнули, что «развитие через стратегические альянсы с региональными игроками с приобретением контрольной доли» — это один из приоритетов стратегии компании. А значит, она будет рассматривать новые возможности для таких партнерств и в других российских регионах.

Кто следующий

Эксперты ожидают дальнейшей консолидации рынка продуктового ретейла. Доля десяти крупнейших торговых сетей в 2023 году может вырасти с нынешних 39 до 42%. Нынешнее ужесточение условий ведения бизнеса может оказаться на руку лидерам продуктовой розницы: из-за усложнения логистики и снижения реальных доходов покупателей менее эффективные конкуренты проигрывают. Им становится все сложнее поддерживать рентабельность.

Поэтому в скором времени на российском рынке могут пройти новые сделки M&A. В частности, X5 Group присматривается к крупнейшей сети Дальнего Востока «Самбери». В середине 2021 года три продуктовые сети — «Слата», «Красный Яр» и «Самбери» — объединились в холдинг «Восточный союз». После покупки X5 двух первых активов в 2022 году интерес к третьему возник автоматически. Правда, ее основной собственник пока не намерен вести переговоры о продаже.

Также известно, что X5 готовится занять торговое пространство уходящей сети «Амба» в Хабаровском крае. Небольшой региональный ретейлер сейчас выставил на продажу около 20 своих магазинов. Кроме X5 Group к этим площадям присматривается «Магнит».

А еще «Магнит» и «Лента» хотят приобрести сеть «Улыбка радуги», которая работает в косметическом сегменте. Российские СМИ оценивают этот актив в 35 млрд рублей.

И «Лента», и «Магнит», и X5 могут выступить в роли покупателей и других розничных сетей. Стратегии всех трех компаний допускают точечные сделки M&A. Иногда они предполагают не покупку бизнеса, а приобретение прав аренды. Так, «Магнит» в 2021 году договорился о долгосрочной аренде 56 магазинов «Эдельвейс» в Казани и 58 точек «Радеж» в Волгоградской и Ростовской областях.

Так что к югу России у крупнейших российских ретейлеров сформировался устойчивый интерес.

Что в итоге

Покупка новой сети — это умеренно позитивное событие для акций X5 Group, поскольку план ретейлера по открытию новых магазинов в 2023 году вырастет на 15% — с 2 до 2,3 тысячи. Но в общей картине 295 новых дискаунтеров и супермаркетов волгоградской компании «Тамерлан» не играют большой роли, поскольку составляют лишь 1% сети X5.

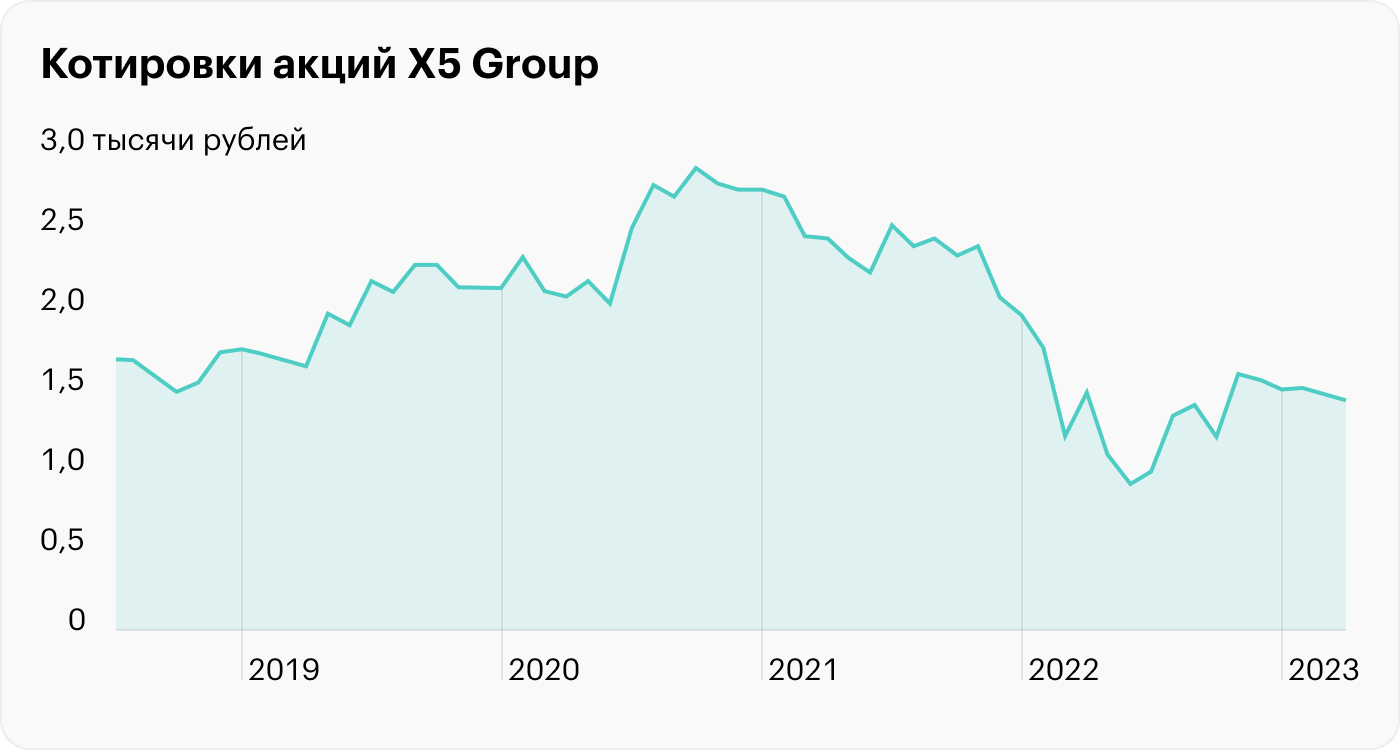

Так или иначе, долгосрочным инвесторам на Мосбирже стоит присмотреться к акциям крупнейшей российской продуктовой сети. Котировки акций компании сейчас находятся на уровнях 2018 года, хотя за это время бизнес и сеть магазинов эмитента выросли почти в два раза.

Сегодня X5 Group выпустила отчет об операционных результатах в 1 квартале 2023 года. Он зафиксировал рост чистой выручки на 15%, открытие более 400 новых магазинов и увеличение цифрового бизнеса на 36%.

Сравнение по мультипликаторам X5 Group с конкурентами

| X5 Group | «Магнит» | Fix Price | «Лента» | «Окей» | |

|---|---|---|---|---|---|

| EV / EBITDA | 3,19 | 4,28 | 5,83 | 3,87 | 2,49 |

| P / E | 7,57 | 7,91 | 14,25 | 15,33 | 36,01 |

| P / S | 0,15 | 0,22 | 1,1 | 0,14 | 0,04 |

| Чистый долг / EBITDA | 1,02 | 1,18 | 0,2 | 1,6 | 1,98 |

Сравнение по мультипликаторам X5 Group с конкурентами

| EV / EBITDA | |

| X5 Group | 3,19 |

| «Магнит» | 4,28 |

| Fix Price | 5,83 |

| «Лента» | 3,87 |

| «Окей» | 2,49 |

| P / E | |

| X5 Group | 7,57 |

| «Магнит» | 7,91 |

| Fix Price | 14,25 |

| «Лента» | 15,33 |

| «Окей» | 36,01 |

| P / S | |

| X5 Group | 0,15 |

| «Магнит» | 0,22 |

| Fix Price | 1,1 |

| «Лента» | 0,14 |

| «Окей» | 0,04 |

| Чистый долг / EBITDA | |

| X5 Group | 1,02 |

| «Магнит» | 1,18 |

| Fix Price | 0,2 |

| «Лента» | 1,6 |

| «Окей» | 1,98 |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique