Крах доткомов: как лопнул крупный технологический пузырь и есть ли что-то похожее сегодня

В девяностых интернет очаровал инвесторов. Поисковик, электронная почта и онлайн-магазины восхищали не меньше, чем радио, телефон и телевидение в свое время.

Молодые интернет-компании обещали инвесторам изменить мир. Их акции росли на сотни процентов в год и сулили безбедную старость. Была всего одна проблема: обещания и чистая прибыль — разные вещи.

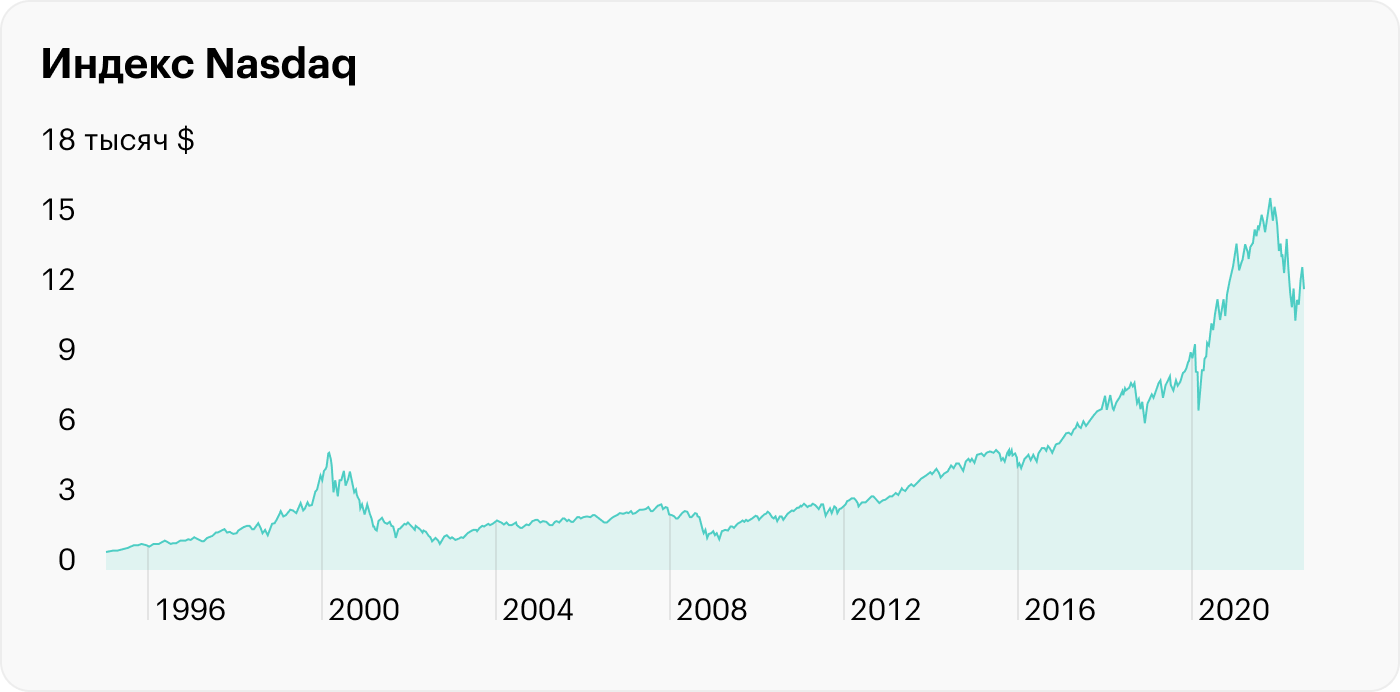

В начале нулевых технологическая сказка закончилась кровавой баней на фондовом рынке. С марта 2000 по октябрь 2002 года NASDAQ потерял почти 80% капитализации. Акции многих компаний обнулились, а с ними и счета обычных инвесторов.

Вспомним, о чем мечтал фондовый рынок в конце девяностых, и попробуем разобраться, есть ли похожий пузырь в технологических акциях сегодня.

Бум доткомов: начало

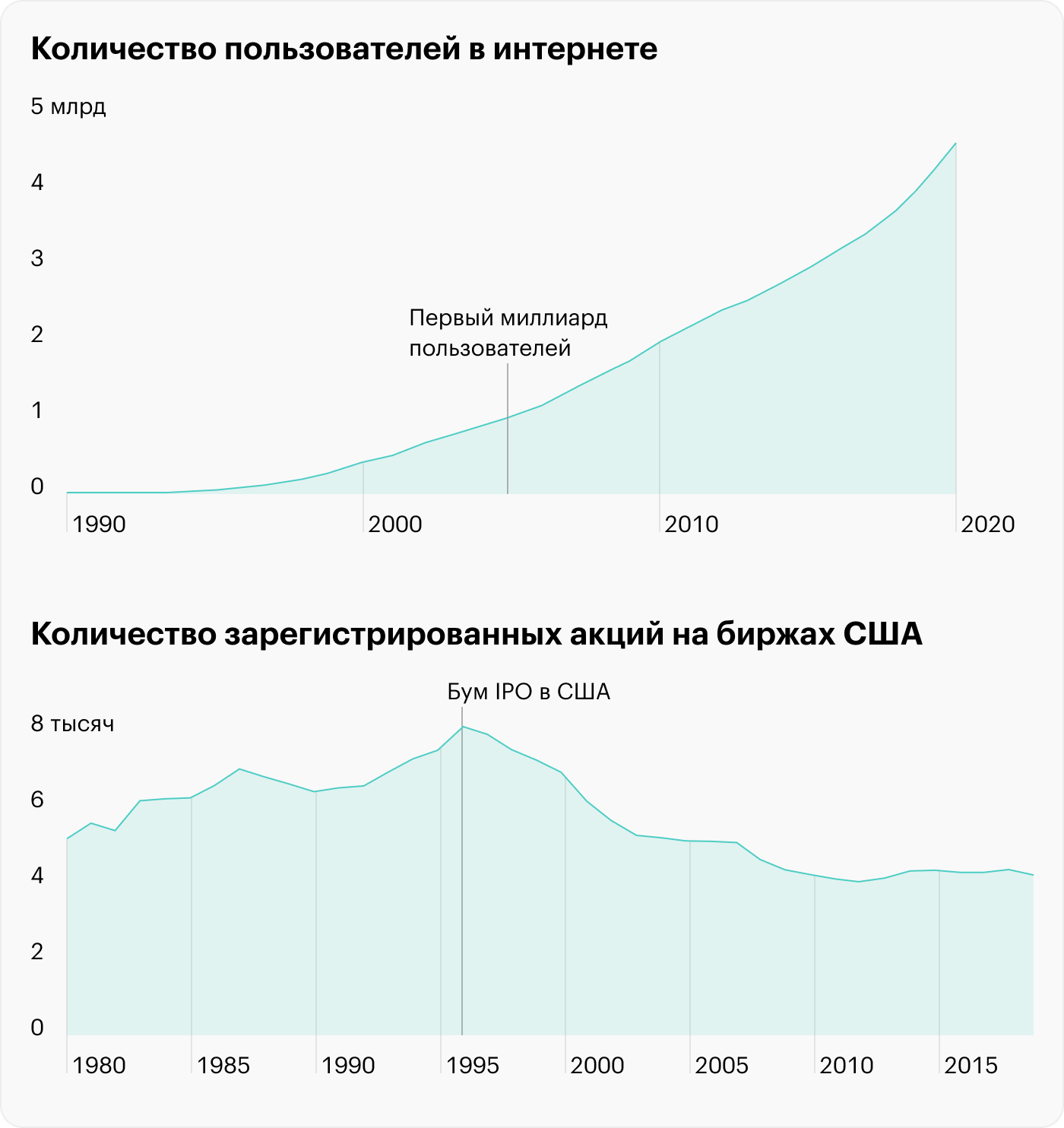

В 1995 году, по данным Всемирного банка, доступ к интернету был у 40 млн человек. Уже к 2000 году это число увеличилось до 400 млн, а в 2005 превысило миллиард человек.

Бурное развитие технологий привело к буму предпринимательства — смелые новаторы-бизнесмены привлекали венчурные инвестиции, а потом выходили на биржу.

По данным того же Всемирного банка, к 1996 году число зарегистрированных акций на американских площадках выросло до рекордных 8 тысяч. Для сравнения: сегодня их вдвое меньше.

Кажется, тогда каждая прачечная считала своим долгом запустить сайт и выйти на биржу. Тем более что для успешного IPO нужно было немного: добавить модное «.com» в название компании, а еще не иметь доходов и четкого бизнес-плана.

Однако инвесторов отсутствие прибыли не волновало: рассказов о светлом будущем и рекомендаций от так называемых аналитиков вполне хватало. В итоге случилось, казалось бы, невероятное: за пять лет, с марта 1995 по март 2000 года, индекс NASDAQ вырос на 500%.

Три примера типичных доткомов

Вот несколько ярких компаний, которые вышли на фондовый рынок в эпоху интернет-бума и надолго запомнились инвесторам.

Priceline.com. Брайан Маккалоу — автор, который пишет про историю развития интернета, — уверен: если вы хотите посмотреть на типичную компанию-дотком, то лучше Priceline никого не найти. Вот ее история.

Каждый день тысячи мест в самолетах оставались пустыми. И основатель Priceline понял: нужно запустить сайт, на котором люди покупали бы билеты за удобную им цену. Здесь выигрывают все: путешественники получают свою скидку, авиакомпании не летают впустую, а Priceline берет за это комиссию.

Сайт запустили в апреле 1998 года. Уже к концу 1999 компания продавала по тысяче билетов в день. В будущем она планировала выйти и на другие рынки: бронирование отелей, аренда авто, ипотека и прочее.

Как и другие доткомы, Priceline тратила много денег на рекламу. За первые полгода работы она пустила на это больше 20 млн долларов. Компанию рекламировал Уильям Шетнер — капитан Кирк из «Звездного пути». Благодаря рекламе бренд быстро стал популярным в интернете.

Priceline вышла на биржу в марте 1999, то есть через год после основания. В первый же месяц торгов ее акции выросли почти на 1000%.

Оригинальная бизнес-идея, яркий бренд и рост акций ослепили инвесторов. Их не волновало, что Priceline была убыточной. Например, потому, что скупала билеты по себестоимости, а затем продавала со скидкой в 30 $, чтобы угодить клиентам.

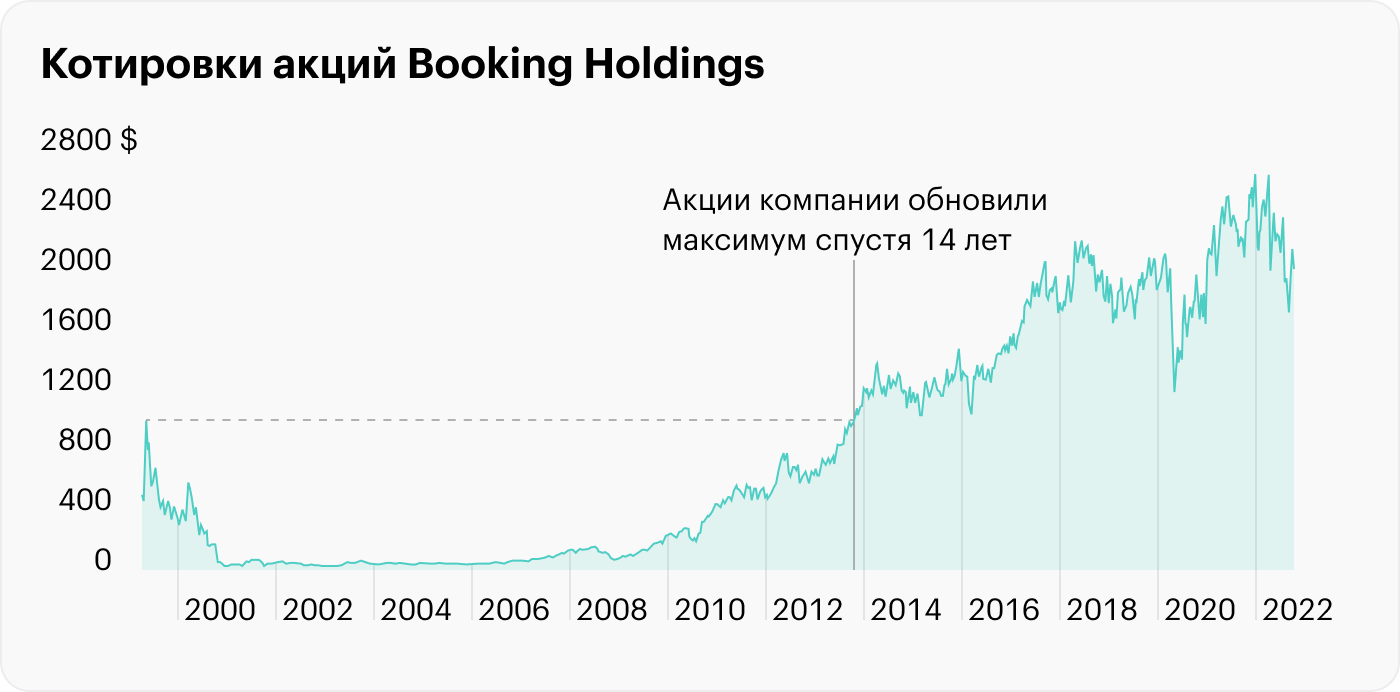

К декабрю 2000 года пузырь на рынке немного сдулся — и индекс NASDAQ упал примерно на 50% от максимума. А вот акционерам Priceline повезло куда меньше: бумаги потеряли в цене 99% от своей пиковой стоимости.

Однако в отличие от многих доткомов судьба Priceline сложилась неплохо. Компания продолжила работу, постепенно стала прибыльной и начала поглощать конкурентов. Например, голландский сайт Booking.com.

Акции Priceline обновили исторический максимум спустя 14 лет в 2013 году. А в 2018 году компания сменила название на Booking Holdings (BKNG). Сегодня она входит в сотню крупнейших компаний из S&P 500 с капитализацией в 80 млрд долларов.

Pets.com. Если коротко: это аналог Amazon для владельцев животных. Здесь клиенты заказывали корм и аксессуары, а компания занималась доставкой.

У Pets были все атрибуты типичного доткома: свежая идея, убытки и большие расходы на продвижение. Например, незадолго до IPO компания потратила больше миллиона долларов на полуминутный ролик, который показали во время Суперкубка в 2000 году.

Розничный ретейл — это бизнес с низкой маржой в несколько процентов. А Pets, чтобы привлечь клиентов, делала скидки и продавала товары даже дешевле себестоимости. Неудивительно, что с многомиллионными расходами на рекламу и доставку этот бизнес был убыточным.

Pets основали в начале 1999, а уже через год вывели на биржу по цене 11 $ за акцию. Интересно, что за этот год компания показала убыток в 62 млн долларов, тогда как продажи составили всего 6 млн.

Спустя девять месяцев после IPO, когда руководители Pets сообщили о ликвидации компании, акции стоили всего 0,22 $.

Webvan.com. Закончились продукты, а идти в магазин и стоять в очереди нет никакого желания? Компания Webvan могла бы решить вашу проблему всего за 30 минут.

Сервис доставки еды запустили в 1999 году. Сначала он работал в одном городе, но уже к 2001 их число увеличилось до десяти. И в этом была проблема: амбиции компании росли быстрее, чем продажи.

Основатели сервиса обещали быструю доставку еды. Чтобы выполнить обещание, им приходилось содержать большой парк грузовиков, а также расширять сеть складов. Очевидно, что на поддержку этой инфраструктуры были нужны большие деньги.

Webvan провела IPO в 1999 году, и в первый день торгов акции выросли на 65%. А уже через полтора года, летом 2001, глава компании сказал: деньги закончились, мы закрываемся. За время своей работы сервис накопил совокупный убыток в миллиард долларов.

Интересно, что сегодня многие компании успешно используют идеи Pets или Webvan. Например, Chewy продает товары для животных, а Amazon доставляет свежую еду в день заказа.

Похоже, некоторые доткомы просто опередили свое время. Они были первопроходцами, у которых не было ориентиров и которым приходилось учиться на своих ошибках.

Вероятно, какие-то компании смогли бы избежать банкротства, если бы не стремились вырасти любой ценой и поскорее захватить рынок. Например, не продавали бы товар ниже себестоимости и не тратили огромные суммы на рекламу.

История доткомов — это отличный урок для сегодняшних первопроходцев. Особенно для тех, кто пока продает лишь мечту, а не реальный продукт.

Роковая роль СМИ и инвестбанков

Пузыри на фондовом рынке часто надуваются по принципу положительной обратной связи: инвесторы видят рост и впадают в эйфорию, активно покупают и еще больше надувают пузырь.

Но вряд ли одни лишь инвесторы смогли бы самостоятельно раздуть пузырь доткомов до такого масштаба, если бы им не помогали СМИ и аналитики инвестбанков — самые громкие скрипки в этом интернет-оркестре.

В марте 2001 года, когда NASDAQ упал уже на 60% от пика, The Washington Post по горячим следам написали статью «Кто надул пузырь доткомов?». В ней газета собрала имена тех, кто больше всех призывал покупать акции интернет-компаний.

Одним из таких был Генри Блоджет. В 1998 году этот малоизвестный эксперт сказал: акции Amazon вырастут с 240 до 400 $ за год. Акции выросли до этой отметки всего за три недели, и Блоджета позвали работать в Merrill Lynch.

СМИ сделали Блоджета настоящей рок-звездой: в 2000 году его цитировали или брали у него интервью около 800 раз. Это дважды в день и даже чаще. Некоторые называли Генри Блоджета не иначе как «Король Генрих».

Но были и другие знаменитости. Например, Ральф Акампора из Prudential, Эбби Джозеф Коэн из Goldman Sachs, а еще Мэри Микер из Morgan Stanley.

Последняя советовала покупать акции интернет-компаний, которые выводил на биржу ее работодатель. Это значит, что Morgan Stanley мог выкупать акции этих компаний до IPO, а потом через Микер отгружать их инвесторам по более высокой цене.

Аналитики были звездами на растущем рынке. Но потом их оптимизм куда-то исчез. Когда акции, которые советовала Мэри Микер, рухнули на 70—90%, она просто сказала: «У меня был трудный год».

СМИ не отставали от аналитиков. CNBC, Fortune, The Street и остальные регулярно выпускали статьи вроде «10 самых популярных акций в новом тысячелетии». Понятно, почему обычные инвесторы легко впадали в эйфорию и спешили купить акции интернет-компаний.

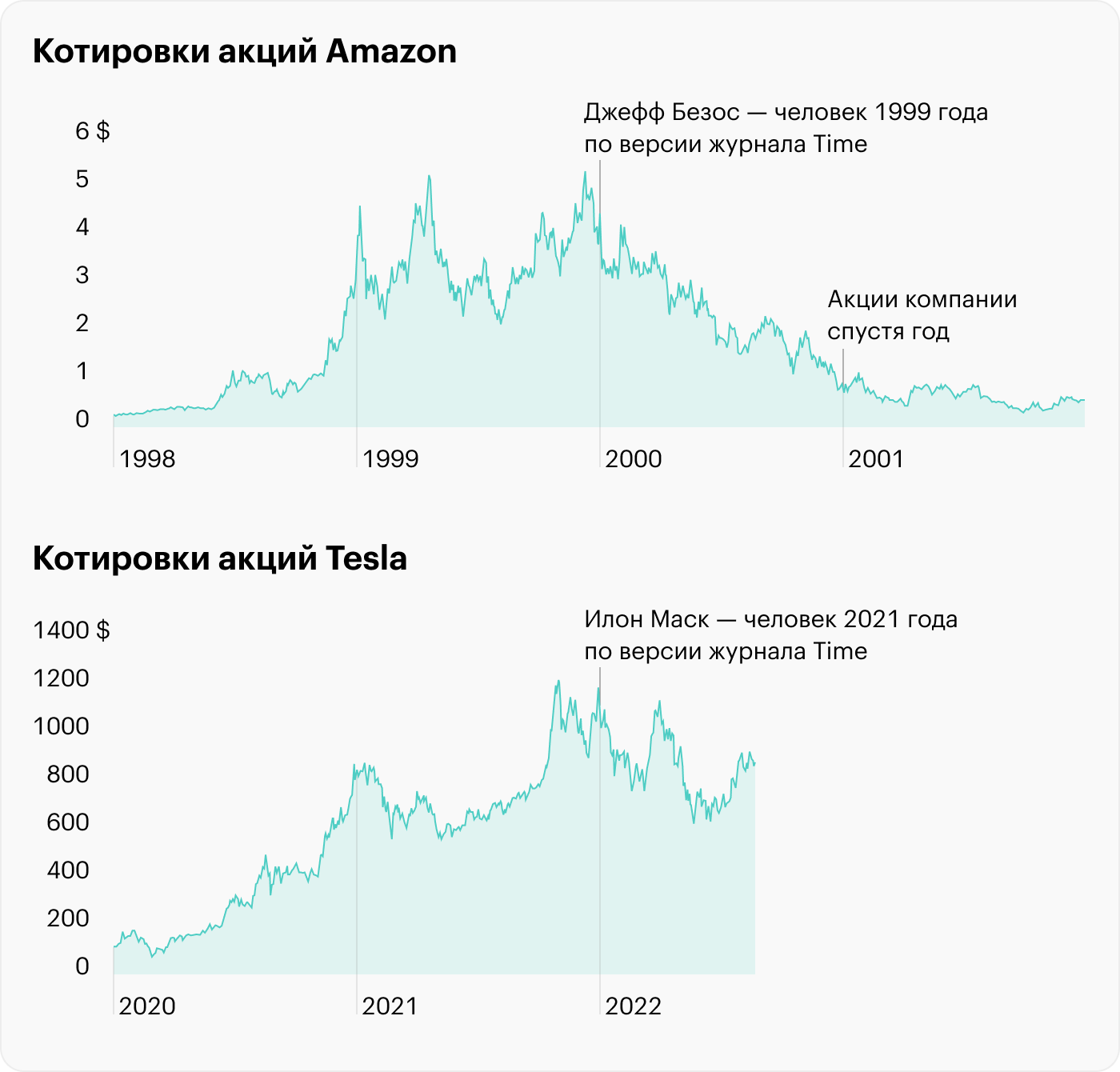

Тему доткомов продвигали даже нефинансовые издания. Например, журнал Time в конце 1999 признал человеком года главу Amazon Джеффа Безоса и поместил его на обложку. Иронично, что спустя год бумаги Amazon стоили уже на 90% дешевле.

Что-то похожее происходит и сегодня: СМИ и разные финансовые гуру ежедневно проверяют устойчивость инвесторов к горячим заголовкам. Например, 5 января 2022 года шоумен и ведущий CNBC Джим Крамер советовал присмотреться к технологическим акциям Salesforce и Nvidia. Сегодня, спустя девять месяцев, эти бумаги стоят на 30—40% дешевле.

Случайный факт: в 2021 журнал Time признал человеком года главу Tesla Илона Маска.

Почему пузырь доткомов лопнул

Рыночная иррациональность может продолжаться долго, но не может продолжаться бесконечно. И в какой-то момент доткомы перестали быть главными звездами на рынке акций. Сначала некоторые, а потом все сразу.

Похороны NASDAQ начались 10 марта 2000 года, когда индекс остановился на уровне около 5000 пунктов. В следующие 30 месяцев он устойчиво падал вплоть до октября 2002 года и отметки в 1100 пунктов. Свой максимум нулевых NASDAQ обновил только через 15 лет.

Сложно выделить какую-то конкретную причину, по которой инвесторы и аналитики изменили отношение к «компаниям нового тысячелетия». Возможно, одной из таких причин была политика ФРС.

Весной 1999 года инфляция в США превысила привычный уровень в 2%. Чтобы замедлить рост цен, Центробанк начал повышать ставку. За год ее подняли с 4,75 до 6,5%.

В периоды такого ужесточения инвесторы обычно избавляются от активов с высоким риском. Например, от убыточных компаний, поэтому доткомы были первыми кандидатами на продажу.

А еще более высокая ставка сделала кредиты дороже в обслуживании. Это также сократило путь молодых стартапов к банкротству.

Однако более веской причиной для схлопывания пузыря выглядят раздутые цены на акции интернет-компаний. Высокая стоимость — это не обязательно плохо. Но только при одном условии: у компаний есть прибыль, и она быстро и стабильно растет. А это не случай доткомов.

Мэри Микер из Morgan Stanley вела портфель из двух сотен интернет-компаний. Осенью 1999 года, незадолго до начала краха, их общая рыночная стоимость составляла внушительные 450 млрд долларов.

А что было с прибылью? Представьте сумму 6 млрд долларов, только не забудьте сначала добавить знак минус. Вот какая совокупная «прибыль» была у доткомов из портфеля Микер.

Есть ли технологический пузырь сегодня

Иррациональный оптимизм девяностых привел к тому, что пузырь надулся не только в акциях молодых доткомов, но и в акциях более взрослых технологических компаний. Например, в бумагах Microsoft.

Компания работала в компьютерной индустрии, поэтому также привлекала внимание рынка. К 2000 году ее акции сильно раздули, а капитализация выросла до 30 годовых выручек. В отличие от доткомов Microsoft была прибыльной, но 30 выручек — многовато даже для Билла Гейтса.

Сегодня Microsoft стоит в три раза меньше — около 10 выручек. Много это или мало — спорный вопрос. Но можно сказать наверняка: такого пузыря, который был в нулевых, сейчас нет.

И дело не только в мультипликаторах. В девяностых интернет-индустрия только начала развиваться и занимала в структуре экономики небольшую долю. Тогда высокая капитализация интернет-компаний была излишеством.

Сегодня же крупнейшие технологические компании вроде Apple, Microsoft или Google зарабатывают сотни миллиардов долларов в год. Их продуктами пользуются миллиарды людей по всему миру, так что компании справедливо занимают первые строчки в списке S&P 500.

Но если в технологиях и был пузырь, то он уже лопнул. Речь о так называемых дизрапторах — молодых компаниях, которые обещают «изменить мировой уклад». Это криптобиржа Coinbase, телемедицина Teladoc, разработчик игр Roblox, онлайн-брокер Robinhood и многие другие.

В 2020 году из-за COVID-19 ФРС опустила ставку до нуля и начала проводить мягкую политику. В этой ситуации больше остальных выиграли популярные, быстрорастущие и часто убыточные компании вроде Robinhood.

Но в 2021 году карантин отменили и ФРС стала закручивать гайки. Инвесторы поняли, что переоценили некоторые компании, и их акции обвалились на 70—90% от максимума.

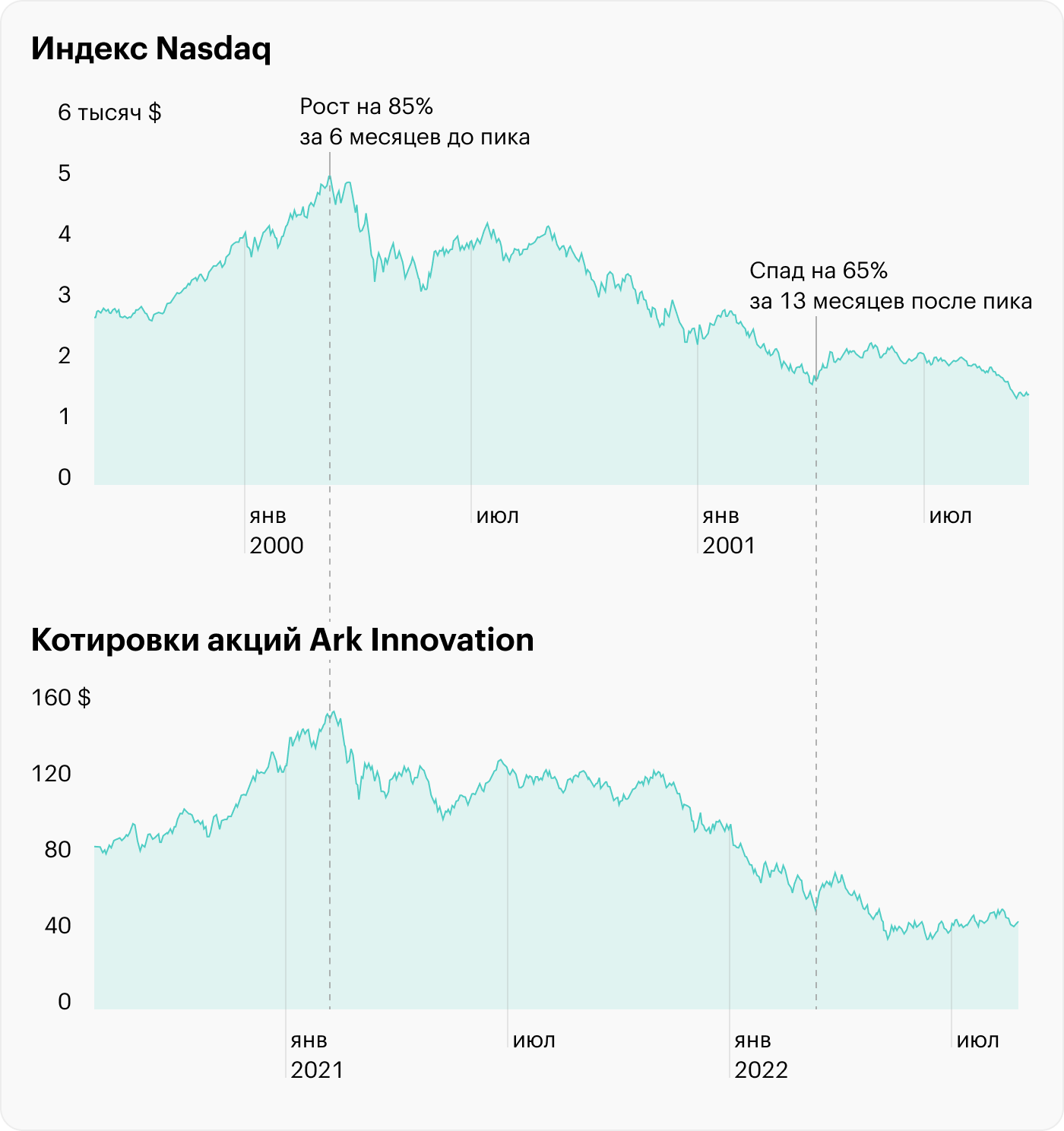

Отличный пример — фонд Ark Innovation. Управляющая Кэти Вуд составляет его как раз из акций дизрапторов. И сегодня акции этого фонда стоят на 70% дешевле, чем на пике в феврале 2021.

Удивительно, как точно Ark повторил динамику NASDAQ в нулевых.

Последствия пузыря доткомов

Кажется, что в ситуации с доткомами не было победителей. Но это не так.

По словам Брайана Маккалоу, который пишет про историю развития интернета, с сентября 1999 по июль 2000 года инсайдеры из интернет-компаний продали акций на 43 млрд долларов: в два раза больше, чем в 1997 и 1998 годах.

Получается, что менеджеры компаний и венчурные инвесторы, которые вкладывались в доткомы еще до IPO, сбросили акции аккурат до начала обвала.

Кому они продавали? Обычным физлицам. «Король» Генри Блоджет и вся его «свита» аналитиков по-прежнему вели армию частных инвесторов на убой.

Просто для сравнения: в 1998 году физлица вложили в фонды акций США 150 млрд долларов, в 1999 — 180 млрд, в 2000, когда все уже рушилось, — 260 млрд.

За несколько лет до краха частные инвесторы умножили капитал в несколько раз. Вероятно, они не хотели мириться с убытком и поэтому оставались самыми агрессивными покупателями на медвежьем рынке.

И такое упорство дорого обошлось. Как пишет Маккалоу, к 2002 году 100 млн частных инвесторов потеряло на акциях 5 трлн долларов. Примерно каждый второй пенсионный счет просел более чем на 20%.

Но были и положительные последствия пузыря доткомов. Например, бурное развитие десятков смежных с интернет-индустрией отраслей.

Услуги доставки, программное обеспечение, сетевое оборудование, онлайн-реклама, искусственный интеллект, полупроводники, облачные сервисы и многое другое — все это сейчас работает на интернет-индустрию.

Благодаря этому уже следующее поколение инвесторов смогло в последние десять лет хорошо заработать на акциях компаний вроде Microsoft, Nvidia, Google, Adobe, Salesforce и прочих. Что это, если не заслуга доткомов.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.