Графики недели: инфляция и «золотое» фиаско

Россияне меньше тратят и больше сберегают, на фондовом рынке США эйфория после выхода данных об инфляции, а СПб-бирже плохо без неквалифицированных инвесторов.

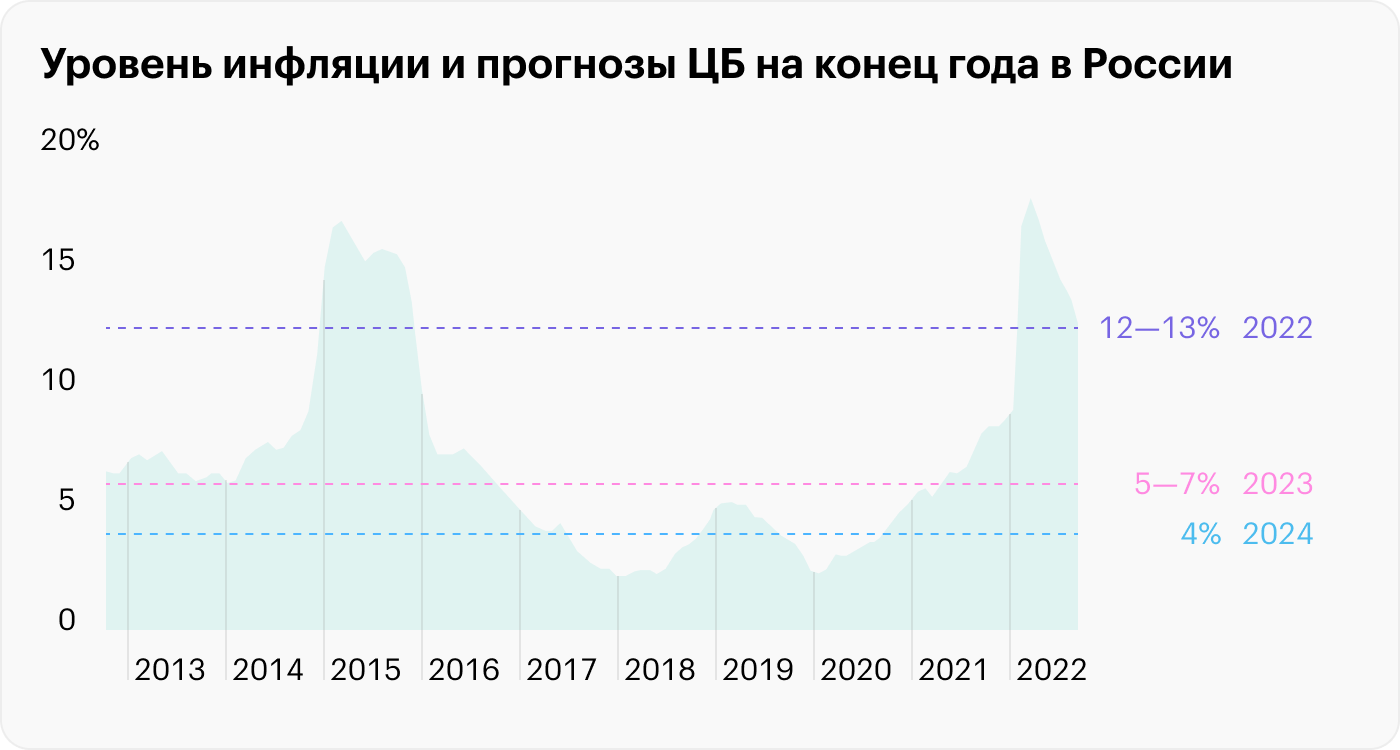

Инфляция опустилась на целевой уровень

В октябре годовая инфляция в России упала с 13,7 до 12,6%. По сравнению с прошлым месяцем цены незначительно увеличились — на 0,2%: продукты подорожали на 0,3%, а непродовольственные товары остались по тем же ценам.

Сейчас инфляция остается подавленной, так как потребительский спрос упал на фоне общей неопределенности и мобилизации. ЦБ допускает, что позже мобилизация, наоборот, сыграет за инфляцию: в случае дефицита рабочей силы зарплаты могут расти быстрее обычного.

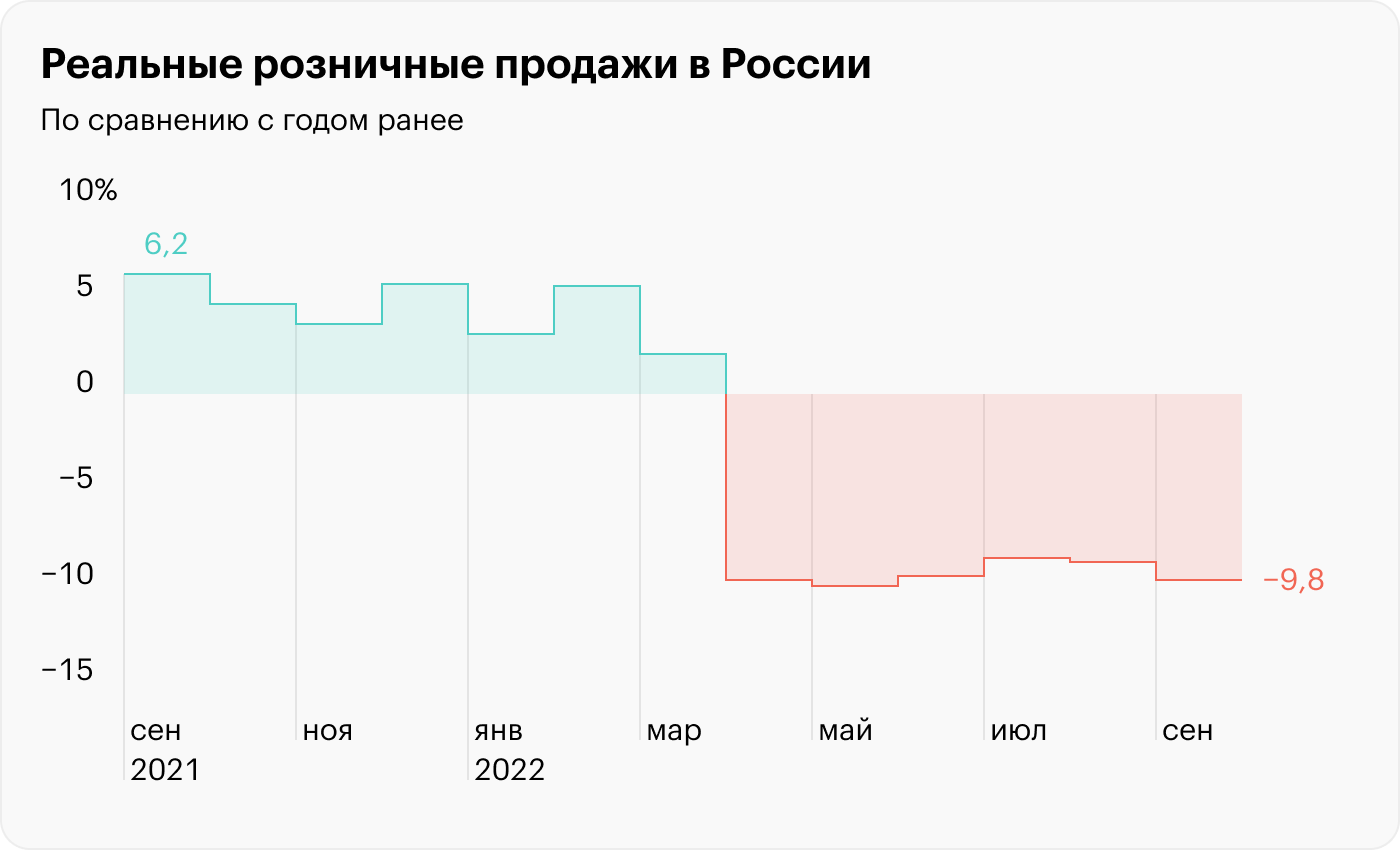

Кризис непродовольственных товаров

В сентябре номинальный объем розничных продаж год к году подрос на 3,9%, но реальный с поправкой на инфляцию упал на 9,8%. Это значит, что россияне стали покупать меньше, а платить — больше.

Реальные продажи непродовольственных товаров упали намного сильнее, чем продуктов: 15 против 3,5%. Причины те же: общая неопределенность и перенос крупных покупок на будущее.

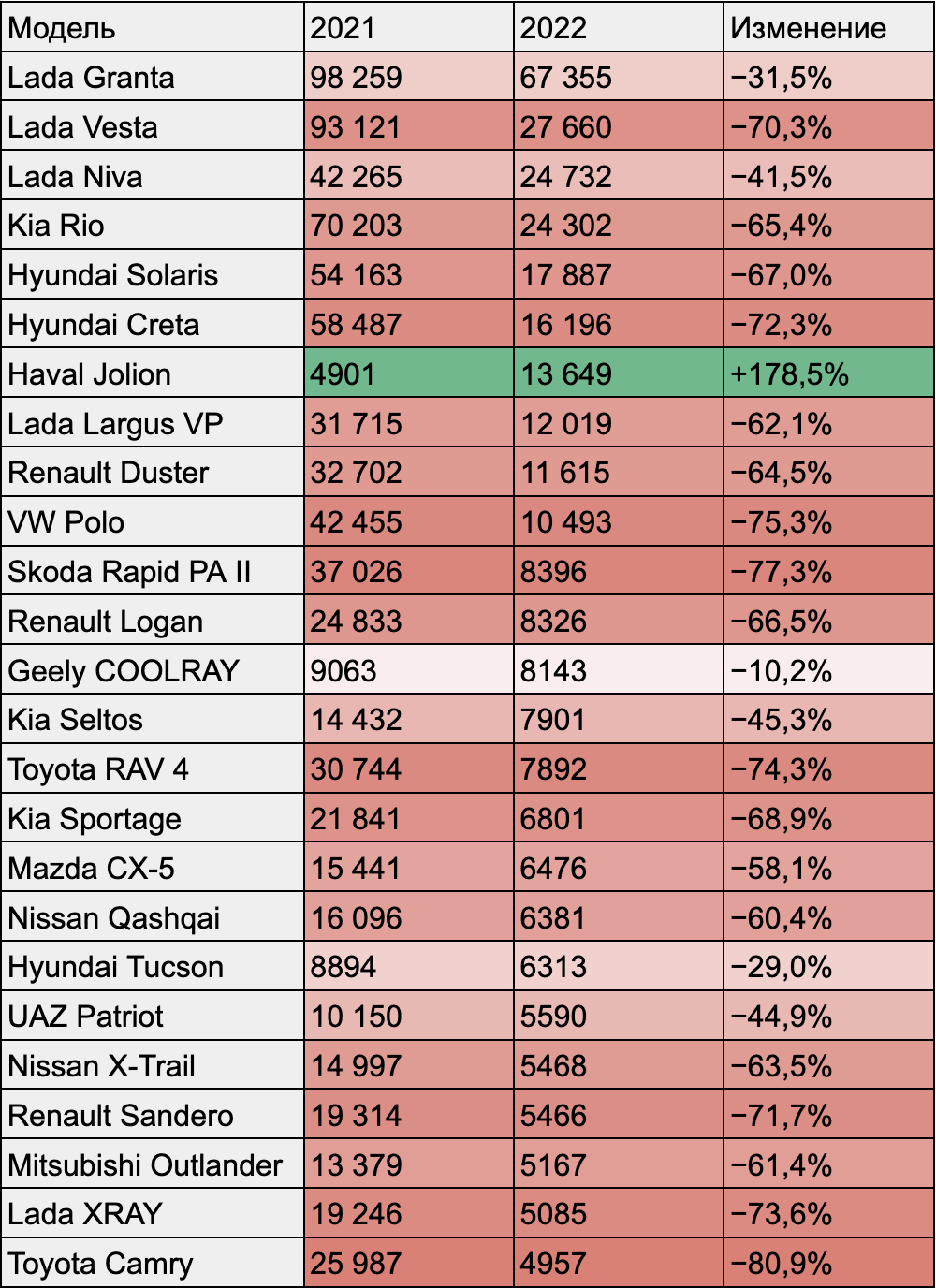

Продажи машин снова упали

Продажи новых машин за январь — октябрь 2022 года снизились на 61% по сравнению с аналогичным периодом 2021 года. В октябре по сравнению с сентябрем они снизились на 3%.

Упали даже продажи «Автоваза», но дело здесь не только в нехватке запчастей. Основные покупатели Лады — это люди со средним и низким доходом, которые больше других ощутили падение реальной зарплаты.

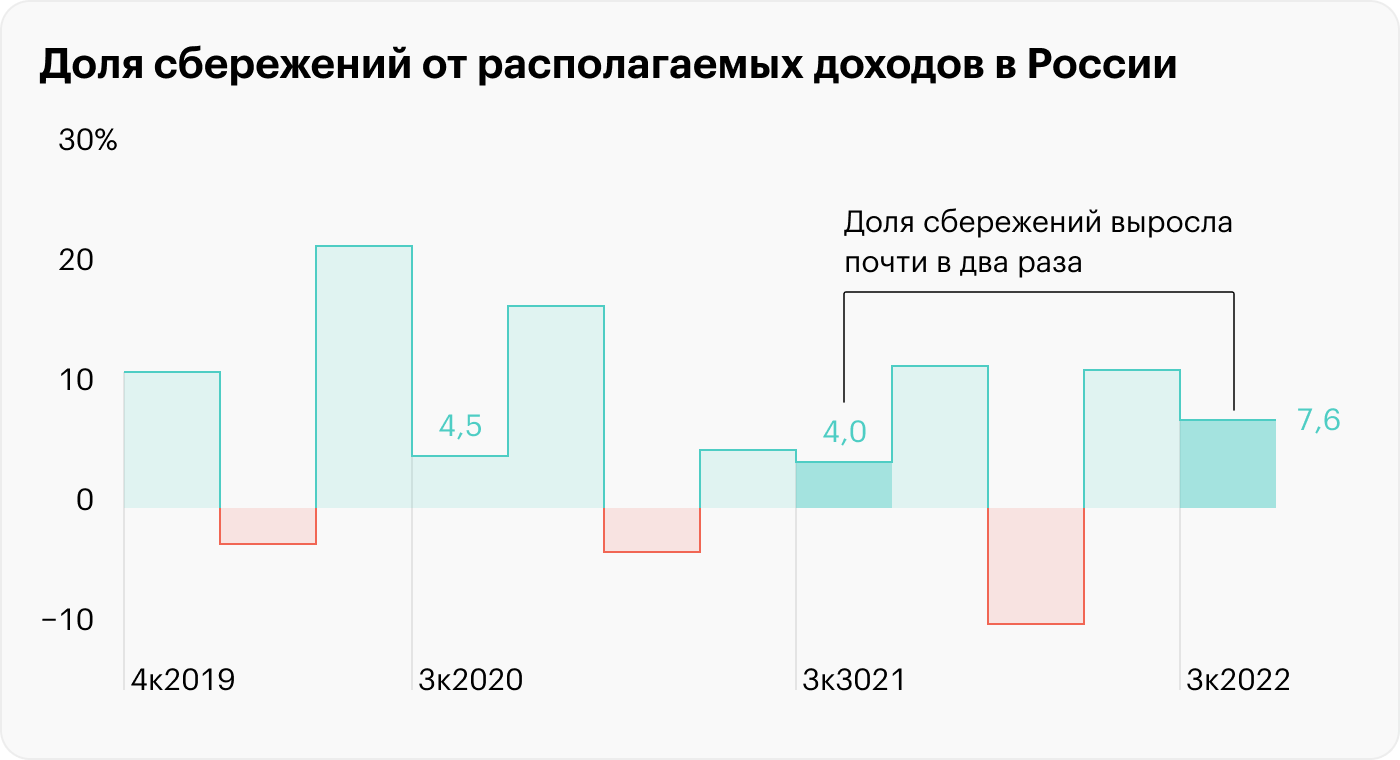

Россияне больше сберегают

В кризисном 2022 году россияне перешли в сберегательный режим. В 3 квартале они нарастили долю сбережений от располагаемых доходов почти вдвое по сравнению с прошлым годом. Это еще одна причина, почему рост цен затормозился, а розничные продажи упали.

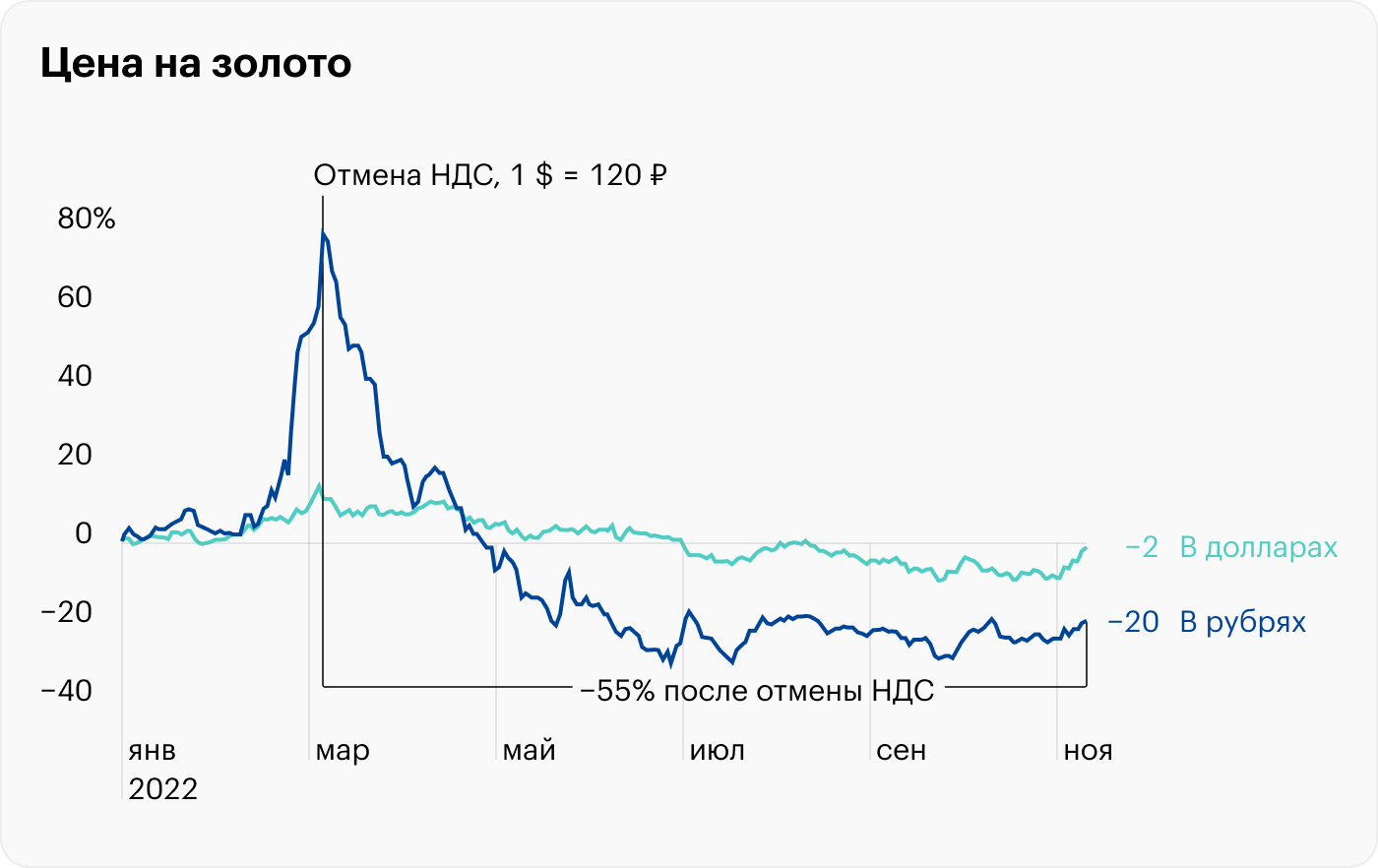

Идеальная альтернатива доллару

В марте власти отменили НДС на покупку золотых слитков и рекомендовали золото как идеальную альтернативу доллару. В октябре «Коммерсантъ» сообщил: с начала марта россияне купили в банках десятки тонн слитков.

Из-за укрепления рубля совет властей дорого обошелся инвесторам: с марта золото упало вдвое. В итоге 2022 год развеял сразу два мифа. Первый: золото — это защитный актив. Второй: в кризис рубль умеет только падать.

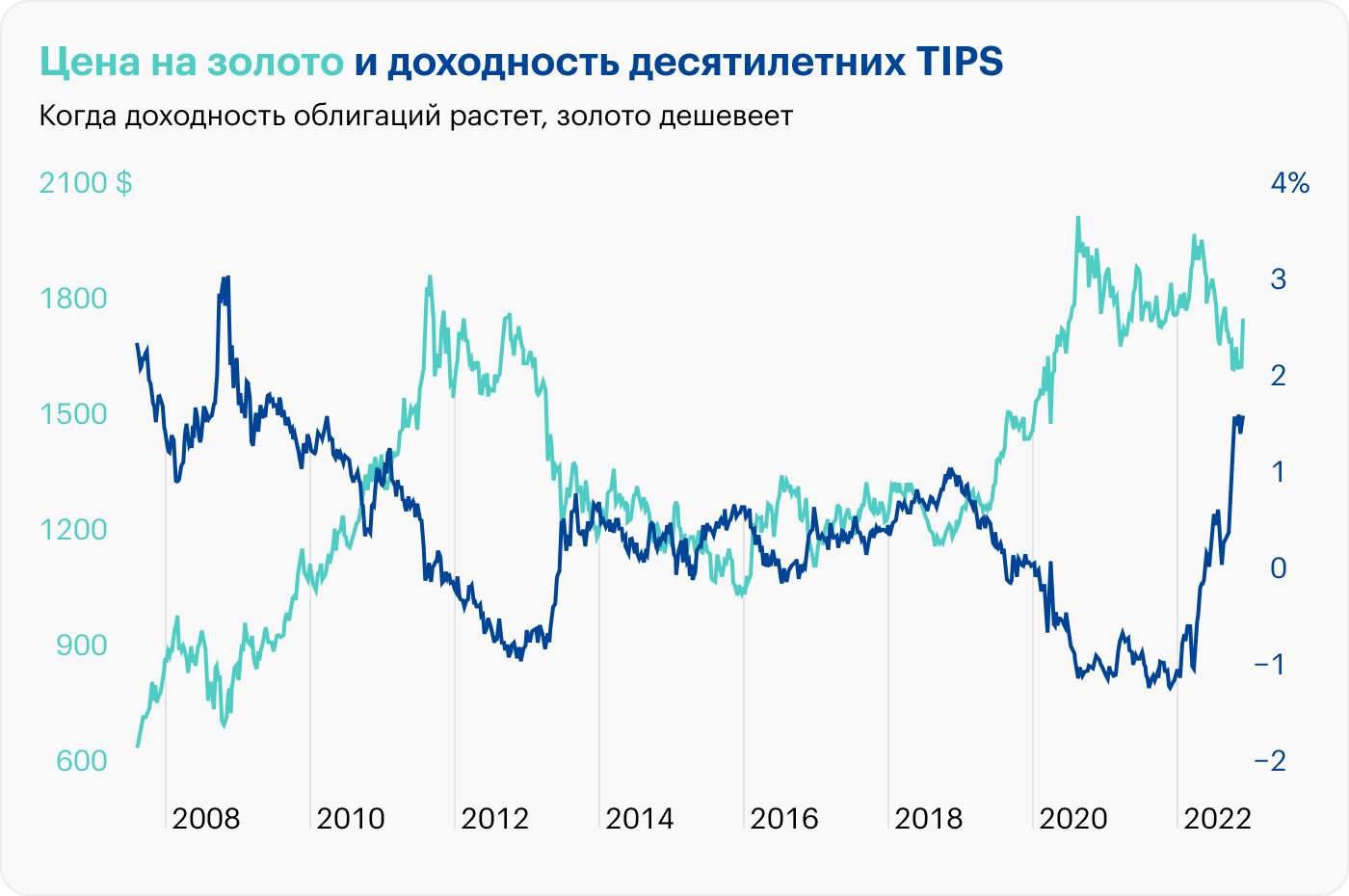

Золото против облигаций

С начала 2022 года золото в долларах потеряло около 2%. Одна из причин: растущая доходность инфляционных облигаций TIPS. В последние годы у золота и TIPS сильная обратная корреляция. Например, когда доходность облигаций растет, золото дешевеет. Так происходит потому, что инвесторы уходят в TIPS, которые, в отличие от золота, приносят процентный доход.

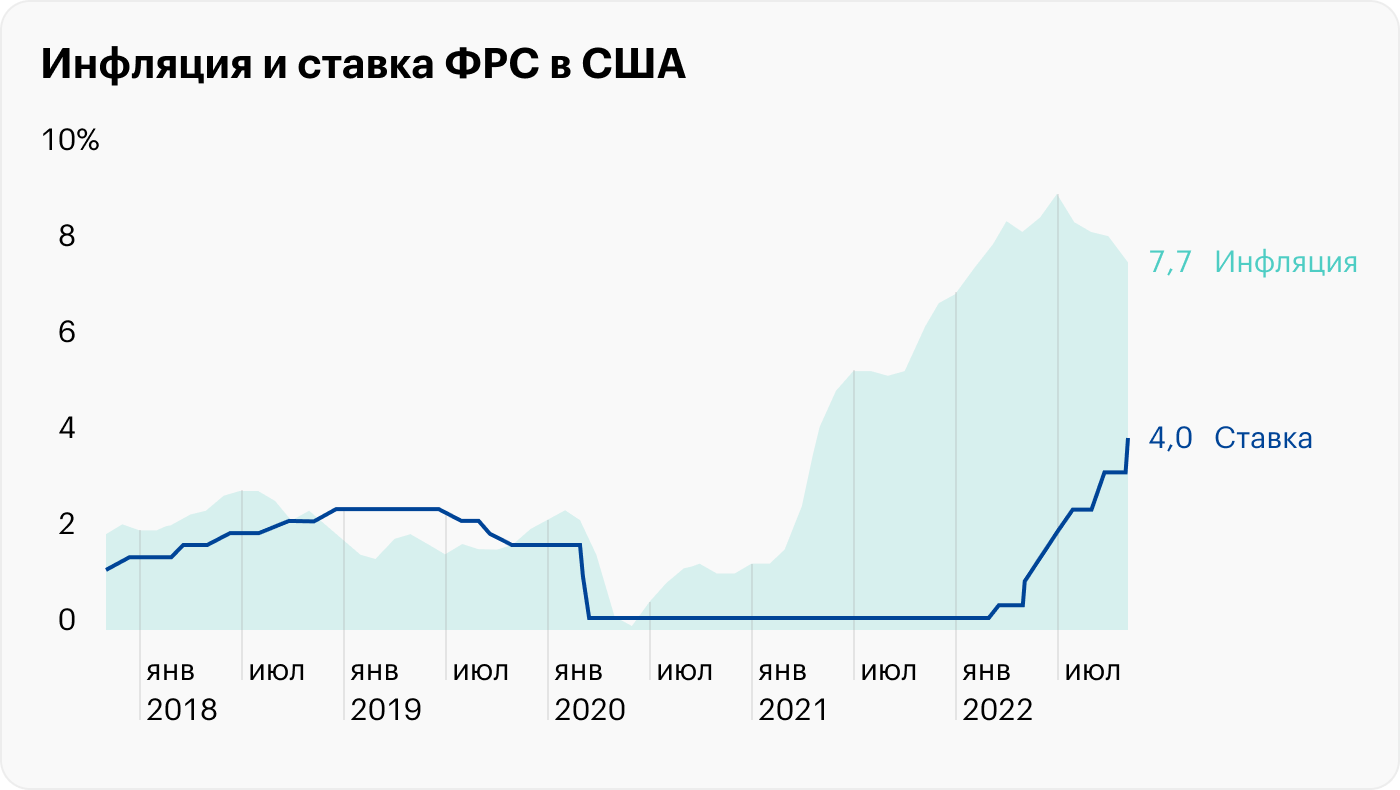

Инфляция в США лучше ожиданий

В октябре годовая инфляция в США упала с 8,2 до 7,7%, что лучше ожиданий в 8%. Месячная инфляция также лучше прогноза: 0,4 против 0,6%. Инвесторы надеются, что США прошли пик инфляции и скоро ФРС прекратит повышать ставку. Сейчас ожидания такие: к марту 2023 года ставку повысят до 5%, а уже в ноябре начнут постепенно опускать.

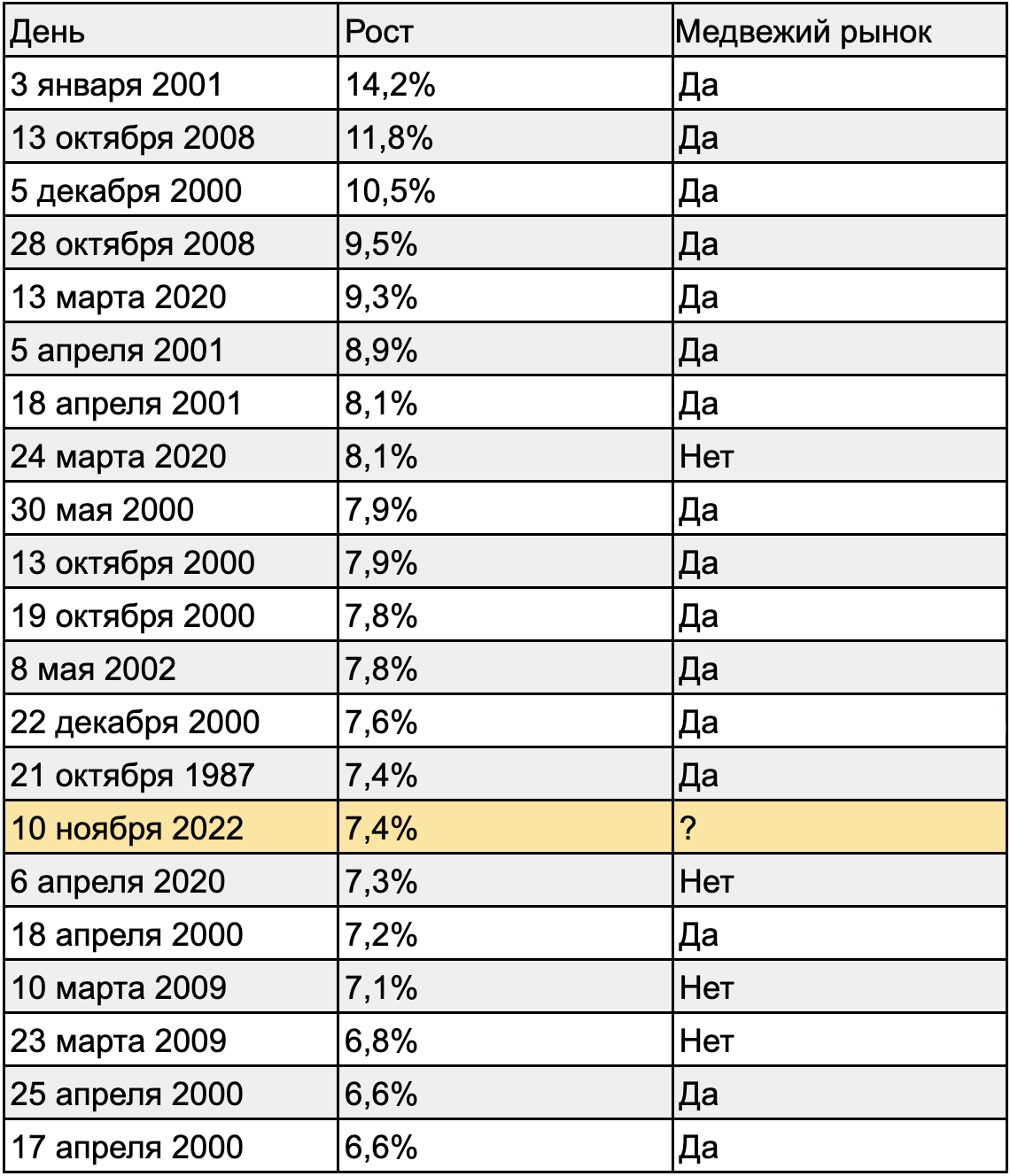

Эйфория на рынке

10 ноября, в день выхода данных по инфляции, все активы отреагировали как по учебнику: доходность казначейских десятилеток упала с 4,1 до 3,8%, золото выросло на 2,8%, а S&P 500 и NASDAQ добавили по 5—7%.

Следующие данные по инфляции выйдут 13 декабря, и до этого времени высокорисковые активы вроде NASDAQ могут показать доходность лучше рынка. Но о долгосрочном бычьем тренде говорить еще рано: такие сильные отскоки, как сейчас, часто происходят именно на медвежьем рынке.

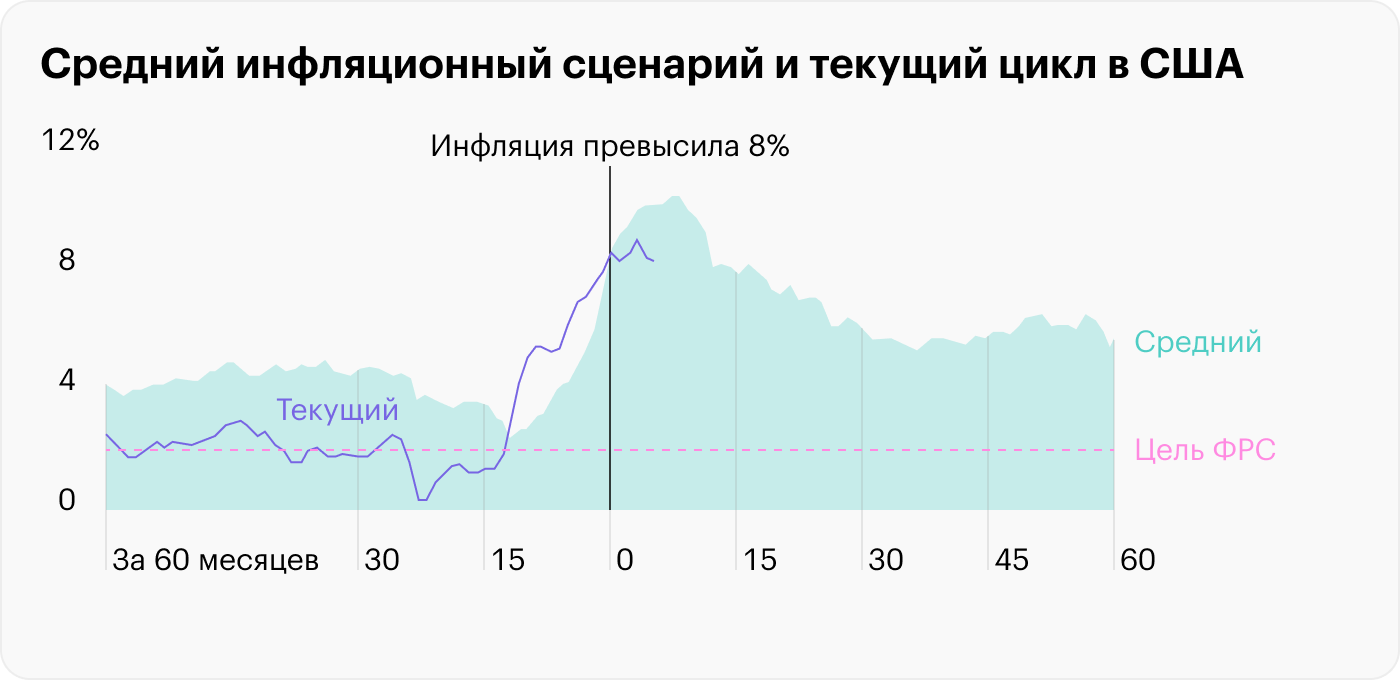

Инфляция может задержаться

Инфляция в Штатах опустилась ниже 8%, но все еще остается намного выше цели в 2%. За последние 100 лет было больше 300 случаев, когда инфляция в какой-либо стране превышала 8%, как недавно в США.

Согласно статистике, такую высокую инфляцию сложно победить даже в течение нескольких лет. Это значит, что ФРС может держать процентную ставку высокой дольше, чем надеются инвесторы. Поэтому на длинной дистанции стоит присмотреться к стоимостным акциям со стабильными денежными потоками, но не к акциям роста, которые чувствительны к высокой ставке.

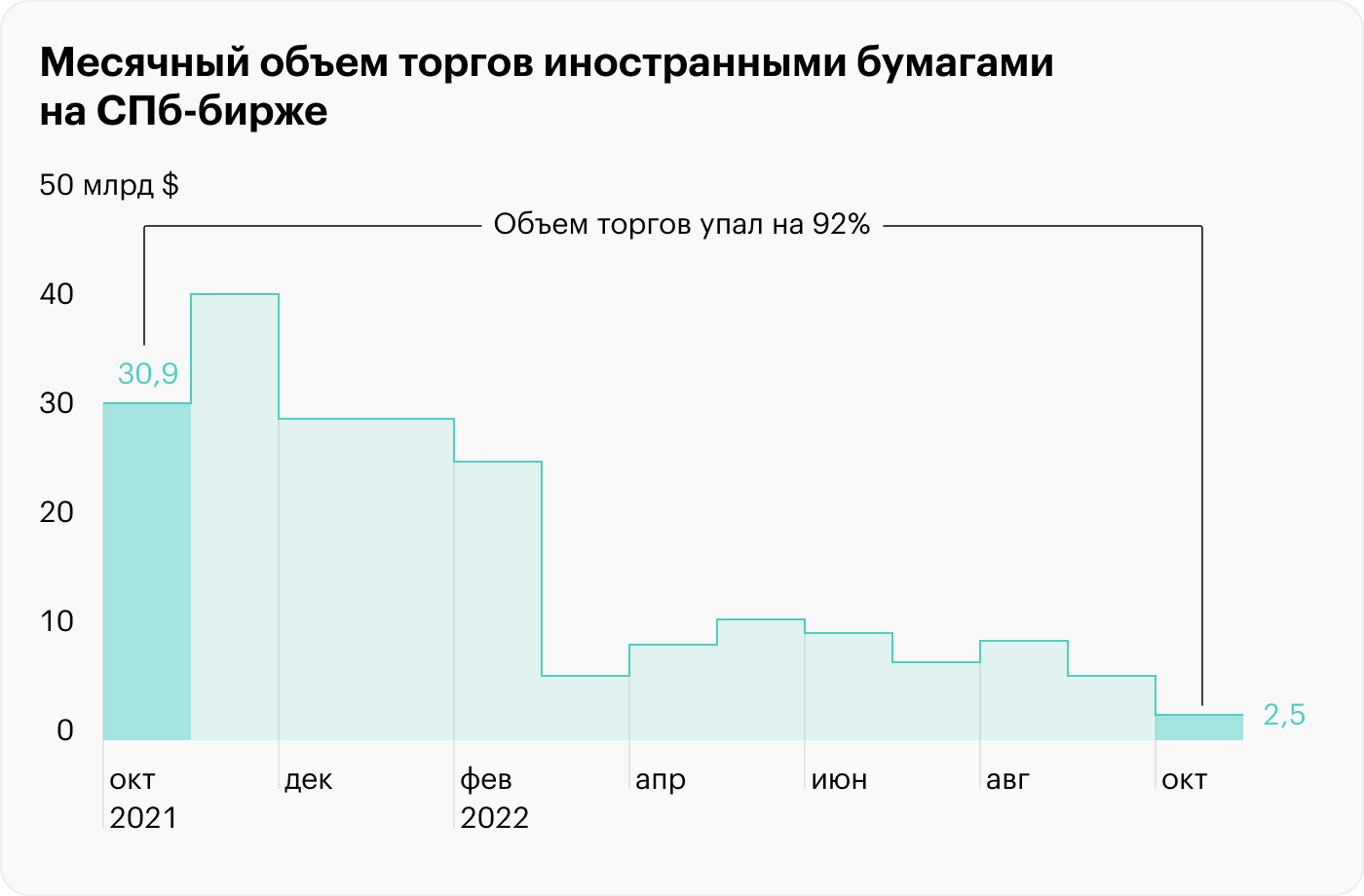

График только для квалифицированных инвесторов

«Разрыв» с Euroclear, «обособление» части акций и «забота» Центробанка о неквалифицированных инвесторах дорого обошлись СПб-бирже: в октябре объем торгов на площадке год к году рухнул на 92%. Комиссионный доход, который зависит от объема торгов, в 2021 году дал бирже 80% всей выручки.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.