«Лента» может запустить свою сеть алкомаркетов: это самый прибыльный формат розничной торговли

«Лента», вероятно, готовится запустить собственную сеть специализированных магазинов по продаже алкогольной продукции под брендом «Вингараж».

По данным «Коммерсанта», в январе 2024 года «Лента» подала заявку в Роспатент на регистрацию товарного знака «Вингараж», в том числе по классу оказания услуг магазинов розничной торговли. Одновременно компания приступила к поиску сотрудников для магазинов нового формата на сайте HeadHunter.

Еще в октябре 2023 года финансовый директор «Ленты» Андрей Спивак заявлял на конференции для инвесторов, что менеджмент изучает рынок алкомаркетов и рассматривает возможность покупки одной из действующих сетей. Компания вела переговоры о приобретении сети «Градусы» , знает собеседник «Коммерсанта». Но, видимо, сторонам не удалось договориться о цене. Поэтому ретейлер решил развивать свою сеть с нуля.

Официально о запуске пилотного проекта новой сети «Лента» сообщила 25 апреля. Компания охарактеризовала магазин «Вингараж» как винно-продуктовый.

Расскажу, что собой представляет российский рынок алкомаркетов, чем этот формат привлек «Ленту» и почему другие крупные ретейлеры от него отказались.

Что такое алкомаркеты

Алкомаркет — это розничный магазин, который специализируется на продаже алкоголя и сопутствующих товаров: сигарет, шоколада, сухариков, чипсов, сока, воды. Обычно это относительно небольшие магазины — площадь может варьироваться от 50 до 350 м² в зависимости от расположения.

В основном алкомаркеты бывают двух типов: точка в крупном торговом центре или отдельный магазин в жилом районе, часто на первом этаже многоквартирного дома.

Одним из важнейших событий на рынке алкомаркетов стало объединение сетей «Бристоль», «Красное и белое» и «Дикси» в 2019 году. В результате слияния объединенная компания стала третьей на рынке российского ретейла по размеру выручки. В 2021 году сеть «Дикси» выкупила «Магнит», а контроль над сетями «Бристоль» и «Красное и белое» остается за Mercury Retail Holding.

Сегодня «Бристоль» и «Красное и белое» доминируют на рынке алкомаркетов. По итогам 2023, совокупное количество их магазинов насчитывало 25 тысяч штук, из которых 17 тысяч — торговые точки «Красного и белого».

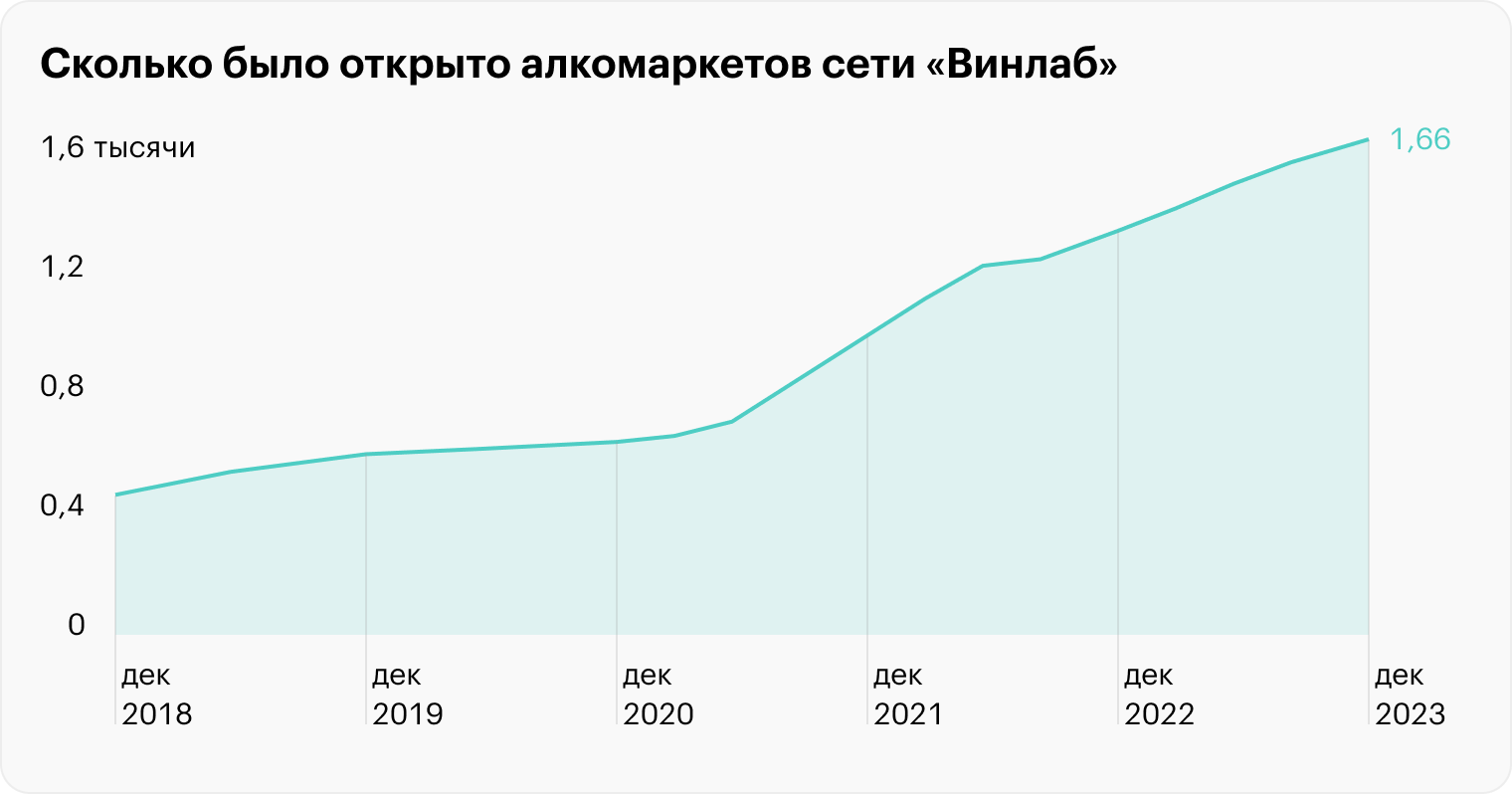

Второе место на рынке алкомаркетов занимает сеть «Винлаб», которая принадлежит одному из крупнейших российских производителей и дистрибьюторов алкоголя Novabev Group. Она на конец 2023 года насчитывала 1,66 тысячи магазинов, то есть в 15 раз меньше, чем количество точек Mercury Retail Holding.

Два других крупных игрока на рынке — «Ароматный мир» и «Дилан». Первая сеть насчитывает около 900 магазинов, в основном расположенных в столичных регионах. Вторая имеет порядка 150 точек и работает в городах Дальнего Востока.

То есть разрыв между основным игроком и всеми остальными гигантский. При этом лидер продолжает расти быстрее рынка. По данным INFOLine, в 2023 году сети «Красное и белое» и «Бристоль» открыли 4,5 тысячи новых магазинов — это абсолютный рекорд для российского рынка. То есть потенциал для быстрого расширения сохраняется.

«Такого не было никогда в истории нашей страны, ни одна сеть не реализовывала такое количество магазинов [за год] — 4,5 тысячи. Это больше, чем 10 магазинов в день, феноменальные, фантастические темпы. Формат и стратегия сетей оказались выгодными и успешными для масштабирования и развития», — отметил основатель и глава группы компаний INFOLine Иван Федяков.

По данным INFOLine, в первой половине 2023 года выручка алкомаркетов Mercury Retail выросла почти на 20% и составила более 500 млрд рублей. Весь российский розничный рынок за этот период вырос на 10%.

Журнал Forbes, оценивая операционные результаты Mercury Retail за 2022 год, назвал холдинг самой прибыльной розничной компанией в России. Хоть его выручка и была в разы меньше, чем у лидеров сектора «Магнита» и X5 Group, он смог заработать больше. Издание связало это с более высокой маржинальностью алкомаркетов.

Novabev Group также сообщает инвесторам, что его сеть алкомаркетов «Винлаб» имеет более высокую рентабельность по сравнению с российскими розничными ретейлерами — 31,4% против 23,2% в среднем по рынку. Выручка сети в 2023 году выросла на 35%.

Российские ретейлеры с наибольшей чистой прибылью, млрд рублей

| 2020 | 2021 | 2022 | |

|---|---|---|---|

| Mercury Retail | 25,6 | 37,0 | 48,2 |

| X5 Group | 28,3 | 42,7 | 45,2 |

| Магнит | 32,3 | 48,1 | 27,9 |

| DNS | 31,6 | 25,0 | 37,6 |

| Спортмастер | 10,3 | 13,7 | 23,0 |

Российские ретейлеры с наибольшей чистой прибылью, млрд рублей

| Mercury Retail | |

| 2020 | 25,6 |

| 2021 | 37,0 |

| 2022 | 48,2 |

| X5 Group | |

| 2020 | 28,3 |

| 2021 | 42,7 |

| 2022 | 45,2 |

| Магнит | |

| 2020 | 32,3 |

| 2021 | 48,1 |

| 2022 | 27,9 |

| DNS | |

| 2020 | 31,6 |

| 2021 | 25,0 |

| 2022 | 37,6 |

| Спортмастер | |

| 2020 | 10,3 |

| 2021 | 13,7 |

| 2022 | 23,0 |

Почему крупные ретейлеры тестируют алкомаркеты

В последние годы алкомаркеты стараются позиционировать себя как магазины «у дома», рассуждает независимый эксперт в области ретейла Михаил Лачугин. Кроме алкоголя в них можно найти базовый набор продуктов по низким ценам, и благодаря этому они привлекают в том числе аудиторию, которая не заинтересована в покупке алкоголя.

Возможно, предчувствуя конкуренцию с этим форматом, свои алкомаркеты пробовали запустить X5 Group и «Магнит», однако позже отказались них.

«Пятьница» — сеть алкомаркетов под этим брендом запустила X5 Group в 2016 году. Начать решили со столичных регионов — первые четыре магазина появились в Москве и Санкт-Петербурге. Всего было открыто 45 точек, однако дальнейшего развития сеть не получила. Проект признали не слишком успешным, и руководство решило сосредоточиться на развитии сети «Пятерочка».

«В условиях ограничения площадей формат „Пятьницы“ неэффективен. Сейчас мы понимаем, что эти площади выгоднее использовать для открытия нового магазина», — говорила в декабре 2021 года представитель «Пятерочки» Екатерина Родионова.

«Магнит вечерний» — алкомаркеты под таким названиям пробовал запускать «Магнит» в 2019 году. Тогда коммерческий директор «Магнита» Владимир Сорокин объяснял, что «на российском рынке есть достаточно емкая ниша алкогольных магазинов». Также он обращал внимание на конкурентное давление со стороны алкомаркетов.

Всего было открыто три торговые точки — в Самаре, Набережных Челнах и Подмосковье. В 2021 году компания решила отказаться от развития проекта, а все открытые магазины переформатировать под «Магнит-косметик» или «Магнит у дома».

Представитель ретейлера тогда говорил:

«Мы тестировали торговое оборудование, форматы, навигацию и дизайн полок. Самые эффективные решения сейчас используются в алкогольных отделах магазинов крупного формата».

Эксперты, комментируя закрытие «Магнита вечернего», говорили, что его ассортимент не отличался от других магазинов сети и проигрывал другим алкомаркетам. Если у «Бристоля» вместе с «Красным и белым» была масштабная сеть магазинов и узнаваемые бренды, у «Винлаба» — собственная производственная база и дистрибуция уникальных импортных брендов, то у других ретейлеров таких конкурентных преимуществ не было.

По всей видимости, отказавших от собственных алкомаркетов, крупные сети решили, что перспективнее будет идти в нишу жестких дискаунтеров.

Почему «Лента» идет в алкомаркеты

Если кратко, «Ленте» надо диверсифицировать свои розничные форматы.

«Лента» входит в десятку крупнейших ретейлеров России, но исторически работает в сегменте магазинов крупного формата — гипермаркетов и супермаркетов. Но в последние годы у магазинов очень большой площади наблюдаются проблемы — они теряют клиентов и маржинальность. Покупатели все чаще предпочитают покупать товары в онлайне и магазинах «у дома», цены в которых сравнялись с ценами в гипермаркетах.

Крупные ритейлеры вынуждены подстраиваться под новые тренды, чтобы быть конкурентоспособными. X5 Group закрывает гипермаркет «Карусель» и запускает сеть дискаунтеров «Чижик». У «Магнита» появляется сразу две сети дискаунтеров — «Моя цена» и «Первый выбор», а также ретейлер покупает маркетплейс KazanExpress.

Смена покупательского поведения привела к тому, что 2019 год «Лента» завершила с отрицательной рентабельностью и чистым убытком в 2,1 млрд рублей. В том же году компания сменила владельца — «Ленту» приобрела «Севергрупп», которая принадлежит Алексею Мордашову.

Со сменой владельца начала меняться и стратегия компании. Менеджмент начал активно экспериментировать с новыми форматами и проводить сделки по слиянию и поглощению.

В 2021 году компания объявила, что будет развивать новый для себя формат — «у дома» под брендом «Мини-Лента». Тогда гендиректор компании говорил в интервью РБК:

«Нет смысла отрицать: сегмент гипермаркетов сокращается, его доля падает на рынке. По совокупности причин люди идут в дискаунтеры, в специализированные магазины и магазины „у дома“. Мы задали себе вопрос: ну, хорошо, мы самый лучший гипермаркет в стране, и что, мы все равно теряем покупателей, можем ли мы что-то сделать с этой тенденцией?»

За 2022 год количество магазинов «у дома» выросло с 133 до 220, а в 2023 году это количество удесятерилось — до 2312 торговых точек. Столь резкий рост произошел за счет покупки торговой сети «Монетка», которая входила в топ-10 крупнейших ретейлеров и работала в основном на территории Урала и Западной Сибири.

Пока кажется, что менеджмент компании пытается одновременно развивать и тестировать все перспективные форматы — магазины «у дома», гипермаркеты экономформата, онлайн-продажи через «Ленту-онлайн», «Утконос» и партнеров.

Динамика розничной сети «Ленты»

| 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|

| Гипермаркеты | 249 | 254 | 254 | 259 | 261 |

| Супермаркеты | 131 | 139 | 370 | 341 | 246 |

| Магазины «у дома» | — | — | 133 | 220 | 2312 |

Динамика розничной сети «Ленты»

| Гипермаркеты | |

| 2019 | 249 |

| 2020 | 254 |

| 2021 | 254 |

| 2022 | 259 |

| 2023 | 261 |

| Супермаркеты | |

| 2019 | 131 |

| 2020 | 139 |

| 2021 | 370 |

| 2022 | 341 |

| 2023 | 246 |

| Магазины «у дома» | |

| 2021 | 133 |

| 2022 | 220 |

| 2023 | 2312 |

В 2022 году, несмотря на скромные финансовые результаты, «Лента» представила инвесторам амбициозную стратегию — удвоить выручку к 2025 году и открыть около 1,5 млн квадратных метров торговых площадей.

В рамках этой стратегии менеджмент тестирует новые форматы и ищет варианты для новых слияний и поглощений. Одной из точек роста может стать развитие собственной сети алкомаркетов.

Кроме того, формат специализированного алкогольного магазина интересен тем, что открытие такого объекта обходится дешевле, чем магазина «у дома», так как их площадь меньше и для них требуется более простое оборудование, обращает внимание отраслевое медиа WineRetail. Вместе с тем издание пишет, что главным вопросом для гипотетического алкомаркета «Ленты» станут поставки товара: компания занимает 179-е место в рейтинге импортеров вина, в то время как Mercury Retail и Novabev Group по итогам 2023 года вошли в пятерку крупнейших импортеров алкогольных напитков.

Есть ли у «Ленты» перспективы на рынке алкомаркетов

Однозначно формат магазинов, специализирующихся на продаже алкоголя и сопутствующих товаров, все еще выглядит перспективным, о чем говорят цифры крупнейших игроков.

Но зайти на этот рынок непросто, еще сложнее — сделать проект успешным, на что намекают неудавшиеся попытки X5 Group и «Магнита». «Ленте» может быть сложно бороться на этом рынке с крупнейшими игроками, не имея собственного производства алкоголя, широкого набора популярных и уникальных брендов.

У «Ленты» уже был неудачный запуск нового для себя формата. В 2021 году ретейлер тестировал жесткие дискаунтеры «365+», и этот проект оказался не слишком успешным: в 2023 году компания сообщила, что пока в ее планы не входит развитие такой сети.

Возможно, такая же судьба ждет и алкомаркеты «Вингараж» — менеджмент запустит один или несколько магазинов в новом формате, убедится, что конкурировать с крупнейшими игроками очень трудно, и примет решение не продолжать развитие проекта. А может, бизнесу удастся найти здесь еще одну точку роста, как это было в высококонкурентной среде магазинов в формате «у дома». В любом случае, конкретные выводы об успешности нового формата можно будет сделать только через год-два после запуска пилотного проекта.

В целом «Лента» — очень крупный игрок на розничном рынке с гигантской сетью магазинов различного формата, которая превышает 2,8 тысячи торговых точек. Если компания решит развивать сеть алкомаркетов с нуля, потребуется несколько лет активного расширения, прежде чем результаты сегмента начнут оказывать заметное влияние на операционные и финансовые результаты группы. Только покупка крупной действующей сети сможет ускорить процесс и сделать компанию заметным игроком на этом рынке.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique