Продуктовый ретейл: сравниваем результаты X5 Group, «Магнит», Fix Price, «Лента» и «Окей»

Представители продуктового ретейла России в первом полугодии 2022 года столкнулись с рядом негативных факторов: западные санкции, снижение ВВП, двузначный рост инфляции.

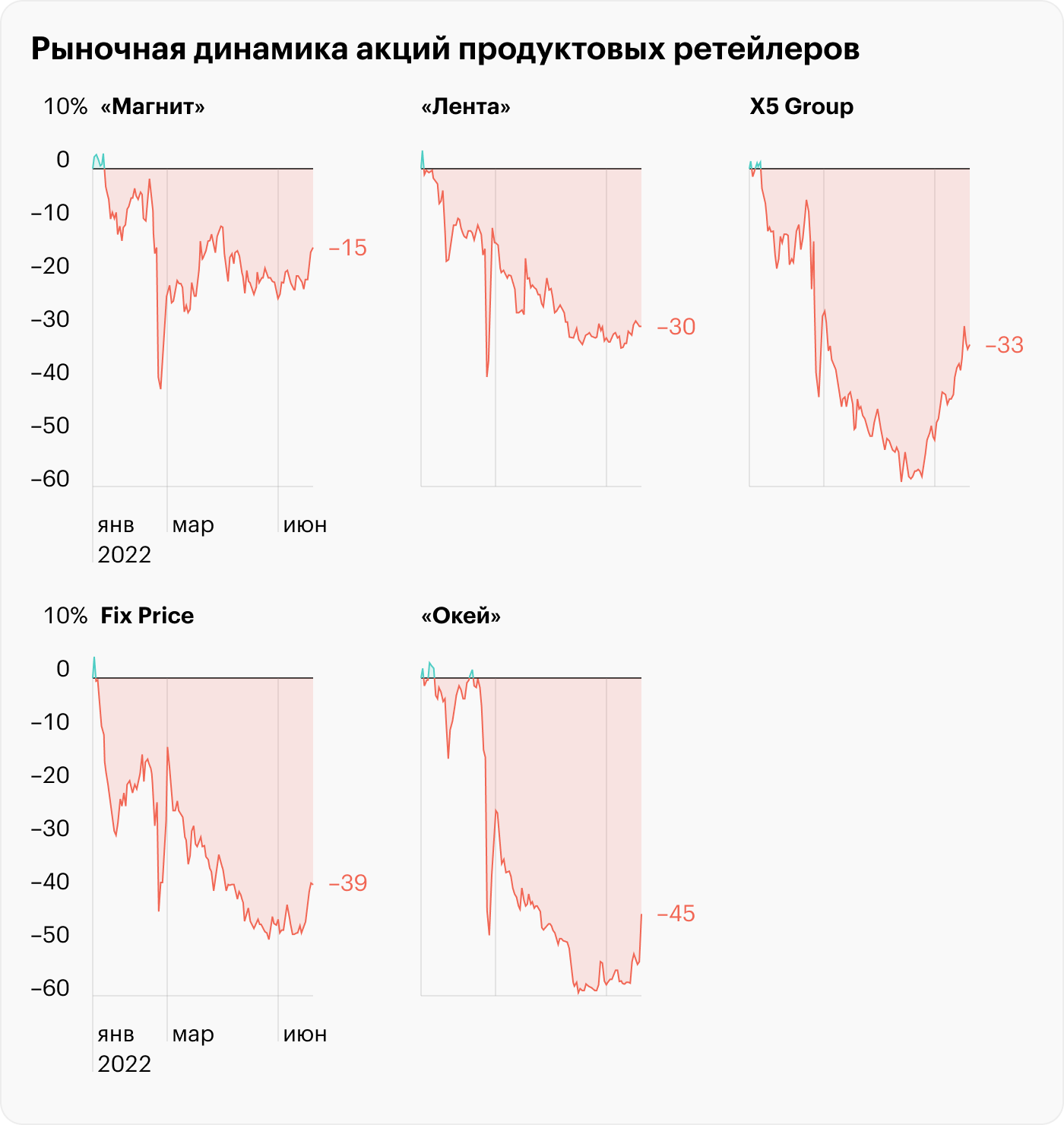

Все это сказалось на стоимости акций, которые упали в среднем на 30% на Московской бирже. При этом выручка компаний продолжила расти во многом за счет онлайн-продаж и развития формата дискаунтеров, а некоторые компании продолжили платить дивиденды.

Расскажу, как прошло первое полугодие для 5 крупнейших игроков на российском рынке ретейла и как понять, чего ожидать инвесторам.

X5 Group

X5 Group (MOEX: FIVE) — российский продуктовый ретейлер, который активно развивает магазины у дома «Пятерочка», супермаркеты «Перекресток», гипермаркеты «Карусель», дискаунтеры «Чижик», онлайн-гипермаркет «Перекресток Впрок», службу доставки 5Post, экспресс-доставку продуктов из магазинов и сервис готовой еды «Много лосося».

X5 Group в 1 полугодии 2022 года продемонстрировала сильные результаты: общая выручка увеличилась на 18,8% — до 1,25 трлн рублей — благодаря росту цифровых бизнесов на 59% и уверенным продажам «Пятерочки», а также ввиду роста среднего чека на 9,2% по всей группе на фоне ускорения инфляции в России.

Основной сегмент X5 Group — «Пятерочка» — в отчетный период увеличился на 19,5% за счет роста среднего чека, который прибавил 9,8%, и расширения сети: в первом полугодии компания открыла 586 новых магазинов, на 27 больше, чем в прошлом году.

Цифровой бизнес вырос на 59% — до 33,5 млрд рублей — на фоне сильного спроса на услуги экспресс-доставки продуктов из «Пятерочки» и «Перекрестка», который вырос на 70% год к году. А вот результаты онлайн-гипермаркета «Перекресток Впрок» прибавили значительно меньше — всего 36% — ввиду сокращения реальных доходов населения.

Что касается текущих драйверов роста X5 Group, то все они связаны с дальнейшим развитием цифровых бизнесов и дискаунтера «Чижик», которые в среднесрочной перспективе должны расти опережающими темпами на фоне трансформации российского продуктового рынка.

Акционерам компании на некоторое время придется смириться с отсутствием дивидендов из-за блокировки европейской финансовой инфраструктуры для купонных и дивидендных денежных переводов. Х5 Group зарегистрирована в Нидерландах, поэтому сейчас выплаты невозможны по техническим причинам.

Результаты Х5 Group, млрд рублей

| 6м2021 | 6м2022 | Изменение | |

|---|---|---|---|

| Офлайн-продажи | 1030 | 1210 | +18% |

| Онлайн-продажи | 21 | 33,5 | +59% |

| Общие продажи | 1050 | 1250 | +18,8% |

| LFL-продажи | 3,1% | 11,7% | +8,6 п. п. |

| Общий средний чек | 434 ₽ | 474 ₽ | +9,2% |

| Общее количество магазинов | 18 324 | 19 779 | +8% |

Результаты Х5 Group, млрд рублей

| Офлайн-продажи | |

| 6м2021 | 1030 |

| 6м2022 | 1210 |

| Изменение | +18% |

| Онлайн-продажи | |

| 6м2021 | 21 |

| 6м2022 | 33,5 |

| Изменение | +59% |

| Общие продажи | |

| 6м2021 | 1050 |

| 6м2022 | 1250 |

| Изменение | +18,8% |

| LFL-продажи | |

| 6м2021 | 3,1% |

| 6м2022 | 11,7% |

| Изменение | +8,6 п. п. |

| Общий средний чек | |

| 6м2021 | 434 ₽ |

| 6м2022 | 474 ₽ |

| Изменение | +9,2% |

| Общее количество магазинов | |

| 6м2021 | 18 324 |

| 6м2022 | 19 779 |

| Изменение | +8% |

«Магнит»

«Магнит» (MOEX: MGNT) — второй по доле рынка российский продуктовый ретейлер, который развивает сеть магазинов у дома, магазины самообслуживания, супермаркеты и аптеки. В середине 2021 года компания приобрела 2612 магазинов сети «Дикси» и почти догнала лидера сектора.

В 1 полугодии 2022 года «Магниту» удалось обогнать главного конкурента в лице Х5 Group по темпам роста: общая выручка увеличилась на 39%, до 960 млрд рублей, а без учета магазинов «Дикси» — на 19,8%. Основная причина — рост среднего чека на 14,1% — против 9,2% у Х5 Group.

Практически все ключевые тенденции двух ведущих игроков российского продуктового рынка схожи. Основной сегмент «Магнита» — магазины у дома — также показал опережающую динамику и вырос на 20,9% благодаря росту среднего чека. В отчетный период компания открыла 750 новых магазинов и закрыла 96 старых магазинов сети «Дикси».

Главное отличие «Магнита» от Х5 Group — трехзначный рост онлайн-сегмента, оборот которого в первом полугодии 2022 года увеличился на 718% против 59% у Х5 Group. Нестыковка объясняется тем, что «Магнит» вышел в онлайн-коммерцию в конце 2020 года, а Х5 Group в это время уже была лидером рынка.

В 2022 году «Магнит» может вернуться к дивидендным выплатам, поскольку ретейлер закрыл свою программу GDR: 20 мая менеджмент компании отправил J. P. Morgan Chase уведомление о расторжении депозитарного соглашения и объявил об уходе с зарубежных фондовых площадок. Теперь «Магниту» ничего не мешает выплатить чистую прибыль на обыкновенные акции, которые торгуются на Мосбирже.

Результаты «Магнита», млрд рублей

| 6м2021 | 6м2022 | Изменение | |

|---|---|---|---|

| Общая выручка | 800 | 1110 | +39% |

| Оборот онлайн-продаж | 2,3 | 16,5 | +718% |

| LFL-продажи | 4,7% | 13,1% | +8,4 п. п. |

| Общий средний чек | 342 ₽ | 390 ₽ | +14,1% |

| Общее количество магазинов | 22 344 | 26 731 | +19,6% |

Результаты «Магнита», млрд рублей

| Общая выручка | |

| 6м2021 | 800 |

| 6м2022 | 1110 |

| Изменение | +39% |

| Оборот онлайн-продаж | |

| 6м2021 | 2,3 |

| 6м2022 | 16,5 |

| Изменение | +718% |

| LFL-продажи | |

| 6м2021 | 4,7% |

| 6м2022 | 13,1% |

| Изменение | +8,4 п. п. |

| Общий средний чек | |

| 6м2021 | 342 ₽ |

| 6м2022 | 390 ₽ |

| Изменение | +14,1% |

| Общее количество магазинов | |

| 6м2021 | 22 344 |

| 6м2022 | 26 731 |

| Изменение | +19,6% |

Fix Price

Fix Price (MOEX: FIXP) — международный ретейлер для всей семьи с большим ассортиментом товаров для дома по низким фиксированным ценам. Сеть компании состоит из более чем 5250 магазинов в России, Беларуси, Грузии, Казахстане, Киргизии, Латвии и Узбекистане.

В 1 полугодии 2022 года Fix Price представила неплохие результаты: общая выручка ретейлера увеличилась на 24,2% — до 131,8 млрд рублей — благодаря расширению сети магазинов и росту среднего чека, который прибавил 16,5% год к году на фоне высокого потребительского спроса.

Общее количество магазинов Fix Price увеличилось на 363, что полностью соответствует прошлому прогнозу менеджмента: за 2022 год компания намерена открыть 750 новых магазинов. Рентабельность по EBITDA в отчетный период составила 19,2%. При выручке в 131,8 млрд рублей получаем показатель EBITDA, равный 25,3 млрд рублей, — против 15 млрд рублей в первом полугодии 2021 года.

Основным драйвером роста Fix Price стоит считать долгосрочный бизнес-план менеджмента, согласно которому ретейлер намерен открыть не менее 15 500 магазинов в России и СНГ, а с 2023 года динамика роста сети должна увеличиться с 750 до 800 новых магазинов в год.

Что касается дивидендного вопроса, то у компании идентичная с Х5 Group ситуация: менеджмент не может выплатить чистую прибыль на GDR, так как выплата будет заблокирована европейскими регуляторами. У Fix Price постоянная регистрация в Республике Кипр.

Результаты Fix Price, млрд рублей

| 6м2021 | 6м2022 | Изменение | |

|---|---|---|---|

| Общая выручка | 106,1 | 131,7 | +24,2% |

| Рентабельность по EBITDA | 14,1% | 19,2% | +5,1 п. п. |

| EBITDA | 14,98 | 25,3 | +68,8% |

| LFL-продажи | 11,9% | 13,5% | 1,6 п. п. |

| Общее количество магазинов | 4585 | 5267 | +14,8% |

Результаты Fix Price, млрд рублей

| Общая выручка | |

| 6м2021 | 106,1 |

| 6м2022 | 131,7 |

| Изменение | +24,2% |

| Рентабельность по EBITDA | |

| 6м2021 | 14,1% |

| 6м2022 | 19,2% |

| Изменение | +5,1 п. п. |

| EBITDA | |

| 6м2021 | 14,98 |

| 6м2022 | 25,3 |

| Изменение | +68,8% |

| LFL-продажи | |

| 6м2021 | 11,9% |

| 6м2022 | 13,5% |

| Изменение | 1,6 п. п. |

| Общее количество магазинов | |

| 6м2021 | 4585 |

| 6м2022 | 5267 |

| Изменение | +14,8% |

«Лента»

«Лента» (MOEX: LENT) — продуктовая сеть, которая управляет гипермаркетами, супермаркетами и магазинами у дома под брендом «Мини-лента», а также развивает онлайн-продажи. В начале 2022 года компания приобрела онлайн-ретейлера «Утконос».

Лента в 1 полугодии 2022 года продемонстрировала неоднозначные показатели: с одной стороны, выручка увеличилась на 20,3% — до 262 млрд рублей — за счет слияний, покупок других мелких компаний и развития малых форматов, с другой стороны, EBITDA и чистая прибыль уменьшились на 12 и 37% соответственно из-за роста операционных расходов.

«Лента» открыла 62 новых и закрыла 10 старых магазинов. Тем не менее сеть ретейлера год к году практически удвоилась главным образом благодаря покупкам других ретейлеров — в 3 квартале 2021 года «Лента» выкупила региональных конкурентов: группу компаний «Семья» и сеть супермаркетов «Билла Россия».

У компании два основных драйвера роста. Первый — стратегия развития, в рамках которой ретейлер планирует удвоить свою выручку к 2025 году и достигнуть отметки в триллион рублей. Второй — новая дивидендная политика, по которой компания намерена выплачивать весь свободный денежный поток в среднесрочной перспективе. Но за 2022 год дивидендов, скорее всего, не будет, если верить прогнозам менеджмента.

Результаты «Ленты», млрд рублей

| 6м2021 | 6м2022 | Изменение | |

|---|---|---|---|

| Выручка | 218 | 262 | +20,3% |

| Рентабельность по EBITDA | 8% | 5,9% | −2,1 п. п. |

| EBITDA | 17 | 15 | −11,8% |

| Чистая прибыль | 5,36 | 3,35 | −37,4% |

| LFL-продажи | −0,7% | 5,2% | +5,9 п. п. |

| Общее количество магазинов | 406 | 809 | +99,3% |

Результаты «Ленты», млрд рублей

| Выручка | |

| 6м2021 | 218 |

| 6м2022 | 262 |

| Изменение | +20,3% |

| Рентабельность по EBITDA | |

| 6м2021 | 8% |

| 6м2022 | 5,9% |

| Изменение | −2,1 п. п. |

| EBITDA | |

| 6м2021 | 17 |

| 6м2022 | 15 |

| Изменение | −11,8% |

| Чистая прибыль | |

| 6м2021 | 5,36 |

| 6м2022 | 3,35 |

| Изменение | −37,4% |

| LFL-продажи | |

| 6м2021 | −0,7% |

| 6м2022 | 5,2% |

| Изменение | +5,9 п. п. |

| Общее количество магазинов | |

| 6м2021 | 406 |

| 6м2022 | 809 |

| Изменение | +99,3% |

«Окей»

«Окей» (MOEX: OKEY) — розничная сеть, которая специализируется на торговле продуктами питания. Компания работает с тремя форматами: гипермаркетами «Окей», дискаунтерами «Да!» и интернет-магазином с доставкой.

«Окей» в 1 полугодии 2022 года представил неплохие результаты, увеличив свою выручку на 10,4% — до 96,8 млрд рублей — благодаря впечатляющим показателям дискаунтера «Да!», продажи которого выросли на 63%. Основной сегмент гипермаркетов отработал намного хуже, его результаты год к году снизились на 1% на фоне сильного падения количества покупателей.

Судя по текущим результатам, компания успешно продолжает свою трансформацию, в рамках которой менеджмент хочет перестроить свой бизнес с помощью развития дискаунтеров — в отчетный период менеджмент открыл 13 новых магазинов: 12 дискаунтеров «Да!» и гипермаркет «Окей».

Что касается дивидендов, то недавно компания объявила о выплате за 1 полугодие 2022 года в размере 0,03159 € на акцию. Текущая дивидендная доходность — 6,6%. Реестр под данную выплату уже закрыт, поэтому новым инвесторам ее не получить.

Результаты сети «Окей», млрд рублей

| 6м2021 | 6м2022 | Изменение | |

|---|---|---|---|

| Гипермаркеты «Окей» | 72,061 | 71,3 | −1,1% |

| Дискаунтеры «Да!» | 15,63 | 25,51 | +63,2% |

| Общая выручка | 87,69 | 96,81 | +10,4% |

| LFL-продажи | 0,5% | 4,8% | +4,3 п. п. |

| Общее количество магазинов | 199 | 243 | +22% |

Результаты сети «Окей», млрд рублей

| Гипермаркеты «Окей» | |

| 6м2021 | 72,061 |

| 6м2022 | 71,3 |

| Изменение | −1,1% |

| Дискаунтеры «Да!» | |

| 6м2021 | 15,63 |

| 6м2022 | 25,51 |

| Изменение | +63,2% |

| Общая выручка | |

| 6м2021 | 87,69 |

| 6м2022 | 96,81 |

| Изменение | +10,4% |

| LFL-продажи | |

| 6м2021 | 0,5% |

| 6м2022 | 4,8% |

| Изменение | +4,3 п. п. |

| Общее количество магазинов | |

| 6м2021 | 199 |

| 6м2022 | 243 |

| Изменение | +22% |

Что в итоге

Все представители ретейла по-своему интересны:

- «Магнит» — самый безопасный вариант, поскольку компания уже в этом году может вернуться к дивидендным выплатам. Негативной стороной будет тот факт, что стоимость акций практически не упала на Московской бирже.

- Х5 Group — самый сбалансированный вариант с неплохим потенциалом роста, но без дивидендов. Ретейлер не только лидирует на российском офлайн-рынке, но и входит в топ-3 ведущих игроков продуктовой онлайн-индустрии.

- Fix Price — самый быстрорастущий бизнес, который некоторое время, как и Х5 Group, не сможет выплачивать дивиденды. Текущие темпы роста ретейлера — 25—30 против 10—20% у прочих компаний.

- «Лента» — недорогой бизнес с амбициозным бизнес-планом. Ретейлер намерен до 2025 года увеличить свою выручку с 483 млрд рублей до триллиона. Среднегодовой темп роста в этом случае составит 20%.

- «Окей» — самый дешевый актив в секторе, который находится в процессе трансформации за счет открытия новых дискаунтеров.

Результаты ретейлеров в 1 полугодии 2022 года

| Динамика выручки | LFL-продажи | Прирост сети | Ограничения по дивидендам | |

|---|---|---|---|---|

| «Магнит» | 39% | 13,1% | +654 магазина | Нет |

| Fix Price | 24,2% | 13,5% | +363 магазина | Да, санкции |

| «Лента» | 20,3% | 5,2% | +52 магазина | Нет, но выплаты в 2022 году не запланированы |

| Х5 Group | 18,8% | 11,7% | +658 магазинов | Да, санкции |

| «Окей» | 10,4% | 4,8% | +13 магазинов | Да, санкции, но компания все равно их объявила |

Результаты ретейлеров в 1 полугодии 2022 года

| «Магнит» | |

| Динамика выручки | 39% |

| LFL-продажи | 13,1% |

| Прирост сети | +654 магазина |

| Ограничения по дивидендам | Нет |

| Fix Price | |

| Динамика выручки | 24,2% |

| LFL-продажи | 13,5% |

| Прирост сети | +363 магазина |

| Ограничения по дивидендам | Да, санкции |

| «Лента» | |

| Динамика выручки | 20,3% |

| LFL-продажи | 5,2% |

| Прирост сети | +52 магазина |

| Ограничения по дивидендам | Нет, но выплаты в 2022 году не запланированы |

| Х5 Group | |

| Динамика выручки | 18,8% |

| LFL-продажи | 11,7% |

| Прирост сети | +658 магазинов |

| Ограничения по дивидендам | Да, санкции |

| «Окей» | |

| Динамика выручки | 10,4% |

| LFL-продажи | 4,8% |

| Прирост сети | +13 магазинов |

| Ограничения по дивидендам | Да, санкции, но компания все равно их объявила |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.