Отчет «М-видео» за 2022 год: огромный убыток и минимальные шансы на дивиденды

2 мая «М-видео» представила финансовый отчет по МСФО за 2022 год. Компания зафиксировала двузначное снижение результатов из-за зарубежных санкций и охлаждения спроса. Вот основные выводы из отчета:

- Общая выручка ретейлера упала на 15,5%, до 402,5 млрд рублей, из-за низкой активности покупателей.

- EBITDA сократилась на 26%, до 14,4 млрд рублей. При этом скорректированный показатель вырос на 69%, до 15,5 млрд рублей, на фоне аномально низкого результата в 2021 году.

- Чистый убыток эмитента увеличился на 150%, до 10,3 млрд рублей, за счет роста финансовых расходов.

- Чистый долг составил 65,5 млрд рублей, что на 14,7% выше показателя прошлого года. Мультипликатор «чистый долг / EBITDA» равен 4,53.

- Менеджмент не представил новой дивидендной рекомендации. Учитывая большой убыток в 2022 году, инвесторам вряд ли стоит ожидать положительного решения.

Российский рынок бытовой техники в 2022 году

В 2022 году ретейлеру удалось избежать попадания в санкционные списки, но бизнес эмитента все равно сильно трансформировался.

В 1 квартале 2022 года повышенный спрос на премиальную технику позволил «М-видео» показать опережающие темпы роста продаж. Но начиная с 2 квартала результаты сильно ухудшились на фоне высокой экономической неопределенности в России и масштабных санкций, затронувших поставки в страну электроники.

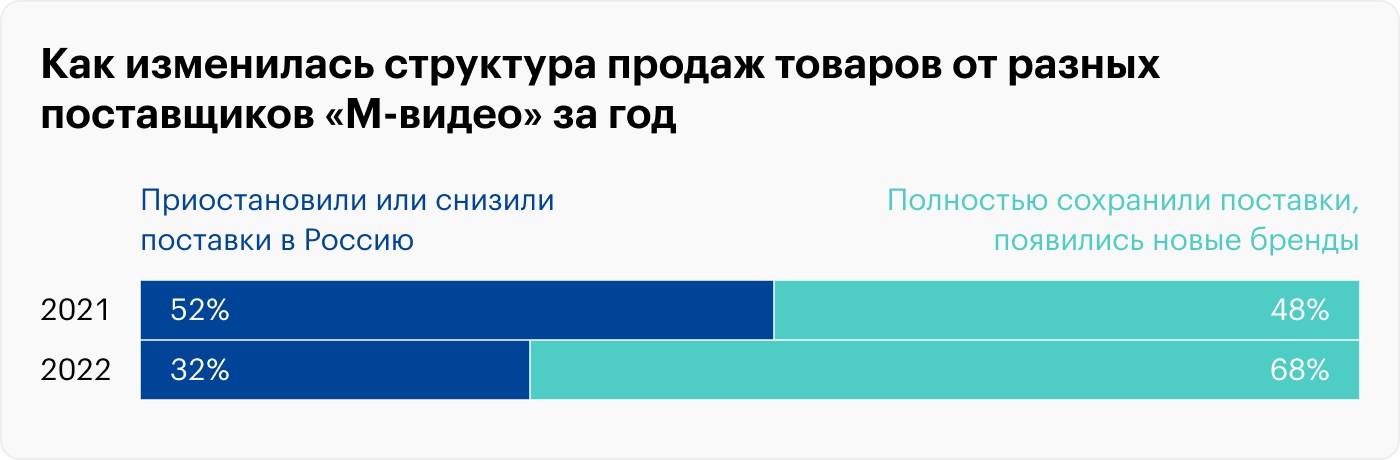

В итоге в магазинах ретейлера начал меняться ассортимент. Кратно выросли продажи брендов из «дружественных» стран, которые после ухода западных компаний быстро заняли освободившийся рынок. Самые сильные результаты показали производители техники из Китая, Беларуси, Узбекистана и Турции: Haier, Beko, Candy, «Витязь», Hisense, Grundig, Artel и прочие марки, которые ранее были малознакомы российскому покупателю.

В 2022 году «М-видео» в целом удалось сохранить масштабы сети, несмотря на приостановку экспансии. Общее число магазинов ретейлера за 12 месяцев уменьшилось всего на 3%, до 1226 штук, — закрылись лишь три десятка малоэффективных точек.

На фоне снижения доходов россиян компания решила запустить новый формат «М-компакт» с магазинами небольшой площади. Первые данные показали, что они могут быстро выходить на целевые показатели рентабельности.

Финансовые результаты

Снижение офлайн- и онлайн-трафика негативно сказалось на «М-видео»: выручка в 2022 году уменьшилась на 15,5%, EBITDA сократилась на 26%. При этом менее всего пострадали результаты мобильной платформы компании. Ее общие продажи упали всего на 9% на фоне перехода клиентов из традиционных форматов в цифровые.

Чистый убыток ретейлера увеличился на 150% на фоне сильного роста затрат. В начале 2022 года ЦБ РФ поднял ключевую ставку до 20%, что вызвало рост процентных расходов по банковским займам, облигациям и кредитным линиям. Этот показатель год к году вырос на 74%, до 14 млрд рублей.

Чистый долг компании увеличился на 8,4 млрд рублей, до 65,5 млрд. Рост долгов в компании связали с запуском параллельного импорта в условиях санкций и необходимостью авансирования поставок.

Финансовые результаты «М-видео», млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Общая выручка | 476,364 | 402,462 | −15,5% |

| EBITDA | 19,516 | 14,443 | −26% |

| Рентабельность по EBITDA | 4,1% | 3,6% | −0,5 п.п. |

| Чистая прибыль | −4,003 | −10,299 | −150% |

| Чистый долг | 57,1 | 65,5 | 14,7% |

| Чистый долг / EBITDA | 2,92 | 4,53 | 1,61 п.п. |

Финансовые результаты «М-видео», млрд рублей

| Общая выручка | |

| 2021 | 476,364 |

| 2022 | 402,462 |

| Изменение | −15,5% |

| EBITDA | |

| 2021 | 19,516 |

| 2022 | 14,443 |

| Изменение | −26% |

| Рентабельность по EBITDA | |

| 2021 | 4,1% |

| 2022 | 3,6% |

| Изменение | −0,5 п.п. |

| Чистая прибыль | |

| 2021 | −4,003 |

| 2022 | −10,299 |

| Изменение | −150% |

| Чистый долг | |

| 2021 | 57,1 |

| 2022 | 65,5 |

| Изменение | 14,7% |

| Чистый долг / EBITDA | |

| 2021 | 2,92 |

| 2022 | 4,53 |

| Изменение | 1,61 п.п. |

Дивиденды и прогноз на 2023 год

В 2021 году «М-видео» приняла новую дивидендную политику, в рамках которой обязалась распределять до 100% консолидированной чистой прибыли при условии, что мультипликатор «чистый долг / EBITDA» находится ниже 2. Решение о дивидендах принимается два раза в год: за 6 и 12 месяцев.

По итогам 6 месяцев 2022 года ретейлер решил ничего не выплачивать на фоне сильной рыночной неопределенности. Официальной рекомендации по итогам 12 месяцев эмитент пока не представил. Учитывая крупный убыток и высокую долговую нагрузку, шансы на выплату дивидендов по итогам 2022 года минимальны. Сейчас «чистый долг / EBITDA» более чем в 2 раза превышает норму по дивполитике.

После публикации результатов за прошлый год менеджмент отказался от точного финансового прогноза на 2023, ограничившись заявлением, что компания вернулась к открытию новых магазинов всех форматов. Зато мы получили от «М-видео» общий прогноз российского рынка бытовой техники, который вселяет оптимизм.

Вот какие ожидания у крупнейшего ретейлера электроники от 2023 года.

Восстановление потребительских настроений и реализация отложенного спроса. То есть люди станут увереннее в завтрашнем дне и вернутся к покупкам, которые ранее отложили до лучших времен. В компании видят, что этот тренд уже начал себя проявлять.

Расширение ассортимента брендов, кроме прочего и за счет развития локальных марок и производств. В целом бытовая техника и электроника продолжат поступать на российский рынок через множество различных каналов.

Исторически обусловленное восстановление. Российский рынок приходил в себя во время кризисов за 12—18 месяцев, после чего рост всегда возобновлялся. Ретейлер ждет, что так случится и на этот раз.

Что в итоге

Результаты «М-видео» в 2022 году оказались негативными: упали и общая выручка компании, и EBITDA. В ближайшее время менеджмент может объявить о новой дивидендной рекомендации, которая, вероятно, будет нулевой из-за слабых показателей в прошлом году.

Если ориентироваться на общий прогноз рынка бытовой техники, который наверняка коррелирует с операционными планами компании, в 2023 году стоит ожидать как минимум частичного восстановления финансовых результатов. Тем не менее акции «М-видео» подойдут не всем инвесторам: у компании высокая долговая нагрузка и не самый большой запас прочности в сравнении, например, с крупнейшими продуктовыми ретейлерами.

Бумаги ведущего продавца бытовой техники в России можно добавить в высокорискованный инвестиционный портфель, если вы, как и сам эмитент, верите в скорое восстановление рынка.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique