«М-видео» понизили кредитный рейтинг: что не так с бизнесом ретейлера

«М-видео-эльдорадо» (MOEX: MVID) — один из пяти крупнейших российских ретейлеров и ведущий в стране игрок на рынке розничной торговли электроникой и бытовой техникой.

Группа была образована после того, как «М-видео» в 2018 году приобрела двух своих крупных конкурентов: «Эльдорадо» и «Медиа-сатурн-руссланд», управлявшую магазинами Media Markt.

Сейчас у объединенной сети больше 1200 магазинов в 370 городах России. Основной владелец группы — Саид Гуцериев, сын долларового миллиардера Михаила Гуцериева.

Компания «М-видео» представлена на бирже тремя выпусками облигаций ООО «МВ-финанс» с погашением в 2024—2025 годах. Кроме этого, ПАО «М-видео» — единственный российский ретейлер электроники и бытовой техники, чьи акции торгуются на Московской бирже.

В марте 2023 года рейтинговое агентство «АКРА» понизило кредитный рейтинг ПАО «М-видео» с уровня А+ до А. Разбираемся, что пошло не так и как такие события сказываются на ценных бумагах эмитента.

Как себя чувствует бизнес и почему снизили рейтинг

В прошлом году из-за ухода из страны многих иностранных брендов группе «М-видео» пришлось перестраивать бизнес-процессы, менять поставщиков и маршруты доставки товаров.

Собственный импорт и отказ от экспансии. Существенно поменялась продуктовая линейка. Компания начала самостоятельно импортировать товары для продажи в розничной сети, чего прежде не делала. В 1 полугодии 2022 года подписали прямые соглашения с поставщиками из Китая, ОАЭ, Турции, Узбекистана, Казахстана.

К августу на собственный импорт приходилось уже около 10% всех продаж ретейлера. При этом не только поменялась структура поставок товаров, но и выросла стоимость их закупки. Для организации импорта компании пришлось дополнительно финансировать свой оборотный капитал. Рост долговой нагрузки в итоге стал одной из причин понижения кредитного рейтинга.

Из-за сложностей с поставками и неопределенности на рынке компания в августе заявила о временном отказе от расширения розничной сети. К этому времени ретейлер не успел реализовать и половины своего плана по открытию 500 новых магазинов. Такую задачу руководство компании анонсировало в начале 2021 года со сроком реализации 3 года. Вместо этого в 2022 году сеть начала сокращаться. По данным АКРА, к концу года она насчитывала 1227 магазинов вместо 1258 в конце 2021.

В декабре ретейлер объявил о начале работы по объединению магазинов под единым брендом «Эльдорадо + М-видео». По замыслу руководства, это должно повысить их экономическую эффективность. А еще это значит, что часть магазинов предстоит закрыть — как минимум в крупнейших торговых центрах, где сейчас работают оба бренда.

Также в 2022 году компании пришлось значительно свернуть капитальные затраты на развитие ИТ-решений.

Падение оборота и низкий спрос. Еще один фактор — снижение выручки. Аналитики рейтингового агентства «АКРА» считают, что выручка «М-видео» в 2022 году упала на 16% к 2021. Подтверждения этому от компании пока нет. По доступным отчетам мы можем оценить лишь итоги первого полугодия, когда оборот, напротив, вырос на 2%. Это означает, что во втором полугодии последовало глубокое падение.

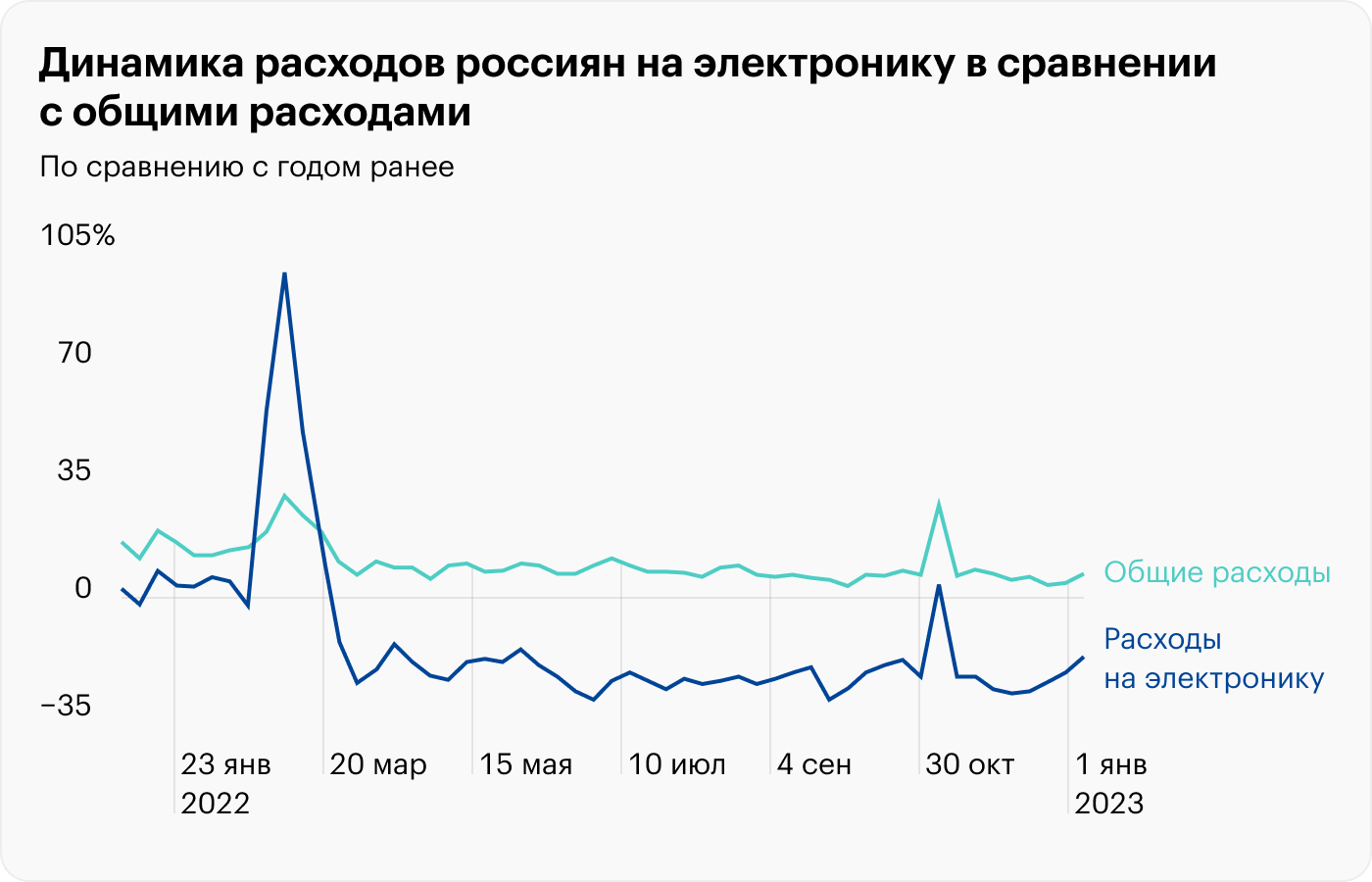

Статистика расходов россиян на электронику и бытовую технику в России косвенно это подтверждает. С конца марта прошлого года спрос на эти товары остается подавленным. А приемлемые показатели первого полугодия, вероятно, объясняются аномальным ростом продаж сразу после февральских событий, когда люди в страхе перед инфляцией и дорожающим долларом скупали импортные товары.

Причиной падения выручки эмитента АКРА считает снижение реальных доходов населения. Добавим, что на спрос также давит и склонность людей к сбережениям, которая сильно выросла на фоне общей неопределенности и до сих пор продолжает тормозить российскую экономику.

Из магазинов — к онлайн-шопингу. Еще один заметный для компании тренд — это переход покупателей в онлайн. На посещение сайта и приложения ретейлера в 1 полугодии 2022 года пришлось 82% общего трафика. В целом он вырос за год на 2%. При этом количество активных клиентов снизилось на 5% — до 18,9 млн человек.

В объеме продаж онлайн-покупки заняли по итогам полугодия 67%. Розничные магазины при этом используются компанией как пункты выдачи и места хранения товарных запасов, на которые приходится более половины запасов сети.

Что с финансами и долгами

Из-за отсутствия отчета компании за прошлый год мы можем судить о ее финансовом состоянии лишь по итогам первого полугодия 2022 года. Уже тогда основные показатели указывали на ухудшение финансовой ситуации.

Убытки растут. При практически неизменной выручке «М-видео» зафиксировала более крупные убытки. После 6 месяцев компания получила убыток в 4,6 млрд рублей — на четверть больше, чем годом ранее. Главным образом это связано с большими расходами на выплату процентов по долгам.

Также компания пересмотрела финансовые показатели за 1 полугодие 2021 года. Вместо прибыли в 2,3 млрд рублей у нее был убыток в 3,6 млрд. Такое расхождение получилось после реклассификации и корректировки некоторых доходов и расходов, в результате чего сильно выросла себестоимость реализации и снизились операционные доходы.

Долговая нагрузка становится тяжелее. Отношение долга к капиталу выросло с 1,4 в 2020 году до 3,8 по итогам 1 полугодия 2022 года. Отношение долга к EBITDA за 12 месяцев, включая вторую половину 2021 года и первое полугодие 2022, выросло до 1,8 с 1,3 по итогам 2020 года.

Финансовые результаты «М-видео», млрд рублей

| 1п2021 | 1п2022 | Изменение | |

|---|---|---|---|

| Собственный капитал | 34,1 | 18,5 | −46% |

| Долгосрочный долг | 29,6 | 14 | −53% |

| Краткосрочный долг | 38,4 | 56,8 | 48% |

| Долг всего | 67,9 | 70,8 | 4% |

| Выручка | 215,6 | 218,8 | 2% |

| EBITDA | 11 | 14,2 | 29% |

| Чистая прибыль | −3,6 | −4,6 | −26% |

| D / E | 2,0 | 3,8 | 92% |

| Коэффициент автономии | 0,08 | 0,06 | −32% |

| P / S | 0,24 | 0,07 | −71% |

Финансовые результаты «М-видео», млрд рублей

| Собственный капитал | |

| 1п2021 | 34,1 |

| 1п2022 | 18,5 |

| Изменение | −46% |

| Долгосрочный долг | |

| 1п2021 | 29,6 |

| 1п2022 | 14 |

| Изменение | −53% |

| Краткосрочный долг | |

| 1п2021 | 38,4 |

| 1п2022 | 56,8 |

| Изменение | 48% |

| Долг всего | |

| 1п2021 | 67,9 |

| 1п2022 | 70,8 |

| Изменение | 4% |

| Выручка | |

| 1п2021 | 215,6 |

| 1п2022 | 218,8 |

| Изменение | 2% |

| EBITDA | |

| 1п2021 | 11 |

| 1п2022 | 14,2 |

| Изменение | 29% |

| Чистая прибыль | |

| 1п2021 | −3,6 |

| 1п2022 | −4,6 |

| Изменение | −26% |

| D / E | |

| 1п2021 | 2,0 |

| 1п2022 | 3,8 |

| Изменение | 92% |

| Коэффициент автономии | |

| 1п2021 | 0,08 |

| 1п2022 | 0,06 |

| Изменение | −32% |

| P / S | |

| 1п2021 | 0,24 |

| 1п2022 | 0,07 |

| Изменение | −71% |

Ожидания от 2023 года

Показатели долговой нагрузки, которые в основном и повлияли на снижение кредитного рейтинга, должны улучшиться для «М-видео» в 2023 году. Так считают аналитики АКРА.

Также они ждут улучшения рентабельности группы по свободному денежному потоку, которая в 2022 году оказалась отрицательной. Основаниями для такого прогноза называются адаптация бизнеса к новой рыночной ситуации и отсутствие дивидендных выплат.

В этом году компании предстоит еще один тест на прочность — погасить долги почти на 30 млрд рублей, что составляет практически половину общего долга компании. В 2022 она нарастила долю краткосрочных кредитов. «М-видео» доступны кредитные лимиты на 27,5 млрд рублей, посчитали аналитики. При этом в рейтинговом агентстве оценивают ликвидность компании как среднюю на фоне слабого денежного потока.

Стоит добавить, что финансовое самочувствие ретейлера во многом будет определять динамика спроса. Без его существенного оживления компании сложно будет рассчитывать на позитивную динамику ключевых показателей.

В кризисные времена масштабы деятельности «М-видео-эльдорадо» сделали сеть более уязвимой в сравнении конкурирующими интернет-магазинами, у которых меньше расходов и долгов. Аренда сотен магазинов и содержание многотысячного штата продавцов — это все более чувствительные издержки в условиях снижающейся выручки. Вполне вероятно, что компанию может ожидать болезненный процесс закрытия магазинов и перехода в онлайн для сокращения расходов и реструктуризации бизнеса.

Что с ценными бумагами

Акции — вниз. За последние 12 месяцев капитализация «М-видео» упала на 28% и находится на минимуме с момента размещения акций на бирже в 2007 году. При этом индекс акций Мосбиржи вырос за те же 12 месяцев на 0,8%.

Стоимость компании по коэффициенту price / sales, или «капитализация к выручке», с конца 2021 года упала более чем в 2 раза. По P / S компания сейчас оценивается в 7% от годового объема продаж. В предыдущие годы оценка была в среднем 25%. Инвесторы не видят поводов для роста доходов и улучшения финансового состояния эмитента, потому и оценивают его акции дешево.

Доходность облигаций — вверх. Доходность облигаций «М-видео» сейчас превышает 12%. Это больше, чем у ретейлеров, уступающих в масштабах бизнеса. Так, облигации «Окея» с рейтингом А− и погашением в ноябре 2024 дают 10,2% годовых. Крупнейшие розничные сети тоже предлагают меньшую доходность по облигациям. Х5 с офертой в сентябре 2024 и рейтингом ААА дает 8,5%, «Магнит» с погашением в мае 2024 и рейтингом АА+ — 8,7%.

Снижение кредитного рейтинга, случившееся в марте, очевидно, не придаст веса бумагам «М-видео». Хоть он и опустился всего на одну ступень, такие события могут негативно повлиять на котировки облигаций и увеличить стоимость привлечения финансирования для заемщика. В случае отсутствия позитивных изменений в финансовом состоянии не исключено дальнейшее снижение кредитного рейтинга.

При снижении кредитного рейтинга сокращается спрос на облигации со стороны банков, которые выступают наиболее крупными инвесторами на рынке долговых бумаг. Облигации с рейтингом ниже определенного уровня не позволяют банкам использовать их в качестве залога при привлечении финансирования в центральном банке. Также уровень кредитного рейтинга эмитента облигаций влияет на расчет норматива достаточности капитала банка-кредитора.

Так стоит ли рассматривать облигации «М-видео» для своего портфеля?

Аргументы за

Несмотря на очевидный негатив, с которым столкнулась компания, можно выделить как минимум несколько аргументов в пользу ее ценных бумаг.

Узнаваемый и известный бренд. У группы сразу два ведущих розничных бренда — «М-видео» и «Эльдорадо», — у каждого из которых очень высокая узнаваемость среди российской аудитории. Известность ретейлера — это его неоспоримое преимущество.

Широкая география деятельности. В управлении группы более 1200 магазинов по всей России: от Калининградской области до Камчатки. Масштабы сети обеспечивают ее конкурентоспособность.

Онлайн- и офлайн-присутствие. Сайты, мобильные приложения и розничные магазины дополняют друг друга. Компания умело использует офлайн-инфраструктуру для развития онлайн-бизнеса. При этом «М-видео» тратит на аренду больше, чем онлайн-магазины, имеющие склад с доставкой товаров на дом, — и это уже идет ей в минус.

Аргументы против

Высокая конкуренция и невысокие доходы потребителей. Рынок насыщен розничными и онлайн-магазинами электроники, растет конкуренция со стороны маркетплейсов и китайских интернет-магазинов. И все это на фоне падающих доходов населения, из-за которых снижается покупательная активность.

Уход иностранных брендов и санкции. После февральского ужесточения санкций импорт американской, европейской и японской техники станет дороже, так как список ограничений существенно расширили, в том числе за счет бытовой электроники. Это значит, что «М-видео» придется искать новые решения, чтобы посредники не подпали под вторичные санкции. Все это увеличивает расходы.

Долги тормозят развитие. Для увеличения собственного импорта продукции и расширения ассортимента компании нужно наращивать оборотный капитал. А когда долговая нагрузка и так на высоком уровне, занимать становится сложнее.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.