Отчет «Роснефти» за 2022 год: прибыль упала, но дивиденды будут

20 марта «Роснефть» выпустила пресс-релиз с итогами работы за 2022 год.

К сожалению, несмотря на рост выручки и операционной прибыли, чистая прибыль холдинга сократилась в основном из-за разовых факторов: изменения курса рубля и передачи активов в Германии под внешнее управление из-за санкций.

Выделим главное из пресс-релиза:

- Выручка в 2022 году выросла на 3% — до 9,05 трлн рублей.

- Затраты и расходы, связанные с производственной деятельностью, увеличились на 2% — до 7,52 трлн рублей.

- Операционная прибыль год к году прибавила 9% и достигла 1,52 трлн рублей.

- Показатель EBITDA вырос почти на 10% — до 2,55 трлн рублей.

- Чистая прибыль, относящаяся к акционерам «Роснефти», упала на 8% — до 813 млн рублей, что связано с разовыми неденежными убытками.

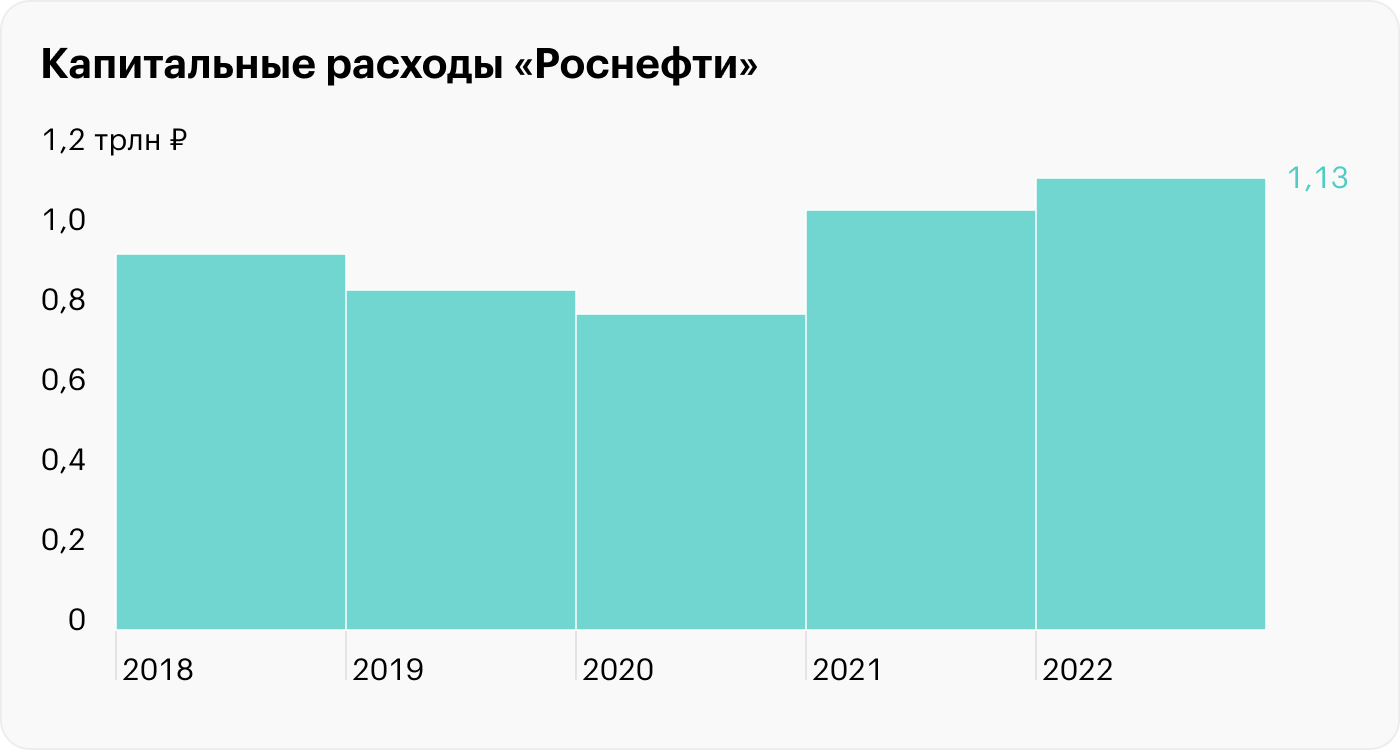

- Капитальные затраты выросли на 8% — до 1,13 трлн рублей.

- Чистый финансовый долг за 12 месяцев сократился на 0,7 трлн рублей.

- Отношение чистого финансового долга к EBITDA за год фактически не изменилось, оставшись на уровне 1,3×.

- Добыча углеводородов выросла на 2% — до 5,1 млн баррелей нефтяного эквивалента в сутки.

- Добыча газа прибавила 15% и достигла рекордных 74,4 млрд кубометров.

«Роснефть» (MOEX: ROSN) — это крупнейшая российская нефтяная компания с государственным участием, на которую приходится около 6% общемировой добычи. Вертикальная интеграция позволяет холдингу контролировать весь бизнес-процесс, от разведки и добычи углеводородов до переработки и сбыта конечной продукции, в том числе через собственную сеть автозаправок — крупнейшую в России.

Рассмотрим динамику ключевых показателей, чтобы оценить, как текущий кризис влияет на бизнес.

На чем зарабатывает компания

Основной доход ей приносит продажа нефти, газа, нефтепродуктов и нефтехимии. В своей финансовой отчетности «Роснефть» выделяет два крупных операционных сегмента бизнеса.

«Разведка и добыча». Сегмент включает весь комплекс работ, связанных с поиском и разработкой нефтегазовых месторождений, а также добычей и реализацией углеводородов, в том числе на собственные НПЗ для дальнейшей переработки.

В 2022 году открыли 7 новых месторождений, в том числе крупнейшее из открытых в России в 2022 году, а также залежи углеводородов общим числом в 153 с совокупными запасами около 0,3 млрд тонн нефтяного эквивалента. В результате запасы компании на конец года достигли 21,5 млрд тонн нефтяного эквивалента, или 159 млрд баррелей нефтяного эквивалента.

Один из главных инвестиционных проектов холдинга — «Восток-ойл», крупнейший из тех, что разрабатываются на сегодняшний день. По итогам 2022 года ресурсная база проекта выросла еще на 300 млн тонн нефти и достигла гигантских 6,5 млрд тонн. Запуск первой очереди «Восток-ойла» запланирован на 2024 год, а к 2030 году после запуска второй и третьей очередей объем перевалки может вырасти до 100 млн тонн.

«Переработка, коммерция и логистика». Сегмент включает в себя деятельность, которая связана с переработкой углеводородного сырья, а также закупку, транспортировку и реализацию нефти, газа, нефтепродуктов и нефтехимии сторонним покупателям как в России, так и на международном рынке.

На перерабатывающих активах компании производится широкая линейка нефтепродуктов, которая включает: бензин, дизельное и судовое топливо, керосин, нафту, мазут, нефтехимическую продукцию. По итогам 2022 года глубина переработки нефти на российских НПЗ увеличилась до 76%, выход светлых нефтепродуктов — до 57%.

Добыча и переработка

Объем добычи углеводородов в 2022 году вырос на 2% и достиг 5,1 млн баррелей нефтяного эквивалента в сутки. При этом объем добычи увеличился к концу года за счет возобновления добычи на проекте «Сахалин-1». Если в 3 квартале среднесуточная добыча составляла 5,22 млн баррелей, то в 4 квартале показатель вырос до 5,5 млн баррелей.

Добыча газа по итогам года достигла нового исторического максимума в 74,4 млрд кубометров — рост год к году составил 15%. Компания делает ставку на это направление и предполагает, что к 2025 году примерно четверть всей добычи будет приходиться на природный газ. До кризиса у компании были планы продавать трубопроводный газ в Европу, нарушив монополию «Газпрома», но неблагоприятные внешние факторы отдалили эту перспективу.

Объем переработки нефти на НПЗ сократился на 3% — до 94,4 млн тонн нефти. Сама компания не комментирует причины падения объема нефтепереработки, но очевидно, что они связаны с передачей немецких НПЗ под контроль регулятора Германии.

По сути, бизнес потерял прямой контроль над этими активами. При этом на российских НПЗ увеличилась глубина переработки нефти до 76,2%, что может говорить о более высокой эффективности отечественных НПЗ по сравнению с европейскими.

На фоне санкций компания увеличила продажи нефтепродуктов на внутреннем рынке на 6% год к году — до 42,1 млн тонн.

Операционные показатели «Роснефти»

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Добыча углеводородов, млн БНЭ в сутки | 5,79 | 5,79 | 5,19 | 4,99 | 5,1 |

| Добыча газа, млрд кубометров | 67,26 | 66,95 | 62,83 | 64,75 | 74,4 |

| Переработано нефти, млн тонн | 103,3 | 110,2 | 104 | 95,1 | 94,4 |

Операционные показатели «Роснефти»

| Добыча углеводородов, млн БНЭ в сутки | |

| 2018 | 5,79 |

| 2019 | 5,79 |

| 2020 | 5,19 |

| 2021 | 4,99 |

| 2022 | 5,10 |

| Добыча газа, млрд кубометров | |

| 2018 | 67,26 |

| 2019 | 66,95 |

| 2020 | 62,83 |

| 2021 | 64,75 |

| 2022 | 74,4 |

| Переработано нефти, млн тонн | |

| 2018 | 103,3 |

| 2019 | 110,2 |

| 2020 | 104 |

| 2021 | 95,1 |

| 2022 | 94,4 |

Финансовые показатели

Выручка холдинга год к году увеличилась на 3%, впервые в истории превысив 9 трлн рублей. Отчасти такой результат стал возможен благодаря высоким средним ценам реализации углеводородов.

Менеджмент «Роснефти» достаточно эффективно работал с издержками: затраты и расходы, связанные с производственной деятельностью, увеличились лишь на 2% — до 7,52 трлн рублей. На рост операционных расходов повлияло увеличение цен на электричество и тарифов на транспортировку углеводородов.

В результате операционная прибыль выросла на 9% — до 1,52 трлн рублей.

Показатель EBITDA вообще прибавил почти 10% и достиг 2,55 трлн рублей.

Чистая прибыль, относящаяся к акционерам, сократилась на 8% — до 813 млн рублей. На такой результат повлияло два неденежных фактора: переоценка курса валют из-за волатильности рубля и переоценка европейских активов из-за введения внешнего управления на НПЗ в Германии.

Финансовые показатели «Роснефти», трлн рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Выручка | 8,24 | 8,68 | 5,76 | 8,76 | 9,05 |

| Операционная прибыль | 1,28 | 1,31 | 0,38 | 1,398 | 1,522 |

| Чистая прибыль для акционеров | 0,55 | 0,71 | 0,13 | 0,88 | 0,81 |

| EBITDA | 2,08 | 2,11 | 1,21 | 2,33 | 2,55 |

Финансовые показатели «Роснефти», трлн рублей

| Выручка | |

| 2018 | 8,24 |

| 2019 | 8,68 |

| 2020 | 5,76 |

| 2021 | 8,76 |

| 2022 | 9,05 |

| Операционная прибыль | |

| 2018 | 1,28 |

| 2019 | 1,31 |

| 2020 | 0,38 |

| 2021 | 1,398 |

| 2022 | 1,522 |

| Чистая прибыль для акционеров | |

| 2018 | 0,55 |

| 2019 | 0,71 |

| 2020 | 0,13 |

| 2021 | 0,88 |

| 2022 | 0,81 |

| EBITDA | |

| 2018 | 2,08 |

| 2019 | 2,11 |

| 2020 | 1,21 |

| 2021 | 2,33 |

| 2022 | 2,55 |

Инвестиции, долги и дивиденды

Капитальные затраты по итогам 2022 года выросли на 8% и достигли рекордных 1,13 трлн рублей. Несмотря на внешние ограничения, бизнес продолжает наращивать объем внутренних инвестиций.

При этом менеджмент отмечает, что за последние три года налоговые условия деятельности нефтяных компаний ужесточались 14 (!) раз, что создает риски для реализации производственной программы «Роснефти». Это логично: чем выше будут налоговые издержки в будущем, тем ниже будет окупаемость вложений для компании и ее акционеров.

Сократился чистый долг. Несмотря на рост капзатрат, бизнесу удалось за 12 месяцев 2022 года сократить уровень финансового долга и задолженности по предоплатам на 0,7 трлн рублей. Отношение чистого финансового долга к показателю EBITDA за год практически не изменилось и составило 1,3× — приемлемый уровень долговой нагрузки, который создает возможности распределить часть прибыли между акционерами.

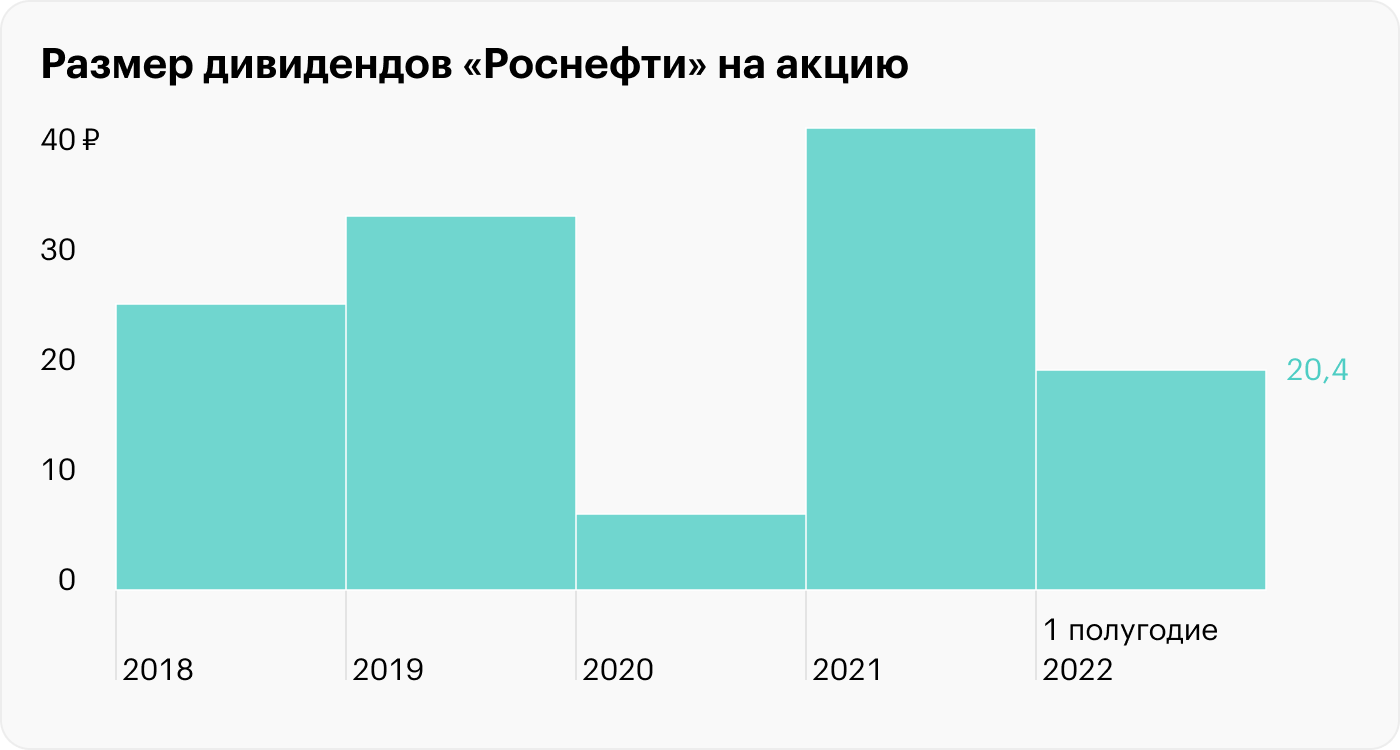

Как будут выплачиваться дивиденды. В дивидендной политике «Роснефти» прописано, что в качестве базы для расчета дивидендов определена чистая прибыль компании по МСФО. При этом целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли за отчетный период. Дивиденды могут выплачиваться 2 раза в год.

Холдинг уже выплатил дивиденды по итогам 1 половины 2022 года в размере 216,1 млрд рублей, или 20,39 ₽ на акцию. В пресс-релизе менеджмент сообщает, что «положительный результат по показателю чистой прибыли по итогам 2022 года служит фундаментом для продолжения стабильных выплат акционерам по результатам работы за весь отчетный период».

Попробуем рассчитать размер финальных дивидендов. Половина от чистой прибыли за 2022 год — это около 406,5 млрд рублей. Из них 216,1 млрд рублей уже выплатили по итогам 1 полугодия. Соответственно, по итогам 2 полугодия акционеры могут получить около 190,4 млрд рублей, или 18 ₽ на акцию.

Стоимость обыкновенной акции «Роснефти» на закрытии биржи 20 марта составила 377,4 ₽, что дает потенциальную дивидендную доходность в районе 4,8%.

Конкуренты

К сожалению, среди крупных российских публичных нефтяных компаний консолидированную финансовую отчетность пока что выпустила только «Татнефть». Попробуем сравнить результаты двух нефтяных холдингов в отчетном 2022 году.

«Роснефть» сильнее пострадала от кризиса из-за того, что у нее есть крупные нефтеперерабатывающие активы в «недружественной» Германии. Отчасти поэтому компания «проиграла» по динамике практически всех ключевых показателей своему конкуренту:

- Выручка у «Роснефти» выросла на 3%, у «Татнефти» — на 18%.

- Операционная прибыль — на 9 против 62%.

- EBITDA — на 10 против 58%.

- Чистая прибыль вообще сократилась на 8%, в то время как у конкурента выросла на 43%.

Проигрывает «Роснефть» и по уровню долговой нагрузки, потому что у «Татнефти» чистый долг находится в отрицательной области. При этом акции «Татнефти» выглядят дешевле по ключевым мультипликаторам и имеют более высокую потенциальную дивидендную доходность, если обе компании выплатят 50% от чистой прибыли в рамках своих дивидендных политик.

Сравнение мультипликаторов «Роснефти» и «Татнефти»

| «Роснефть» | «Татнефть» | |

|---|---|---|

| EV / EBITDA | 3,42 | 1,37 |

| P / E | 4,92 | 2,84 |

| Чистый долг / EBITDA | 1,3 | −0,34 |

Сравнение мультипликаторов «Роснефти» и «Татнефти»

| EV / EBITDA | |

| «Роснефть» | 3,42 |

| «Татнефть» | 1,37 |

| P / E | |

| «Роснефть» | 4,92 |

| «Татнефть» | 2,84 |

| Чистый долг / EBITDA | |

| «Роснефть» | 1,3 |

| «Татнефть» | −0,34 |

Что в итоге

На результаты компании в 2022 году влияли внешние факторы, связанные с экономическими санкциями. Компания фактически потеряла контроль над своими НПЗ в Германии, что заставило переоценить эти активы в убыток и запустило цепную реакцию: снизились объемы производства нефтепродуктов и внутренняя потребность самой компании в нефтяном сырье, упали объемы добычи жидких углеводородов.

Несмотря на это, выручка и операционная прибыль бизнеса оказались рекордными, чему способствовали высокие средние цены на углеводороды в этот период, а также грамотная работа с издержками. Рост продаж нефтепродуктов на внутреннем рынке также частично компенсировал потери от ограничений на европейском рынке.

Бизнес государственной «Роснефти» занимает доминирующее положение на российском нефтяном рынке и входит в число ведущих мировых игроков, поэтому неудивительно, что именно по этой компании стараются бить западные санкции.

При этом у «Роснефти» высокий потенциал развития, в первую очередь за счет запуска крупнейшего нефтяного проекта «Восток-ойл», который в перспективе дает возможность выйти на объемы перевалки нефти до 100 млн тонн к 2030 году. Главное, чтобы к этому моменту были рынки, готовые принимать такие объемы по приемлемым ценам.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.