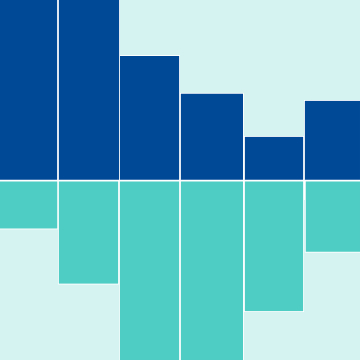

Только 26% россиян реагируют на изменения ключевой ставки

У 60% россиян есть неликвидные активы: недвижимость, земельные участки. У 14% вообще нет активов, и эти люди тратят все до копейки.

Такие данные приводят сотрудники архангельского отделения Северо-Западного ГУ Банка России в своем исследовании «Неоднородность домохозяйств в России по структуре активов».

Как разные домохозяйства реагируют на ключевую ставку

Авторы исследования выделяют три типа домохозяйств.

Первый тип. Non hand-to-mouth households, или рикардианские домохозяйства. Их ликвидные активы, то есть активы, которые можно быстро поменять на деньги — вклады, счета в банке, акции, облигации, ПИФы, — достаточны для сглаживания потребления. Другими словами, если ставки по депозитам растут, такие домохозяйства решают, что выгоднее открыть вклад, чем потратиться на отпуск. Если же ставки падают, такие домохозяйства выбирают не копить, а, например, обновить автомобиль. Это самый обеспеченный тип домохозяйств, который получает доходы из разных источников — зарплата, проценты, дивиденды — и при этом тратит намного меньше, чем зарабатывает.

Их в России 26%.

Второй тип. Wealthy hand-to-mouth. Домохозяйства, у которых есть неликвидные активы — жилая недвижимость, земельные участки — и которые ограничены в ликвидности. Это люди, которым есть где жить, но у них нет крупных сумм, чтобы ими распоряжаться — отправить на вклад или на потребление. Почти все доходы они пускают на текущие траты.

Авторы исследования пишут, что у российских домохозяйств образовалось много «неликвидной недвижимости», кроме прочего, по результатам приватизации жилья 1990-х годов.

Таких домохозяйств в России больше всего — 60%.

Третий тип. Poor hand-to-mouth. Это те, у кого нет ни накоплений, ни активов, а весь доход они тратят на текущие нужды.

Таких 14%.

Последние два типа — это домохозяйства с высокой склонностью к потреблению, то есть они тратят почти весь свой доход на текущие нужды. Процентные ставки в экономике их не особенно волнуют, потому что положить на депозит им в любом случае нечего. Их интересуют ставки по кредитам, но авторы исследования указывают, что доступ таких людей на кредитный рынок в любом случае ограничен кредитным лимитом.

Влияние денежно-кредитной политики — высокой ставки ЦБ — на эту группу домохозяйств «ограничено», пишут исследователи.

Активно реагируют на ключевую ставку только самые обеспеченные домохозяйства, которых в России всего 26%.

Основные теоретические характеристики домохозяйств

| NHtM | WHTM | PHtM | |

|---|---|---|---|

| Чистые активы | Ликвидные и/или неликвидные | Неликвидные | Отсутствуют или незначительны |

| Склонность к потреблению | Низкая: сглаживают потребление | Высокая: предпочитают текущее потребление будущему | Высокая: потребляют весь текущий доход |

| Доступ на финансовый рынок | Не ограничен | Ограничен: наличие кредитного лимита | В основном доступ на финансовый рынок отсутствует |

| Источники доходов | Диверсифицированные: зарплаты, проценты, доходы от недвижимости, прочие | В основном зарплаты | Зарплаты и/или социальные трансферты |

| Реакция на ДКП— прямые эффекты | Сильнее, чем у WHtM и PHtM | Слабее, чем у NHtM: реагируют в части ставок по кредитам | Практически отсутствует |

Основные теоретические характеристики домохозяйств

| Чистые активы | |

| NHtM | Ликвидные и/или неликвидные |

| WHTM | Неликвидные |

| PHtM | Отсутствуют или незначительны |

| Склонность к потреблению | |

| NHtM | Низкая: сглаживают потребление |

| WHTM | Высокая: предпочитают текущее потребление будущему |

| PHtM | Высокая: потребляют весь текущий доход |

| Доступ на финансовый рынок | |

| NHtM | Не ограничен |

| WHTM | Ограничен: наличие кредитного лимита |

| PHtM | В основном доступ на финансовый рынок отсутствует |

| Источники доходов | |

| NHtM | Диверсифицированные: зарплаты, проценты, доходы от недвижимости, прочие |

| WHTM | В основном зарплаты |

| PHtM | Зарплаты и/или социальные трансферты |

| Реакция на ДКП— прямые эффекты | |

| NHtM | Сильнее, чем у WHtM и PHtM |

| WHTM | Слабее, чем у NHtM: реагируют в части ставок по кредитам |

| PHtM | Практически отсутствует |

Почему в России низкая доля обеспеченных домохозяйств

Низкая норма сбережений. В 2020 году норма сбережений россиян составила 10,7% от располагаемого дохода. Это был максимум с 2013 года. Сберегать россиян заставила пандемия коронавируса.

По оценкам авторов исследования, в 2022 году норма сбережений в России составила 9,8%, в 2023 году — 8,6%. Это ниже, чем во многих развитых странах. Например, в США в 2021 году норма сбережений составила 12,4%, в Чехии — 14,8%, в Швейцарии — 21,9%. В России низкий уровень сбережений в основном из-за того, что во многих регионах страны доходы населения близки к прожиточному минимуму.

Недвижимость для россиян — самый надежный актив. В структуре богатства у людей больше всего неликвидных активов — 97,6%. Причем у большинства это основное жилье — квартиры и дома, в которых люди живут, — так ответили 75% опрошенных домохозяйств. Только у 17% есть дополнительная или инвестиционная недвижимость. 5% владеют автомобилями.

Всего 2,4% — это ликвидные активы. В основном это вклады и банковские счета — более 90%. Менее 5% составляют акции, облигации, металлические счета, ПИФы, криптовалюта.

Неравенство по богатству выше, чем неравенство по доходам. Авторы пишут, что это может объясняться особенностями процесса приватизации квартир, а также характеристиками самих домохозяйств: уровнем финансовой грамотности, психологическими и иными индивидуальными особенностями. При этом, скорее всего, размер доходов — важная, но не единственная причина различий в накопленном богатстве. На его величину также влияют «развитие института наследования и социально-экономические потрясения для каждого поколения».

Статус домохозяйства достаточно устойчив во времени, то есть переход из одной группы в другую — редкость.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique