ФРС США снова подняла ставку на 75 базисных пунктов и допустила еще большее повышение

2 ноября на очередном заседании ФРС в шестой раз подряд подняла процентную ставку и в четвертый раз подряд — сразу на 75 базисных пунктов. Теперь ставка выросла до 3,75—4%. В последний раз она была на этом уровне в 2008 году.

ФРС не оправдала ожиданий инвесторов

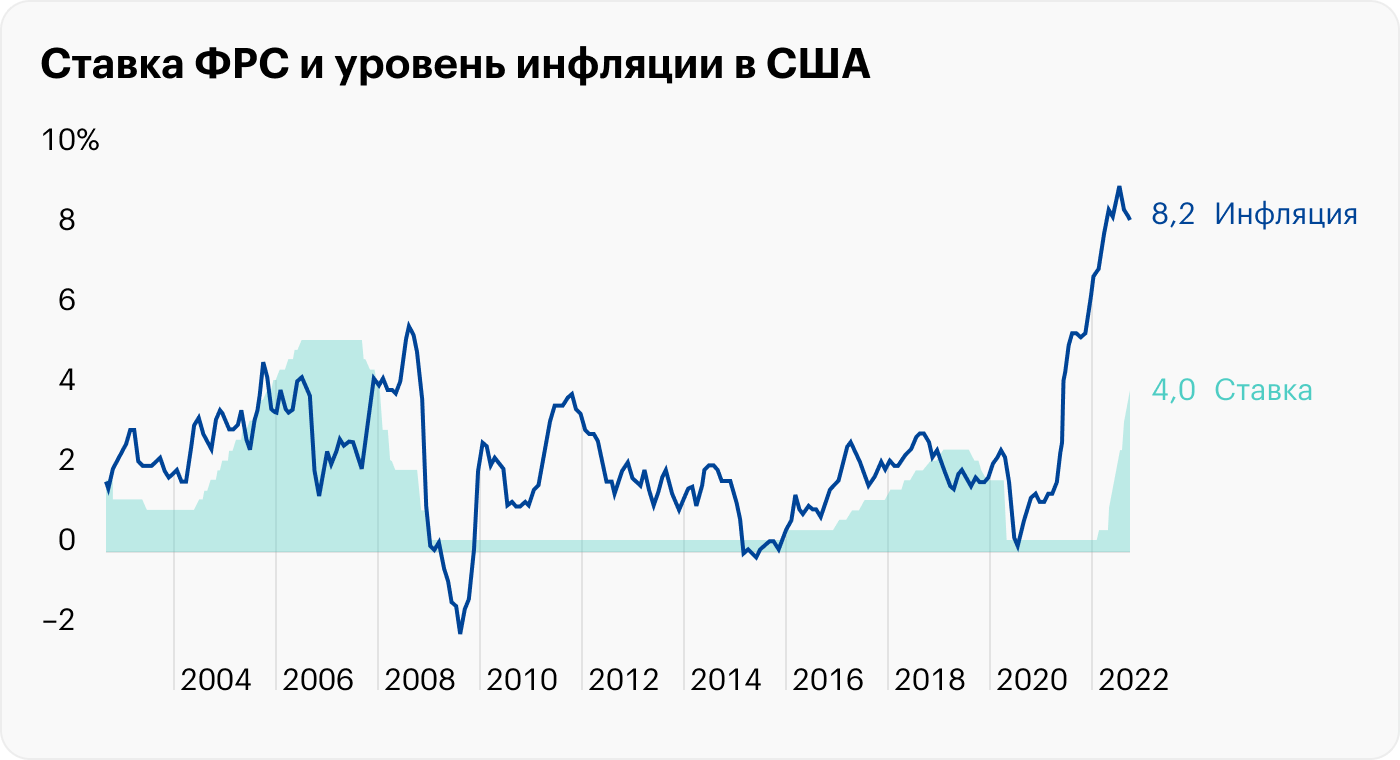

ФРС, которая выполняет функцию центрального банка, за счет высокой ставки хочет сделать кредиты дороже и замедлить потребительский спрос. Это необходимо, чтобы победить рекордную за 40 лет инфляцию. С июня она незначительно снизилась — с 9,1 до 8,2%, — но это все еще намного выше цели ФРС в 2%.

Также более высокая ставка поможет охладить рынок труда. Сейчас он перекошен в сторону соискателя: на одного безработного приходится две вакансии. Нехватка сотрудников заставляет работодателей поднимать зарплату больше обычного, а это еще одна причина высокой инфляции.

До заседания инвесторы надеялись, что в своей речи глава ФРС Джером Пауэлл займет более мягкую позицию. Например, намекнет на паузу в повышении ставок. Вместо этого Пауэлл допустил, что ставку придется поднять еще выше, чем рассчитывали. Возможно, не такими большими шагами: на 50 или 25 базисных пунктов. Но о паузе или развороте речи нет.

На такие заявления фондовый рынок отреагировал негативно: 2 ноября индекс S&P 500 упал на 2,5%. Технологический NASDAQ, который сильнее реагирует на процентные ставки, за сессию потерял 3,4%.

Рынок акций с начала 2022 года в медвежьем тренде, когда ФРС активно заговорила про повышение ставки. Инвесторы опасаются, что жесткая позиция ФРС спровоцирует кризис. Этого не исключает и сам Пауэлл. По его мнению, шанс на мягкую посадку — победить инфляцию и не угробить экономику — уменьшается с каждым повышением ставки.

Агрессивная политика ФРС уже частично замедлила американскую экономику. Это заметно по рынку жилья. С начала года 30-летняя ипотечная ставка выросла уже вдвое, с 3,5 до 7%. Вместе с подорожавшим жильем это заставляет американцев реже оформлять ипотеку. В итоге продажи домов на вторичном рынке упали до уровня 2012 года, если не считать провал в пандемию.

13—14 декабря ФРС проведет последнее заседание в 2022 году. Инвесторы ожидают, что ставку поднимут на 50 базисных пунктов. В феврале — марте 2023 года ставку могут поднять еще на 50 и 25 пунктов, до 5,25%, и продержать на этом уровне до ноября.

Как проходит сезон отчетов

С середины октября S&P 500 прибавил 5% и вырос примерно с 3600 — до 3800 пунктов. Просадка с начала года теперь уменьшилась с 25 до 22%. Отчасти такой рост индекса поддержали отчеты за 3 квартал, которые оказались лучше прогнозов.

И дело не в превосходных результатах компаний, а в слабых ожиданиях. Аналитики снижают прогноз роста прибыли перед каждым сезоном отчетов, а в этот раз особенно сильно — примерно с 10 до 2% совокупно по S&P 500. Неудивительно, что многие компании превосходят ожидания.

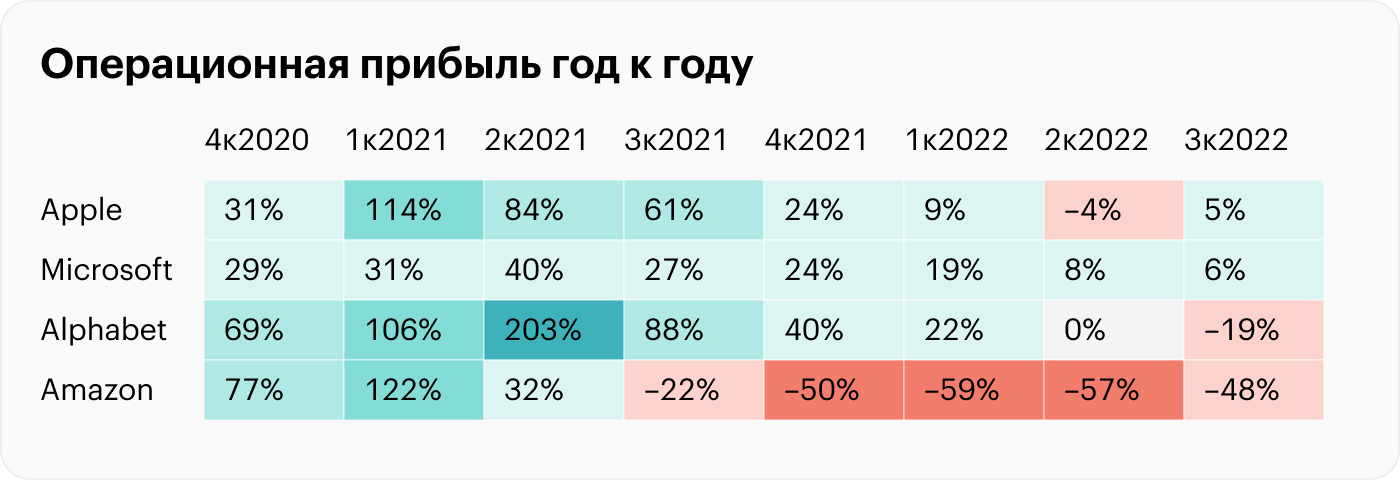

Но и это получается не у всех. Например, неделю назад отчитались гиганты Alphabet, Amazon, Microsoft и Apple. Только последние два побили прогнозы выручки и прибыли. Важнее, что вся четверка показала темпы роста, которые заметно ниже среднего за последнее время.

У таких плохих отчетов есть три общие причины.

Эффект высокой базы. В 2021 году процентные ставки были низкими, государство раздавало потребителям деньги в связи с COVID-19, и прибыль компаний быстро росла.

Сильный доллар. Значительную часть своей выручки технологические экспортеры получают за рубежом в иностранной валюте. Из-за укрепления доллара корпорации теряют часть доходов.

Охлаждение экономики. В 2022 году проценты по кредитам выросли, настроение потребителей ухудшилось и рост доходов замедлился.

С начала года Alphabet, Amazon и Microsoft потеряли уже 35—45% рыночной капитализации. Apple чуть меньше — 20%. Но даже после такого спада акции остаются дорогими: их общий форвардный P / E примерно в полтора раза выше, чем у остальных акций из S&P 500. С учетом высоких процентных ставок, которые плохо сказываются на технологических акциях, бигтехи по-прежнему не выглядят привлекательно.

А вот какие результаты совокупно показывают компании из S&P 500. Данные на конец октября, когда отчиталась половина компаний из индекса:

- 71% компаний отчитался лучше ожиданий. Это ниже среднего за 5 лет (77%) и за 10 лет (73%).

- Совокупная прибыль компаний оказалась выше ожиданий на 2,2%. Это ниже среднего за 5 лет (8,7%) и за 10 лет (6,5%).

- Совокупная прибыль компаний может вырасти год к году на 2,2%. Это ниже среднего за 5 лет (14,6%) и за 10 лет (8,8%).

- Больше других прибыль может увеличить нефтегазовый сектор — на 134,1%. Без учета нефтегаза прибыль S&P 500 может упасть на 5,1%.

Что бывает, когда ФРС снижает ставку

Напоследок про будущий разворот Федрезерва и фондового рынка.

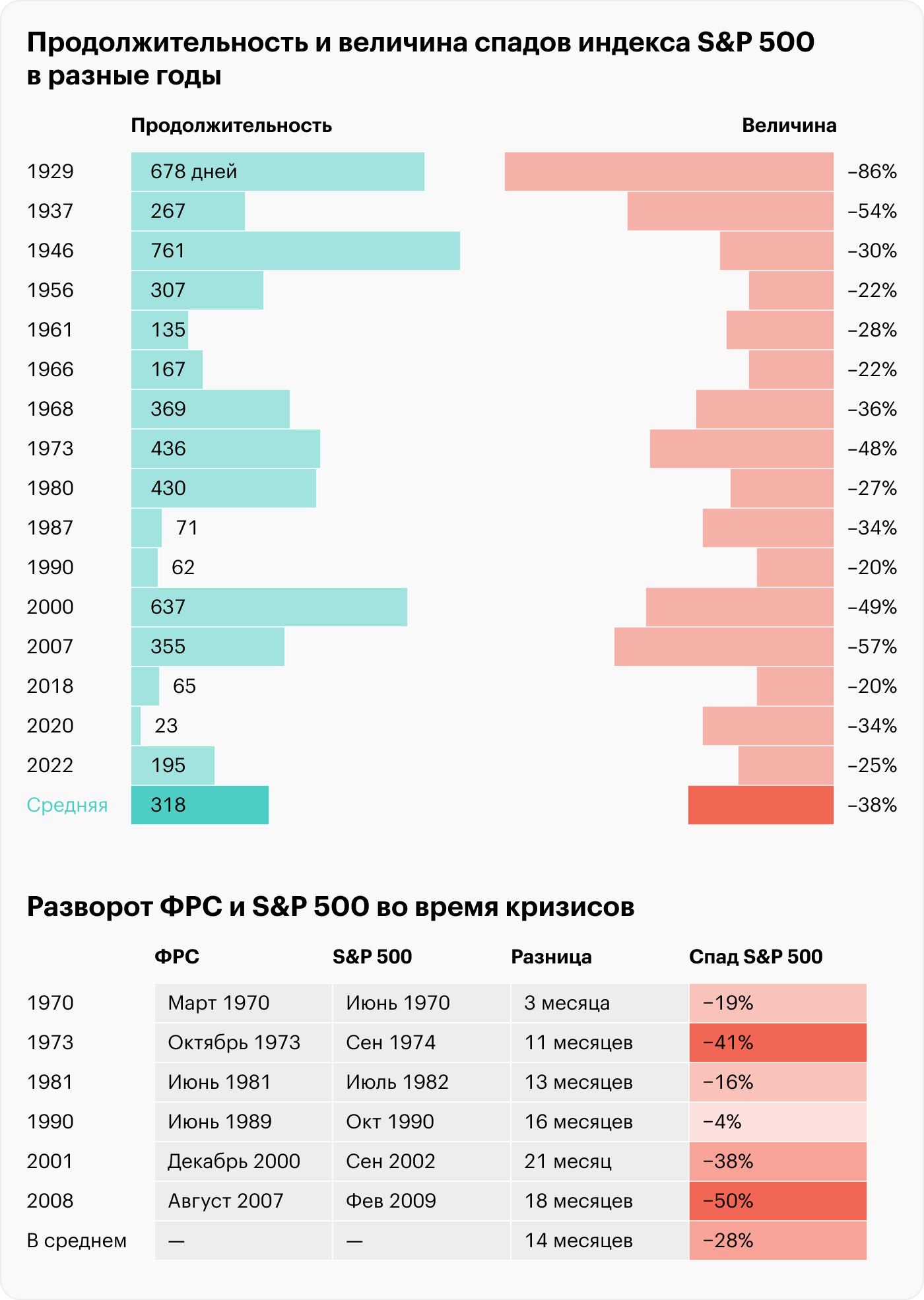

Есть мнение: когда ФРС начнет опускать ставку, медвежий тренд закончится и рынок акций будет расти. Именно так случилось в марте 2020 года, когда Центробанк начал спасать экономику от «черного лебедя» в виде COVID-19. Тогда он резко снизил ставку до нулевой, S&P 500 сразу отскочил, и самый короткий медвежий рынок в истории закончился всего за 23 торговых дня.

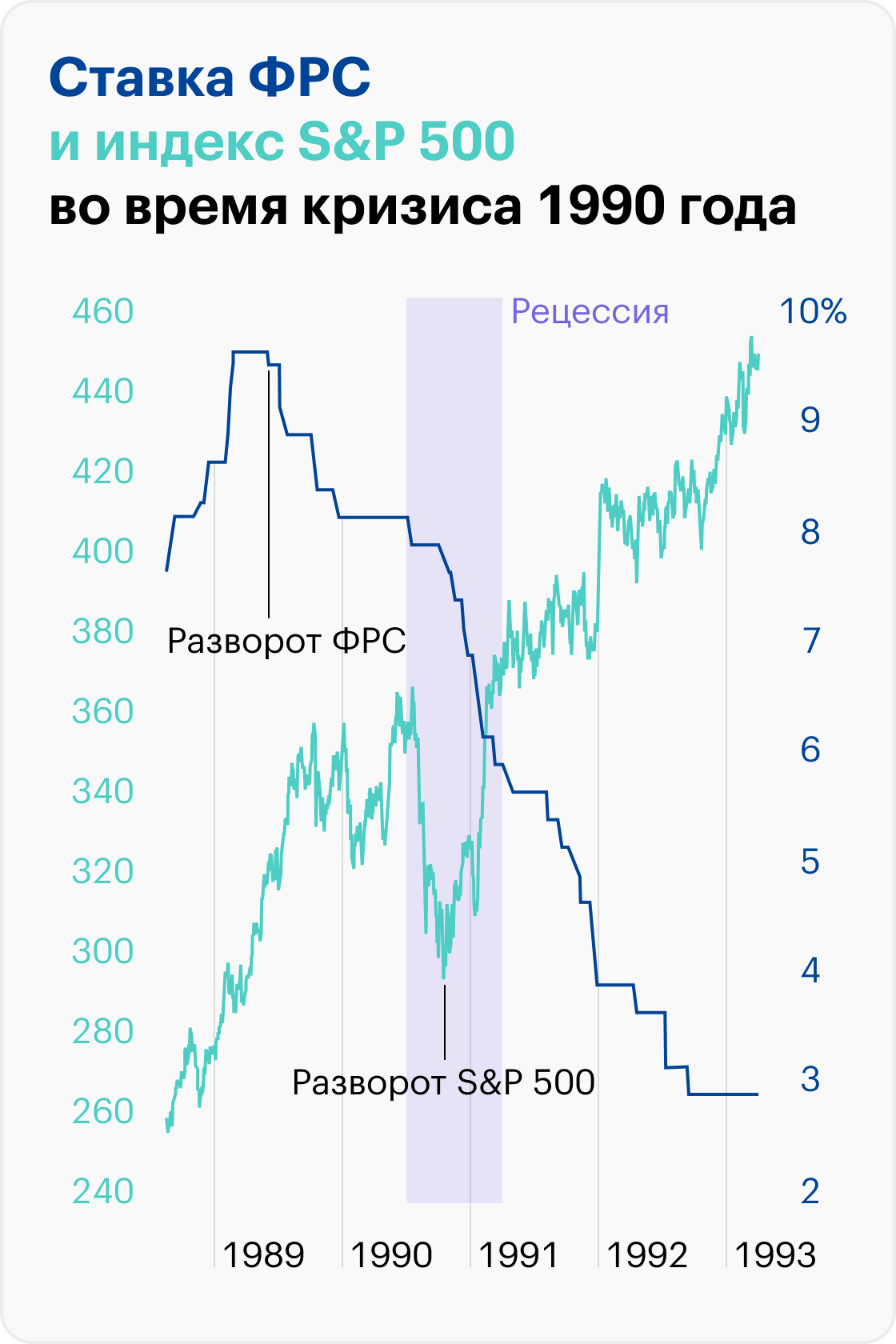

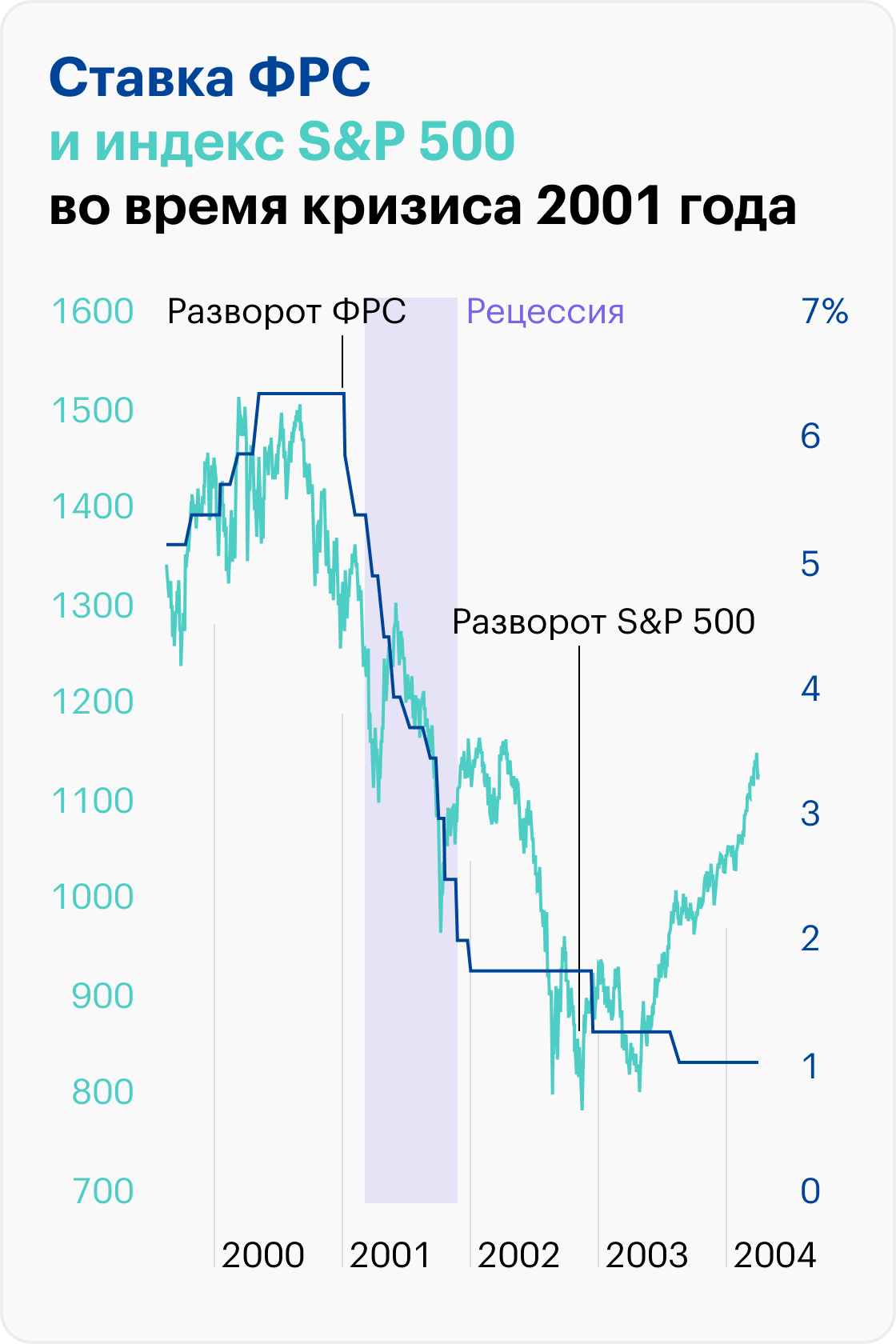

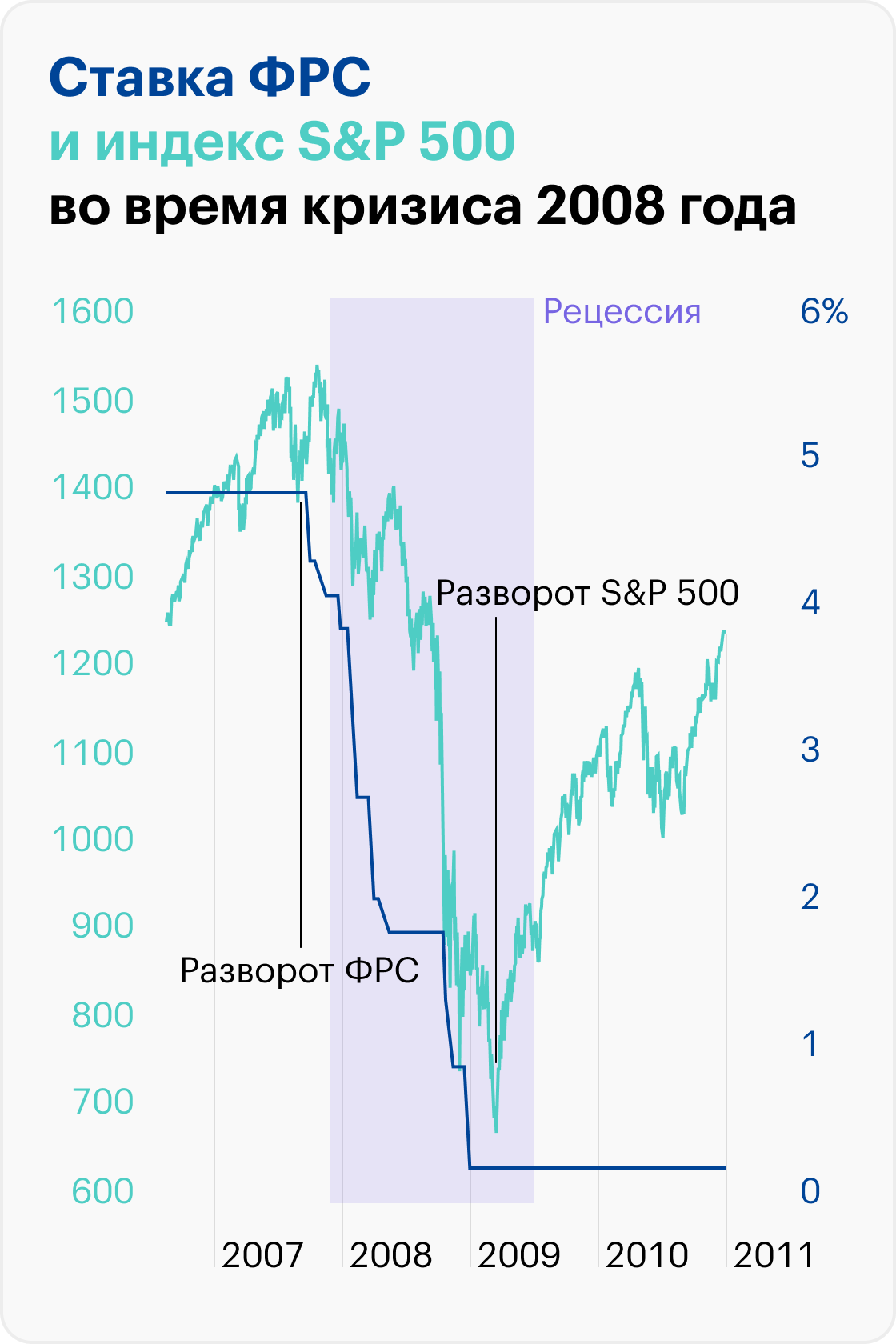

Но сценарий 2020 года — исключение, и часто все проходит иначе. Так, во время последних шести кризисов S&P 500 в среднем падал больше года после разворота ФРС и терял за это время еще 28% капитализации.

Так происходит потому, что снижение процентной ставки работает не сразу: должно пройти время, прежде чем экономика получит стимул. Поэтому после разворота ФРС часто начинается кризис и акции падают.

Конечно, в этот раз все может быть по-другому. Например, если ФРС потушит инфляционный пожар и при этом не угробит экономику. Тогда не будет ни рецессии, ни более глубокого спада акций. Все зависит от того, в каком состоянии будет экономика, когда ФРС начнет разворачиваться.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.