S&P 500 обновил минимум в сентябре. Что с акциями и прибылью компаний

Промежуточные итоги на конец третьего квартала: S&P 500 упал на уровень ноября 2021 года, прибыль компаний из США растет не так быстро, а на рынке долга рекордная за 22 года инверсия кривой доходности.

Падение акций и жесткая позиция ФРС

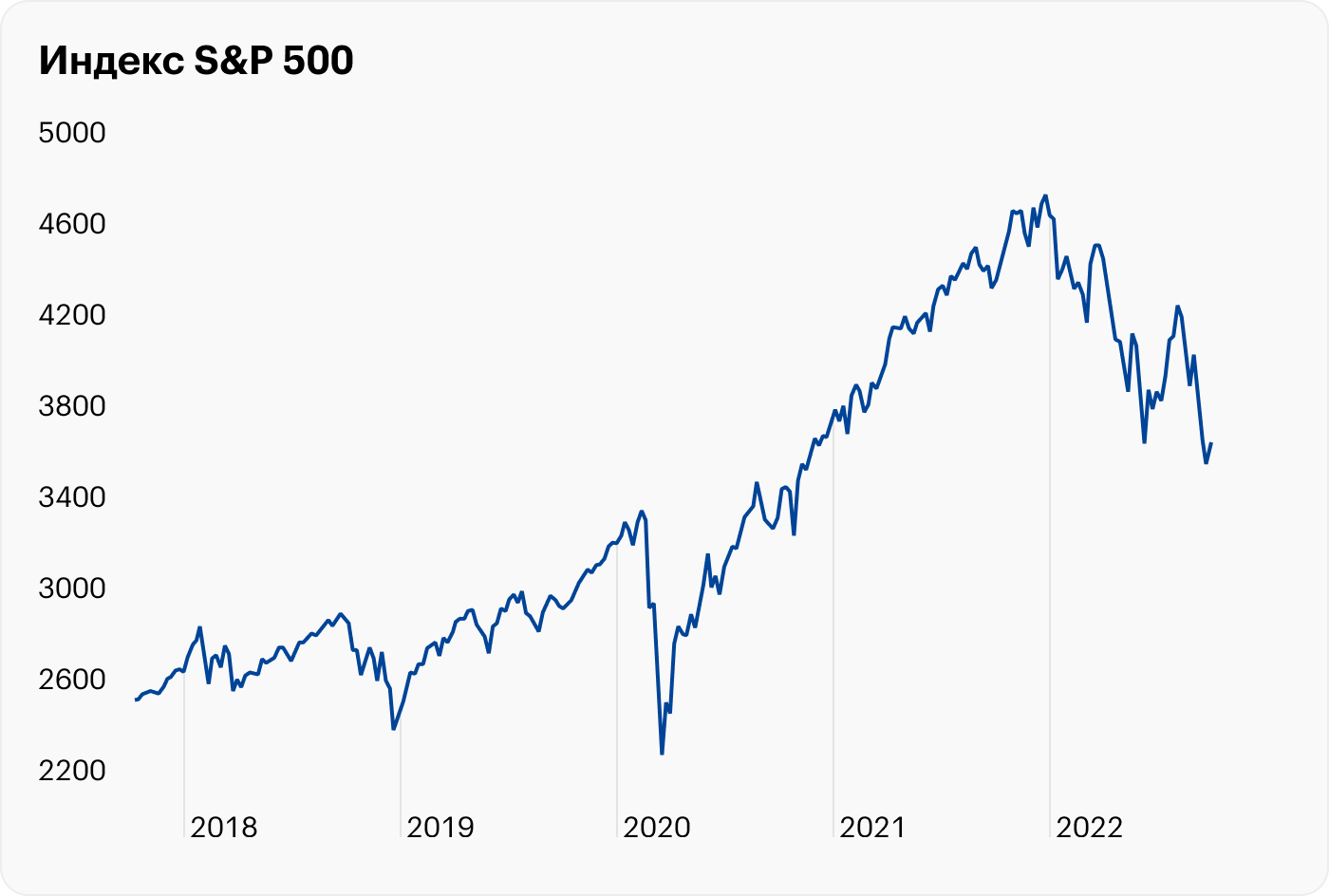

30 сентября индекс широкого рынка S&P 500 обновил минимум 2022 года и опустился чуть ниже 3600 пунктов. Это на 25% меньше, чем рекордные 4800 пунктов в начале этого года. 3—4 октября индекс спекулятивно отскочил до 3800, но общий тренд все еще медвежий: 6 из 9 месяцев в 2022 году индекс закрыл в минусе.

Месячная доходность S&P 500 с начала 2022 года

| Январь | −5,3% |

| Февраль | −3,1% |

| Март | +3,6% |

| Апрель | −8,8% |

| Май | +0,0% |

| Июнь | −8,4% |

| Июль | +9,1% |

| Август | −4,2% |

| Сентябрь | −9,3% |

Месячная доходность S&P 500 с начала 2022 года

| Январь | −5,3% |

| Февраль | −3,1% |

| Март | +3,6% |

| Апрель | −8,8% |

| Май | +0,0% |

| Июнь | −8,4% |

| Июль | +9,1% |

| Август | −4,2% |

| Сентябрь | −9,3% |

Акции падают, так как ФРС США пытается победить инфляцию и поднимает процентную ставку. Более высокая ставка делает кредиты дороже. В итоге люди меньше тратят, а доходы и акции компаний снижаются.

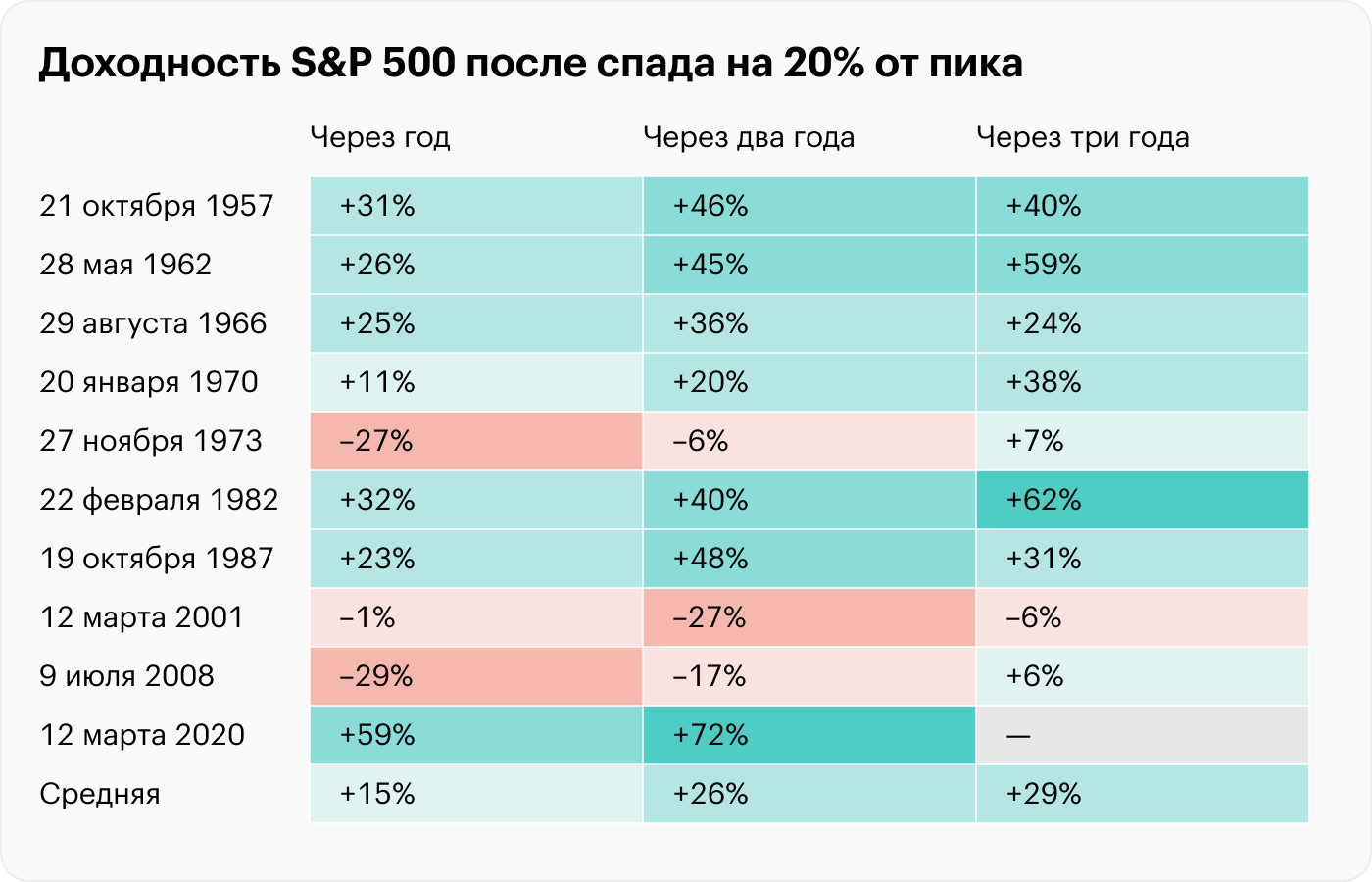

С 1950 года индекс 10 раз падал на 20% и больше от своего пика. Статистика показывает: после такой просадки в течение следующих трех лет S&P 500 прибавляет в среднем 29%.

Это хорошая новость: если собрать новый портфель сейчас, то в ближайшие годы он может дать неплохую доходность. Есть и плохая: если S&P 500 за три года подрастет на 29%, то он все равно будет чуть ниже последнего пика.

Так что инвесторам, которые купили свои акции на максимуме и не хотят их продавать, стоит набраться терпения. Тем более что из-за жесткой позиции ФРС в ближайшие месяцы акции могут упасть еще ниже.

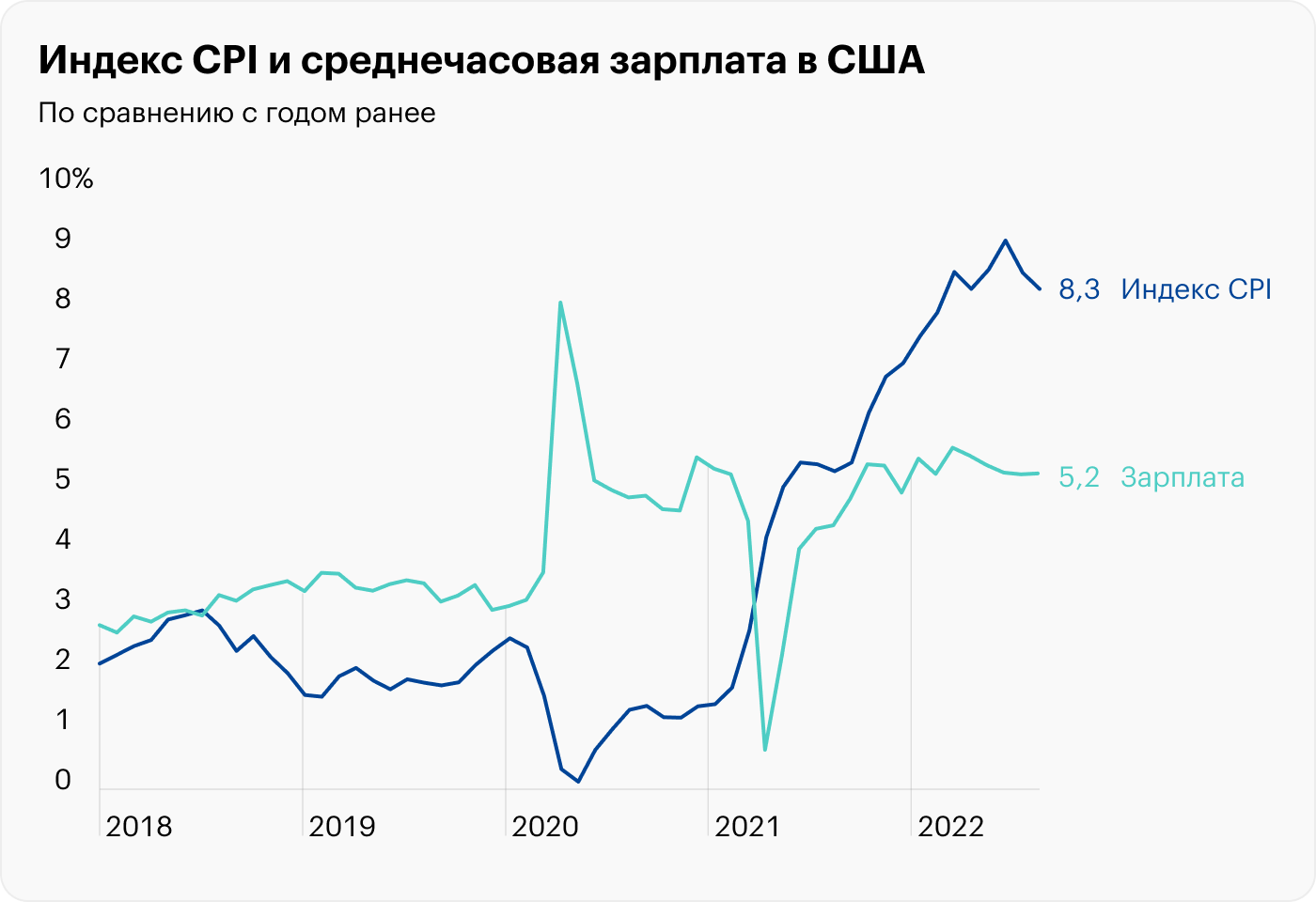

Все дело в инфляции, которая сейчас держится выше 8%. И ФРС решительно хочет опустить ее на привычный уровень в 2%. Об этом глава центробанка Джером Пауэлл сказал примерно 15 раз на конференции 21 сентября.

По его прогнозу, вернуть инфляцию на целевой уровень получится только к 2024 или 2025 году. Поэтому на ближайших заседаниях ФРС по-прежнему планирует поднимать ставку и не опускать ее какое-то время.

Часто такая жесткая политика заканчивается рецессией. А кризис — лучшее лекарство от инфляции. На это намекнул сам Джером Пауэлл: «Скорее всего, для снижения инфляции потребуется длинный период роста ниже тренда».

Темпы роста прибыли ниже среднего

Главная причина для роста акций на длинной дистанции — это рост прибыли. И с этим у американских компаний тоже все непросто.

В последние месяцы цены на базовые товары и услуги — электричество, бензин, еда, жилье — сильно растут. Но зарплаты увеличиваются не так быстро, как цены, и покупательная способность потребителей падает.

Все это плохо сказывается на финансах компаний. Так, во втором квартале общая прибыль корпораций из S&P 500 год к году подросла на 6,2%. Это ниже среднего темпа за последние десять лет, который составляет 8,8%.

Прогноз аналитиков на ближайшую пару кварталов еще хуже. Они снизили ожидания роста прибыли с 9,8 до 2,9% по итогам третьего квартала и до 4% — по итогам четвертого.

В третьем квартале, как и во втором, основной вклад в рост общей прибыли внесет нефтегазовый сектор. По прогнозам, он может увеличить прибыль на 115,7%. Без учета нефтегаза общая прибыль S&P 500 может упасть на 3,4%.

Третий квартал завершился в конце сентября, поэтому скоро компании начнут публиковать результаты за этот период. Сезон отчетов 12 октября откроет PepsiCo.

Прибыль год к году во втором квартале и прогноз на третий квартал

| 2к2022 | 3к2022 | |

|---|---|---|

| Нефтегаз | +293,0 | +115,7% |

| Промышленность | +27,0% | +24,2% |

| Сырье | +11,9% | −6,1% |

| Недвижимость | +11,0% | +15,9% |

| Здравоохранение | +6,8% | −6,8% |

| S&P 500 | +6,2% | +2,9% |

| Коммунальные услуги | +0,4% | −5,4% |

| Информационные технологии | +0,1% | −3,9% |

| Товары первой необходимости | +0,0% | −4,3% |

| Коммуникации | −16,3% | −13,2% |

| Товары второй необходимости | −18,2% | +11,0% |

| Финансы | −22,9% | −11,8% |

Прибыль год к году во втором квартале и прогноз на третий квартал

| Нефтегаз | |

| 2к2022 | +293,0 |

| 3к2022 | +115,7% |

| Промышленность | |

| 2к2022 | +27,0% |

| 3к2022 | +24,2% |

| Сырье | |

| 2к2022 | +11,9% |

| 3к2022 | −6,1% |

| Недвижимость | |

| 2к2022 | +11,0% |

| 3к2022 | +15,9% |

| Здравоохранение | |

| 2к2022 | +6,8% |

| 3к2022 | −6,8% |

| S&P 500 | |

| 2к2022 | +6,2% |

| 3к2022 | +2,9% |

| Коммунальные услуги | |

| 2к2022 | +0,4% |

| 3к2022 | −5,4% |

| Информационные технологии | |

| 2к2022 | +0,1% |

| 3к2022 | −3,9% |

| Товары первой необходимости | |

| 2к2022 | +0,0% |

| 3к2022 | −4,3% |

| Коммуникации | |

| 2к2022 | −16,3% |

| 3к2022 | −13,2% |

| Товары второй необходимости | |

| 2к2022 | −18,2% |

| 3к2022 | +11,0% |

| Финансы | |

| 2к2022 | −22,9% |

| 3к2022 | −11,8% |

Акции по-прежнему недешевые

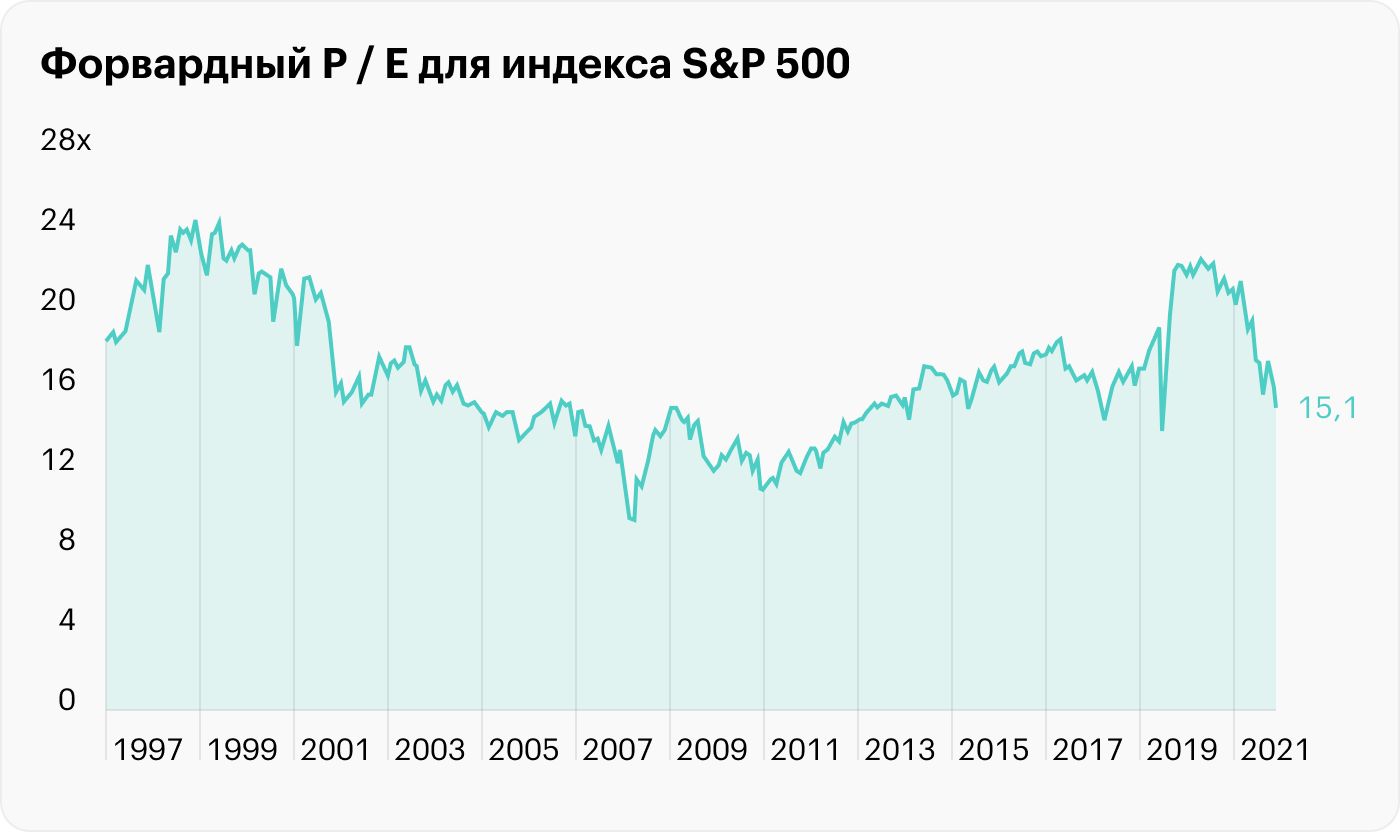

С начала года форвардный P / E индекса S&P 500 упал с максимального за 20 лет до среднего за 20 лет. Если точнее: с 21,4 до 15,1. Возможно, это хороший момент для покупки с горизонтом инвестиций на несколько лет.

Но вот краткосрочно индекс все еще не выглядит дешевым из-за рисков: инфляция по-прежнему высокая, ФРС поднимает ставку, а прибыль компаний растет темпами ниже среднего.

Это значит, что форвардный P / E может упасть еще ниже. Например, в марте 2020 года, когда началась пандемия, этот показатель опускался до 13,3. Ровно столько S&P 500 будет стоить, если упадет до 3100 пунктов, то есть еще где-то на 15% от текущего уровня.

Несмотря на сильный спад в последние месяцы, некоторые акции все еще стоят дорого. В первую очередь — акции роста. С начала года они упали больше, чем акции стоимости: 31 против 18%. Но их форвардный P / E по-прежнему выше среднего за последние годы.

Форвардные P / E индекса S&P 500, акций стоимости и роста

| Сейчас | Среднее за 20 лет | Отклонение | |

|---|---|---|---|

| «Стоимость» | 12,1 | 13,7 | −12% |

| S&P 500 | 15,1 | 15,5 | −3% |

| «Рост» | 20,4 | 18,6 | +10% |

Форвардные P / E индекса S&P 500, акций стоимости и роста

| Сейчас | |

| «Стоимость» | 12,1 |

| S&P 500 | 15,1 |

| «Рост» | 20,4 |

| Среднее за 20 лет | |

| «Стоимость» | 13,7 |

| S&P 500 | 15,5 |

| «Рост» | 18,6 |

| Отклонение | |

| «Стоимость» | −12% |

| S&P 500 | −3% |

| «Рост» | +10% |

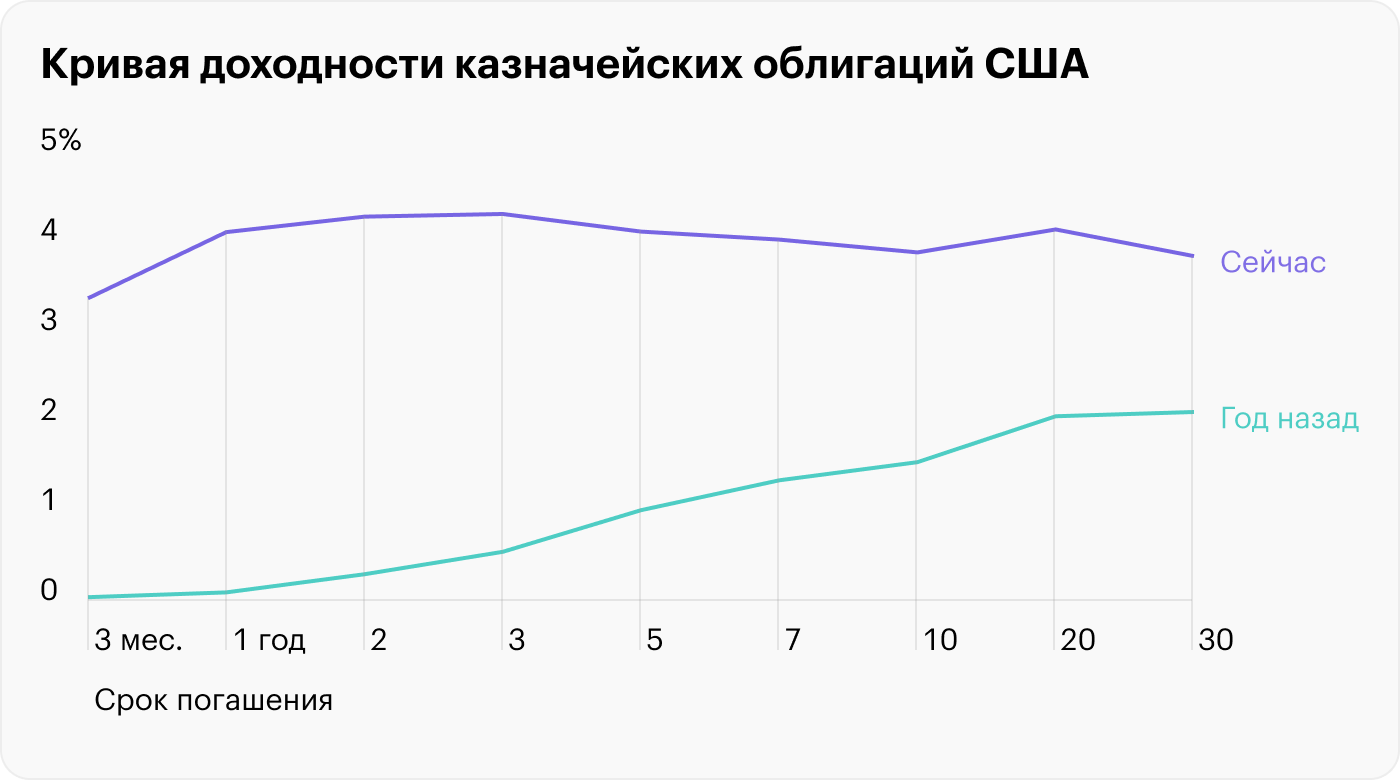

Инверсия кривой доходности на рынке долга

Вместе со ставкой ФРС растет и доходность по облигациям. К концу сентября доходность двухлетних казначейских облигаций подросла до 4,2%, а десятилетних — до 3,8%.

Это уровни 2008—2010 годов. И это еще один негатив для фондового рынка: если доходность облигаций растет, то и доходность акций должна подрасти. Это случится в двух случаях: либо вырастет прибыль компаний, либо упадет цена их акций. И так как рост прибыли корпораций замедлился, последний вариант выглядит реальнее.

Еще одна проблема на рынке долга — инверсия кривой доходности. В норме кривая возрастает вправо: чем больше срок до погашения облигации, тем больше рисков и тем выше ее доходность. Так было год назад, а сейчас кривая инвертирована.

Это значит, что инвесторы оценивают краткосрочные риски выше долгосрочных и не так активно продают длинные облигации. А еще это значит, что рынок убежден: в среднесрочной перспективе ФРС снизит процентную ставку. Например, потому, что случится кризис.

Обычно инвесторы смотрят не на всю кривую, а на разницу в доходности отдельных облигаций. Чаще всего — на спред между десятилетними и двухлетними бумагами.

Сейчас этот спред упал до −0,4%, хотя в середине сентября он доходил до −0,5%. Это рекорд с 2000 года. Почти всегда такой большой разрыв в доходности длинных и коротких облигаций раньше заканчивался рецессией.

Что в итоге

Похоже, на американском фондовом рынке рисков по-прежнему больше, чем возможностей. ФРС активно поднимает ставку, а жесткая политика регулятора никогда не была поводом для роста акций.

Больше того, если покупать акции через российскую инфраструктуру, то есть и нерыночные риски. Пока США не вводили серьезных ограничений в отношении российских инвесторов-физлиц, но исключать санкции в будущем тоже нельзя.

Возможно, хороший момент для покупки акций наступит через несколько месяцев, если появятся однозначные признаки спада инфляции. Конечно, фондовый рынок живет ожиданиями и начнет расти раньше, но в текущей ситуации безопаснее пропустить начальную фазу роста.

ФРС может смягчить свою политику и без оглядки на инфляцию. Например, чтобы поддержать экономику, как в марте 2020. Но сейчас американская экономика чувствует себя не так плохо и «разворот» ФРС не кажется вероятным в ближайшие месяцы.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.