Почему ЦБ готов повышать ставку и дальше: объясняет Эльвира Набиуллина

Глава ЦБ Эльвира Набиуллина объяснила решение регулятора увеличить ключевую ставку на заседании совета директоров 25 октября.

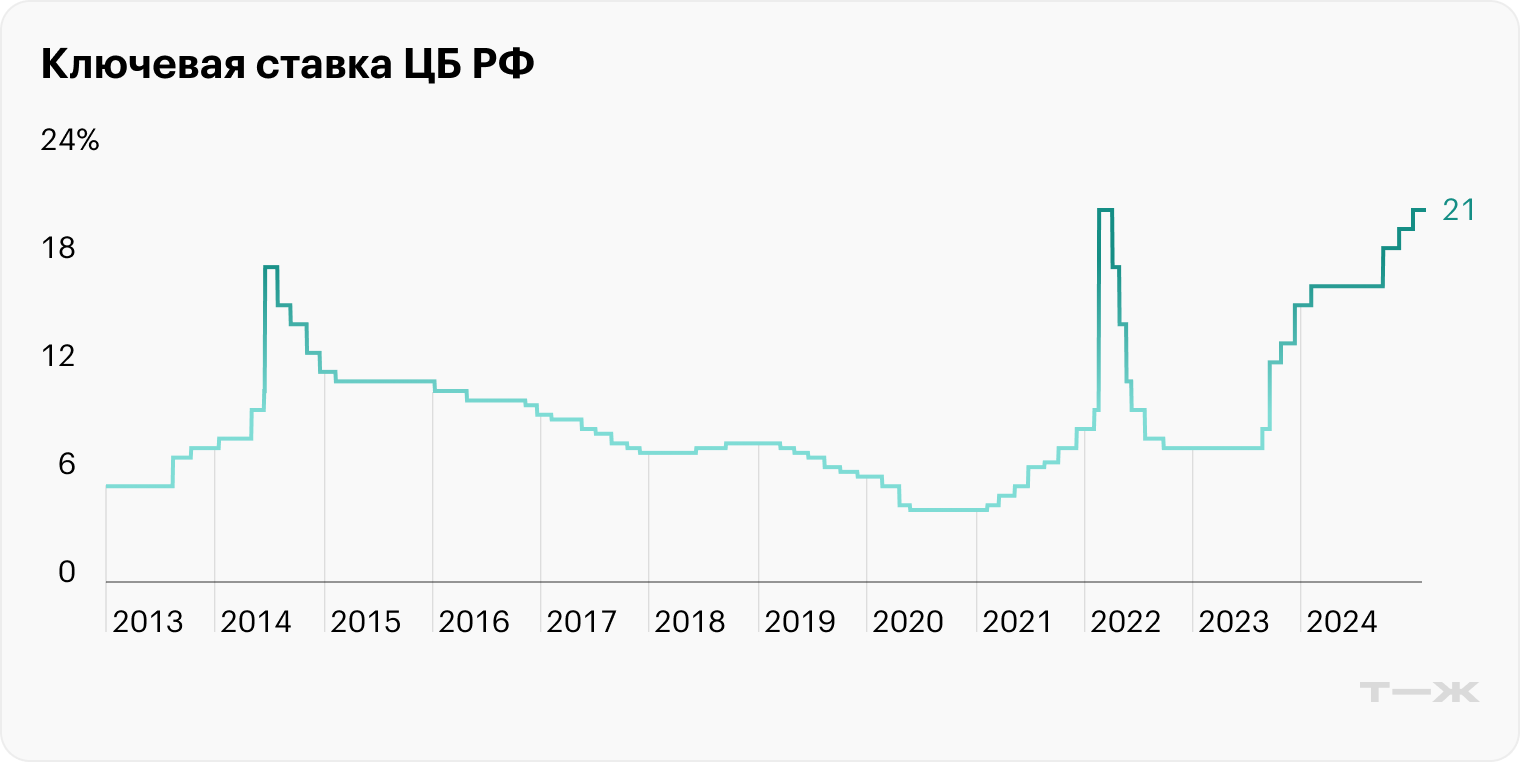

ЦБ повысил ставку в третий раз подряд — с 19 до 21% годовых. Главными причинами стали ускорение инфляции, рост инфляционных ожиданий, увеличение бюджетных расходов и повышенная индексация тарифов ЖКХ.

На этом фоне регулятор ухудшил прогнозы инфляции: в 2024 году он ждет роста цен в диапазоне 8—8,5%, а в 2025 — 4,5—5%. Возвращение показателя к целевому уровню откладывается на 2026 год.

Также Банк России пересмотрел в сторону повышения прогноз ключевой ставки. В 2025 году ее среднее значение составит 17—20%, тогда как ранее в ЦБ закладывали 14—16%. То есть о значимом смягчении кредитных условий в следующем году говорить не приходится.

Более того, до конца этого года регулятор готов повысить ставку еще раз — на заключительном совете директоров в декабре. ЦБ прямо заявляет, что «допускает возможность повышения ключевой ставки на ближайшем заседании». Обычно такой жесткий сигнал предшествует неминуемому росту ставки.

Эта же возможность предусмотрена новым прогнозом. С конца октября до конца 2024 года средняя ключевая ставка будет в диапазоне 21—21,3%. Верхняя граница указывает на потенциальный рост ставки в декабре.

Вот что говорила Эльвира Набиуллина, объясняя необходимость высоких ставок и сегодняшнее решение повысить «ключ» до рекордного для РФ уровня.

Инфляция растет. ЦБ не видит признаков ее замедления — в сентябре текущие темпы роста цен даже ускорились. «В ближайшие месяцы на темпах роста цен дополнительно скажется увеличение утилизационного сбора. Учитывая большой вес легковых автомобилей в потребительских расходах — он составляет 4,6%, — это окажет заметное влияние на инфляцию», — заявила Набиуллина. Также ЦБ беспокоит повышение тарифов ЖКХ и железнодорожных перевозок «значительно большими темпами, чем 4%».

Дополнительный риск — объявленное правительством увеличение бюджетных расходов в этом году. Эти траты еще больше увеличат спрос, который повышает инфляцию.

Напряженность на рынке труда сохраняется. Экономика не успевает за ростом спроса — в первую очередь из-за ограничений, с которыми сталкиваются предприятия при найме сотрудников. В России рекордно низкая безработица, при этом трудовые ресурсы задействуются интенсивнее, чем раньше. Из-за этого проблема наращивания производства товаров и услуг становится все более острой.

Кредитование не замедляется. Несмотря на высокие ставки ЦБ не фиксирует значительного замедления общей кредитной активности. В первую очередь это связано с кредитованием предприятий, где значительная доля выдачи приходится на проектное финансирование и льготные кредиты, которые никак не реагируют на политику ЦБ. Банк России беспокоит накопление рисков в корпоративном кредитовании. «Собираемся менять здесь регулирование», — отметила Набиуллина.

Инфляция стала хуже реагировать на ключевую ставку. В числе основных причин глава регулятора назвала влияние стимулирующей бюджетной политики. Речь о расходах на льготное кредитование, которое позволяет людям и бизнесу получать выгоду за счет государственной казны.

Также в ЦБ признали собственные ошибки в коммуникации. В начале 2024 года регулятор прогнозировал снижение ключевой ставки вслед за замедлением инфляции. «Многие восприняли это так, что мы будем снижать ставку в любом случае. И это мотивировало людей и бизнес не снижать спрос на кредиты», — отметила Эльвира Набиуллина.

Впредь в ЦБ решили действовать осмотрительнее.

«Для достижения цели мы будем еще более консервативно реагировать на проинфляционные риски. Уровень жесткости нашей политики будет определяться задачей возвращения инфляции к цели», — предупредила глава Банка России.

Последнее в этом году заседание по ключевой ставке запланировано на 20 декабря.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique