Какие минусы стоит учесть при переезде в Испанию

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Расскажу, почему лучше подумать дважды, принимая решение о переезде на ПМЖ в Испанию. С большой вероятностью, вы уже и сами знаете ответ — из-за налогов. В частности, из-за налога на доход физического лица — IRFP.

Однако тема налогообложения в Испании имеет два важных аспекта, причем один из них очень очевидный, а второй — также очевидный, но чуть менее. Иногда он становится неприятным сюрпризом для наших сограждан, которые решили сменить страну проживания и налоговой резиденции. Об этих аспектах ниже и подробнее.

Аспект 1

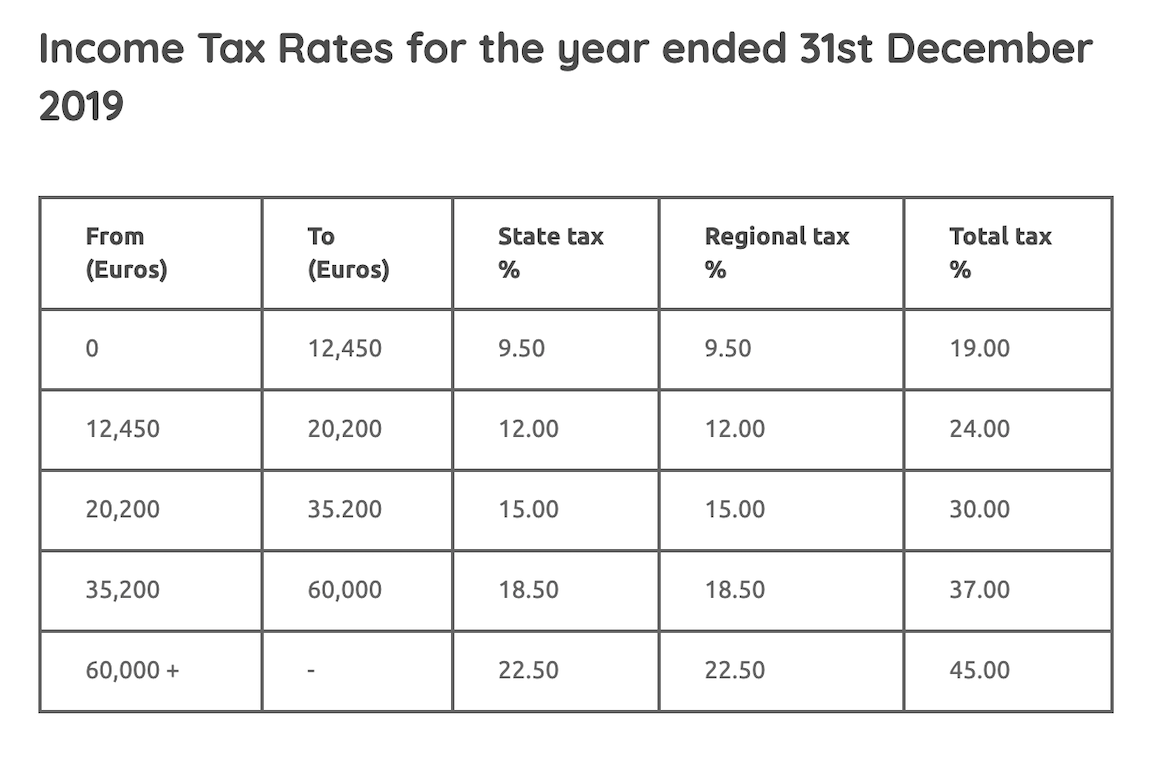

Налоги в Испании, как и в большинстве стран Европейского Союза, очень высокие. При этом, что вызывает особое возмущение у выходцев с постсоветского пространства, налоги в Испании прогрессивные. Это значит, что чем больше вы зарабатываете, тем больше налогов вы платите. Основной налог, аналог российского НФДЛ, называется IRFP (Impuesto sobre la Renta de las Personas Físicas) и его шкала, хоть и прогрессивная, несколько варьируется от региона к региону. То есть, скажем, в Мадриде, уплачиваемый вами IRFP будет немного (ключевое слово — немного; налогов все равно придется платить много) отличаться от тех, кто живет, например, в Барселоне или Валенсии.

Налог выплачивается с каждого заработанного цента, а шкала является совокупностью двух величин — State tax (государственный налог) + Regional tax (региональный налог). Это значит, что часть вашего IRFP определяется на уровне государства, а вторая часть — регионов, в котором вы проживаете. В совокупности эти две величины составляют шкалу, по которой облагается ваш налог. Так, например, люди с доходом более 60 000 евро в год — около 4% населения Испании в 2020 году — платят вплоть до 45% своего дохода в качестве налога.

Аспект 2

Как только вы становитесь налоговым резидентом Испании (в Испании статус определяется по трем показателям, но основной — прожить на территории Испании более 183 дней за календарный год), Испанское королевство потребует от вас полной прозрачности, а также выплаты подоходного налога на любой ваш доход, в любом уголке планеты, а не только на территории Испании.

Вам придется декларировать полученный доход, подавая ежегодную декларацию в испанскую налоговую службу и доплатить разницу в налогах в испанскую казну в следующих случаях:

- у вас на территории РФ сдается недвижимость, и вы получаете пассивный доход;

- у вас есть портфель ценных бумаг, и вы получаете с них дивиденды, то есть пассивный доход;

- у вас есть активный бизнес, скажем, ИП, с прибыли которого вы платите 6% налогов.

Например, в Испании вы получаете свой трудовой доход, и он облагается по ставке 37%. При этом в РФ у вас остался небольшой «домашний» бизнес, который зарегистрирован как ИП и который также приносит вам доход, с которого вы платите 6% в российский бюджет. Так вот, став испанским налоговым резидентом, вы будете обязаны отразить в своей испанской налоговой декларации за год полученный вашим ИП доход и доплатить разницу.

Из 37%, полагающихся испанскому бюджету, уплачено только 6% (они испанской налоговой учтутся — между РФ и Испанией есть подписанный документ о двойном налогообложении), остальные 31% нужно будет доплатить сверху.

Таким образом, в этом и заключается нюанс, касающийся налогообложения налоговых резидентов Испании. Есть не только очень явный момент с фактически самыми высокими налогами в мире, но также и необходимость декларировать и уплачивать налоги вообще со всех активов — даже с тех, к которым Испания не имеет решительно никакого отношения.