Как заполнить уведомление об исчисленных суммах налогов

Большинство налогов, взносов и сборов — далее буду называть все это налогами — компании и ИП перечисляют единым налоговым платежом, ЕНП, на единый налоговый счет, ЕНС.

В некоторых случаях надо подать специальное уведомление, чтобы налоговики понимали, какую сумму списывать с вашего ЕНС в счет уплаты того или иного налога. Полное название документа — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Кратко — уведомление по ЕНП.

Нормативная база

- П. 9 ст. 58 Налогового кодекса РФ.

- Порядок заполнения уведомления, утв. приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

- Письма ФНС от 31.01.2023 № БС-3-11/1180@, от 01.03.2023 № БС-4-21/2346@ (п. 1), от 14.03.2023 № БС-4-21/2873@ (п. 2), от 22.03.2023 № БС-4-11/338, от 25.03.2024 № БС-4-21/3309@.

- Памятка о ЕНС на сайте налоговой службы.

Когда уведомление надо подавать, а когда — нет

Уведомление нужно представить в ИФНС, если срок уплаты налога наступает раньше срока сдачи отчетности по нему или по закону ее сдавать не нужно. Вот эти случаи.

Когда подают уведомления

| Налог или взнос | За какой период нужно подать уведомление |

|---|---|

| НДФЛ, который платят налоговые агенты | С 1-го по 22-е число текущего месяца и с 23-го по последнее число текущего месяца |

| Страховые взносы с выплат работникам по единому тарифу | За первый и второй месяц квартала, то есть за январь, февраль, апрель, май, июль, август, октябрь, ноябрь |

| Авансовые платежи по УСН | За первый квартал, полугодие, 9 месяцев |

| Налог на имущество организаций | За первый квартал, полугодие (второй квартал), 9 месяцев (третий квартал), год |

| Транспортный налог | За первый квартал, второй квартал, третий квартал, год |

| Земельный налог | |

| ЕСХН | За полугодие |

| Авансовые платежи по НДФЛ у ИП на ОСН | За первый квартал, полугодие, 9 месяцев |

| Налог на прибыль с дивидендов и с доходов нерезидентов | За первый и второй месяц квартала и за декабрь |

Когда подают уведомления

| Налог или взнос | За какой период нужно подать уведомление |

| НДФЛ, который платят налоговые агенты | С 1-го по 22-е число текущего месяца и с 23-го по последнее число текущего месяца |

| Страховые взносы с выплат работникам по единому тарифу | За первый и второй месяц квартала, то есть за январь, февраль, апрель, май, июль, август, октябрь, ноябрь |

| Авансовые платежи по УСН | За первый квартал, полугодие, 9 месяцев |

| Налог на имущество организаций | За первый квартал, полугодие (второй квартал), 9 месяцев (третий квартал), год |

| Транспортный налог, земельный налог | За первый квартал, второй квартал, третий квартал, год |

| ЕСХН | За полугодие |

| Авансовые платежи по НДФЛ у ИП на ОСН | За первый квартал, полугодие, 9 месяцев |

| Налог на прибыль с дивидендов и с доходов нерезидентов | За первый и второй месяц квартала и за декабрь |

Когда уведомления не подают

| Налог или взнос | Почему не подают уведомление |

|---|---|

| Налог на прибыль организаций | Декларации по этим налогам надо сдать раньше, чем наступит крайний срок уплаты налога. Поэтому налоговая увидит в отчетности сумму, которую надо списать с ЕНС |

| НДС | |

| Налог по УСН за год | |

| ЕСХН за год | |

| НДФЛ за год у ИП на ОСН | |

| Страховые взносы с выплат работникам по единому тарифу за третий месяц квартала — за март, июнь, сентябрь и декабрь | Расчет по страховым взносам по итогам первого квартала, полугодия, 9 месяцев и года подается раньше, чем срок уплаты взносов |

| Фиксированный и дополнительный страховые платежи у ИП за себя | Размер взносов налоговики и так знают: фиксированные взносы установлены в НК, а дополнительные можно посчитать по годовой декларации. В случае с патентом — по его стоимости |

| Налог по АУСН | Налоговики сами рассчитывают сумму к уплате |

| Налог по ПСН | В этом случае налог — это стоимость патента. Налоговикам она тоже известна |

| Взносы на травматизм | Эти взносы платят не в налоговую, а в Социальный фонд |

Когда уведомления не подают

| Налог или взнос | Почему не подают уведомление |

| Налог на прибыль организаций, НДС, налог по УСН за год, ЕСХН за год, НДФЛ за год у ИП на ОСН | Декларации по этим налогам надо сдать раньше, чем наступит крайний срок уплаты налога. Поэтому налоговая увидит в отчетности сумму, которую надо списать с ЕНС |

| Страховые взносы с выплат работникам по единому тарифу за третий месяц квартала — за март, июнь, сентябрь и декабрь | Расчет по страховым взносам по итогам первого квартала, полугодия, 9 месяцев и года подается раньше, чем срок уплаты взносов |

| Фиксированный и дополнительный страховые платежи у ИП за себя | Размер взносов налоговики и так знают: фиксированные взносы установлены в НК, а дополнительные можно посчитать по годовой декларации. В случае с патентом — по его стоимости |

| Налог по АУСН | Налоговики сами рассчитывают сумму к уплате |

| Налог по ПСН | В этом случае налог — это стоимость патента. Налоговикам она тоже известна |

| Взносы на травматизм | Эти взносы платят не в налоговую, а в Социальный фонд |

Если исчисленный налог равен нулю, уведомление тоже не подают.

Как подавать уведомление

Это можно сделать несколькими способами:

- электронно через спецоператора , для подписания нужна усиленная квалифицированная электронная подпись;

- электронно через личный кабинет компании или ИП на сайте ФНС;

- на бумаге, если среднесписочная численность персонала за предыдущий год не более 100 человек.

В какие сроки подавать уведомление

По общему правилу уведомление представляют не позднее 25-го числа месяца, в котором наступает крайний срок уплаты конкретного налога.

Если это выходной, документ надо подать в ближайший рабочий день. Например, в 2024 году июльское уведомление по страховым взносам за работников надо было сдать не позднее 26 августа. Ведь 25 августа — это воскресенье.

Для налоговых агентов по НДФЛ установлены отдельные сроки. Они представляют уведомление дважды в месяц.

Сроки подачи уведомления

| Период | Крайний срок подачи уведомления |

|---|---|

| С 1-го по 22-е число текущего месяца | 25-е число текущего месяца |

| С 23-го и по последнее число месяца | 3-е число следующего месяца |

| С 23 декабря по 31 декабря | Последний рабочий день года |

Сроки подачи уведомления

| Период | Крайний срок подачи уведомления |

| С 1-го по 22-е число текущего месяца | 25-е число текущего месяца |

| С 23-го и по последнее число месяца | 3-е число следующего месяца |

| С 23 декабря по 31 декабря | Последний рабочий день года |

Как заполнить уведомление по ЕНП

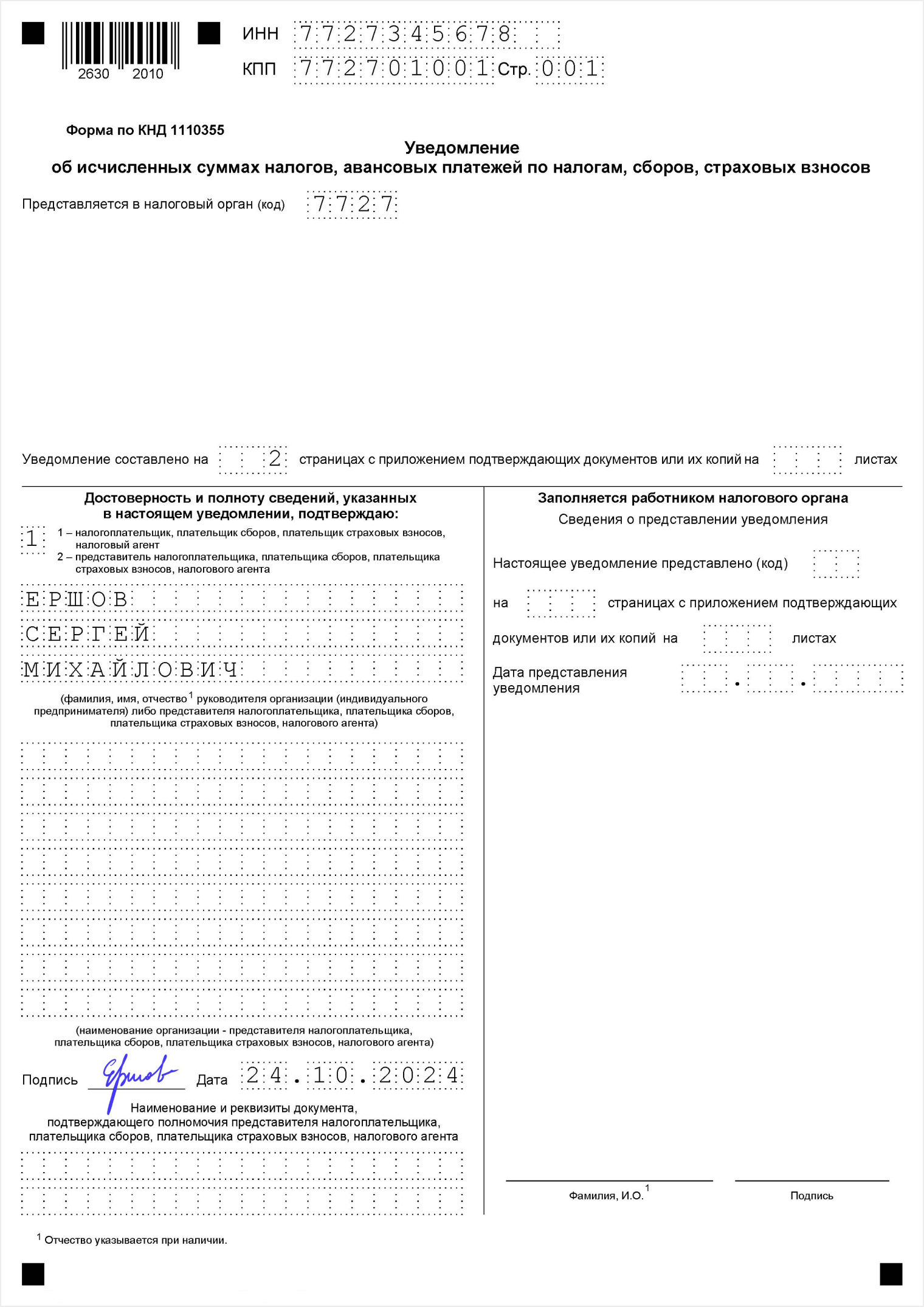

Уведомление состоит из титульного листа и раздела «Данные», в котором несколько блоков из шести строк.

На каждый налог заполняют отдельный блок строк 1—6. То есть одно уведомление можно подать на несколько платежей.

Титульный лист. В верхней части документа указывают ИНН, а для организации — еще и КПП. В поле «Представляется в налоговый орган» пишут четырехзначный код инспекции, в которую подают заявление. Код можно узнать через онлайн-сервис «Определение реквизитов ИФНС» на сайте налоговой службы.

Ниже пишут количество страниц в уведомлении. В разделе «Достоверность и полноту сведений…» указывают, кто подтверждает сведения: плательщик или его представитель, и ставят соответствующий код — 1 или 2. Затем пишут ФИО руководителя компании или предпринимателя либо сведения о представителе, контактный телефон. Если заявление подает представитель, то также надо указать реквизиты документа, подтверждающего полномочия.

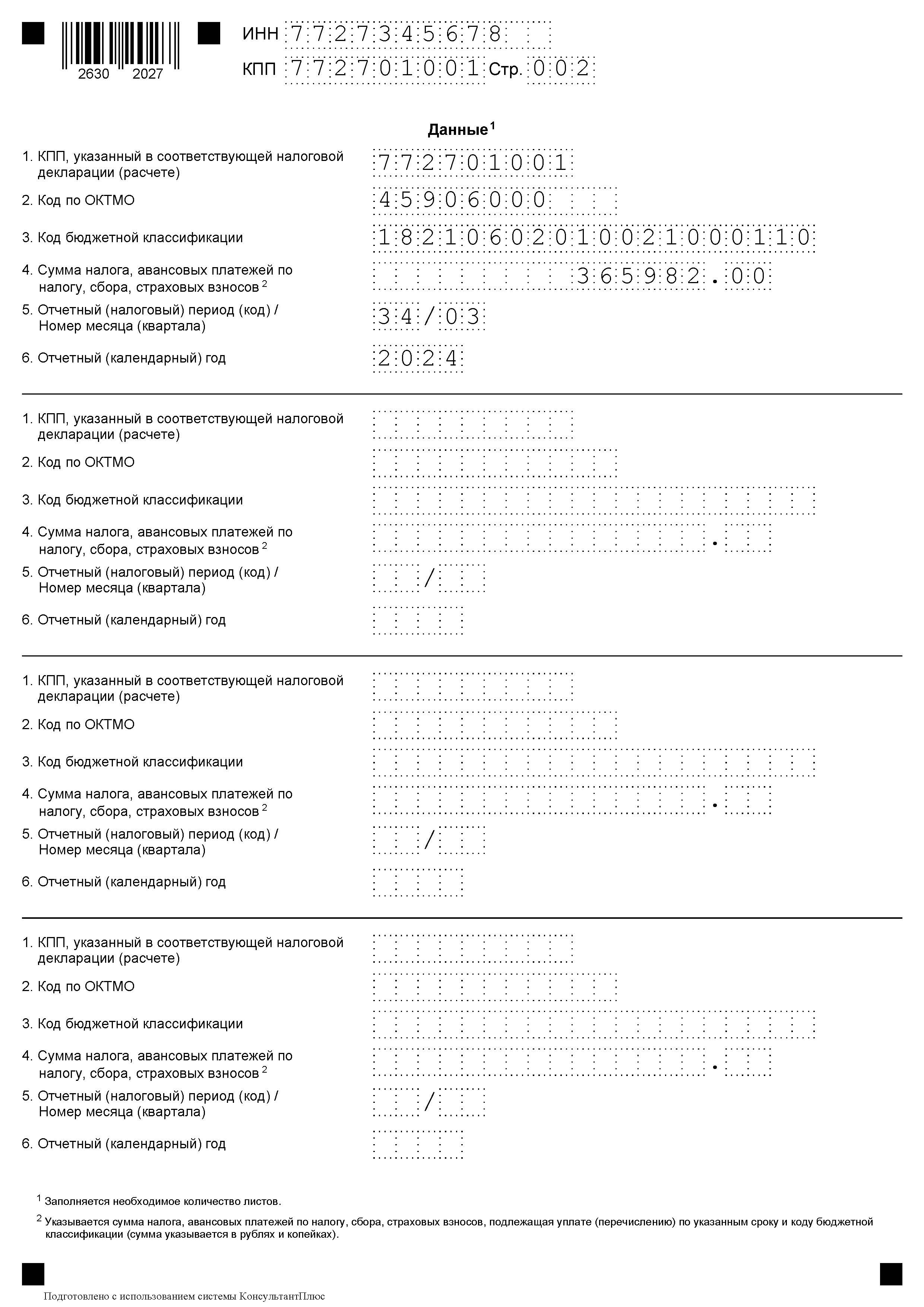

Теперь разберем, что вносить в раздел «Данные».

Поле «КПП». Его заполняют только организации. Если вы подаете уведомление по НДФЛ, удержанному с доходов работников обособленного подразделения, надо указать КПП по месту нахождения этого подразделения или по месту учета компании — ответственного лица.

Поле «Код по ОКТМО». Код указывают по месту уплаты налога. Это адрес прописки ИП либо адрес компании, обособленного подразделения или недвижимости, если налоговая база по ней — кадастровая стоимость. Узнать ОКТМО можно с помощью специального сервиса ФНС.

Поле «Код бюджетной классификации». Тут пишем КБК конкретного налога. Если подать уведомление с неправильным КБК или с кодом налога, по которому сдавать уведомление не нужно, придет сообщение: «По КБК ХХХХХХХХХХХХХХХХХХХ предоставление уведомления невозможно».

Поле «Сумма налога, авансовых платежей по налогу, сбора, страховых взносов». Тут указываем сумму исчисленного платежа за конкретный период.

Например, по УСН за первый квартал исчислена сумма 1000 ₽, за полугодие (первый квартал + второй квартал) — 4000 ₽, за 9 месяцев (первый квартал + второй квартал + третий квартал) — 7000 ₽. В уведомлении за третий квартал надо указать 3000 ₽: 7000 ₽ − 4000 ₽.

В уведомлениях по УСН «Доходы минус расходы» по налогу на прибыль для компаний и НДФЛ для ИП на ОСН за полугодие и девять месяцев могут быть суммы с отрицательным значением. Так бывает, когда авансовый платеж по налогу, например, за полугодие, рассчитанный нарастающим итогом, меньше его суммы за первый квартал.

Поле «Отчетный (налоговый) период (код) / Номер месяца (квартала)». Здесь нужно обозначить период, за который исчислен платеж. Если отразить его неверно, например указать месячный период вместо квартального, вам придет сообщение, что указанный отчетный период невозможен для этой обязанности.

Вот какими кодами обозначают тот или иной отчетный (налоговый) период.

Коды отчетных периодов

| Код | Период |

|---|---|

| 21 | Первый квартал |

| 31 | Полугодие, второй квартал |

| 33 | Девять месяцев, третий квартал |

| 34 | Год, четвертый квартал |

Коды отчетных периодов

| Код | Период |

| 21 | Первый квартал |

| 31 | Полугодие, второй квартал |

| 33 | Девять месяцев, третий квартал |

| 34 | Год, четвертый квартал |

Номер месяца — это порядковый номер месяца внутри его квартала: 01, 02 или 03. А номер квартала — его порядковый номер внутри года: 01, 02, 03, 04.

Посмотрим, как заполнить это поле в зависимости от вида платежей.

Примеры заполнения поля с отчетным периодом в уведомлении

| Вид платежей | Что указывать в уведомлении | Пример |

|---|---|---|

| Месячные платежи, например страховые взносы за первый и второй месяц каждого квартала, налог на прибыль | Код периода, на который приходится месяц начисления платежа, и номер месяца внутри квартала: 01, 02 или 03 | Страховые взносы за работников за август — 33/02 |

| Ежеквартальные платежи, например авансы по УСН, по налогу на имущество, транспортному и земельному налогам | 34 и порядковый номер квартала | Аванс по УСН за 9 месяцев — 34/03 |

| НДФЛ | • По налогу, удержанному с 1-го по 22-е число, — код периода и номер месяца в квартале: 01, 02, 03 • По налогу, удержанному с 23-го числа до конца месяца — код периода и 11, 12, 13 | • НДФЛ, удержанный с 1 по 22 сентября, — 33/03 • НДФЛ, удержанный с 23 по 30 сентября — 33/13 |

Примеры заполнения поля с отчетным периодом в уведомлении

| Месячные платежи, например страховые взносы за первый и второй месяц каждого квартала, налог на прибыль | |

| Что указывать в уведомлении | Код периода, на который приходится месяц начисления платежа, и номер месяца внутри квартала: 01, 02 или 03 |

| Пример | Страховые взносы за работников за август — 33/02 |

| Ежеквартальные платежи, например авансы по УСН, по налогу на имущество, транспортному и земельному налогам | |

| Что указывать в уведомлении | 34 и порядковый номер квартала |

| Пример | Аванс по УСН за 9 месяцев — 34/03 |

| НДФЛ | |

| Что указывать в уведомлении | • По налогу, удержанному с 1-го по 22-е число, — код периода и номер месяца в квартале: 01, 02, 03 • По налогу, удержанному с 23-го числа до конца месяца — код периода и 11, 12, 13 |

| Пример | • НДФЛ, удержанный с 1 по 22 сентября, — 33/03 • НДФЛ, удержанный с 23 по 30 сентября — 33/13 |

Поле «Отчетный (календарный) год». Тут укажите год, к которому относится период, за который исчислен платеж.

Как исправить ошибку в уведомлении

Для этого подайте в налоговую уточненное уведомление. Оно заменяет собой предыдущее.

Срок подачи корректировочного уведомления не установлен. Но лучше сдать его побыстрее, чтобы налоговая корректно разнесла платежи.

Как заполнить корректировочное уведомление

| Где ошибка | Что указать в корректировочном уведомлении |

|---|---|

| В сумме налога | Верную сумму налога |

| В КБК, ОКТМО или других реквизитах | • Сначала заполнить блок с прежними ошибочными данными. Сумму налога написать «0» • В следующий блок вписать верные реквизиты и указать сумму налога |

Как заполнить корректировочное уведомление

| Где ошибка | Что указать в корректировочном уведомлении |

| В сумме налога | Верную сумму налога |

| В КБК, ОКТМО или других реквизитах | • Сначала заполнить блок с прежними ошибочными данными. Сумму налога написать «0» • В следующий блок вписать верные реквизиты и указать сумму налога |

Какой штраф будет, если не подать уведомление

За нарушение срока представления уведомления установлен штраф 200 ₽ за каждый документ. Но ФНС разъяснила, что санкция не будет применяться, пока налоговики не определят условия для наступления ответственности.

Если вы вовремя не подадите уведомление, налоговая не сможет правильно распределить перечисленные деньги в счет уплаты соответствующих налогов, из-за чего вам могут начислить пени. Но до конца 2024 года действует мораторий на пени по такому основанию, как несвоевременная подача уведомления .

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes