Уехал из страны, как уведомить налоговую?

Я бы хотел узнать, чем мне грозит получение статуса налогового нерезидента РФ. Я гражданин РФ и постоянно проживаю в России. На счетах у российского брокера у меня есть облигации — как государственные, так и корпоративные, еврооблигации — тоже как государственные, так и корпоративные, ETF. Возможно, в будущем куплю еще и акции.

В перспективе хочу поступить в магистратуру в ЕС. Следовательно, в течение как минимум двух лет я буду находиться в РФ менее 183 дней и стану налоговым нерезидентом. Как я понимаю, ставка НДФЛ для меня станет 30%.

Что будет в таком случае с исчислением и удержанием налогов? Я так понимаю, что депозитарий и брокер как списывали по 13%, так и будут списывать.

Я должен буду подавать декларацию и платить оставшиеся 17% сам? И как налоговая следит за этим? Следит ли вообще? Если следит, то тогда цепочка обмена данными между ведомствами получается какая-то фантастическая: погранслужба РФ передает в налоговую, что я нахожусь за пределами территории РФ, а депозитарий и брокер подают декларации в налоговую об удержании 13%. Налоговая сопоставляет эту информацию и начисляет мне еще 17% налога. Что-то не очень в это верится.

Объясните, пожалуйста, как это работает?

Аноним

Действительно, через 183 дня после выезда из России вы становитесь налоговым нерезидентом, и с этого момента ваши доходы должны облагаться по повышенной ставке.

Разберемся подробнее.

Кто узнает, что вы нерезидент

Депозитарий и брокер самостоятельно никак не могут узнать о том, что вы уехали из России. В их глазах вы останетесь налоговым резидентом, и ваши доходы будут облагаться по ставкам резидента — 13%, как вы и пишете.

Налоговая инспекция ориентируется на те данные о резидентстве, которые получает от налоговых агентов: брокера, работодателя и т. п. ФНС может запросить сведения у госорганов о пересечении границы конкретным человеком, если у нее есть какие-то подозрения: например, разыскивает должников. Но процедуры массового автоматического сбора данных для определения налогового статуса физических лиц пока что не существует.

Это не значит, что сейчас налоговая никак не сможет узнать о вашем переезде за границу.

Вероятно, в первые полгода после приезда в ЕС у вас возникнет потребность открыть там банковский счет. В этот момент вы еще будете считаться резидентом, поэтому об открытии счета по правилам должны будете сообщить в свою налоговую инспекцию. После этого налоговая может попросить вас подтвердить срок своего нахождения на территории РФ, чтобы доначислить вам налог.

С одной стороны, закон не обязывает вас сообщать о том, что вы теперь нерезидент. Ответственности за несообщение тоже не предусмотрено. С другой стороны, обязанность подать декларацию и самостоятельно уплатить налог, не удержанный налоговым агентом, следует из пп. 4 п. 1 и п. 3 статьи 228 налогового кодекса. Исключение — случай, когда налоговый агент сам сообщил в налоговую о невозможности полностью удержать налог и отразил это в справке 2-НДФЛ, — тогда обязанности подавать декларацию у вас нет. Если ИФНС узнает о том, что вы фактически стали налоговым нерезидентом, а налоги платили как резидент, вам могут доначислить НДФЛ, а также взыскать пени и штраф.

Поэтому заявлять о смене своего статуса лучше самостоятельно.

Как заявить о смене статуса

Доходы от ценных бумаг облагаются налогом по различным ставкам как у резидентов, так и у нерезидентов. По общему правилу доходы резидентов облагаются налогом по ставке 13%, а нерезидентов — по ставке 30%. Дивиденды для резидентов облагаются налогом по ставке 13%, для нерезидентов — по ставке 15%. Также до 2021 года отдельная ставка предусмотрена для купонов по российским облигациям, эмитированным после 01.01.2017: часть купона, превышающая ключевую ставку ЦБ более чем на 5%, для резидентов облагается налогом по ставке 35%, а для нерезидентов — по ставке 30%. Поэтому просто доплатить еще 17% сверх удержанной брокером суммы — не всегда корректно. Как будет облагаться купонный доход с 2021 года, мы рассказали в отдельном разборе.

Есть два пути, чтобы выйти из сложившейся ситуации: обратиться к брокеру или подать декларацию в ИФНС.

Обратиться к брокеру

Самый простой вариант: через 183 дня после выезда из страны написать брокеру письмо с просьбой снять статус налогового резидента. Добровольный отказ от резидентства законом не предусмотрен, поэтому к письму необходимо приложить документы, подтверждающие ваше отсутствие в РФ последние полгода: например, отсканированную копию загранпаспорта со штампом-отметкой о выезде.

Брокер, как налоговый агент, несет ответственность за достоверность передаваемых в налоговую сведений — ст. 126.1 налогового кодекса, — в том числе сведений о резидентстве. Поэтому он заинтересован в том, чтобы переданные им сведения совпадали с реальным положением дел.

На основании штампов в загранпаспорте брокер определит налоговый статус клиента на момент получения документов от него. Если к этому моменту клиент действительно будет налоговым нерезидентом, его последующие доходы будут облагаться по ставкам, предусмотренным для нерезидентов.

Так как в течение года налоговый статус физического лица может меняться, окончательно брокер будет определять ваш статус в конце года. В последний день года брокер учитывает все полученные за год доходы и произведенные расходы, после чего определяет сумму, которую удержит как налог.

К примеру, в 2020 году вы торговали на Московской бирже ценными бумагами, а также получали доходы в виде дивидендов и купонов и от операций займа ЦБ брокером. И вот 1 сентября 2020 года вы сообщили брокеру, что вы теперь нерезидент. В такой ситуации доходы, выплаченные до 1 сентября, будут обложены налогом по ставкам резидента, а выплаченные после 1 сентября — по ставкам нерезидента.

Выплаты доходов от ценных бумаг в течение года будут выглядеть следующим образом.

Пример расчета налогов при выплатах доходов по ценным бумагам

| Дата | Операция | Начислено | Налоговая база | Налог | Ставка |

|---|---|---|---|---|---|

| 25.04.2020 | Купоны по облигациям «Домашние деньги БО-001Р-01» | 11 220 ₽ | 3444,32 ₽ | 1206 ₽ | 35% |

| 04.07.2020 | Дивиденды по АП «Ленэнерго» | 13 468,2 ₽ | 13 468,2 ₽ | 1751 ₽ | 13% |

| 07.08.2020 | Дивиденды по АО «Система» АФК ПАО | 3410 ₽ | 0 | 0 | 13% |

| 12.10.2020 | Купоны по облигациям «Пионер ГК 001Р-02» | 3366 ₽ | 303,67 ₽ | 91 ₽ | 30% |

| 30.10.2020 | Дивиденды по АО «Алроса» АК ПАО | 1186 ₽ | 1186 ₽ | 178 ₽ | 15% |

Пример расчета налогов при выплатах доходов по ценным бумагам

| Купоны по облигациям «Домашние деньги БО-001Р-01» | |

| Дата | 25.04.2020 |

| Начислено | 11 220 ₽ |

| Налоговая база | 3444,32 ₽ |

| Налог | 1206 ₽ |

| Ставка | 35% |

| Дивиденды по АП «Ленэнерго» | |

| Дата | 04.07.2020 |

| Начислено | 13 468,2 ₽ |

| Налоговая база | 13 468,2 ₽ |

| Налог | 1751 ₽ |

| Ставка | 13% |

| Дивиденды по АО «Система» АФК ПАО | |

| Дата | 07.08.2020 |

| Начислено | 3410 ₽ |

| Налоговая база | 0 |

| Налог | 0 |

| Ставка | 13% |

| Купоны по облигациям «Пионер ГК 001Р-02» | |

| Дата | 12.10.2020 |

| Начислено | 3366 ₽ |

| Налоговая база | 303,67 ₽ |

| Налог | 91 ₽ |

| Ставка | 30% |

| Дивиденды по АО «Алроса» АК ПАО | |

| Дата | 30.10.2020 |

| Начислено | 1186 ₽ |

| Налоговая база | 1186 ₽ |

| Налог | 178 ₽ |

| Ставка | 15% |

Бывают акции, по дивидендам которых налог у резидентов не удерживается вообще, а у нерезидентов — удерживается по ставке 15%. В нашем примере это акции АФК «Система».

До 2021 года по обращающимся облигациям российских организаций, выпущенным после 01.01.2017, налогом облагается сумма превышения купона над ключевой ставкой Центрального банка, увеличенной на 5%. В нашем примере это облигации «Домашние деньги» и «Пионер ГК». При выплате купона по таким облигациям ставка налога для резидентов (35%) даже выше, чем для нерезидентов (30%).

Предположим, на 31.12.2020 общая сумма доходов от торговых операций с ценными бумагами из нашего примера, обращающимися на бирже, составила 2 560 000 ₽, общая сумма соответствующих расходов — 2 100 000 ₽. Также за 2020 год был начислен доход по договорам займа ЦБ в размере 156 ₽.

Исходя из выплат в течение года, а также из финансового результата, образовавшегося на конец года, брокер рассчитывает налоговую базу и сумму налога к удержанию — или к возврату, — учитывая НДФЛ, который уже был ранее удержан с начала года.

Пример расчета налогов для нерезидента по итогам года

| Операции | Налоговая база | Налог исчисленный | Налог удержанный | Налог к удержанию |

|---|---|---|---|---|

| Операции с ценными бумагами, обращающимися на ОРЦБ | 460 000 ₽ | 138 000 ₽ | 0 | 138 000 ₽ |

| Операции займа ЦБ | 156 ₽ | 47 ₽ | 0 | 47 ₽ |

| Дивиденды | 18 064,2 ₽ | 2710 ₽ | 1929 ₽ | 781 ₽ |

| Купоны | 3747,99 ₽ | 1124 ₽ | 1297 ₽ | –173 ₽ |

Пример расчета налогов для нерезидента по итогам года

| Операции с ценными бумагами, обращающимися на ОРЦБ | |

| Налоговая база | 460 000 ₽ |

| Налог исчисленный | 138 000 ₽ |

| Налог удержанный | 0 |

| Налог к удержанию | 138 000 ₽ |

| Операции займа ЦБ | |

| Налоговая база | 156 ₽ |

| Налог исчисленный | 47 ₽ |

| Налог удержанный | 0 |

| Налог к удержанию | 47 ₽ |

| Дивиденды | |

| Налоговая база | 18 064,2 ₽ |

| Налог исчисленный | 2710 ₽ |

| Налог удержанный | 1929 ₽ |

| Налог к удержанию | 781 ₽ |

| Купоны | |

| Налоговая база | 3747,99 ₽ |

| Налог исчисленный | 1124 ₽ |

| Налог удержанный | 1297 ₽ |

| Налог к удержанию | −173 ₽ |

Итого начисленная сумма налога по итогам 2020 года — 141 881 ₽, налог к удержанию по итогам года — 138 655 ₽.

По итогам года брокер удерживает налоги с брокерских счетов клиента в течение января. Если на счете для этого недостаточно денег, сведения о невозможности удержать налоги передаются в ИФНС. В таком случае ИФНС направит налогоплательщику уведомление по почте или через кабинет налогоплательщика, аналогично имущественным налогам. На основании этого уведомления вам нужно будет заплатить налог лично до 1 декабря.

Обратиться в ИФНС

Если вариант с брокером вам не подходит — например, вы не успели уведомить своего брокера до конца года, — то по итогам года можно направить декларацию в налоговую инспекцию самостоятельно.

Подробнее об этом мы писали в статье «Как заплатить НДФЛ самостоятельно».

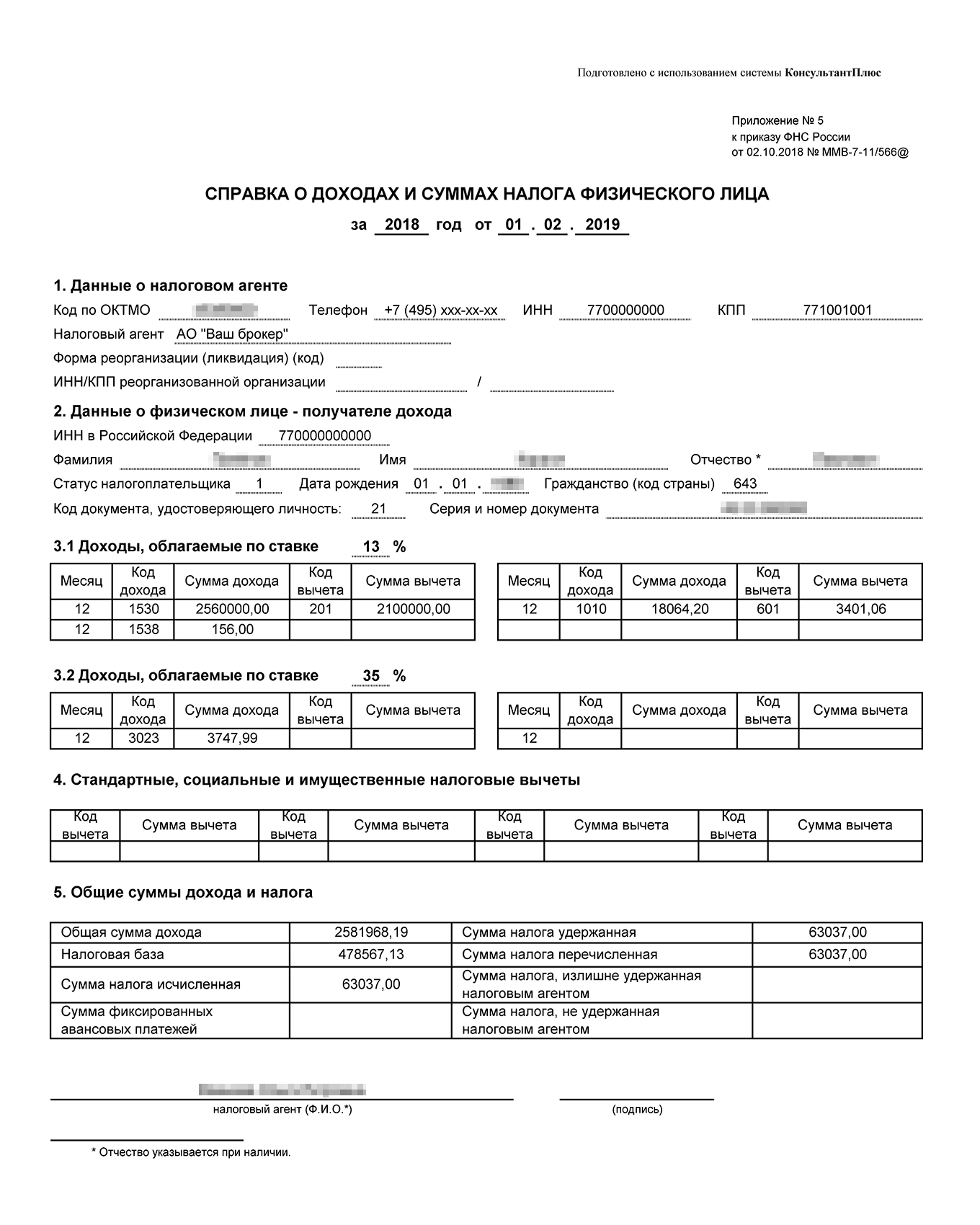

В первую очередь вам понадобится справка 2-НДФЛ от вашего брокера. Обычно ее можно заказать через личный кабинет, по телефону или запросом по почте. Если вы не сообщали брокеру о смене статуса и оставляли достаточно свободных денег на брокерском счете в январе для удержаний налогов, справка из примера выше будет выглядеть следующим образом:

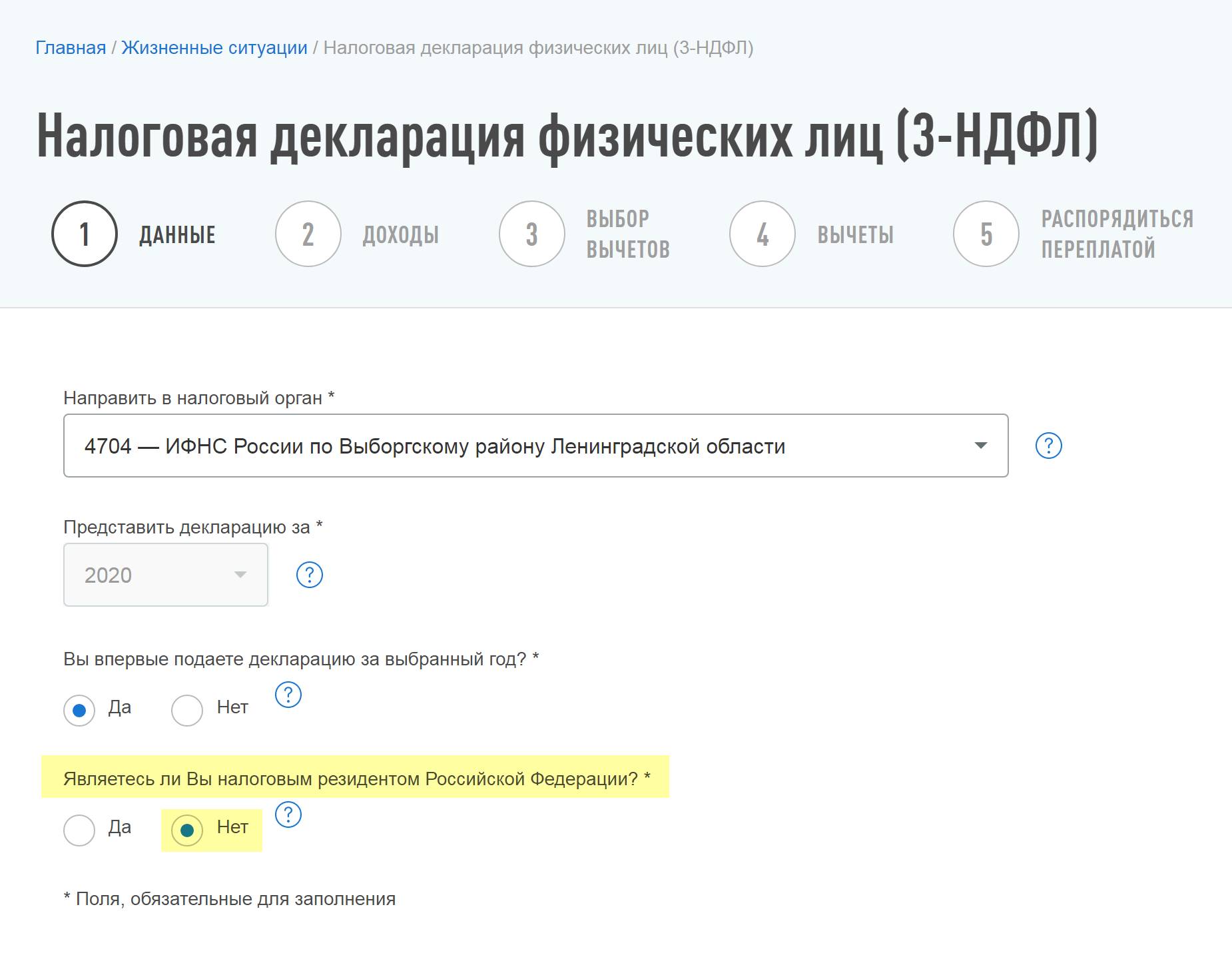

В 2021 году заполнить декларацию 3-НДФЛ за 2020 год в отношении доходов по ценным бумагам можно в личном кабинете налогоплательщика, в бумажном виде или в программе «Декларация». Заполненную в программе декларацию 3-НДФЛ можно отправить через личный кабинет налогоплательщика.

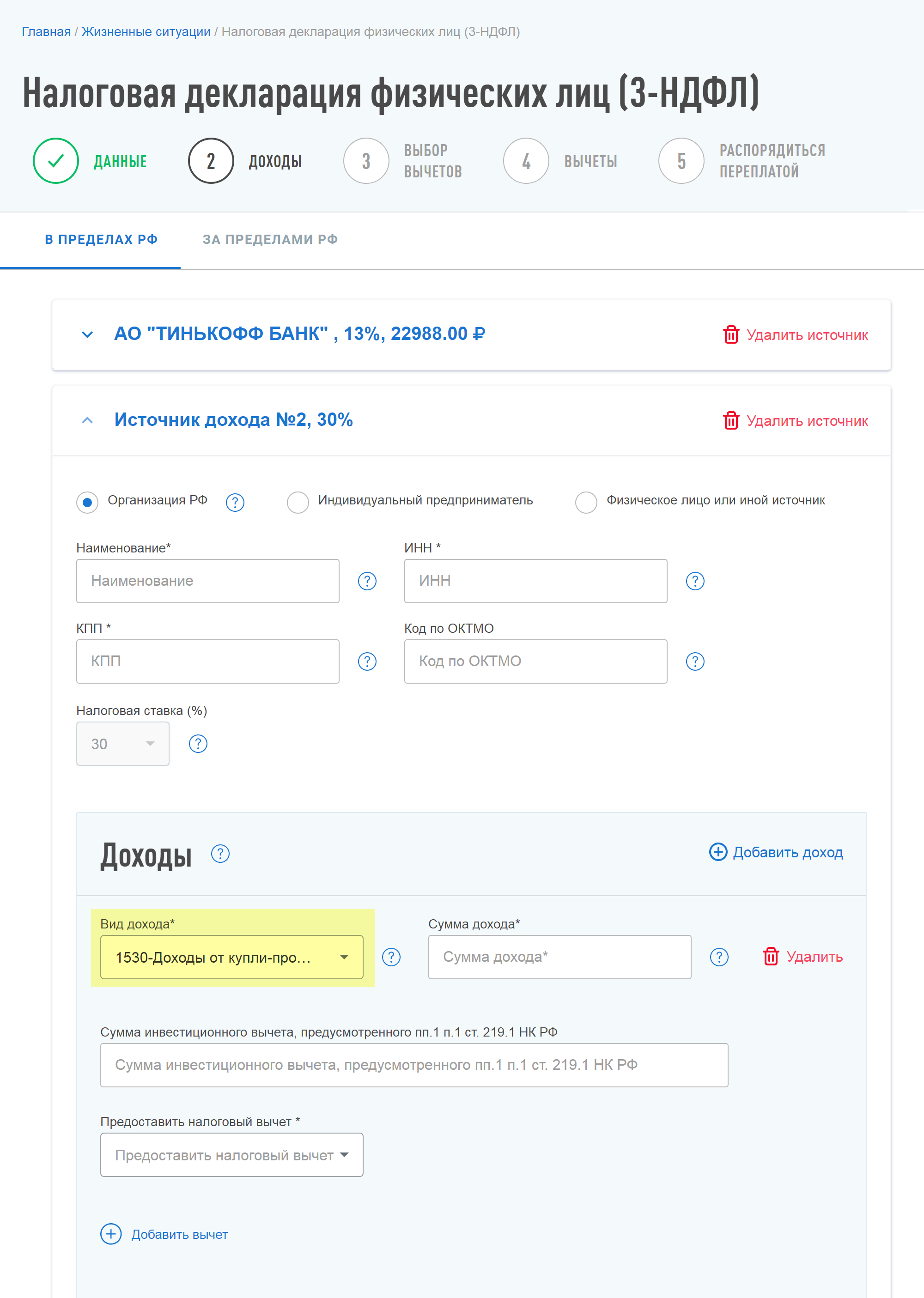

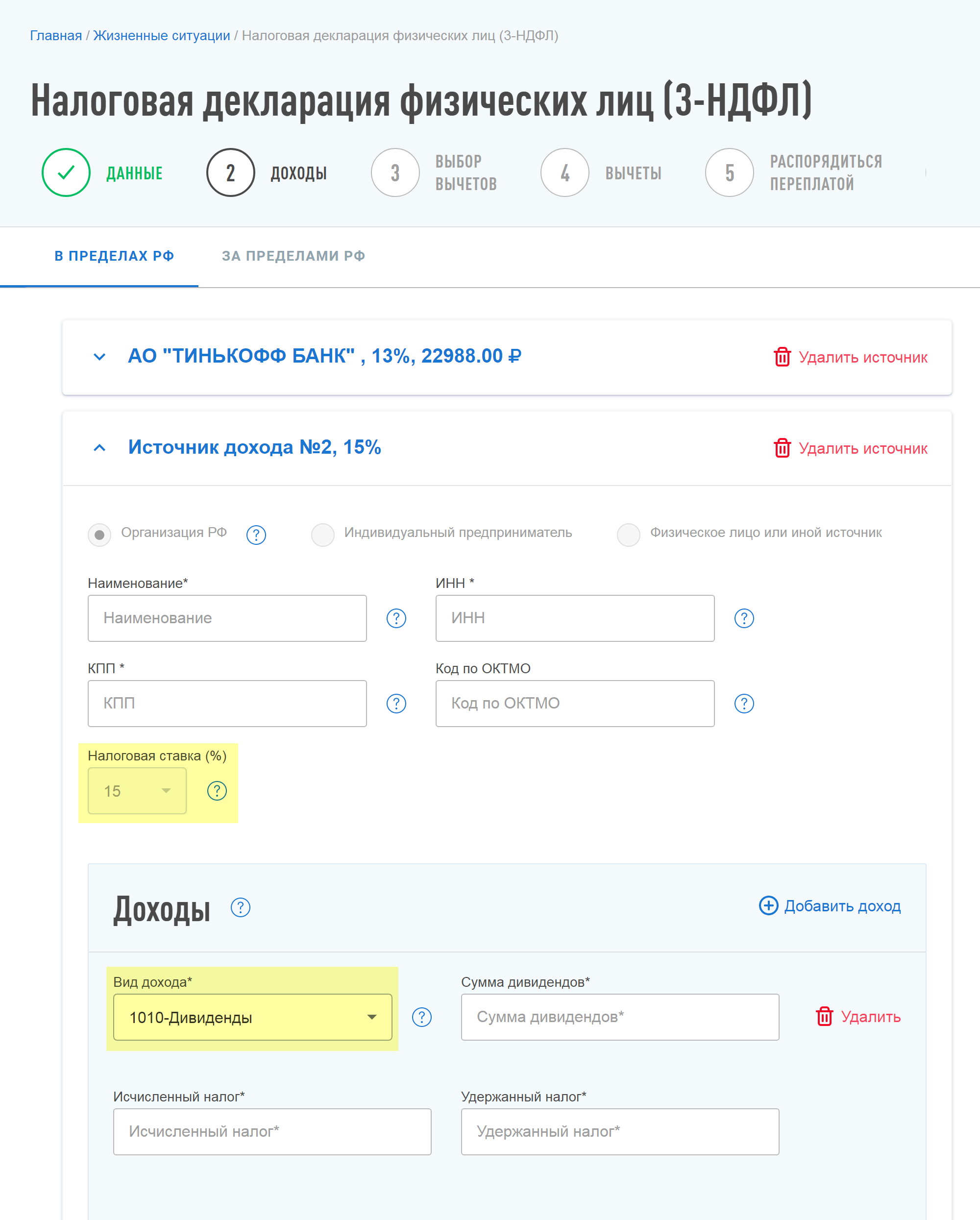

Данные из справки 2-НДФЛ надо перенести в раздел декларации «Доходы», выбрав в пределах РФ: по каждой ставке, каждому месяцу и каждому коду дохода заполнить отдельную строчку.

В марте-апреле данные по доходам за предыдущий год подгружаются в личный кабинет автоматически. Если заполняете раньше, придется перенести сведения вручную.

Заполним декларацию по справке 2-НДФЛ из примера выше.

Все доходы нерезидента, полученные в рамках брокерских договоров, облагаются налогом по ставке 30%, кроме дивидендов. Для таких доходов выбирайте код 1530 — доходы от купли-продажи ценных бумаг, обращающихся на организованном рынке. Для дивидендов применяется ставка налога 15%, а вычеты по коду 601 для нерезидентов не учитываются. Для дивидендов выбирайте код 1010.

Сумму налога к уплате программа определит автоматически. Полученную сумму надо будет самостоятельно перечислить в бюджет до 15 июля.

Налоги за рубежом

Если вы будете жить в другой стране продолжительное время, вы можете стать ее налоговым резидентом. Тогда вам надо будет отчитываться о доходах и платить налоги в той стране по ее законам. Это будет касаться и тех доходов, что вы получили от источников в России: например, от торговли на Московской бирже.

Налоговое законодательство каждой из стран ЕС различается. С некоторыми странами у РФ заключено соглашение об избежании двойного налогообложения. Для более подробной информации нужно детально рассматривать законодательные акты каждой конкретной страны.

Удачи в учебе! Через полгода после возвращения домой не забудьте уведомить своего брокера, что вы снова стали налоговым резидентом РФ.