Биржевые фонды подходят и начинающим инвесторам, и опытным.

С их помощью можно инвестировать в различные страны, секторы экономики, облигации или металлы. При этом инвестировать в фонды безопаснее, чем в акции отдельной компании: в составе фонда таких акций могут быть десятки, а то и сотни — если одна компания прогорит, результаты других не дадут портфелю сильно просесть.

В статье я расскажу о том, на какие критерии и параметры ориентируюсь при анализе биржевых фондов. Вы можете как использовать все показатели в совокупности, так и выбрать наиболее понравившиеся. Какого-либо единого алгоритма отбора фондов нет — все зависит от ситуации и инвестора.

О каких фондах вообще речь

Фонды — это компании, которые инвестируют в определенный набор ценных бумаг. Еще их называют провайдерами или управляющими компаниями. Покупая одну акцию, или пай, такого фонда, вы становитесь владельцем небольшой части всего набора, в который инвестирует фонд.

Первый биржевой фонд на российском рынке появился в 2013 году. На момент написания статьи на Московской бирже торговалось 55 биржевых фондов, большая часть из них появилась за последние два года. Российским инвесторам доступны два вида фондов — ETF и БПИФ.

ETF, Exchange Traded Funds, — торгуемый на бирже фонд. Обычно ETF повторяют движение какого-либо индекса, то есть набора ценных бумаг, собранного по определенному принципу.

Например, есть фонд, инвестирующий в 500 крупнейших компаний, торгующихся на американских биржах. Ничего другого такой фонд купить не может — он всегда будет инвестировать в 500 крупнейших компаний. Но встречаются и самостоятельные фонды, состав которых определяют управляющие.

БПИФ — биржевой паевой инвестиционный фонд. Смысл такой же, как у ETF. Разница заключается в том, что БПИФ оформлен по российскому законодательству, а ETF — по международному. У ETF более жесткие требования к соблюдению стратегии фонда.

Если до 2020 года для инвестиций в золото российским инвесторам был доступен только ETF FXGD, то в 2020 году появились БПИФы ВТБ и Тинькофф. А если посмотреть на фонды, которые инвестируют в технологические акции, то их за последнее время стало шесть. Правда, в целом до американского рынка фондов пока далеко: там в 2019 году количество ETF перевалило за две тысячи.

Как определиться с задачей, которую должен выполнять фонд

Для начала я определяюсь с конкретной задачей, которую должен решать фонд. Например, если я хочу защитить портфель от резких просадок, нужны защитные активы вроде золота. А если хочу диверсифицировать вложения и инвестировать конкретно в европейский рынок — нужен фонд на европейские компании. Для ИТ-отрасли — еще один фонд. Фондов много, но это все еще проще, чем выбирать конкретные ИТ-компании.

Если у вас есть доступ к иностранным рынкам через статус квалифицированного инвестора или счет у зарубежного брокера, можно покупать фонды там: комиссии фондов на американских рынках ощутимо ниже, чем на российском.

Собрать всю необходимую информацию по биржевым фондам помогут следующие сайты.

Сайты управляющих компаний. Это основной источник, где можно узнать всю актуальную информацию по фонду: котировки, состав, историческую доходность, принцип управления. Но далеко не все УК рассчитывают статистические показатели.

Rusetfs — агрегатор фондов, торгующихся на российских биржах. Есть информация по каждому фонду, в том числе статистические показатели и аналитика. Можно искать и сравнивать фонды с помощью скринера.

Сайт Мосбиржи — на отдельной странице представлены все фонды, которые торгуются на бирже, и краткая информация по ним. В частности, тут можно оценить ликвидность фондов.

Etfdb.com — агрегатор американских ETF, 2323 фонда в базе на момент написания статьи. Много функций: от состава и описания фонда до подбора по различным параметрам и сравнения.

Etf.com — еще один сайт с обширной базой американских ETF.

Portfolio Visualizer — хороший скринер, в котором можно подобрать ETF и посмотреть множество расчетных показателей. Еще тут можно собрать портфель и посмотреть его историческую доходность, сравнить с индексом или альтернативным портфелем.

Когда задача поставлена, можно начать выбирать фонды. Вот на что я обращаю внимание.

Объем активов фонда и ликвидность

Объем активов говорит о том, насколько фонд крупный: как много людей в него инвестируют. Ликвидность описывает, насколько быстро этот актив можно продать по рыночной цене. Инвестору нужно понять, сможет ли он купить, а в дальнейшем и продать бумаги на определенную сумму.

Оценить ликвидность актива можно по объему торгов или стакану заявок. Считается, что если объем торгов больше миллиона, то актив ликвидный: его можно будет без проблем продать и купить в рабочее время биржи. На самом деле все относительно и зависит от того, сколько вы планируете вложить. Понять, сможете ли вы купить тот или иной актив, можно с помощью стакана заявок.

Доходность за период

Да, доходность в прошлом не гарантирует доходность в будущем, но зачастую полезно посмотреть, как вел себя фонд на протяжении разных периодов. При сравнении нескольких фондов высокая доходность может говорить о более эффективном подборе активов и низких издержках.

Некоторые сайты используют показатель CAGR — совокупный среднегодовой темп прироста доходности. CAGR показывает, насколько в среднем за год растут котировки анализируемого фонда.

Состав

Фонды могут называться похоже, классифицировать себя одинаково, но их состав может кардинально отличаться. Иногда управляющие закупают не отдельные акции, а другие ETF — особенно это любят российские фонды. В этом нет ничего страшного, но это создает дополнительные скрытые комиссии.

Для наглядности рассмотрим пример. Два фонда — А и Б, оба дублируют индекс S&P 500. Комиссия за управление у фонда А — 0,4% в год, а у фонда Б — 0,3% в год. Казалось бы, выбор очевиден. Но стоит посмотреть состав фондов. К примеру, мы выясняем, что фонд А инвестирует напрямую в акции из индекса S&P 500, а фонд Б покупает не акции напрямую, а ценные бумаги американского фонда В, который тоже дублирует S&P 500.

Фактически фонд Б выполняет свою задачу: он действительно дублирует индекс, но в его составе другой фонд, а не акции, то есть инвестор платит за управление фонда Б, а фонд Б платит за управление иностранного фонда В — и все эти издержки ложатся на инвестора. Если фонд В берет 0,2% за управление, то итоговая комиссия для инвестора составит уже 0,5%: 0,3% — фонду Б и 0,2% — фонду В. Получается, по комиссиям фонд А выгоднее.

Еще нужно учитывать количество бумаг в составе фонда: чем их больше, тем меньше риск. Часто сайты-агрегаторы фондов рассчитывают долю топ-10 акций в составе фонда. Эта информация позволит понять, насколько равномерно распределены средства внутри фонда, акции каких компаний преобладают.

Например, инвестор хочет инвестировать в фонд ИТ-компаний, но у него уже есть в портфеле акции Google, Apple и Microsoft. Посмотрим на составы двух фондов технологических компаний — FXIT от FinEX и TECH от Тинькофф.

Топ-10 активов FXIT

| Актив | Доля |

|---|---|

| Apple | 17,81% |

| Microsoft | 13,44% |

| Facebook Cl A | 5,13% |

| Alphabet Cl A | 4,49% |

| Alphabet Cl C | 4,38% |

| Visa Cl A | 2,77% |

| Nvidia | 2,54% |

| Mastercard Cl A | 2,36% |

| Paypal Holdings | 2,30% |

| Netflix | 2,04% |

Топ-10 активов FXIT

| Актив | Доля |

| Apple | 17,81% |

| Microsoft | 13,44% |

| Facebook Cl A | 5,13% |

| Alphabet Cl A | 4,49% |

| Alphabet Cl C | 4,38% |

| Visa Cl A | 2,77% |

| Nvidia | 2,54% |

| Mastercard Cl A | 2,36% |

| Paypal Holdings | 2,30% |

| Netflix | 2,04% |

Топ-10 активов TECH

| Актив | Доля |

|---|---|

| Intel Corporation | 3,11% |

| Baidu | 3,07% |

| Applied Materials | 2,85% |

| Micron Technology | 2,83% |

| ASML Holding NV | 2,79% |

| Lam Research | 2,72% |

| Qualcomm | 2,71% |

| Apple | 2,68% |

| KLA-Tencor | 2,66% |

| Marvell Technology Group Ltd | 2,64% |

Топ-10 активов TECH

| Актив | Доля |

| Intel Corporation | 3,11% |

| Baidu | 3,07% |

| Applied Materials | 2,85% |

| Micron Technology | 2,83% |

| ASML Holding NV | 2,79% |

| Lam Research | 2,72% |

| Qualcomm | 2,71% |

| Apple | 2,68% |

| KLA-Tencor | 2,66% |

| Marvell Technology Group Ltd | 2,64% |

Получается следующая картина: у инвестора уже есть акции Google, Apple и Microsoft, а в составе FXIT эти акции составляют примерно 40% от всех активов — с точки зрения диверсификации инвестору не очень разумно вкладывать в этот фонд, он просто сильно увеличит долю тех акций, которые у него уже есть. Конкретно в этом случае инвестору разумней инвестировать в фонд TECH, в котором доля этих компаний менее 5%.

Еще агрегаторы предоставляют разбивку фонда по регионам, странам, размерам компаний и секторам — на нее тоже полезно посмотреть для диверсификации.

Комиссии

Это один из самых очевидных критериев. Обычно комиссия уже заложена в стоимость пая и складывается из трех составляющих:

- Вознаграждения управляющему.

- Вознаграждения депозитарию, регистратору, аудитору.

- Прочих расходов.

Средняя комиссия у российских биржевых фондов — 0,99%. В свою очередь, средняя комиссия американских ETF в 2020 году стала ниже 0,2%. Такая разница связана с тем, что российский рынок пока недостаточно развит: небольшая конкуренция, маленький объем активов фондов. Одно дело — получать комиссию с сотен миллионов долларов, другое — с десятков миллионов рублей. Из-за этого управляющие компании, работающие на российском рынке, вынуждены брать с инвестора больше.

При сравнении двух фондов, которые просто дублируют индекс, например S&P 500, нет смысла выбирать фонд с большей комиссией. Если на небольшом временном промежутке десятые процентного пункта не сыграют большой роли, то при долгосрочном инвестировании выгода станет очевидной.

Для примера возьмем два абстрактных фонда, оба инвестируют в американские акции, повторяя S&P 500. Комиссия у фонда А — 0,5% годовых, а у фонда Б — 0,4%. Предположим, что среднегодовая доходность будет одинаковая и составит 10%. Чем больше срок инвестирования, тем больше заметна разница в доходности между фондами. Если через пять лет комиссия съест 0,8% от прибыли, то через 15 лет — уже 5,9%.

Как разница в 0,1% комиссии съедает доходность

| Срок | Фонд А | Фонд Б |

|---|---|---|

| 1 год | 9,5% | 9,6% |

| 3 года | 31,1% | 31,5% |

| 5 лет | 57,1% | 57,9% |

| 10 лет | 146,7% | 149,2% |

| 15 лет | 287,5% | 293,4% |

Как разница в 0,1% комиссии съедает доходность

| Фонд А | |

| 1 год | 9,5% |

| 3 года | 31,1% |

| 5 лет | 57,1% |

| 10 лет | 146,7% |

| 15 лет | 287,5% |

| Фонд Б | |

| 1 год | 9,6% |

| 3 года | 31,5% |

| 5 лет | 57,9% |

| 10 лет | 149,2% |

| 15 лет | 293,4% |

Некоторые фонды следуют за малопопулярными индексами либо сами управляющие выбирают, что добавить в портфель, после тщательного отбора. Такие фонды могут завышать комиссию из-за уникальности и проделанной работы.

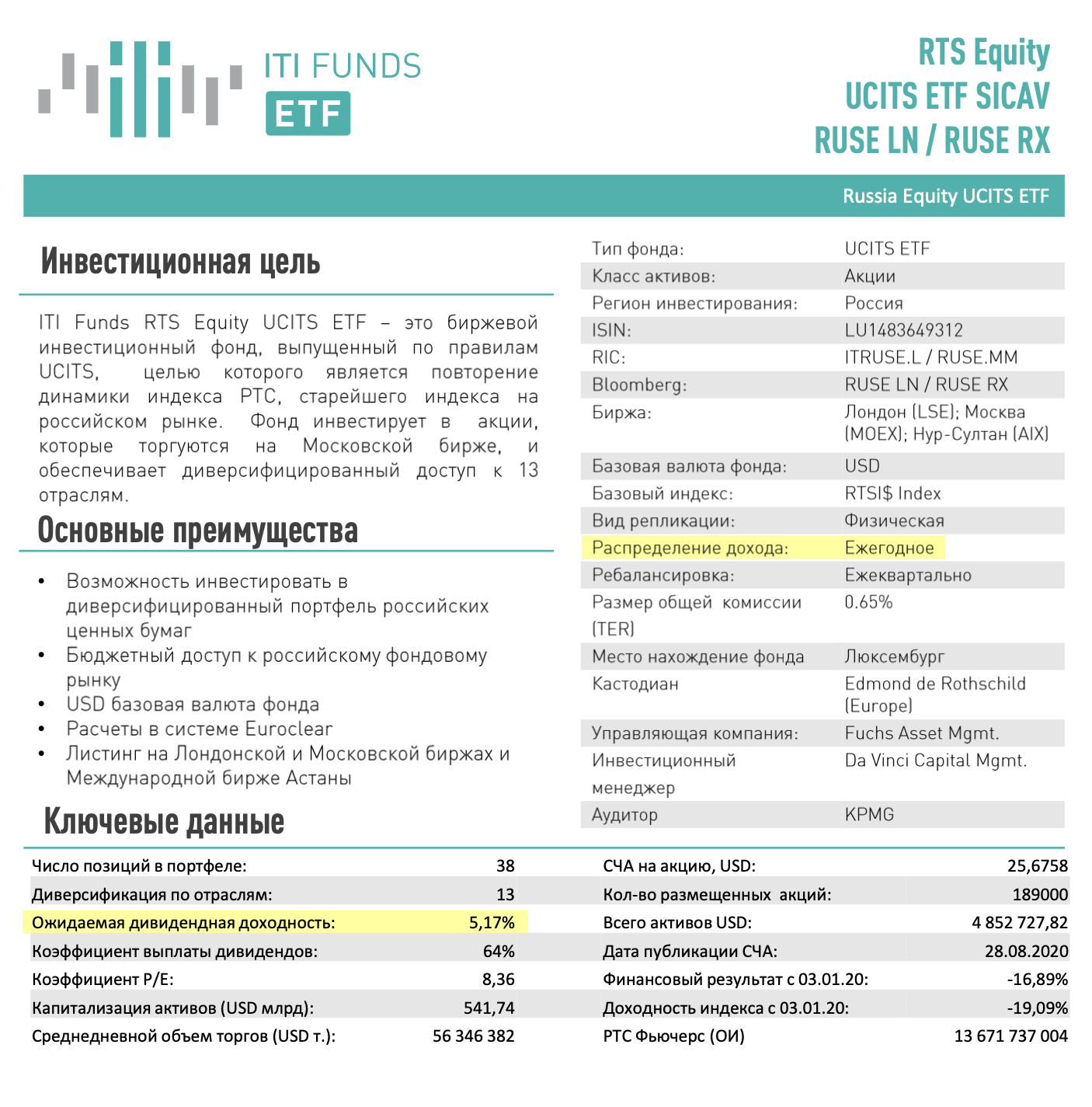

Дивиденды

Важный показатель для пассивных инвесторов, поэтому при выборе фонда стоит обратить внимание на дивидендную доходность и частоту выплат. Российские биржевые фонды, кроме RUSE, не платят инвесторам дивиденды, а реинвестируют их. Доходность не теряется: на полученные дивиденды фонд докупает ценные бумаги, поэтому стоимость чистых активов фонда растет, а за ней — и котировки акций самого фонда.

Биржевые фонды, зарегистрированные в России, освобождены от уплаты налога с дивидендов, и поэтому инвесторам выгоднее, когда фонд реинвестирует дивиденды, а не выплачивает их. Например, фонд получил от компаний 100 000 ₽ дивидендов. Если выплачивать эти дивиденды инвесторам, удержат налог 13% — инвесторы получат только 87 000 ₽. Но если не выплачивать дивиденды, а реинвестировать, налога не будет: компания докупит акций еще на 100 000 ₽, а не на 87 000 ₽.

А еще, если фонд зарегистрирован за рубежом, то может происходить двойное налогообложение: сначала налог на дивиденды заплатит фонд, а потом — инвестор.

Что такое расчетные показатели

Кроме основных моментов, описанных выше, при выборе фонда стоит обратить внимание на расчетные показатели. Их можно вычислить с помощью «Экселя» или воспользоваться сайтами-агрегаторами.

Ремарки:

- Расчетные показатели используются не только для оценки биржевых фондов, но и для оценки ПИФов, акций и непосредственно самих портфелей.

- Показатели рассчитываются усредненно, на основе исторических данных — они не гарантируют, что актив продолжит вести себя так же.

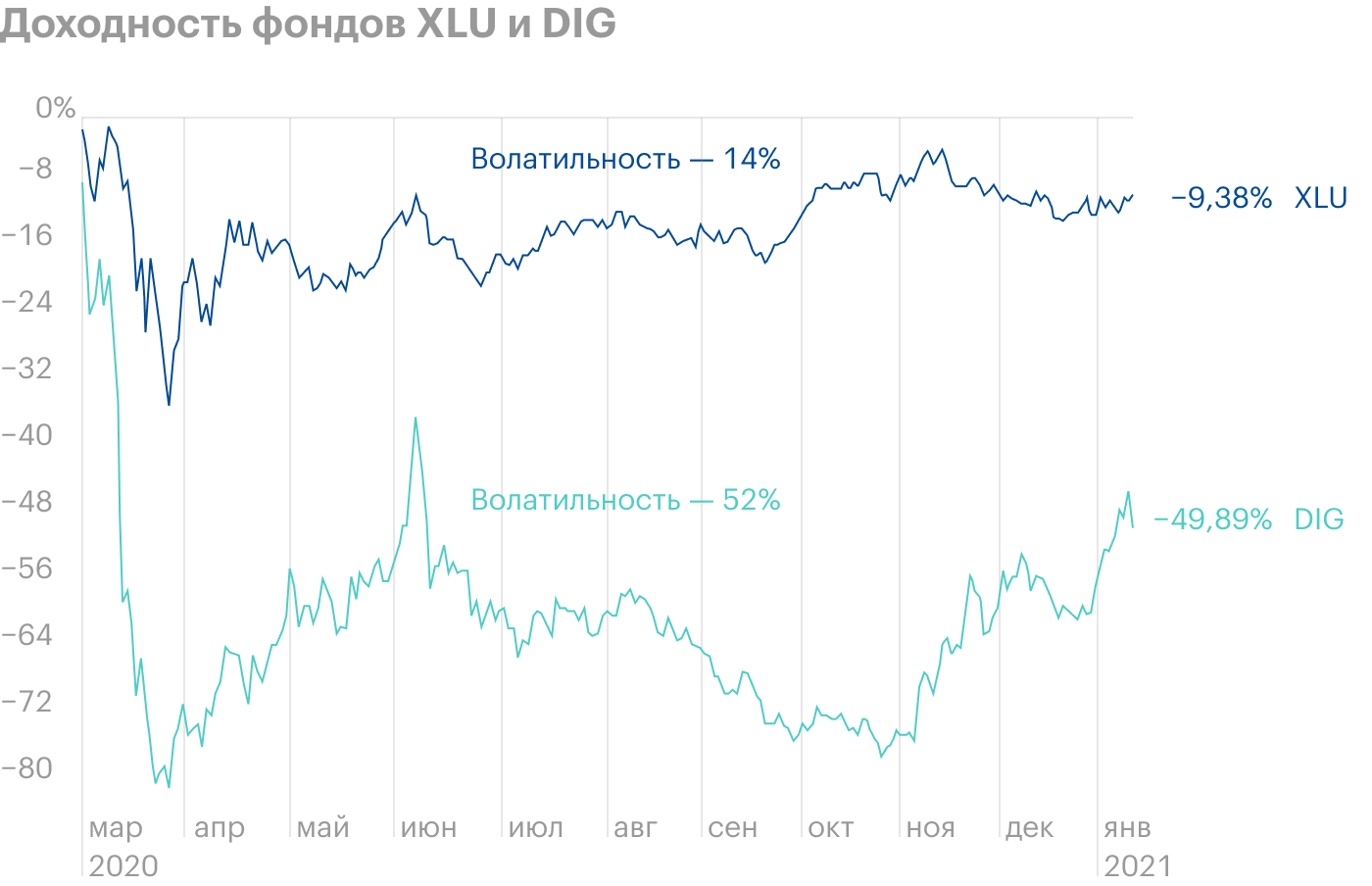

Волатильность

По-другому — стандартное отклонение или риск актива. Волатильность показывает, насколько сильно доходность актива может отклоняться от своей средней.

Например, есть фонд со среднегодовой доходностью 10% и стандартным отклонением 8% — это значит, что будущая доходность фонда с вероятностью 70% будет находиться между 2 и 18%.

Волатильность учитывает как резкий рост цены активы, так и ее падение.

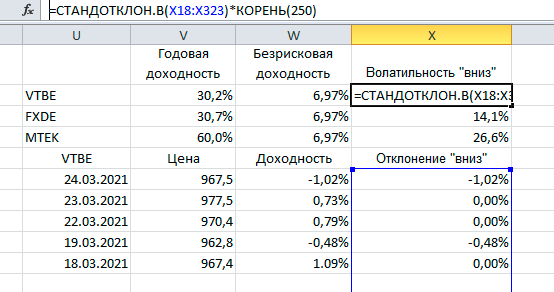

Это формула дневной волатильности. Чтобы получить за другой период, нужно умножить на квадратный корень из числа торговых дней. Для вычисления годовой волатильности это квадратный корень из 250.

В «Экселе» можно воспользоваться формулой:

- =СТАНДОТКЛОН (доходность фонда по дням) × квадратный корень из числа торговых дней

Тут все зависит от вашего отношения к риску. Если не готовы к тому, что цена фонда будет изменяться по 3—4% в день в разные стороны, то лучше выбирать фонды с минимальной волатильностью, но стоит учитывать, что статистически волатильные активы дают большую максимальную доходность. Для людей, склонных к риску, подойдут фонды с высокой волатильностью.

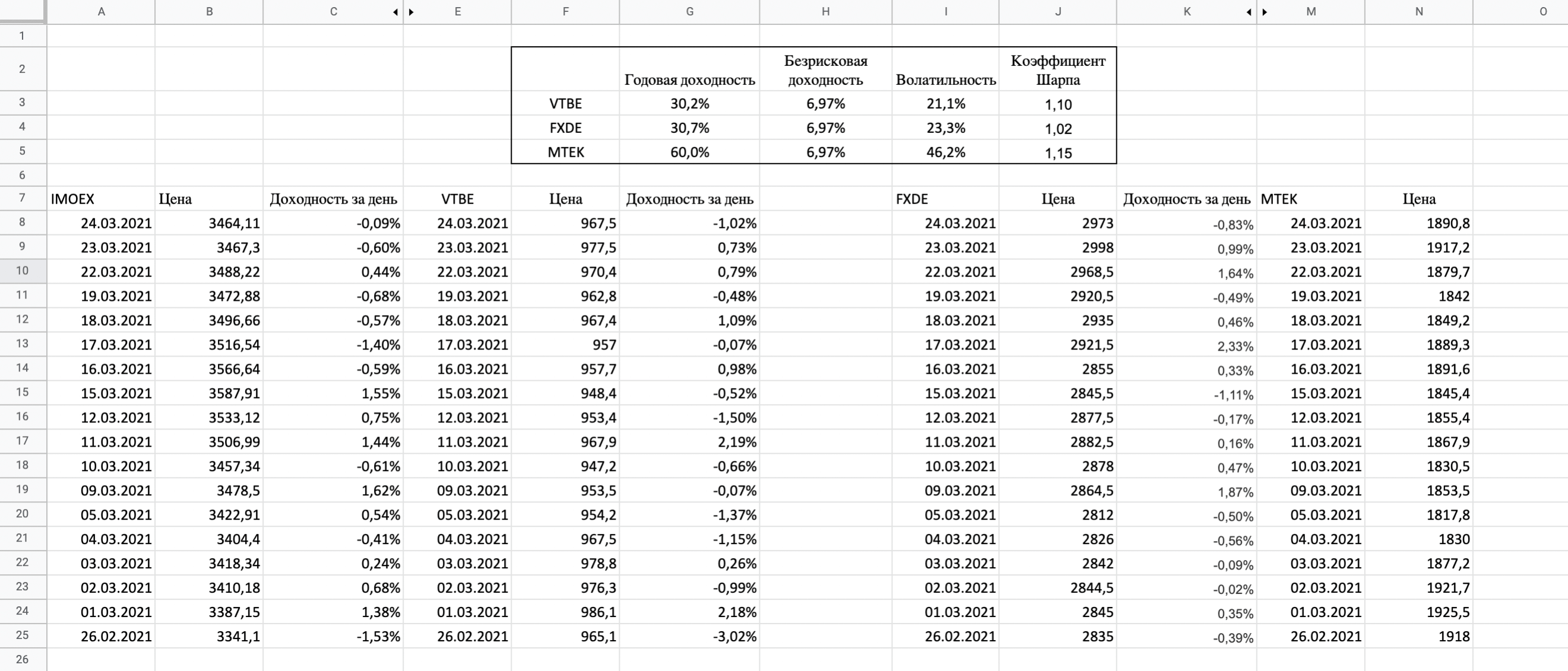

Рассмотрим пример расчета волатильности. Есть портфель, который в основном состоит из российских акций. Необходимо подобрать в него фонд, инвестирующий в иностранные компании. Там и так много рискованных активов, поэтому нужно найти не слишком волатильный фонд, но при этом эффективный.

Возьмем три фонда:

- VTBE — инвестирует в акции развивающихся стран.

- FXDE — инвестирует в немецкие акции.

- MTEK — инвестирует в технологические акции США.

Чтобы найти наиболее подходящий в данной ситуации, рассчитаем показатели, а затем на их основе сделаем выбор.

Котировки фондов можно загрузить через «Финам». Я взял данные 2020 года для наглядности. Для того чтобы рассчитать волатильность в «Экселе», нам необходимо вычислить дневную доходность. По ссылке доступен пример расчета.

Из нашего примера самая низкая волатильность оказалась у фонда VTBE — 21,1%. FXDE недалеко ушел, у него 23,3%. Учитывая наше задание подобрать не сильно рискованный актив, можно рассмотреть включение этих фондов в портфель. У MTEK волатильность практически в два раза больше, чем у конкурентов, — это делает его подходящим для более агрессивных инвесторов.

Но все-таки не будем торопиться и посчитаем другие показатели для полноты картины.

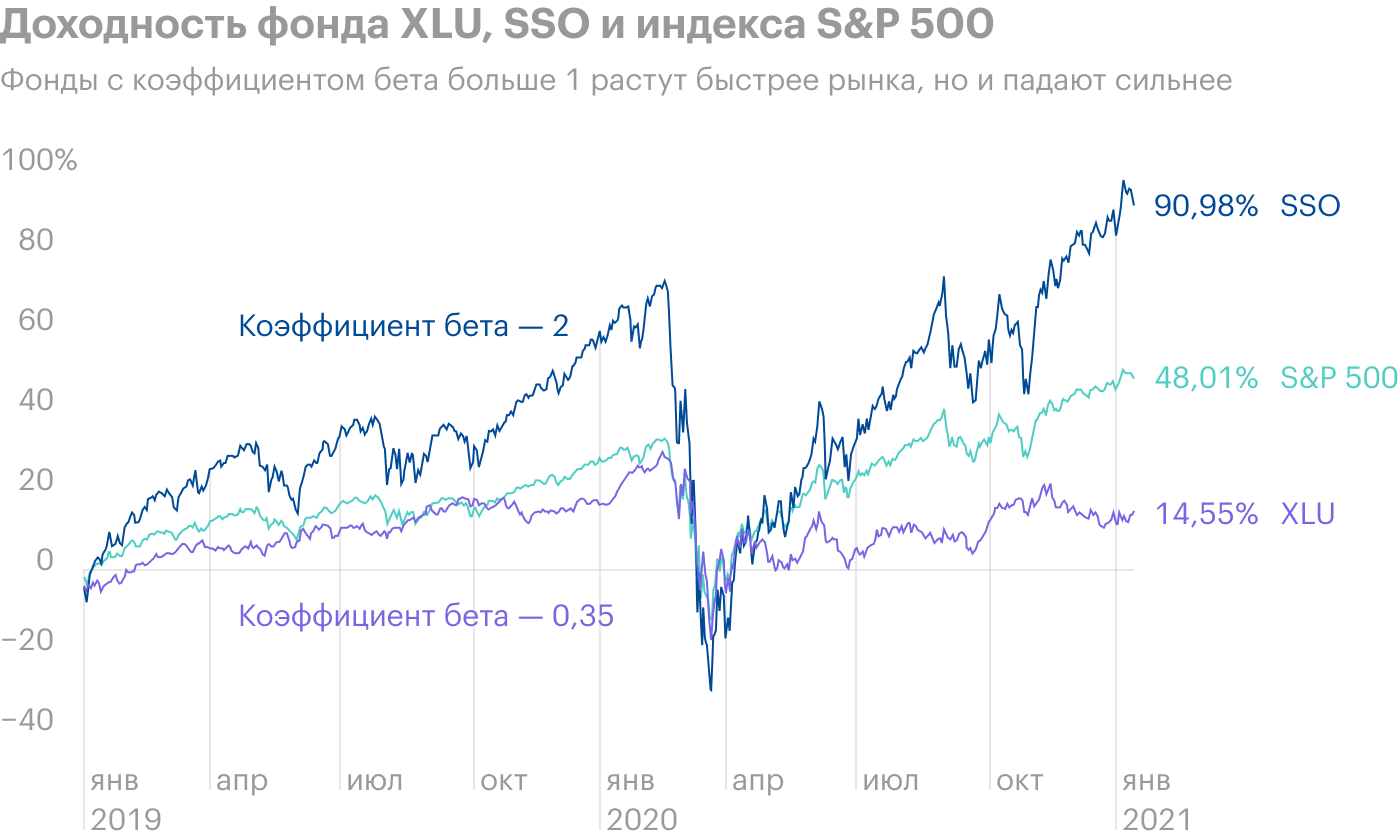

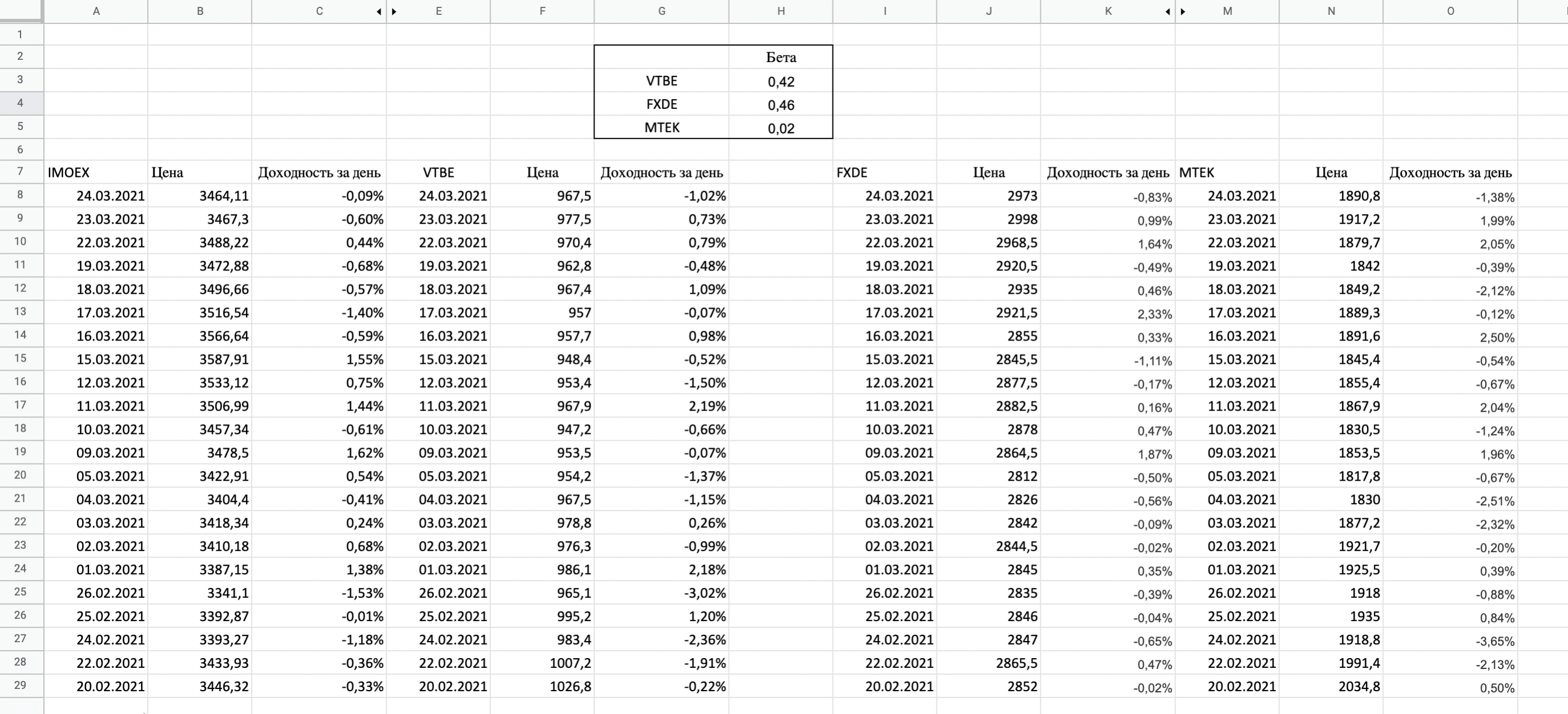

Бета

Этот коэффициент показывает, насколько фонд коррелирует с рынком. Простыми словами, он описывает, как сильно фонд повторяет движение основного индекса. Под основным индексом обычно понимают индекс, который характеризует весь рынок. В России это ММВБ, а в Америке — S&P 500.

Коэффициент необходим для того, чтобы понять, насколько фонд подвержен рыночным рискам.

В «Экселе» можно использовать формулу:

- =ИНДЕКС(ЛИНЕЙН(доходность фонда;доходность индекса);1)

Вот как трактуются значения.

- Бета < 0, говорит о том, что цена актива меняется противоположно основному индексу. Чем сильнее бета уходит в минус, тем сильнее фонд отклоняется от индекса. Обычно у государственных облигаций бета в районе 0. Есть фонды, которые ставят на понижение рынка, у них бета в минусе.

- Бета > 0, говорит о том, что цена актива меняется в том же направлении, что и основной индекс. Чем больше бета, тем сильнее фонд повторяет движения индекса. Например, у фонда SPY бета равна 1, так как он полностью дублирует S&P 500.

Коэффициент следует применять для диверсификации портфеля. Хорошо сбалансированный портфель должен иметь защиту от коррекций на рынке. Для этого в его состав необходимо включать активы с бетой ближе к 0, например фонды гособлигаций, золота или акций защитных секторов. Конечно, агрессивным инвесторам, чья цель — заработать как можно больше, можно рассмотреть фонды с бетой больше 1. Но стоит учесть и риски, ведь такие активы во время коррекции на рынке падают сильнее остальных.

В той же таблице на листе «Бета» есть пример расчета. В качестве основного индекса я взял индекс Московской биржи, так как в нашем примере портфель состоит преимущественно из российских акций и нам нужно подобрать активы, которые будут вести себя не так, как российский рынок. Для индекса также нужно рассчитать дневную доходность.

У всех фондов получились невысокие значения беты. Это связано с тем, что они не инвестируют в российские активы. Самое низкое значение показателя у фонда MTEK — 0,02. Это говорит о том, что динамика цены фонда никак не повторяет динамику индекса Мосбиржи. Учитывая, что портфель в нашем примере состоит преимущественно из российских акций, лучшим вариантом будет именно MTEK, так как это снизит риски.

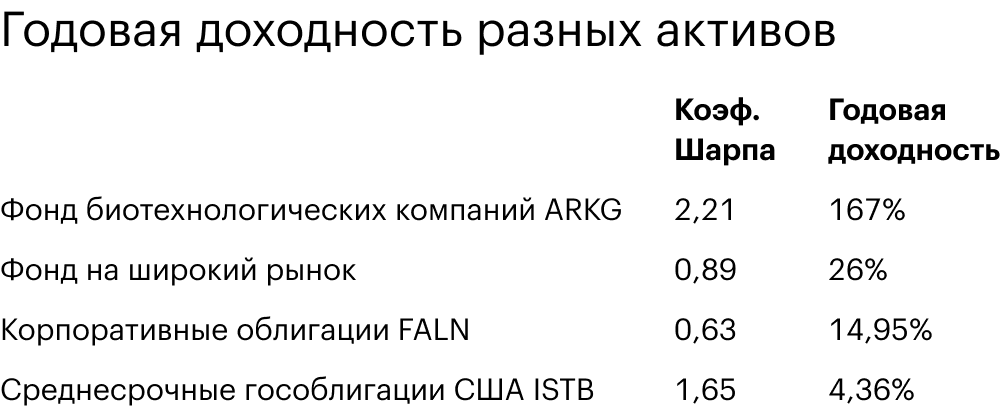

Коэффициент Шарпа характеризует соотношение доходности и риска фонда. Чем коэффициент больше, тем лучше.

- Sharp = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда

Под безрисковым активом понимается доходность государственных облигаций или ставка по депозитам в крупных банках.

С помощью коэффициента можно оценить эффективность подбора активов в фонд.

Как трактуются значения:

- Шарп ≥ 1 — доходность фонда полностью покрывает риск;

- Шарп = 0—1 — доходность фонда не покрывает риск;

- Шарп < 0 — доходность фонда отрицательная.

На практике значение коэффициента Шарпа используется для сравнения с аналогами. Фонд, у которого значение Шарпа больше, обеспечивает лучшее соотношение доходности и риска. Но стоит учитывать, что коэффициент ничего не говорит о доходности как таковой: у фондов с одинаковым значением коэффициента могут быть совершенно разные доходности.

Чтобы рассчитать коэффициент Шарпа, необходимо вычислить годовую доходность. В моей таблице пример расчета — на листе «К. Шарпа». Смысл в том, что мы сначала находим среднедневную доходность за данный период, а затем вычисляем годовую, умножив на количество рабочих дней в году — 250. В качестве безрисковой доходности я взял доходность пятилетних ОФЗ.

Наибольшее значение коэффициента Шарпа у фонда MTEK — 1,15. Это говорит о том, что инвестиции в этот фонд дают максимальное количество доходности на единицу риска по сравнению с конкурентами. Тем не менее значения показателя других фондов ненамного ниже — и все больше 1, соответственно, их тоже можно назвать эффективными.

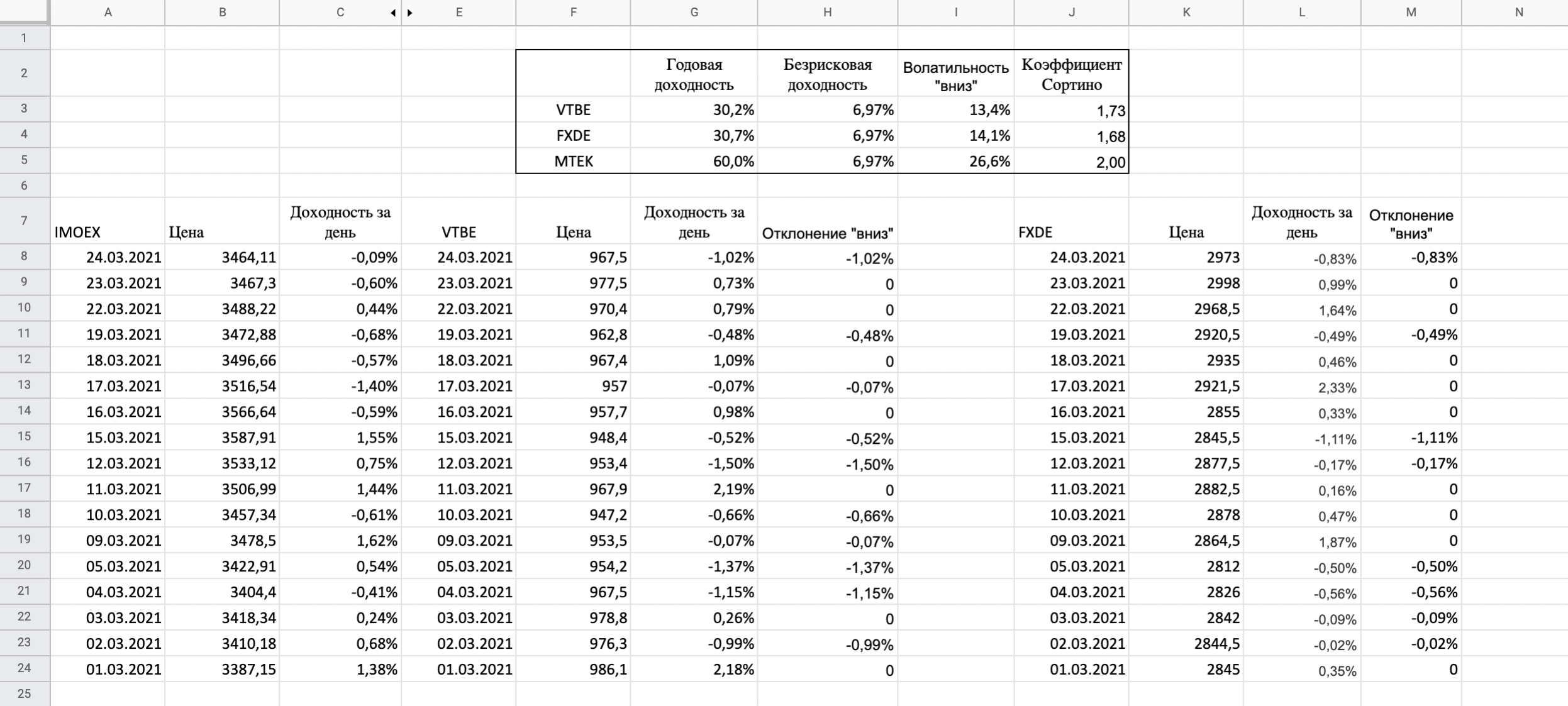

Коэффициент Сортино. По сути, это улучшенный коэффициент Шарпа. При расчете Шарпа используется стандартное отклонение, которое учитывает как рост цены, так и падение. Но по факту риском можно назвать только отклонение цены вниз. Как раз этот момент и учитывает коэффициент Сортино. Во всем остальном коэффициент аналогичен Шарпу и интерпретируется так же.

- Sortino = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда «вниз»

При расчете коэффициента Сортино главное — определить волатильность актива «вниз», так как остальные данные можно взять из расчета коэффициента Шарпа. Я считаю ее на листе «К. Сортино».

Для начала я нашел дни, когда доходность актива была отрицательной, и вынес их в отдельный столбец. А затем вычисляем волатильность только по этим дням по уже знакомой нам формуле стандартного отклонения.

Сам Сортино считается по аналогии с Шарпом.

Результаты получились аналогичные, как и при расчете коэффициента Шарпа: снова MTEK в лидерах. В этой ситуации отклонения «вниз» не оказали значительного влияния на эффективность фондов.

Итоговая таблица с показателями

| Годовая доходность | Волатильность | Бета | Коэф. Шарпа | Коэф. Сортино | |

|---|---|---|---|---|---|

| VTBE | 30,2% | 21,1% | 0,42 | 1,10 | 1,73 |

| FXDE | 30,7% | 23,3% | 0,46 | 1,02 | 1,68 |

| MTEK | 60,0% | 46,2% | 0,02 | 1,15 | 2,00 |

Итоговая таблица с показателями

| VTBE | |

| Годовая доходность | 30,2% |

| Волатильность | 21,1% |

| Бета | 0,42 |

| Коэф. Шарпа | 1,10 |

| Коэф. Сортино | 1,73 |

| FXDE | |

| Годовая доходность | 30,7% |

| Волатильность | 23,3% |

| Бета | 0,46 |

| Коэф. Шарпа | 1,02 |

| Коэф. Сортино | 1,68 |

| MTEK | |

| Годовая доходность | 60,0% |

| Волатильность | 46,2% |

| Бета | 0,02 |

| Коэф. Шарпа | 1,15 |

| Коэф. Сортино | 2,00 |

Учитывая критерии подбора фонда, наиболее оптимальным будет VTBE. MTEK, несмотря на хорошую годовую доходность и низкую бету, слишком волатильный. А FXDE проигрывает по всем параметрам VTBE, кроме незначительной разницы в доходности.

Запомнить

- Биржевые фонды — отличный инструмент для инвестирования, который позволяет рядовым инвесторам с небольшим капиталом вкладываться в экономику целых стран.

- Российский рынок биржевых фондов еще молодой, но активно развивается. С появлением новых инструментов возможности инвесторов расширяются — в перспективе это должно снизить комиссии за управление.

- Чтобы подобрать подходящий фонд, нужно в первую очередь определиться, какую задачу фонд должен решать.

- Затем стоит обратить внимание на ликвидность и величину активов фондов: понять, сможете ли вы их приобрести и быстро продать, когда будет необходимо. Определенным ориентиром эффективности управления может служить историческая доходность. Еще стоит подробно рассмотреть состав фондов, чтобы избежать повторения активов в вашем портфеле или дополнительных комиссий, если фонд инвестирует в своего зарубежного «близнеца».

- При выборе биржевых фондов, которые инвестируют в один и тот же индекс, имеет смысл выбрать тот, где меньше комиссия. Еще в зависимости от целей стоит обращать внимание на дивидендную доходность и налогообложение.

- Выбрать лучший вариант помогут расчетные показатели. С их помощью можно оценить рискованность фондов, их степень зависимости от рынка и эффективность управления.