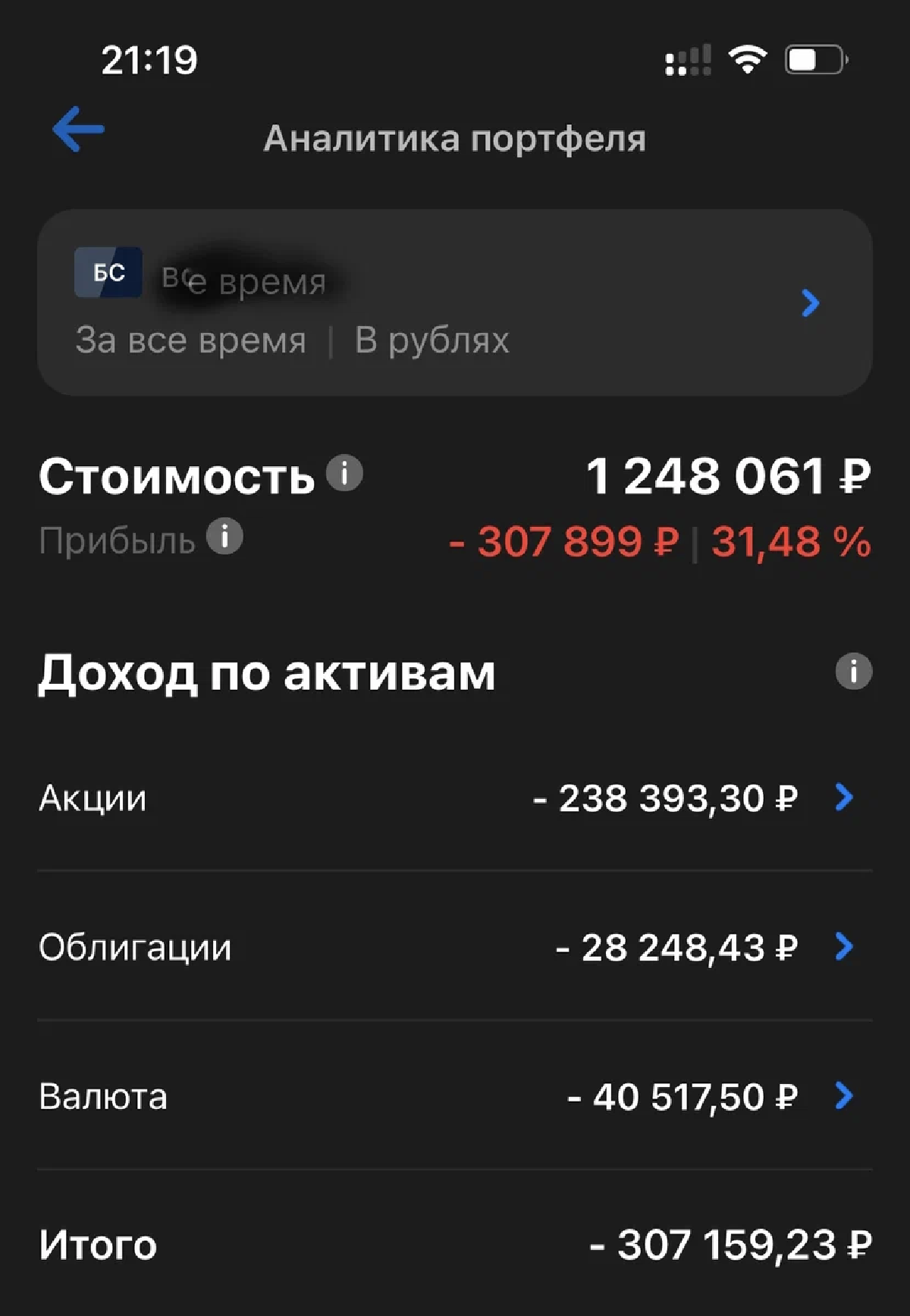

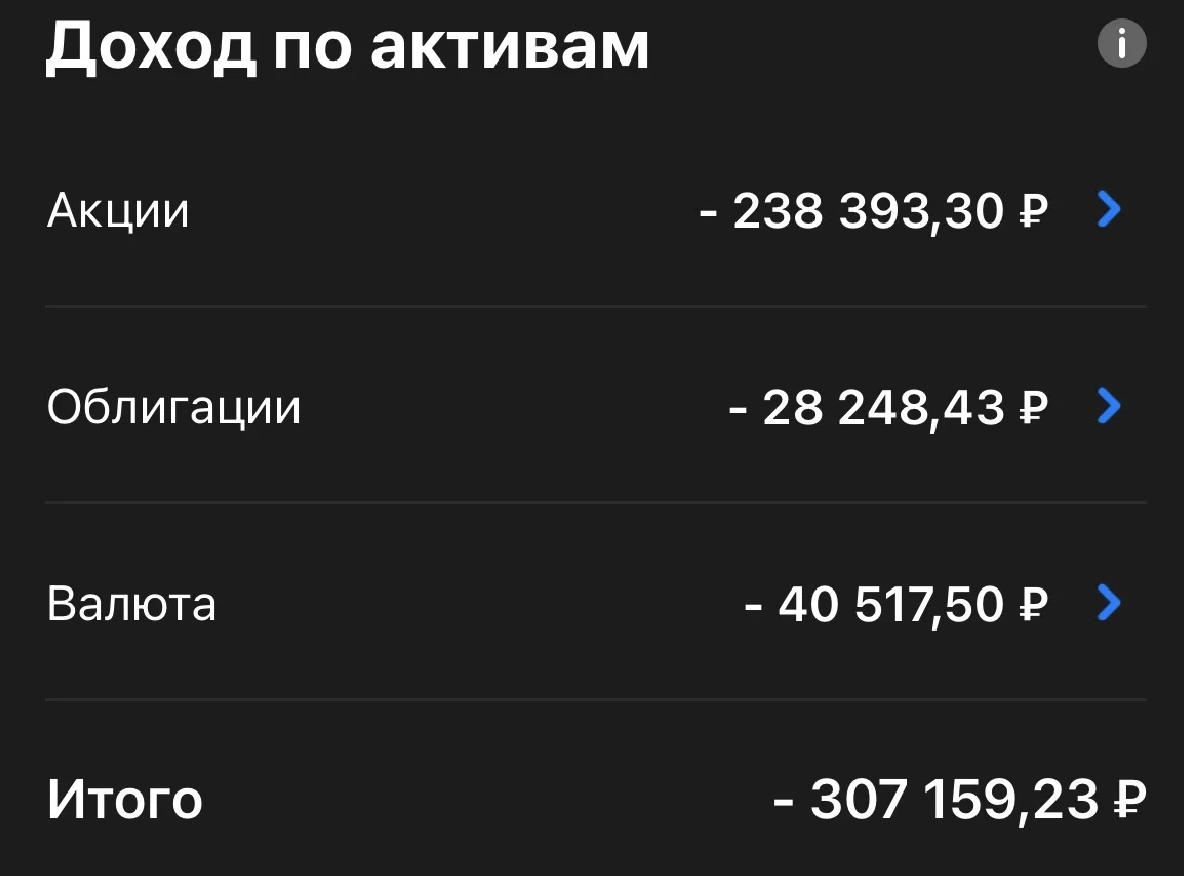

Как я потерял более 300 000 ₽, попав в медвежий рынок

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Немного технической информации:

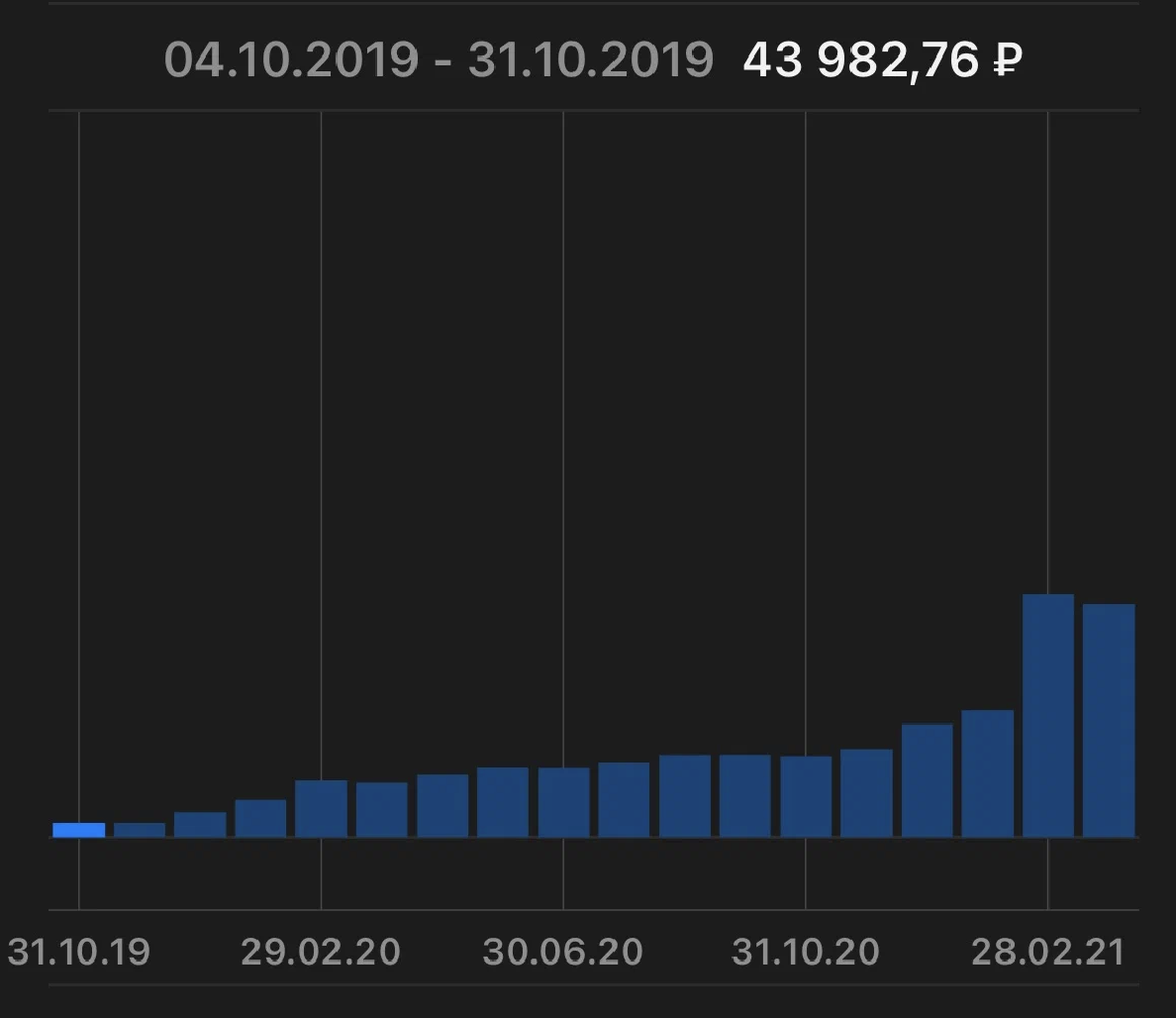

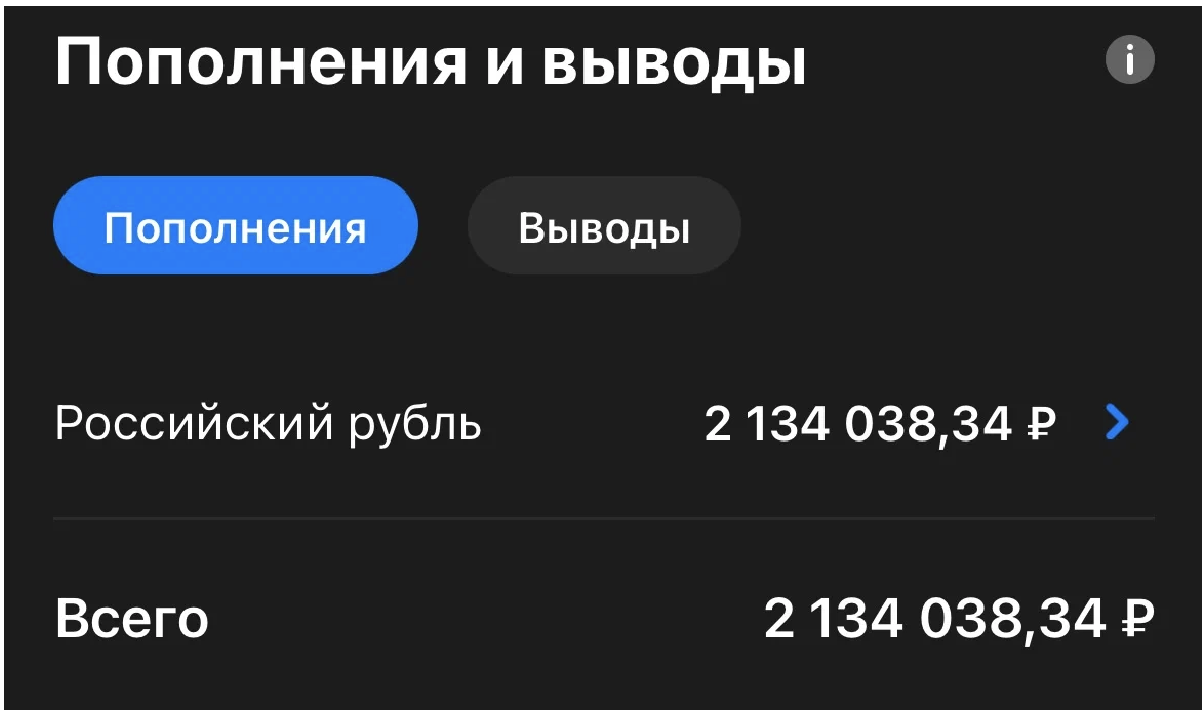

- Брокерский счет открыт 31.10.2019 г.

- В инвестициях — чуть больше 3-х лет.

- Статус — неквалифицированный инвестор.

Начало пути «неквалифицированного инвестора»

Мне всегда нравилось копить деньги сколько себя помню, наверное эту привычку привил мне мной дедушка. В далеких 70-х годах он был главным бухгалтером крупного завода в нашем городе.

Идея попробовать себя в инвестициях зародилась на одной ну очень скучной лекции в универе где-то на 6 курсе. Долго не решался открывать брокерский счет, боялся вкладывать в бумаги даже 1000 рублей, потому что не понимал принципов фондового рынка. Просить совета дома было не самым лучшим решеним, любое упоминание «Фондовой биржи», «Акций» и «Облигаций», вызывало резкий поток негативных отзывов и сравнений с легендарным «МММ». Всю информацию пришлось искать самостоятельно в основном на YouTube каналах и книгах.

Подборка личных книг про инвестирование:

- «Богатый папа, Бедный папа» — что такое «актив» и «пассив».

- «Разумный инвестор» — «трейдинг — зло».

- «Манифест инвестора» — «о психологии биржи».

- «Правила инвестирвоания Уоренна Баффета» — «только долгосрочные инвестиции».

- «Как работает экономика» — «как работает экономика».

- «Черный лебедь. Под знаком непредсказуемости» — «Covid-19 и другие непредсказуемости».

- «Фундаментальный анализ финансовых рисков» — «как читать финансовый отчет компаний».

Открытие брокерского счета и сбор «портфеля»

В 31 октября 2019 г. стало понятно: «Если сейчас не попробую купить ценные бумаги, то так и не узнаю, как устроен рынок».

Сектора экономики которые выбрал для инвестирования:

- энергетика — электричество нужно всегда;

- сельское хозяйство — кушать хочется всегда;

- технологии — без интернета никуда;

- банки — тут без комментариев.

Структура портефеля — «консервативная»:

- Акции — 30% — дивидентная политика — дама изменчивая.

- Облигации — 65% — купоны платят почти всегда.

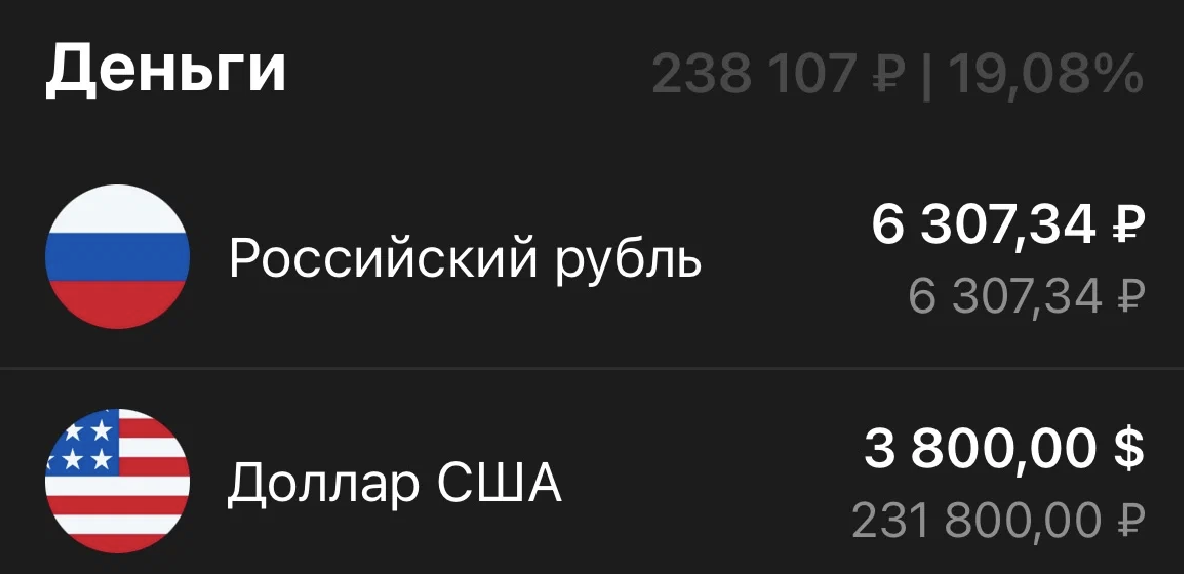

- Доллар — 5% — на сдачу.

На эти деньги были куплены акции российских компаний:

- Банки — Сбер и ВТБ.

- Сельское хозяйство — Фосагро; Акрон; Русская аквакультура; Черкизово и др.

- Энергетика — Юнипро; ФСК ЕЭС; РусГидро; ОГК-2; Мосэнерго; Энел Россия; Ленэнерго; ТГК-1; МОЭСК; Россети.

- Технологии — МТС; Ростелеком; Башинформосвязть; Таттелеком.

Облигации российских компаний:

- Технологии — МаксимаТелеком; Softline; Lifestream; Pt; Редсофт и др.

- Сельское хозяйство — Мясничий; ОАЭ; РегионПродукт; Солтон; Черкизово и др.

- Машиностроение — ЯТЭК; ЭТС; CЭЗ; СМТ; iИнкаб и др.

- Муниципальный облигации — ХабарскийКрай; СПБ; Москва; БелОБЛ; ЖКХРСЯ и др.

Пару месяцев наблюдал за портфелем в режиме «Хатико», раздумывал, стоит ли продолжать вкладываться в бумаги. Наконец мне пришли дивиденды, я понял, что инвестиции действительно работают, и начал активно в них погружаться: изучал рынок, докупал бумаги «охватом отросли». На всех возможных коррекциях рынка старался добирал бумаги компаний, которые могли выиграть от разрастающейся по всему миру инфляционной спирали, вызванной последствиями «ковидных-локдаунов» и «вертолетных» денег от центробанков развитых стран.

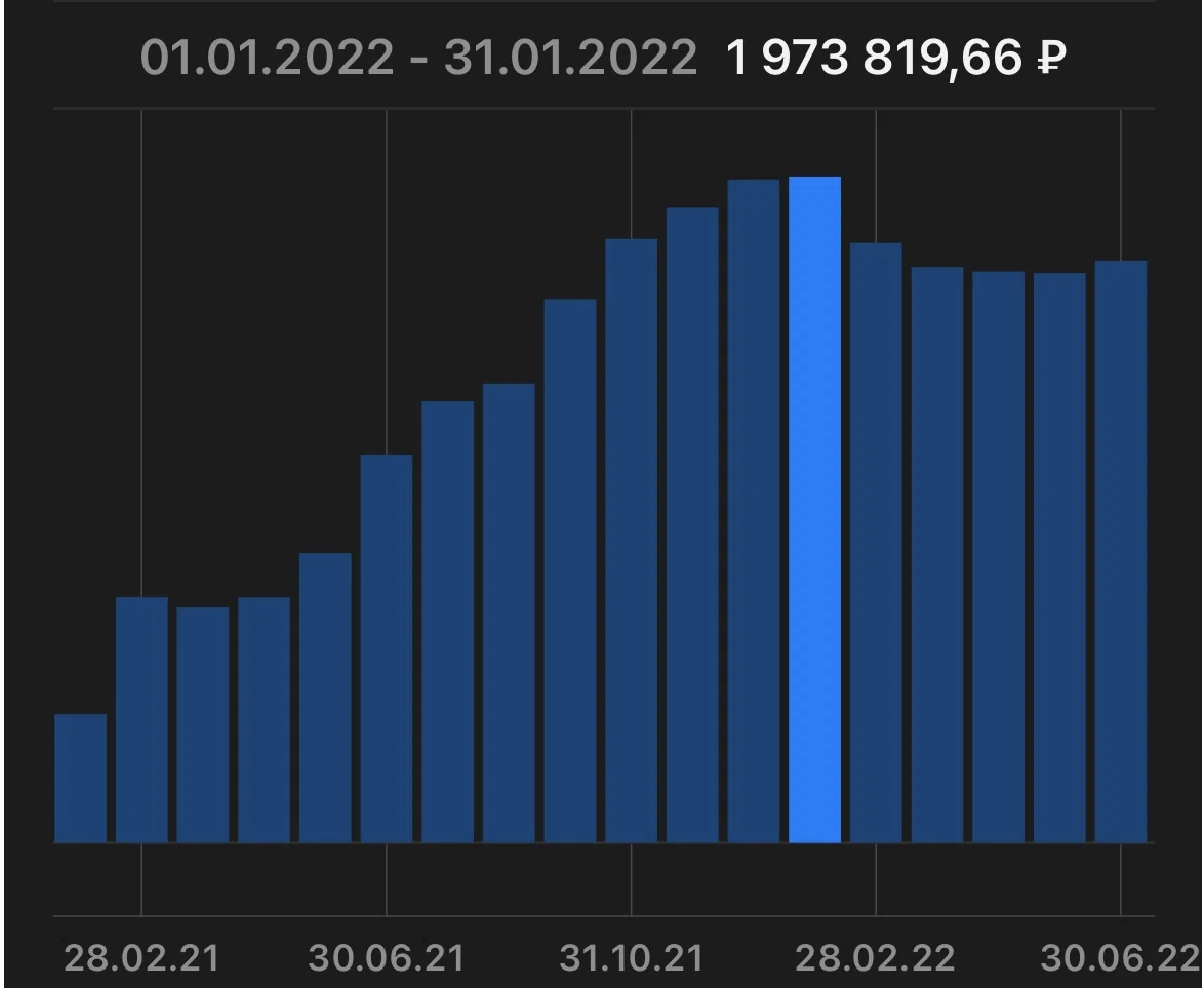

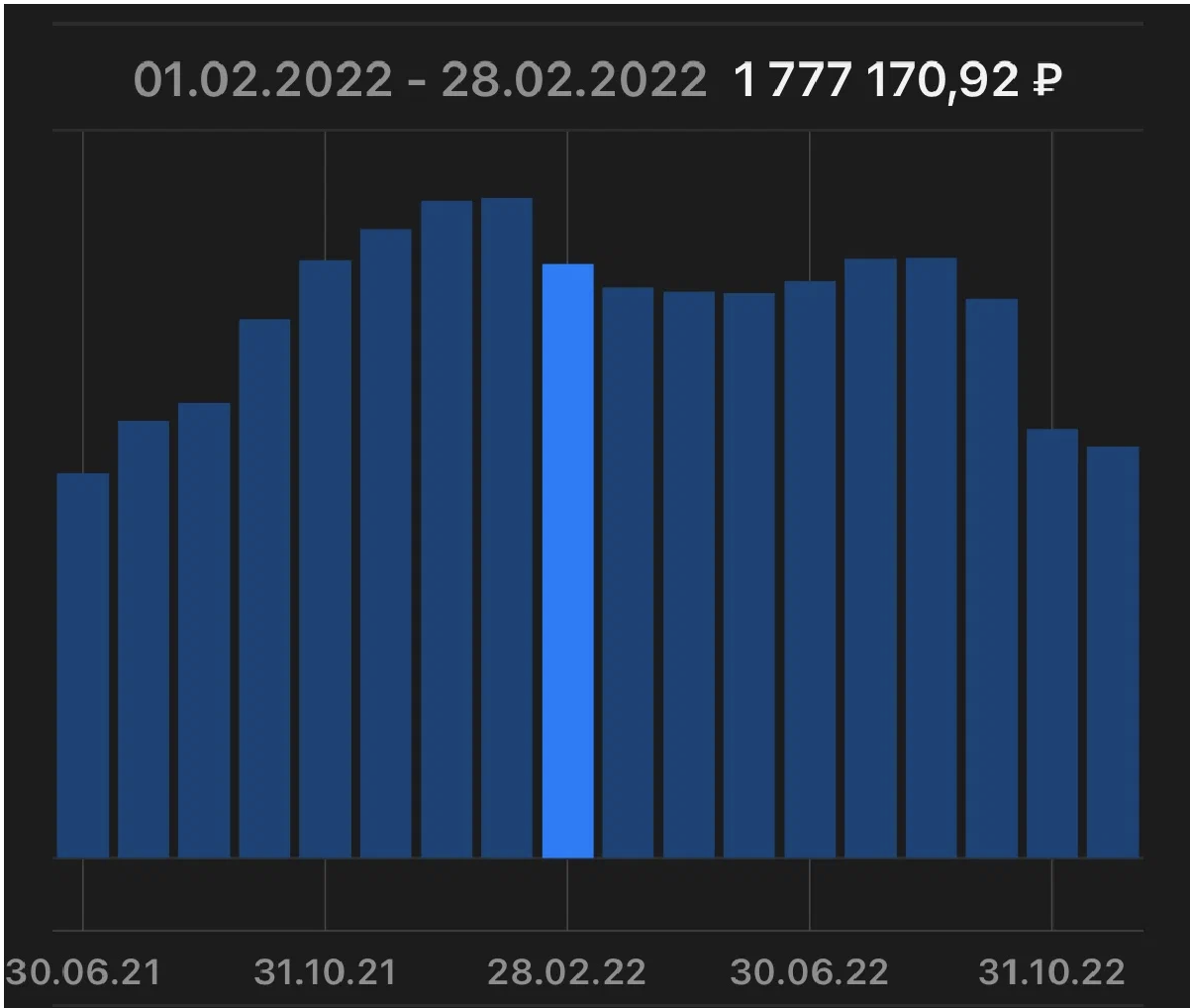

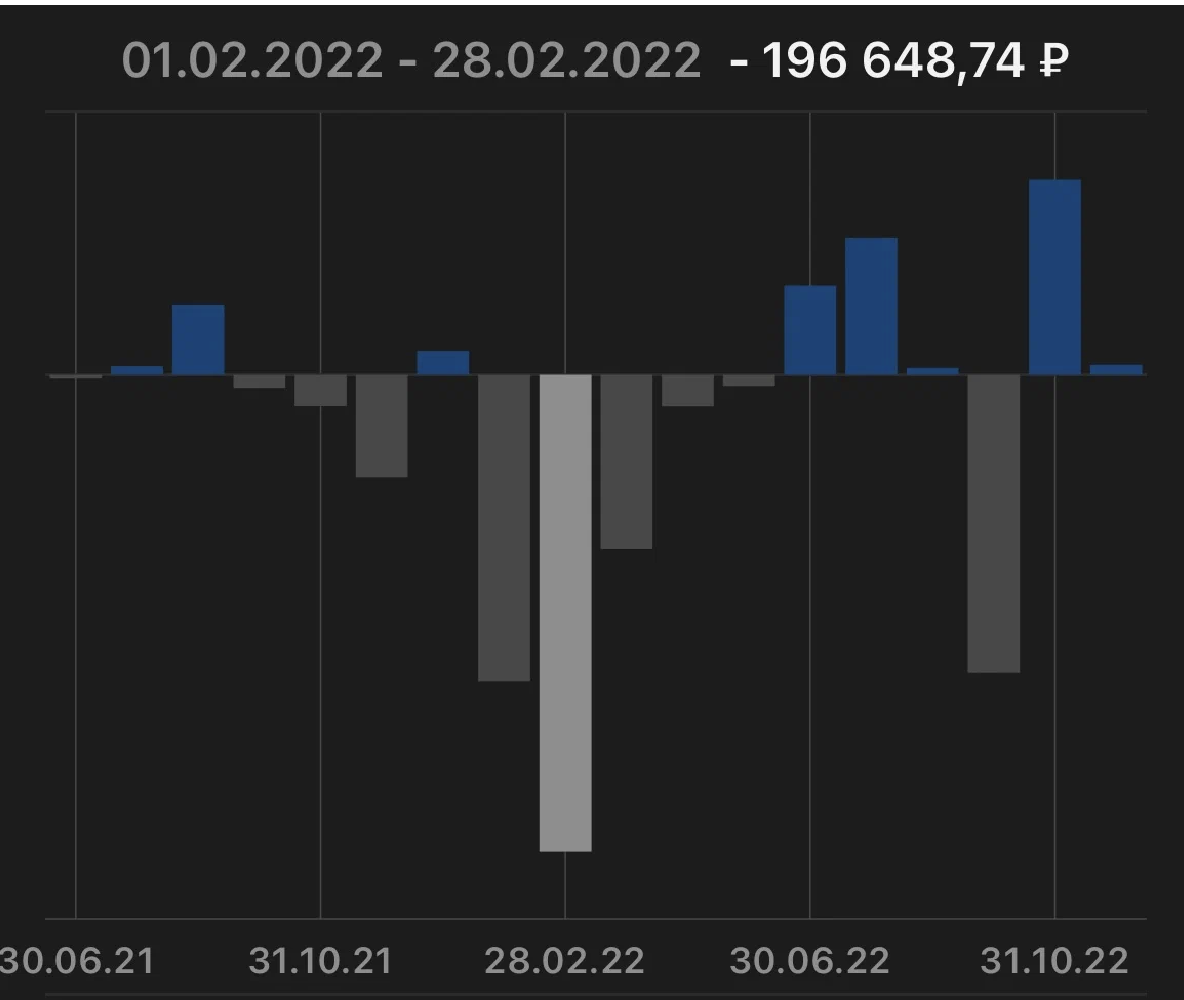

Добро пожаловать в Медвежий рынок февраля 2022 г. Встретил его без «маржильных плеч», но депозит все равно серьезно просел. Потери портфеля составили около 200 000 рублей. Это были крупнейшая посадка инвестиционного портфеля за все время. От большего минуса портфель спасал лишь доллар купленный по курсу 62 рубля за 1 $. Вывести $ с брокерского счета нельзя, только обменять по курсу биржи на день обмена. Желе что не продал тогда все $ по курсу 170 или 150 рублей на тот момент.

Фиксирование позиций в акциях

Пока торги на бирже были закрыты мне пришлось серьезно переосмыслить подход в инвестициях, структуру портфеля, уменьшить горизонт планирования. Самым трудным шагом для меня на тот момент, было решиться зафиксировать убытки по акциям. Я всегда говорил, что морально готов к рыночным «просадкам» и что мой горизонт инвестирования составляет 10—15 лет, поэтому продажу акций из-за существенной просадки не рассматриваю. Сейчас отличная возможность на практике проверить свою устойчивость к различным потрясениям, которые могут встретиться на пути частного инвестора. Одно дело читать теорию и абсолютно другое — прочувствовать всё это на практике. Мозгом я понимал что все «санкции» и «ограничения» не дадут рынку, показать зеленые циферки, но вот внутренняя «финансовая жаба» душила очень сильно.

Выводы

Вывод №1. Не стоит надеяться на фундаментальный и технический анализ или на разбор компаний инвестиционными блогерами; Вспоминаем вечную недооценённость российских компаний (низкий P/E). Что толку от того сколько денег заработала компания и какие дивиденды рекомендовал к выплате? Если не ты владелец казино (т. е. мажоритарный инвестор), то будь готов к изменению правил игры «на лету». Если что-то кажется дешевым, то, скорее всего, существуют риски, которые ты не замечаешь или не хочешь замечать.

Вывод №2. Риск — это то, что остается, когда вроде бы все просчитал и ко всему подготовился.

Вывод №3. Никогда не стоит пренебрегать диверсификацией, даже когда кажется, что рисков нет или они незначительны. При существенных суммах по возможности не держать более 10% в одном активе.

Вывод №4. Всё-таки на пути инвестора в России стоит делать «сохранения» и фиксировать несгораемые суммы. Если процесс накопления экстремальный и предполагает отказ от желаемого комфорта, в случае безвозвратной потери капитала или существенной его части не было так обидно и горько.