Я финансист, последние 13 лет помогаю малому и среднему бизнесу внедрить и автоматизировать управленческий учет, чтобы руководитель принимал решения на основании полных данных.

Судя по моей практике, у предпринимателей примерно одни и те же проблемы. Они хотят понимать, как предотвратить кассовый разрыв, избежать просрочки долгов, увеличить выручку и прибыль. А еще хотят сделать так, чтобы поменьше считать, а побольше принимать решения.

Для этого и нужен управленческий учет — с его помощью можно отслеживать динамику денег, прогнозировать выручку и расходы, контролировать запасы и производство. И принимать на основе всего этого решения по развитию дела.

Учет лучше вести с самого старта компании. Из моей практики без управленческого учета на плаву остаются только те компании, у которых ошибки руководителя прощает маржа. Или обороты настолько малы, что все цифры можно держать в голове.

Вести учет можно хоть в таблицах — главное, чтобы данные было удобно собирать и визуализировать. Но есть и специальные онлайн-сервисы, о них и поговорим в этой статье.

Принцип работы у всех сервисов одинаковый: предприниматель загружает в них данные, а программа составляет на их основе отчеты. Различия в том, какие данные и как может обработать сервис, какие отчеты и показатели вывести, а также в самом подходе к управленческому учету у создателей и разработчиков.

Я сравнила четыре сервиса управленческого учета: «Финансист», «Планфакт», «Финолог» и «Финтабло» — об этих сервисах меня чаще всего спрашивают клиенты. Расскажу, как они могут помочь и чем отличаются.

Должна предупредить, что этот материал содержит много сложной финансовой информации и будет полезен в первую очередь специалистам и руководителям, которые имеют хотя бы небольшой опыт работы с управленческим учетом.

Чем могут помочь онлайн-сервисы

Онлайн-сервисы управленческого учета решают сразу несколько задач:

- Собирают важные показатели в одном месте и приводят их в понятный вид — выручку, прибыль, долги, капитал, расходы, деньги, товарные запасы.

- Собирают информацию по всем компаниям, источникам и направлениям, которыми занимается бизнес. Например, в вашем бизнесе несколько юридических лиц, несколько расчетных счетов и касс и больше десяти источников поступления и расхода денег — все это можно собрать в одном месте и увидеть общую картину.

- Дают возможность быстро получать данные и принимать решения на их основе.

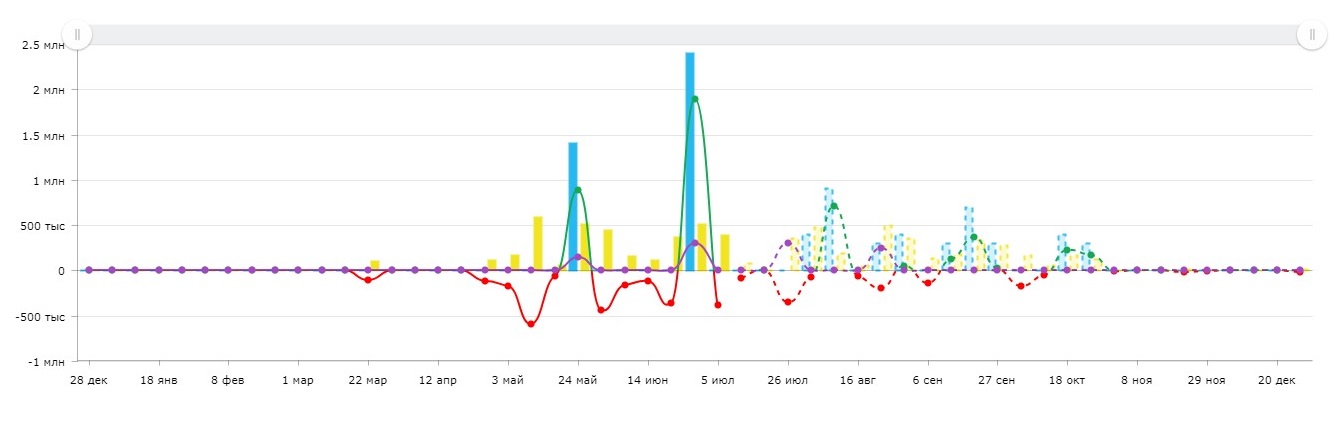

А еще сервисы прогнозируют кассовый разрыв, проводят план-фактный анализ, помогают контролировать выполнение и изменения плановых показателей, показывают аналитику по направлениям, статьям, отделам и проектам.

Например, можно отслеживать отклонения от обычных значений в отчете о движении денежных средств. Или прогнозировать кассовый разрыв.

Сервис — это только часть системы управленческого учета

Чтобы онлайн-сервис корректно работал и показывал правду, важно, чтобы были выстроены сами процессы. Сервис только собирает и автоматизирует то, что уже работает и настроено, это просто полезный инструмент для бизнеса. Чтобы все работало, в управленческом учете должны принимать активное участие руководитель, сотрудники и финансисты, если они привлекаются отдельно.

Как работают сервисы

Если вы ведете учет в таблице, нужно вручную собирать данные по доходам, расходам, поступлению денег и запасам по каждой компании и направлению. Потом записывать их в таблицу, прописывать формулы и собирать сводный отчет — например, о движении денежных средств. Это долго и сложно.

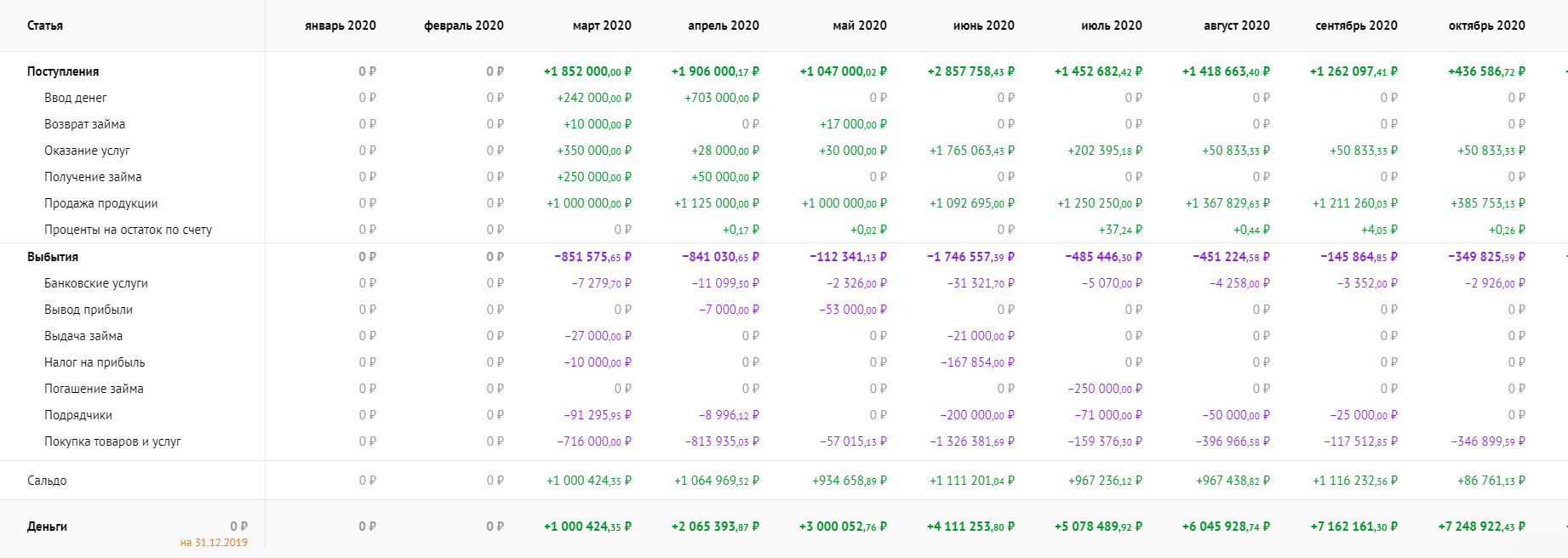

Сервисы управленческого учета умеют подключаться к приложениям банков и другим программам и автоматически загружают нужную информацию. Недостающие данные можно также импортировать в сервис, а он все обработает и выдаст итоговый отчет. Это делается быстрее и снижает количество ошибок.

Разные сервисы загружают разные данные. Все из них умеют собирать сведения о денежных операциях в банках и кассах, некоторые отдельно загружают данные из бухгалтерских программ об отгрузках и закупках.

В «Финтабло» можно просто поставить цифру сразу в отчет, если учет ведется в другом месте — например, через «Мой склад», а остальное подгрузить автоматически. «Финансист» умеет загружать данные из 1С без участия пользователя. «Планфакт» и «Финолог» автоматически загружают все денежные операции, но сведения об отгрузках придется вносить вручную.

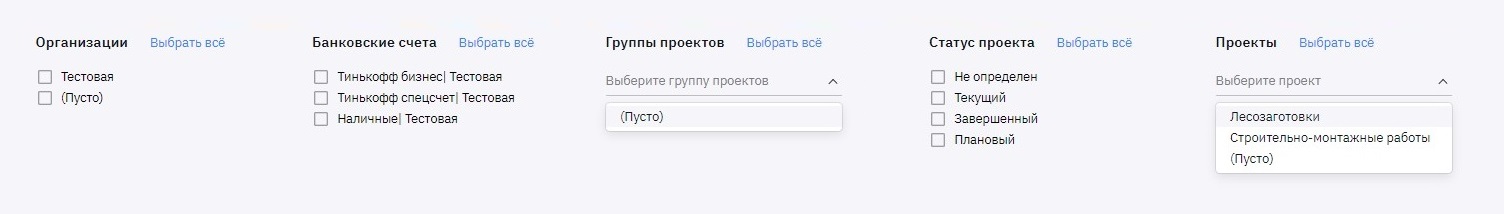

Что мы будем сравнивать и на основе каких данных

Среди моих клиентов есть компания — предприятие с небольшой выручкой и двумя разными направлениями деятельности: лесозаготовки и строительно-монтажные работы. Назовем ее «Осина». Компания создана 10 лет назад, а в моем распоряжении есть 2020 год, по данным которого мы сравним итоговые показатели во всех сервисах.

В целом дела у «Осины» идут хорошо, но управленческий учет она ведет в таблицах, и это занимает в среднем 3—4 часа в неделю. Я хотела понять, можно ли с помощью сервисов сократить время, получить более современный вид отчетов и увеличить их гибкость, при этом не тратя дополнительные часы на внесение изменений.

Поскольку два сервиса не умеют загружать данные из 1С, а один выгружает оттуда только банковскую выписку, я решила дать сервисам одинаковые стартовые условия. Вручную загрузила в каждый сервис по два файла с выписками расчетных счетов в формате xml и данные по кассе.

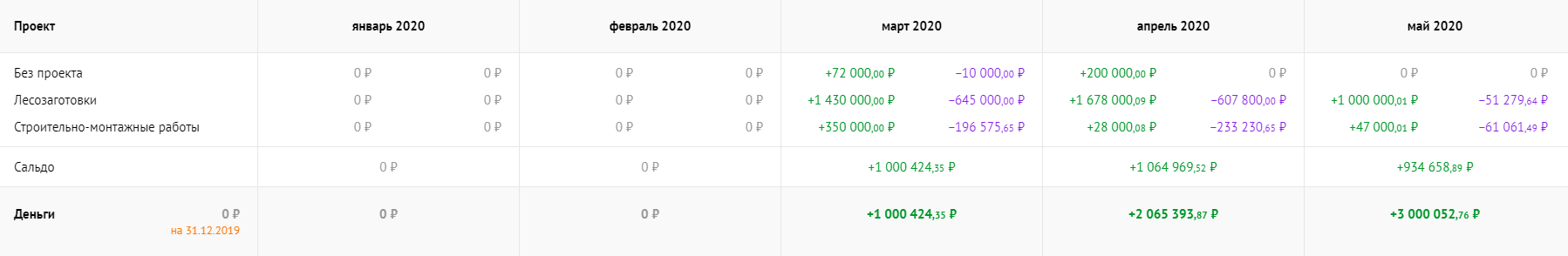

Что будем сравнивать. Возьмем отчеты о движении денежных средств — их умеют делать все сервисы. И составим их по двум направлениям компании и видам деятельности — операционной, финансовой и инвестиционной. Направления — лесозаготовки и строительно-монтажные работы — в сервисах называют проектами.

Еще оценим возможности каждого сервиса по таким характеристикам:

- Как сервис составляет отчет о прибылях и убытках.

- Показывает ли баланс и насколько качественно.

- Как выглядит главный экран.

- Сколько стоит сервис.

- Какие есть дополнительные возможности, важные для бизнеса.

Все сервисы предоставляют 14-дневный тестовый доступ с расширенными функциями и демонстрацию сервиса от специалиста. Времени вполне хватит, чтобы загрузить все операции и оценить первые результаты.

Также в каждом сервисе есть удобный интерфейс с кучей подсказок, обучающих видео и инструкций по заполнению. Для меня самым понятным оказался «Финансист» — подсказки в нем интегрированы в сами действия. А самым неудобным — «Планфакт», подсказок там маловато. Тем, кто только начинает разбираться с управленческим учетом в целом, наиболее удобно будет работать в «Финтабло»: помимо инструкций по самому сервису в каждом разделе есть видео и статьи по теории учета.

Что такое правило разнесения

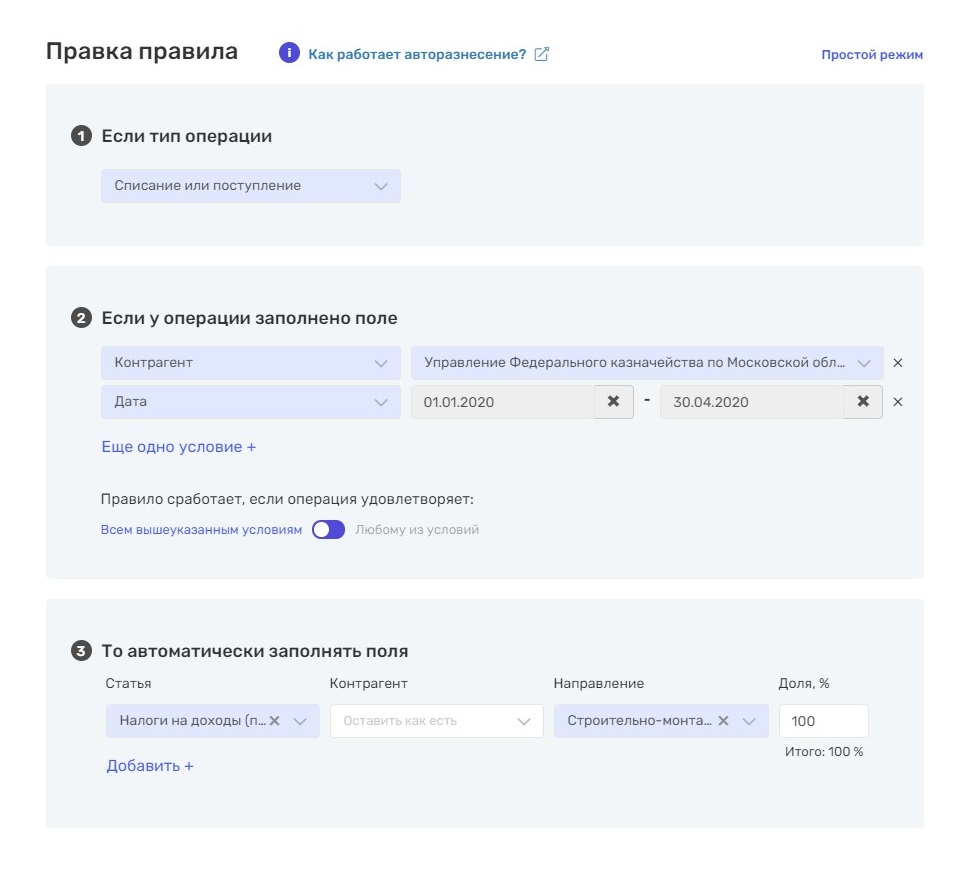

Данные о движениях денежных средств у всех четырех сервисов загружаются одинаково: операции загружаются, затем проходят через правила разнесения и отражаются в соответствии с ними.

Правило разнесения — это фильтр, по которому сервис сортирует операции с деньгами.

Наша тестовая компания «Осина» занимается лесозаготовками и строительными работами. Чтобы отслеживать выручку по этим направлениям, сервис должен «понимать», за что пришли деньги — за партию древесины или за проект по строительству дома, и разносить эти платежи в нужные категории.

Поэтому в правилах разнесения можно указать, чтобы все платежи, где в назначении есть слово «древесина», отражались как поступления денег по лесозаготовкам.

Если интегрировать сервис с банком или онлайн-кассой, операции будут обновляться автоматически, проходя через правила, как через сито.

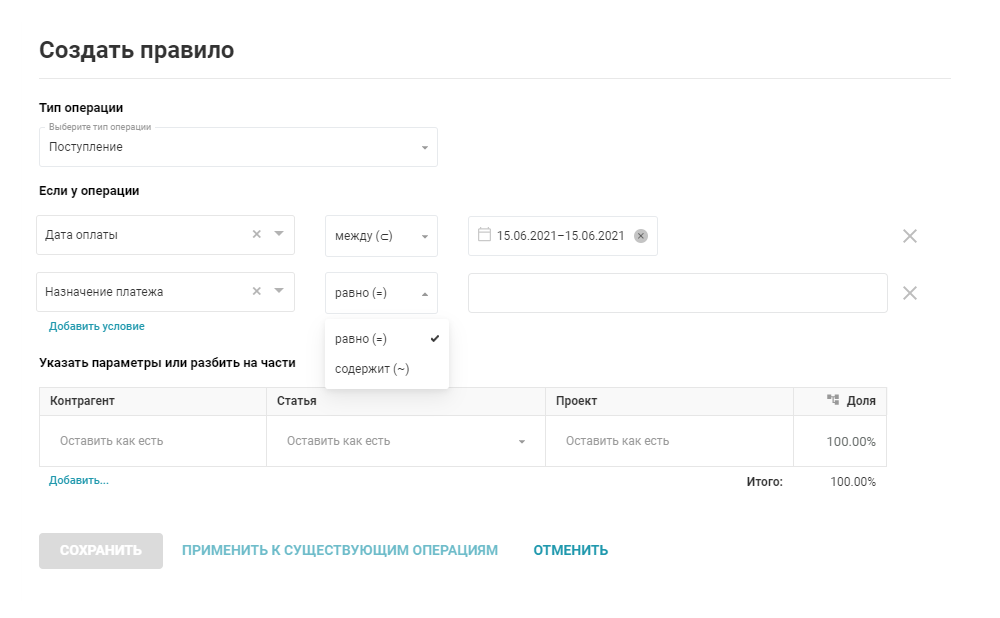

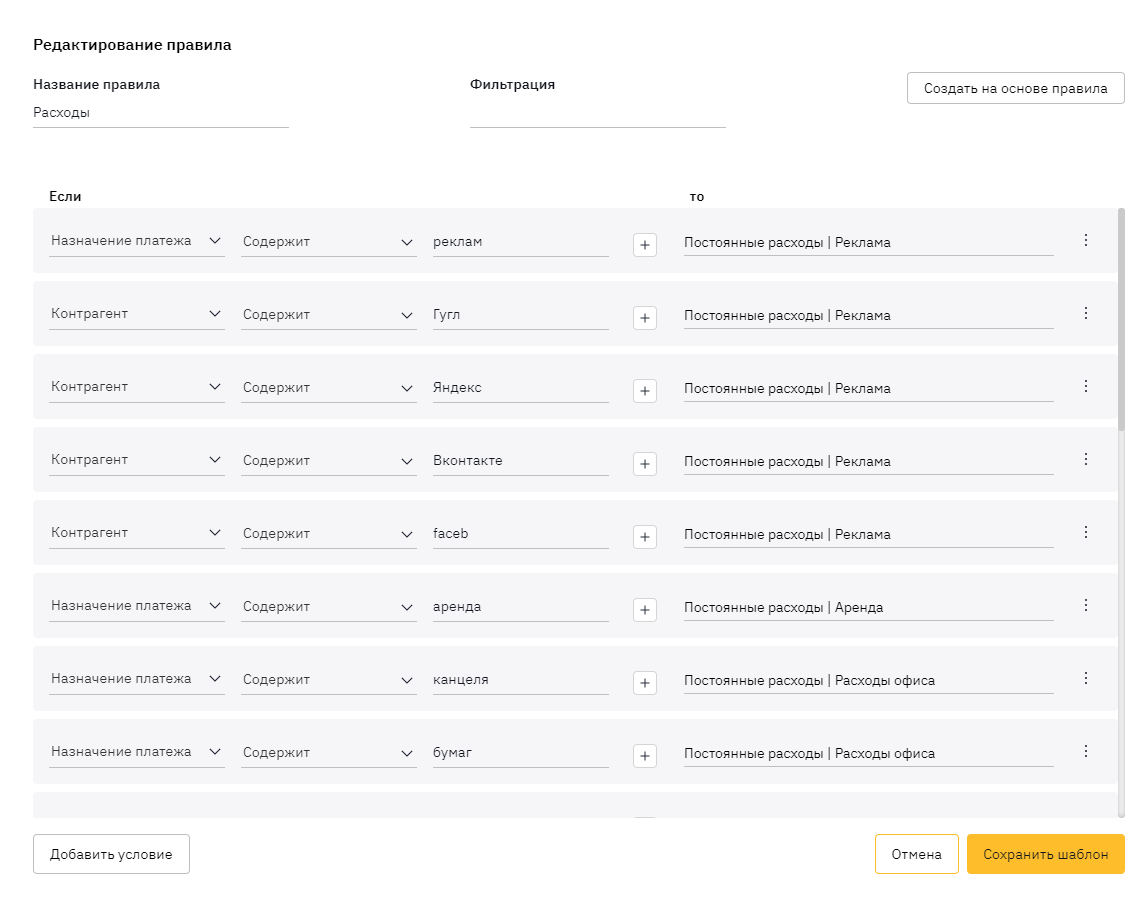

Вот так, например, выглядят правила разнесения у «Планфакта»:

Логика составления правил — такая же, как и при работе с экселевскими формулами. Вы задаете программе условие, например назначение платежа, и инструкцию — что делать с операцией при соблюдении этого условия — например, отнести платеж к этому проекту и такой-то статье движения денег.

Правила придется вводить вручную. После этого сервис будет автоматически распределять денежные поступления.

Общие особенности

Во всех сервисах не очень удобно распределять займы и кредиты. Если компания использует овердрафты, факторинг, кредитные линии и подобные продукты, учитывать такие операции придется вручную и очень внимательно.

Все сервисы поддерживают мультивалютность — возможность формировать отчеты в разных валютах. Но это требует особого контроля на начальном этапе, особенно когда переводите рубли на валютный счет: списывается одна сумма, но приходит в перерасчете на рубли, как правило, другая, даже если перевод и поступление совершены в один и тот же день.

«Планфакт»

«Планфакт» показался мне наиболее простым и понятным сервисом по учету денежных операций. У него есть все самые необходимые функции, с ним легко взаимодействовать тем, кто хотя бы раз пробовал вести учет в таблице или программе.

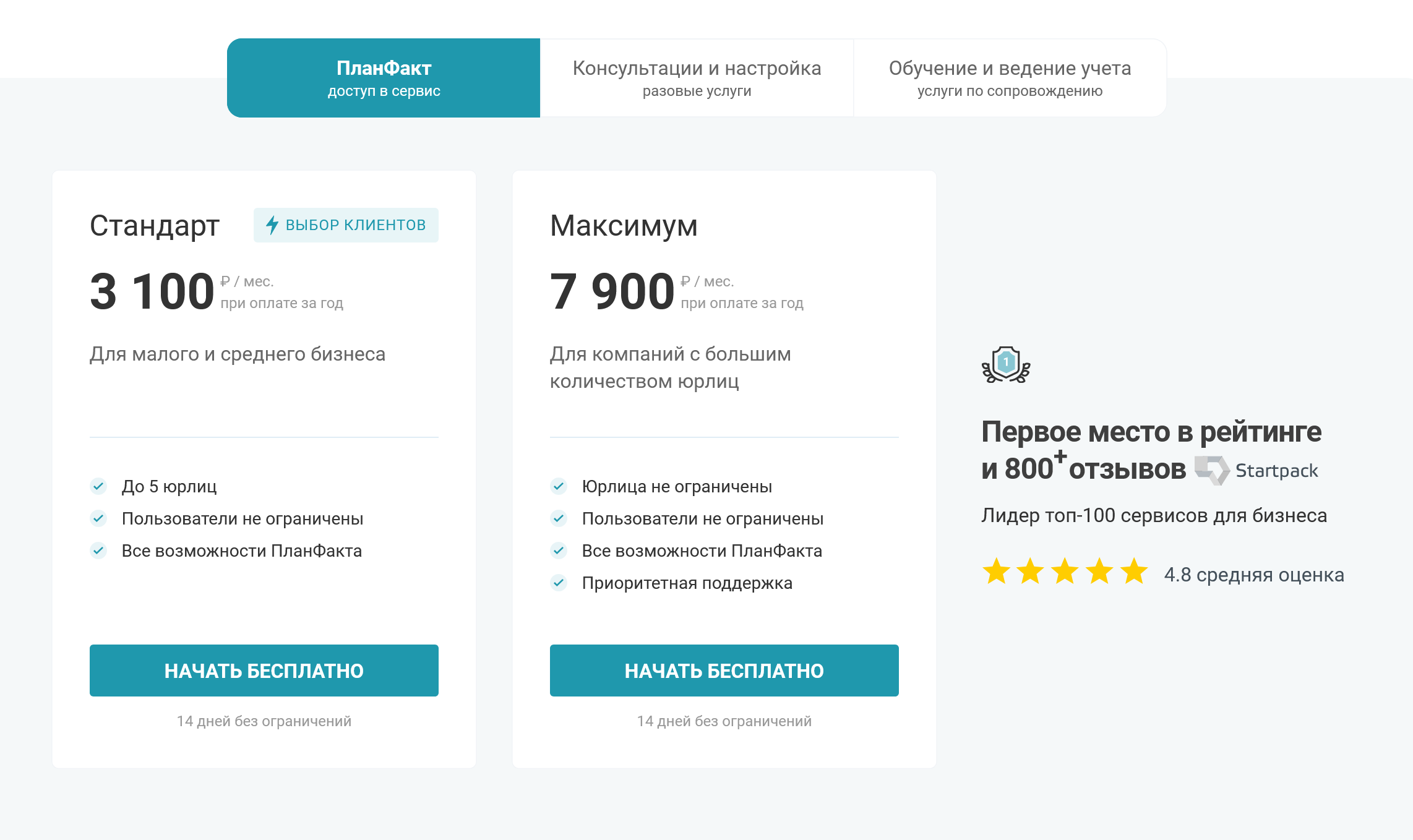

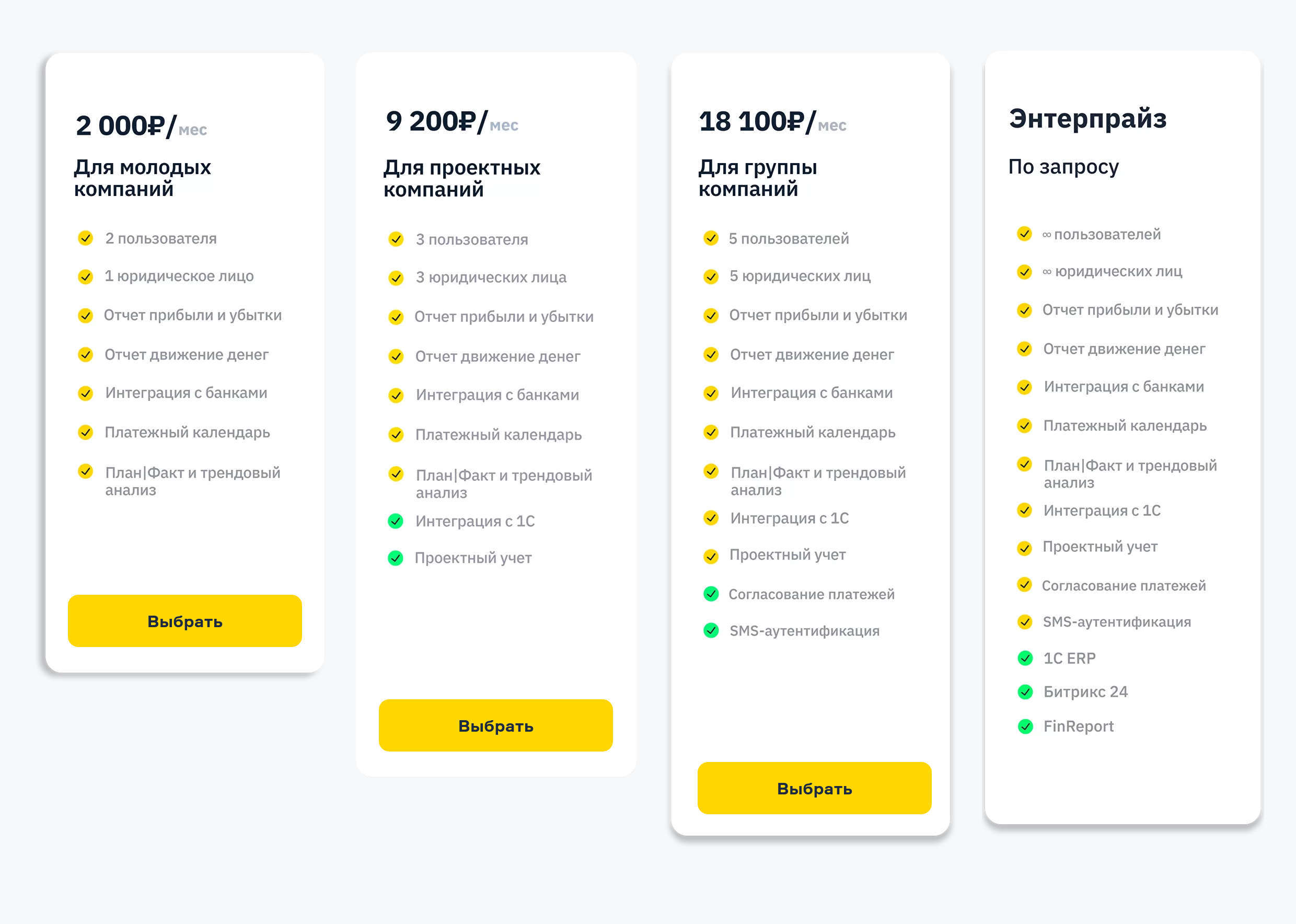

Сколько стоит. Минимальный платеж для малого и среднего бизнеса за три месяца — 11 100 ₽, за год — 37 200 ₽. Для крупных компаний с большим количеством юрлиц минимальная стоимость начинается с 28 200 ₽ за три месяца.

- 37 200 ₽

- минимальный годовой платеж за пользование сервисом

Как работает сервис. Банковские операции сервис автоматически подгружает из большинства известных банков, например Т-Банк, «Точки», «Альфа-банка». Также можно загрузить выписку из 1С и подключить интеграцию с «Битрикс-24», amoCRM и эквайрингом от «Юкассы». Операции можно загружать вручную из таблицы в «Экселе» и добавлять через бота в «Телеграме».

Правила разнесения находятся в разделе «Настройки» и создаются отдельно для каждого условия. Не хватает варианта «не содержит», который бы позволял корректно разделять покупку товаров и услуг.

Например, ООО «Завод» продает станки и оказывает сервисные услуги. Когда клиент за раз покупает станок и платит за сервисное обслуживание, программа может отнести платеж и к категории услуг, и к категории «Станки» — зависит от того, что клиент укажет в назначении платежа.

Тогда в программе можно задать такое условие: если контрагент — ООО «Завод», а назначение платежа не содержит слово «сервис», то этот платеж проходит в категорию «Станки». В «Планфакте» такой возможности нет.

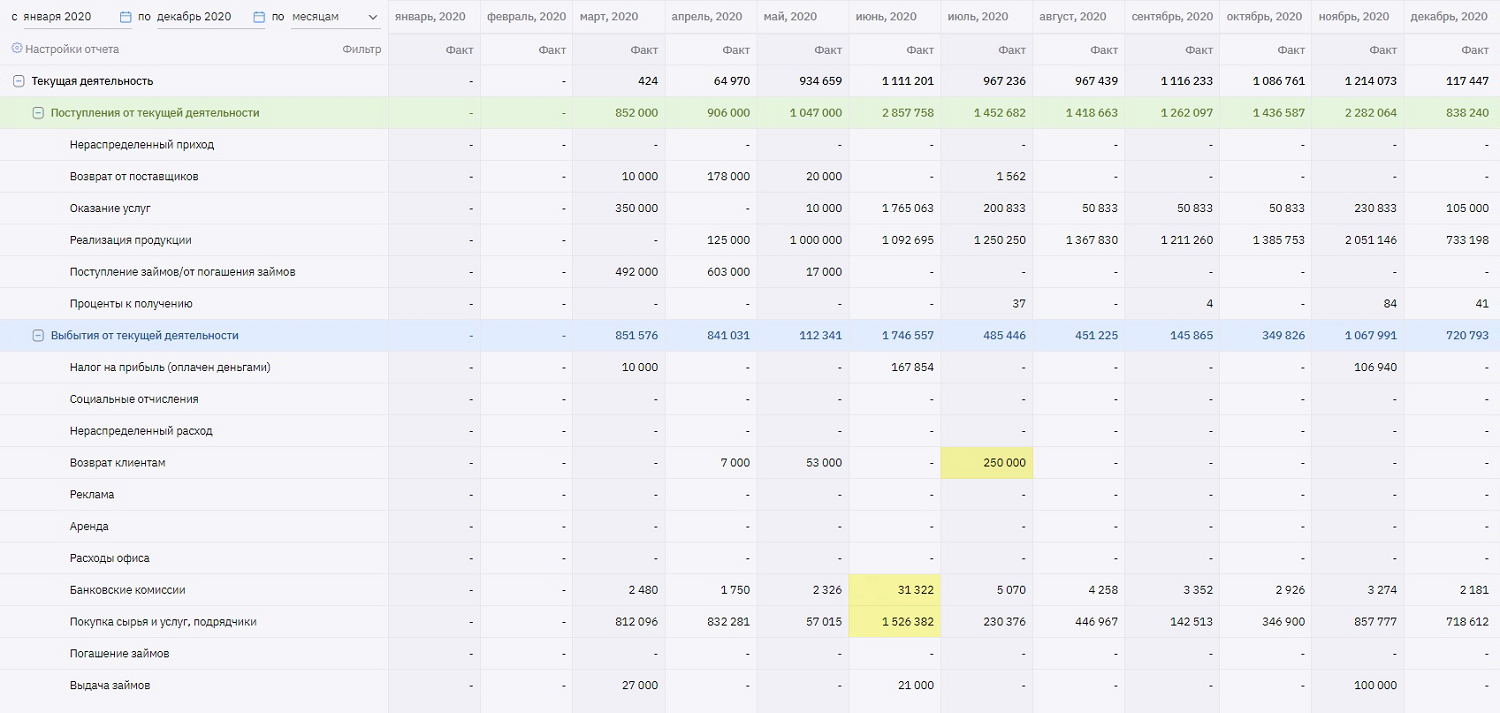

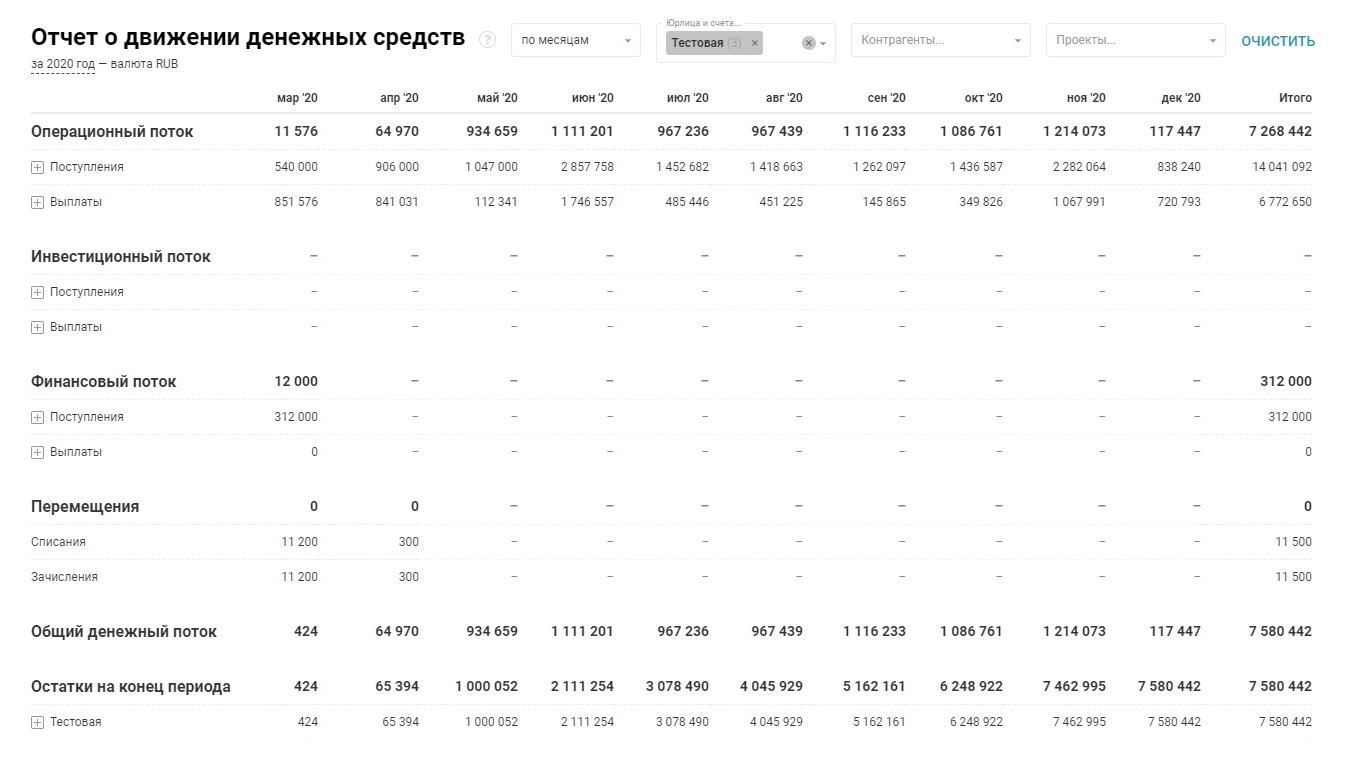

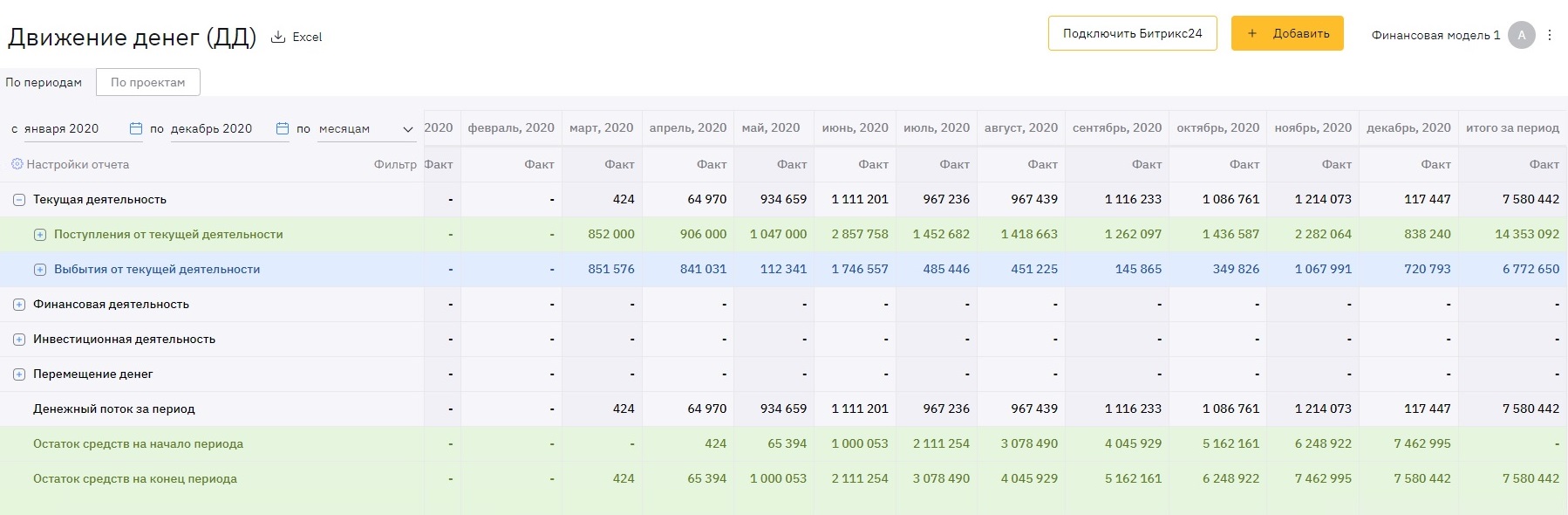

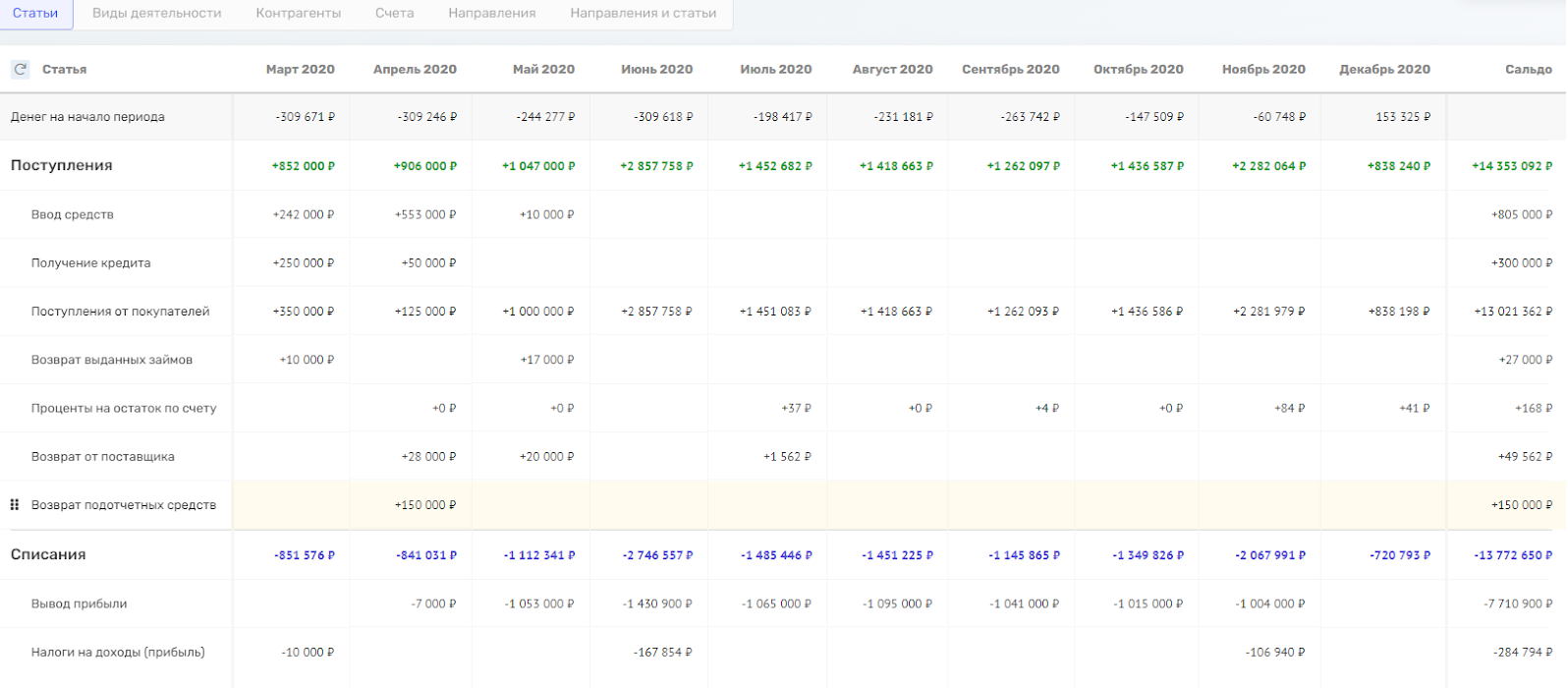

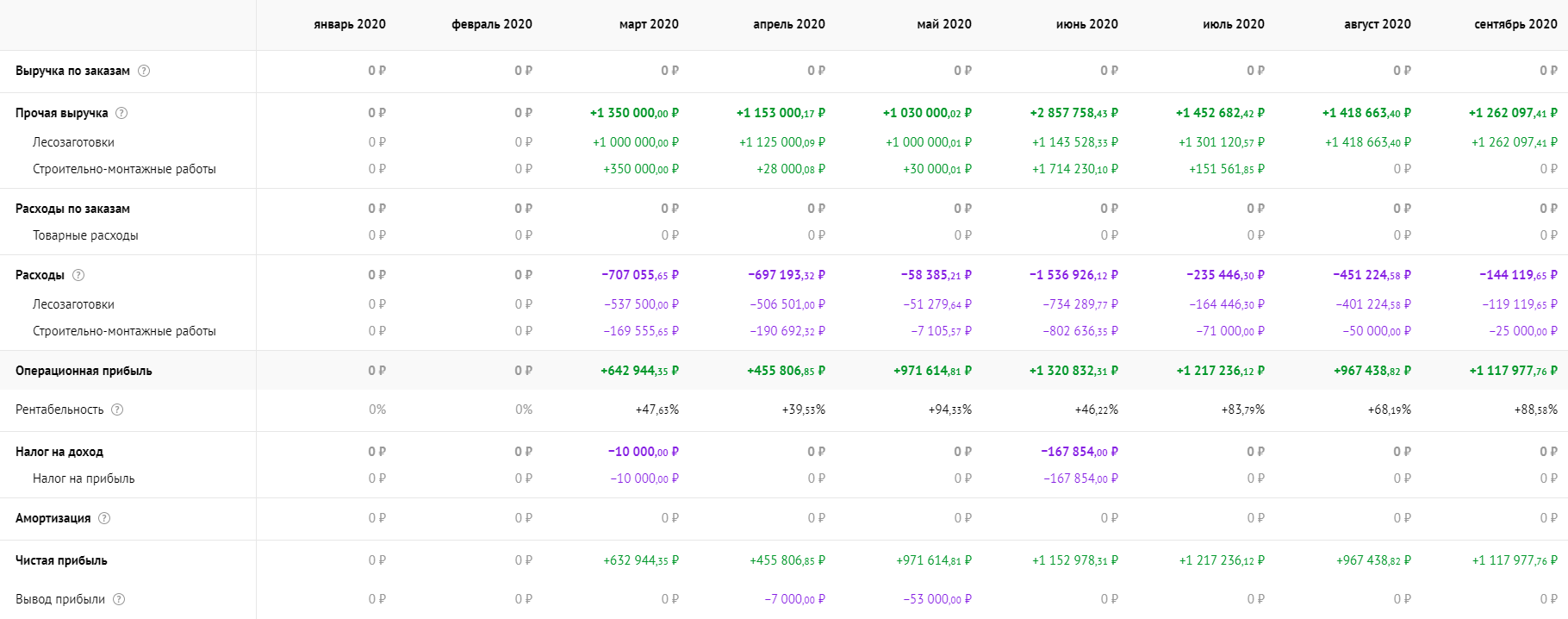

Отчет о движении денежных средств. Все денежные операции сервис разделил на виды деятельности — операционную, финансовую и инвестиционную. Каждый раздел можно раскрыть и посмотреть по статьям, по каждой цифре можно посмотреть, из каких операций она состоит.

Отчет нельзя одновременно посмотреть в разрезе нескольких проектов сразу и сравнить показатели — придется выгружать в «Эксель» и делать все вручную. Но в целом пользоваться удобно: по кнопке «Настройка» можно отметить нужные показатели, сверху можно выбрать нужную компанию, период, контрагента или проект.

Отчет о прибылях и убытках. Если предприниматель захочет составить отчет о прибыли и убытках, придется вручную проставить дату начисления каждой денежной операции. Максимум, что можно здесь автоматизировать — загрузить реестр операций, но ни один менеджер не дал мне гарантий, что он загрузится корректно, поэтому все равно придется проверять вручную.

Сама форма отчета довольно подробная: можно настроить дробление расходов так, как это принято в компании, вывести показатели операционной прибыли, EBITDA, EBIT, прибыли до налогов, но свои добавить не получится.

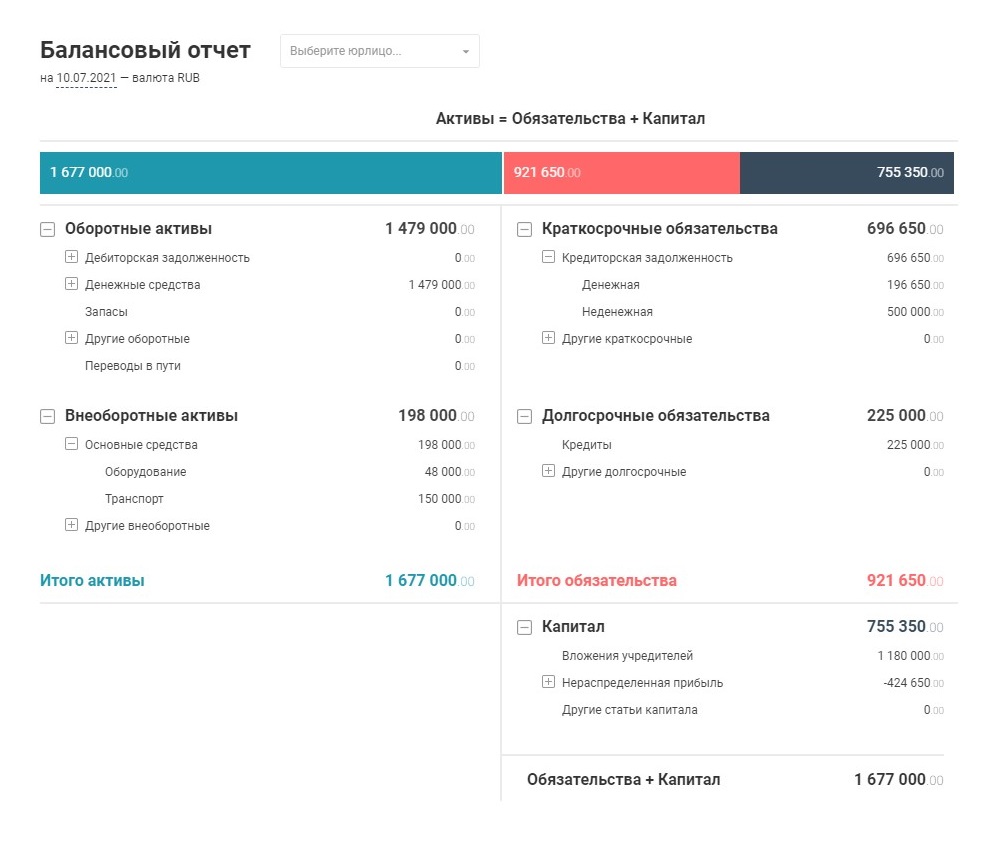

Баланс. Учет показателей баланса в сервисе не реализован, поэтому баланс для большинства пользователей выглядит как отчет с цифрами. Показатели вроде амортизации и операции по учету запасов, производства и начислению зарплаты придется вычислять вручную.

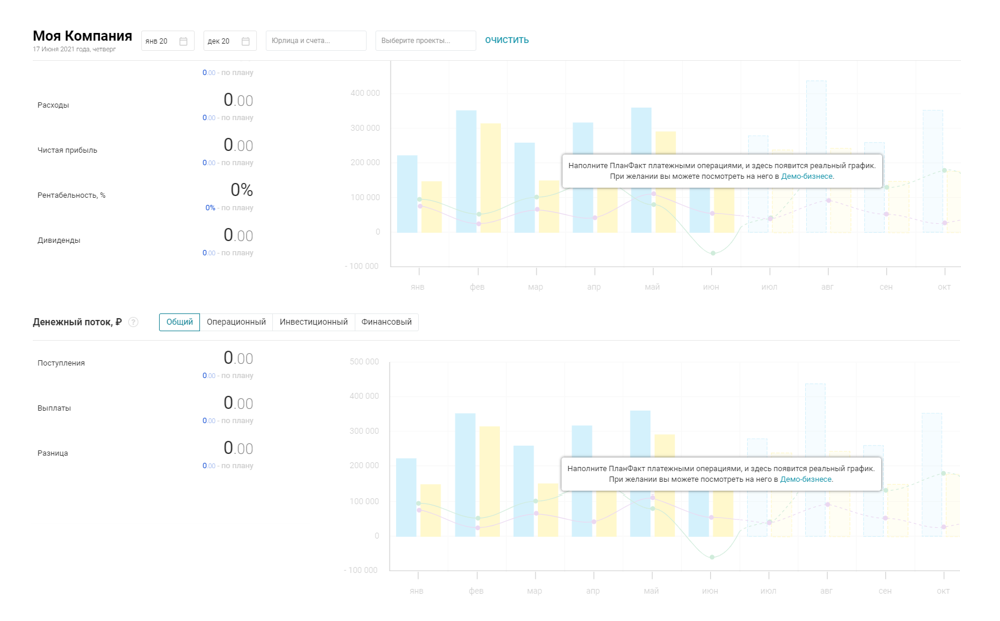

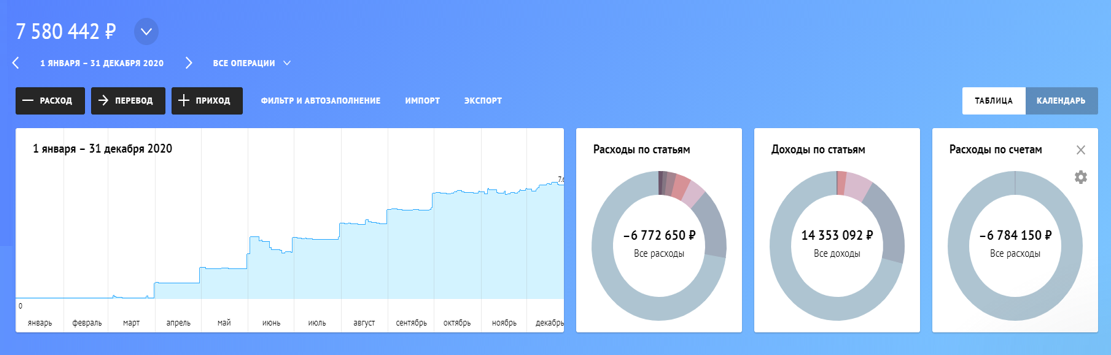

Главный экран. На главном экране сервис показывает:

- Прибыль компании.

- Денежный поток.

- Остатки на счетах.

- Структуру платежей.

- Самых доходных клиентов компании.

- Расчет прибыльности проектов.

Добавить свои блоки не получится.

Дополнительные возможности. У «Планфакта» есть бот в «Телеграме», с помощью которого можно вносить операции и получать отчеты по компании прямо в мессенджере. Там же можно вести простой учет счетов — смотреть, оплатил ли клиент счет или нет, есть ли просрочки.

Еще к каждой операции в «Планфакте» можно прикрепить файл — например, скан счета на оплату.

Кому подойдет сервис. Сервис подойдет тем, кому нужен простой учет денег, или у кого есть возможность вводить и проверять фактические операции вручную.

«Планфакт»

| Плюсы |

|---|

Удобное дробление операций и бюджеты. Интуитивно понятное распределение затрат по нескольким проектам сразу. Заполнять бюджеты по статьям и проектам в «Планфакте» удобнее всего. Понятный дашборд. Все графики и ключевые показатели крупные и достаточно детальные. Много показателей. В отчете о прибылях и убытках есть и маржинальная прибыль, и EBT, и EBIT, и EBITDA. Простой интерфейс с минимумом настроек. Есть бот в «Телеграме» и мобильная версия — удобно вносить операции на бегу. |

«Планфакт»

| Минусы |

|---|

Интеграция с 1С только по выписке. Ни о каком факте в данном случае речи не идет, интеграция односторонняя и только банка. Баланс и отчет о прибылях и убытках достоверны, если вносить данные вручную. Если нет человека, который бы этим занимался, сервис покажет просто цифры, не более того. Жесткие правила разнесения. Можно выбрать контрагента, но невозможно поставить условие «не содержит» или «не равно». Нельзя добавить свои варианты показателей. Например, выручку на сотрудника посчитать не получится. Нельзя скопировать правило. Когда разных операций много, это сильно замедляет. |

| Плюсы |

Удобное дробление операций и бюджеты. Интуитивно понятное распределение затрат по нескольким проектам сразу. Заполнять бюджеты по статьям и проектам в «Планфакте» удобнее всего. Понятный дашборд. Все графики и ключевые показатели крупные и достаточно детальные. Много показателей. В отчете о прибылях и убытках есть и маржинальная прибыль, и EBT, и EBIT, и EBITDA. Простой интерфейс с минимумом настроек. Есть бот в «Телеграме» и мобильная версия — удобно вносить операции на бегу. |

| Минусы |

Интеграция с 1С только по выписке. Ни о каком факте в данном случае речи не идет, интеграция односторонняя и только банка. Баланс и отчет о прибылях и убытках достоверны, если вносить данные вручную. Если нет человека, который бы этим занимался, сервис покажет просто цифры, не более того. Жесткие правила разнесения. Можно выбрать контрагента, но невозможно поставить условие «не содержит» или «не равно». Нельзя добавить свои варианты показателей. Например, выручку на сотрудника посчитать не получится. Нельзя скопировать правило. Когда разных операций много, это сильно замедляет. |

«Финансист»

Сервис позиционирует себя как систему для финансового планирования, формирования управленческой отчетности и визуализации данных. Внешне он похож на полноформатную программу по ведению управленческого учета: функциональность и детализация довольно серьезные.

Работу в сервисе «Финансист» сразу предлагает начать с создания финансовой модели и разработки статей, при этом каждый шаг сопровождается подсказкой.

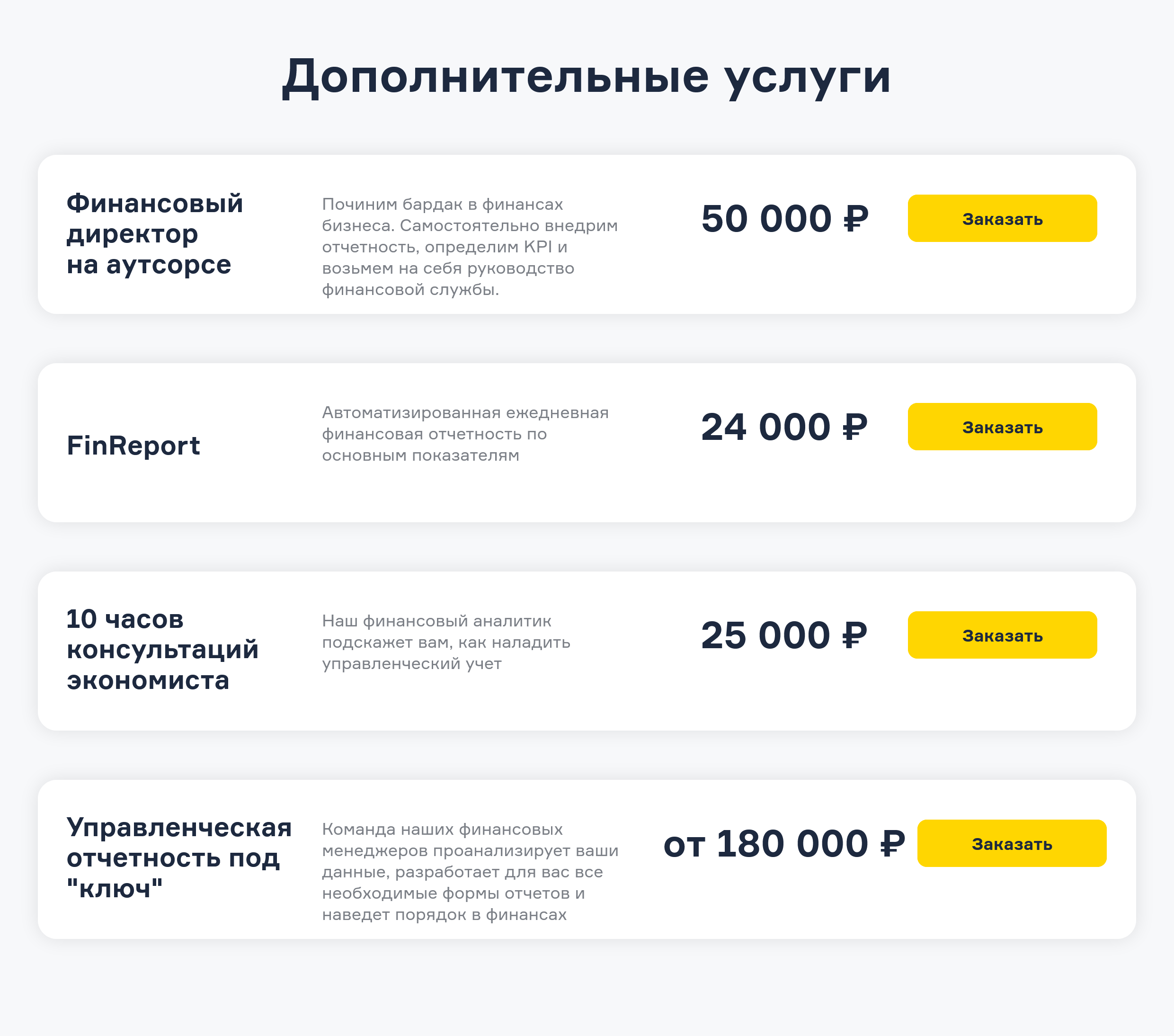

Сколько стоит. Минимальная стоимость сервиса — 2000 ₽ в месяц, оплатить придется минимум за квартал. Следующий тариф существенно дороже, зато с ним можно интегрироваться с другими учетными системами и запрашивать консультации специалиста.

- 2000 ₽

- минимальная стоимость сервиса в месяц

FinReport — это отдельный отчет по денежным показателям на основе данных из банков и 1С. Он показывает краткую оперативную информацию по компании. Стоимость зависит от количества компаний, его можно использовать как совместно с сервисом, так и отдельно.

Отчет содержит:

- Информацию об остатках на счетах — сводно и в разрезе компаний и кошельков.

- Прогноз кассового разрыва.

- Данные по выручке за предшествующий период.

- Количество оплат и средний чек.

- Прогноз выручки и расходов на основе данных прошлых периодов.

- Дебиторская задолженность — сводно, по крупнейшим контрагентам, просроченным, новым и старым клиентам.

- Данные о вчерашних операциях в банках.

Как работает сервис. Сначала сервис предлагает создать финансовую модель и определить статьи доходов и расходов. Затем нужно загрузить файл с операциями и настроить правила разнесения.

Все правила сгруппированы по виду: перемещение денег, расходы и приход. Для денежных операций правил всего три: для переводов между счетами, для списаний и для поступлений. Внутри каждого много настроек.

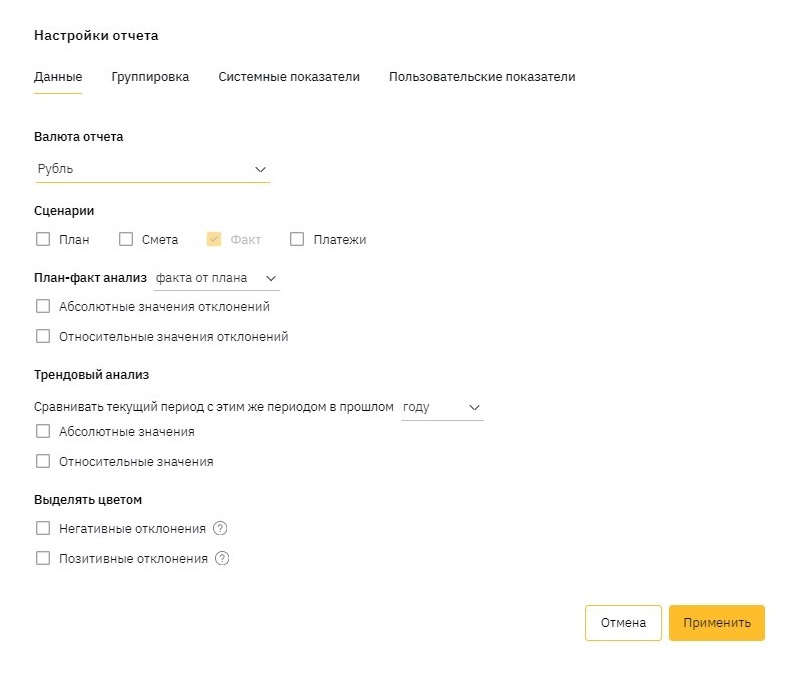

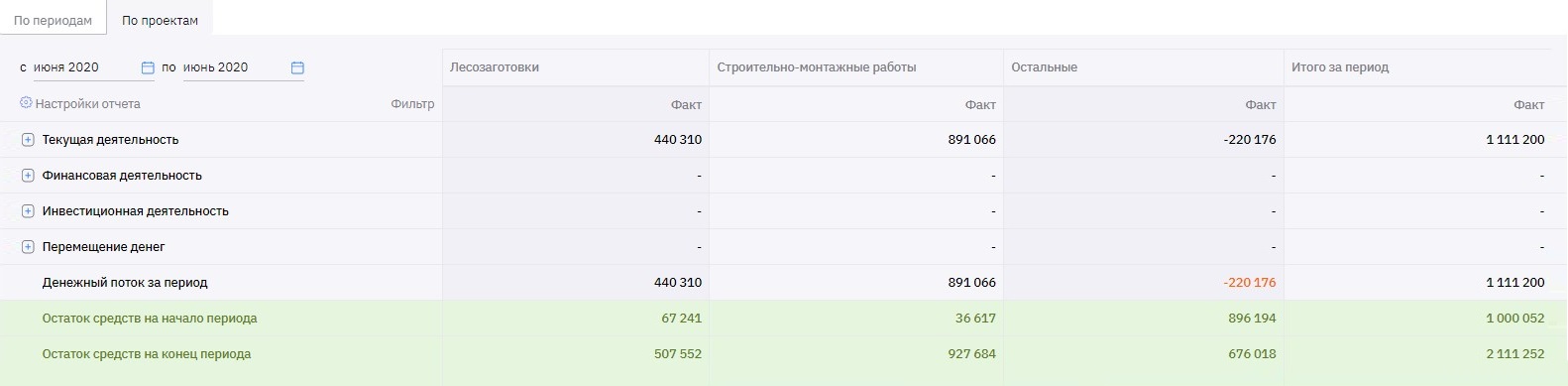

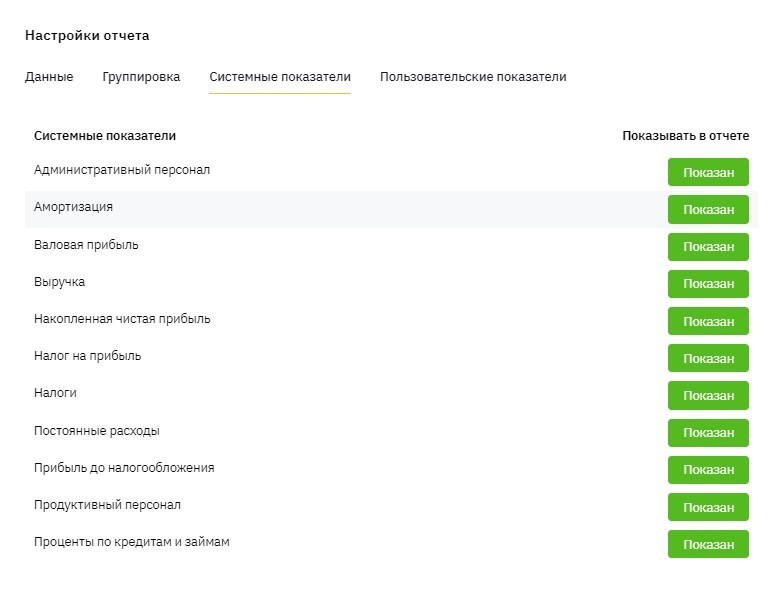

Отчет о движении денежных средств. Все операции сервис разделил по видам деятельности и по проектам. Отчет можно настроить — добавить свои показатели и скорректировать те, что есть. В других сервисах так сделать не получится.

В получившемся отчете есть масса фильтров: по организациям, по банковским счетам, проектам и их статусам. Сам отчет может быть двух видов: план-факт и платежный календарь. Настроить его можно тоже по-разному, например сравнить с плановыми показателями или фактом прошлых периодов, вывести абсолютные или относительные отклонения, включить собственные расчетные или произвольные показатели. Каждую статью и цифру можно разложить на составляющие и проверить разнесение.

Отчет о движении денежных средств не слишком удобно смотреть, потому что все неразнесенные операции попадают в условный дополнительный проект «Остальные», из-за чего появляются отрицательные значения. Некоторым компаниям важно отслеживать не только финансовые результаты по направлениям, но и поступления, и списания, чтобы вовремя отследить аномалии в ожидаемых показателях.

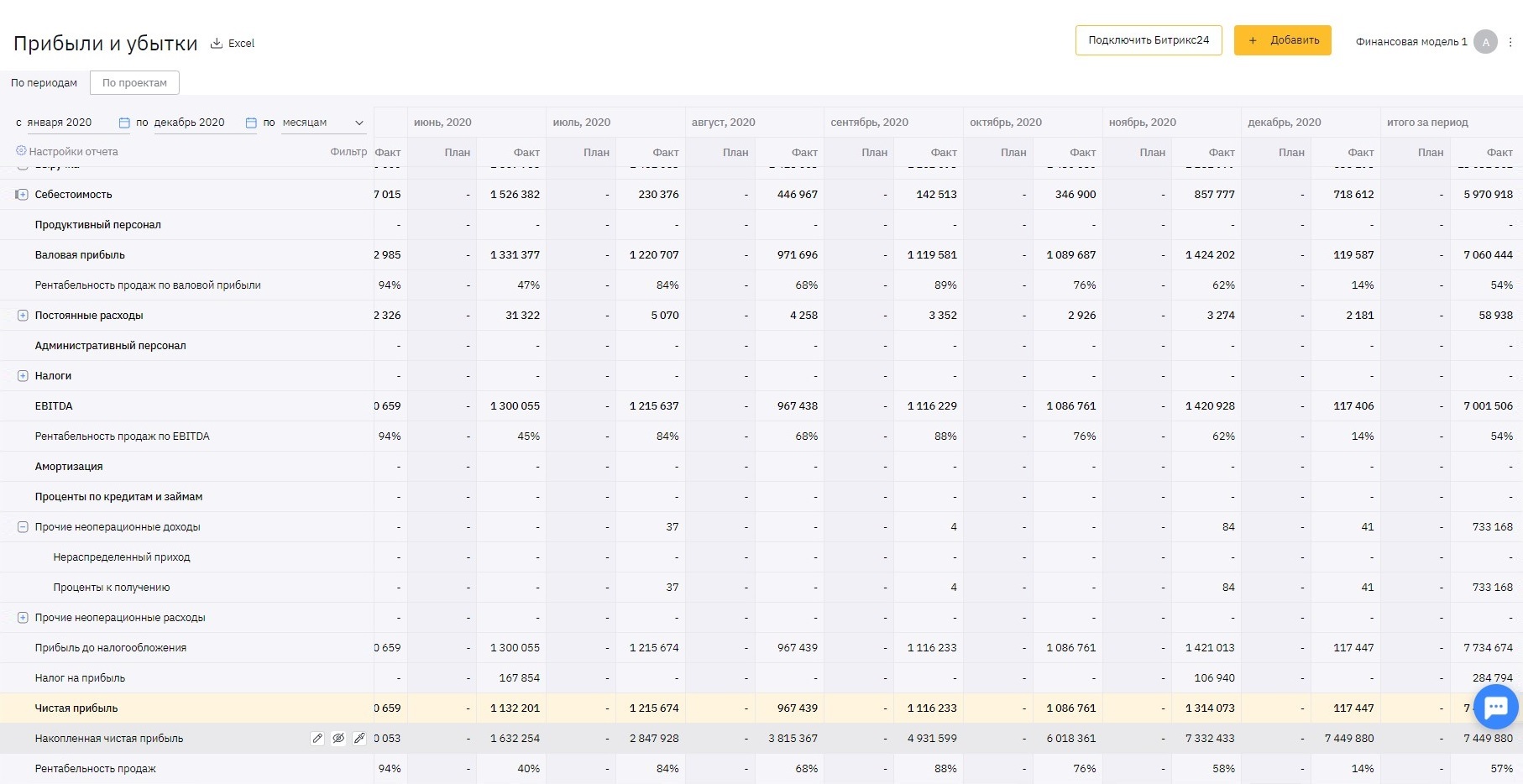

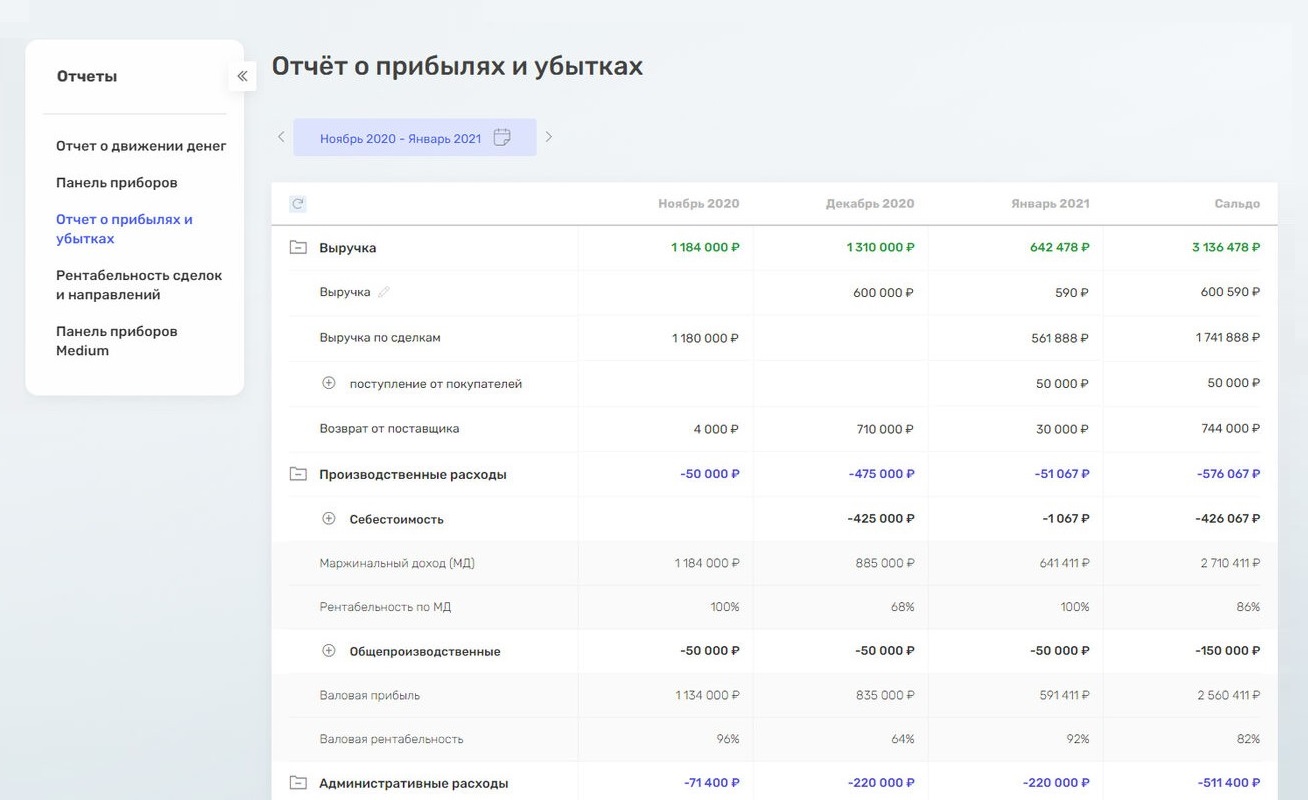

Отчет о прибылях и убытках. В «Финансисте» он составляется на основании данных, которые пользователь загружает из бухгалтерских программ или вносит вручную. В сервисе разделены денежные документы и операции, относящиеся к отчету о прибылях и убытках.

В отчете есть показатели валовой прибыли, рентабельности продаж по валовой прибыли, EBITDA, рентабельности по EBITDA и рентабельности продаж по чистой прибыли.

Баланс. Его в «Финансисте» пока нет, баланс нельзя посмотреть. Раздел «Контрагенты» в бета-версии — пока что там просто список контрагентов с неполными данными.

Главный экран. Показывает динамику остатков денег на счетах компании, выручку, себестоимость, постоянные расходы и воронку продаж. В отличие от «Планфакта» главный экран можно настраивать — добавлять свои показатели.

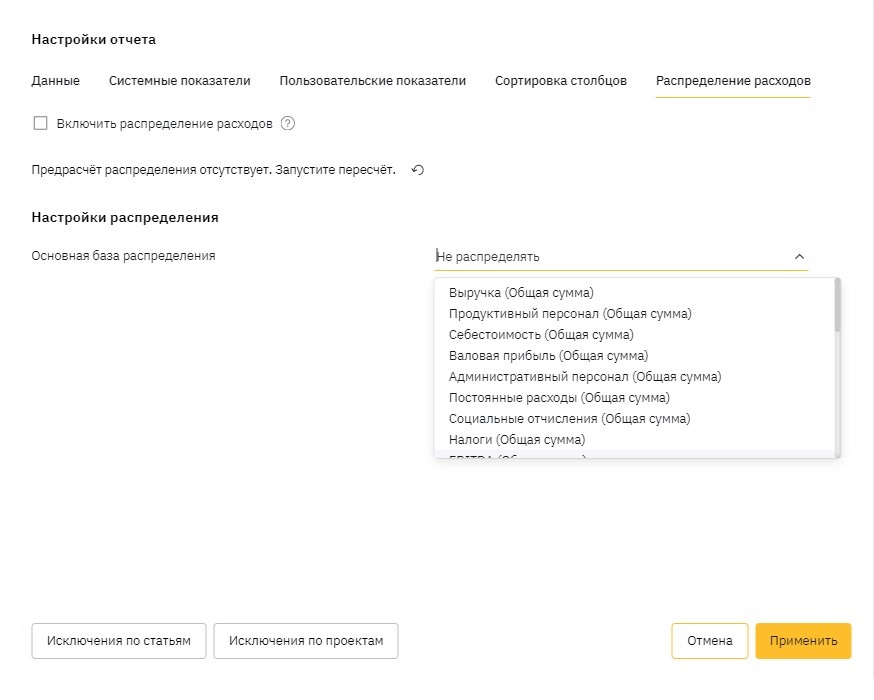

Дополнительные возможности. В отчете о прибылях и убытках можно одной кнопкой распределить оставшиеся без проектов расходы в зависимости от базы распределения, при этом настройка очень гибкая: множество вариантов баз и исключений.

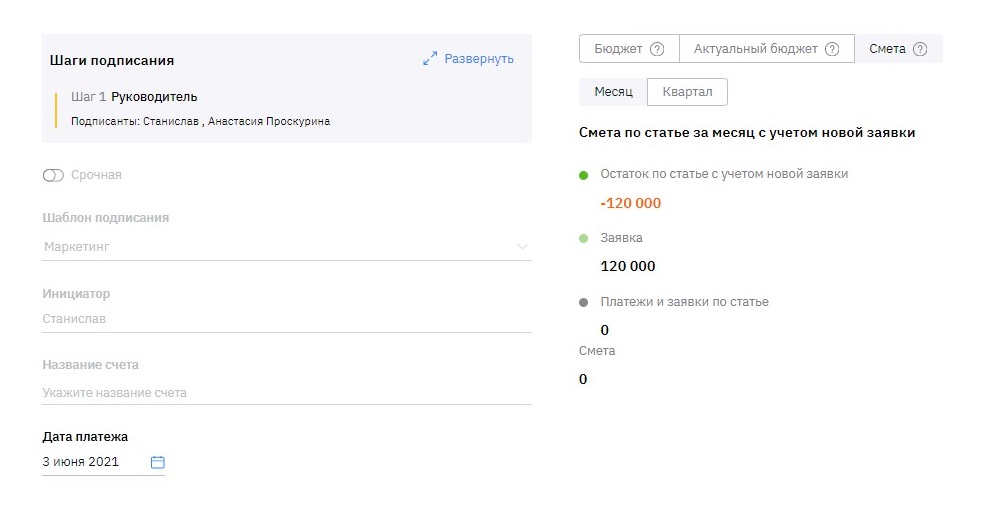

Еще в «Финансисте» можно планировать и согласовывать платежи. Например, менеджер отправляет платеж на согласование, руководитель сверяет с бюджетом статьи, этот бюджет сразу видно в платеже, и дает добро. После этого можно сразу выгрузить платежку в банк прямо из сервиса.

Третья особенность — пользователь может добавлять свои расчетные показатели, в том числе юнит-экономики. Юнит-экономика показывает, зарабатывает ли бизнес на конкретном товаре или клиенте или нет. Это позволяет получать более расширенную аналитику, чем в других сервисах. Например, в нашей компании требуется постоянно отслеживать показатель себестоимости на кубический метр древесины.

Кому подойдет сервис. «Финансист» хорошо подходит малому бизнесу, который хочет активно расти и становиться крупным. Он довольно сложный в освоении, но его удобнее всего настраивать под особенности бизнеса.

«Финансист»

| Плюсы |

|---|

Есть интеграция с популярными продуктами 1С и учетными системами. Большинство данных можно переносить автоматически. Удобное разнесение правил. Можно делать с ними что захочется: свернуть и развернуть, задать много условий, сделать отдельные правила для проектов. Есть полноформатное планирование по статьям затрат и отображение лимитов по статье в каждой операции. Есть согласование платежей — из тестируемых сервисов это умеет только «Финансист». Гибкие настройки отчетов. Можно добавить любой финансовый или нефинансовый показатель, закрепить его на главной странице или в отчете и следить за динамикой. Удобное распределение по проектам постоянных расходов — прямо из отчета. Учет в сервисе начинается с финансовой модели бизнеса, планирования показателей, загрузке факта. |

«Финансист»

| Минусы |

|---|

Много нюансов и данных. Без поддержки на начальных этапах будет сложно разобраться. Не учтена патентная система налогообложения. Сервис может работать с ИП и ООО только на УСН или ОСНО. Раздел «Контрагенты» неинформативен. Остатки дебиторской и кредиторской задолженности будут актуальны только тогда, когда каждый остаток будет внесен отдельным документом. Неудобно отображать займы и взносы учредителей — непонятно, как их распределять по проектам, если их несколько. Сами статьи расходов по займам неудобные: нужно сразу указывать сумму и сроки погашения, сложно учитывать овердрафт, факторинг и кредитные линии. Поддержка долго отвечает. Чат работает медленно. |

| Плюсы |

Есть интеграция с популярными продуктами 1С и учетными системами. Большинство данных можно переносить автоматически. Удобное разнесение правил. Можно делать с ними что захочется: свернуть и развернуть, задать много условий, сделать отдельные правила для проектов. Есть полноформатное планирование по статьям затрат и отображение лимитов по статье в каждой операции. Есть согласование платежей — из тестируемых сервисов это умеет только «Финансист». Гибкие настройки отчетов. Можно добавить любой финансовый или нефинансовый показатель, закрепить его на главной странице или в отчете и следить за динамикой. Удобное распределение по проектам постоянных расходов — прямо из отчета. Учет в сервисе начинается с финансовой модели бизнеса, планирования показателей, загрузке факта. |

| Минусы |

Много нюансов и данных. Без поддержки на начальных этапах будет сложно разобраться. Не учтена патентная система налогообложения. Сервис может работать с ИП и ООО только на УСН или ОСНО. Раздел «Контрагенты» неинформативен. Остатки дебиторской и кредиторской задолженности будут актуальны только тогда, когда каждый остаток будет внесен отдельным документом. Неудобно отображать займы и взносы учредителей — непонятно, как их распределять по проектам, если их несколько. Сами статьи расходов по займам неудобные: нужно сразу указывать сумму и сроки погашения, сложно учитывать овердрафт, факторинг и кредитные линии. Поддержка долго отвечает. Чат работает медленно. |

«Финтабло»

«Финтабло» — продукт компании «Нескучные финансы», которая предоставляет услуги финансовых директоров. Сервис создан на основе методологии этой компании, поэтому учет в нем менее гибок по сравнению с остальными сервисами, но зато уже оптимизирован под нужды большинства бизнесов.

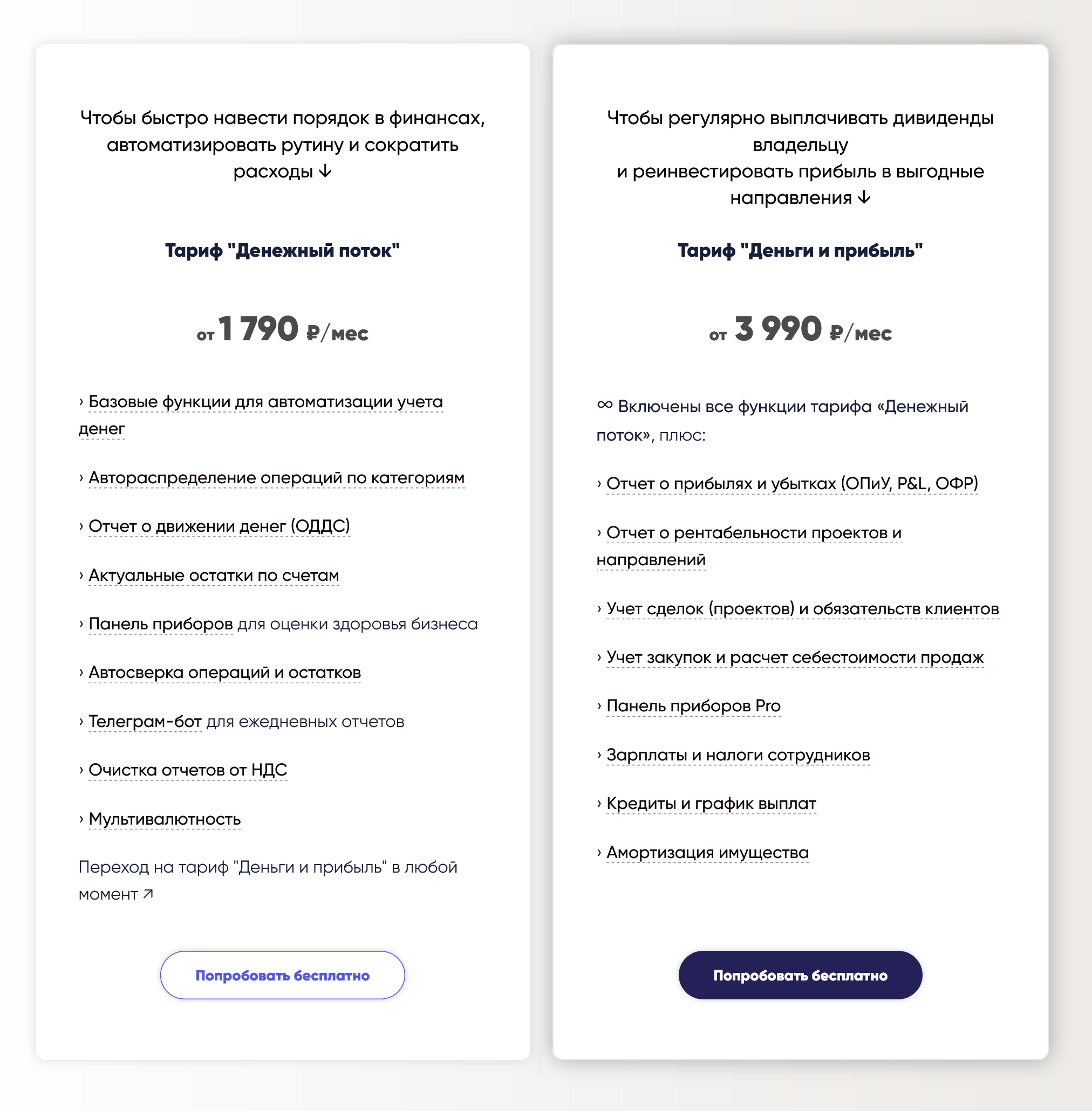

Сколько стоит. Самый дешевый тариф — 1790 ₽ в месяц, на нем доступна только функциональность по учету денег. Расширенная версия стоит 3990 ₽ в месяц.

- 1790 ₽

- минимальная стоимость сервиса в месяц

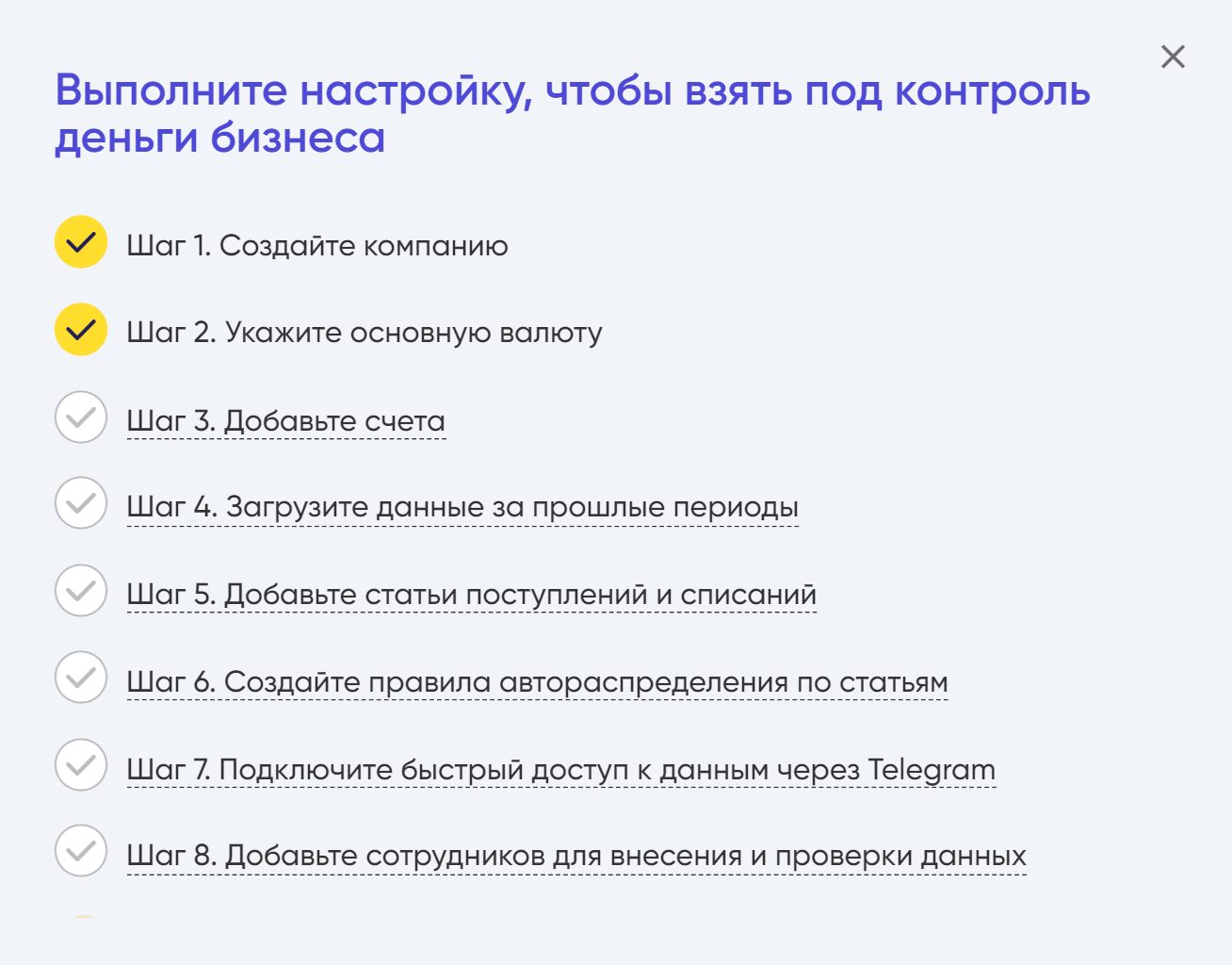

Как работает сервис. Порядок работы в «Финтабло» расписан по шагам, для каждого есть подсказки, обучающие статьи и видео по работе в сервисе и ведению управленческого учета в целом. При желании их можно отключить.

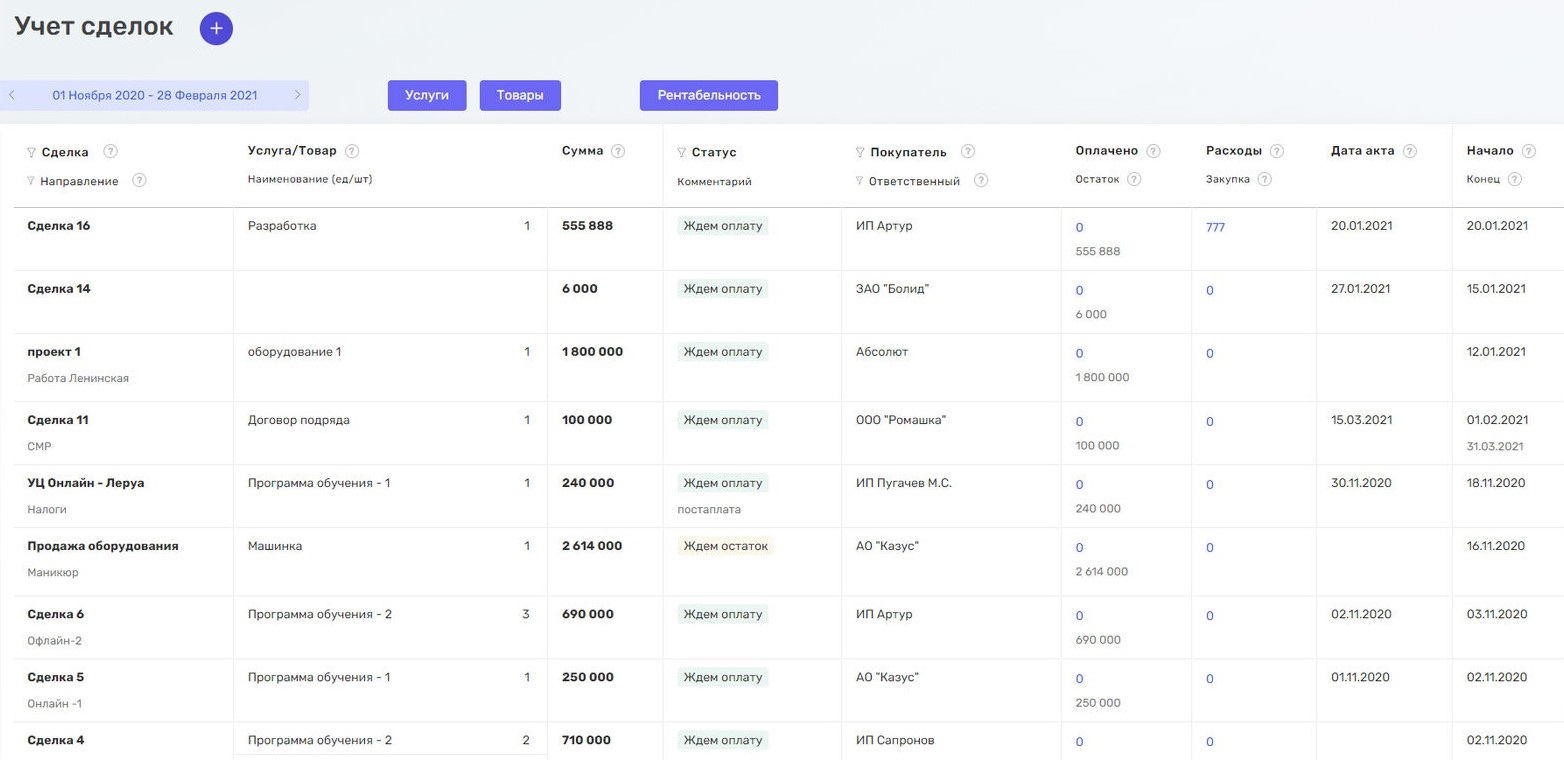

Правила разнесения не делятся на виды, зато есть удобный поиск. Копировать правила нельзя, зато можно сразу распределять по статьям и проектам и дробить на доли. Например, на скрине ниже мои услуги для клиента равномерно распределяются на проекты «Лесозаготовки» и «Строительно-монтажные работы».

В целом работать с разнесением операций мне понравилось. Каждый следующий шаг предусмотрен, интерфейс интуитивно понятный.

Отчет о движении денежных средств. Отчет можно сформировать по статьям, видам деятельности, контрагентам, счетам и направлениям. Непонятно, почему нельзя сформировать отчет по направлениям и видам деятельности и отделить операционную от остальных в разрезе проектов.

Готовый отчет. Каждую цифру можно расшифровать — посмотреть, из чего она сложилась

Отчет о прибылях и убытках. Его можно собирать несколькими способами:

- Если компания ведет учет в другой программе, можно взять оттуда итоговые цифры и поставить в сервис вручную.

- Если денежные операции имеют одинаковые даты списания и начисления — например, плата за аренду помещения — можно настроить так, чтобы эти затраты автоматически отправлялись в отчет о прибылях и убытках.

- Можно указывать даты начисления вручную.

Все способы можно комбинировать.

Расходы в отчете разделены на производственные, административные и коммерческие.

Главный экран. На главный экран можно выводить разные данные в зависимости от тарифа. Например, на тарифе «Денежный поток» доступны такие графики:

- Динамика поступлений и списаний. Темпы роста поступлений должны быть выше темпов роста списаний.

- Динамика остатков денег на счетах.

- Тренды по статьям и направлениям. Этот график отвечает на вопрос, из-за каких статей или направлений денежный поток становится положительным или отрицательным. Например, предприниматель может увидеть, как просели доходы по направлению «Лесозаготовки», и принять меры.

На тарифе «Деньги и прибыль» можно дополнительно вывести на экран показатели:

- Выручки, чистой прибыли и рентабельности.

- Выручки и прибыли на сотрудника. С ростом выручки и штата этот показатель должен расти — он косвенно показывает эффективность выбранной стратегии роста.

- Доли расходов в выручке по категориям сотрудников. Чтобы обеспечить запланированную чистую прибыль, расходы на ФОТ и отдельные категории сотрудников должны находиться в определенном коридоре.

Свои показатели вывести на экран не получится.

Дополнительные возможности. В «Финтабло» есть удобные разделы по учету имущества, кредитов, налогов, сделок и зарплаты. Их можно использовать в простом бизнесе — например, в сфере услуг или торговле с небольшим ассортиментом товаров.

Для компаний на ОСНО есть учет НДС и автоматическая очистка отчетов от него по одной кнопке. Но мне не удалось протестировать эту функцию, так как наша тестовая компания применяет упрощенку.

Есть также функция автосверки — она помогает избежать дублирования данных, если они загружаются из разных источников. Также к сервису можно подключить бот в «Телеграме», который присылает данные из отчетов и об остатках.

Кому подойдет сервис. «Финтабло» подойдет тем, кто хочет детально разобраться в ведении управленческого учета: на каждой странице есть подробные инструкции и обучающие видео. Еще он будет удобен компаниям, которым необходимо автоматизировать часть учета и собрать все в одном месте: только в «Финтабло» можно поставить свою цифру сразу в отчет.

«Финтабло»

| Плюсы |

|---|

Удобные подсказки. Они есть в конце каждой страницы — не нужно искать обучающее видео или вопрос в общем списке. Ручной ввод данных в отчет о прибылях и убытках. Если по каким-то причинам часть данных нельзя вести в «Финтабло», можно просто отразить их в отчете вручную. Например, себестоимость. Есть автосверка — помогает защитить данные из разных источников от дублирования. Есть учет имущества, расчет кредитов и отражение начисленного налога на прибыль. Из заданных параметров сервис сам посчитает амортизацию и простой кредит. Можно настроить так, чтобы операция в момент оплаты автоматически отражалась в отчете о прибылях и убытках. Сервис показывает себестоимость сделок и рассчитывает рентабельность. К каждой сделке можно привязать денежный расход либо из самой продажи, либо из документа оплаты. |

«Финтабло»

| Минусы |

|---|

«Финтабло» поддерживает только одну методологию по ведению управленческого учета. Она подойдет большей части малого и среднего бизнеса, но не всем. Нет автоматической интеграции факта. Если модуль сделок не подходит, данные все равно где-то нужно собрать, посчитать и отразить в отчете. В отчете о движении денежных средств нельзя одновременно посмотреть данные в разрезе направлений и видов деятельности. Будет отражаться все в куче: и займы, и дивиденды, и поступления от покупателей, и закупки по проектам. Нельзя скопировать правило. Когда операций много, это сильно замедляет. Сбои в работе правил. Когда я задала одновременно два условия: контрагента и дату, правило фильтровало операцию только по первому, хотя стояла отметка об одновременном исполнении. Привязать расход к сделке можно, только если она не закрыта. Если расходы по сделке оплатили после ее закрытия, придется открывать сделку заново, отражать затраты и снова закрывать. Это неудобно, если работаешь с поставщиками с отсрочками. |

| Плюсы |

Удобные подсказки. Они есть в конце каждой страницы — не нужно искать обучающее видео или вопрос в общем списке. Ручной ввод данных в отчет о прибылях и убытках. Если по каким-то причинам часть данных нельзя вести в «Финтабло», можно просто отразить их в отчете вручную. Например, себестоимость. Есть автосверка — помогает защитить данные из разных источников от дублирования. Есть учет имущества, расчет кредитов и отражение начисленного налога на прибыль. Из заданных параметров сервис сам посчитает амортизацию и простой кредит. Можно настроить так, чтобы операция в момент оплаты автоматически отражалась в отчете о прибылях и убытках. Сервис показывает себестоимость сделок и рассчитывает рентабельность. К каждой сделке можно привязать денежный расход либо из самой продажи, либо из документа оплаты. |

| Минусы |

«Финтабло» поддерживает только одну методологию по ведению управленческого учета. Она подойдет большей части малого и среднего бизнеса, но не всем. Нет автоматической интеграции факта. Если модуль сделок не подходит, данные все равно где-то нужно собрать, посчитать и отразить в отчете. В отчете о движении денежных средств нельзя одновременно посмотреть данные в разрезе направлений и видов деятельности. Будет отражаться все в куче: и займы, и дивиденды, и поступления от покупателей, и закупки по проектам. Нельзя скопировать правило. Когда операций много, это сильно замедляет. Сбои в работе правил. Когда я задала одновременно два условия: контрагента и дату, правило фильтровало операцию только по первому, хотя стояла отметка об одновременном исполнении. Привязать расход к сделке можно, только если она не закрыта. Если расходы по сделке оплатили после ее закрытия, придется открывать сделку заново, отражать затраты и снова закрывать. Это неудобно, если работаешь с поставщиками с отсрочками. |

«Финолог»

«Финолог» — это сервис в первую очередь про деньги, остальная функциональность реализована по остаточному принципу.

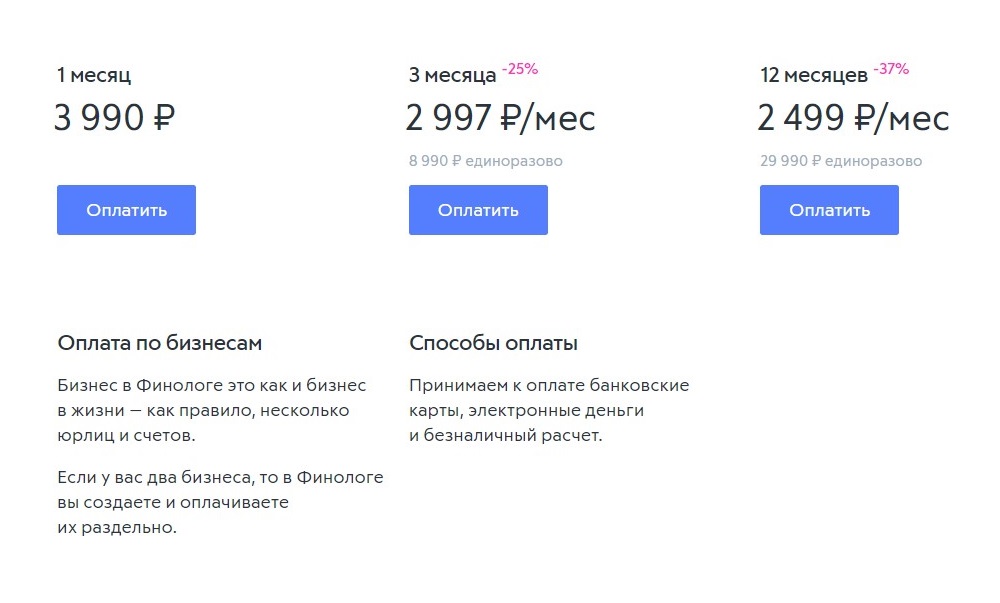

Сколько стоит. Финолог стоит от 2499 ₽ в месяц при оплате сразу за год, при оплате за месяц — 3990 ₽. В отличие от остальных сервисов за каждое юрлицо придется платить отдельно — это неудобно, если у человека есть несколько бизнесов.

- 2499 ₽

- минимальная стоимость сервиса в месяц

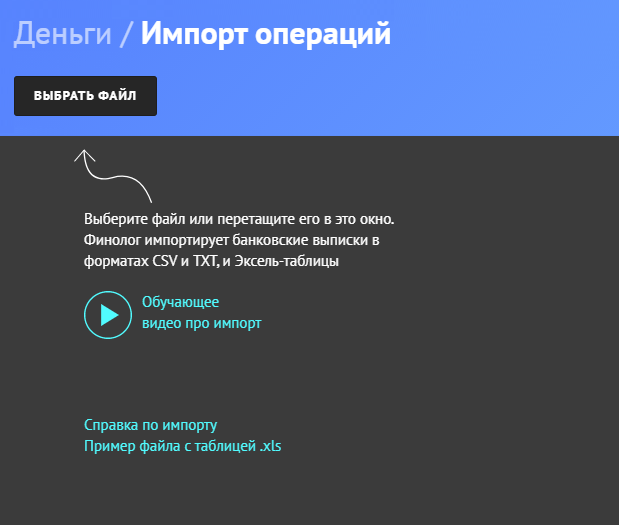

Как работает сервис. С самого начала каждый шаг сопровождается подсказками, есть видеоинструкции по работе с сервисом.

Правила разнесения здесь называются автозаполнением и расположены в общем фильтре. Мне было неудобно работать с ними: правило не помещается даже на большой экран, приходилось постоянно крутить колесиком мышки. Статьи и проекты можно распределять одновременно, а вот общие расходы в одном правиле разделить не удалось.

Каждое правило нужно отдельно называть, при этом оно не общее, а отдельное для каждого элемента. В конце концов мой список выглядел вот так:

Отчет о движении денежных средств. Все операции разделились, итоговые показатели сошлись с исходными данными, но с отчетом работать неудобно.

Показатели слева не закреплены: если листать отчет до декабря, строки попросту «уплывают», и невозможно понять, по какому показателю ты смотришь цифры.

Данные можно разделить по виду деятельности, по проектам, контрагентам, но посмотреть отчет одновременно по проектам и видам деятельности не получится.

Зачем нужна эта форма — загадка. Даже при наличии аномалий по крупным показателям придется все равно формировать другой отчет, в котором будут эти же цифры.

Отчет о прибылях и убытках. Собирается так же, как и в «Планфакте»: нужно вручную проставить дату начисления в каждой денежной операции. Автоматической загрузки данных нет.

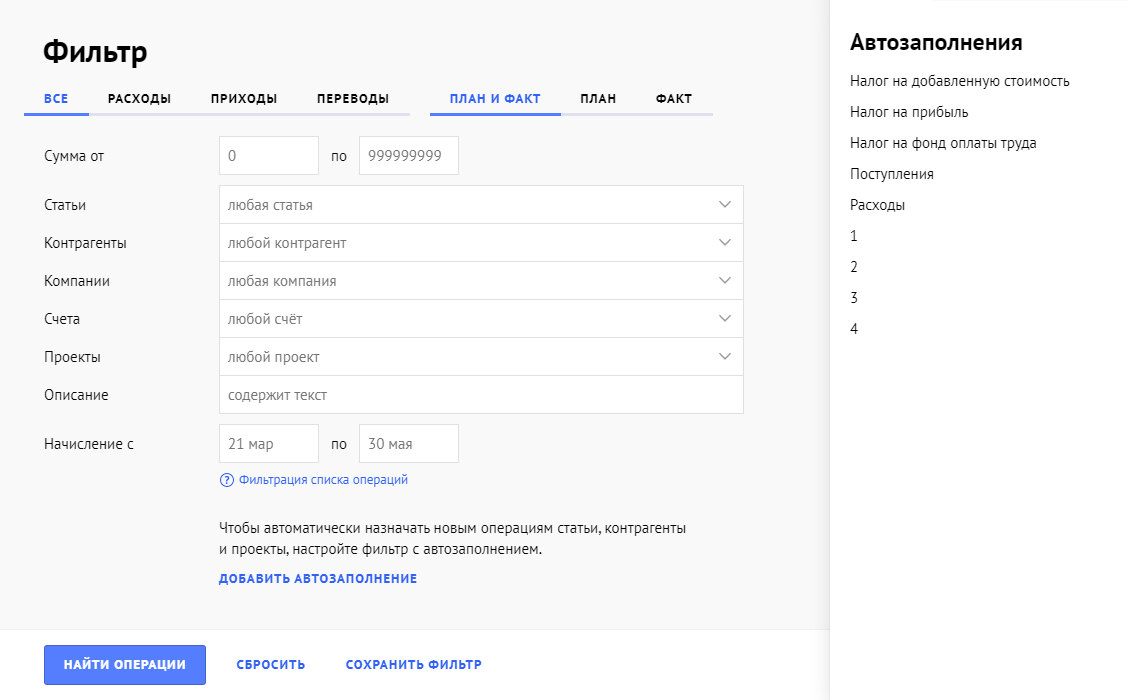

Сам отчет в классической форме разделен на выручку и расходы. Неизвестные расходы по заказам и обычные расходы сервис показывает вперемешку. В результате мы видим операционную прибыль и рентабельность по ней, налог на доход, амортизацию и чистую прибыль.

Баланс. Есть только в бета-версии, но кажется, при текущей функциональности он еще долго не будет работающим отчетом.

Главный экран. Содержит сведения о денежных операциях и платежный календарь. На этом все — свои показатели добавить не получится. Можно посмотреть на круговых диаграммах соотношение доходов и расходов по статьям, открыть платежный календарь и отрегулировать период.

Дополнительные возможности. В «Финологе» можно разместить модуль на сайте компании и собирать заказы прямо в сервисе. Там же выставлять счета и управлять статусами заказов — получится такая мини-CRM.

Также есть отчет по ABC-анализу клиентов — это разделение на группы в зависимости от выручки: 80%, 15%, 5% — и отчет по прямым и косвенным затратам.

Кому подойдет сервис. С помощью «Финолога» можно построить учет денег, принимать и отслеживать заказы с сайта. Подойдет простому бизнесу с коротким циклом сделки, у которого дата платежа соответствует дате фактической операции. Если нужно больше данных — придется доплачивать за финдиректора от сервиса.

«Финолог»

| Плюсы |

|---|

Удобные подсказки сразу на каждом экране. Можно загружать реквизиты из ЕГРЮЛ. Есть расшифровка по каждой сумме — можно посмотреть из чего она состоит. Такая функция есть в каждом сервисе, но в «Финологе» она открывается на той же странице и не сбрасывает отчет. Можно с помощью сервиса сделать мини-CRM и собирать заказы с сайта напрямую в «Финолога». Есть отдельный сервис по созданию простой финансовой модели. Есть ABC-анализ клиентов. Отчет показывает долю группы покупателей в общей выручке. |

«Финолог»

| Минусы |

|---|

Бюджеты отсутствуют. Фактически нет ничего, кроме платежного календаря. Неудобные отчеты. Например, анализ расходов можно посмотреть либо по проектам, либо по статьям затрат, то же самое и в отчете о движении денежных средств. Постоянно сбрасывается дата, если отчет за длительный период, например год, поэтому оценить последние показатели сложно. Отчет о прибылях и убытках достоверен только при ручном внесении. Каждую операцию нужно отмечать вручную в зависимости от отгрузки. Заявленный расчет складских остатков и учет продаж фактически не работают — менеджер не смогла ответить на вопрос о том, каким документом учитывать производство продукции или закупку товара. Мало показателей. Есть только показатель рентабельности, свои настроить невозможно, другие добавить тоже. Нет дашборда. Почти нет графиков, нельзя вывести нужные показатели на главный экран. Слабая служба поддержки и медленное обновление информации. Часто приходится делать это вручную. Есть ощущение, что вся система не справляется с растущей нагрузкой. |

| Плюсы |

Удобные подсказки сразу на каждом экране. Можно загружать реквизиты из ЕГРЮЛ. Есть расшифровка по каждой сумме — можно посмотреть из чего она состоит. Такая функция есть в каждом сервисе, но в «Финологе» она открывается на той же странице и не сбрасывает отчет. Можно с помощью сервиса сделать мини-CRM и собирать заказы с сайта напрямую в «Финолога». Есть отдельный сервис по созданию простой финансовой модели. Есть ABC-анализ клиентов. Отчет показывает долю группы покупателей в общей выручке. |

| Минусы |

Бюджеты отсутствуют. Фактически нет ничего, кроме платежного календаря. Неудобные отчеты. Например, анализ расходов можно посмотреть либо по проектам, либо по статьям затрат, то же самое и в отчете о движении денежных средств. Постоянно сбрасывается дата, если отчет за длительный период, например год, поэтому оценить последние показатели сложно. Отчет о прибылях и убытках достоверен только при ручном внесении. Каждую операцию нужно отмечать вручную в зависимости от отгрузки. Заявленный расчет складских остатков и учет продаж фактически не работают — менеджер не смогла ответить на вопрос о том, каким документом учитывать производство продукции или закупку товара. Мало показателей. Есть только показатель рентабельности, свои настроить невозможно, другие добавить тоже. Нет дашборда. Почти нет графиков, нельзя вывести нужные показатели на главный экран. Слабая служба поддержки и медленное обновление информации. Часто приходится делать это вручную. Есть ощущение, что вся система не справляется с растущей нагрузкой. |

Что еще важно знать

Об этом не говорится на главных страницах сервисов, но важно понимать: если у вас есть сведения по деньгам только из банковской выписки, эквайринга и кассы, полноценно и автоматизированно можно вести только учет денежных средств. Отчет по прибылям и убыткам будет считаться только кассовым методом — не учитывая даты, количества и суммы отгрузок и фактическую себестоимость товара. Такой метод крайне редко подходит компаниям.

- Например, Коля производит столы, по цене 10 000 ₽ каждый. За месяц он продал 100 штук на 1 000 000 ₽, но получил из них только 500 000 ₽ — остальные деньги поступят в следующем месяце. Также Коля закупил сырья и материалов на 2 000 000 ₽.

- Если считать по кассовому методу, в отчете о прибылях и убытках выручка будет 500 000 ₽, а себестоимость — 2 000 000 ₽. Это даст убыток в 1 500 000 ₽, что не соответствует действительности.

- А если считать по методу начисления, отчет покажет выручку в 1 000 000 ₽ — ведь именно на столько продали столов. Себестоимость по этому отчету будет рассчитана фактическая и составит 500 000 ₽. Тогда прибыль будет 500 000 ₽, и получается, что Коля молодец — по итогам месяца получил прибыль.

Чтобы получать корректный отчет о прибылях и убытках, в каждом сервисе придется вручную отмечать даты фактических отгрузок или закупок в каждой денежной операции или в отдельном документе, следить за остатками и продажами. В сервисах эта проблема решается так.

«Планфакт». Есть возможность загружать через «Эксель» список таких операций, но потом все равно придется корректировать их вручную.

«Финансист». Этот вопрос решает интеграция с 1С и другими сервисами учета.

«Финтабло». Есть блок учета небольших сделок и товаров и расчета их себестоимости. Но производственным предприятиям и рознице с большим количеством операций этот блок не подойдет: в нем невозможно отразить данные о произведенной продукции, а затраты придется учитывать вручную по каждому платежу.

«Финолог». Есть учет складских операций, но он гораздо больше урезан, чем в «Финтабло», фактически это просто справочник товаров.

Но даже при наличии этих возможностей получается двойной учет: эти данные отражает и бухгалтерия, и человек в сервисе учета делает то же самое. Операций может быть очень много, чтобы их вручную правильно учесть, придется нанимать отдельного сотрудника или воспользоваться платными услугами сервисов.

Онлайн-сервис не заменит финансиста

Ко мне обратился знакомый предприниматель, попросил помочь с настройкой финансовой системы его компании. Проанализировав его отчетность, я сразу обратил внимание на странную структуру статей, она была с явными ошибками. Были перепутаны виды деятельности, из-за этого сводные итоги формировались неверно.

Как выяснилось, некоторое время назад компания решила внедрить управленческую отчетность. Они своими силами разработали управленческие статьи и всю структуру отчетности.

Потом решили проверить корректность своих отчетов и обратились к экспертам одного онлайн-сервиса. Специалист сервиса посмотрел структуры статей и сообщил, что все отлично, и никаких отклонений от общепринятых финансовых правил и стандартов не обнаружено. Компании это стоило всего 3000 ₽ — но при этом отчетность формировалась неверно.

Вывод прост: любой сервис — это не консалтинг по настройке и ведению учета, а только автоматизированная ИТ-платформа, которая помогает проще вносить и обрабатывать операции, а также составлять на их основе типовые отчеты.

Сравнительная таблица по всем сервисам управленческого учета

| «Финансист» | «Финолог» | «Планфакт» | «Финтабло» | |

|---|---|---|---|---|

| Бюджет движения денежных средств | Да | Нет | Да | Да |

| Бюджет доходов и расходов | Да | Нет | Да | Да |

| Платежный календарь | Да | Да | Да | Да |

| Согласование платежей | Да | Нет | Нет | Нет |

| Бюджеты по статьям в документе на оплату | Да | Нет | Нет | Нет |

| Склад и реализация | Да | Ручной режим | Ручной режим | Да |

| Дебиторская задолженность и кредиторская задолженность | Да | Ручной режим | Ручной режим | Нет |

| Бот в «Телеграме» | Да | Да | Да | Да |

| Учет по проектам | Да | Да | Да | Да |

| Метод начисления и кассовый метод | Да | Ручной режим | Ручной режим | Ручной режим |

| Возможность комментирования и прикрепления файлов | Нет | Да | Да | Нет |

| Нефинансовые показатели | Да | Нет | Нет | Да, встроенные |

| Интеграция CRM | «Битрикс-24» | AMO CRM, встроенная | AMO CRM | Нет |

| Автоматическая интеграция с банками | Прямая | Прямая | Прямая | Прямая |

| Эквайринг | Нет | Да | Да | Да |

| Интеграция с 1С | Полноформатная, 9 продуктов | Нет | Только выписка банка | Нет |

| Мультивалютность | Полноформатная | Переоценка суммы платежей | Переоценка суммы платежей | Переоценка суммы платежей |

| Многопользовательский режим | Да | Да | Да | Да |

| Баланс | Нет | Бета | Да | Ожидается |

| ПиУ | Да | Да | Да | Да |

| ДДС | Да | Да | Да | Да |

| Несколько юрлиц | Да | Да | Да | Разделение через группы счетов |

| Расчет зарплат | Данные из 1С | Нет | Нет | Да |

| Учет имущества и амортизация | Данные из 1С | Нет | Нет | Да |

Сравнительная таблица по всем сервисам управленческого учета

| Бюджет движения денежных средств | |

| «Финансист» | Да |

| «Финолог» | Нет |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Бюджет доходов и расходов | |

| «Финансист» | Да |

| «Финолог» | Нет |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Платежный календарь | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Согласование платежей | |

| «Финансист» | Да |

| «Финолог» | Нет |

| «Планфакт» | Нет |

| «Финтабло» | Нет |

| Бюджеты по статьям в документе на оплату | |

| «Финансист» | Да |

| «Финолог» | Нет |

| «Планфакт» | Нет |

| «Финтабло» | Нет |

| Склад и реализация | |

| «Финансист» | Да |

| «Финолог» | Ручной режим |

| «Планфакт» | Ручной режим |

| «Финтабло» | Да |

| Дебиторская задолженность и кредиторская задолженность | |

| «Финансист» | Да |

| «Финолог» | Ручной режим |

| «Планфакт» | Ручной режим |

| «Финтабло» | Нет |

| Бот в «Телеграме» | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Учет по проектам | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Метод начисления и кассовый метод | |

| «Финансист» | Да |

| «Финолог» | Ручной режим |

| «Планфакт» | Ручной режим |

| «Финтабло» | Ручной режим |

| Возможность комментирования и прикрепления файлов | |

| «Финансист» | Нет |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Нет |

| Нефинансовые показатели | |

| «Финансист» | Да |

| «Финолог» | Нет |

| «Планфакт» | Нет |

| «Финтабло» | Да, встроенные |

| Интеграция CRM | |

| «Финансист» | «Битрикс-24» |

| «Финолог» | AMO CRM, встроенная |

| «Планфакт» | AMO CRM |

| «Финтабло» | Нет |

| Автоматическая интеграция с банками | |

| «Финансист» | Прямая |

| «Финолог» | Прямая |

| «Планфакт» | Прямая |

| «Финтабло» | Прямая |

| Эквайринг | |

| «Финансист» | Нет |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Интеграция с 1С | |

| «Финансист» | Полноформатная, 9 продуктов |

| «Финолог» | Нет |

| «Планфакт» | Только выписка банка |

| «Финтабло» | Нет |

| Мультивалютность | |

| «Финансист» | Полноформатная |

| «Финолог» | Переоценка суммы платежей |

| «Планфакт» | Переоценка суммы платежей |

| «Финтабло» | Переоценка суммы платежей |

| Многопользовательский режим | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Баланс | |

| «Финансист» | Нет |

| «Финолог» | Бета |

| «Планфакт» | Да |

| «Финтабло» | Ожидается |

| ПиУ | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| ДДС | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Да |

| Несколько юрлиц | |

| «Финансист» | Да |

| «Финолог» | Да |

| «Планфакт» | Да |

| «Финтабло» | Разделение через группы счетов |

| Расчет зарплат | |

| «Финансист» | Данные из 1С |

| «Финолог» | Нет |

| «Планфакт» | Нет |

| «Финтабло» | Да |

| Учет имущества и амортизация | |

| «Финансист» | Данные из 1С |

| «Финолог» | Нет |

| «Планфакт» | Нет |

| «Финтабло» | Да |