Как получить вычет за лечение зубов

За медицинские и другие социальные расходы каждый год можно получать налоговый вычет — и не платить НДФЛ или возвращать уже удержанный налог.

Обычно НДФЛ 13% работодатель вычитает из зарплаты, и эту сумму в некоторых случаях можно получить обратно: например, после покупки квартиры или образовательных курсов. А еще можно получить вычет за платные медицинские услуги, в том числе за лечение зубов.

Вы узнаете

- Что такое вычет за лечение зубов

- Кто имеет право на получение вычета за лечение

- На какие услуги распространяется вычет за лечение зубов

- Как рассчитать вычет за обычные стоматологические услуги

- Как рассчитать вычет за дорогостоящие стоматологические услуги

- За какой период и сколько раз можно получить вычет за лечение

- Способы получения вычета

- Необходимые документы

- Как получить вычет

- В каких случаях в возврате откажут

Что такое вычет за лечение зубов

О вычетах за лечение мы писали не раз: например, в этой статье. Поэтому кратко напомню основные моменты.

Вычет за лечение зубов — это социальный налоговый вычет. Его могут заявить те, кто заплатил за стоматологические услуги. Подробнее о том, на какие услуги распространяется вычет, я расскажу дальше.

Размер вычета зависит от стоимости лечения зубов: чем больше потратили, тем больше денег вернут из бюджета. Но есть максимальная стоимость лечения, которую можно заявить к вычету. До 2023 года включительно это было 120 000 ₽ за год. Начиная с 2024 года — 150 000 ₽. Это общий лимит почти для всех социальных вычетов, в том числе за лечение близких родственников, обучение и фитнес. То есть максимально за обычное лечение зубов можно вернуть:

- если расходы были в 2023 году и ранее — 15 600 ₽: 120 000 ₽ × 13%;

- начиная с расходов в 2024 году — 19 500 ₽: 150 000 ₽ × 13%.

Но если вы получили дорогостоящую медицинскую помощь, можно вернуть и больше — в этом случае размер налогового вычета не ограничен. То есть сколько потратили, столько и можно включить в вычет.

Кто имеет право на получение вычета за лечение

Право на вычет за лечение зубов есть у любого гражданина России или иностранца — налогового резидента, который уплачивает в бюджет НДФЛ по ставке 13%.

Договор на лечение может быть оформлен как на того, кто получает вычет, так и на того, кто лечился. Но сам платежный документ должен быть оформлен на заявителя вычета, иначе вернуть деньги не получится. Из этого правила есть два исключения:

- У человека, который лечил зубы, должна быть простая письменная доверенность на оплату услуг от имени того, кто заявляет вычет. Тогда все документы могут быть оформлены на пациента.

- Второе исключение — если супруги состоят в официальном браке. Тогда документы могут быть оформлены на любого из них: их доходы и расходы считаются общими. К декларации нужно будет приложить копию свидетельства о браке.

Может ли пенсионер рассчитывать на вычет. Если человек продолжает трудиться на пенсии и работодатель удерживает с него НДФЛ, то пенсионер может получить вычет за лечение. Если он не работает, но, например, сдает квартиру и платит НДФЛ, то он также может рассчитывать на вычет.

Если же человек получает только пенсию, с которой налог не платится, то вычет по расходам на лечение зубов может заявить работающий супруг пенсионера, взрослый сын или дочь.

На какие услуги распространяется вычет за лечение зубов

В перечне медицинских услуг, за которые можно получить вычет, стоматология прямо не указана. Но в зависимости от сложности проблемы она может считаться и первичной медико-санитарной помощью, и специализированной.

Налоговый вычет можно получить за любые стоматологические услуги, в том числе прием врача, диагностику, обезболивание, стоимость пломб, коронок и других средств восстановления зубов. Вот за что конкретно можно получить вычет.

Оказание помощи пациентам с острой болью — любые манипуляции, включая удаление зуба, анестезию, удаление корней и реконструкцию зубов.

Терапевтические стоматологические услуги. В список этих услуг входят:

- лечение кариеса и его осложнений;

- лечение других поражений эмали, например эрозии;

- лечение воспаления десен;

- лечение зуба после травмы;

- восстановление дефектов формы или цвета зубов;

- гигиеническая чистка, фторирование, реминерализация.

Пародонтологическая помощь — лечение гингивита, пародонтита и других заболеваний околозубных тканей: пародонта.

Косметическая стоматология — услуги, связанные с восстановлением формы и цвета зубов, а также их украшением: например, отбеливание зубов, виниры и люминиры.

За такие услуги тоже можно попробовать получить вычет, однако налоговая вправе усомниться в необходимости процедур, не связанных напрямую с лечением, и отказать в вычете.

Установка брекетов и элайнеров — это процедуры для исправления прикуса, а значит, за них положен вычет.

Протезирование. Получить налоговый вычет можно за любые виды зубных протезов: съемных, несъемных или частично съемных. Неважно, установлены они вместо нескольких зубов или всех сразу. Такая услуга чаще всего требуется пенсионерам, и вычет обычно оформляют их работающие дети.

Реплантация, имплантация зубов также подпадает под условия налогового вычета с любыми имплантатами.

Расходы на покупку медикаментов. Налоговый вычет дадут, если лекарства выписал врач. Для вычета можно представить любые документы, которые подтверждают назначение и оплату лекарств.

Страховые взносы по договору ДМС. С них тоже можно получить вычет, в том числе и за стоматологию. Основное условие — в договоре со страховой прямо указано, что она оплачивает только медицинские услуги.

Как рассчитать вычет за обычные стоматологические услуги

С 2024 года максимальный лимит социальных вычетов — 150 000 ₽, то есть вернуть и за лечение зубов, и за обучение, и за фитнес можно не более 19 500 ₽ в год. Если, например, вы потратили более 150 000 ₽ только на образовательные курсы, то вычет за ваше лечение может оформить супруг.

Если стоматология обошлось дороже лимита и есть возможность разбить платежи на две части, чтобы оплатить лечение в разные календарные годы, то лучше сделать так.

Пример расчета. Антону в 2024 году установили два имплантата по 80 000 ₽ каждый. Если он оплатит счет сразу, то сможет получить возврат только со 150 000 ₽ — это 19 500 ₽. Еще 1300 ₽ он не получит. А если оплатит два счета, например в декабре 2024 и январе 2025, и первый имплантат установят в одном году, а второй — в следующем, Антон сможет заявить 80 000 ₽ вычета за каждый год и вернуть по 10 400 ₽ за каждый год — итого 20 800 ₽.

Если оба супруга имеют право на вычет и стоимость лечения больше 150 000 ₽, хотя лечился кто-то один, то эти расходы можно разделить. Тогда вернут до 39 000 ₽, то есть две суммы по 19 500 ₽.

Или другой пример. Елена в 2024 году установила брекет-систему за 200 000 ₽. Она и супруг разделят эту сумму пополам, подадут документы в налоговую в 2025 году и получат по 13% от 100 000 ₽ — итого 26 000 ₽. Если Елена заявит вычет только на себя, то вернет всего 19 500 ₽ — 13% от максимума в 150 000 ₽.

Как рассчитать вычет за дорогостоящие стоматологические услуги

Перечень дорогостоящих стоматологических услуг. За некоторые стоматологические услуги можно получить вычет в размере полной стоимости лечения. Для этого нужно, чтобы услуги входили в перечень дорогостоящих видов лечения.

В этом нормативном акте есть такой пункт: «Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты костной ткани челюстей)». Например, под это описание подходит сложная имплантация нескольких зубов или серьезные дефекты челюсти после травмы.

Детальное описание видов стоматологического лечения без ограничения по сумме вычета содержится в перечне высокотехнологичных видов медпомощи — приложение 1 к программе, утвержденной постановлением правительства от 28.12.2021 № 2505. Главное, чтобы лечение в справке об оплате было обозначено кодом 2 — «дорогостоящее лечение». Об этом расскажу дальше.

Главное, чтобы лечение в справке об оплате было обозначено кодом 2 — «дорогостоящее лечение». Об этом расскажу дальше.

Размер вычета за дорогостоящее лечение — полная стоимость медицинских услуг, но не более величины годового дохода, облагаемого НДФЛ по ставке 13%. Вернуть можно 13% от этой суммы.

Пример расчета. Ольга попала в аварию и получила челюстно-лицевую травму. На операцию и восстановление потратила 500 000 ₽. Налоговая вернет ей НДФЛ с полной стоимости лечения — 65 000 ₽.

Если бы она заявила вычет за обычное стоматологическое лечение, то получила бы 19 500 ₽ из-за лимита.

За какой период и сколько раз можно получить вычет за лечение

Социальные вычеты не суммируются. Например, если в текущем году вы вернули 13% только с 50 000 ₽, потраченных на лечение зубов, то в следующем году лимит не вырастет, а останется прежним — 150 000 ₽ за обычное лечение и прочие социальные расходы. За дорогостоящие стоматологические услуги лимит останется равным полной стоимости лечения, но не более суммы годового дохода.

Можно ли переносить на следующие периоды. Вычет за стоматологию можно получать хоть каждый год, но переносить превышение расходов над лимитом на следующие годы нельзя. Когда сумма вычета исчерпана, за другое лечение в том же календарном году ничего получить не удастся.

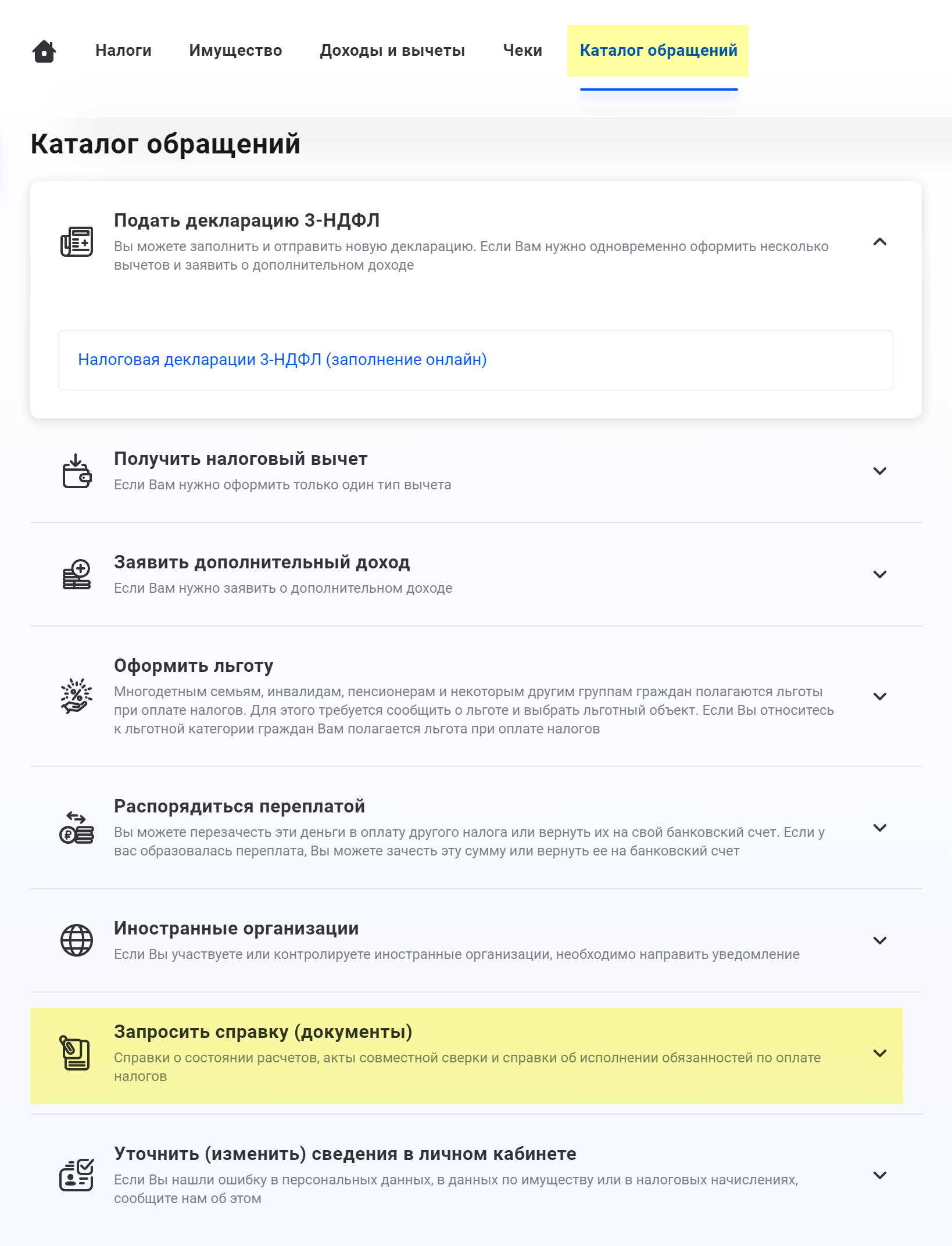

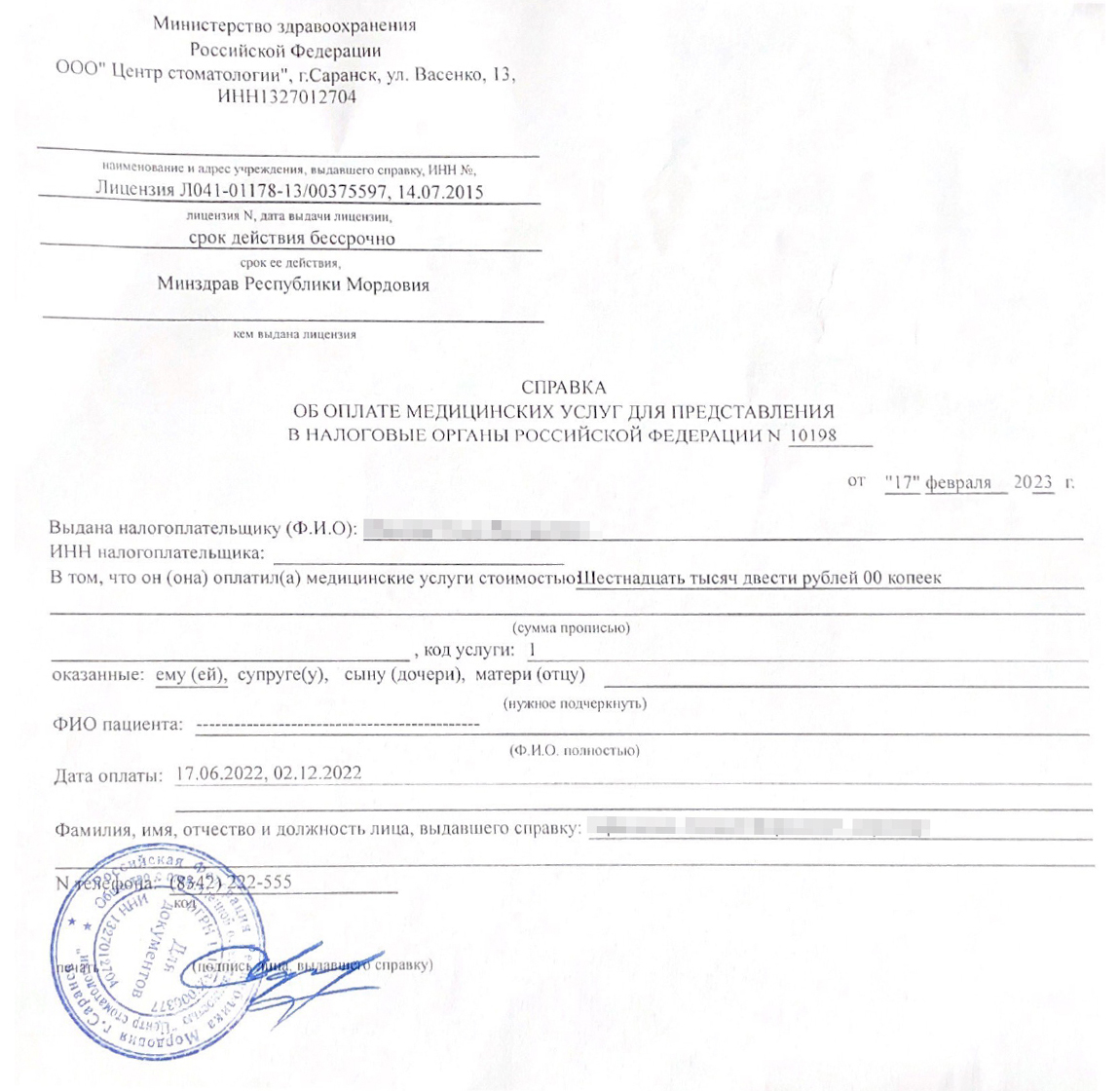

Способы получения вычета

Через налоговую. Вычет можно получить в следующем году после оплаты стоматологических услуг, но не позже чем через три года. Необходимо будет заполнить декларацию 3-НДФЛ, приложить справку об оплате медицинских услуг и представить все это в налоговую — лично или через кабинет налогоплательщика на сайте ФНС. Эта справка действует для расходов, понесенных начиная с 2024 года. Расходы 2023, 2022 и 2021 годов надо подтверждать справкой по прежней форме.

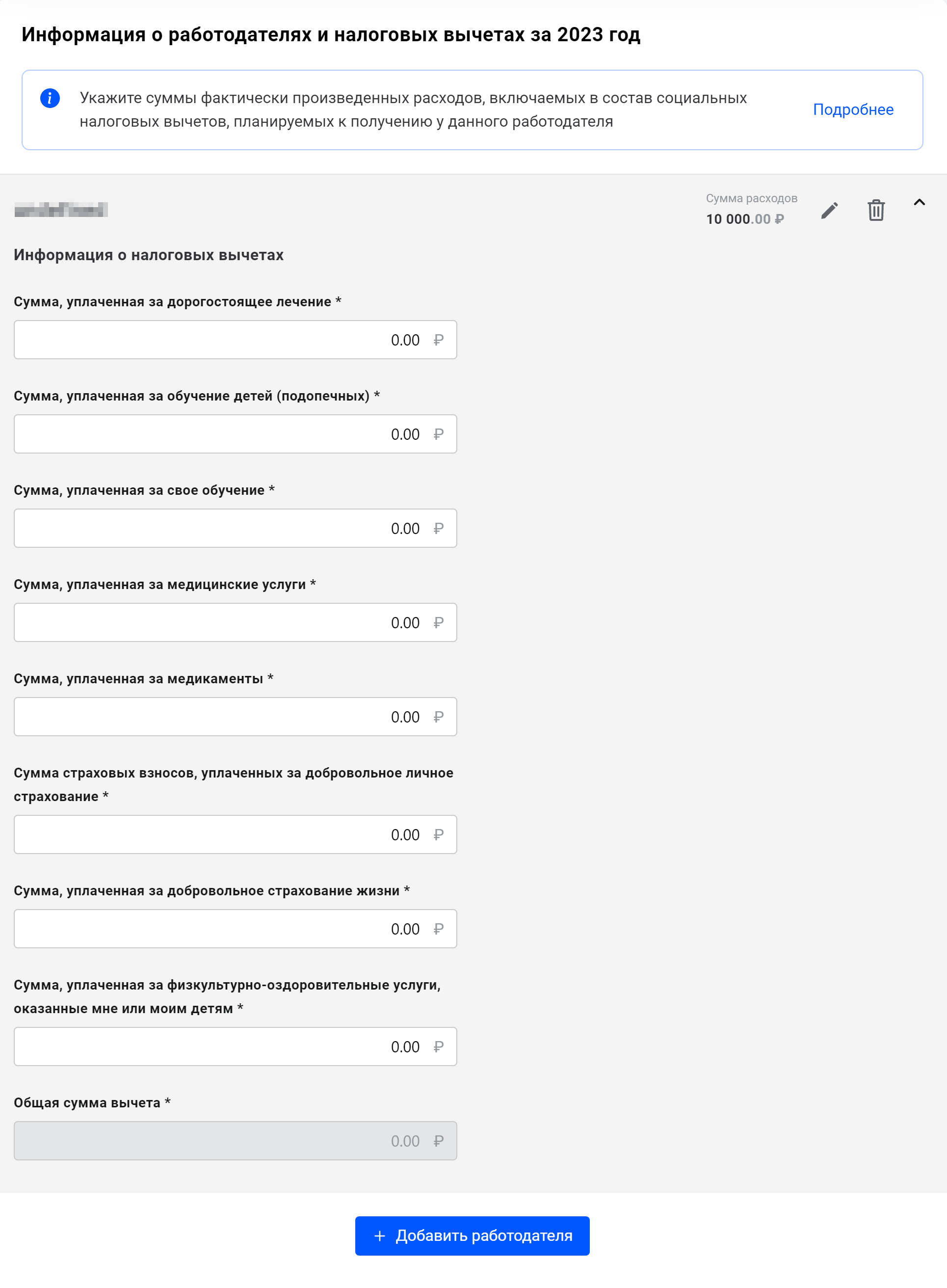

Через работодателя. В этом случае вычет можно получить в том же году, когда вы лечили зубы. Но есть несколько условий:

- Вы налоговый резидент России, то есть живете здесь более 183 дней в году. Это универсальное требование для любых вычетов.

- Вы работаете по трудовому или гражданско-правовому договору, а работодатель удерживает НДФЛ с ваших доходов.

- Налоговая подтвердила ваше право на вычет.

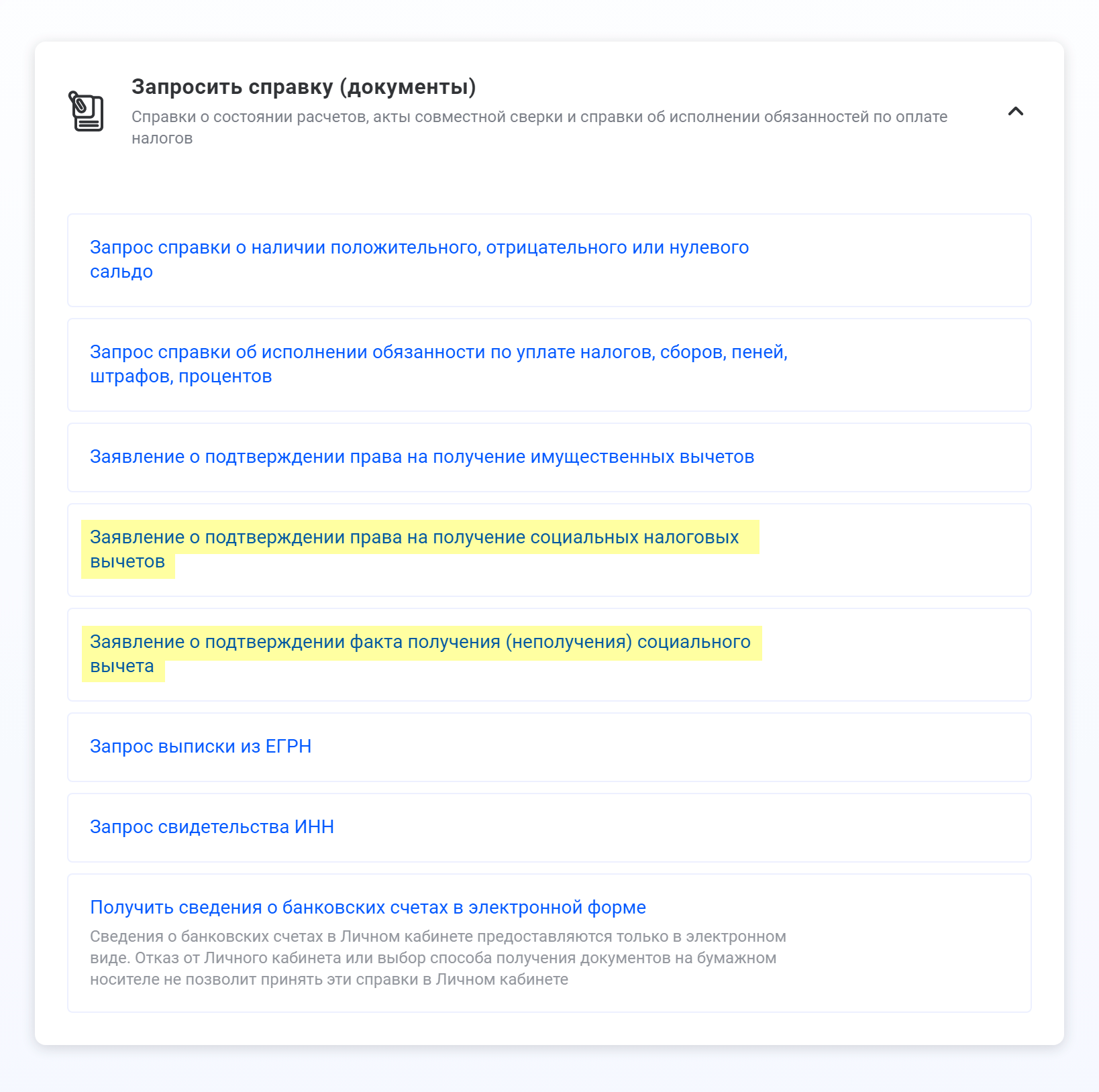

Чтобы подтвердить право на вычет, обратитесь с заявлением и справкой об оплате медуслуг в налоговую инспекцию по месту жительства. Также можно подать заявление и документы через личный кабинет налогоплательщика на сайте ФНС.

Уведомление о праве на вычет приходит напрямую работодателю. Возможно, он попросит написать заявление на возврат налога, удержанного до месяца получения уведомления, — это нормально. После вычета работодатель будет перечислять зарплату и сверх нее НДФЛ до тех пор, пока не выплатит всю сумму к возврату.

Например, Денис с зарплатой 100 000 ₽ потратил на лечение зубов 50 000 ₽ и решил получить вычет через работодателя. Он собрал документы и отправил их в ИФНС через личный кабинет налогоплательщика вместе с заявлением. Инспекция пришлет уведомление о праве на вычет сразу работодателю, и заявленные к возврату 6500 ₽ Денис получит вместе с зарплатой в следующем месяце.

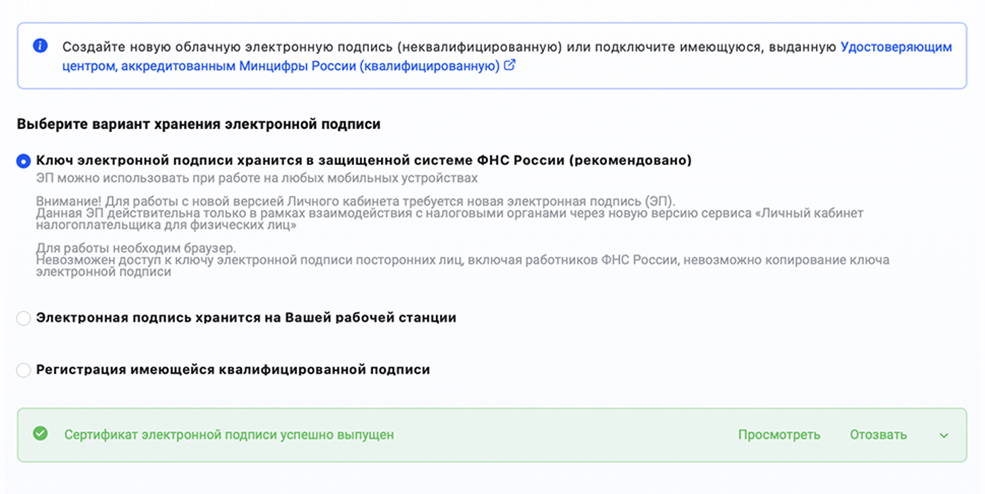

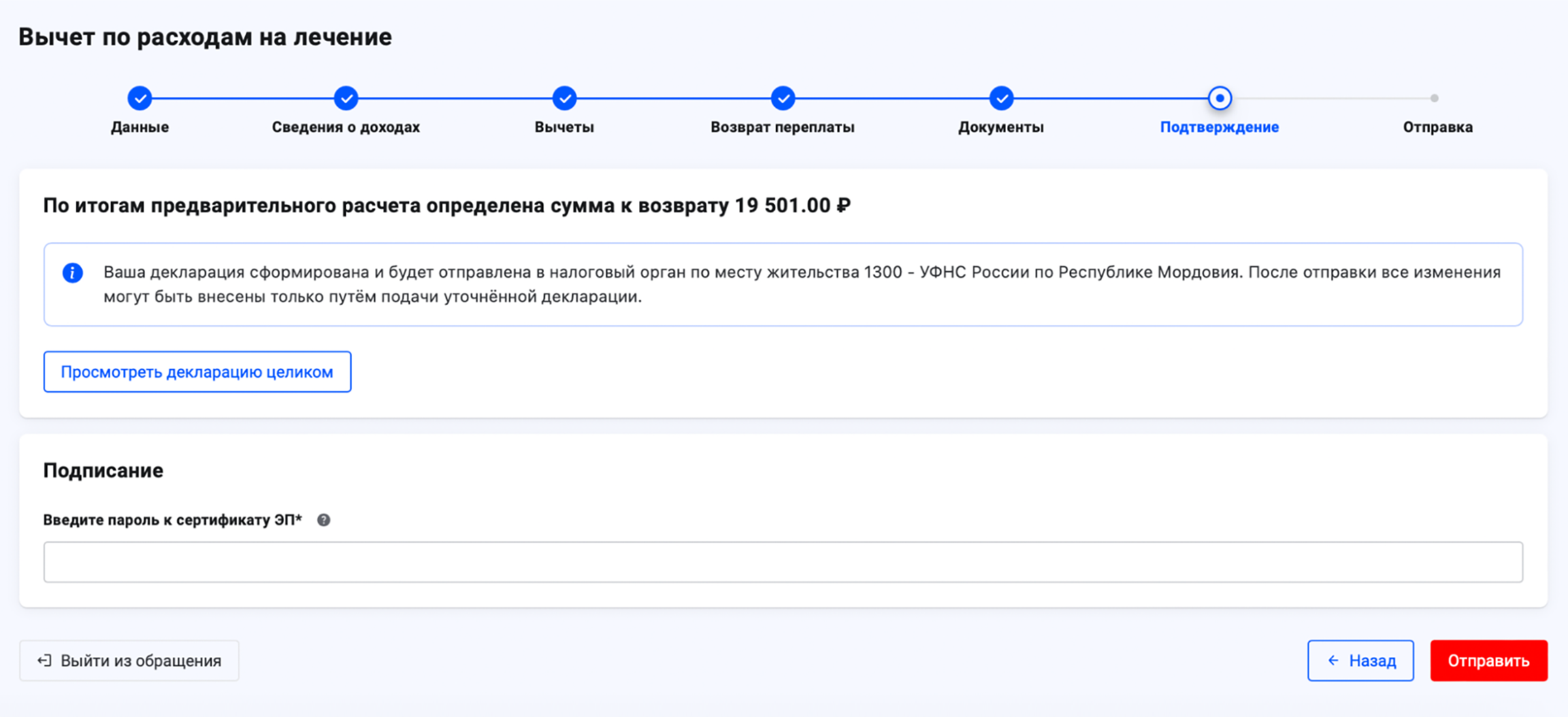

Как заверить документы. Чтобы отправить документы в налоговую, понадобится электронная подпись — ее можно бесплатно создать на сайте ФНС. Возможно, придется подождать несколько часов, пока подпись будет сформируется.

Чтобы использовать электронную подпись, сайт попросит придумать пароль — его нужно будет вводить при отправке любого документа или подтверждении перевода на сайте ФНС. Если вы забыли пароль, просто запросите на сайте новую подпись.

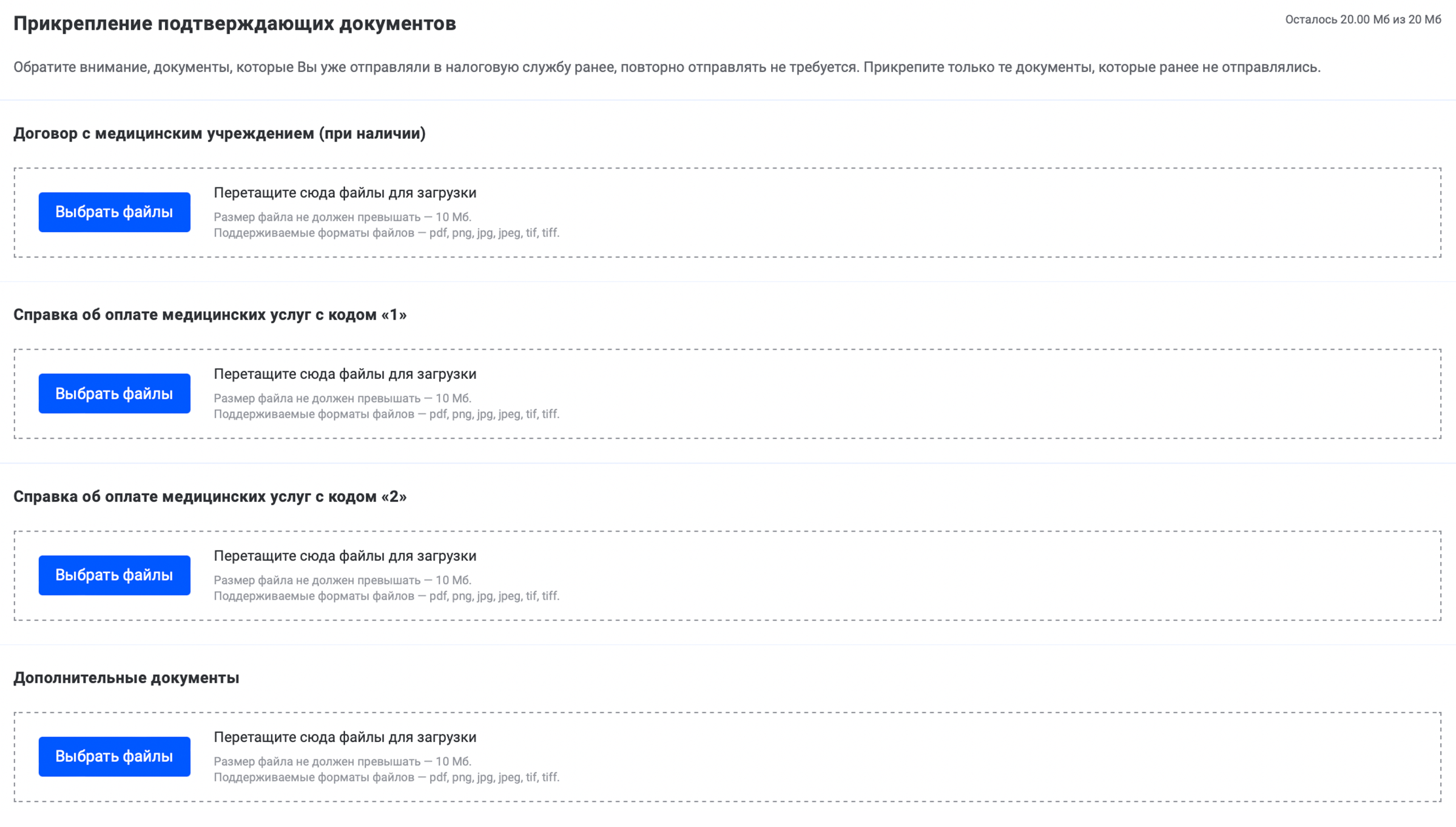

Необходимые документы

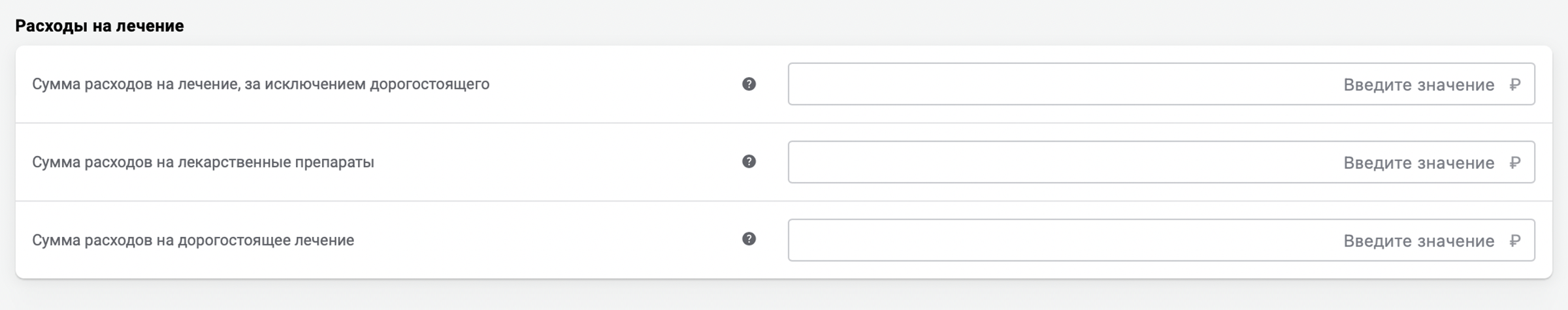

Чтобы получить вычет за лечение зубов, понадобится только справка об оплате медицинских услуг с кодом 1. Ее оформляет стоматология строго на получателя вычета или его супруга.

Для вычета за дорогостоящие услуги справка должна быть с кодом 2.

Документы для вычета за медикаменты. Понадобятся рецепт от врача, который выписал лекарства, и подтверждение покупки — например, чек. Если вы оплачивали лекарства картой, чек можно скачать из приложения банка.

Документы для вычета за ДМС. Понадобится копия договора или страхового полиса и подтверждение его оплаты.

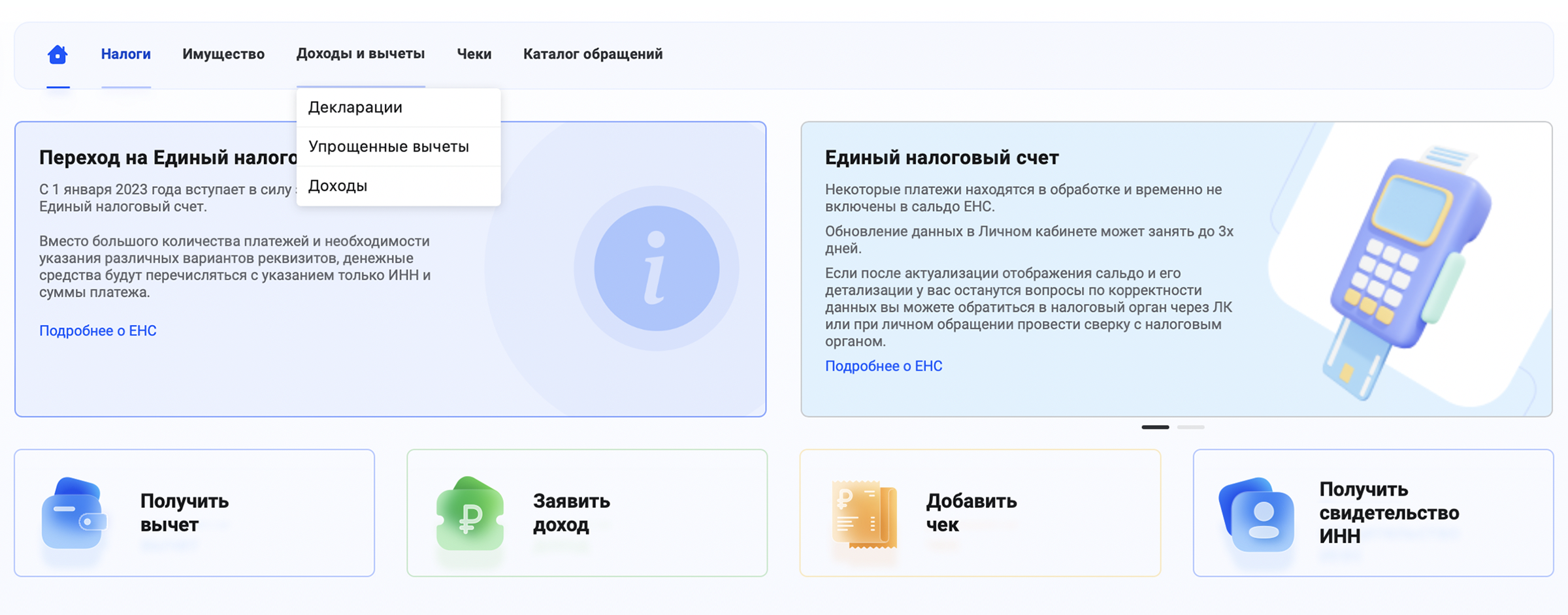

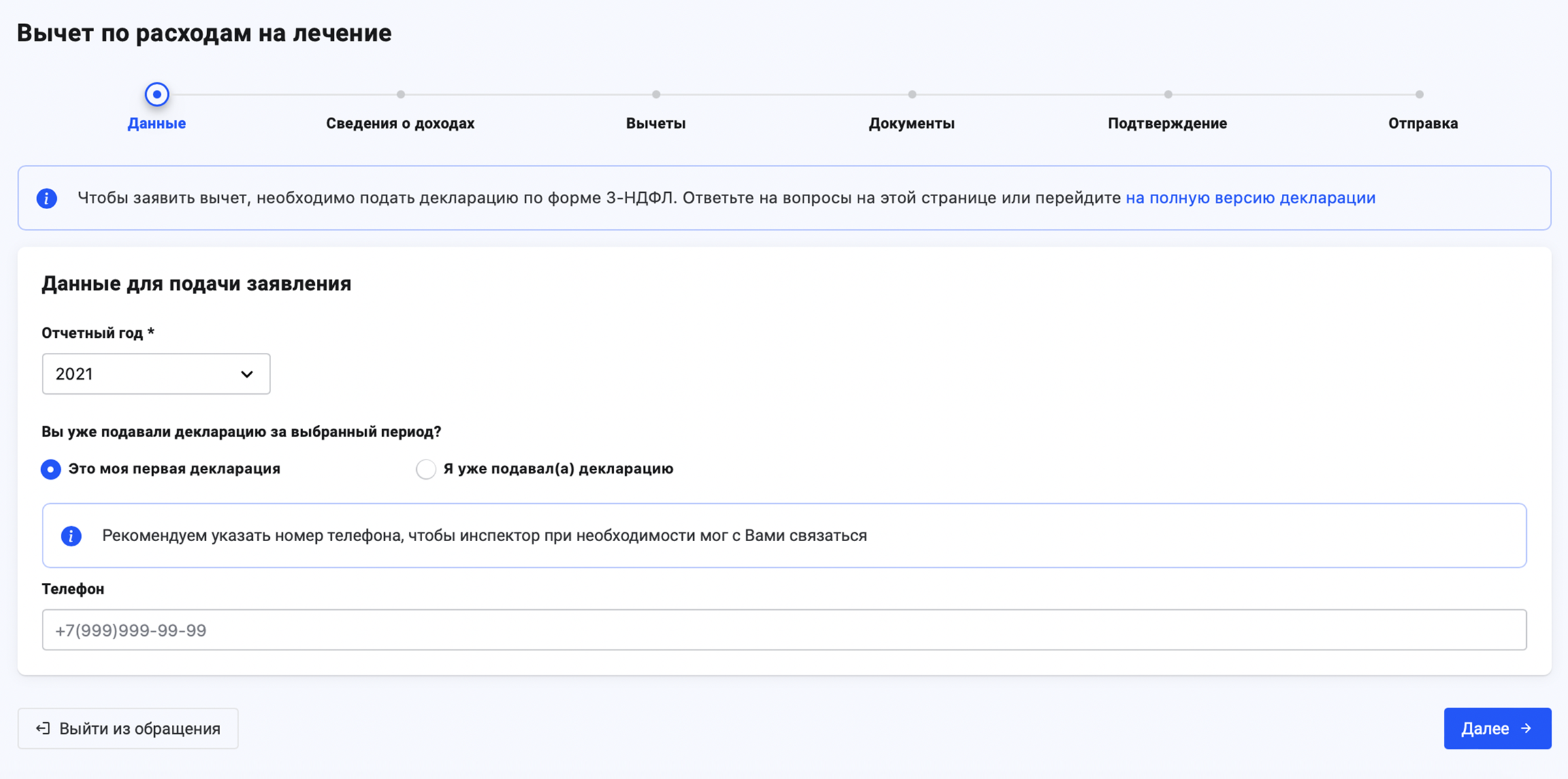

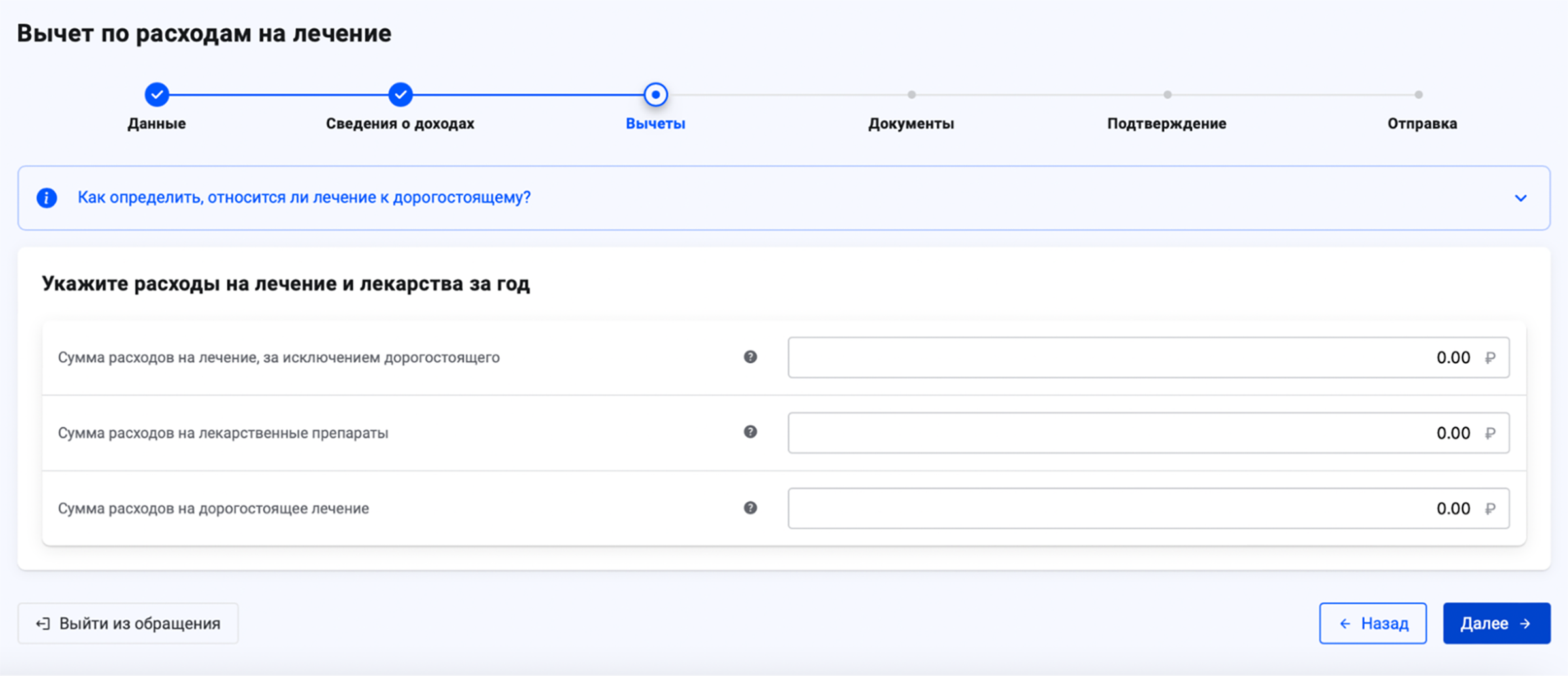

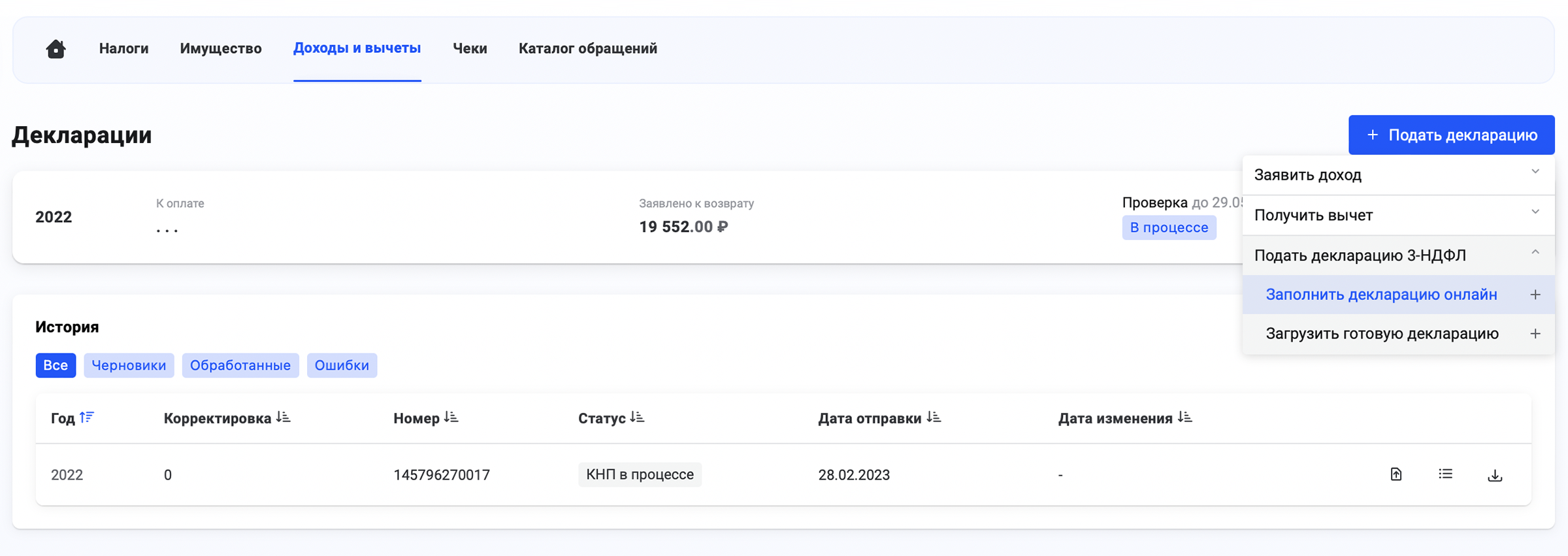

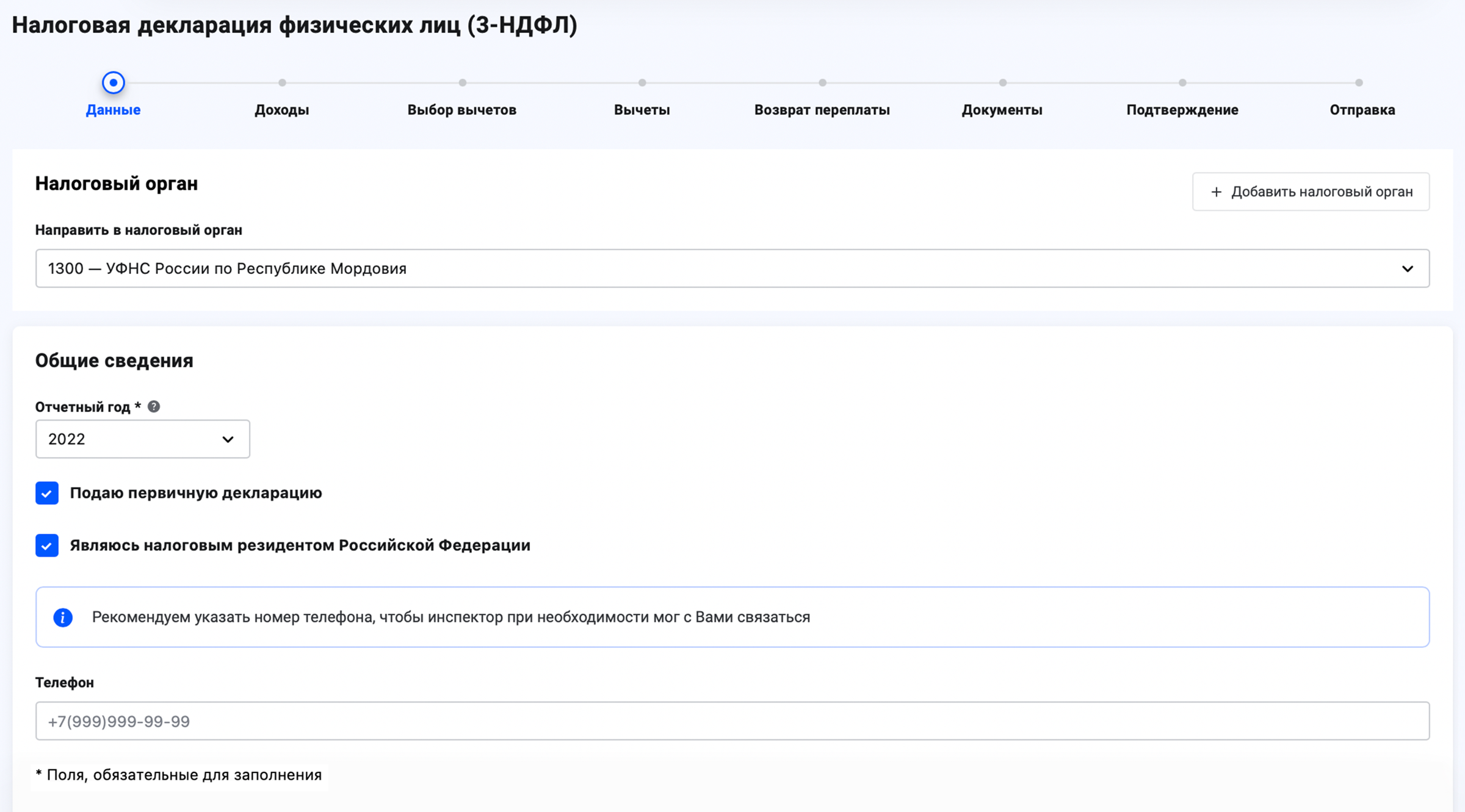

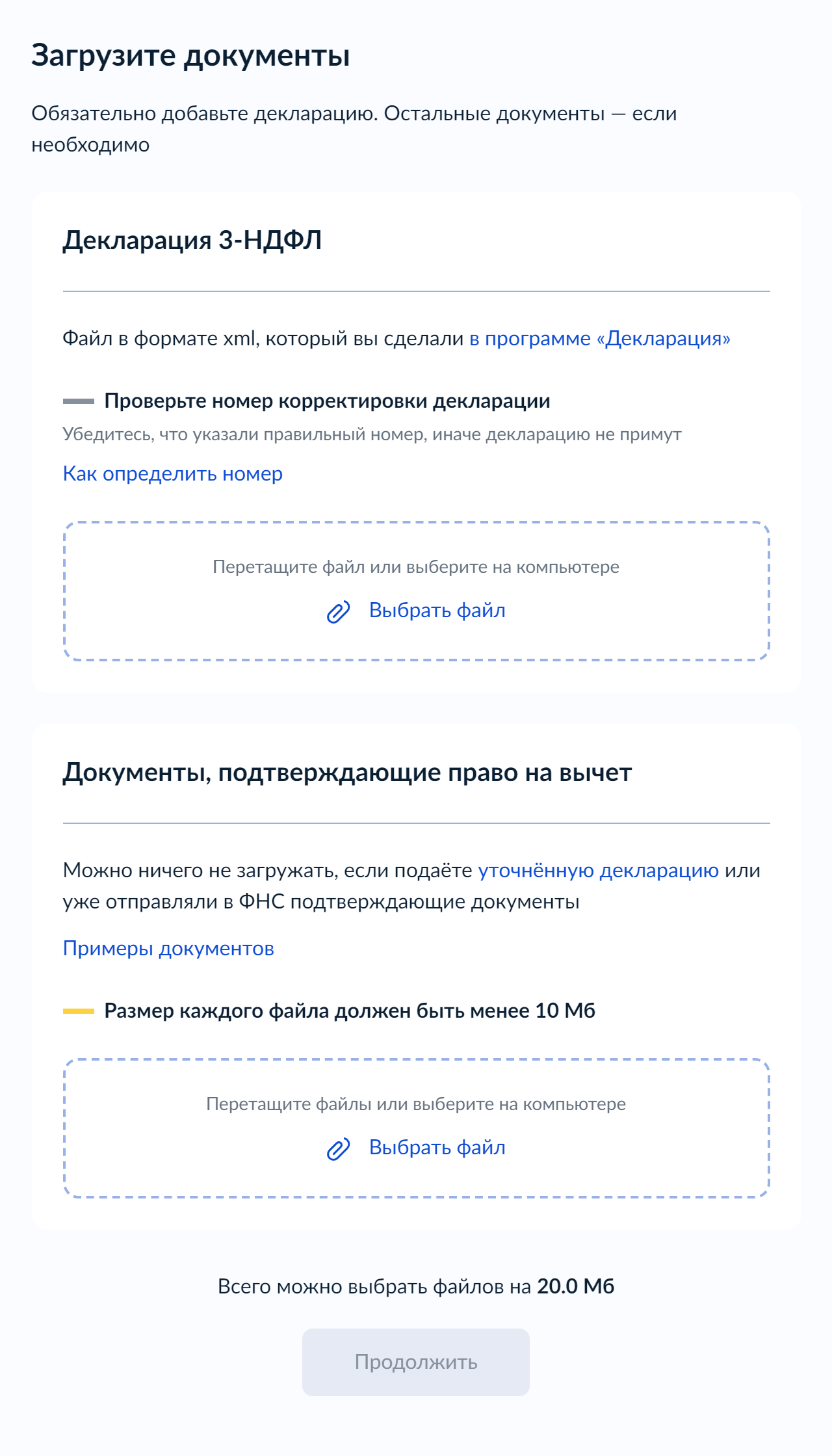

Заполнение 3-НДФЛ. Если вы получаете вычет через налоговую, нужно заполнить декларацию 3-НДФЛ. Это удобно сделать на сайте ФНС.

Если подаете только на вычет за лечение, можно воспользоваться упрощенной формой заполнения декларации. Доходы и удержанный НДФЛ подтянутся из отчетности работодателя — останется только указать вычет и заполнить заявление на возврат налога. Оно называется заявлением на распоряжение деньгами, сформировавшими положительное сальдо ЕНС.

Когда нужно заявить несколько вычетов, придется заполнить полноценную форму декларации 3-НДФЛ, то есть внести больше данных.

Шагов в форме на сайте ФНС будет уже не семь, а восемь, но в целом процесс такой же.

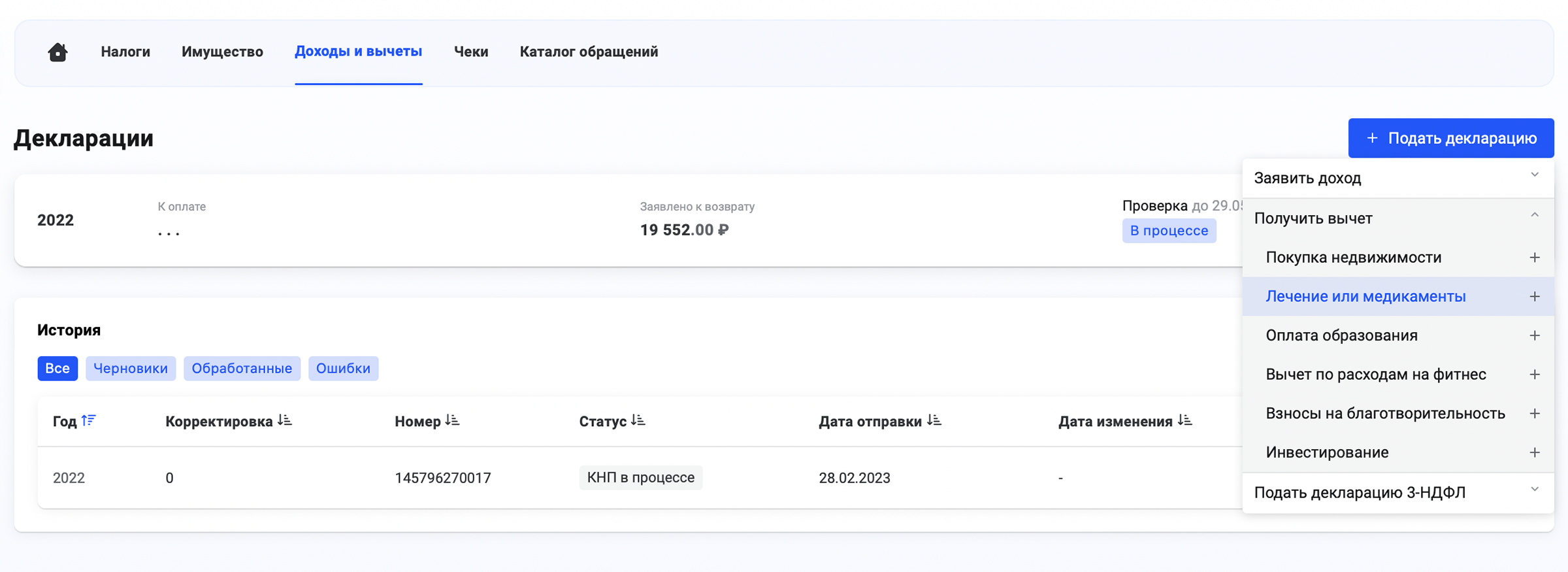

У налоговой есть три месяца на проверку декларации. Уведомления о статусе рассмотрения декларации и ошибках приходят на почту. Также подробную информацию и сообщения из налоговой можно смотреть в сообщениях в личном кабинете налогоплательщика, нажав на конверт вверху страницы.

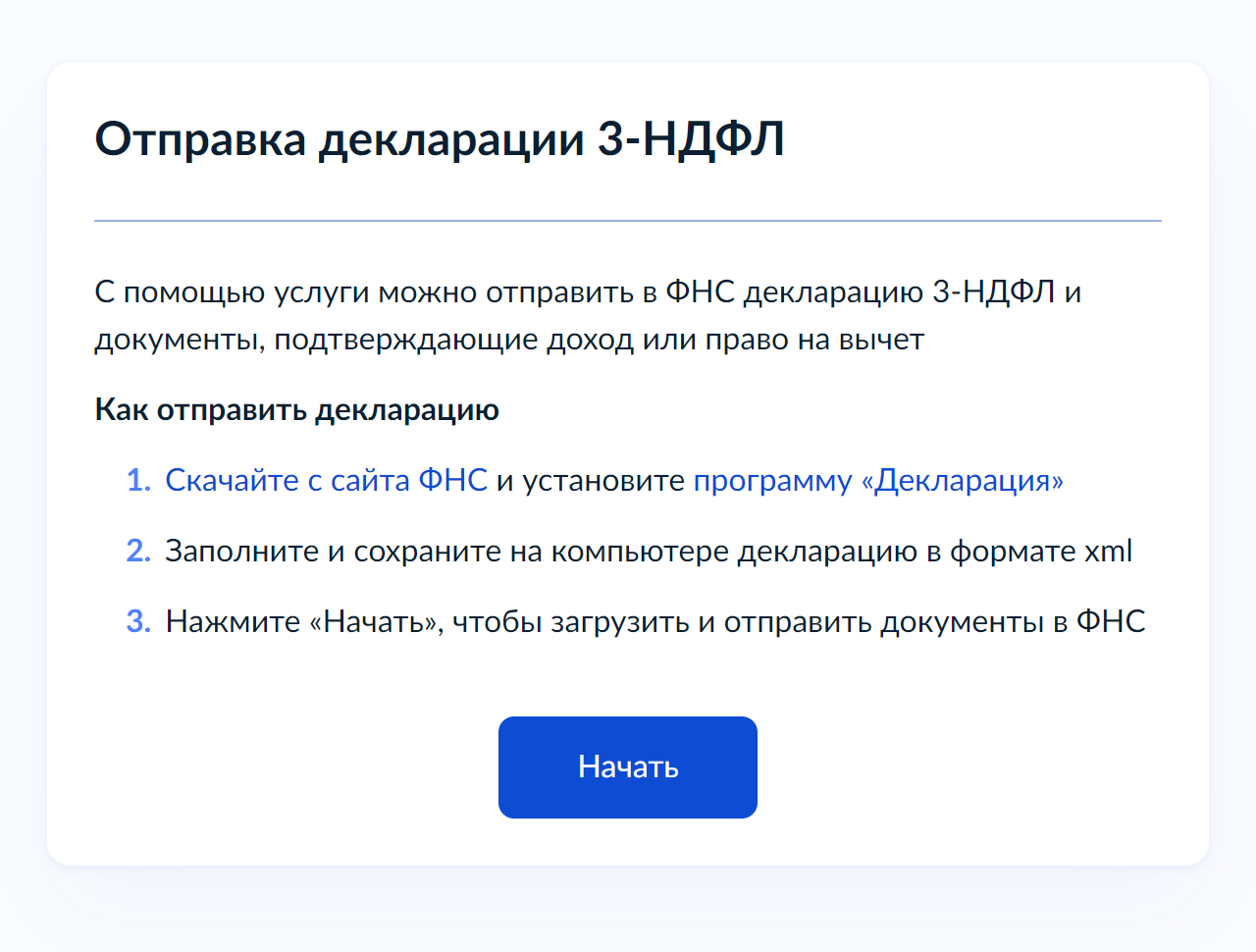

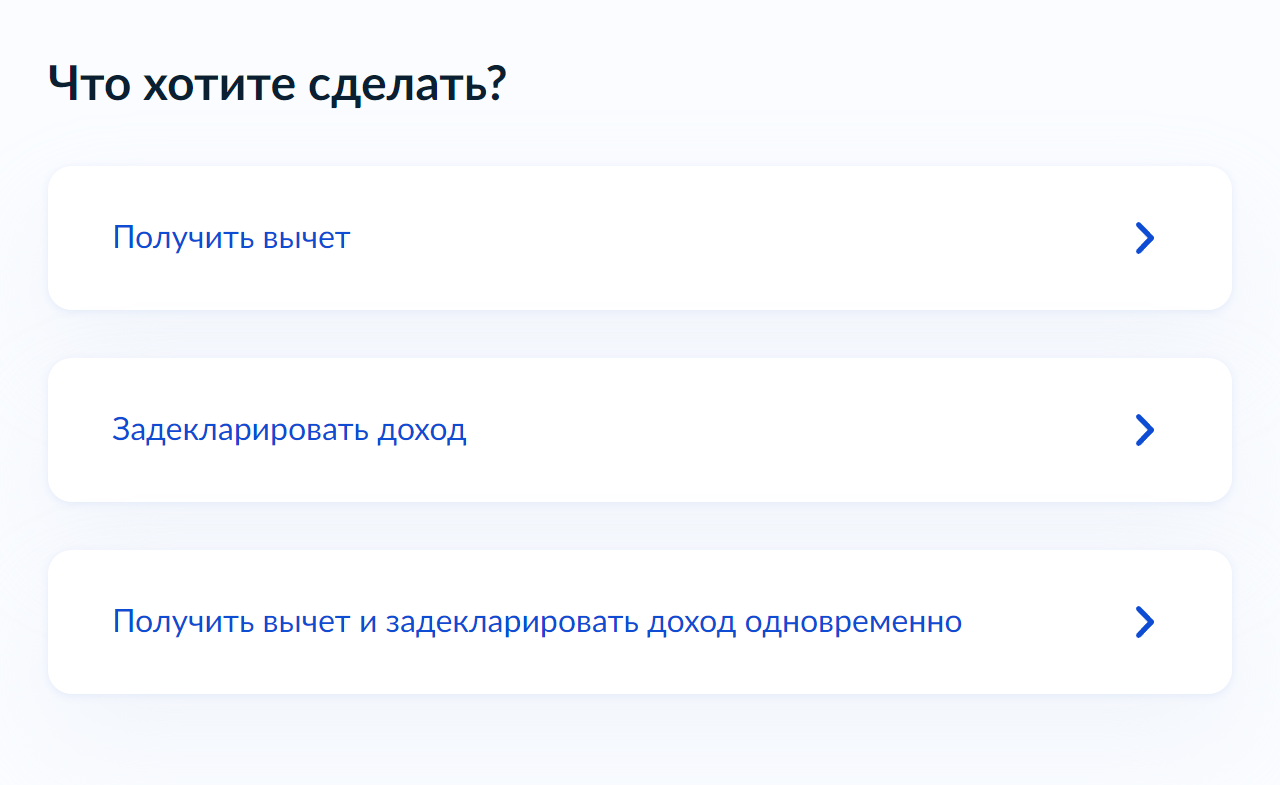

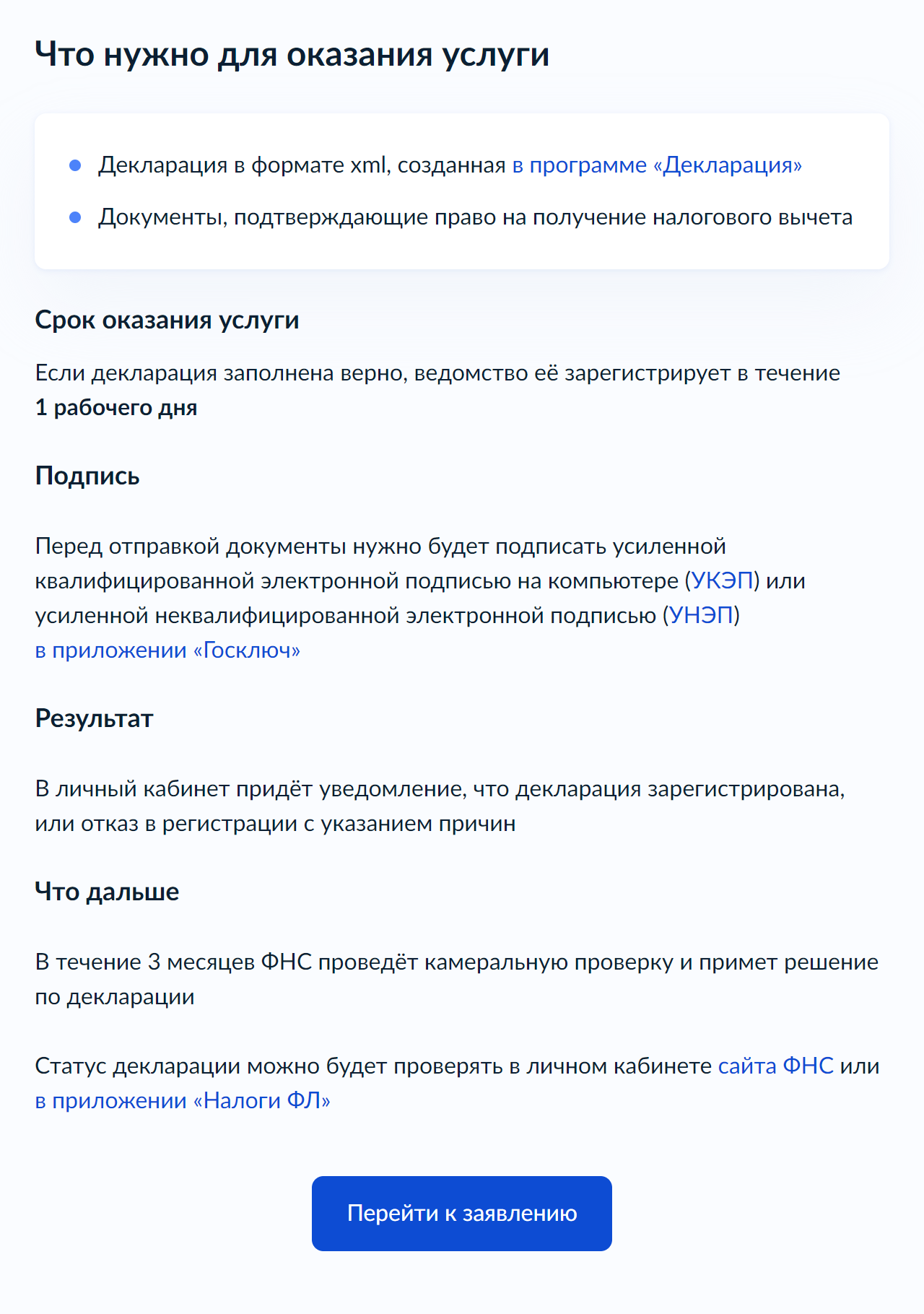

Можно ли подать декларацию через госуслуги. Оформить вычет за стоматологическое лечение по декларации можно на портале госуслуг. Для этого откройте страницу услуги или введите в поиск на сайте «налоговая декларация».

Перед отправкой документы нужно будет подписать усиленной квалифицированной электронной подписью — УКЭП, которую можно приобрести в одном из аккредитованных центров.

У меня УКЭП нет, поэтому я не могу отправить декларацию на портале. Более того, скачивать программу «Декларация» не очень удобно, поэтому я рекомендую заполнять 3-НДФЛ на сайте ФНС.

Сроки сдачи документов. Заявить вычет по декларации 3-НДФЛ можно в течение трех лет после года оплаты стоматологических услуг.

Например, если вы оплатили лечение в 2022 году, то можете оформить вычет до конца 2025 года. В 2024 году можно заявить вычет за 2021, 2022 и 2023 годы.

Как получить вычет

Сроки получения выплаты. Если подаете документы на вычет через налоговую, переплату по НДФЛ вернут после проверки декларации. Еще месяц понадобится на рассмотрение заявления на вычет. На практике все происходит гораздо быстрее.

Если в декларации найдут ошибки, ее придется уточнить — и отсчет сроков начнется заново.

Если подаете на вычет через работодателя, то нужно максимум месяц ждать, пока налоговая уведомит вашего работодателя о праве на вычет. Бухгалтерия может начать возвращать НДФЛ уже со следующего месяца.

В каких случаях в возврате откажут

В налоговом вычете за лечение зубов откажут в любом из этих случаев:

- Вы не налоговый резидент РФ.

- В год лечения у вас не было доходов, которые облагаются НДФЛ.

- Вы не собрали нужные документы.

- Вы заявили вычет не на себя или близкого родственника.

- Справка об оплате лечения выдана не на вас или вашего супруга.

Также вычет заявить не получится, если:

- Вы оформили ИП и применяете специальный налоговый режим — упрощенку, патент или ЕСХН — и не получаете доходов, облагаемых НДФЛ по ставке 13%. Если вы ИП на общей системе налогообложения, то платите в бюджет НДФЛ, а значит, можете получить вычет.

- Вы оформили самозанятость и не работаете по трудовому договору. При этом у вас нет доходов, которые облагаются НДФЛ.

- Неофициальный работодатель не отчисляет за вас НДФЛ, а других доходов, которые облагаются налогом, у вас нет.

Запомнить

- За платные стоматологические услуги положен налоговый вычет — с 2024 года это 150 000 ₽ в год за обычное лечение. Если расходы были в 2023 году и ранее, то лимит вычета 120 000 ₽. У вычета за дорогостоящее лечение лимита нет — вернуть налог можно со всей суммы, потраченной на зубы, но не более чем с величины годового дохода, облагаемой НДФЛ.

- Можно получить вычет за лечение родителей, супруга, детей до 18 лет, в том числе усыновленных или подопечных, или до 24 лет, если они обучаются очно.

- Вычет можно получить через работодателя уже в текущем году и без подачи декларации. Или через налоговую — в течение трех лет после года оплаты лечения и с декларацией 3-НДФЛ.