Как получить налоговый вычет за санаторий?

В 2021 году мы с парнем поехали отдыхать в санаторий. Путевку на двоих я купила на сайте с купонами типа «Биглиона» у туроператора, а не напрямую у санатория. Могу ли я получить налоговый вычет за санаторно-курортное лечение? Что для этого нужно? Если путевка оформлена на двоих, то вычет надо оформлять отдельно на каждого?

Налоговый вычет за лечение в санатории в целом оформляют так же, как и вычет за любые медицинские услуги. Но есть несколько нюансов, которые влияют на его сумму.

Какие документы нужны для вычета

Обычно при лечении в санатории оформляют такие документы.

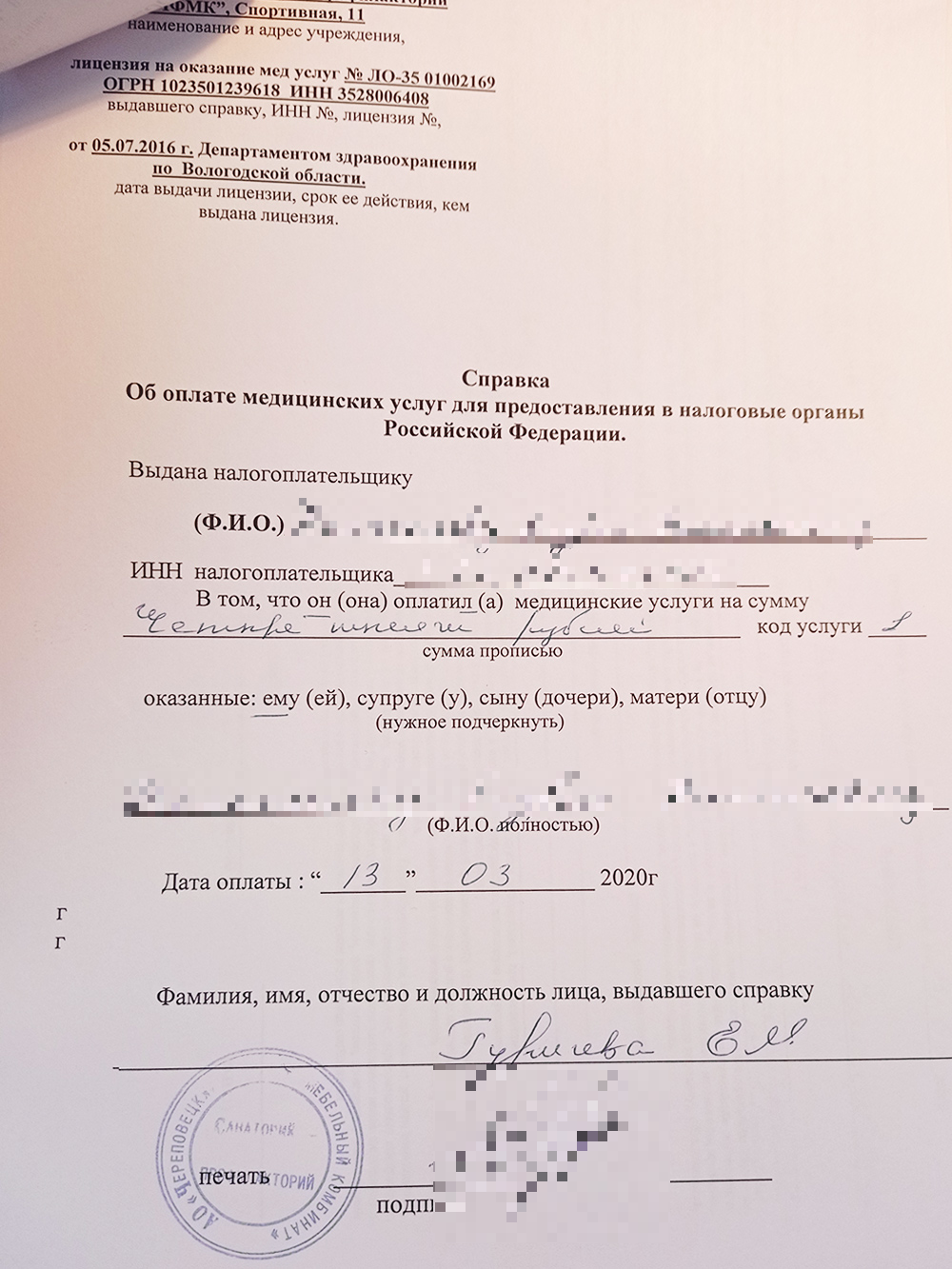

Справку из санатория, где указаны расходы на лечение. Часто в путевку кроме лечения входят проживание и питание. Вычет предоставят только на сумму лечения. Причем его можно получить на лечение, которое входит в стоимость путевки, и на медуслуги, не включенные в ее цену, но при условии, что вы оплатили их сами, а не работодатель или профсоюз. Вид лечения не важен — это могут быть профилактические процедуры и диагностика. Санатории выдают справки по такой же форме, как и обычные медицинские клиники.

ФНС разъяснила, что для лечебного вычета достаточно лишь справки, в которой указана сумма и код лечения. Ведь она подтверждает одновременно оказанные услуги по лечению и их оплату. Никакие другие документы — договор на санаторно-курортное лечение и чеки — для вычета не обязательны, но они у вас будут на руках, поскольку вам их оформляют для посещения санатория.

Чеки, квитанции или другие платежные документы, подтверждающие расходы. Эти документы могут понадобиться санаторию для оформления справки на медуслуги.

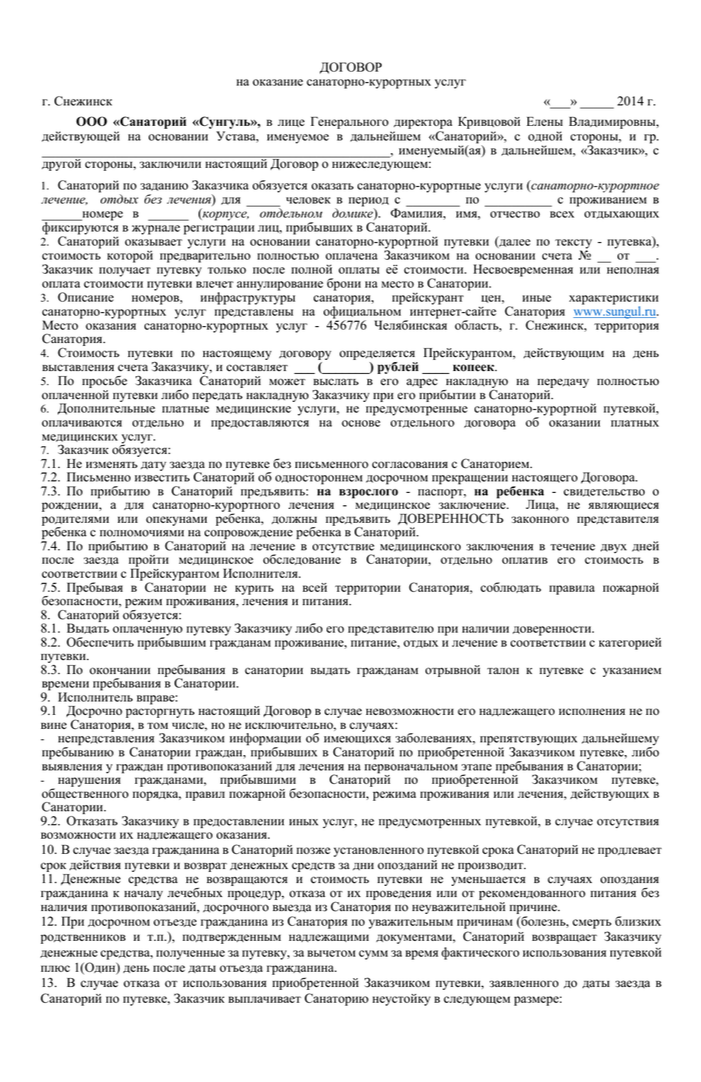

Договор с санаторием. Сумма в договоре и сумма в справке для налоговой будут различаться. Например, за проживание, питание и лечение пациент заплатил 60 000 ₽, а лечение стоило 20 000 ₽. В договоре будет первая сумма, а в справке для налоговой — вторая. Вычет дадут только с 20 000 ₽.

Копия лицензии санатория. Санаторно-курортная деятельность — лицензируемый вид работы. Если у санатория нет лицензии, считается, что он работает нелегально, — вычет за лечение в таком санатории не получить. Если реквизиты лицензии есть в договоре, отдельно она не нужна. Хотя обычно лицензию все равно прикладывают — так привычнее. Но налоговой этот документ точно не нужен: она может проверить, есть ли у санатория лицензия, в Едином реестре лицензий.

Как получить вычет, если путевку купили через посредника

Бывают ситуации, когда путевку оформляет не сам пациент, а кто-то другой. Разберем все варианты.

Путевку купил туроператор. Чтобы получить вычет за лечение в санатории, нужно проследить, с кем заключил договор санаторий. Пациент сможет получить вычет, только если договор и справка оформлены на него как на физическое лицо. Если туроператор взял у клиента деньги, а потом заключил с санаторием договор как юрлицо с юрлицом, вычет получить не получится.

Путевку купил работодатель или профсоюз. Если путевку предоставил профсоюз или работодатель, пациент сможет получить вычет только в размере понесенных именно им расходов. Часто в таких схемах есть частичная оплата путевки сотрудником, обычно это 10—25% стоимости. Вычет можно получить только со своей части оплаты.

Например, путевка стоила 60 000 ₽. Предприятие заплатило за своего сотрудника 50 000 ₽, а он внес еще 10 000 ₽. Санаторий по своему усмотрению может использовать два варианта дальнейшего расчета:

- выделить долю оплаты пациента из общей суммы и применить эту долю к сумме на медицинские услуги. В нашем примере пациент оплатил 17% стоимости путевки. Если стоимость медуслуг составила 20 000 ₽, то пациенту дадут справку на 3400 ₽ — 17% от стоимости медуслуг. Санатории редко занимаются таким выделением: это слишком муторно, выгоды санаторию нет, проверять эти цифры никто не будет;

- не выделять долю пациента из общей суммы. Чаще считают именно по этой, более простой, схеме. Если расходы на лечение в общей стоимости профсоюзной путевки составили 20 000 ₽, а пациент доплатил 10 000 ₽ за всю путевку, то он получит справку для налоговой с суммой 10 000 ₽. С нее и будет вычет.

Как и в случае с турагентством, нужно следить, чтобы санаторий заключил договор с пациентом как с физлицом. Если внесли свою часть денег в кассу работодателя или профкома, а они потом провели оплату по своему договору с санаторием, права на вычет не будет.

Путевку купил супруг, супруга или другой родственник. Здесь действуют общие правила налогового кодекса по оформлению социальных вычетов.

Налоговый вычет за лечение супруги может получить муж, если у него белая зарплата и он платит НДФЛ по ставке 13%. Такая же схема работает, если жена хочет получить налоговый вычет за лечение мужа. Брак должен быть зарегистрирован.

Также можно получить вычет за лечение своих родителей, детей до 18 лет либо до 24 лет, если они учатся очно.

Никакие другие родственные связи не действуют: если теща хочет отправить зятя в санаторий, то, чтобы он получил вычет, ей нужно дать зятю денег, а ему — оформить договор на себя.

Таким образом, в вашей ситуации нужно выяснить, как туроператор заключил договор с санаторием. Если вы отдельно подписывали такой договор и получили справку, то право на вычет у вас есть. Если не подписывали и справки нет, то, скорее всего, туроператор и санаторий рассчитались между собой, и вычет вам не положен.

Неважно, на сколько человек оформлена турпутевка: чтобы получить вычет, у каждого должны быть отдельный договор с санаторием и отдельная справка. Кроме того, в вашем случае родственных отношений, по всей видимости, нет, и вы не сможете получить вычет за своего парня, а он — за вас. Если у каждого из вас есть право на вычет, документы в налоговую нужно подавать по отдельности.

Сколько денег вернут и как подать документы

Размер вычета зависит от стоимости санаторного лечения: чем больше потратили, тем больший вычет можно заявить и больше денег вернуть из бюджета. Возвращают 13% от понесенных затрат на лечение, то есть от суммы из справки для налоговой.

С 2024 года максимальная стоимость лечения, которую можно заявить к вычету, — 150 000 ₽ за год. Это общий лимит для всех социальных вычетов, в том числе за лечение и обучение. Но он применяется к доходам, полученным с 2024 года. Вы платили за санаторий в 2021 году, поэтому для вас действует прежний максимальный размер вычета — 120 000 ₽ за год. Кстати, учтите, что 2024 год — последний, когда вы можете заявить вычет по расходам 2021 года.

Для дорогостоящего лечения лимита нет, но обычно санатории таких услуг не оказывают. Понять, что за лечение предоставил санаторий, можно по справке для налоговой. Если там стоит код услуги «1», то это обычное лечение. Если код «2» — дорогостоящее.

Получить вычет за лечение в санатории нужно по декларации 3-НДФЛ через налоговую, удобнее сделать это через личный кабинет налогоплательщика на сайте ФНС.