Как Банк России влияет на экономику

Концепция свободного рынка с его «невидимой рукой» кажется отличной, но есть нюансы.

В рыночной системе периодически случаются кризисы со спадом производства, падением деловой активности и застоем в экономике в целом. И если раньше казалось, что «невидимая рука» эффективно регулирует экономические отношения, то Великая депрессия показала несостоятельность свободного рынка.

В 1950-х появилось новое экономическое учение — монетаризм. Его основоположником считают Милтона Фридмана, который в 1976 году получил Нобелевскую премию. По монетаризму государство должно регулировать рыночную экономику инструментами денежно-кредитной политики, то есть напрямую воздействовать на денежное предложение, что, в свою очередь, влияет на совокупный спрос.

Монетарные методы регулирования произвели в некотором роде революцию, и сейчас в России активно используют эти инструменты для регулирования экономических процессов.

Все инструменты денежно-кредитной политики перечислены в статье 35 закона № 86-ФЗ. Вот они:

- Процентные ставки по операциям Банка России.

- Обязательные резервные требования.

- Операции на открытом рынке.

- Рефинансирование кредитных организаций.

- Валютные интервенции.

- Установление ориентиров роста денежной массы.

- Прямые количественные ограничения.

- Эмиссия облигаций от своего имени.

- Другие инструменты, определенные Банком России.

Банк России активно влияет на экономические процессы. В его функции входит, например, поддержание стабильного курса рубля и финансовой системы в целом — через регулирование и надзор за кредитными организациями. Еще Банк России организует денежное обращение, монопольно печатая рубли.

Для выполнения своих функций и задач Банк России использует вышеперечисленные инструменты. Например, если курс рубля сильно ослабевает на рынке, Банк России поддерживает его продажей или остановкой закупки валютных резервов — логику этой операции рассмотрим дальше в статье.

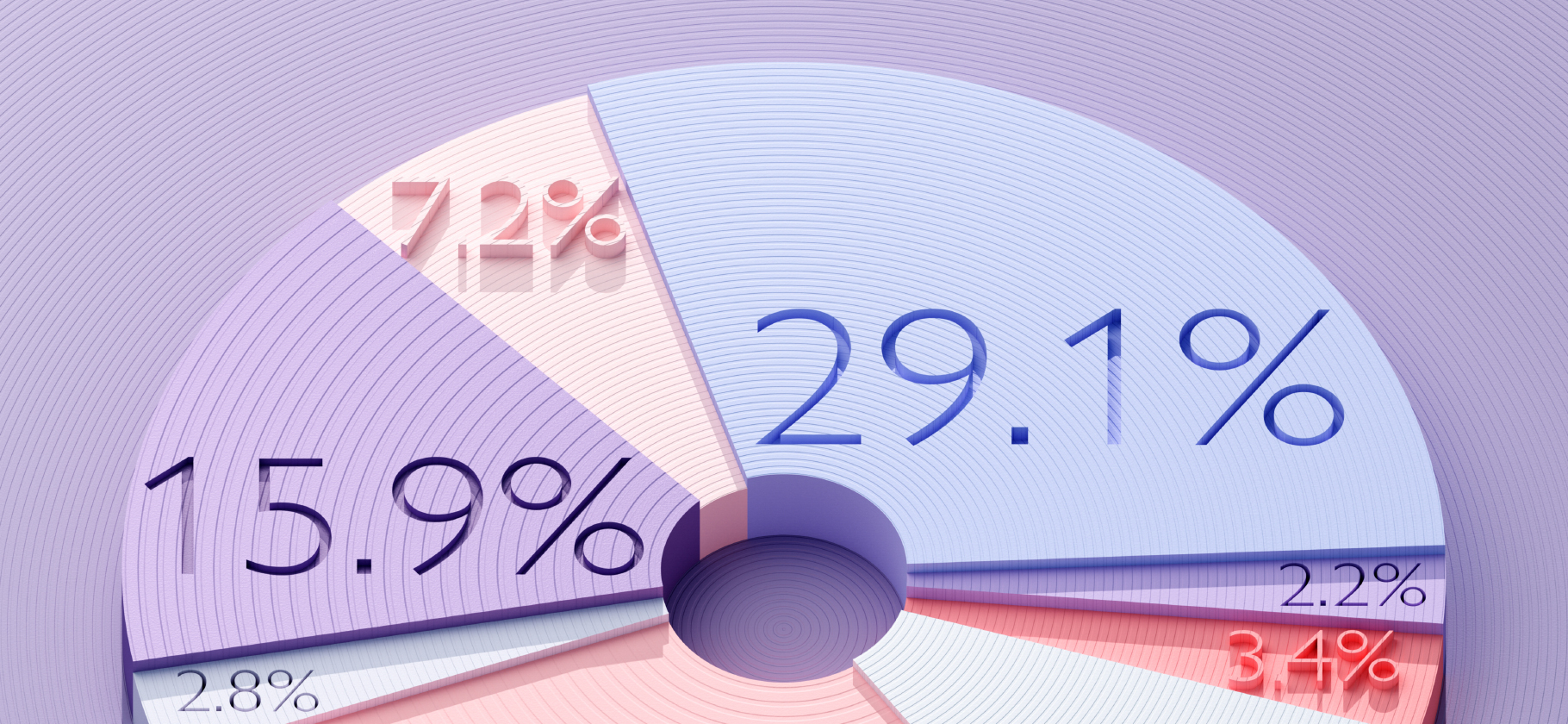

Еще Банк России контролирует уровень инфляции в экономике — сейчас действует политика таргетирования инфляции: Банк России старается удержать инфляцию на уровне 4%. Если коротко: инфляция лучше, чем дефляция, но и инфляция должна находиться на оптимальном уровне. Оптимальный уровень инфляции способствует экономическому росту, поэтому Банк России с помощью монетарных инструментов старается поддерживать такой уровень в долгосрочной перспективе.

Официальный уровень инфляции в 2021 году был намного выше таргетируемого. Чтобы снизить различие, Банк России сильно поднимает ключевую ставку, из-за чего растет средняя процентная ставка по кредитам в экономике. Это снижает текущий спрос в экономике и способствует снижению в ней перегрева. Подробнее об этом механизме тоже расскажу в статье.

А сейчас более детально рассмотрим все вышеприведенные инструменты денежно-кредитной политики.

Ключевая ставка

Банк России предоставляет кредиты коммерческим банкам по ключевой ставке. При назначении ставок по вкладам и кредитам для компаний и людей банки ориентируются на ключевую ставку: кредиты дают по ставке выше ключевой, а вклады открывают по ставке ниже ключевой. Так банки зарабатывают.

Глобально чем ниже ключевая ставка, тем дешевле кредиты для компаний и населения и тем больше людей и организаций будут их брать. А это, в свою очередь, увеличит денежную массу, то есть экономика «насытится» деньгами, что приведет к росту потребления и деловой активности.

Спрос и инвестиции могут стать избыточными — когда спрос не может быть полностью удовлетворен, а инвестиции делают независимо от инвестиционных показателей, чтобы просто куда-нибудь вложить деньги. В результате при увеличении спроса растут цены, повышается инфляция, экономика перегревается, может начаться затяжной экономический спад. И тогда Банк России повышает ставку: кредиты дорожают, берут их неохотно, денег и возможностей для заемщиков становится меньше.

Еще Банк России поднимает ключевую ставку, чтобы привлечь иностранный капитал: чем выше доходность государственных облигаций, тем привлекательнее российский рынок для зарубежных инвесторов. А приток иностранного капитала на внутренний рынок укрепляет национальную валюту и увеличивает поток инвестиций в реальный сектор экономики. Поэтому государство повышает ключевую ставку не только на протяжении подъема и подхода к перегреву экономики, но и в целях увеличения привлекательности экономики для иностранного капитала.

Соответственно, все вышеприведенные аргументы верны и для кредитной системы в целом. При регуляции ключевой ставки балансируются объемы кредитования в экономике и уровень деловой активности. Кратко проанализируем динамику ключевой ставки.

Существенный скачок ключевой ставки произошел в конце 2014 года: тогда в России случился валютный кризис, то есть рубль существенно подешевел по отношению к мировым валютам. Банк России стремился уменьшить отток капитала из банковского сектора за рубеж и восстановить привлекательность национальной валюты, поэтому повысил ключевую ставку.

Это помогло притормозить ослабление рубля и сохранить капитал банковской системы. Затем ключевая ставка снижалась: Банк России стремился увеличить деловую активность в стране после падения темпов роста в 2014 году. Тренд к снижению остановился с началом пандемии: при минимальной ключевой ставке произошло быстрое восстановление экономики и перегрев рынка, это вызвало увеличение уровня инфляции и ужесточение монетарной политики (вы находитесь здесь).

Итак: если ключевая ставка растет, кредиты берут неохотно, экономика замедляется, инфляция должна падать. Если ключевая ставка снижается, кредиты берут с удовольствием, растет деловая активность. Если спрос становится слишком большим, инфляция растет, экономика перегревается.

Обязательные резервные требования

Чтобы банки стабильно и безопасно работали, государство устанавливает обязательные резервные требования. Суть в том, что коммерческие банки резервируют в Банке России определенную часть денег, которые находятся на депозитах. Это нужно для того, чтобы коммерческий банк смог вернуть деньги вкладчикам, если они массово и неожиданно решат их забрать.

С помощью резервных требований Банк России ограничивает возможность коммерческих банков выдавать кредиты. Часть денег коммерческого банка замораживают на счетах Банка России, использовать их для выдачи кредитов нельзя.

Если уровень обязательных резервов повышают, банкам приходится замораживать больше денег на счетах в Банке России. Это снижает возможности банковского сектора выдавать кредиты, уменьшает денежную массу и ограничивает рост совокупного спроса. Если уровень резервов снижают, объем выдачи кредитов увеличивается, экономика насыщается деньгами, совокупный спрос растет.

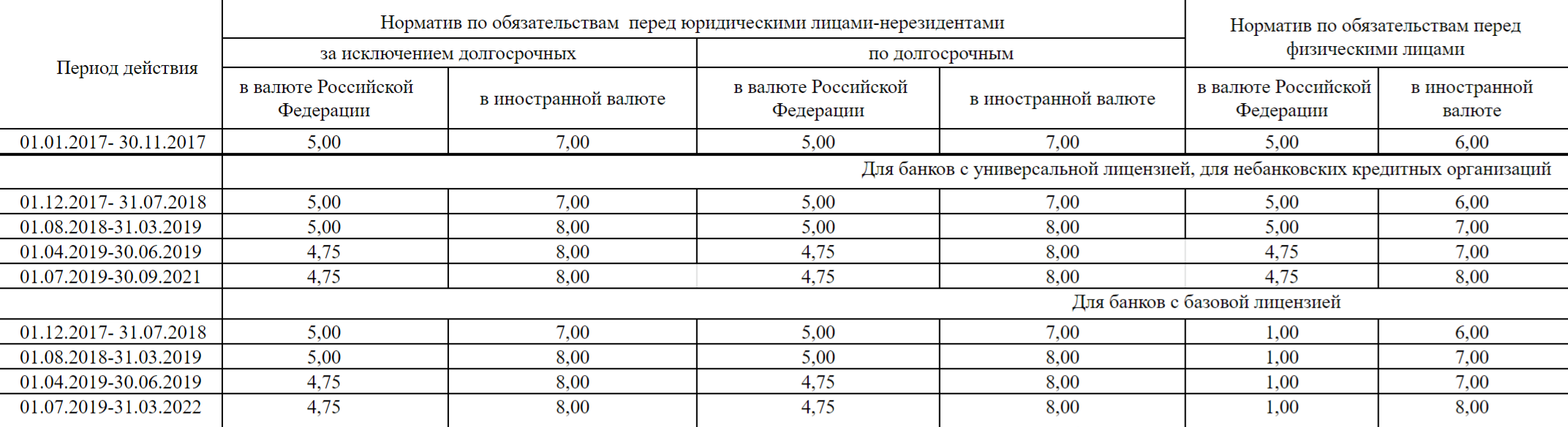

Коэффициент обязательных резервных требований зависит от многих показателей: например, от валюты кредита, типа заемщика — физлицо или юрлицо, вида банка — универсальный или с базовой лицензией.

Например, по таблице выше видно, что в период с 01.07.2019 по 30.09.2021 банки с универсальной лицензией должны были замораживать на счетах в Банке России 4,75% от суммы рублевого депозита физического лица и 8% — от депозита в иностранной валюте.

Обязательные резервы серьезно влияют на экономику, так как непосредственно меняют денежную массу.

Итак: если обязательные резервные требования растут, банкам сложнее выдавать кредиты, экономика замедляется. Если требования снижаются, у банков больше денег на выдачу кредитов, экономика и спрос растут.

Операции на открытом рынке

Операции на открытом рынке — это сделки с государственными ценными бумагами: краткосрочными векселями или долгосрочными облигациями. Этот инструмент денежно-кредитной политики называют количественным смягчением.

Вот в чем суть инструмента: когда экономика разогрелась и нужно ограничить рост совокупного спроса, Банк России выпускает государственные облигации — это изымает из оборота некоторую сумму. А когда нужно стимулировать экономику, государство выкупает свои ценные бумаги и таким образом вливает деньги в обращение, что увеличивает совокупный спрос и способствует росту экономики.

В денежно-кредитной политике РФ можно выделить особенности применения этого инструмента. Во-первых, рынок государственных облигаций в России неликвиден относительно мирового рынка, что присуще не только ему, а всему фондовому рынку РФ.

Во-вторых, в России профицит бюджета, а облигации выпускают тогда, когда в бюджете дефицит. Поэтому прямые выпуски государственных облигаций в России случаются нерегулярно.

Чаще всего в качестве операций на открытом рынке Банк России использует сделки РЕПО. Это значит, что он предоставляет коммерческим банкам дополнительный кредит, покупая с дисконтом долговые корпоративные ценные бумаги или акции: они служат залогом, если контрагент не выполняет обязательства. А в будущем продает их по более высокой цене тому же банку. В этом случае дисконт — это процент по кредиту.

Операции на открытом рынке со стороны Банка России влияют на величину денежной массы. Если он предоставляет коммерческим банкам дополнительные кредиты, это увеличивает объем кредитования в экономике и ликвидность банковского сектора, а вместе с тем и устойчивость.

Рефинансирование кредитных организаций

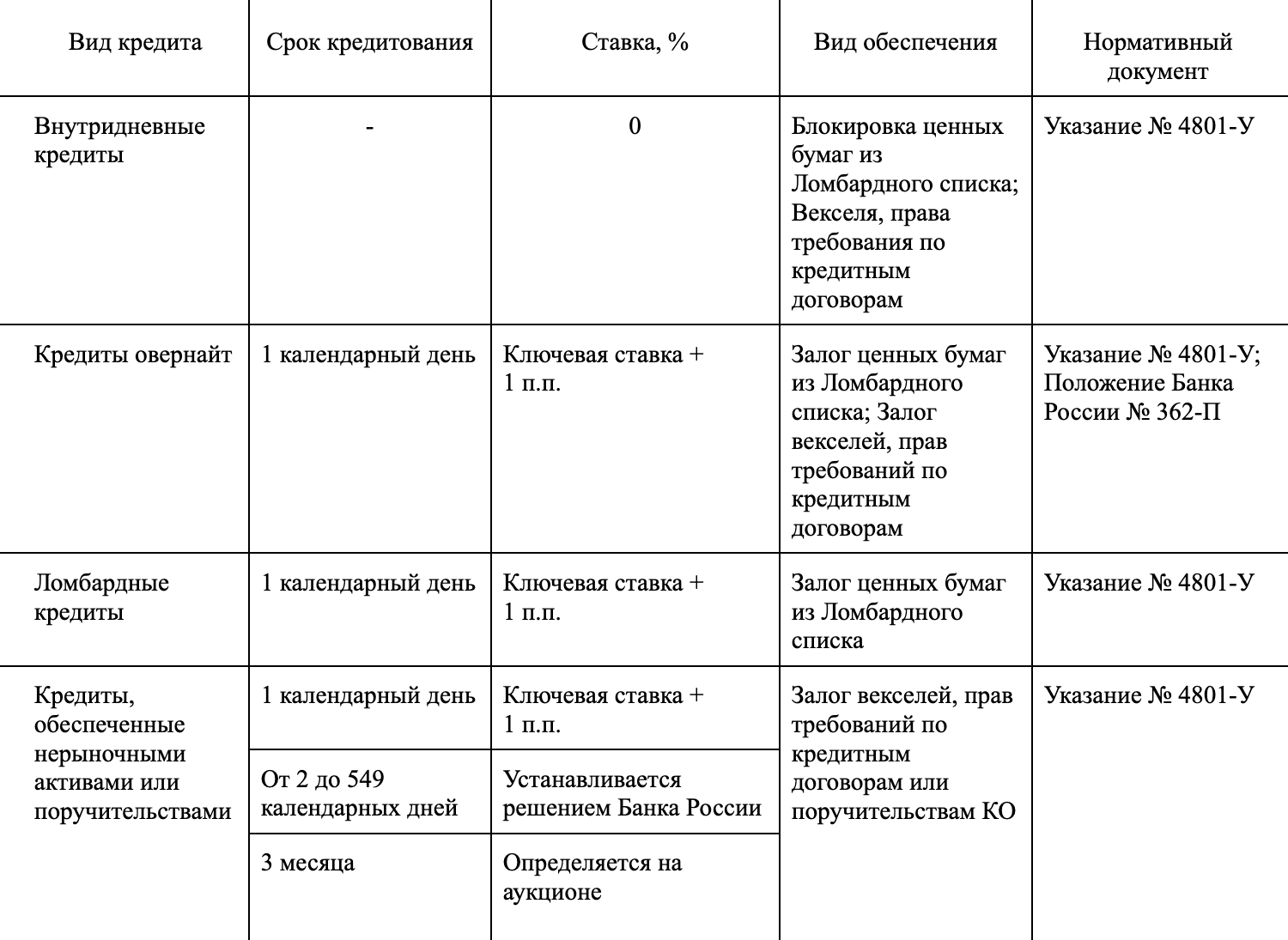

Этот инструмент связан с непосредственной выдачей кредитов коммерческим банкам. И это относится не только к крупным кредитам, которые Банк России предоставляет по ключевой ставке, но и к кратчайшим — сроком до одного дня: например, существуют внутридневные кредиты без процентов и кредиты овернайт — на один рабочий день. Они поддерживают ликвидность банковских процессов и помогают увеличить объем выданных кредитов, так как банкам нужно замораживать меньше наличных для расчетов с клиентами.

Грубо говоря, если коммерческий банк хочет выдать сегодня еще один кредит, а денег у него не осталось, он ничего не выдаст. Но можно попросить деньги у Банка России на короткий срок.

По овернайту нужно платить проценты — их устанавливает Банк России. Поэтому чем выше процентная ставка, тем выгоднее коммерческому банку не брать кредит в Банке России, а держать некоторую часть своих денег для покрытия дефицита текущих обязательств. И тем меньше эффект мультипликации, то есть ниже кредитная активность банков и, как следствие, ниже деловая активность в экономике.

В целом такие кредиты отличаются от крупных по ключевой ставке тем, что у них упрощенный вид регистрации: банки используют их, чтобы увеличить ликвидность и покрыть временный дефицит наличных.

Валютные интервенции

Валютные интервенции регулируют курс национальной валюты через покупку и продажу валюты на рынке. Например, если Банку России необходимо укрепить курс рубля, то ему нужно продавать валютные резервы и покупать национальную валюту. Если Банк России продает много долларов, увеличивается предложение и доллар ослабевает. Так же с рублем: если Банк России готов купить много рублей, спрос на них возрастает и рубль укрепляется.

До ноября 2014 года Банк России придерживался фиксированного курса рубля и активно применял валютные интервенции. Простыми словами, он старался держать курс рубля на одном месте, поэтому влиял на него как мог.

Такой политики придерживались, потому что стабильный курс национальной валюты означает стабильность в экономике, так как у субъектов экономики нет опасений, что курс существенно ослабнет и импортные товары станут дороже. А еще, так как Россия экспортирует много сырьевых ресурсов и доходы государственного бюджета также зависят от экспорта, государство стремилось минимизировать риски валютных колебаний рубля, чтобы стабилизировать доходную часть бюджета.

В 2015 году Банк России изменил свою политику в отношении рубля и перевел его на свободно плавающий курс, поэтому формально валютные интервенции больше не используют. Иностранную валюту для пополнения резерва теперь закупают через Министерство финансов РФ.

Но как пример: 24 января 2022 года из-за резкого ослабления рубля ЦБ приостановил закупку иностранной валюты, чтобы снизить спрос на доллар и евро и укрепить рубль.

Установление ориентиров роста денежной массы

Банк России ориентируется на макроэкономические показатели: например, анализирует динамику ВВП, темпы инфляции и скорость обращения денег. Исходя из этих показателей устанавливает ориентиры монетарной политики и цели на конкретный период.

Денежная масса — это не что-то абстрактное, она необходима для обеспечения экономических процессов в экономике. Банк России монопольно влияет на величину денежной массы в экономике, поэтому устанавливает определенный уровень ее увеличения, который поможет достичь цели по ВВП, инфляции и так далее.

Сейчас рост денежной массы определяется целевым уровнем инфляции, который устанавливает Банк России. Таргетирование инфляции нормализует инфляционные ожидания экономических агентов, а это стабилизирует как кредитную систему, так и экономические процессы в экономике в целом.

Прямые количественные ограничения

Этот вид инструментов денежно-кредитной политики относится больше к административным методам со стороны Банка России. Он может установить пределы ставки по кредитам или депозитам как по всему банковскому сектору, так и какому-то банку в отдельности.

Например, Банк России устанавливает лимиты и запреты на выдачу ссуд по некоторым видам потребительских кредитов. Это помогает ограничить риски чрезмерной задолженности в экономике. Чрезмерный уровень задолженности может привести к цепочке неплатежеспособности экономических субъектов, которая нарастает как снежный ком. В итоге по цепочке банкротятся все, что может привести к краху финансовой системы.

Хороший пример — банкротство инвестиционного банка Lehman Brothers, который взял на себя несоизмеримые с собственным капиталом кредитные риски по ипотечным ценным бумагам. Так как не было никаких ограничений по этим видам ценных бумаг, банкротство крупного игрока привело к череде банкротств и мировому финансовому кризису.

Таким же образом могут ограничить возможность определенного банка выдавать кредиты или открывать позиции на открытом рынке. Но этот инструмент можно использовать только после консультаций с правительством РФ для реализации единой государственной денежно-кредитной политики.

Эмиссия облигаций от своего имени

Банк России может выпускать облигации от своего имени — ОБР. С помощью ОБР регулируют предложение денег, как и в случае с государственными ценными бумагами.

Первичное размещение ОБР проходит только среди кредитных организаций РФ. То есть ОФЗ, которые продают физическим лицам, не относятся к этому инструменту. ОБР входят в ломбардный список и могут быть обеспечением при выдаче кредитов и операциях РЕПО. То есть коммерческие банки покупают их, чтобы потом получить под залог этих ценных бумаг кредит от Банка России.

ОБР считают очень надежными, они привязаны к ключевой ставке, купонный доход выплачивают ежедневно. Поэтому облигации пользуются популярностью среди коммерческих банков, это эффективный инструмент при регулировании объемов кредитования и устойчивости банковского сектора.

Запомнить

- Экономические процессы многих стран регулируют центральные банки.

- Задача Банка России — обеспечить стабильную финансовую систему, а для этого необходимо поддерживать целевой уровень инфляции и устойчивый курс национальной валюты.

- Чем дешевле кредиты для банков и чем больше возможностей их давать, тем сильнее разогревается экономика: потребление и спрос растут, а за ними — и инфляция.

- Чтобы снизить инфляцию, Банк России повышает ключевую ставку, резервные требования для банков, проводит операции на открытом рынке.

- Чтобы укрепить курс национальной валюты, Банк России может приостановить закупку иностранной валюты или начать ее продавать.