Как я четвертый год получаю вычет за квартиру

В 2015 году мой брат купил квартиру и попросил помочь оформить имущественный вычет: у меня уже был такой опыт.

Максимальная сумма НДФЛ к возврату — 260 тысяч рублей. Чтобы использовать весь вычет за год, годовой доход должен быть 2 миллиона рублей или больше. Если доход за год меньше, остаток вычета можно переносить на следующие годы, пока государство не вернет 13% от всей суммы к вычету.

Стоимость квартиры больше годовой зарплаты брата, поэтому вот уже четвертый год я помогаю ему подавать декларацию. Расскажу по порядку, как именно.

Вычет получает брат, а не я

Я только заполняю декларацию и заявление на получение денег от его имени и подсказываю, какие документы подготовить. Кажется, что этот процесс сложный и занимает много времени, хотя это не так. Сейчас все можно сделать из дома, единственная трудность — приходится долго ждать, пока налоговая проверит декларацию и деньги переведут на карту.

Нас с братом часто спрашивают, как оформить и получить вычет. Многие не понимают сам процесс. Поэтому я решил подробно и наглядно описать его на примере вычета для брата.

Условия и документы для вычета

Первым делом я прочитал инструкции, проверил условия для вычета и документы, которые были на руках у брата.

По условиям все соответствовало:

- Брат — налоговый резидент РФ.

- Он заплатил за квартиру, и есть документы, которые это подтверждают.

- Продавец квартиры не близкий родственник брата.

- Право на имущественный вычет брат не использовал.

- Квартира находится в России.

Все необходимые документы у брата были:

- Договор купли-продажи квартиры и акт о ее передаче.

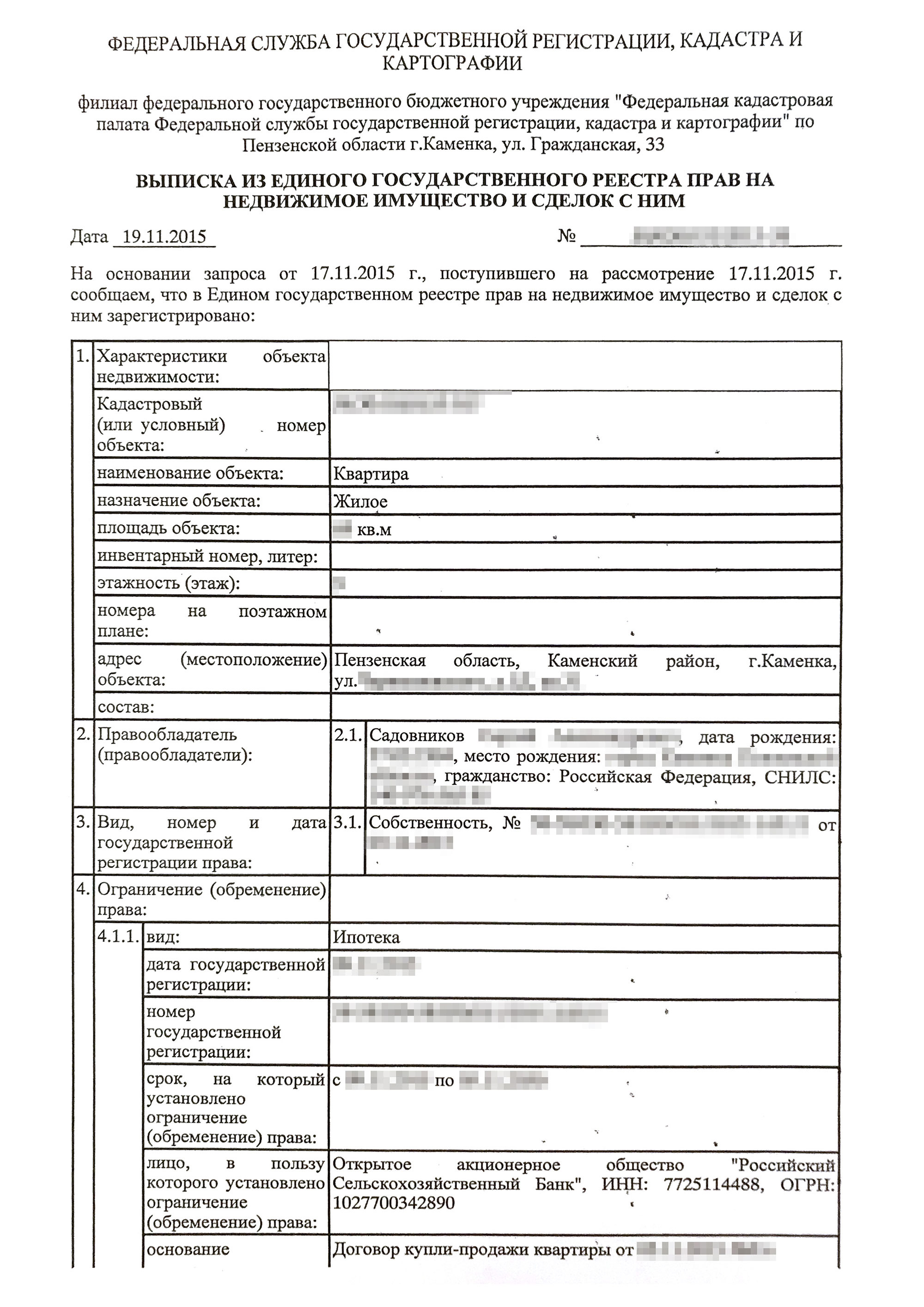

- Выписка из ЕГРН.

- Платежный документ в виде расписки о получении денег за квартиру.

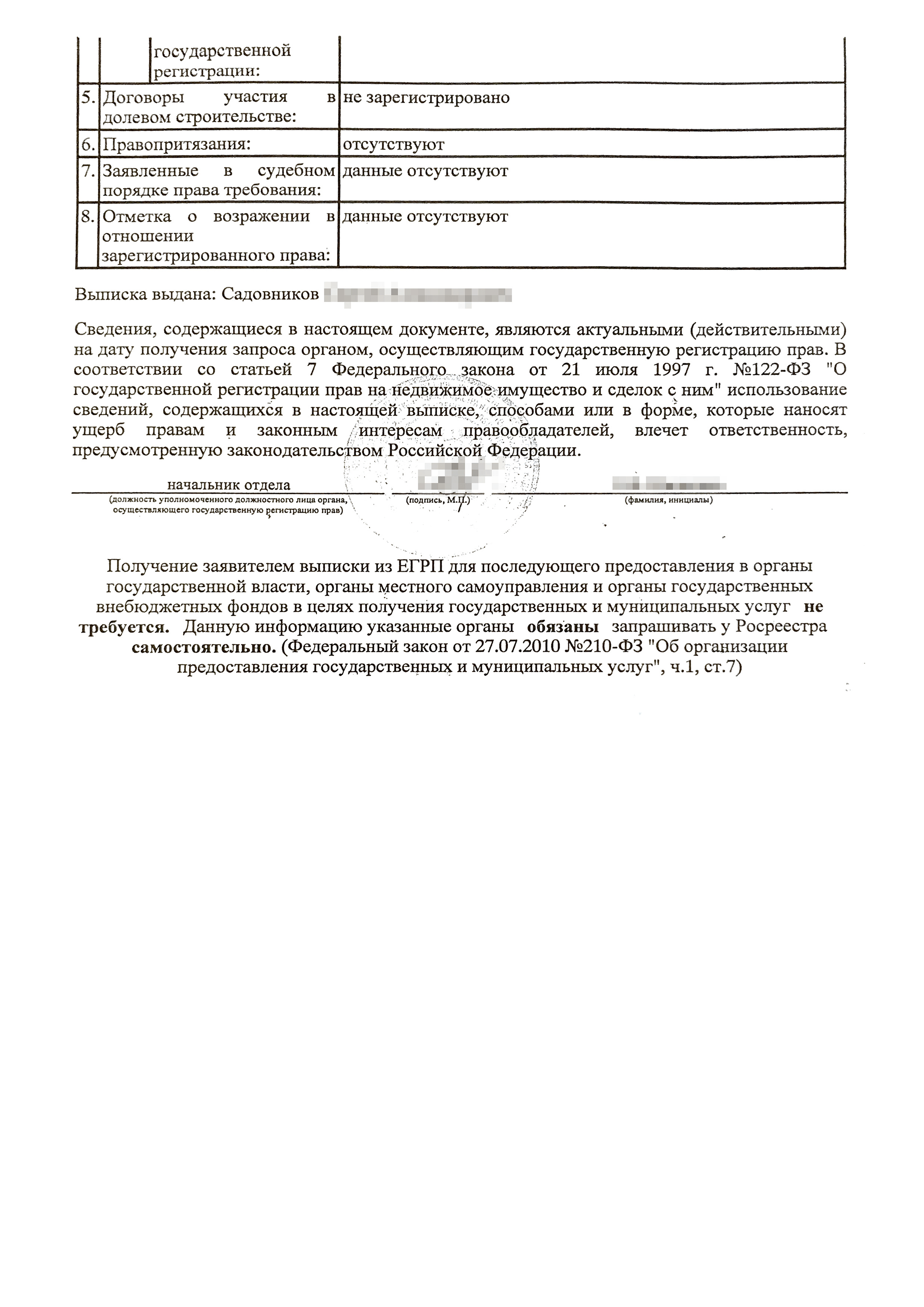

- Справка о доходах и суммах налога физического лица.

Поэтому я приступил к оформлению вычета.

Личный кабинет в налоговой

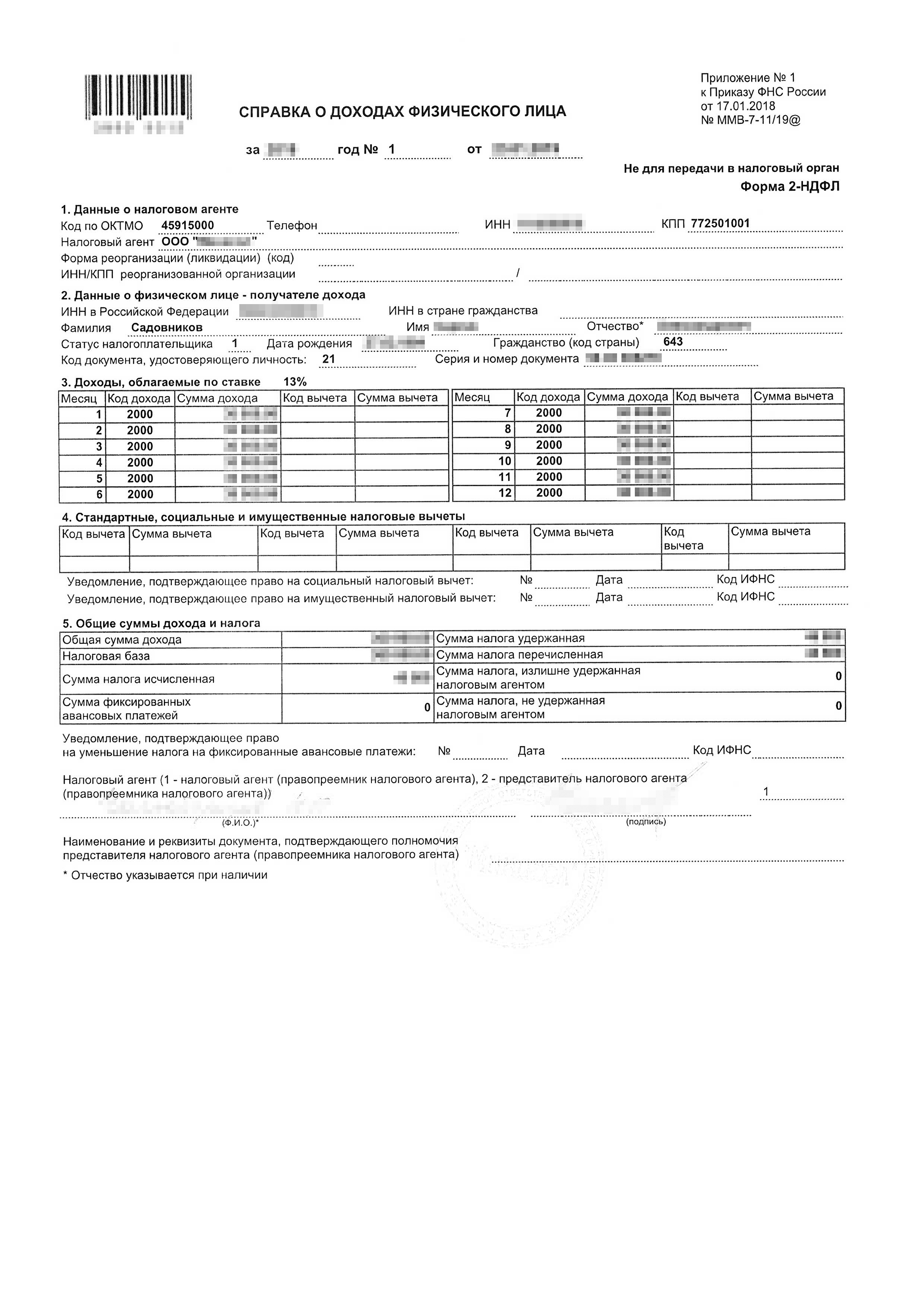

Подавать заявление на вычет удобнее через личный кабинет на сайте ФНС: кому понравится идти в отделение налоговой и стоять в очереди. Еще так легче следить за статусом заявления.

У брата личного кабинета не было, поэтому сначала я зарегистрировал его на госуслугах. Сейчас регистрацию на госуслугах упростили: никуда не надо ехать, чтобы подтвердить личность. Достаточно личного кабинета в Т-Банке или в «Сбербанк-онлайн».

Через личный кабинет на госуслугах я зашел в личный кабинет на сайте налоговой.

Электронная подпись

Перед подачей декларации нужно получить электронную подпись: без нее ничего не отправить.

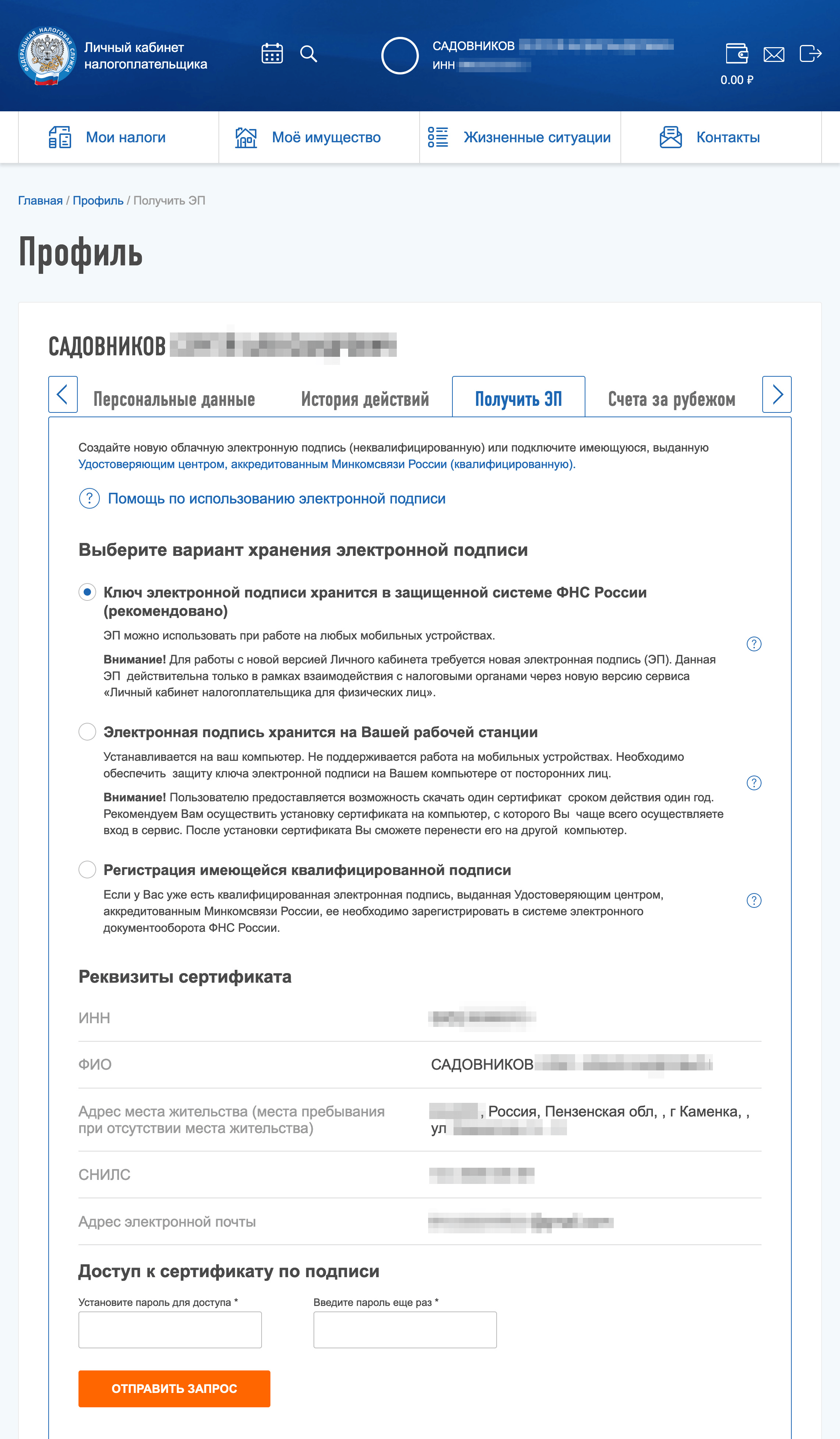

Я оформлял подпись от имени брата в личном кабинете налогоплательщика. Для этого нужно нажать на ФИО вверху страницы и выбрать вкладку «Получить ЭП».

Чтобы создать и подключить электронную подпись, есть три варианта:

- Электронная подпись создается и хранится в личном кабинете. Это самый простой вариант: нужно только придумать пароль для доступа к электронной подписи и подождать, пока она сформируется.

- Электронная подпись создается в личном кабинете, и ее нужно установить на компьютер. Этот вариант безопаснее первого, требует больше действий и работает только на компьютере — это неудобно.

- Если электронная подпись есть, ее можно подключить к личному кабинету. Электронной подписи у брата нет, и у этого варианта все неудобства второго.

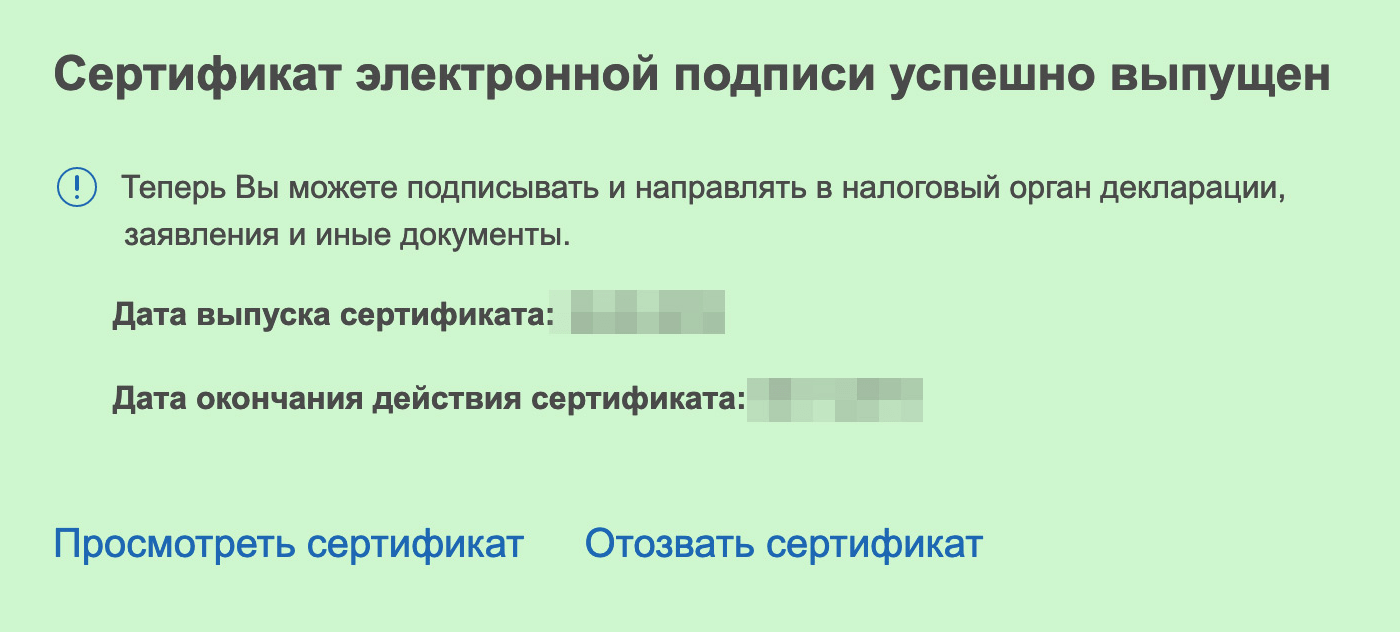

В итоге я выбрал первый способ: он самый быстрый и простой. Отправил запрос. В личном кабинете появилось уведомление, что процесс получения подписи может занять от тридцати минут до суток. Мне пришлось подождать пятнадцать минут. Потом внизу страницы на зеленом фоне отобразилась информация, что сертификат электронной подписи выпущен — можно было начинать оформлять декларацию.

Декларация в первый год

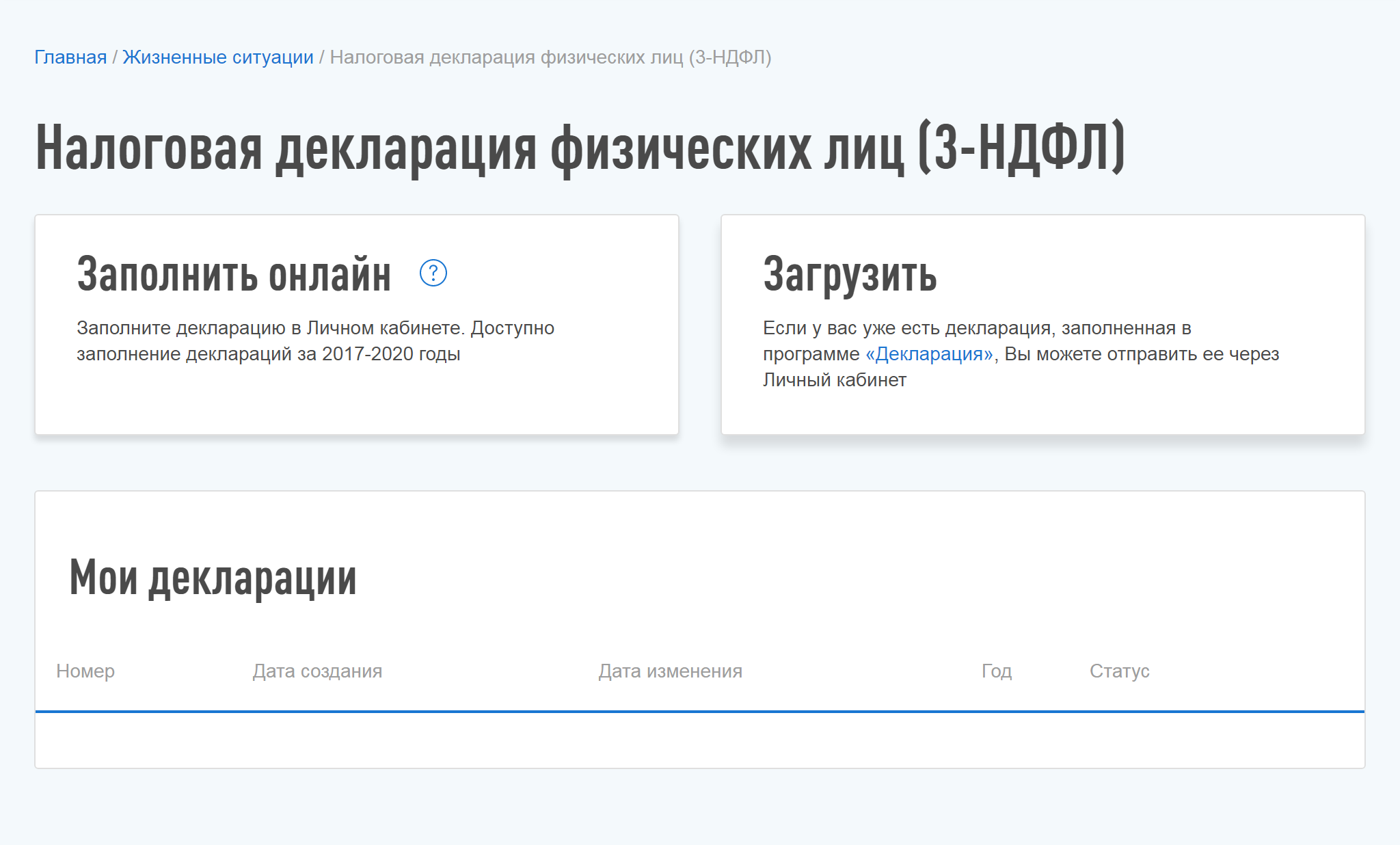

Чтобы получить вычет, нужно заполнить и подать декларацию 3-НДФЛ. Сделать это можно на сайте налоговой. Я подавал на вычет в 2019 году, но с тех пор формы в личном кабинете изменились. Поэтому я покажу, как заполнить декларацию в 2024 году на новом примере. Чтобы подать декларацию за другого человека, нужен доступ его личному кабинету: из своего аккаунта можно заполнить только свою декларацию.

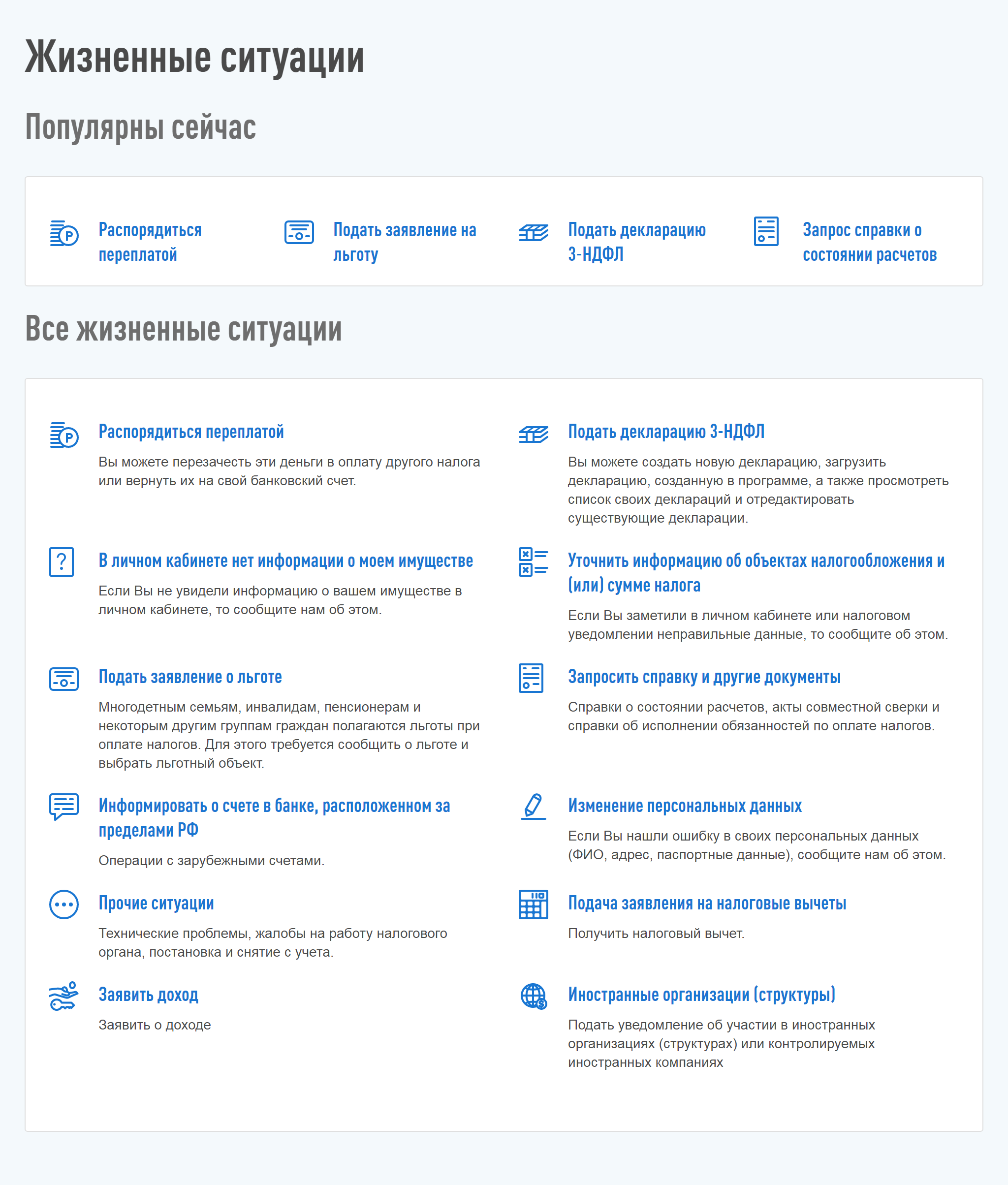

Вам нужен раздел «Жизненные ситуации» в личном кабинете. Я выбрал опцию «Заполнить новую декларацию онлайн» и заполнил декларацию при помощи формы на сайте.

Теперь это раздел «Вычеты», если нужно оформить только один тип вычета, или раздел «Подать декларацию 3-НДФЛ» — если хотите заявить несколько вычетов сразу.

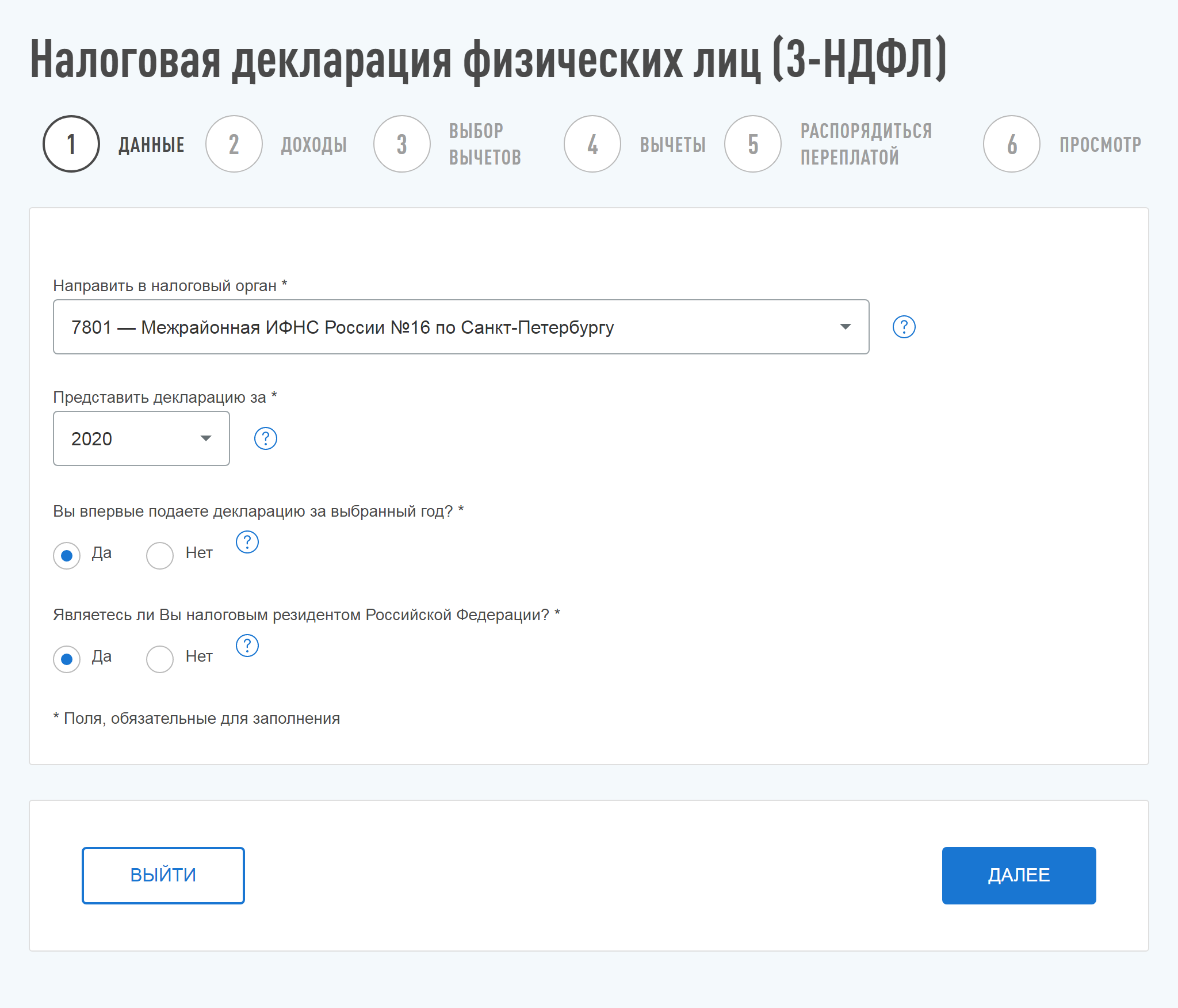

Форма для заполнения декларации 3-НДФЛ состоит из 6 шагов.

Шаг 1. Сначала я внес в форму общую информацию. В блоке «Данные» поля были заполнены автоматически. Дальше ответил на простые вопросы в форме.

Если нужно обновить паспортные данные

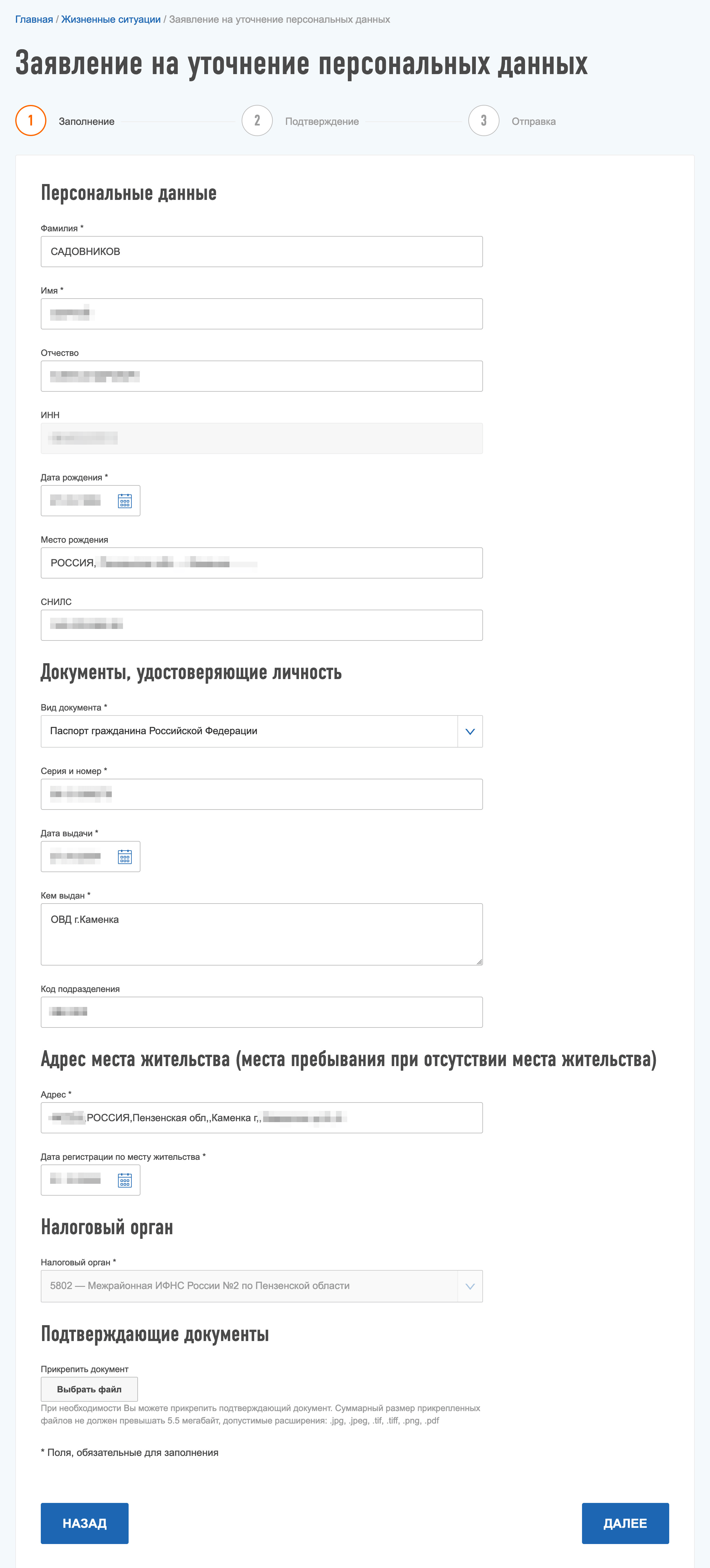

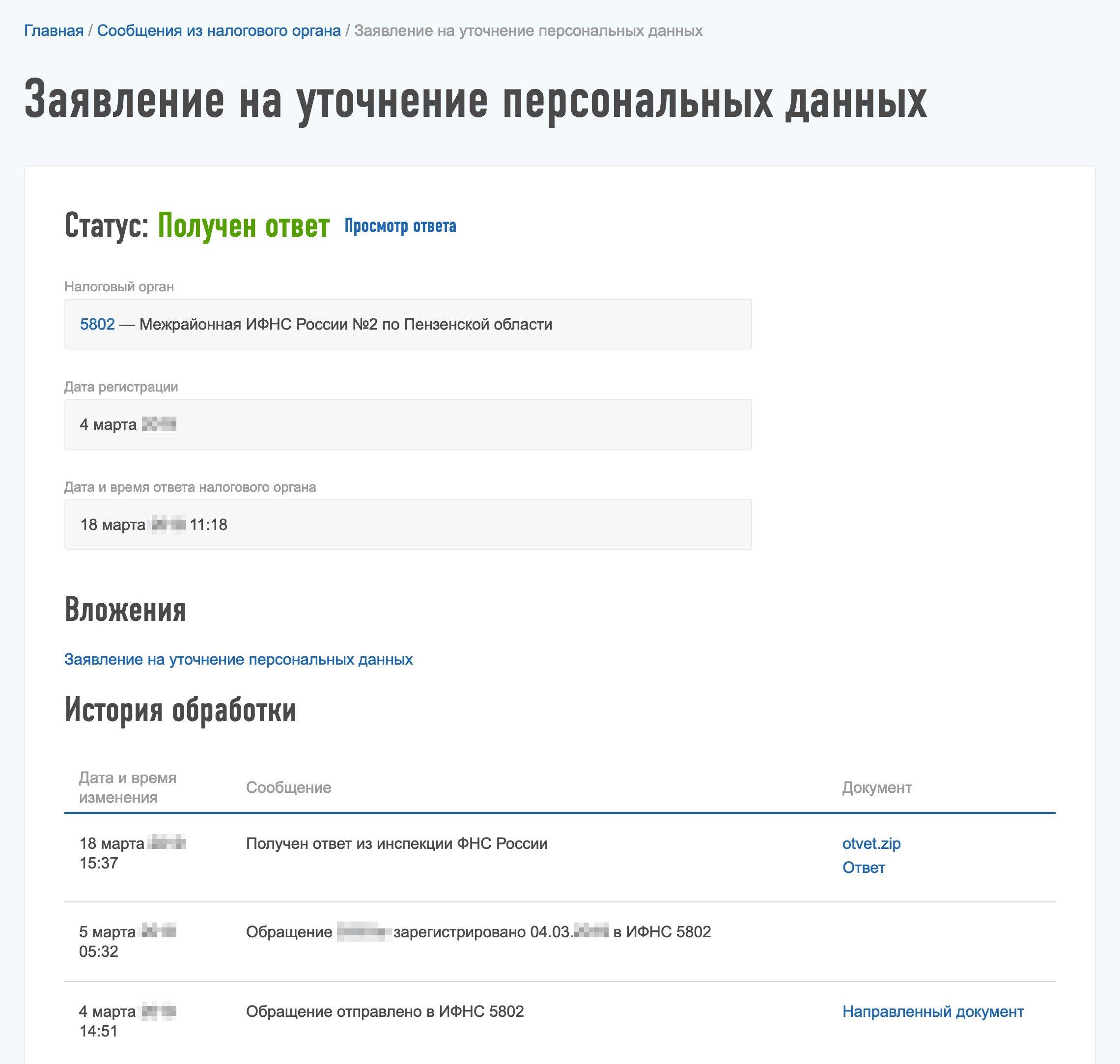

Когда я заполнял декларацию, обнаружил, что там указаны старые паспортные данные брата. Их можно обновить через личный кабинет.

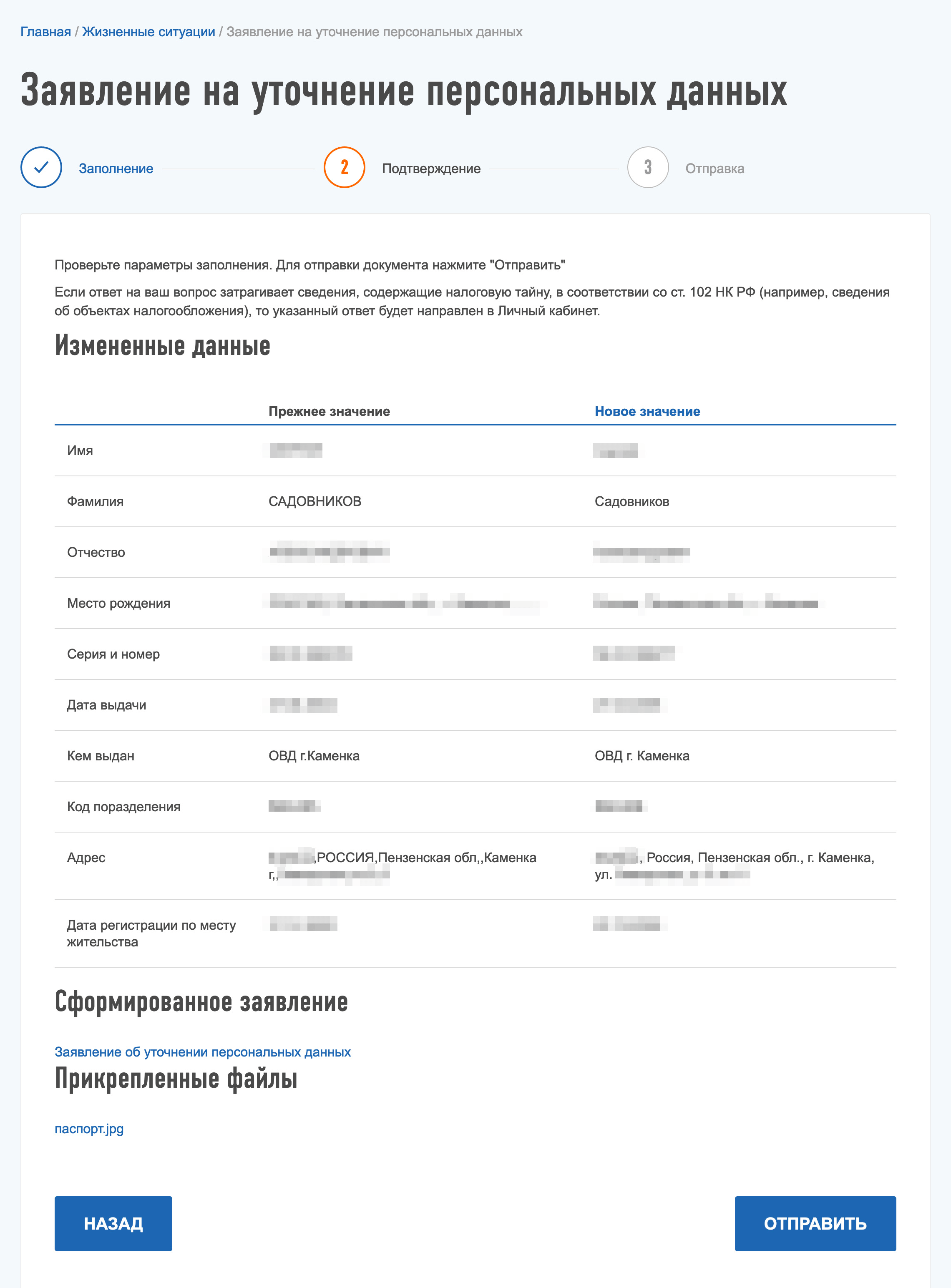

Я перешел в раздел «Жизненные ситуации» и выбрал «Изменение персональных данных». На открывшейся странице внес новые паспортные данные в форму и отправил сформированное заявление.

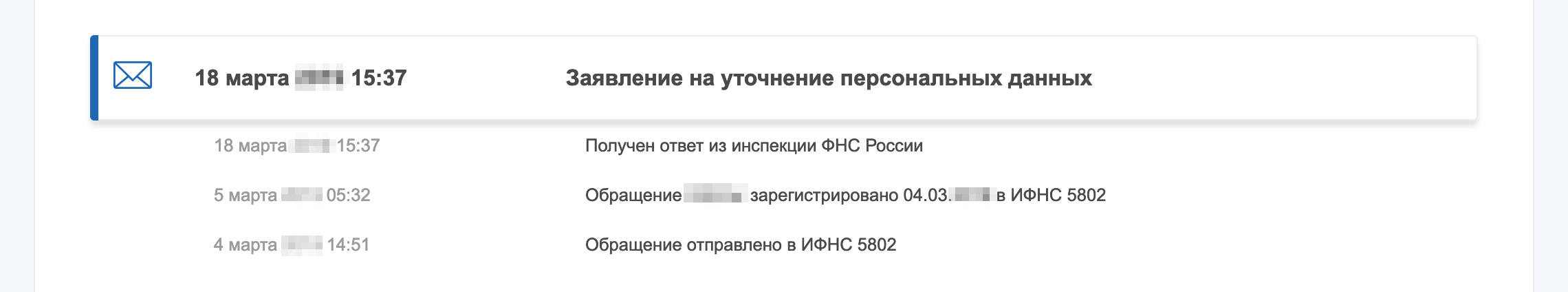

Уведомления о статусе заявления приходили на почту. Через две недели налоговая сообщила, что информацию обновили. После чего я вернулся к декларации.

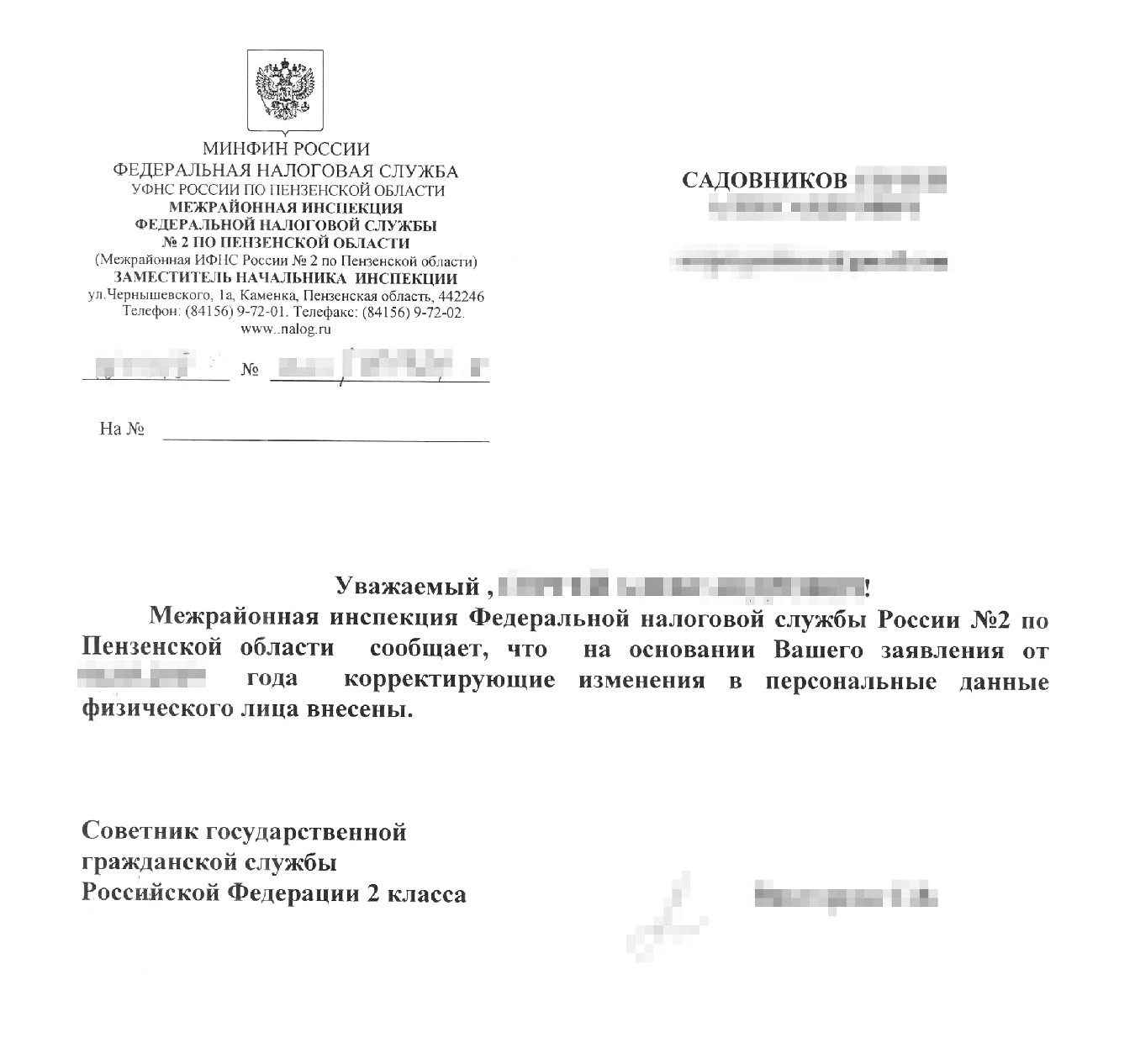

Шаг 2. На втором шаге нужно выбрать источник доходов. Если это зарплата, вознаграждение по договорам или дивиденды, выбирайте доходы «В пределах РФ».

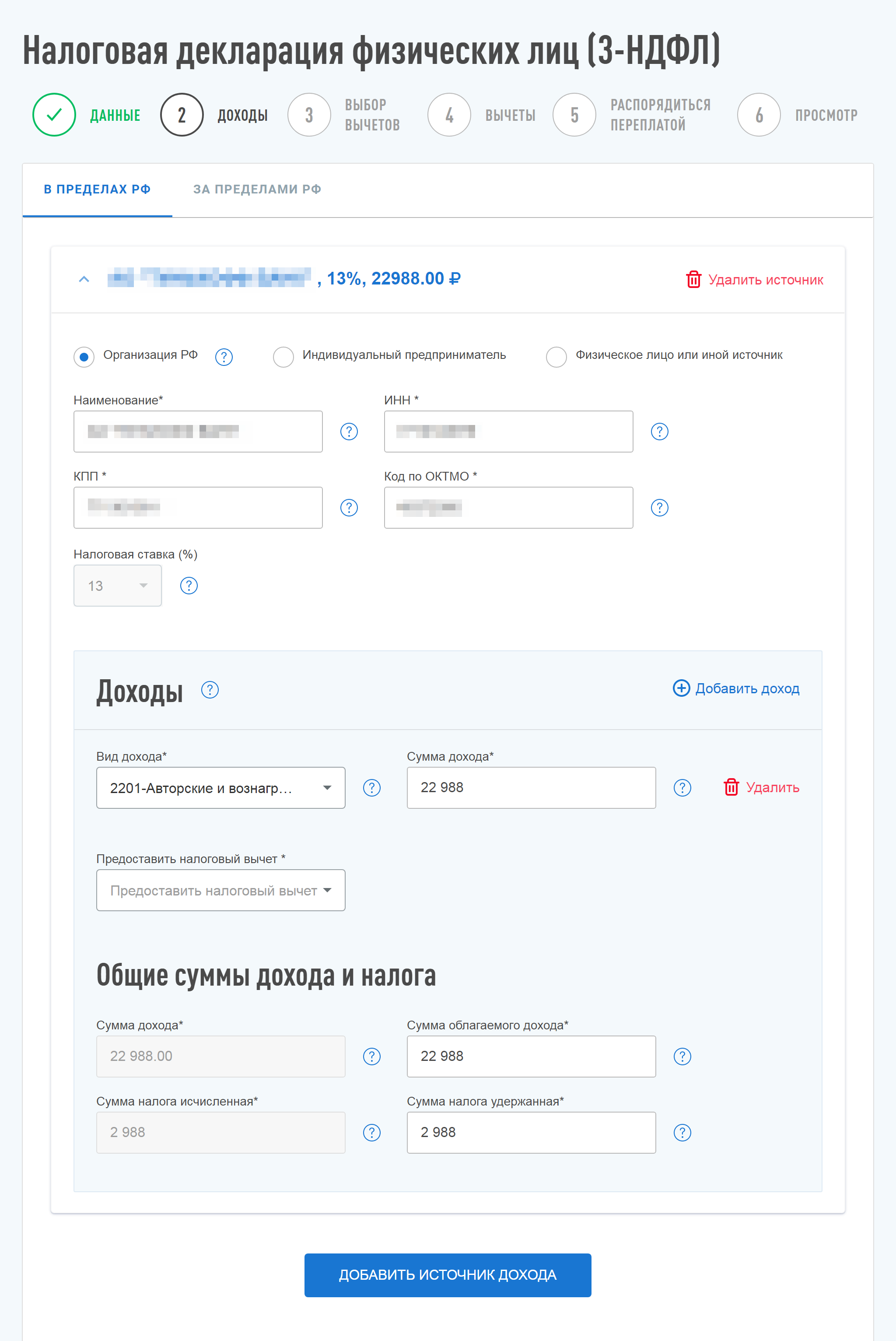

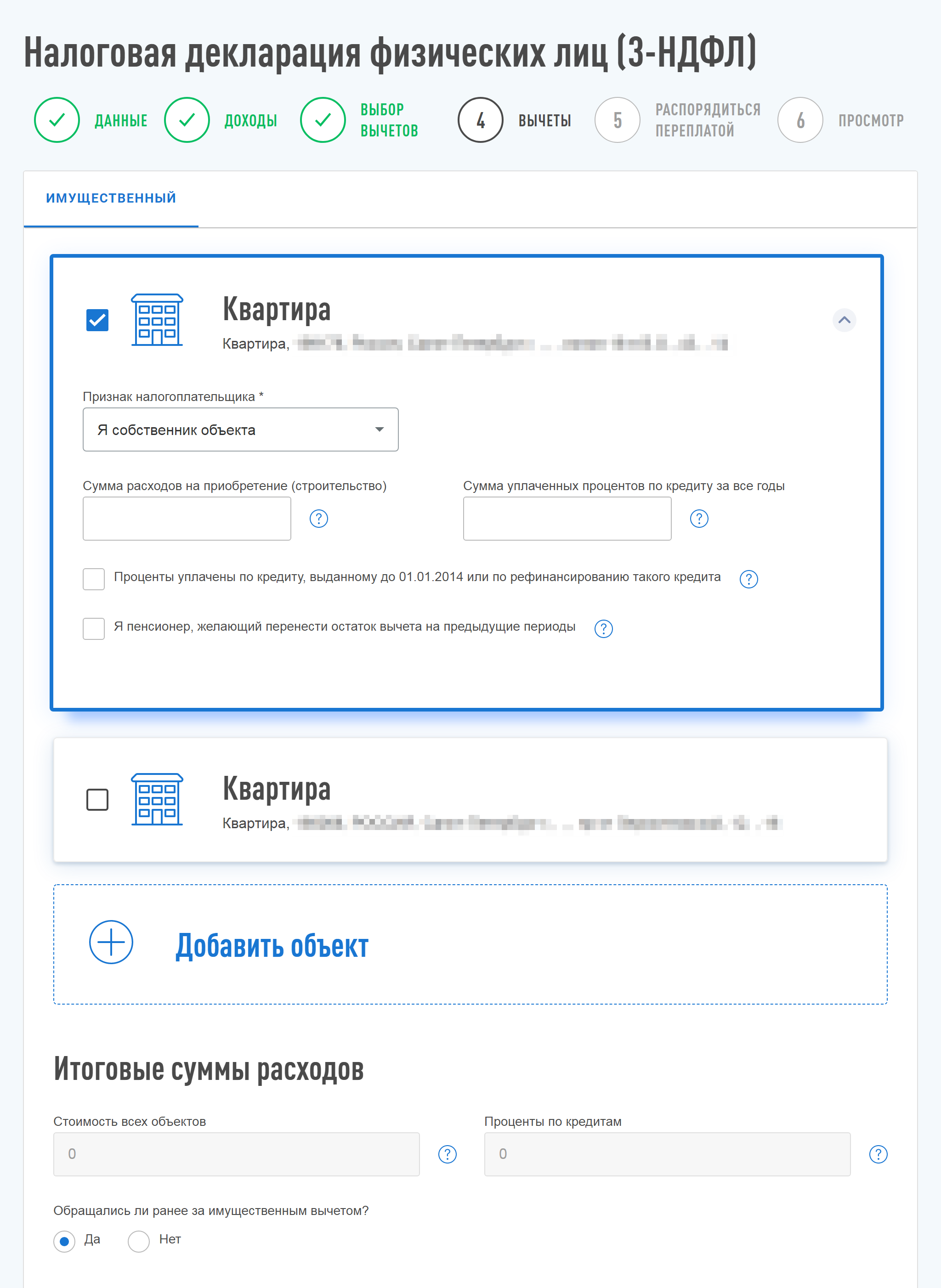

Шаг 3. Затем надо выбрать вычет. Брат купил жилье, поэтому я отметил первый вариант — «Имущественные налоговые вычеты».

Шаг 4. Информация о недвижимости в собственности подгружается в личный кабинет автоматически. Если объектов несколько, выбирайте тот, за который хотите получить вычет. Дополнительно укажите размер расходов на покупку квартиры. Если вы собственник, выберите это из списка.

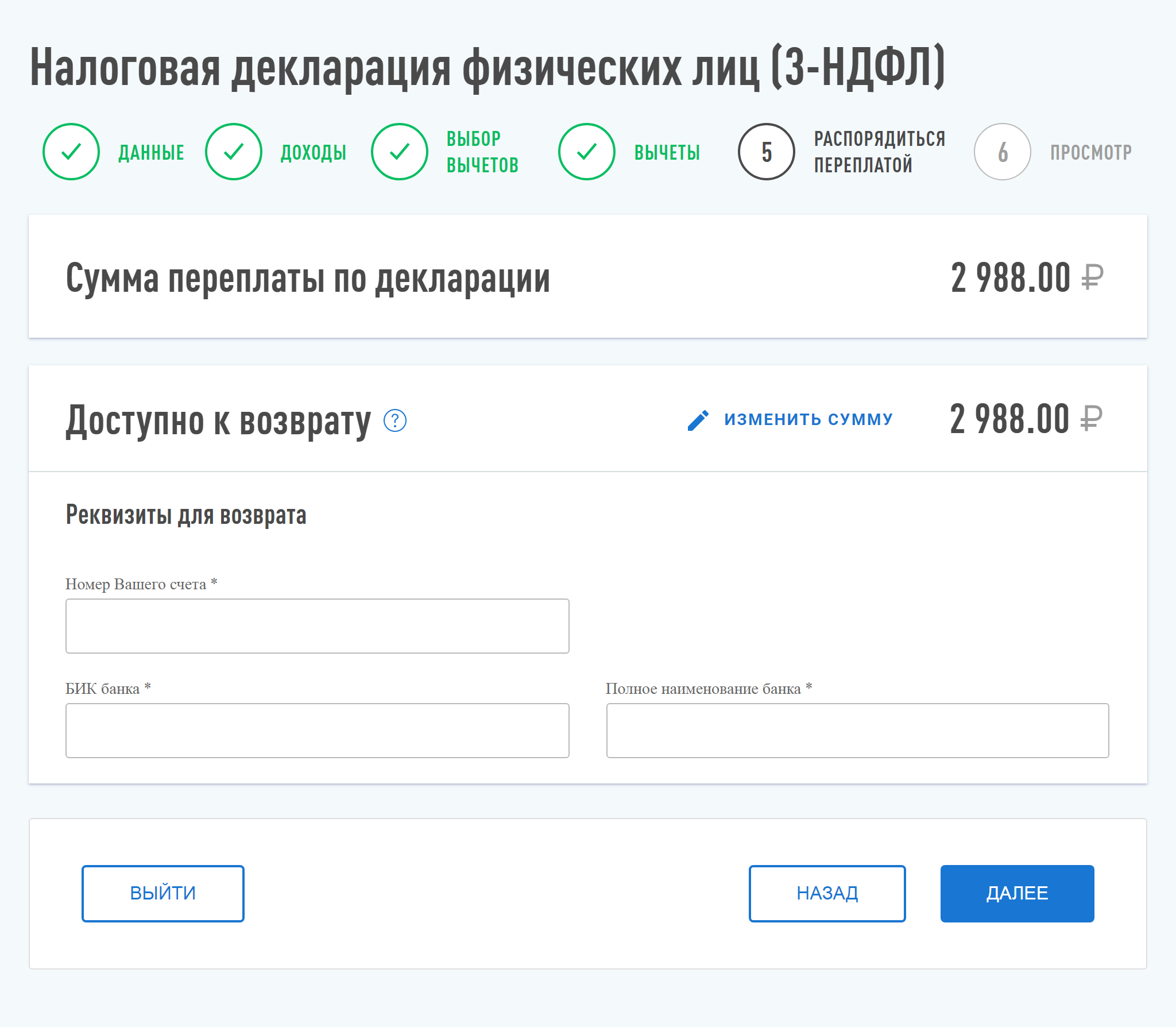

Шаг 5. Подайте заявление о возврате налога, то есть распорядитесь переплатой. В предложенной форме укажите номер счета, название банка и БИК. Когда декларацию проверят, деньги придут по указанным реквизитам автоматически.

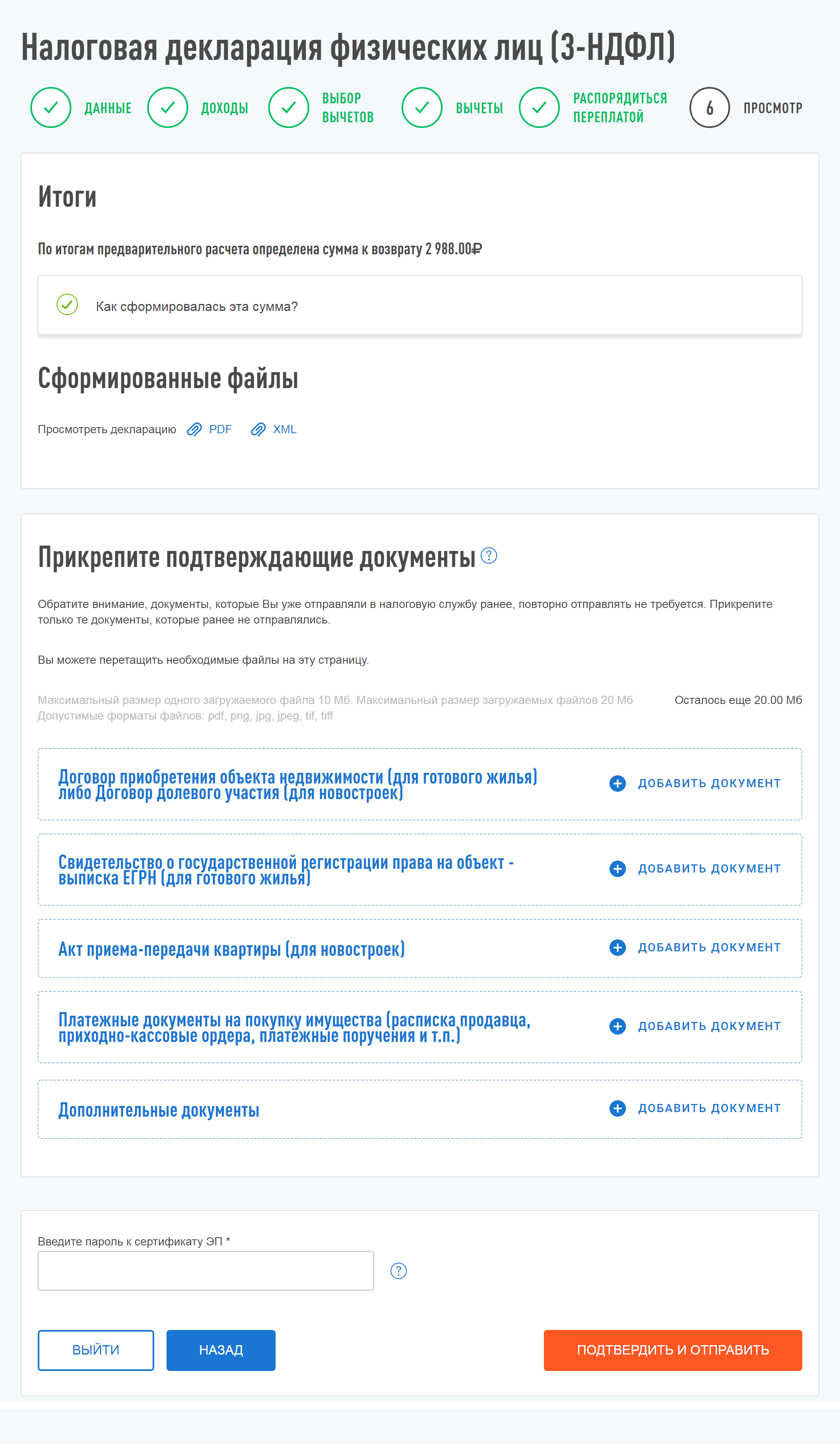

Шаг 6. На шестом шаге формируется декларация, плюс именно здесь надо загружать подтверждающие документы. Прикрепите все копии в соответствующих разделах. На всякий случай просмотрите декларацию и еще раз проверьте данные — доступны файлы PDF и XML. Введите пароль от электронной подписи и отправьте декларацию, это последний шаг.

Камеральная проверка. Налоговая проверяет декларацию в течение трех месяцев. В моем случае инспекция была пунктуальна и закончила камеральную проверку к концу срока.

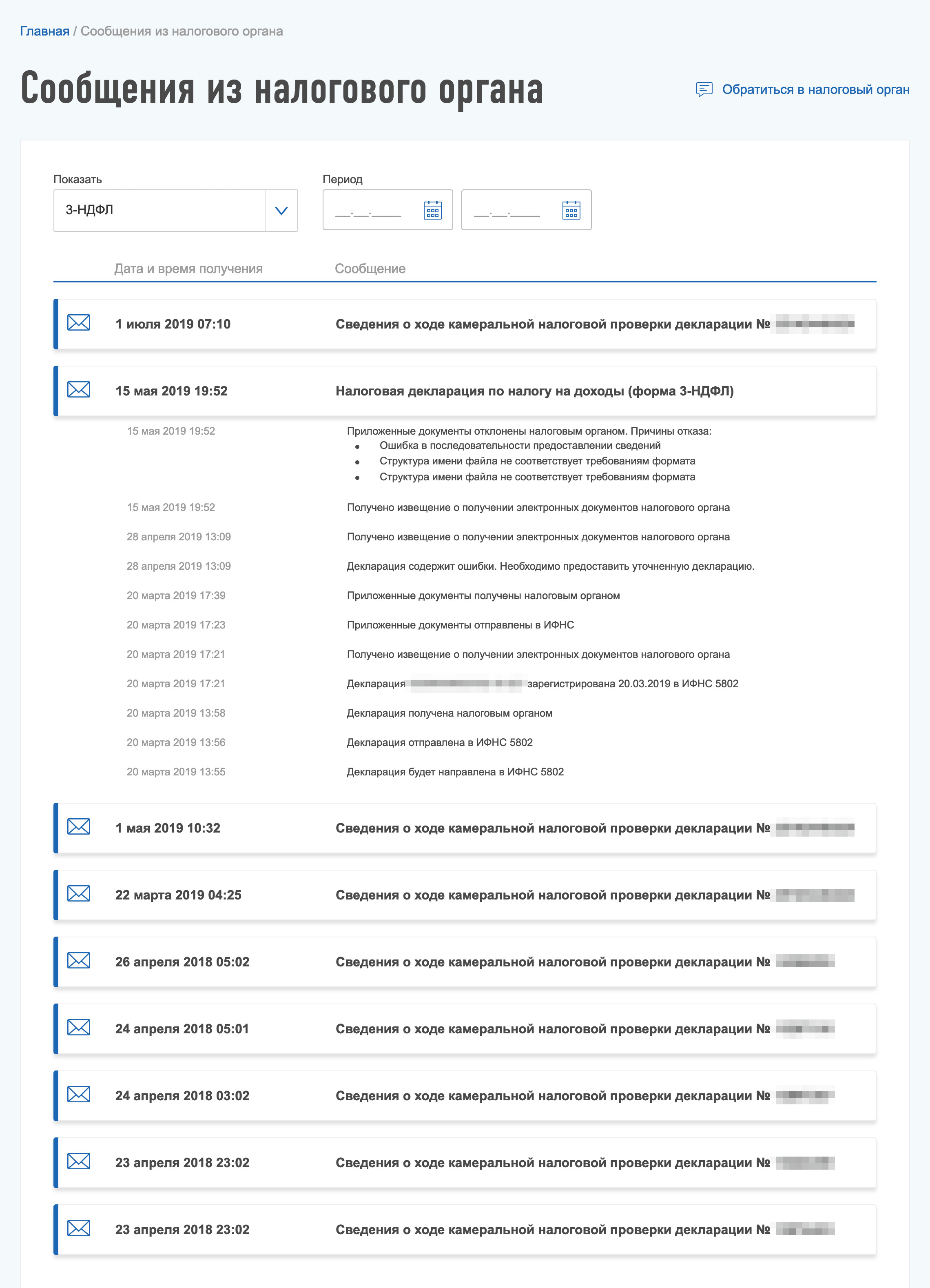

Уведомления о статусе рассмотрения декларации и ошибках приходят на почту. Подробную информацию и сообщения из налоговой я смотрел в сообщениях в личном кабинете, нажав на конверт вверху страницы.

Заявление на вычет

В 2024 году заявление на возврат налога можно подать в составе декларации. Если не подавали, то это можно сделать после камеральной проверки. Когда я подавал декларацию, распоряжаться суммой вычета можно было только тогда, когда декларацию проверят.

Если есть задолженность по налогу на имущество или на транспорт, то переплата может пойти на их погашение. Если переплата больше задолженности или задолженности нет, то остаток можно перевести на карту, указав реквизиты. У брата долгов по налогам нет, поэтому я оформил заявление на вычет на карту брата.

Для этого снова перешел в раздел «Жизненные ситуации» и выбрал «Распорядиться переплатой». Чтобы отправить заявление, понадобились реквизиты банка и электронная подпись.

Деньги должны перевести в течение месяца. Брат получил их через 20 дней.

Декларации в последующие годы

Мой брат может получить только часть вычета за год, потому что стоимость квартиры выше его годового заработка. По этой причине декларацию нам надо оформлять в течение нескольких лет. Этим занимаюсь я, потому что мне это повторно сделать быстрее: брату пришлось бы разбираться, что и где указывать.

В последующих декларациях есть отличия. Из документов понадобится только справка о доходах, ничего другого не нужно.

Вот уже четвертый год я перехожу в раздел «Жизненные ситуации», выбираю «Подать декларацию 3-НДФЛ» и нажимаю «Заполнить новую декларацию онлайн». На первом шаге выбираю каждый последующий год после покупки квартиры.

Второй шаг ничем не отличается — тип дохода не изменился, я только проверяю или вношу актуальную информацию из справки о доходах с работы брата.

Далее указываю, что раньше уже обращался за имущественным вычетом.

Какие ошибки я сделал при заполнении

Выше я привел пример, как в 2024 году правильно заполнять декларацию после первого года. Я подавал в 2019 году, и мне это удалось не сразу. Опишу и покажу ошибки, которые я тогда допустил.

Через восемь дней после отправки второй декларации мне пришло уведомление, что в ней есть ошибки, но не было понятно какие.

Поэтому я обратился в налоговую через личный кабинет: спросил, где ошибки и как их исправить. Через две недели пришел ответ, из которого стало ясно, где были ошибки, но неясно, как их исправить. Сотрудники налоговой написали, что декларацию они поправят сами во время камеральной проверки. Потом мне позвонили и объяснили, как правильно заполнять декларацию.

Ошибка была на пятом шаге в разделе «Сведения о предыдущих выплатах» в поле «Сумма имущественного вычета, учтенная в предыдущих периодах». Из-за неоднозначной формулировки я подумал, что нужно указывать сумму фактических вычетов за прошлые периоды. Как выяснилось, надо указывать сумму зарплат за прошлые периоды, по которой считается размер уже выплаченного вычета.

Что изменилось в 2024 году

Теперь, когда человек заполняет декларацию в личном кабинете налогоплательщика, сервис сам показывает остаток суммы, на которую можно получить вычет. Но иногда программа сбоит и дает неверные цифры. В этом случае во время камеральной проверки налоговая предложит подать уточненную декларацию.

Поэтому я рекомендую хранить декларации, поданные в предыдущие периоды. Иначе будет сложно посчитать остаток, по которому еще не получен вычет.

Все поданные декларации отображаются на главной странице ЛКН — в отдельной строке за каждый год. На случай технического сбоя их можно сохранить у себя на компьютере или в облаке. Нужно нажать на строку: там будут сведения о датах подачи и проверки декларации, сумме, заявленной к возврату, и кнопка «Скачать». Проще всего сделать отдельную папку для деклараций, сохранить туда документ и при необходимости сверить данные.

Таблица для расчетов

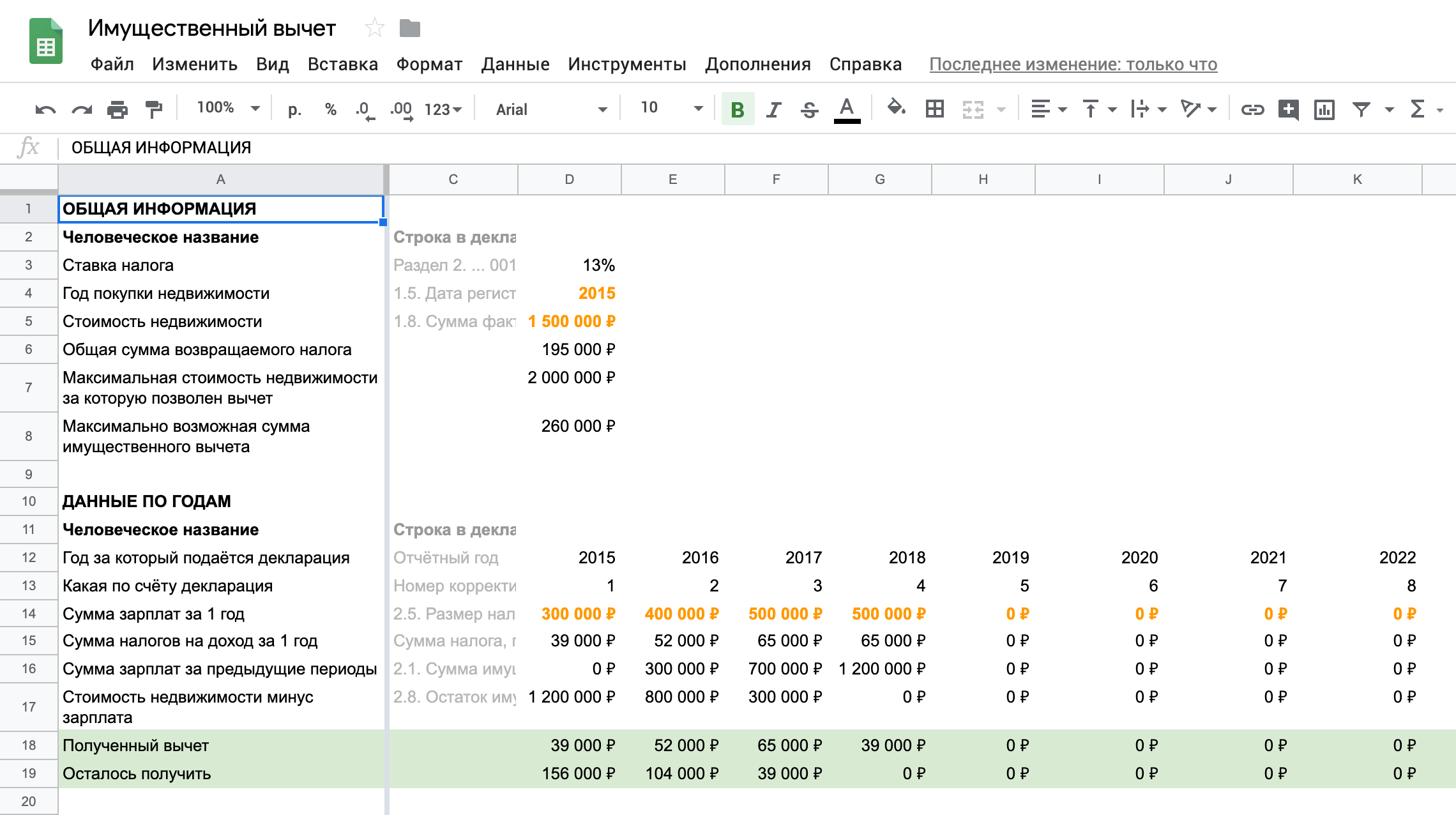

Чтобы следить, сколько брат уже получил выплат и какая сумма вычета осталась, я сделал таблицу с калькулятором.

В ней вношу информацию только в поля, которые отмечены оранжевым: «Год покупки», «Стоимость недвижимости» и «Сумма зарплаты за 1 год». Остальные данные считаются автоматически: я вижу, какая сумма вычета доступна в этом году и сколько еще осталось получить.

Также я сделал для себя пометки, какая информация где указывается на сайте и в декларации, чтобы было удобнее ее вносить и сверять.

Как выяснилось, вычет это несложно

- Надо проверить условия получения вычета и подготовить документы. Это занимает 10 минут.

- Зарегистрировать личный кабинет в налоговой — 10 минут.

- Получить электронную подпись можно за 2 минуты.

- Чтобы заполнить декларацию, нужно 15 минут.

- Заявление на возврат денег подается в составе декларации. В нем надо указать банковский счет, на который налоговая перечислит деньги.

- Если оформить возврат на карту, деньги переведут в течение трех-четырех месяцев с момента подачи декларации.

- В последующие годы нужно готовить меньше документов, заполнить чуть больше полей в декларации и посчитать одно значение.

- Чтобы рассчитать оставшуюся сумму вычета, можете воспользоваться таблицей.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga