Инфляция в США хуже ожиданий, а на рынке акций праздник

Американский рынок устал падать и хочет расти, но макростатистика и Федрезерв по-прежнему против.

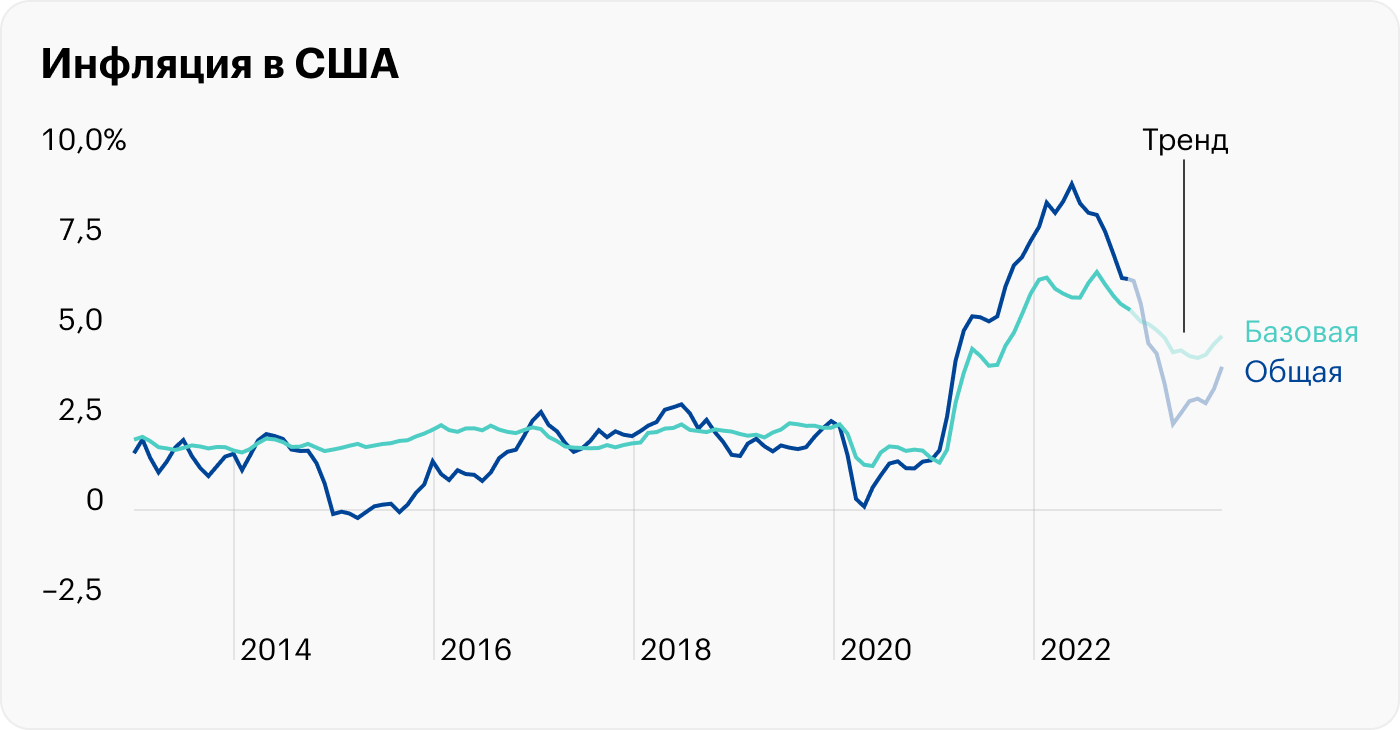

Тревожный тренд инфляции

14 февраля Штаты выпустили данные по потребительским ценам за январь, которые оказались хуже ожиданий. Общая инфляция в годовом выражении уменьшилась с 6,5 до 6,4%, но при этом месяц к месяцу рост цен ускорился с 0,1 до 0,5%.

Похожая динамика и в базовой инфляции, которая не учитывает волатильные цены на еду и энергоносители. В годовом выражении она снизилась с 5,7 до 5,6%, но за месяц составила 0,4%.

Коротко ситуация с ростом цен в США выглядит так: инфляция постепенно снижается, но медленно и поэтому все еще остается на высоком уровне. В последние три месяца общие и базовые цены в Штатах росли в среднем на 0,3 и 0,4%. И если такой тренд сохранится, то к концу года общая инфляция снизится до 4%, а базовая — до 5%. Это непростительно много для страны, где нормой считают уровень в 2%.

Все это подталкивает ФРС к более решительным действиям, и рынок это понимает. Если в начале февраля инвесторы рассчитывали на максимальную ставку в 5%, то вот после выхода последней статистики ожидания сместились до 5,5%. Это станет самой высокой ставкой с 2001 года.

Более высокая ставка увеличивает стоимость кредитования, охлаждает спрос со стороны потребителей и поэтому часто предвосхищает рецессию. Сейчас ставка составляет 4,75%, а поднимут ее в следующий раз на заседании ФРС 22 марта.

Карнавал на рынке акций

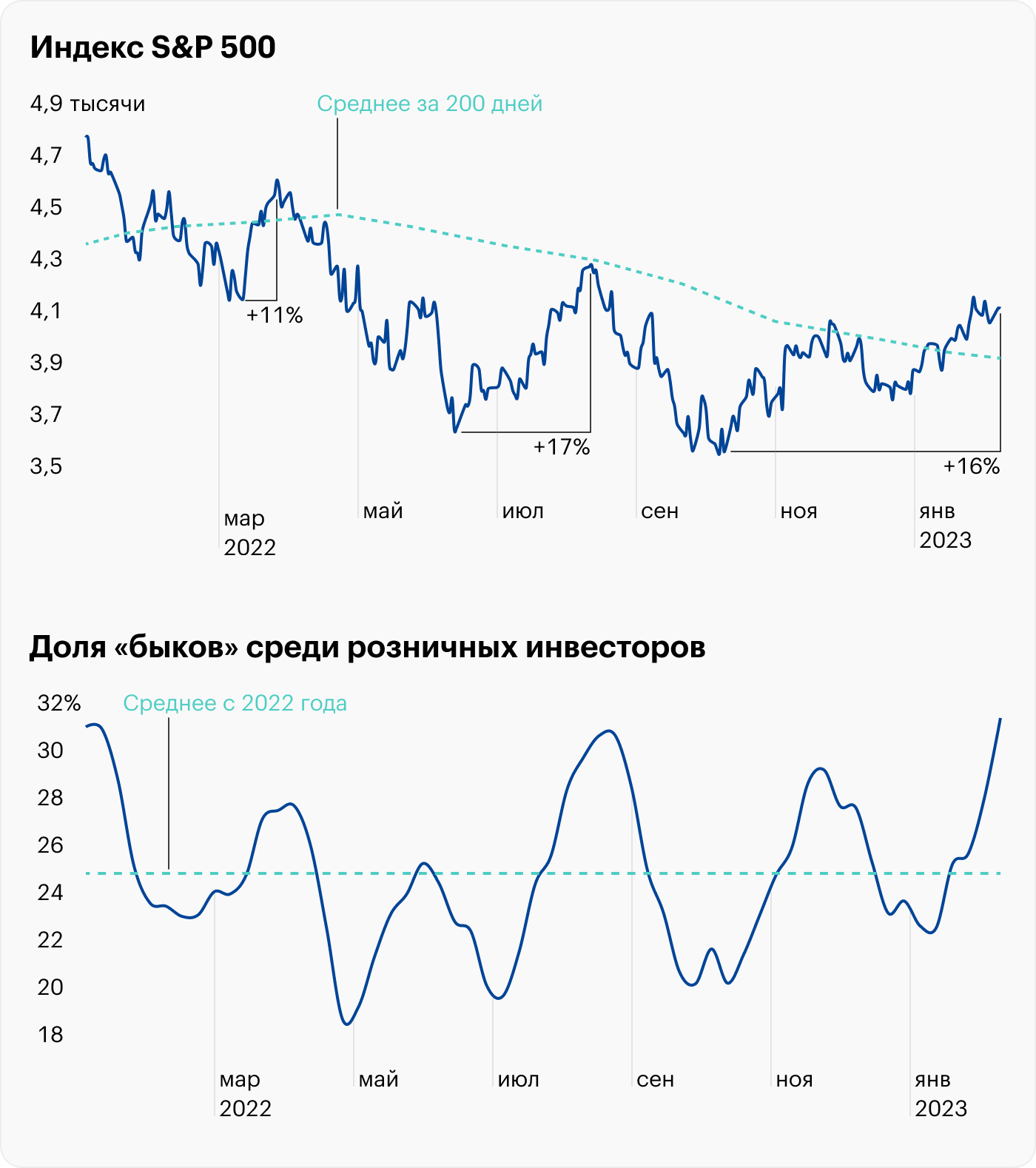

На отчет об инфляции рынок акций не отреагировал: S&P 500 закрылся на той же отметке, 4130 пунктов. Но в целом на рынке настоящий карнавал: с начала года индекс подрос на 7%, а доля «быков» среди розничных инвесторов стала самой высокой за последний год. Выглядит странно, но акции ведут себя так, будто бы ставка ФРС сейчас не на максимуме за последние 15 лет.

На медвежьем рынке 2022 года S&P 500 уже отскакивал на 11 и даже на 17%. Сейчас индекс вырос на 16% по сравнению с октябрьским минимумом и уверенно держится выше 200-дневной средней. Все это похоже на очередной временный отскок, но в то же время всегда есть вероятность, что это начало чего-то большего.

Спрос на вчерашних бенефициаров

Недавний рост на рынке возглавили компании, от которых избавлялись весь 2022 год. В основном это бенефициары пандемии: их доходы неплохо выросли в 2020—2021, а их акции улетели в стратосферу.

В 2023 году вчерашним «бенефициарам» удалось отыграть часть прошлогодних потерь, но до пиков 2020—2021 годов по-прежнему далеко. Осталось лишь скрестить пальцы за акционеров Carvana.

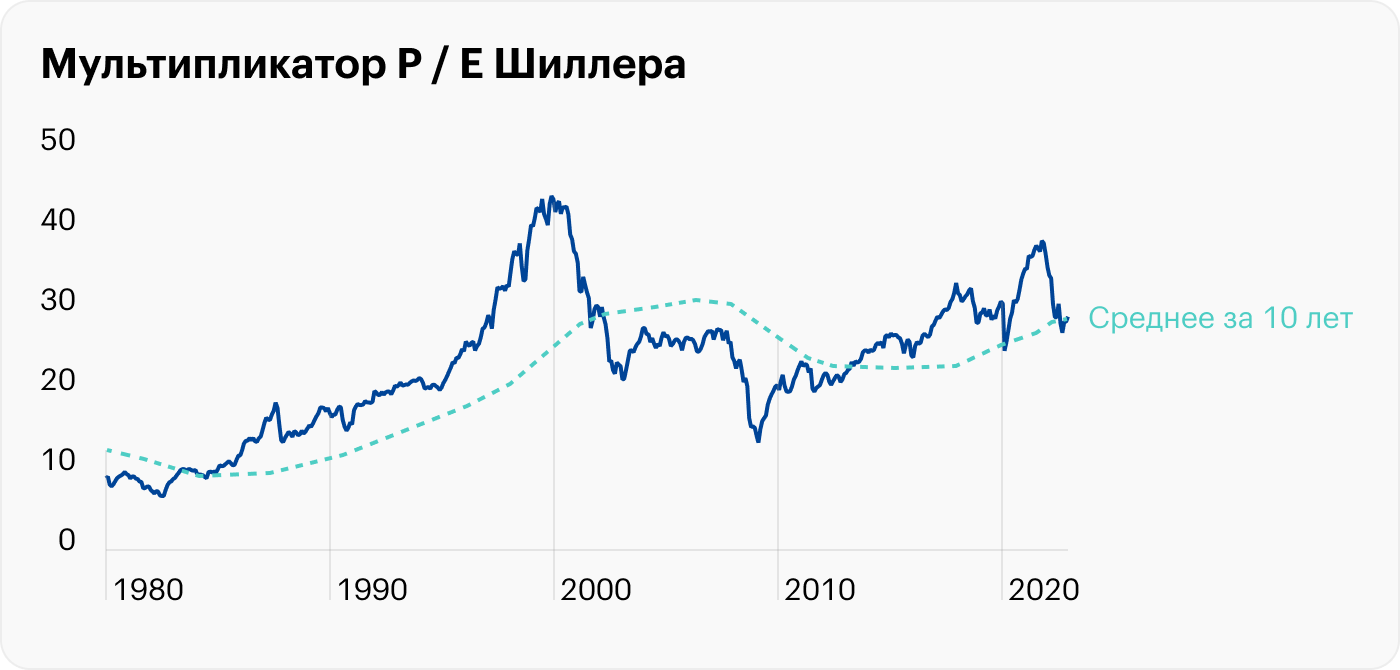

Цена американского рынка

Мультипликатор P / E Шиллера (CAPE) — цена S&P 500 к прибыли за 10 лет — вырос до 29, и это средний уровень за последнюю десятилетку. Рынок не такой дорогой, как в начале 2022, но и дешевым назвать его трудно.

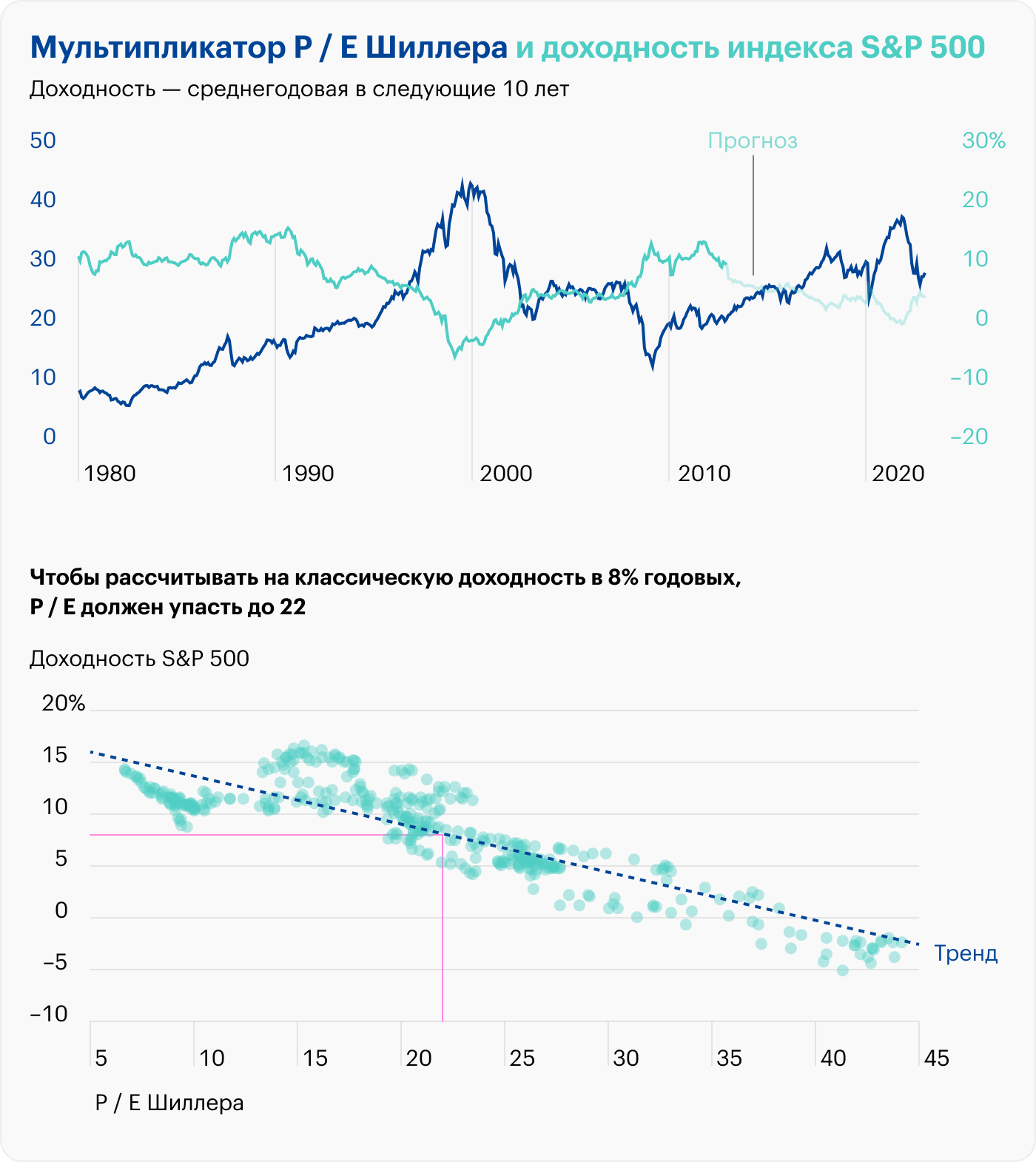

Ожидаемая доходность S&P 500

Высокие мультипликаторы не означают, что акции не будут расти. Но если речь идет о долгосрочных инвестициях, то важен не сам факт роста, а хорошая доходность.

С 1980 года P / E Шиллера с высокой точностью предсказывает будущую доходность S&P 500: если мультипликатор высокий, то доходность низкая, и наоборот. Текущий P / E в 29 единиц сулит в среднем по 5% годовых в течение ближайших 10 лет. Это значит, что к 2033 году S&P 500 может вырасти только на 60%, до 6400 пунктов.

Чтобы рассчитывать на классическую доходность в 8% годовых, P / E должен упасть до 22. Такое значение инвесторы увидят, если S&P 500 снизится до 3 тысяч пунктов. Это возможно только в случае глубокой рецессии.

Долг против капитала

Чтобы оценить рынок акций, можно сравнить его текущую стоимость с исторической, как в прошлом примере. А еще акции можно сравнить с каким-нибудь другим активом.

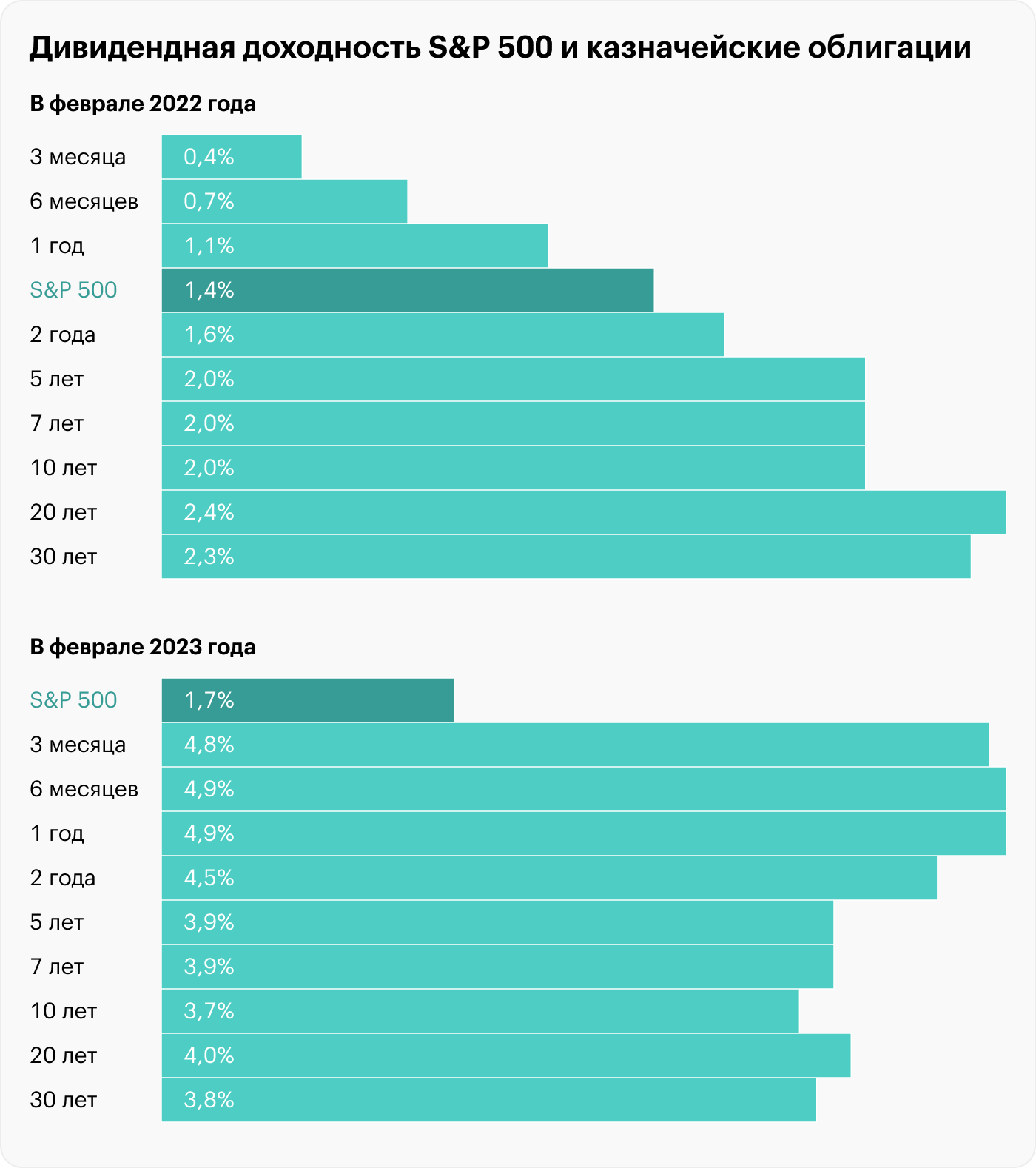

Например, с казначейскими облигациями США. В феврале 2022 года S&P 500 давал дивдоходность в 1,4% годовых, и это было сравнимо с доходностью облигаций. Но с тех пор Федрезерв повысил ставку почти на 5%, и доходность облигаций выросла. А вот дивдоходность акций почти не изменилась, поэтому облигации сейчас выглядят привлекательнее.

Вера в восстановление прибыли

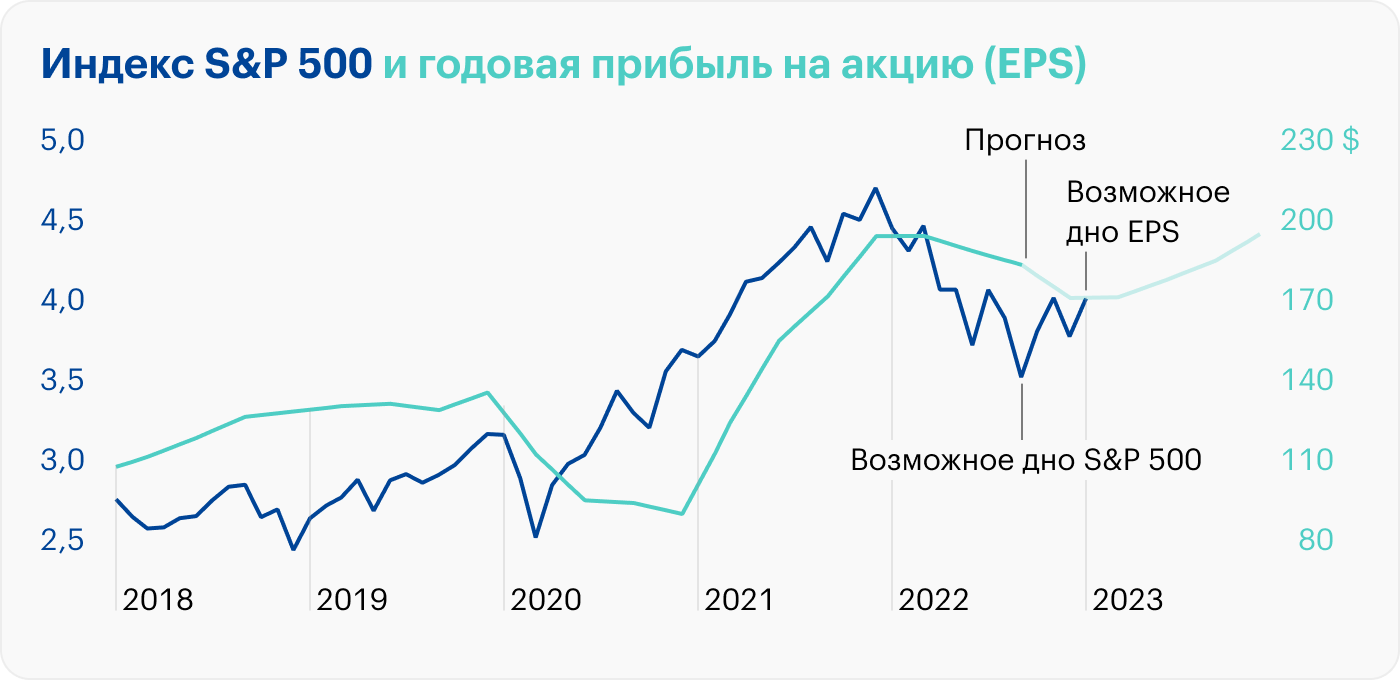

За 4 квартал 2022 года отличалось 80% компаний из S&P 500. По версии S&P Global, общая квартальная прибыль год к году снизилась на 23%, а за весь 2022 — на 12%.

Сейчас аналитики ждут, что уже к концу 2023 года корпоративная прибыль полностью восстановится. Обычно рынок акций отыгрывает спад и восстановление прибыли за несколько месяцев, и если аналитики окажутся правы, то S&P 500 продолжит расти в течение года.

Возможную рецессию и более глубокое падение корпоративной прибыли ни аналитики, ни фондовый рынок сегодня в цене абсолютно не учитывают.

Цена и прибыль больших технологических

Большую технологическую четверку спад экономической активности также не обошел стороной. В 2022 году общая прибыль Apple, Microsoft, Alphabet и Amazon снизилась на 22%, то есть сильнее, чем у S&P 500.

В то же время технологические гиганты долгое время наращивали прибыль быстрее среднего по рынку, и сейчас она на 224% выше, чем 10 лет назад. Проблема в том, что за эти 10 лет их общая рыночная капитализация выросла гораздо больше — на 513%.

Закономерный итог такой дивергенции — это завышенные мультипликаторы. Если в 2013 совокупный P / E у большой четверки был на уровне 16, то сегодня он вырос до 30. Выглядит недешево, особенно с учетом высокой ставки ФРС.

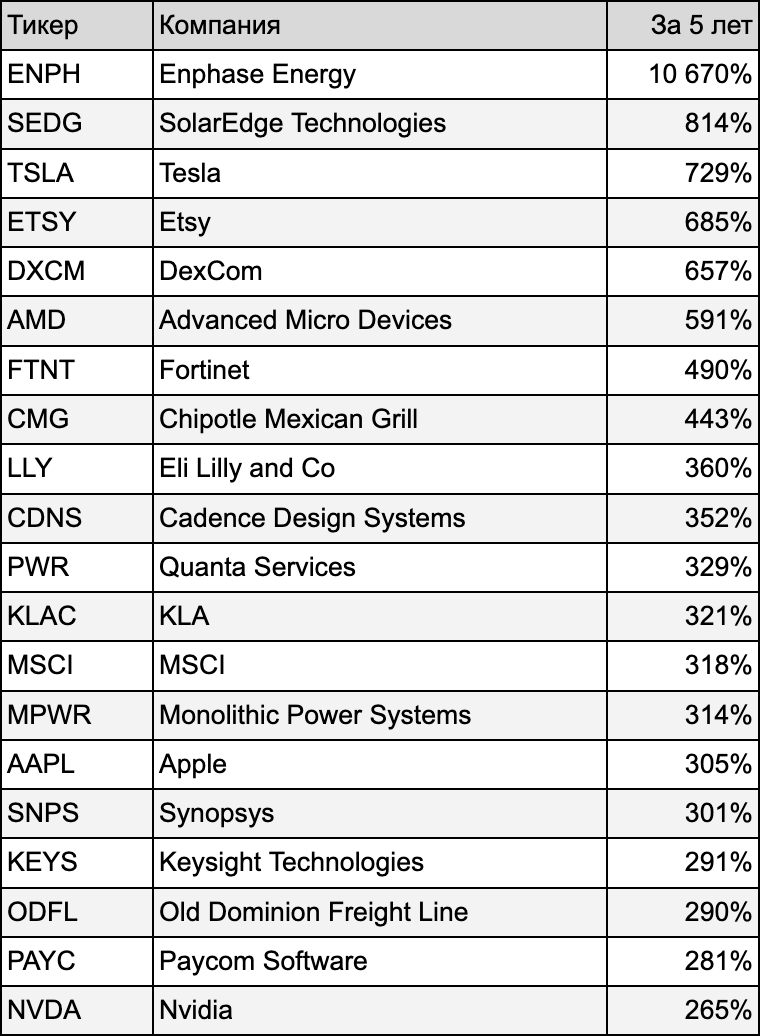

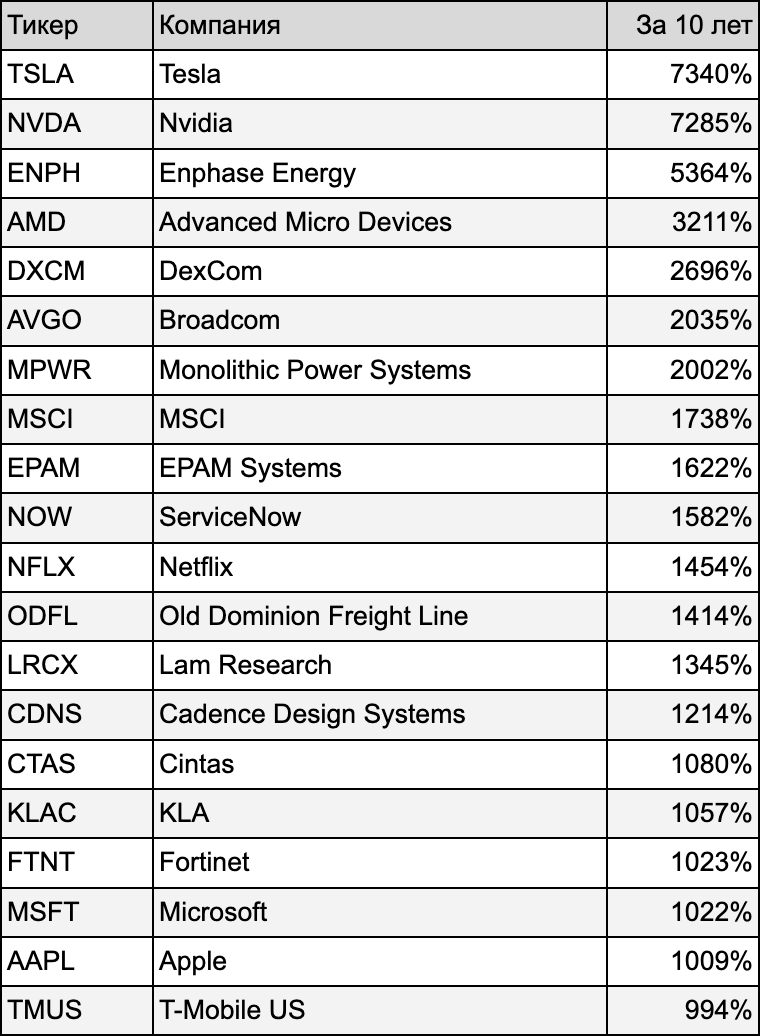

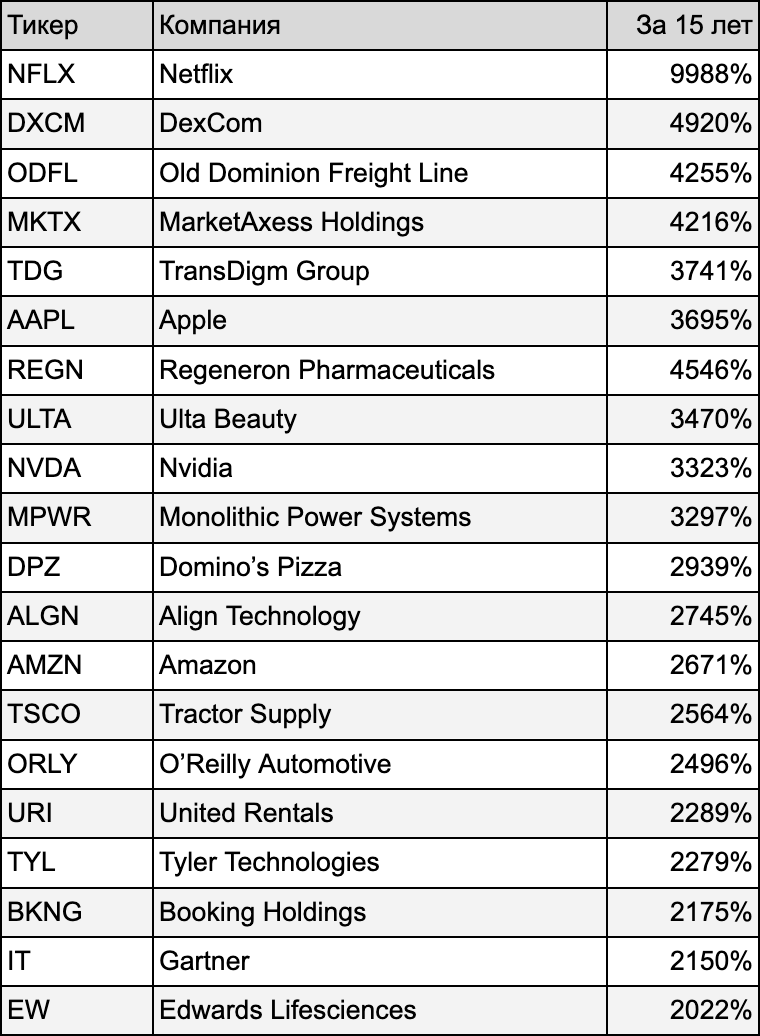

Примеры удачных попаданий

Инвестиции в отдельные акции манят инвесторов: они сулят высокую доходность, тогда как S&P 500 обещает прибыль не больше 8—9% в год. И поэтому отдельные акции более рискованные, но в то же время несколько удачных попаданий всегда могут компенсировать многочисленные промахи. Вот несколько таких.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.