Как короткие продажи влияют на фондовый рынок и нужно ли запретить шортить акции

В ноябре 2023 года Южная Корея запретила шорт-торговлю акциями после серии тяжелых просадок на национальном фондовом рынке.

Это было не первое подобное решение в мире и, вероятно, будет не последним. Периодически инвесторам в разных странах запрещают шортить при сильных обвалах рынка. В кризис 2008 года так поступили американские регуляторы, на время оградив от шортеров акции банков и финансовых организаций. В Европе в последний раз запрет вводился в 2020 году при падении котировок в пандемию. А в России — в марте 2022 года на фоне санкционного кризиса.

Разберемся, что не так с шорт-торговлей, почему многие считают ее аморальной и что будет, если запретить шортить акции.

Как работает шорт акций

Шорт, или короткая позиция, — это продажа рыночных инструментов, которыми инвестор не владеет. Шортить можно акции, облигации, валюту или биржевые товары.

Вот как это работает:

- Акции компании «Радуга» стоят 100 ₽ за штуку. Вы считаете, что их справедливая цена — 40 ₽, а потому ожидаете падения котировок и хотите на этом заработать. Самих акций у вас нет, но вы все равно можете их продать по текущей цене 100 ₽: для этого брокер возьмет бумаги у другого инвестора и одолжит их вам под процент.

- Акции «Радуги» подешевели до 40 ₽. Вы решаете закрыть короткую позицию: выкупаете бумаги и возвращаете их брокеру по актуальной цене. В итоге ваша прибыль составит 60 ₽ на акцию без учета брокерской комиссии.

Аргументы против шортов

Можно привести как минимум три причины, почему короткие позиции вредны для рынка.

Шорты могут провоцировать массовые распродажи. Короткие продажи давят на котировки бумаг: объем предложения растет и цена идет вниз. Последствия этих сделок особенно ощутимы в условиях современного технологичного рынка: из-за автоматизации торговли он стал чувствительнее к колебаниям цен и атакам шортистов.

По данным крупных инвестиционных компаний, 80% объема торгов на фондовом рынке сегодня приходится на роботов плюс сами инвесторы активно используют алгоритмы, такие как стоп-лоссы .

Эти программы быстро реагируют на изменение цен. Крупная шорт-сделка может пошатнуть котировки акции — автоматические алгоритмы это заметят и воспримут как сигнал продавать, после чего распродажа может начать расти как снежный ком.

То есть шорт-торговля, если она совершается крупными игроками в больших объемах, может иметь признаки манипулирования рынком: шортисты ставят на понижение и тем самым провоцируют падение акций.

Так, в декабре 2018 года американский рынок пострадал от мощного обвала, хотя каких-то негативных новостей не было. Наиболее вероятной причиной многие аналитики считают именно действия алгоритмов.

Акции используются против их владельцев. Когда шортист через брокера занимает бумаги у другого инвестора, это создает неразрешимое этическое противоречие. Получается, что он играет против акций руками человека, который купил их в расчете на будущий рост. Причем сам инвестор об этом даже не догадывается: его акции берутся без спроса. Это как если бы вы купили машину, а по ночам недобросовестный сосед катался бы на ней без вашего ведома и возвращал в худшем состоянии.

Обычно брокеры предоставляют клиентам возможность запретить использовать свои акции для шорта, но в этом случае они могут ухудшить условия обслуживания: комиссии для «отказников», как правило, выше.

Шортисты могут продавать несуществующие акции. Это называется «голым шортом» — схема такая же, как и в обычном шорте, только бумаги занимать не нужно. Сделка рискованная — есть вероятность, что после ее закрытия продавец не сможет поставить акции покупателю: они могут оказаться недоступны по техническим причинам или из-за низкой ликвидности. Эту практику запретили в США еще 15 лет назад. В других развитых странах она тоже вне закона, как и в России.

Но, несмотря на запреты, у любого брокера есть техническая возможность позволить своим клиентам заняться голым шортом. Уследить за этим регуляторам сложно. В Южной Корее в 2023 году короткие позиции запретили, кроме прочего, из-за подозрений в использовании фондами голого шорта.

Аргумент в пользу шортов

Есть мнение, что короткие продажи благоприятно влияют на рынок, потому что препятствуют завышенным оценкам компаний и не дают раздуваться пузырям. Шортистов даже представляют в роли «санитаров леса», избавляющих рынок от слабых и неэффективных эмитентов.

Зачастую шорт-атаки основаны на результатах исследований, которые обнажают уязвимости компаний или даже предрекают им банкротство. Именно шортисты раскрыли инвестиционному сообществу правду о корпоративных нарушениях и мошенничестве в Enron, Sino-Forest и Wirecard AG.

Есть даже компании, которые специализируются на том, что сами анализируют бизнесы, публикуют свои исследования и сами же шортят акции, — например, так делает Hindenburg Research. Она провела расследование в отношении разработчика электрокаров Nikola и обнаружила признаки обмана инвесторов. В итоге акции Nikola рухнули, а самой компании пришлось сменить руководство.

Кстати, в 2020 году Всемирная федерация бирж осудила запрет шорта в ряде европейских стран. Правда, биржи и брокеров лучше не спрашивать о справедливости таких запретов из-за очевидного конфликта интересов: их прибыли растут на волатильном рынке, который раскачивают и шортисты. Чем больше спекулятивных инструментов, тем выше заработки посредников и организаторов торгов.

Кто и когда запрещал шорт

Вот наиболее известные случаи запрета шортов в разных странах.

США. 21 сентября 1931 года акции в США обвалились, когда Банк Англии отказался от золотого стандарта. Нью-Йоркская фондовая биржа ввела временный запрет на шорт акций, и к концу дня они отыграли большую часть потерь.

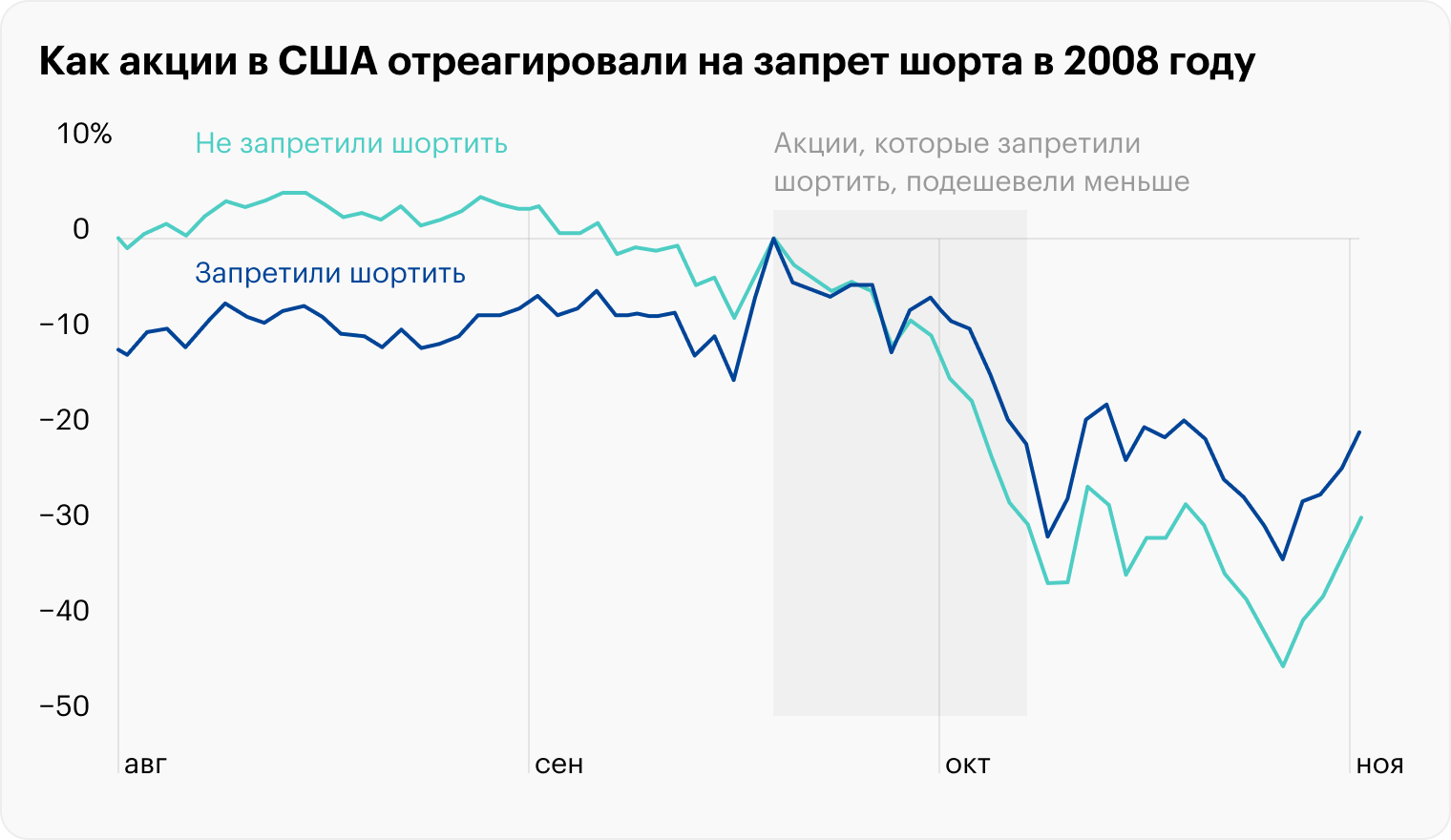

В 2008 году на фоне банковского кризиса американские регуляторы на 15 дней запретили шортить акции финансовых организаций. Тогда бумаги банков сильно падали, а клиенты забирали деньги со счетов, что грозило компаниям банкротством.

Плюс сами банки часто занимают деньги под залог своих акций и, когда их бумаги дешевеют, способность привлечь финансирование снижается. Запрет шорта сам по себе не стал спасительным лекарством, но провал котировок оказался меньше, чем мог бы быть без этой меры.

В 1 половине 2023 года в США случился кризис региональных банков, и акции многих из них упали. На этом тоже заработали шортисты. Собственно, их атаки во многом и привели к кризису ликвидности банков — по тем же причинам, что и в 2008 году.

Генеральный директор J. P. Morgan Джейми Даймон тогда внезапно выступил против спекулянтов, которые шортили банки и в открытую сообщали об этом. По его мнению, так они вовлекали в короткие продажи трейдеров, которые ранее в этом не участвовали. Американская ассоциация банкиров также призвала финансовые власти принять меры в отношении шортистов-манипуляторов.

Европа. В августе 2011 года на фоне финансового кризиса в ЕС 4 страны — Франция, Испания, Бельгия и Италия — запретили шорт акций финансовых организаций. Изначально запрет ввели на 15 дней, но потом продлевали, и в итоге он продержался полгода. Это помогло уменьшить давление на акции банков и снизить риск их банкротства.

В марте 2020 из-за коронакризиса уже 6 стран — те же плюс Австрия и Греция — ввели запрет на шорт. Он длился 2 месяца, с марта по май. Эффект оказался неожиданным: фондовые индексы в странах, которые запретили шорт, упали даже больше, чем в тех, где такой запрет не вводили. Тем не менее есть основания полагать, что без этих мер рынки могли бы обвалиться еще сильнее.

Южная Корея. Некоторые считают, что запрет, который объявили в ноябре 2023 года, привязан к будущим выборам: весной 2024 года в стране будут формировать новый парламент. В связи с этим правительство, вероятно, хочет набрать очков в глазах электората, прислушавшись к его мнению: местные инвесторы давно просили ввести ограничения против шортистов.

Ранее, в марте 2020 года, шорт в Корее уже запрещали на год — это привело к росту фондового рынка, но также и к накачке капитализации компаний, что вызвало шквал критики со стороны аналитиков. По их мнению, из-за запрета шорта на рынке образовался спекулятивный пузырь.

Россия. Шортить акции у нас запрещали совсем недавно — в марте 2022 года. Мосбиржа ввела ограничения в отношении 30 бумаг, включая акции «Аэрофлота», «Газпрома» и других наиболее пострадавших от санкционного кризиса эмитентов. Запрет продержался всего неделю.

Сложно оценить, насколько эффективной была эта мера, учитывая масштабы шоков, которые в это время влияли на российский рынок. Но в определенной степени успокоить панику с помощью запрета, судя по всему, удалось — без него акции наверняка упали бы сильнее.

Что в итоге

Мне аргументы против использования шорта кажутся более весомыми, чем доводы в пользу него. Этот инструмент делает менее защищенными обычных инвесторов, потому что позволяет использовать их акции без разрешения и приводит к тому, что активы, на которые они сделали ставку, дешевеют.

Особенно сильно негативное влияние шорта на рынки проявляется в наши дни, когда информация мгновенно распространяется между инвесторами благодаря соцсетям, а сама торговля во многом автоматизирована и котировки чувствительны к малейшим колебаниям.

Но в то же время жесткие запреты могут навредить рынку: шорт работает как встроенный стабилизатор настроений инвесторов и полезен в ситуациях, когда их оптимизм становится чрезмерным.

Вместо запрета коротких позиций можно рассмотреть другие ограничения. Например, аналог uptick rule — «правила всплеска». Оно работало в США с 1929 по 2007 год. Актив можно было шортить, только когда последняя цена оказывалась выше предпоследней. Например, если акция упала с 100 до 95 $, то шортить ее можно было только после отскока к 96 $.

Такой механизм может помешать спекулянтам играть на понижение слишком агрессивно и атаковать компании без видимых на то причин.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique