Фонд FXRB от FinEx лишился активов и будет закрыт

Материал обновлен 03.06.2022

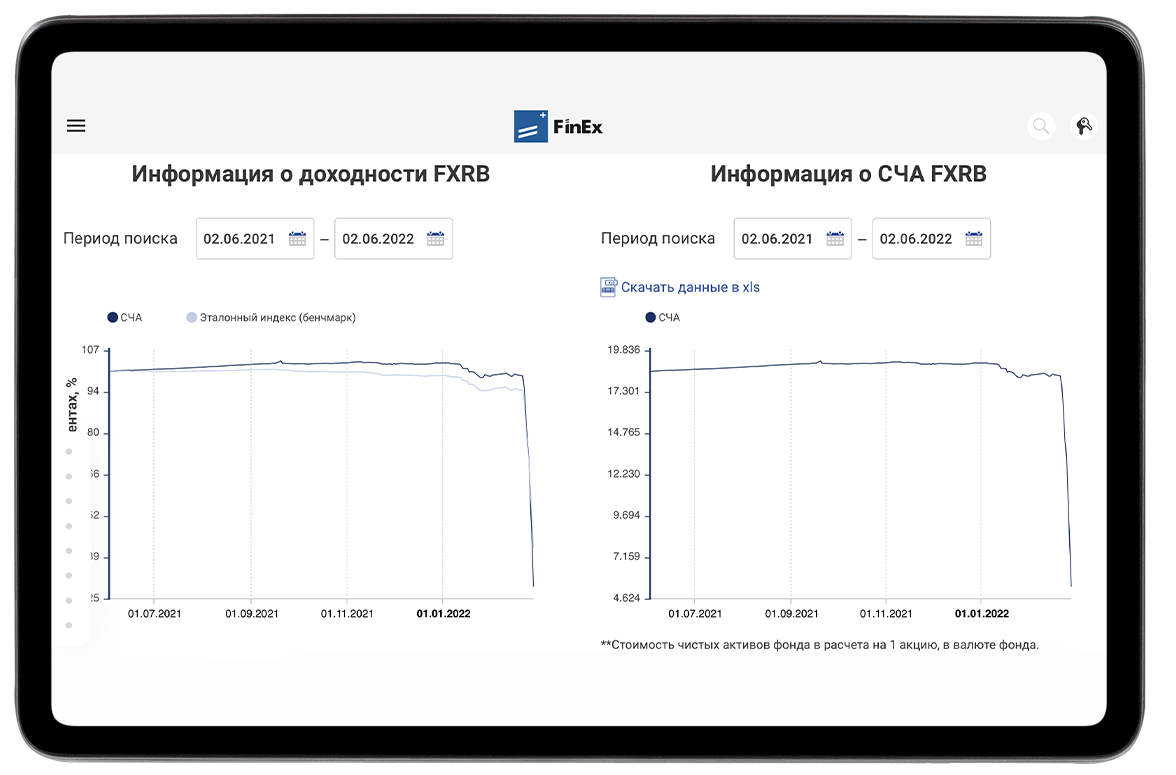

1 июня компания FinEx сообщила, что в ее биржевом фонде FXRB не осталось базовых активов. В ближайшее время фонд прекратит существовать, при этом инвесторам не стоит ожидать каких-либо выплат.

Расскажу, что случилось с фондом и какая ситуация у других ETF FinEx.

Что такое FXRB и что с ним произошло

FXRB — это торгующийся на бирже фонд (ETF), запущенный компанией FinEx еще в феврале 2013 года. Этот фонд состоит из еврооблигаций крупных российских компаний, например «Газпрома» и «Лукойла».

Фонд — брат-близнец FXRU, еще одного ETF FinEx. На самом деле это не разные фонды, а разные классы акций одного фонда с еврооблигациями внутри. У них одинаковый состав, но есть отличие в механизме работы.

Разница между FXRB и FXRU в том, что FXRB использует рублевое хеджирование — страхуется от изменения курсов валют. В обычной ситуации это работает так: если стоимость активов в фонде не изменилась, но при этом курс доллара вырос или упал, рублевая цена FXRU последует за курсом доллара. А цена FXRB не изменится — как раз за счет хеджа. То есть FXRB — рублевый актив, тогда как FXRU — валютный.

Для хеджирования использовались одномесячные свопы — производные инструменты. Контрагентами по ним были инвестиционные банки.

3 июня FinEx пояснила: если доллар дешевел к рублю, то банк доплачивал фонду разницу между фактическим курсом и курсом, зафиксированным в момент заключения своп-контракта. Если доллар дорожал, то фонд выплачивал разницу банку. Инвестиционный менеджер фонда продавал и покупал облигации в интересах фонда в ответ на убытки и прибыль по своп-контрактам с 2013 года, и это рутинная операция.

В нормальных условиях рублевая доходность FXRB должна была быть примерно такой: доходность FXRU в долларах плюс разница процентных ставок между Россией и США минус расходы на хедж, из-за которого комиссия FXRB 0,95% в год вместо 0,5% у FXRU.

На практике оказалось, что свопы не просто могут дать убыток, который фонду придется закрывать за счет своих активов, а способны привести даже к обнулению фонда.

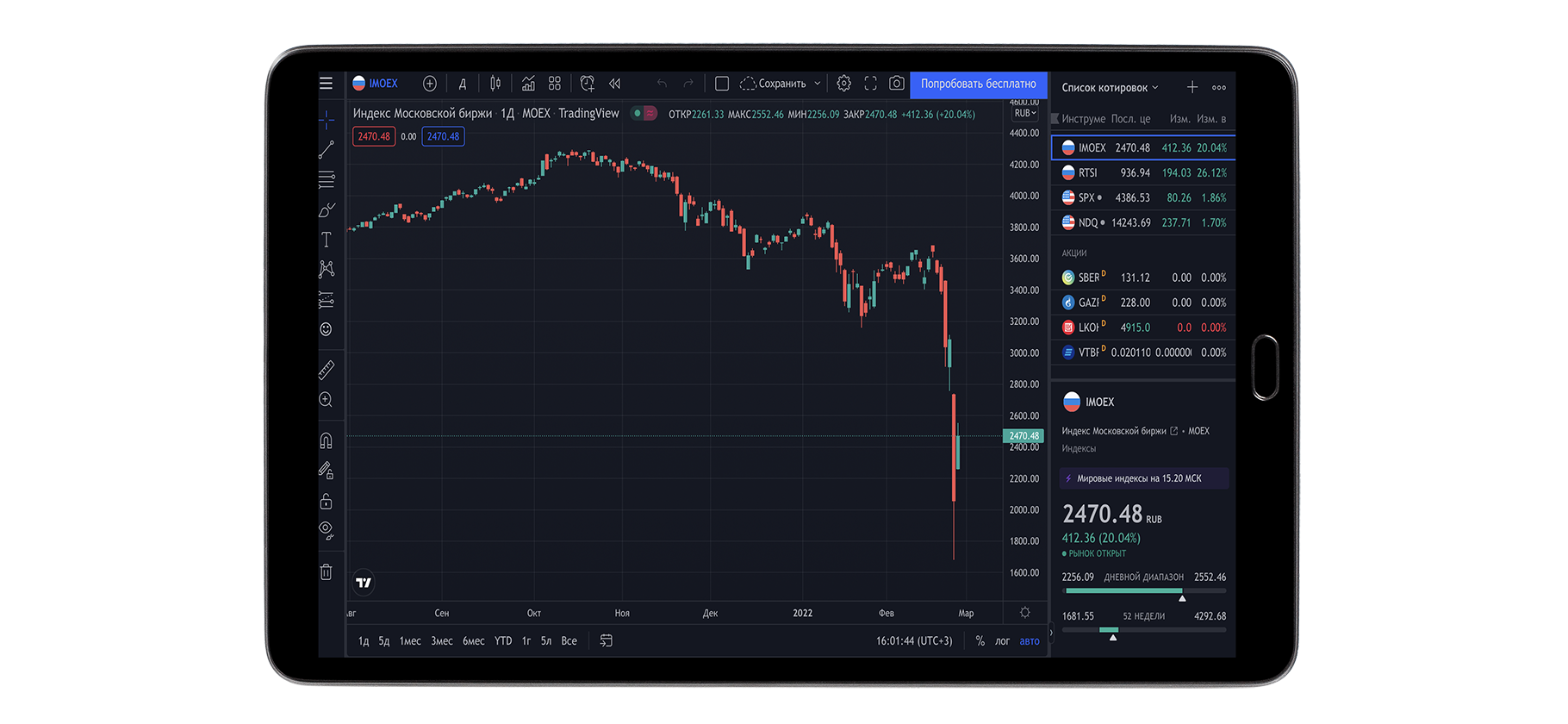

В конце февраля 2022 года рубль начал быстро падать относительно доллара, одновременно с этим еврооблигации российских компаний стали дешеветь. Как поясняет FinEx, «международный сегмент рынка российских корпоративных еврооблигаций на фоне санкций практически перестал существовать», при этом обесценивание рубля привело к значительным убыткам по хеджу.

Олег Янкелев из FinEx в чате для инвесторов пояснил, что контрагенты фонда — крупнейшие инвестиционные банки — решили не продолжать операции по свопу в паре «рубль — доллар» и потребовали немедленного расчета по контрактам. Фонд был обязан покрыть убытки по свопам — и единственным источником для этого были еврооблигации российских эмитентов, составлявшие активы фонда.

Инвестиционному менеджеру фонда пришлось продать еврооблигации из активов фонда, чтобы покрыть долг по контрактам валютного хеджирования. Еврооблигации пришлось продать очень дешево, так как в начале марта их цена на зарубежных рынках упала на 70—80%.

В итоге в FXRB не осталось активов. Все оставшиеся еврооблигации теперь относятся к валютному классу акций того же еврооблигационного фонда — то есть считаются входящими в FXRU.

FinEx прямо пишет: фонд FXRB в ближайшем будущем прекратит свое существование, и инвесторам не стоит ожидать каких-либо выплат по этому активу.

Инвестиционный менеджер и совет директоров фонда рассматривают возможность судебного взыскания убытков с банков-контрагентов. Но с учетом геополитической ситуации и введенных российскими властями ограничений на операции нерезидентов вероятность успеха такого иска, по мнению FinEx, крайне мала.

Что с другими фондами FinEx

FXRU. Парный для FXRB фонд FXRU продолжает работать. Как указывает FinEx, его активы хранятся в Citi, фонд получает приходящие выплаты и реинвестирует их в инструменты денежного рынка для сохранения ликвидности. FXRU сейчас на 19% состоит из краткосрочных казначейских векселей США.

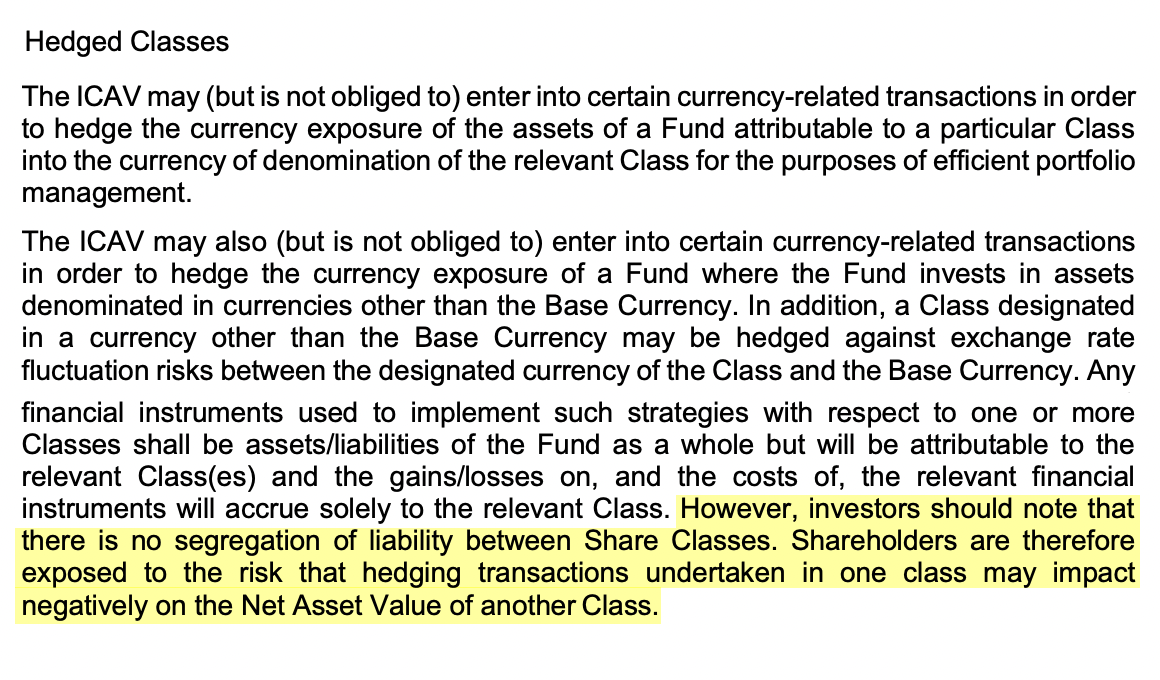

В инвестиционном сообществе после изучения отчета FinEx стали высказываться опасения, что FXRU тоже мог пострадать из-за ситуации с FXRB. Как выяснилось из проспекта фонда, обязательства не разделены между разными классами акций одного фонда, а FXRU и FXRB — это один фонд. И проспект указывает, что хеджирование в одном классе может негативно отразиться на стоимости активов в другом.

3 июня FinEx подтвердила, что активов FXRB не хватило, чтобы покрыть убытки по хеджу, и действительно пришлось использовать активы FXRU. На это потратили примерно 6,4 млн долларов, что по состоянию на 31 марта дало FXRU 25% дополнительных потерь. Видимо, подразумеваются потери сверх возникших от того, что подешевели еврооблигации в составе фонда.

Будущее фонда FXRU пока неясно. Возможно, фонд решат ликвидировать, но в этом случае деньги от продажи активов фонда не дойдут до российских инвесторов, пока не восстановится связь НРД и европейского депозитария Euroclear.

Есть другой вариант: фонд продолжит работать, следуя новому индексу. Но для этого надо, чтобы восстановилась ликвидность еврооблигаций и решение поддержали совет директоров FinEx, инвесторы и ЦБ Ирландии: именно там зарегистрированы фонды FinEx.

В любом случае сроки реализации этих вариантов пока не определены.

Другие фонды с хеджированием. FXRB — не единственный фонд FinEx с рублевым хеджированием. Вот другие фонды, где оно использовалось, то есть было два класса акций одного фонда — с хеджем и без:

- FXMM — рублевый вариант фонда FXTB, состоящего из векселей казначейства США.

- FXRW — рублевый вариант фонда FXWO, инвестирующего в акции крупных компаний 7 стран мира.

- FXRD — рублевый вариант фонда FXFA, инвестирующего в облигации «падших ангелов», то есть наименее рискованный сегмент высокодоходных облигаций компаний США. FXRD предполагает выплату дивидендов.

- FXIP — рублевый вариант фонда FXTP, состоящего из американских TIPS — казначейских облигаций с привязкой к инфляции.

FinEx сообщила, что рублевое хеджирование принесло убыток всем фондам с хеджем, когда рубль начал стремительно падать. Размер убытка не назвали. Но ценные бумаги в составе этих фондов не падали так, как еврооблигации российских компаний в составе FXRB и FXRU, так что вряд ли с этими фондами случится то, что произошло с FXRB.

При этом рублевое хеджирование сейчас не работает, так что указанные фонды будут работать без хеджа. Кроме того, по FXRD не будут выплачиваться дивиденды.

Фонды без хеджирования. На фонды, где не было вариантов с хеджированием, все это не должно влиять. В последнее время сложно быть в чем-то уверенным на 100%, но, по крайней мере, Олег Янкелев из FinEx заявил 2 июня, что сейчас они не видят подобных рисков.

В любом случае торгов фондами FinEx на Московской бирже по-прежнему нет, что связано с ограничениями со стороны Euroclear. Кроме того, маркетмейкеры фондов — иностранные компании — не могут сейчас полноценно торговать на Мосбирже. Про ситуацию с фондами на Мосбирже у нас скоро будет подробная статья.

Чем эта история неприятна, кроме самого убытка

Очевидный негатив в убытке, который понесли инвесторы. Точная сумма неизвестна, но это не менее 853 млн рублей: именно такая стоимость активов фонда указана в информационной справке от 2 июня. Вероятно, это последняя стоимость до ликвидации активов, которая, предположительно, была в самом конце февраля или в марте. Но может быть и так, что потери измеряются в миллиардах.

Есть и менее очевидные вещи, которые сильно смущают.

Не очень понятно, почему об этом стало известно лишь 1 июня. Ведь фонд пострадал еще весной, скорее всего в марте, когда рубль падал сильнее всего. Более того, новость о ситуации с FXRB стала не отдельной новостью, а частью сообщения, в основном посвященного расчету стоимости активов других фондов.

Олег Янкелев из FinEx сообщил 1 июня, что «фонд находится под европейским регулированием, и публичное раскрытие любой информации жестко регламентировано».

В материале от 3 июня FinEx добавила, что директора FinEx и ирландский регулятор пока не смогли согласовать решение относительно будущего фондов FXRU и FXRB. Соответственно, у компании не было законных оснований для публичного раскрытия информации, в том числе для инвесторов в России.

«У нас появилась возможность предоставить более детальную информацию только после публикации отчетности зонтичной компанией FinEx Funds ICAV 1 июня 2022 года», — пояснили в FinEx.

Рекламируемая надежность ETF с их европейским регулированием не помогла. Да, вряд ли кто-то ожидал, что реализуются такие геополитические и инфраструктурные риски. Тем не менее фонды позиционировались как надежный вариант вложений — по крайней мере фонды облигаций.

Кроме того, считалось, что фонды как совокупность активов не могут обанкротиться, — но в данном случае произошло нечто похожее. У фонда возник долг по контрактам хеджирования, который пришлось покрывать за счет его сильно подешевевших активов, — и в итоге фонд лишился всех активов.

О том, что валютное хеджирование может привести к таким последствиям, раньше речи не было. В публикациях FinEx для обычных инвесторов, включая документ про работу валютного хеджа, я также не видел прямых указаний на то, что хеджирующие операции создают фонду обязательства, то есть задолженность.

Более того, в упомянутом документе заявлено: «поскольку FXRB и FXMM являются полностью прозрачными UCITS-фондами, контрагенты по свопу позволяют фонду не вносить обеспечение по срочным сделкам и не рисковать своими средствами».

Владимир Крейндель из FinEx пояснил 2 июня, что в этой цитате речь о том, что проблемы контрагента не привели бы к убыткам фонда, так как фонд не вносил обеспечение. К сожалению, формулировку в документе легко можно было воспринять как «хеджирование не добавляет риска активам» — а на практике оказалось иначе.

Отмечу, что, возможно, это первый случай в истории индустрии ETF, когда фонд обнулился из-за валютного хеджирования.

К сожалению, все это подрывает доверие к фондам и заставляет переоценивать инвестиционные риски и свойства различных инструментов.

Что делать инвесторам

С вложениями в FXRB ничего не сделать. Даже если бы фонд торговался на Московской бирже — а он, как и другие ETF, не торгуется с конца февраля, — то цена акции фонда равнялась бы нулю. Когда фонд ликвидируют, акции фонда исчезнут из портфелей.

Пока не очень понятно, учтут ли брокеры убыток от этого автоматически, когда будут считать налоговую базу инвесторов. Это может зависеть от того, как именно будет организовано списание акций FXRB со счетов.

На мой взгляд, происходящее с фондами последние месяцы — приостановка торгов на Московской бирже и потеря активов FXRB — может потребовать пересмотра инвестиционных стратегий многих инвесторов. Но какие инструменты предпочесть вместо фондов, если вы решите инвестировать другими способами, зависит от ваших целей, восприятия риска и других факторов.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.