Инвестидея: Amphenol, потому что надо

Сегодня у нас умеренно спекулятивная идея: взять акции производителя сложной электроники Amphenol (NYSE: APH), дабы заработать на росте спроса на его продукцию.

Потенциал роста и срок действия: 14% за 14 месяцев; 11% в год на протяжении 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем сейчас по 73,55 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

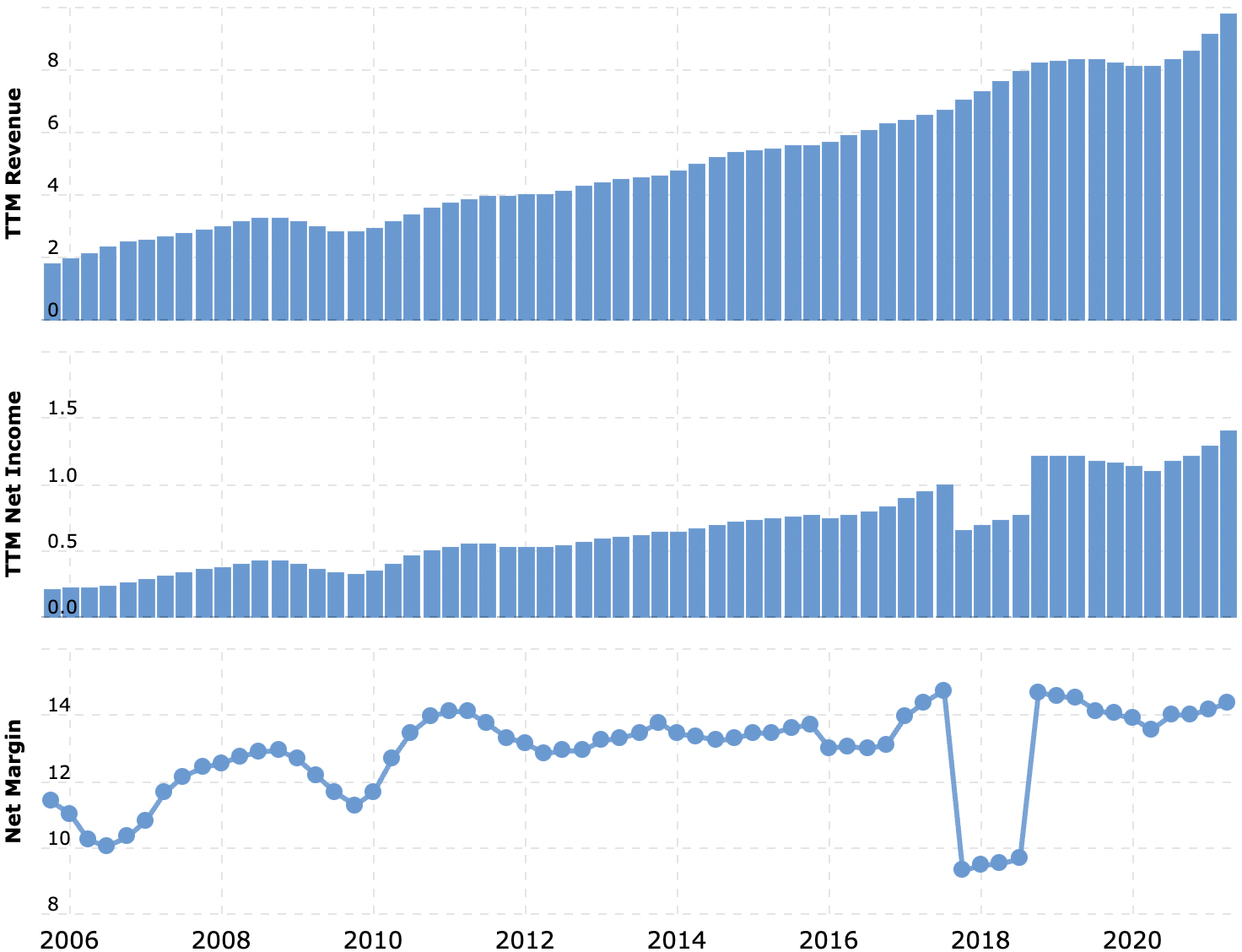

На чем компания зарабатывает

Название звучит как что-то химическое, но на самом деле это промышленное предприятие. Компания проектирует и производит высокотехнологичные компоненты для производственных предприятий.

Согласно годовому отчету компании, выручка разделяется на следующие виды товаров:

- соединяемые устройства — 95,7%. Продукция и решения для обеспечения передачи и поступления сигнала, в частности антенны, сенсоры. Операционная маржа сегмента — 21,15% от его выручки;

- кабели и решения в смежных отраслях — 4,3%. Операционная маржа сегмента — 9,59% от его выручки.

Большая часть продукции компании — 80,87%, поставляется напрямую производственным предприятиям. 19,13% продукции компания сбывает перепродавцам-распространителям.

Компания расписала на десятом слайде своей презентации, какие рынки сколько выручки ей дают:

- промышленность — 22%;

- автомобилестроение — 17%;

- мобильные устройства — 15%;

- ИТ и передача данных — 21%;

- мобильные сети — 6%;

- широкополосное подключение — 4%;

- оборонная промышленность — 12%;

- коммерческая авиапромышленность — 3%.

Выручка по регионам:

- Азия — 46%;

- Северная Америка — 33%;

- Европа — 18%;

- остальной мир — 3%.

В отчете отдельно названы только две страны: США — 27,83% от общей выручки компании и Китай — 28,99%.

Аргументы в пользу компании

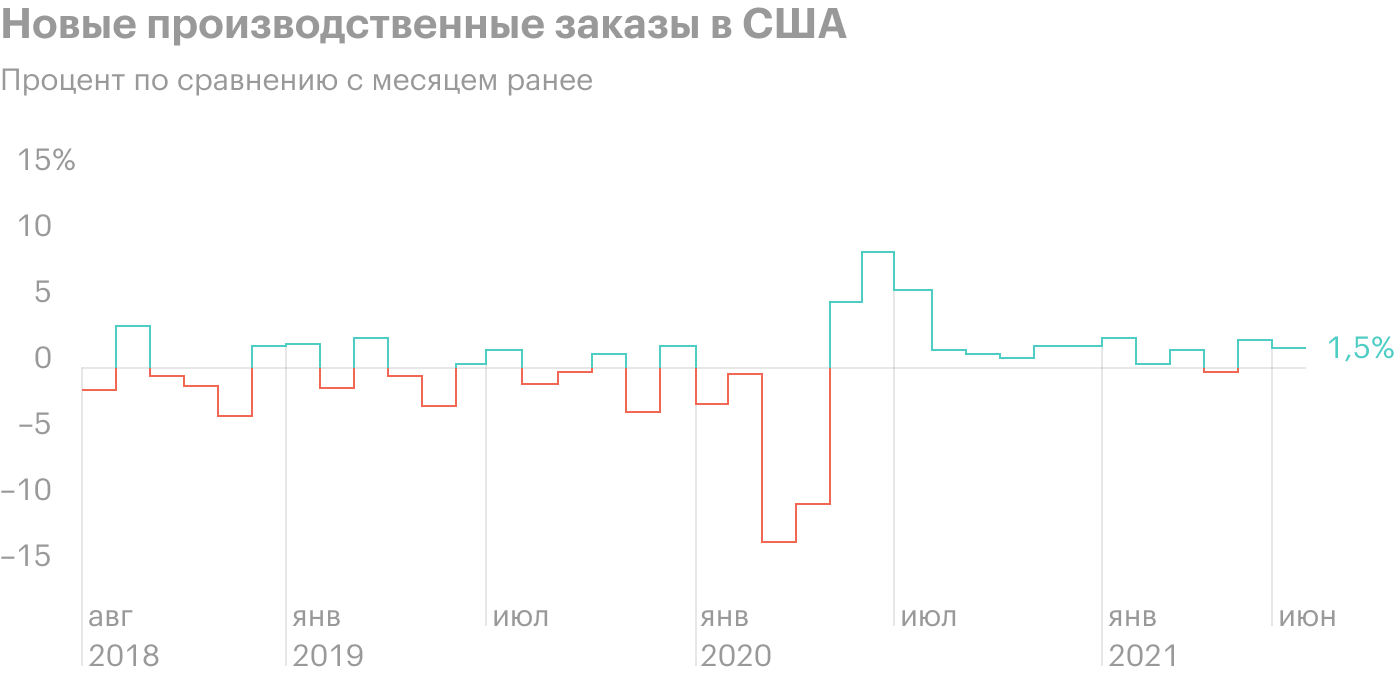

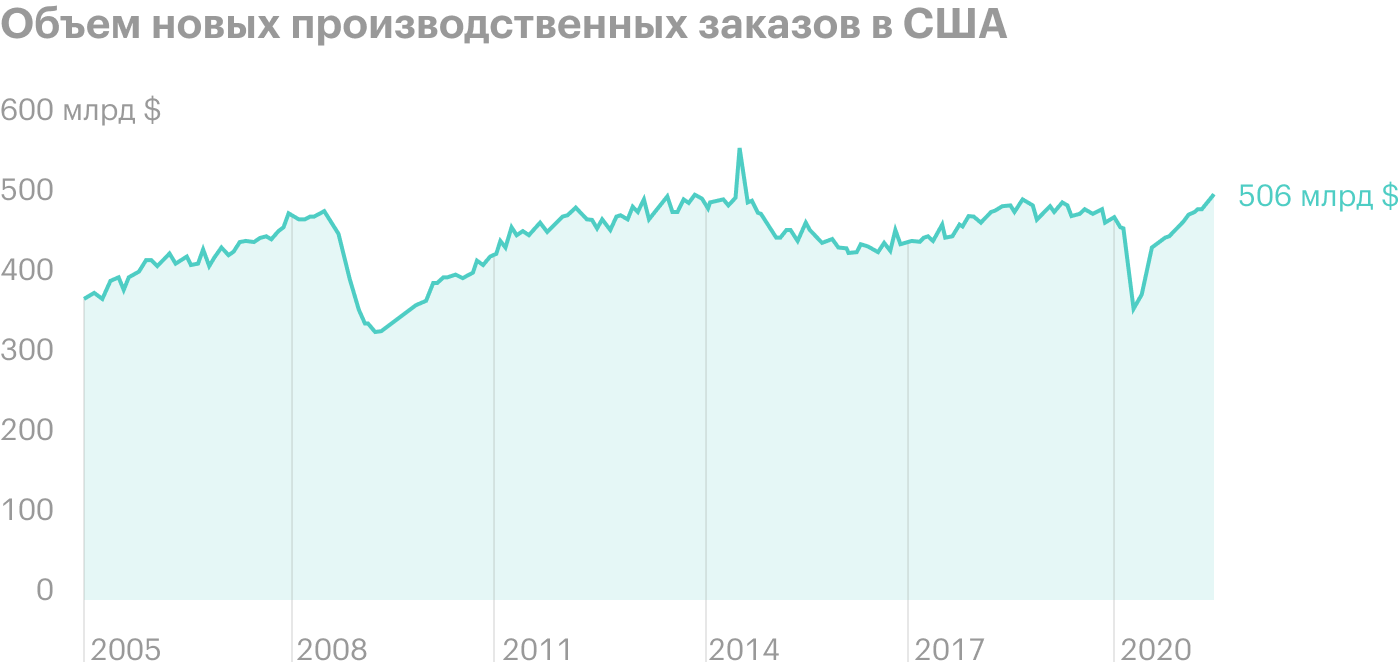

Заказы сейчас и потом. В США наблюдается рост промышленных заказов выше ожидаемого, и пока в мире нет предпосылок к сокращению промышленного производства в основных производственных центрах. Так что компания может рассчитывать на рост заказов в ближайшее время.

Но и в долгосрочной перспективе Amphenol может надеяться на стабильный рост заказов. Она делает, по сути, электронную начинку для высокотехнологичных устройств, и современная промышленность становится все прожорливей в этом плане — что очень хорошо заметно в автомобилестроении, где дефицит полупроводников приводит к остановке заводов. Поэтому в долгосрочной перспективе компания также может рассчитывать на позитив, поскольку ее продукция останется очень востребованной — чему может помешать только революция луддитов или термоядерная война с откатом человечества в Средневековье. Даже удивительно, что Amphenol не стала в отчете говорить много сложных слов про 5G и прочий интернет вещей, потому что именно на эти сектора компания, по сути, и работает.

Что может помешать

Дребеденды. У компании, согласно последнему отчету, 8,781 млрд долларов задолженностей, из которых 2,996 млрд нужно погасить в течение года. При этом она платит дивиденды — 0,56 $ на акцию в год, это 0,79% годовых. На это у нее уходит 349,44 млн в год — почти 25% от ее прибыли за последние 12 месяцев.

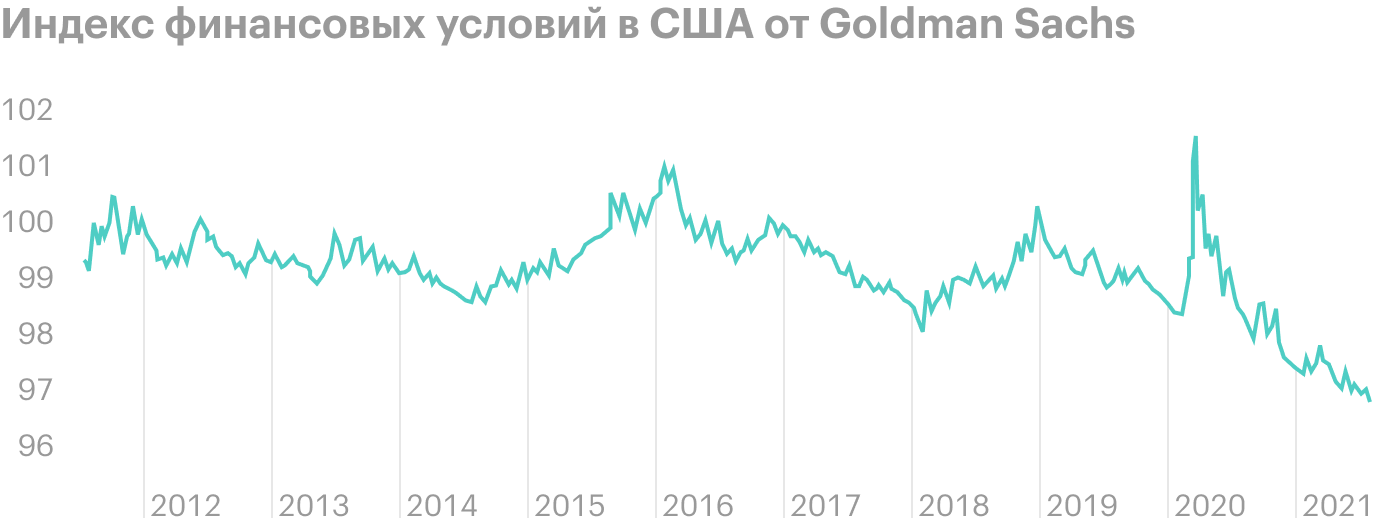

В принципе, денег в ее распоряжении должно хватить на все: на счетах у нее 1,209 млрд и есть задолженности контрагентов на 2,072 млрд — всего 3,281 млрд. А если не хватит, то компания легко сможет занять под не очень большой процент, учитывая, сколь комфортные условия займов в США нынче. Но если принимать во внимание грядущее поднятие ставок, это не очень хорошо.

Сейчас компания активно тратится на расширение — за последние 50 лет Amphenol купила 50 компаний — и потому может порезать выплаты просто ради этой благородной цели.

Вряд ли акционерам будут настолько принципиальны выплаты в 0,79% годовых, что они начнут распродавать акции в случае урезания дивидендов, но стоит иметь в виду этот момент.

Китай. Китай — крупный рынок для компании, и это может принести проблемы в двух областях:

- замедление промышленного роста в КНР может сказаться на заказах компании. О страшном сокращении речи не идет: рост есть, просто замедляется. Скорее может получиться так, что рост заказов из КНР может оказаться не таким большим, как хотелось бы;

- Amphenol экспортирует в КНР продвинутую технологическую продукцию и может стать жертвой возможного запрета на такой экспорт со стороны США. Это перманентный риск.

Что в итоге

Берем акции сейчас по 73,55 $. А дальше есть 2 варианта:

- дождаться роста акций до 84 $. Учитывая позитивную для компании конъюнктуру, ее не очень высокую цену и P / E 32,6, я считаю этот уровень достижимым в течение следующих 14 месяцев;

- держать акции 10 лет, чтобы увидеть, как компания реализует весь свой потенциал.